昨日,央行发布1月金融数据,“稳增长”基调下信贷迎来开门红。

社会融资规模存量为320.05万亿元,同比增长10.5%;增量为6.17万亿元,比上年同期多9842亿元;其中,对实体经济发放的人民币贷款增加4.2万亿元,是单月统计高点,同比多增3806亿元。M2总量达到243.1万亿元,同比增长9.8%,增速分别比上月末和上年同期高0.8和0.4个百分点。两项数据均高于市场预期。

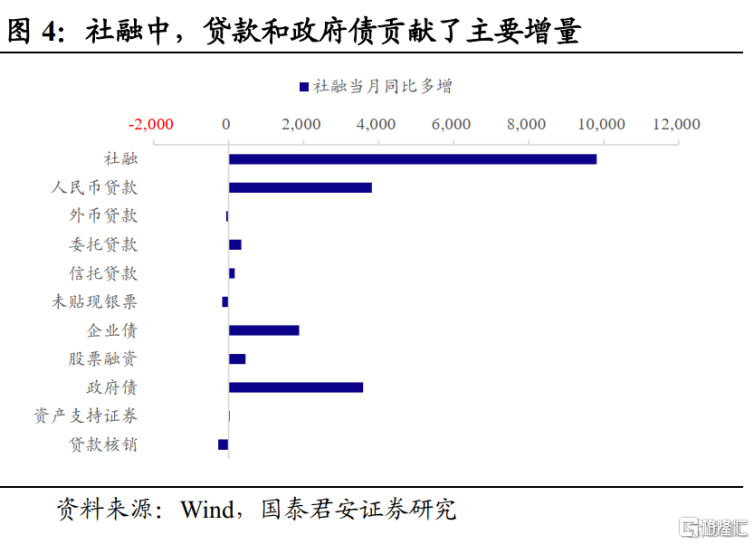

社融结构方面,政府债券与人民币贷款是此次社融数据超预期的支撑主力,而表外融资的速度整体放缓。

具体来看,1月社融口径贷款多增4200亿元,同比多增3818亿元,是第一大支撑主力。

政府债券融资1月共实现净融资6026亿元,同比多增3589亿元。1月新增企业债券融资5799亿元,同比多增1882亿元。非金融企业境内股票融资1439亿元,同比多增448亿元。

表外融资上,新增委托贷款428亿元,同比多增337亿元;新增信托贷款减少680亿元,同比少减162亿元;未贴现银行承兑汇票4731亿元,同比少增171亿元。

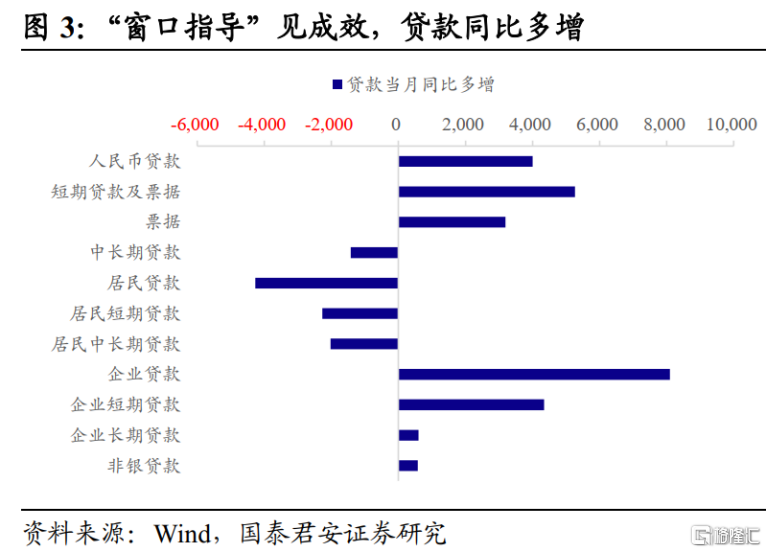

企业短期贷款新增10100亿元,同比多增4345亿元;企业中长期贷款新增21000亿元,同比仅多增600亿元;企业票据融资新增1788亿元,同比多增3193亿元。

而居民贷款方面,新增居民短期贷款1006亿元,同比少增2272亿元;新增居民中长期贷款7424亿元,同比少增2024亿元。

虽然1月社融整体数据超出市场预期,但从具体社融结构来看,此次社融数据成色依然不足。

一方面,政府债券融资表现亮眼,主要系“稳增长”主基调下,国家适度超前开展基础设施投资,地方专项债提前发行。此前国家发改委发文称,加强重大项目用地用海用能等要素保障,用好用足中央预算内投资、地方政府专项债券。由此来看,1月政府债券融资已达预期。

但另一方面,在信贷中,贡献最大的企业贷款却出现了分化。代表实体经济恢复程度晴雨表的企业长期贷款偏弱,增长较为明显的反而是企业短期贷款与票据融资。说明实体经济恢复并不如预期中乐观。

而信贷中的居民贷款更是成为整体数据拖后腿的一项,不及去年同期。可见,“稳增长”定调后,国内居民的购房与消费的意愿并没有得到较强的刺激。

平安证券认为,在强烈的稳增长诉求之下,针对居民消费的刺激政策必将加速推进、房地产按揭贷款利率有望进一步调整,不必过于担忧居民疲弱的消费需求对宽信用的拖累;绿色基建、传统基建、制造业及其他行业将成为企业中长期贷款的增量的有力抓手。

广发固收则认为,1月份金融数据确实好转,但可持续性存疑。在超预期的总量数据之外,更需要关注的是结构恶化隐含的经济下行压力,货币向信用传导不畅的问题仍旧存在。而实体内生性融资需求乏力也还没有明显好转,这反过来意味着依靠“窗口指导”的“冲量”很难持续,提振经济的时滞还会很长。

社融数据出台后,今日上涨的板块仅为煤炭、银行、非银金融、建筑材料、家用电器、石油石化与房地产等“稳增长”带动的板块。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员