报告摘要

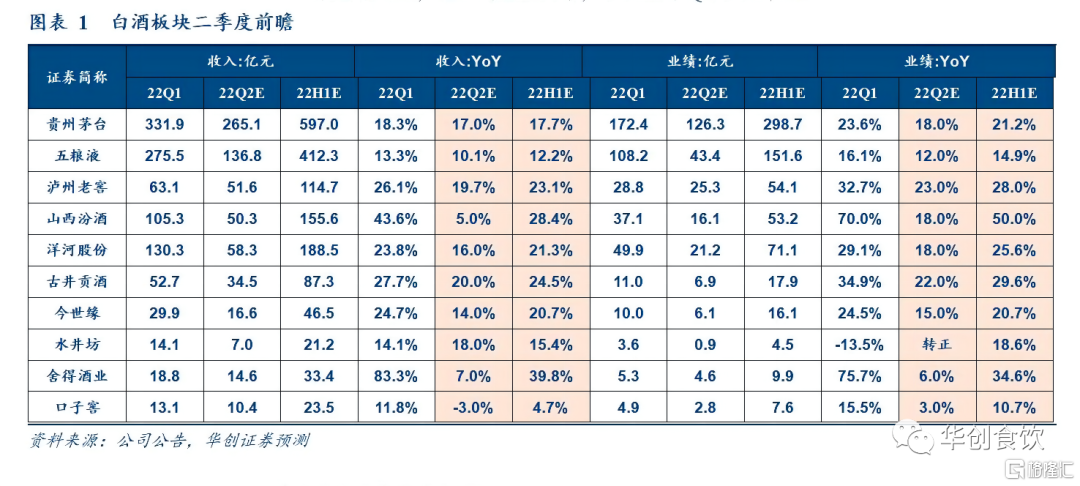

白酒板块:回款支撑较强,业绩具备韧性。在疫情扩散、高基数等多重挑战下,Q2 酒企积极布局,回款按原目标进行,叠加合同负债处于中高位等因素,酒企调节余地充分,业绩支撑力强。分价格带看,高端酒稳健,茅台报表或略高于预告,预计二季度收入/利润增长 17%/18%;五粮液动销持平展现较强品牌韧性,预计收入/利润增长 10%/12%;低度国窖保持较快增长,预计老窖整体收入/利润增长 20%/23%。区域龙头回款优秀确定性强,洋河回款优秀,海之蓝升级换代弹性较优,预计收入/利润增长 16%/18%;今世缘开展“百日大会战”,对开增速良好,预计收入/利润增长 14%/15%;古井动销表现较优,预计收入/利润增长 20%/22%。扩张性酒企高基数背景下预计合理降速,汾酒玻汾周转相对较快,青花系列支持加大,预计收入/利润同增 5%/18%。舍得沱牌周转较快,舍得系列渠道健康,预计收入/利润同增 7%/6%;水井坊 6 月追加回款后,低基数下相对弹性较优,预计收入增速 18%,利润转正。

大众品板块:经营承压,企业分化,但经营底部在二季度明确。5 月下旬起随疫情减缓和供应链纾困,大众品需求压力边际减轻,但预计整体二季度经营压力仍较大,其中,部分企业受益于低基数效应或成本压力趋缓,报表增速有望实现改善。重点子行业看:

乳业:白奶动销旺盛,买赠略有提升,预计伊利 Q2 并表澳优后收入/利润+12%/+7%。

啤酒:疫情、成本因素致经营压力仍存,龙头继续加码高端、控制费投保障业绩稳健,其中青啤预计 Q2 收入/利润同比+6%/+11%,华润预计 22H1收入/利润同比+6%/+10%,重啤预计 Q2 收入/利润同比+10%/+12%。

调味品:低基数下营收改善明显,盈利承压但有所修复。预计海天收入/利润同比+18%/+11%、中炬同比+13%/-5%、榨菜同比+13%/+48%、千禾同+18%/+134%、恒顺同+8%/-10%、天味同+18%/转正、宝立同+16%/-5%。

饮料:需求相对疲软,成本压力加剧。预计东鹏 Q2 收入/利润同比+20%/持平略增,农夫 22H1 收入/利润同比+8%/+3%。

速冻食品:整体需求相对稳健,C 端表现好于 B 端,成本压力有所减轻。预计安井 Q2 收入/利润同比+35%/+30%,千味收入/利润同比+10%/+10%。

其他食品:连锁:绝味同店承压加剧,成本上行、费用和货折支出增加致使业绩承压显著,预计 Q2 收入/利润同比-2%/-95%;烘焙:立高二季度收入逐月改善,但成本压力犹存,预计收入+4%,利润-30%,业绩修复弹性有望在下半年体现;安琪主业逐步恢复,预计 Q2 收入/利润同比+17%/-7%。桃李传统市场销售逐步恢复,但工厂搬迁、检修及部分原料上涨影响盈利,预计 Q2 收入/利润同比+8.8%/-3%。休闲零食:洽洽受益于居家消费,提价传导顺畅,预计 Q2 收入/利润同比+23%/+29%。保健品:仙乐订单环比明显恢复,盈利能力同比基本持平,预计 Q2 收入/利润同比+5%/+6%。

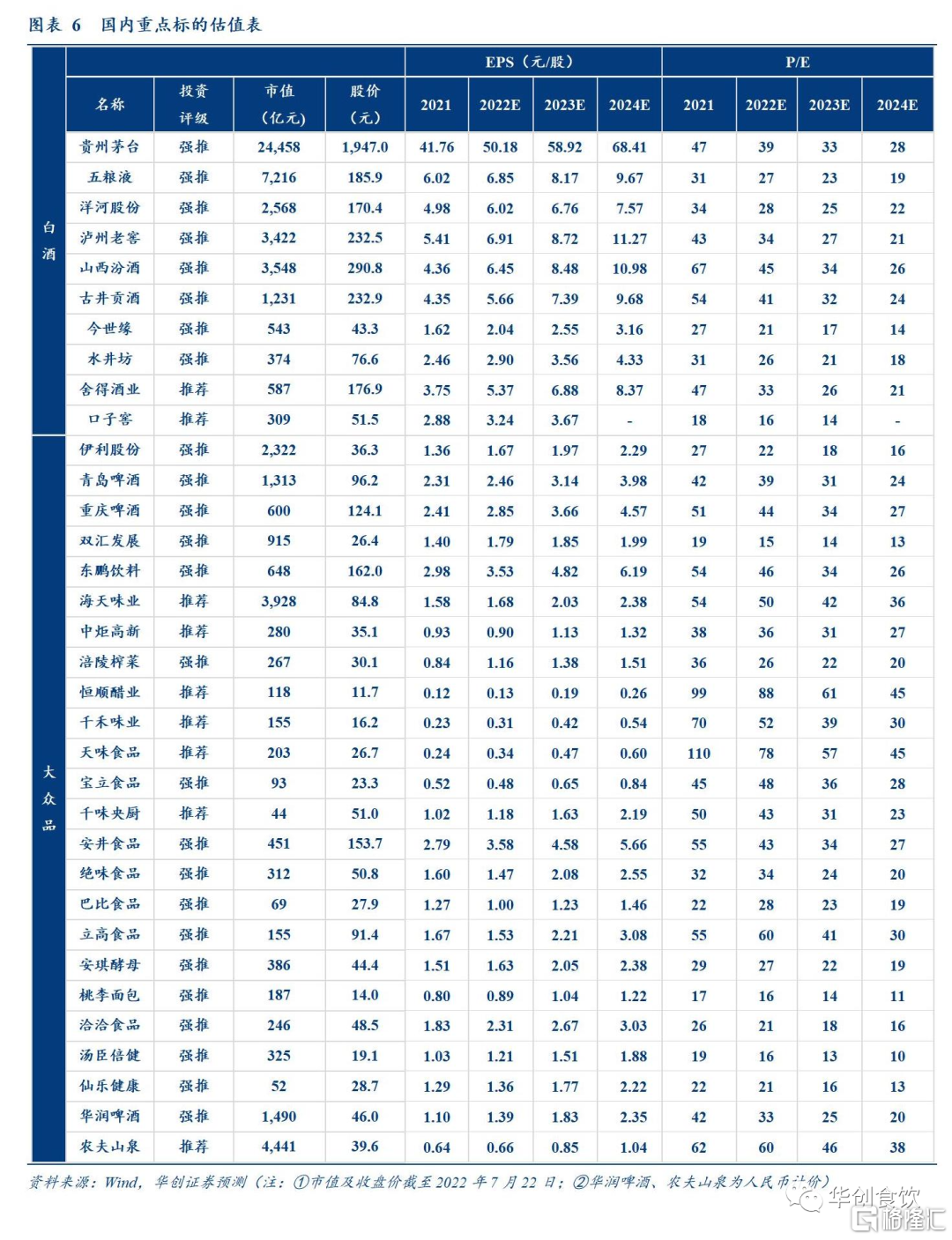

投资策略:白酒优选高端确定,大众主推困境反转。

白酒板块:高端引领估值切换,布局管理改善驱动预期反转的 alpha 机会。业需求改善方向明确,中报韧性较足,高端确定性突出,次高端处于预期消化阶段,等待需求斜率向上信号带来的布局时机。标的上首推茅台,公司内部管理更加主动作为,步伐主动提速,进入上行加速周期,有望带来估值中枢上移,也是板块估值锚上移重要支撑。紧握估值合理、确定性高的汾酒、老窖,同时加大挖掘管理改善驱动预期反转的 alpha 标的,建议加大布局预期底部的五粮液,持续推荐洋河和古井,关注舍得和老白干。

大众品板块:主推困境反转,板块性推荐啤酒,精选餐饮供应链龙头。建议将中报短期压力视为加大配置的机会,重点板块及标的推荐上,啤酒高端化产业大逻辑下,疫情后旺季加快追补,且来年量价齐升、成本回落弹性可期,继续全面推荐板块,首推青啤(A+H)、华润(H 股),推荐重啤,关注燕京。餐饮供应链相关标的立高(冷冻烘焙)、安井(预制菜)、绝味(连锁)和中炬(调味品),持续推荐经营走出底部、下半年有望迎来高弹性的安琪和中长线逻辑清晰的东鹏。此外,乳业龙头伊利作为确定性收益主推标的,同时推荐近期股价回落、但中报业绩弹性释放的洽洽和榨菜,关注飞鹤(H 股)库存出清的修复机会。

风险提示:终端需求恢复不及预期、行业竞争加剧、提价落地不及预期等

正文部分

一、白酒板块:回款支撑较强,业绩具备韧性

板块整体:Q2 普遍按原目标回款,业绩韧性支撑较足。Q2 行业面临疫情扩散、高基数等多重挑战,但酒企均未下调全年目标且布局积极,3-4 月酒企多以控货挺价为主,5 月需求及场景回暖后加大渠道及终端支撑促进动销,回款整体进度约 60%左右,其中洋河、古井等超 70%表现优秀,叠加一季度多数酒企合同负债处于历史中高位、渠道库存健康等因素,酒企调节余地充分,收入端具备保障。毛利端或因疫情期间中低档产品周转较好暂缓升级,但考虑到疫情前期费用投放相对有限,净利端或相对良好。

分价格带看:预计高端和区域龙头保持双位数增长,扩张型次高端高基数背景下预计合理降速。高端酒需求相对稳健,疫情影响有限,茅台积极推进市场化改革,i茅台成为重要增量,五泸彰显品牌及管理韧性,Q2 均有望保持双位数增长。徽酒和苏酒 5 月后边际好转明显,渠道及终端布局积极,龙头回款指标优秀,业绩具备较强确定性,判断洋河、古井、今世缘等亦可保持双位数增长。扩张型次高端疫情前期受损略重,叠加高基数因素,合理预计 Q2 合理降速。

重点公司具体跟踪如下:

贵州茅台:预计报表或小幅高于预告。根据公司主动披露的上半年主要经营数据,预计2022H1 营业总收入 594 亿元,增长 17%,归母净利润 297 亿元,增长 20%,测算 Q2 收入/利润分别同增 16%。对比公司过去业绩预告和实际报表情况看,最终报表增速均略高于业绩预告,因此预计二季度报表披露将略高于 16%,我们给予单二季度收入+17%,利润+18%。

五粮液:动销彰显品牌韧性,预计双位数稳增。上半年外部环境不利背景下,普五展现较强品牌韧性,上半年任务完成过半,动销基本持平,21 个战区中 11 个保持增长,其中鄂赣战区动销同增超 20%,受疫情影响较重的江苏战区等 5 月后亦边际回暖。量价维度看,普五年前实际打款成本提升后价增约高个位数,传统渠道量增相对持平。其他产品方面,经典不设考核任务,梳理价盘拉升品牌,系列酒结构持续优化。整体看预计 Q2收入/利润增速分别为 10%/12%,盈利水平有望保持稳定。

泸州老窖:低度国窖贡献主要增量,增长动力充足。Q2 前期疫情影响较重阶段,公司控货挺价,5-6 月需求回暖后按原规划目标推进回款,并积极开展相应会战及活动等布局,目前整体回款进度约 60%。具体分产品看,国窖打款成本提升后,带动价增约个位数,动销端高度相对持平,低度保持较好弹性。区域上华北超预期,华东、西南等进展良好,河南、西北因疫情扰动略缓。其他产品方面,特曲增速放缓,窖龄等其他产品保持稳健。综上,预计公司整体 Q2 收入/利润增速 20%/23%。

山西汾酒:Q2 玻汾彰显动销韧性,整体结构保持较优。公司上半年基本面扎实,回款进度约 60%,整体库存处于低位,业绩支撑性较强。产品端青花系列 4 月略受疫情影响,5/6 月需求回暖、公司相应费用及活动支持力度较大,整体仍保持相对弹性。腰部老白汾、巴拿马在成熟市场保持相对良性动销。玻汾在疫情期间需求保持强劲,5 月加大投放,6月后有所控制。整体看 Q2 产品结构仍保持较优水平,考虑去年高基数因素,预计 22Q2收入/利润增速分别为 5%/18%。

洋河股份:回款指标优秀,海之蓝展现较强弹性。Q2 在外部环境不利背景下,公司仍保持较强士气布局积极,积极开展“大干 70 天”营销活动,5 月后边际加速修复,目前回款进度 70%+快于往年。具体分产品看,海之蓝升级换代后,量价均释放较强潜力,弹性较优;天之蓝增速维持双位数相对平稳,梦系列前期因疫情扰动增速环比略有回落,但5-6 月后省内需求回暖场景修复、相应费用及活动支持较足,M6+回补修复明显,增速保持良好。考虑到 Q2 产品结构、费用投放节奏、地产信托等因素,预计 Q2 收入/利润增速分别为 16%/18%。

古井贡酒:终端表现较优,预计二季度收入增长达 20%。Q2 安徽整体受损相对有限,5月后需求和场景加速修复,古井布局稳健,费用和活动支持力度仍足,整体回款进度 70%+,业绩端确定性较强。具体分产品看,古 5、献礼表现超预期,疫情扰动下自然动销增速仍可达 20%左右,古 16 承接升级宴席需求,维持良好增长态势,古 20 则因相应价格带场景影响增速略有放缓,后续相应活动和培育下有望回补。整体看省内基本盘稳固,省外江苏、山东、河北等市场维持良好增长势能,预计 Q2 收入/利润增速分别为 20%/22%。

今世缘:对开弹性较优,Q2 平稳增长。今世缘平稳换届后布局积极,6 月优化组织架构,并在全国范围内积极引进人才,开展“百日大会战”营销活动,上半年整体回款进度约60%,预计前三季度可完成 80%目标。具体分产品看,二季度核心单品四开/对开出厂价每瓶分别提升 10/5 元,疫情特殊背景下对开增速弹性略优于四开,V 系加大布局持续发力。费用端 3-4 月投放相对较少,5-6 月为相关活动和费用支持增多,整体预计 Q2 收入/利润增速分别为 14%/15%。

水井坊:新井台持续培育,低基数下相对弹性或较优。Q2 疫情影响下前期回款进度暂缓,6 月后公司追加回款,目前基本完成 22 财年回款及发货任务,业绩端具备支撑。具体分产品看,臻酿八号基本盘稳固,动销相对稳健,新井台升级提价,开票价上涨至 490 元,老版库存持续消化,渠道端和终端联动营销,如增加开瓶奖励等动作,整体仍处培育状态,典藏 5 月基本完成任务,高端化布局方向不变。整体看,去年低基数下公司相对弹性或较高,预计 Q2 收入增速 18%,利润转正。

舍得酒业:沱牌保持较快周转,舍得系列渠道健康。Q2 疫情背景下,公司未下调全年目标,布局积极灵活施策,判断目前整体任务进度过半。分产品看,舍得系列控货挺价,保持良好回款发货节奏,在非疫情区积极开展招商、会战等工作,川内联盟体运作下保持稳健,沱牌系列则周转相对较快。费用端,3-4 月因疫情影响暂缓,5 月后渠道及终端加大活动和费用支持,费用率或相对稳定。考虑去年高基数因素,预计 Q2 收入/利润增速分别为 7%/6%。

口子窖:疫情扰动增长承压,6 月后布局积极。二季度前期,因华东疫情、公司合肥区域调整等因素,整体节奏略慢,6 月伴随市场需求回暖,公司销售人员在终端维护频率提升,加大宴席等渠道支持力度,追加回款和发货后任务进度约完成近半。考虑公司积极推进渠道改革和营销升级,二季度仍以调整为主,预计 22Q2 收入同-3%,利润同+3%。

二、大众品板块:经营承压,但基数压力减轻

疫情下经营承压,低基数效应或致报表增速领先于需求改善:

需求层面:分渠道看,C 端企业表现好于 B 端,其中乳业、榨菜、瓜子等需求更具韧性,从月度节奏上,4 月普遍为各企业压力波峰,伴随疫情好转、供应链纾困,叠加补库效应,5 月下旬起各企业动销边际改善,6 月大多延续改善节奏。

盈利层面:3 月起大豆、包材价格超预期上行,叠加疫情下运费攀升,部分企业 Q2成本端存在一定压力。但随着美联储加息落地、部分国家解除农产品出口限制,6月中旬以来棕榈油、小麦和部分包材已现回落趋势,此外企业继续强化费用管理,盈利压力整体有所缓解。

分子板块看:

乳业:白奶动销旺盛,买赠略有提升。乳业需求相对坚挺,但运距较长、新鲜度管理要求高等因素,致乳业对物流影响较为敏感,3-4 月企业通过进入保供名单、加大买赠促销等举措积极应对,随 5 月下旬以来物流基本恢复,乳企收入端亦同步回暖,且基础白奶在供需两旺背景下动销明显优于其他品相,即企业加大白奶下沉及促销力度以消化原奶,而消费者价格敏感性略有提升。利润端,二季度原奶价格同比下降 2.5%,成本压力有所减轻,但买赠促销加大对乳企盈利能力形成一定压力。

啤酒:疫情、成本因素致经营压力仍存,高端升级、提效控费保障业绩稳健。销量方面,疫情限制餐饮、夜场等场景,龙头积极布局非现饮与少疫情区域,预计 Q2全国性龙头销量基本持平,重啤、燕京等受疫情影响较小,有望中低个位数增长。产品结构上,一方面龙头继续加码高端,倾斜费用投入,另一方面,因部分酒企下沉疫情较轻和下线城市和县级市场,主流产品亦有所复燃,预计行业吨价提升中个位数水平,故龙头收入有望提升中个位数至双位数水平。利润端,大麦锁价较去年同比上升,铝价与运费仍处高位,故成本端有一定压力,但考虑到龙头在疫情期间普遍精益费用、优化提效,我们预计行业利润仍有望实现双位数增长,增速快于收入。

软饮料:需求相对疲软,成本压力加剧。疫情封控措施致户外出行减少、物流效率受损,4-5 月行业产量实现高个位数下滑,随 5 月下旬起物流及动销逐步回暖,整体需求呈弱复苏态势。盈利端,5 月 PET 价格于高位再度加速上涨,Q2 均价同比涨幅达 37%,成本压力明显放大,盈利相对承压。

调味品:低基数下企业营收同比改善,成本上涨下盈利延续承压,但同比得到修复。二季度疫情影响延续,北京、上海等多地暂停堂食,餐饮需求持续疲软,各企业普遍收窄费用、动作相对谨慎,但去年低收入基数下,预计各调味品企业 Q2 收入同比均有一定回升,其中 C 端企业受益宅家囤货,收入表现好于 B 端企业,而龙头海天延续较大抢市力度,市场份额进一步集中。利润端,大豆、白糖、包材等主要原料维持高位,成本压力下各企业盈利继续承压,但考虑企业费投减少、去年基数降低,预计盈利压力有所趋缓。

速冻食品:整体需求相对稳健,C 端表现好于 B 端,成本压力有所减轻。二季度疫情下,速冻食品营收韧性不减,其中 C 端速冻食品受益,B 端在疫情复苏下也呈逐月改善,如三全加快炒饭、空气炸锅等新品推出,动销环比提速,而安井、立高等亦加快 C 端产品投入,通过调整产品组合对冲疫情损失,且 5 月起 B 端环比有所改善,而千味央厨大 B 端虽受损下滑,但小 B 端仍实现 15%左右增长。利润方面,除开冷冻烘焙因油脂上涨压力较大外,中式速冻企业盈利表现较好,如安井鱼糜、鸡肉等原材料压力减少,而米面类企业则通过锁价、囤货形式,仍实现二季度利润端稳定。

其他食品:卤味龙头绝味同店受疫情影响加剧,虽然公司开店稳步推进,但盈利因成本上行、激励费用计提和货折等预计承压显著。连锁巴比依托团餐业务,弥补门店经营缺口,预计收入端维持稳健增速,此外成本红利、利润低基数下,扣非业绩保持较快增长。仙乐订单环比明显恢复,同时原料供应问题解决,收入有望实现中个位数增长,盈利端压力减轻。洽洽疫情影响居家消费受益,提价传导顺畅,预计业绩增速快于收入。烘焙桃李 Q2 需求逐步改善,但工厂搬迁、检修及部分原料上涨影响盈利。安琪酵母主业销售逐步恢复,海外延续高增,盈利压力有望减轻。

重点公司具体跟踪如下:

伊利股份:主业表现坚挺,澳优并表小幅增厚。原主业方面,4-5 月因物流因素扰动致动销放缓、渠道库存偏高,公司通过进入保供名单、加大买赠促销和推进渠道下沉以积极应对,二季度营收表现呈逐月改善态势,季末渠道库存基本回归合理水平;叠加奶粉业务疫情扰动较小,Q2 有望延续 20%+增长(其中婴配粉近 30%,成人粉略受损),综合预计二季度主业营收实现 7%左右增长,利润增速略慢于收入端。同时,澳优发布业绩预告,预计 2022H1 收入 33.5-35.0 亿元,同降 18.0%-21.6%,归母利润 0.95-1.6 亿元,同降73.1%-84.0%,若以业绩预告中值及 Q2 占上半年的 45%测算,则预计并表后 Q2 伊利收入、业绩同比增长 12%、7%。

华润啤酒:高端化驱动收入中个位数提升,利润增速快于收入。收入端来看,今年三月起疫情影响导致消费场景受损,公司通过开拓下线少疫情市场和非现饮渠道进行应对,预计 3-4 月销量同比下滑双位数,随后环比持续好转,6 月恢复至正增长,22H1 销量同比或基本持平。考虑到公司产品提价、加码高端的同时,主流产品亦在以量换价策略下有所复燃,预计 22H1 吨价提升可驱动收入中个位数增长。利润端,上半年包材价格处于高位,大麦锁定价格亦较去年同期有所上涨,故成本仍有一定压力;但受益于精益费用投放,经营持续提效,预计利润仍有望实现双位数增长。

青岛啤酒:预计收入提升中个位数及以上,精益投放之下利润有望双位数增长。收入端来看,虽然疫情导致 4 月份销量出现双位数下滑,但 5-6 月消费场景逐渐恢复、渠道及终端补库叠加公司部分压货,预计 22Q2 销量实现低个位数微增。同时,公司加大结构升级力度,自 5 月起实施夏季风暴会,在高端产品的压仓力度与考核指标上均有所倾斜,故预计吨价仍将继续上行,收入有望实现中个位数及以上增长。考虑到疫情期间公司精益投放,预计费用率有所下行,利润端有望实现双位数增长。

重庆啤酒:6 月发力冲量叠加提价显现,收入有望增长双位数左右。公司基地市场位于疫情影响较小的中西部地区,并处于全国化扩张进程中,预计 4 月疫情冲击影响较小,销量个位数下滑,而 6 月发力冲量或驱动销量双位数增长,22Q2 销量有望同增中个位数。而提价效应进一步显现之下,收入有望同增双位数。利润端来看,原料包材成本与运费仍有一定压力,但公司在疫情较多地区减少线下投放,预计利润仍有双位数提升。

双汇发展:肉制品吨利维持高位,低基数下业绩有望明显回暖。肉制品业务方面,Q2 在低基数基础上部分区域囤货,预计销量实现高个位数增长;而考虑 Q2 猪肉价格同比下降 33%、环比 Q1 持平,且双汇 Q1 肉制品吨利达 4500 元以上,预计 Q2 吨利仍可维持高位,预计肉制品整体营收高个位数增长,经营利润同比增长 40%以上。屠宰业务方面,Q2 屠宰量进一步增加,头均利润随规模效应释放而持续提升,但 Q2 猪价低位仍以囤货为主,冻肉销售贡献有限,叠加去年冻肉库存大幅减值致基数较低,预计屠宰业务大幅扭亏。故预计猪肉价格下降使得收入或仍将下滑 10%左右,业绩在低基数基础上实现 40%以上增长。

农夫山泉:预计 22H1 营收表现相对坚挺,成本压力加剧。结合渠道反馈,Q1 公司动销表现良好,实现双位数增长,且本轮疫情公司未主动收缩库存,积极为旺季销售恢复做准备,预计随着 5 月以来疫情影响渐退公司动销逐步回暖,预计上半年仍能实现双位数稳增;利润端,上半年 PET 涨幅达 33%,成本压力明显放大,但公司通过前期锁价采购及降本增效,部分对冲成本压力,预计 22H1 公司营收、业绩分别同比增长 8%、3%。

东鹏饮料:营收小幅改善,盈利压力延续。4-5 月疫情封控致物流配送受损、产品动销放缓,叠加广东省内雨水较多阶段性影响销售,而 6 月以来广东省内天气好转、省外持续复苏,终端动销及发货恢复较好,渠道库存逐步回落至正常水平。利润端,公司自 Q1下旬以来PET已以随采随用为主,二季度PET价格加速上涨,预计实际成本涨幅达40%+,成本压力进一步放大;但考虑今年 Q2 无上市费用投入、年初以来两度收缩扫码红包投放,部分对冲成本压力,预计 Q2 整体收入同比增长 20%+,业绩同比持平略增。

海天味业:加快追赶进度,预计 Q2 营收双位数增长。行业整体承压下,公司积极调整应对,加大市场费用,拉动终端动销。分月度看,公司 4 月营收受疫情影响,单月高个位数下滑,5 月同比小幅转正,6 月餐饮复苏背景下,发力追赶任务,预计上半年完成进度达 48%,单 Q2 完成进度 22%,渠道库存由 2.5 个月提升至 3 个月左右。大豆、白砂糖及 PET 等价格持续上行,叠加费用投放加大,致使利润端增速或低于收入端,综合预计Q2 收入/利润同比+18%/+11%。

中炬高新:经营边际改善,报表环比提速。公司改革动作逐步落地,包括制定目标更趋务实,并增加销售人员固薪比例,对超额完成部分给予高激励,驱动销售团队积极性高,同时渠道开拓稳步推进,B 端重点向餐饮终端资源倾斜,渠道团队信心逐步恢复。据渠道反馈, 4 月高个位数增长,5 月涨价囤货驱动下实现高增,6 月基本持平。当前主销区渠道库存 2 个月,非主销区库存 1.5 月左右。此外,成本压力下盈利延续承压,提价预计 6 月底完成,最终 Q2 收入/利润同比+13%/-5%。

涪陵榨菜:营收低双位数增长,业绩弹性充足。公司基本完成提价传导,新包装低盐榨菜铺货顺畅,考虑去年基数较低叠加二季度疫情宅家受益,4 月收入实现高增速,5 月下旬适当调整发货节奏、控制渠道库存,收入实现双位数增长,环比有所放缓,6 月双位数下滑,整体 Q2 月度节奏先高后低,当前渠道库存合理偏高水平。利润端,5 月部分低价原料已投入使用,叠加高空费用缩减,盈利展望更积极,综合预计 Q2 收入/利润同比+13%/+48%。

恒顺醋业:新品贡献营收增量,盈利持续承压。Q2 物流供应有所改善,叠加红烧肉调味料、油醋汁等新品超预期,支撑 Q2 营收高个位数增长。分月度看,4 月基数效应明显,同比增长 20%以上,5 月延续良好势头,增速环比进一步提升,6 月囤货效应消除,单月双位数下滑,当前库存 2 个月以上较高水平。利润端,成本压力依然存在,且主销区物流费用提升,同时考虑改革费用,预计整体盈利依然承压。综上,我们预计 Q2 收入/利润同比+8%/-10%。

千禾味业:收入保持中双位数增长,费投收缩业绩释放弹性。根据公司 22 年半年度业绩预增公告,预计 22H1 归母净利润 1.01-1.22 亿元,同比+66%-86%,单 Q2 归母净利润0.54-0.67 亿元,同比+109%-159%,虽然行业共性成本压力仍在,且实惠型零添加大面积铺货间接带动产品结构下移,但考虑到费投收缩,及去年同期利润极低基数,Q2 业绩释放高弹性。收入方面,疫情下公司运输发货受阻,4 月上旬动销受损,单月营收持平略降,伴随疫情好转,月度动销逐步恢复,单 Q2 双位数增长确定性强。综上,我们预计Q2 收入/利润同比+18%/+134%。

天味食品:改革效果初步体现,收入延续高增。根据公司 22 年半年度业绩预增公告,预计单 Q2 营收 5.85 亿元,同增 18.22%,归母净利润 0.66 亿元,同比转正(21Q2 为-0.05亿)。收入端,在疫情居家消费刺激下,Q2 火锅底料仍延续良性增长,小龙虾调料表现亮眼,5 月底已提前完成全年规划目标,B 端定制餐调受疫情扰动预计略下滑。业绩端Q2 成本压力仍在,但促销力度同比收窄,叠加广告费投大幅收缩,带动盈利大额转正。

宝立食品:轻烹拉动 Q2 增长,疫情下盈利承压。根据公司 22 年 1-6 月经营业绩预计情况,预计 Q2 实现营收 4.26-5.06 亿元,同比+6%-26%,归母净利润 0.38-0.48 亿元,同比-15.9%至+6.1%。收入端,疫情下定制餐调需求受损,但受益于居家消费,轻烹食品需求增加,拉动 Q2 实现中双位数增长。此外,公司总部位于上海,疫情下供应链受阻、运费攀升,叠加部分原材料价格上行、轻烹市场推广费率提升,综合致使业绩同比微降。综上,我们预计 Q2 收入/利润同比+16%/-5%。

千味央厨:大 B 受损拉低增速,原材料锁价到期,Q2 业绩存在压力。收入端,囤货效应驱动下 4 月销售相对良性,大 B/小 B 增速分别为 10%/25%,5-6 月北京、上海禁止堂食致使大 B 增速承压,其中百胜单 Q2 同比下滑,此外团餐、乡厨场景受损,导致小 B端 Q2 增速保持在 15%左右。利润端,公司原材料锁价于 5 月到期,恰逢豆油、面粉处于高位,预计 Q2 业绩存在一定压力,但仍基本实现和收入增长保持同步。综上,我们预计 Q2 收入/业绩分别同比+10%/+10%。

安井食品:整体增速平稳,成本压力放缓,盈利保持较高增长。根据草根调研反馈,公司 4 月物流运输、生产效率受疫情影响,致使当月销售额略有下滑,5 月供应链改善和渠道补库下,收入回归双位数良性增长,6 月随着补库效应减缓,预计增速较 5 月稍有放缓。利润方面,公司加强盈利端管理,原材料价格压力趋缓,加上二季度起财务收益贡献加大,以及新宏业进入小龙虾销售旺季,预计 Q2 盈利本应保持较高弹性,但考虑并表费用、新宏业管理层超额完成业绩支付激励费用和供应链受阻下运费提升,最终盈利大体与收入端同步,我们预计 Q2 收入/业绩分别同比+35%/+30%,其中主业收入同增10%左右。

绝味食品:疫情影响下同店延续下滑,Q2 业绩仍在承压。根据公司 22 年半年度业绩预告,单 Q2 实现营收 15.2-17.2 亿元,同比-7.69%至+4.53%,归母净利润 93.2-2093.3 万元,同比-99.65%至-92.13%。收入基本与去年同期持平,主要系 Q2 单店环比、同比均有回落,叠加上海等地部分门店暂停营业所致。原材料价格仍处高位,叠加股权激励费用一次性计提、各类补贴和营销费用等,综合致使 Q2 业绩承压。综上,我们预计 Q2 收入/业绩分别同比-2%/-95%。

巴比食品:疫情影响 Q2 收入环比降速,成本红利释放业绩弹性。根据公司 22 年半年度业绩预告,单 Q2 营收 3.6-3.9 亿元,同比+5.4%-14.1%,归母净利润 1.15-1.25 亿元,同比-41.8%至-36.7%,扣非归母净利润 0.51-0.56 亿元,同比+15.1%-26.4%。收入端受到 3月以来上海封城、华东地区疫情影响,尽管公司团购、保供、外卖多措并举,Q2 仍环比Q1 降速,但综合华中收购并表,整体 Q2 仍保持高个位数增长。业绩端,猪肉价格较去年同期回落 33%,带动毛利率回升,此外 Q2 非经常性损益 7500-8000 万,预计主要由持股东鹏贡献。综上,我们预计 Q2 收入/业绩分别同比+10%/-40%,其中扣非业绩+20%。

立高食品:Q2 增速受损但逐步改善,成本高位致利润持续承压。22Q2 疫情影响下需求仍有回落,但伴随物流好转、疫情改善,Q2 分月度逐渐修复,4 月份环比 3 月略有改善,5 月公司加强社区团购、C 端预熟品类补充,营收预计同比转正,其中冷冻烘焙恢复双位数增长,6 月整体高个位数增速,奥昆增速更快。利润方面,Q2 棕榈油、大豆价格持续上行,虽然公司提前锁价烘焙用油脂、采用国产原料代替进口等积极对冲,但考虑到去年较高基数,预计 Q2 仍有较大压力。综上,我们预计 Q2 收入/业绩分别同比+4%/-30%,但下半年恢复性弹性有望显现。

安琪酵母:主业逐步恢复,Q2 步入改善。Q2 起随着各地政策逐步放开,同时竞对补充提价,安琪国内主业销售逐步恢复,海外则延续 20%以上增长,分月度来看 4 月销售额转正,5 月销量转正,6 月在高基数下仍做到双位数增长。盈利方面,酵母主业恢复叠加4 月下旬高毛利小包装热销带来产品结构优化,同时海运、汇率略好转,此外,考虑基数压力趋弱,公司 Q2 业绩下滑幅度有望明显收窄,综合下我们预计公司 Q2 收入、业绩同比+17%、-7%。

桃李面包:逐步走出底部,盈利能力改善。公司近期发布 Q2 业绩快报,Q2 单季度实现收入 17.54 亿元,同增 8.75%,归母净利润 1.99 亿元,同降 3.02%。4 月下旬疫情影响开始缓解,各地管控政策逐步开放,东北等传统优势市场销售逐步恢复,5 月公司生产销售及物流加速好转,预计 5 月恢复双位数增长,6 月份因工厂搬迁、检修同时叠加高基数收入放缓,整体来看,公司 Q2 需求逐步改善。盈利端因部分原料仍有上涨,Q2 奖金集中发放等原因低个位数下滑,但归母净利率环比提升 0.49pcts。此外,公司计划 7、8月进行新一轮提价,公司下半年低基数下展望积极。

洽洽食品:Q2 瓜子提速,业绩弹性释放。Q2 因疫情影响居家消费较好,同时渠道下沉助力,瓜子动销需求旺盛,渠道库存维持较低水平。据渠道调研反馈,4 月瓜子增长超40%,5 月叠加端午备货拉动,5 月份公司延续较快增长势头,6 月随着疫情好转增速放缓,Q2 整体收入较快增长。盈利端公司成本涨幅可控,提价传导顺畅,费用投放较为平稳,综合下我们预计业绩增速快于收入,Q2 收入、业绩增长 23%、29%。

仙乐健康:订单环比好转,预计收入增长中个位数,盈利能力基本持平。22Q1 因国内疫情反复消费疲软、美洲市场鱼油原料短缺、欧洲工厂开工率不足,公司收入与业绩表现承压。进入二季度,中国市场受益于 21Q4 起大单品转产项目效果体现,订单环比明显恢复;美洲鱼油原料供应问题已解决,需求端依旧旺盛,预计增速较快;欧洲出勤情况亦因公司积极调整有所恢复。预计公司 22Q2 订单表现环比明显好转,收入同比有望实现中个位数增长,盈利能力方面则基本持平。

三、投资建议:白酒优选高端确定,大众主推困境反转

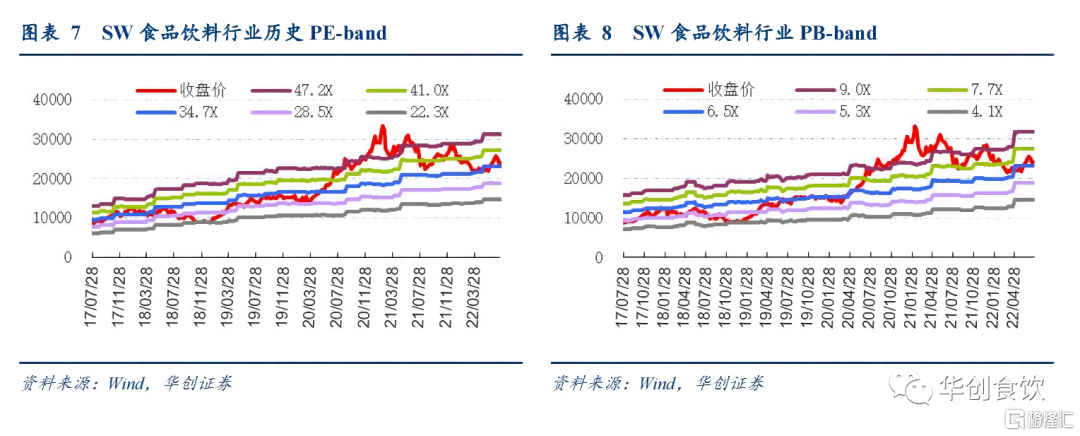

投资策略:短期优选中报高增,大众配置困境反转。二季度疫情下需求承压,但好在极致承压后迈入改善通道,且当下市场预期并不高,整体风险不大,其中白酒企业业绩具备支撑,而高端确定性更足,下半年估值切换空间清晰,而大众品更是成本已有回落趋势,加上基数压力减轻,整体已处在困境反转向上的起点。

白酒板块:高端引领估值切换,布局管理改善驱动预期反转的 alpha 机会。行业需求改善方向明确,中报韧性较足,高端确定性突出,次高端处于预期消化阶段,等待需求斜率向上信号带来的布局时机。标的上首推茅台,公司内部管理更加主动作为,步伐主动提速,进入上行加速周期,有望带来估值中枢上移,也是板块估值锚上移重要支撑。紧握估值合理、确定性高的汾酒、老窖,同时加大挖掘管理改善驱动预期反转的 alpha 标的,建议加大布局预期底部的五粮液,持续推荐洋河和古井,关注舍得和老白干。

大众品板块:主推困境反转,板块性推荐啤酒,精选餐饮供应链龙头。大众品处在困境反转向上周期的起点,建议将中报短期压力视为加大配置的机会。重点板块及标的推荐上,啤酒高端化产业大逻辑下,疫情后旺季加快追补,且来年量价齐升、成本回落弹性可期,继续全面推荐板块,首推青啤(A+H)、华润(H 股),推荐重啤,关注燕京。以及餐饮供应链相关标的立高(冷冻烘焙)、安井(预制菜)、绝味(连锁)和中炬(调味品),持续推荐经营走出底部、下半年迎来高弹性的安琪和中长线逻辑清晰的东鹏。此外,乳业龙头伊利作为确定性收益主推标的,同时推荐近期股价回落、但中报业绩弹性释放的洽洽和榨菜,关注飞鹤(H 股)库存出清的修复机会。

四、风险提示

终端需求恢复不及预期、行业竞争加剧、提价落地不及预期等

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员