摘要

事项:近期我们对白酒大省进行了较为深入的调研,目前山东市场具有饮用量较大、价位带持续提升但仍相对较低等特点,集中度仍有比较明显的提升空间,故各名优酒企近年都在山东加大投入,尤其汾酒、古井、洋河等均有较快增速,而山东市场对未来几年公司整体增长亦起到关键支撑,结合调研情况我们作反馈如下:

山东市场特点:容量大壁垒低,升级趋势延续,集中度提升加速。

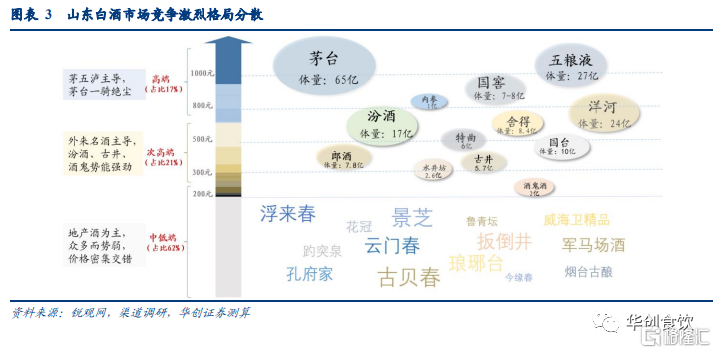

规模较大壁垒较低:人口基数与人均饮用量双高。山东人口过亿,人均饮酒量较高,预估市场规模在500~600亿左右。饮用习惯上偏爱低度酒,香型较为开放多元,较大的市场份额与较低的饮用壁垒使山东市场竞争格局相对激烈。

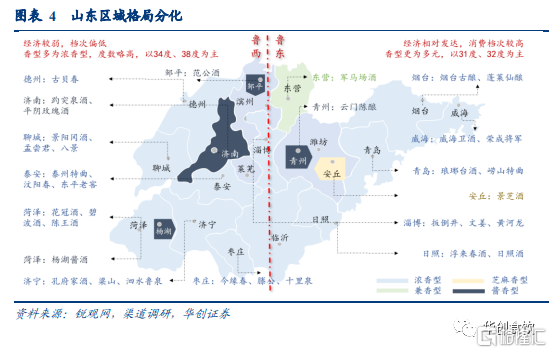

区域割据分化,价格带仍低,升级趋势延续。山东白酒市场具有一定区域分化性,以内陆济南、胶东青岛为两个核心区域向外辐射,连通德州、菏泽、潍坊、临沂等区域市场。青岛、济南市场由于政商消费场景多,目前主流价格带已升级至300元以上,其他地区宴席流通为主仍在200元以下,近年来价格带升级趋势仍在延续,相较华东其他地区,山东市场仍有潜力。

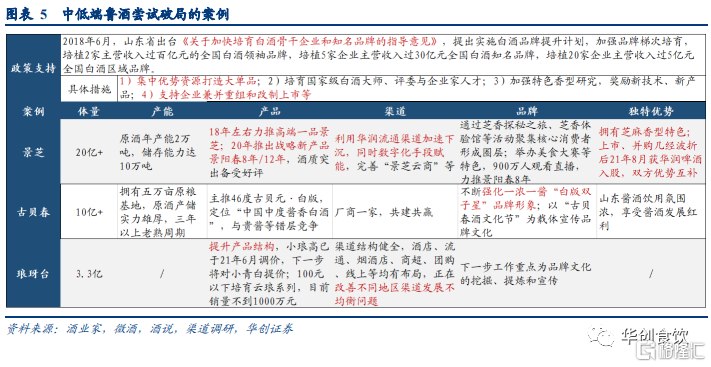

地产酒相对薄弱,酱酒扰局或将加速集中度提升。山东地产酒品牌较多,具有代表性的有景芝、古贝春、琅玡台等,但均因体制、营销等原因没有走出较为强势的地产名酒。19年以来许多酱酒品牌凭借高渠道利润和品类热度较快扩张,21年下半年品类降温以来又走向了品牌竞合,酱酒扰局下市场份额将被重新划分,现阶段扎实做好产品和市场培育的名优酒企有望在重构中再次收益,集中度有望加速提升。

名酒发力,空间仍足:山东为全国化酒企未来主要增量市场之一。

一季度反馈:动销平稳,渠道健康。据渠道调研反馈,一季度受疫情影响较小,各消费场景总体平稳,但受经济不确定性影响消费预期有一定波动,价格带升级速度略低预期,同时有观察到外省部分库存流入本省渠道。整体来看,主流酒企春节回款目标基本完成,价格体系稳定,库存呈良性,渠道健康,预计多数酒企后续仍将以控货挺价为主,补货行情或相对平稳。

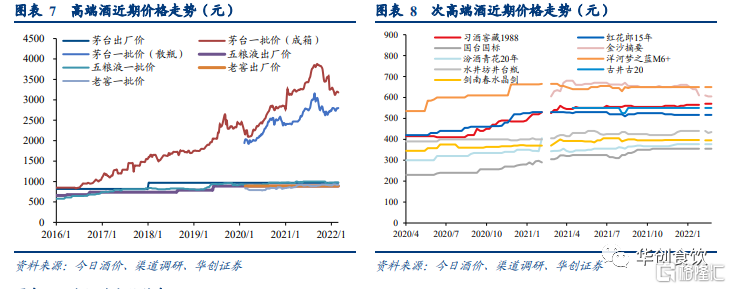

高端平稳向上,消费场景壁垒较强。茅台:需求依旧强劲,本次春节批价在2700元左右相对稳定,系公司顺畅放量和需求的平衡,后续计划投放节奏精准,应能支撑报表加速及价格稳定。五粮液:千元价格带竞争加剧但仍为首选,目前批价980元左右,渠道利润相对下滑。老窖动销平稳,低度仍在优势地区表现良好,低度/高度批价630/950元,渠道管理扎实,费用收缩但推广方式多样,推力较足。

次高端弹性较足,汾酒、古井、洋河等加速扩张。汾酒:动销强结构高。据渠道调研反馈,一季度动销表现亮眼,渠道增速在30%以上且结构较高,青花系列占比超过45%,其中青20开瓶率较高,基础扎实,同时库存较低,节后补货需求相对较强,全年业绩确定性高,增长势能延续,未来空间仍足。古井:一季度增速较快,奠定全年高增基础,目前复购与招商共同推动,近年较高的复合增速具备保障。体系上看战术打法区域分割较细,厂商分工明确,结构较高,第一大单品为古20,预计古16以上产品占比30%以上。洋河:春节回款进度较快,山东市场库存批价保持良性,一季度天之蓝表现亮眼为增长主力,全年看渠道和团队改革推动复苏。舍得21年势头强劲,22年春节回款翻倍,动销持平,高渠道利润下推力仍较足。

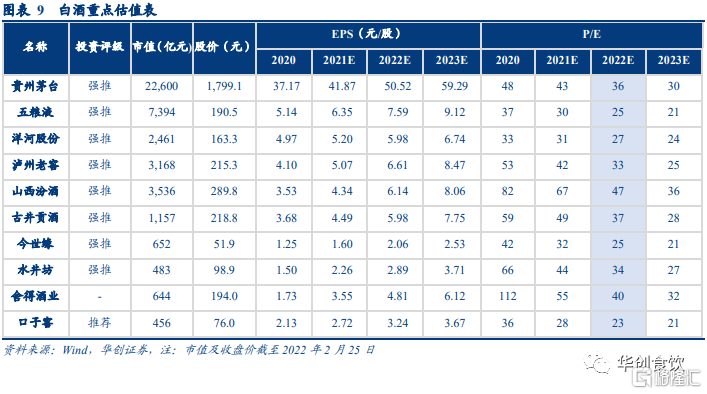

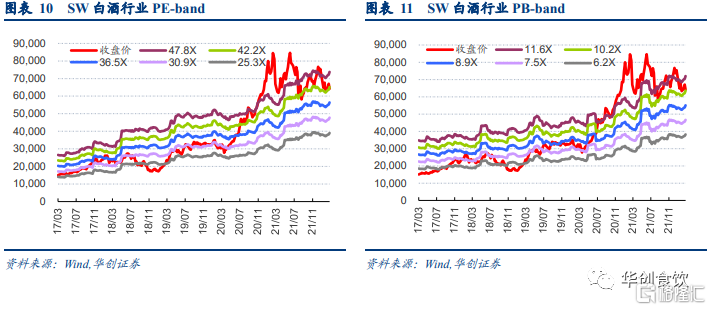

投资建议:业绩支撑性强,估值消化至加配区间,加大推荐。白酒春节旺季整体平稳,上半年报表业绩具有保障,当下板块估值已消化至价值加配区间。

全年维度看,首选茅台,逆势加大布局五粮液。茅台收入加速确定性强,市场化改革有望持续落地,对应22年估值36倍,板块首选。五粮液关注人事确定后,批价回升、股权激励及业绩预期加速等潜在催化,当下市场对公司短期经营的悲观预期已price-in,对应22年估值已过度折价至25倍,建议加大逆势布局。老窖对应22年估值33倍,持续推荐。

短期开门红超预期至一季报高增,预计催化不断,重点推荐汾酒、徽酒古井、苏酒洋河和今世缘。汾酒新帅预计加大改革力度,高增长仍具延续性。徽酒受疫情影响较小,同比备货积极,动销亮眼,重点推荐古井(对应22年估值37倍)。苏酒洋河春节备货进度超市场预期,一季度报表具备确定性,对应22年估值27倍,修复确定性较高。今世缘在省内市场实现较快增长,对应22年估值25倍,具备业绩超预期潜力。

扩张型酒企分化,关注估值回落中的舍得。扩张型酒企需求春节分化,估值回落,建议关注一季度业绩弹性较高的舍得,对应22年估值40倍。

风险提示:俄乌局势造成全球风险偏好降低,疫情反复影响需求,区域竞争加剧,消费升级不及预期。

正文

近期我们对白酒大省进行了较为深入的调研,目前山东市场具有饮用量较大、价位带持续提升但仍相对较低等特点,集中度仍有比较明显的提升空间,故各名优酒企近年都在山东加大投入,尤其汾酒、古井、洋河等均有较快增速,而山东市场对未来几年公司整体增长亦起到关键支撑,结合调研情况我们作反馈如下:

一、山东市场特点:容量大壁垒低,升级趋势延续,集中度提升加速

(一)容量大,壁垒低

规模较大,人口基数与人均饮用量双高。山东总人口过亿(全国第二),经济体量全国领先。且山东饮酒文化浓厚,人均饮酒量较高,聚集性强,因此整体白酒销量规模较大,预估市场规模在500~600亿左右。

饮用壁垒较低,竞争激烈格局分散。山东饮用习惯上偏爱低度酒,口感偏爱“软、甜、滑”,但送礼场景中优选高度名酒。香型选择上较为开放多元,整体以浓香为主,普遍对清香接受度高,济南、青岛、淄博等地酱酒氛围浓厚,乐于尝试新品。较大的市场份额与较低的饮用壁垒使省外名酒加大布局,山东市场竞争竞争激烈格局分散。

(二)区域割据分化,价格带仍低,升级趋势延续

山东白酒市场具有一定区域分化性,以内陆济南、胶东青岛为两个核心区域向外辐射,连通德州、菏泽、潍坊、临沂等区域市场。鲁东经济相对发达,青岛等地消费档次较高,鲁西经济相对较弱,但近年来消费升级趋势明显。青岛 济南市场由于政商消费场景多,目前主流价格带已升级至300元以上,其他地区宴席流通为主仍在200元以下,近年来价格带升级趋势仍在延续,相较华东其他地区,山东市场仍有潜力。

(三)地产酒相对薄弱,酱酒扰局或将加速集中度提升

地产酒相对薄弱。山东地产酒品牌较多,多数地级市/县均有自己的品牌,普遍体量小、价位低,区域割据严重,固守于大本营县级市场。具有代表性的有景芝、古贝春、琅玡台等。近年来,景芝等代表企业尝试推出高端产品、营销体系改革等破局,但均因体制、营销等原因没有走出较为强势的地产名酒。

酱酒扰局或将加速集中度提升。19年以来许多酱酒品牌凭借高渠道利润和品类热度较快扩张,21年下半年品类降温以来又走向了品牌竞合,目前以消化库存为主,但消费人群及份额仍在扩大。酱酒扰局下市场份额将被重新划分,现阶段扎实做好产品和市场培育的名优酒企有望在重构中再次收益,集中度有望加速提升。

二、调研反馈:名酒发力,空间仍足

(一)一季度反馈:动销平稳,渠道健康

据渠道调研反馈,山东一季度受疫情影响较小,春节返乡人数同比增长,省内人员流动出行限制较小,各消费场景总体平稳,但受经济不确定性影响消费预期有一定波动,价格带升级速度略低预期,同时有观察到外省部分库存流入本省渠道。整体来看,主流酒企春节回款目标基本完成,价格体系稳定,库存呈良性,渠道健康,预计多数酒企后续仍将以控货挺价为主,补货行情或相对平稳。

(二)高端平稳向上,消费场景壁垒较强

茅台需求依旧强劲,本次春节批价在2700元左右相对稳定,系公司顺畅放量和需求的平衡。目前3月回款基本完成,后续计划投放节奏精准,应能支撑报表加速及价格稳定。五粮液体量领先保持稳定,千元价格带竞争加剧但仍为首选,目前批价980元左右,渠道利润相对下滑。泸州老窖整体动销平稳,低度/高度批价630/950元,低度国窖占比约7成,在聊城、德州、临沂等偏好低度且酱酒降温的市场表现较佳,渠道管理扎实,窜货管控严格,费用收缩但推广方式多样,推力较足。

(三)次高端弹性较足,汾酒、古井、洋河等加速扩张

汾酒:动销强结构高。据渠道调研反馈,山东清香型饮用氛围渐浓,汾酒一季度动销表现亮眼,渠道增速在30%以上且结构较高,青花系列占比超过45%,在青岛等重点市场比例更高,青30复兴版/青20批价稳定在850/390元,其中青20开瓶率较高,基础扎实,同时库存较低,此外玻汾、老白汾等亦需求良好。节后补货需求相对较强,全年业绩确定性高,增长势能延续,未来空间仍足。

古井:山东市场产品结构较优,一季度增速较快。目前古井在山东市场复购与招商共同推动,春节回款动销良好,预计一季度增速较快,奠定全年高增基础,近年较高的复合增速具备保障。体系上看战术打法区域分割较细,厂商分工明确,同时销售团队趋向年轻化。产品上,古井在山东市场产品结构较高,第一大单品为古20,预计古16以上产品占比30%以上,在青岛、聊城动销良好,份额具有加速扩张潜力。

洋河:春节回款进度较快,一季度天之蓝表现亮眼。山东市场库存批价保持良性,梦6+终端不低于720元,打款价650元以上,梦3实际成交价500元左右,天之蓝终端在350-360元。一季度天之蓝表现亮眼为增长主力,全年看公司着重发力梦系列,加大扶持团购商,并在济南成立团购部力求突破,同时投放品鉴、赠礼等费用,推出买赠家宴政策等,渠道和团队改革推动复苏。

舍得:春节回款较优,动销相对良好。21年势头强劲,22年春节期间回款约2.4亿,实现翻倍增长,发货2亿左右,动销持平。当前品味舍得高度批价/成交价370-380/450元,低度批价/终端价310-320/350元,库存仍处良性区间,高渠道利润下推力仍较足。

水井坊:当前价盘仍稳,发力典藏布局高端。臻酿八号低度成交价320-330元,高度360-370元,井台(高度)开票价490元。当前水井坊处于控货阶段,库存维持10%左右,部分经销商缺货。典藏仍处在培育阶段,高端销售公司继续积极开拓,基本实现对白酒核心消费市场的覆盖。

酒鬼酒:内参仍在培育,低基数下有快速增长潜力。酒鬼酒系列红坛/传承成交价400元/320元左右,高渠道利润维持高推力。内参(52度)批价820元,目前仍处于培育阶段,消费者自点率较低。一季度公司对回款要求较高,节前渠道回款约20%,整体低基数下有快速增长潜力。

三、投资建议:业绩支撑性强,估值消化至价值加配区间,加大推荐

首选茅台,逆势加大布局五粮液,短期区域龙头催化足。短期看,在经济下行、疫情反复等外部背景下,白酒春节旺季整体平稳,上半年报表业绩具有保障,其中区域龙头表现或更优。同时,当下板块估值已消化至价值加配区间,又到布局良机时点。具体标的上:

全年维度看,茅台大阔步市场化改革,板块首选。五粮液价值空间已现,建议加大逆势布局。茅台全年收入加速确定性强,且市场化改革有望持续落地,对应22年估值36倍,值得加配,板块首选。五粮液关注管理团队人事确定后,批价回升、股权激励及业绩预期加速等潜在催化,当下市场对公司短期经营的悲观预期已price-in,核心是千元价格带统治力带来的增长确定性,当前对应22年估值已过度折价至25倍,建议加大逆势布局。老窖管理稳定,国窖势能持续释放,对应22年估值33倍,持续推荐。

短期开门红超预期至一季报高增,预计催化不断,重点推荐汾酒、徽酒古井、苏酒洋河和今世缘。汾酒新帅预计加大改革力度,品牌势能加速释放,高增长仍具延续性,对应22年估值47倍。苏酒、徽酒等春节旺季带来加速增长机会,徽酒受疫情影响较小,同比备货积极,动销亮眼,重点推荐古井(对应22年估值37倍)。苏酒洋河春节备货进度超市场预期,一季度报表具备确定性,对应22年估值27倍,修复确定性较高。今世缘在省内市场实现较快增长,对应22年估值25倍,具备业绩超预期潜力。

扩张型酒企分化,关注估值回落中的舍得。扩张型酒企需求春节分化明显,与整体需求疲软有关。在估值回落中,我们建议关注舍得机会,全年高增目标下回款顺利,短期报表弹性具备保障,同时品味舍得在核心市场批价、库存均良性,40倍PE以内已具吸引力,但建议设置终点。

风险提示

俄乌局势造成全球风险偏好降低,疫情反复影响需求,区域竞争加剧,消费升级不及预期。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员