近期以来,全球外围市场表现亮眼。其中,纳斯达克从10月底飙升13%,标普500飙升10.7%。欧洲股市中,法国CAC40指数反弹6.6%,德国DAX指数反弹8.7%。

亚太市场中,日经225反弹近10%,刷新历史新高。韩国综合指数同样反弹了10%左右。

唯独中国股票市场,之前跌得足够深,但反弹力度远逊于海外市场。其中,上证指数反弹3.5%,创业板指反弹不足4%。

A股大盘表现一般,但结构分化尤为明显。其中,上证50反弹0.9%,沪深300反弹1.8%。然而,中证1000反弹了8.2%,万得小市值指数反弹13%。

A股股指要大幅上涨,需要以沪深300为首的白马成长股来推动。然而,市场风格依旧躲在小盘上,无法对市场形成很强的向上带动力。

大盘表现不佳非常重要的因素之一是北向资金不断卖卖卖。自7月底至今,北向资金大幅流出超过1800亿元。11月以来,依旧流出了15.98亿元。这还是在美元指数和美债收益率大幅回落、以及人民币兑美元大幅升值背景下发生的。

当前,国内外积极因素共振,缘何外资就是不买账?

01

7月25日至今,北向资金减持金额靠前的行业有光伏、白酒、银行、锂电池,分别为199亿元、178.6亿元、120.9亿元、102.6亿元。

光伏板块中,减持靠前的公司有隆基绿能、晶盛机电、天合光能,分别为85亿元、17.99亿元、16.92亿元。

隆基绿能作为光伏最大龙头,现有市值较2021年高峰回撤超过80%。股价也回到了2020年3月水平,过去几倍的涨幅全部回吐。

本质上讲,光伏没有什么行业壁垒。前期下游需求爆发,上游产能不足,导致供需错配,以致于光伏产业链价格不断走高,行业整体演绎量价提升逻辑。但大幅扩产之后,产能过剩很快凸显出来,价格也呈雪崩之势。

去年11月,多晶硅现货价30.3万元/吨,创下历史最高。而截止今年11月22日,报价为6.7万元/吨,跌幅高达78%,回到2020年需求爆发之前的水平了。尘归尘,土归土,周期使然,相关核心上市公司也基本全部回吐过去2年数倍涨幅。

再看白酒。外资减持TOP3为五粮液、贵州茅台、山西汾酒,金额分别为72.65亿元、58.65亿元、24.67亿元。

其实,这两年白酒业绩并没有出现集体扑街情况,龙头表现仍然相当稳健。股价回撤主要原因是出清估值泡沫。当然,业绩上,二三线酒企因为疫情和宏观经济疲软导致渠道库存积压,至今仍然没有疏通,以致于批发零售价格倒挂,业绩也承受了一些压力。

外资减持白酒,并不代表着不好看白酒。纵观外资过去数次大额减持A股,以白酒为首的食品饮料均是靠前的,因为该行业是持仓市值占比最大的。

银行板块中,减持TOP3为招商银行、平安银行、宁波银行,分别为76.29亿元、30.89亿元、7.02亿元。

银行在让利实体等政策大背景下,净息差不断收窄,盈利能力其实是受到了伤害。招行是过去银行板块中的优秀成长龙头,但后来因为田惠宇被查,经营策略从过去极为看重零售到现在零售对公业务相对均衡,成长性也不如从前了。

锂电池板块中,减持靠前的有先导智能、赣锋锂业、亿纬锂能,分别为26.91亿元、13.41亿元、8.48亿元。

锂电池板块遭遇雪崩,跌幅超70%的非常普遍。逻辑与光伏有些类似。过去2年,新能源车需求爆发,带动锂盐价格飞涨。在去年11月,锂盐价格一度突破了60万元大关。而如今锂盐现货价格已经跌破14万元,跌幅高达76%以上。

2024年,锂盐供给过剩情况还会更加严重,锂盐价格跌破10万元大关的概率都是不小的。

反观北向资金加仓行业,排名靠前的有汽车、CRO、消费电子,金额分别为37亿元、26亿元、19.45亿元。其中,加仓药明康德47.4亿元,工业富联26.12亿元,比亚迪19.66亿元,长安汽车6.78亿元,江淮汽车4.66亿元。

02

10月底以来,全球股票市场均在反应美联储加息接近尾声的逻辑,尤其是美股或日股表现相当亮眼,而A股市场表现远远落后于前者。

显然,虽然A股已经跌得足够“低估”,但外资依然更愿意去选择更强势的市场去做配置。

这是因为,制约A股的因素相对来说远比海外市场要复杂得多。

其中一个很关键的因素在于预期。

今年以来,“预期转弱”的这个说法一直没有间断。因为现实还没有真正看到能打破它的强数据支撑。

尽管我们看到的各种政策指引已经足够多,但这些政策更多在于刺激实体经济,而且效果也还需要更多的时间去催化。

这就决定了A股的行情预期一直难走强,反过来又制约外资流入。

今年以来,A股是全球主流股市中表现垫底的。而海外市场,

还有一种可能是场内一些大机构早已经做出大幅减仓A股决定,无论市场涨跌,每天几亿、几十亿这样持续卖出。这又会带动一些跟风资金去做出类似操作。

当然,还有一个非常重要的因素还是市场仍在担心房地产市场,而这背后折射出也正是对于经济的一些担忧。

房地产对于中国经济而言非常重要,它是信用扩张的重要推手。房地产若不能企稳回升,宏观经济的复苏力度将大打折扣。

站在国内以及海外的视角,去理解当前的房地产市场可能是不一样的。前者天然对政府救市成功持有非常强的信心,而后者则可能很悲观,毕竟美国在2008年发生过地产硬着落的悲剧。

政治局会议之后,监管层对房地产市场出台了很多的政策,包括降低贷款利率、放开限售限购、认房不认贷等等。但实际效果并不理想。

今年前10月,房地产投资增速继续回落至-9.3%,10当月同比降幅继续小幅扩大至11.3%。另外,新开工面积同比下滑21%,而8-9月分别为-23%、-15%。竣工面积同比增长13%,而8-9月分别为10%、23.9%。

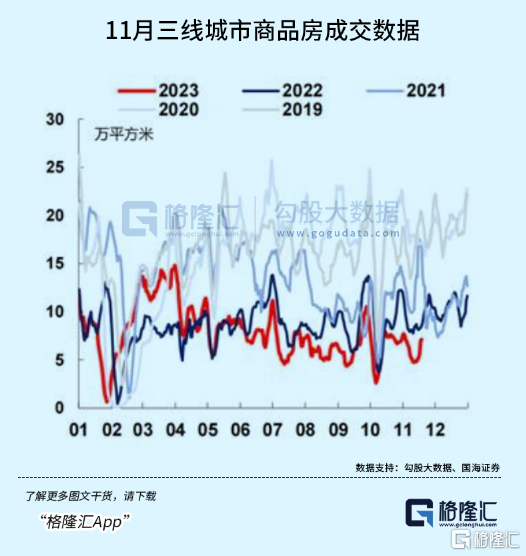

11月以来,30城楼市成交再度超季节性走弱,其中三线城市拖累成交较为明显。

2024年上半年,房地产市场还将面临不小考验。

首先,新开工面积增速还将承压,因为它滞后于100城成交土地规划建筑面积增速半年左右。今年7月至10月,100城土地规划建筑面积同比2022年同期大幅下滑33%。那么这也决定了2024年上半年新开工不会好。然而,新开工面积又决定了房地产投资增速,制约地产回暖。

其次,地产竣工高峰期也即将过去。在前期“保交楼”政策下,今年竣工面积在年中出现了大幅正增长,其竣工融资对地产投资形成了一定支撑。当然,本轮竣工高增速,也源于2020-2021年商品房销售火爆(滞后2-3年)。

到了2024年,竣工增速也将下移,因为从2021年下半年开始房地产销售市场开始趋冷。这也会制约地产投资回暖。

简而言之,一方面,商品房成交受阻,迟迟没有像样复苏。另一方面,土拍市场寒意阵阵,新开工面积和竣工面积增速也将在明年上半年承压,地产开发投资或保持双位数负增长(不考虑城中村改造,国海证券预测为-13%)。

为此,监管层继续在地产的融资端、销售端等方面继续发力。

11月24日,深圳将二套房首付比例从普宅70%、非普宅80%统一下调为40%。此次深圳在城市层面出台下调首付比例的政策,属于2009年以来首次。且一次性下调30-40%,杠杆放松力度空前。此外,深圳还减低了普宅认定门槛,扩大了税收优惠覆盖面。

融资端,从去年的“三箭齐发”到今年的“三个不低于”,政策支持力度延续,定向支持民营房企。此外,或有50 家国有和民营房企会被列入“白名单”,可能包括碧桂园、旭辉控股这类已经债务违约的房企。

此外,监管层还可能以“三大工程”(保障性住房、城中村改造、平急两用基础实施)为抓手,重启PSL工具,支撑地产投资回升。

到底未来效果会怎样,拭目以待。

03

A股大盘要有较好行情,需要市场风格切换至沪深300为首的大盘成长上面来。但这需要风险偏好大幅回升才行。

风险偏好又主要取决于两个方面。第一,全球货币流动性出现拐点,10年期美债收益率大幅回落。第二,国内经济保持较好复苏,最为关键的M1增速要企稳回升。

第一个条件满足了,但第二个条件尚未满足。10月,M1较9月再度下跌0.2%至1.9%,系2019年初以来低位(剔除受春节影响较大的1月数据)。

在积极的财政政策(万亿国债/PSL等)以及货币政策之下,M1增速有望回升。并且,近期人民币兑美元大幅升值之下,外贸企业结汇进度会加速,也将支撑M1回升。

接下来,伴随着房地产市场真正的企稳回升,外资担忧的点完全有可能烟消云散,调转船头大幅流入亦是可能选项。果真如此的话,这将加速沪深300的回补以及市场风格的切换。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员