奔波一年,沙里挖金!鼎晖首只不动产基金终于完成交割,落子高标仓园区。

7年前鼎晖就已在美国有过物流地产的投资经验,所以本次投资,鼎晖还是选择了与国内头部物流企业合作,以保障后期资产运营的稳定性。

01 产融结合,实现双赢

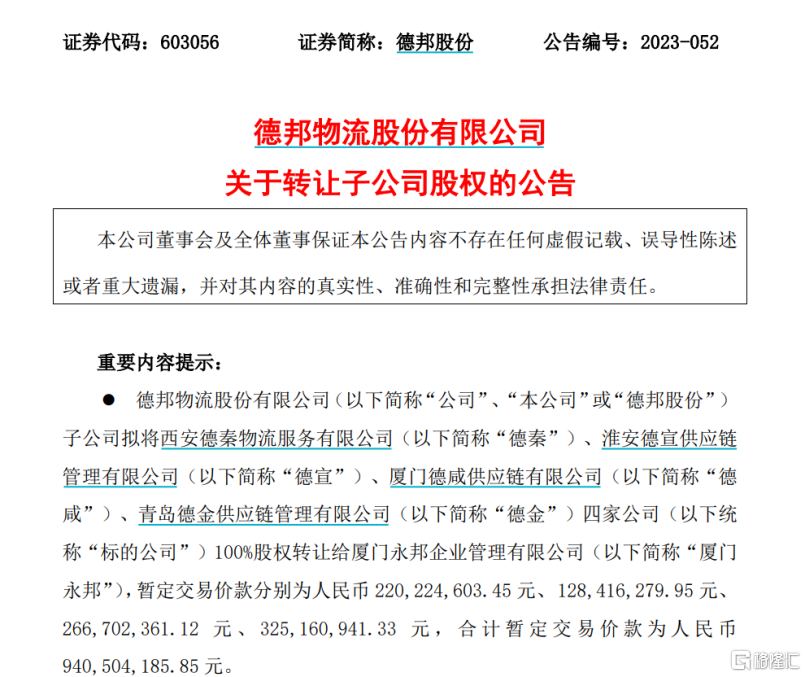

2023年10月21日,德邦股份(603056.SH)发公告称,转让西安、淮安、厦门、青岛四家公司100%股权,给厦门永邦企业管理有限公司(以下简称“厦门永邦”),合计暂定交易价款9.4亿元。

而厦门永邦即是鼎晖的持股平台。

投资标的合计总建筑面积超40万平方米,分布在厦门、大连、青岛、成都等多个重点物流节点城市,也是德邦的区域核心分拨中心。

对于该转让的目的,德邦股份表示,本次转让有利于公司盘活资产,推动公司健康可持续发展。

图片来源:公司公告

此后,德邦股份的转让脚步还将继续。

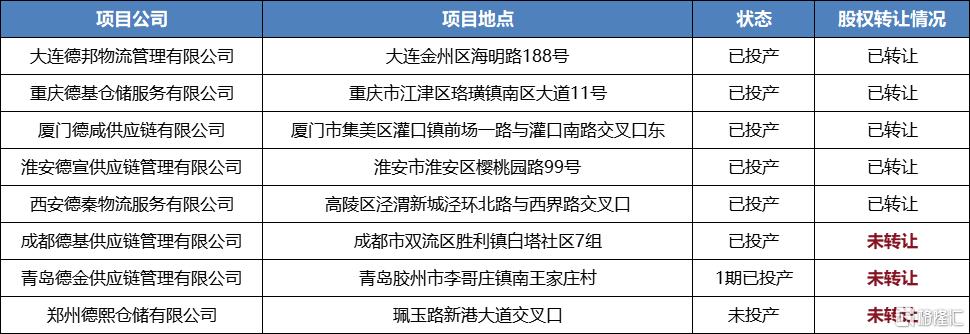

除公告信息外,截至4月2日,厦门永邦已收到100%股权转让共计5家公司,尚未完成还有3家。其中,投入运营的成都项目,应已在办理的过程当中;青岛及郑州项目则猜测因项目未完全投产,故股权变更未完成。

图表1:转让标的情况(截至2024年4月2日)

信息来源:公开信息、企查查、睿和智库整理

睿和智库认为,在产业和园区运营双双进入低迷期时,鼎晖与德邦的合作算是双赢。

对于鼎晖而言,是收购了一个近10亿的资产包,资产布局比较合理。且更重要的是,锁定了德邦的长租约。

同日公告显示,德邦投资全资孙公司上海德蜀分别与成都德基、重庆德基、大连德邦3家公司签订了10年的长期租约,并由集团提供履约担保。

据传,10年租金的总价约为收购总价的9折,以目前的市场行情来看,算是不错的了。

这意味着德邦在未来10年内,为3个项目提供了稳定的租约托底,资产收益稳定性明显提升,也为未来退出提供了安全底线。

对于德邦而言,资产退出是谋取应得的资产收益。在“现金为王”的时代,德邦接下来既可以趁低吸纳新的优质资产,也可以保住“物流第一股”的行业地位。

毕竟对比顺丰的一路高歌,德邦发展似乎慢了。

以2023年数据为例,德邦股份2023年营业总收入为362.79亿元,同比提升15.57%;顺丰控股(002352.SZ)的营业总收入为2584.09亿元。虽比上年略有下降,但收入规模却是德邦的7倍。

扣非后归属母公司股东的净利润:2023年德邦为5.68亿元,同比提升76.85%。顺丰的净利润达到71.34亿元,同比上升33.67%。

图表2:德邦股份、顺丰控股2023年度主要财务数据对比(亿元)

数据来源:企业公告、睿和智库整理

02 鼎晖投资策略浅析

鼎晖投资不动产由来已久。

早在前两年,监管机构针对国内不动产基金进行调研时,鼎晖就作为专业机构参与了部分法律法规的征求意见。所以去年获批首批不动产私募投资基金管理人资格,并不意外。

而鼎晖的目标还是尽快打通公募REITs的通路。

从鼎晖的投资方向来看,主要聚焦于产业园、物流和公寓资产。这几个资产方向都和国家的产业发展息息相关,一方面资产运营和收益稳定,另一方面还可以与企业的产业投资板块进行协同。

除鼎晖一贯秉承的投资理念以外,此番落子物流园区,还有两方面原因:

其一,因电商行业的持续发展,物流和物流园区水涨船高。

虽然从主流电商平台的日活来看,在增量方面已有见顶趋势,但中国电商的蓬勃发展已经完全改变了大众的消费习惯。物流园区是电商的基本配套,后续估值有保障,且围绕物流园里的货品,或许还有多元化经营的可能性。

从仓库类别来看,与传统仓库相比,高标仓选址更加专业、建筑结构更先进完善,且支持高机械化与自动化,在第三方物流中心、电商仓储与制造业等行业得到了广泛应用。电商行业带动快递业务的订单量、周转效率需求持续攀升。

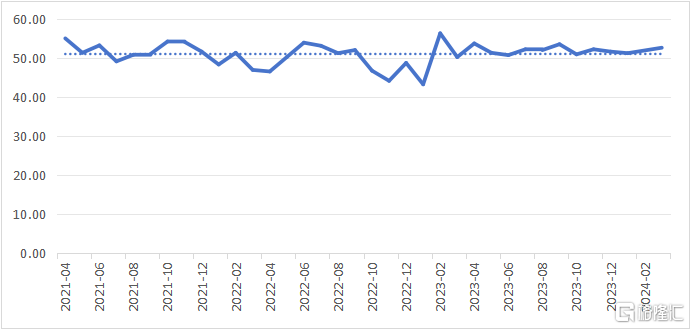

中国仓储指数显示,近三年来整体保持在51%以上的稳定态势。2023年3月为52.5%,较上月回升了8.1个百分点,显示出了在春节结束后,仓储业务的持续活跃。

图表3:中国仓储指数(2021年4月至2024年3月)

数据来源:中国物流与采购联合会

其二,与物流园区相比,各地其它主题的产业园,供应量冗余严重,而且普遍面临产业招商的巨大困难。

这几年,恰逢中国产业更迭之际。旧产业在衰退,新产业还在培育期,正是青黄不接的时候。对于不动产基金来讲,若非超低价资产,其投后的招商运营困难是难以承受的。

毕竟,基金是迟早都要退出的。

结语

2024年,中国的不动产市场正缓慢活跃起来。毕竟持续迷茫会“死”得很惨,着眼当下才能存活。

我们看到前三个月,公募REITs扩募正在加速。首要目标是帮助国资盘活低效资产,疏通资产和资本流动的路径;其次,是通过多层次资本市场的赋能,不断探索产融新模式。

2023年,不动产资管圈,有所斩获的资管机构屈指可数;2024年,希望大家加油。

——END——

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员