中国股票市场开始沸腾。

今日,上证指数完成补缺,强势上涨0.9%。深证成指大涨2.2%,创业板指大涨3.26%。全市场一共超4400家飘红,近100家涨逾9%。券商板块领涨大市,网络游戏、消费电子板块均涨幅居前。

北向资金再度大幅净流入52.73亿元,3天累计流入超150亿元。这是此前大幅流出1700亿元之后不同寻常的动作。

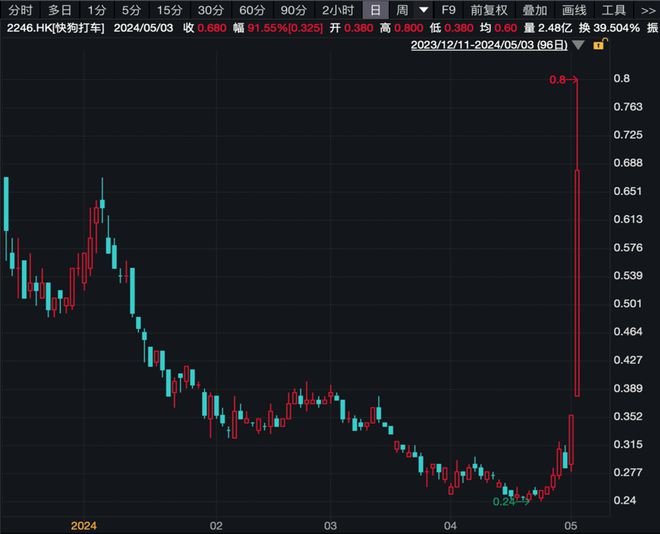

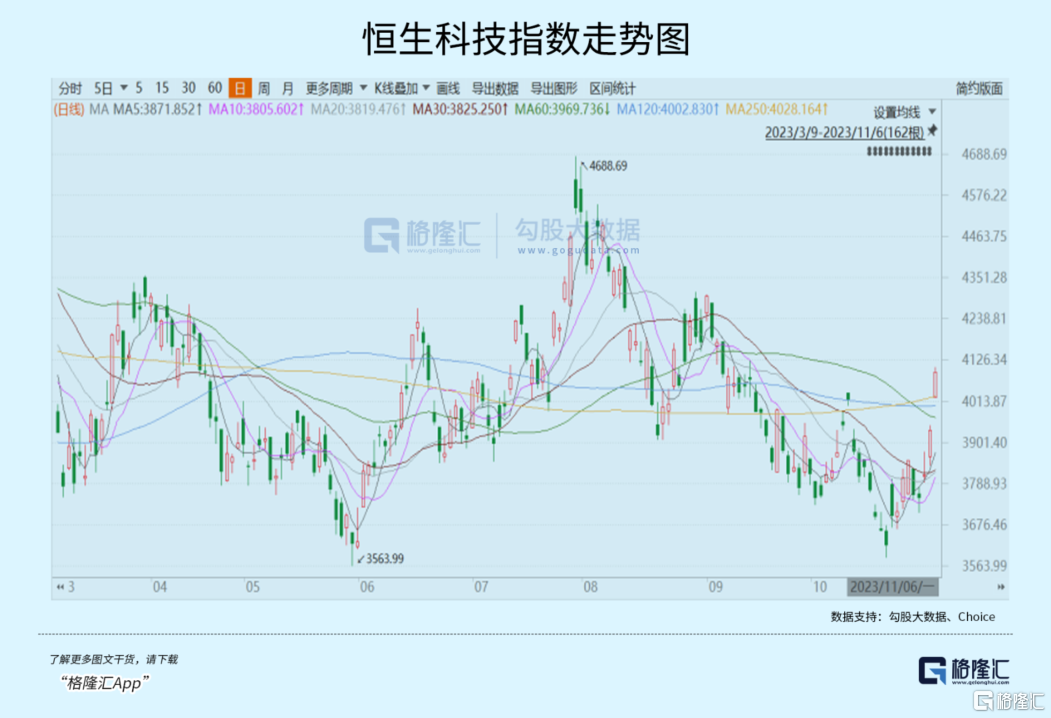

再看港股,恒生指数大涨1.7%,3日累涨5%。恒生科技指数4%,3日累涨9.23%。其中,股王腾讯控股3日暴涨9%。

港A两市齐齐大涨,一扫过去极度悲观的市场情绪。那么,这一波是反弹,还是反转?若是前者,似乎并不值得多兴奋。若是后者,那么现在这个位置将是战略级布局的绝佳机会。个人来看,更加倾向于后者。

01

美联储是全球央行的央行,其货币政策动向总体决定着全球股市的走向。

2019年初的议息会议上,美联储明确宣布不加息,并暗示在今年晚些时候会降息。全球市场心领神会地纷纷开启走牛模式,包括港A两市。后来,2020年3月遭遇新冠疫情危机和沙特俄罗斯谈判破裂冲击,全球股市集体迎来股灾。但美联储力挽狂澜,大肆扩张资产负债表,驱动全球股市持续反弹至2021年末。

2022年开始,美联储开启创40年最快加息周期,全球股市一路暴跌至当年10月底。而后公布的10月份通胀数据边际缓和,驱动着全球股市超过一个季度的反弹行情。

之后,全球股市又从今年8月初一路暴跌至10月23日前后,主要受到美债收益率持续攀升所带来的流动性冲击。

可见,美联储货币政策动向可谓是历年来全球股市最重要的决定性因素。

这一次,美联储领携财政部以及市场宏观经济数据联手打压美国10年期美债收益率,从5%一路回撤至4.59%,幅度高达40BP。这样一来,美债利率出现了大拐点,全球货币流动性释缓。

这里,我们再来简单回顾一下这波操作。

先看财政部,其公布新一季再融资规模为7760亿美元,较7月末预期的8520美元下调760美元。另外,从融资细节来看,发债结构更多调整为短债。

而此前几个月,美财政部发债总规模显著超预期,且中长债发行比例较高,但市场接盘力不足,亦是导致美债利率大幅狂飙的重要因素之一。耶伦或许也知道,如果长债利率继续走高,将导致包括美国在内的多国政府财政负担过大,且会大大提升全球金融市场爆发危机的概率。

紧接着,美联储议息会议给市场吃了定心丸。鲍威尔明确说到,在这次加息周期中取得了很大进展,美联储接近周期结束,没有在想过去一样说,未来要不要再加息取决于数据。这让市场基本确认了美联储本轮加息已经结束了。

而美国宏观数据也不断出现坏数。三季度核心PCE、9月核心PCE、10月ISM制造业PMI、初请失业金人数、ADP等数据大多都低于市场预期。

而非常关键的10月非农数据,再度不及预期,让市场更加确信美联储加息结束了,货币政策将转向了。

具体来看,10月非农新增就业人数为15万人,低于市场预期的18万人。且美国劳工部将8月人数从22.7万人下修至16.5万人,将9月人数从33.6万人下修至29.7万人。修正后,8月和9月新增就业人数合计较修正前低10.1万人。

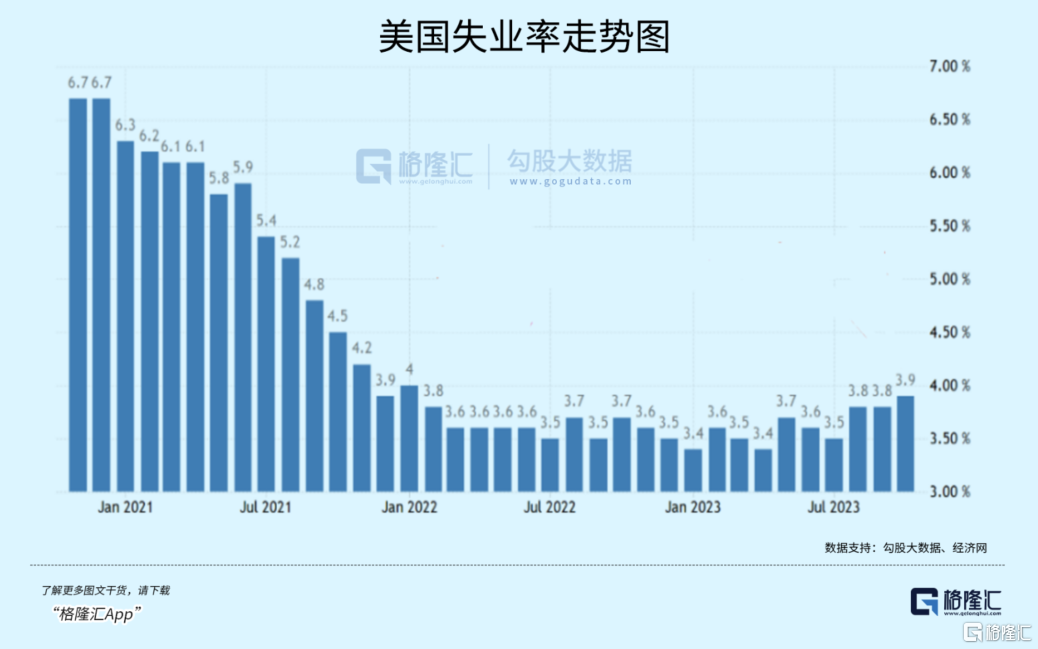

此外,10月失业率高达3.9%,超出市场预期的3.8%。这是2022年3月本轮加息周期以来,失业率最高的一次,且首次突破3.9%。

美国最新失业率将触发“萨姆法则”。该法则即,当美国3个月失业率移动平均值,减去前12个月失业率低点,所得数值超过0.5%时,经济衰退就开始了,过去每次衰退阶段皆符合此情况。

今年以来,美国在1月和4月均创下3.4%最低值。而10月达到3.9%,差值已经达到0.5%。如果接下来失业率继续上升至4%,按照过去的历史规律,美国经济衰退可能将会是板上钉钉。

除此之外,10月美国劳动参与率62.7%,低于前值的62.8%。10月时薪环比0.2%,低于预期0.3%。

总之,这是一个全方位疲软的非农就业报告。这让市场确信美国经济需求已经放缓。因此,在非农数据披露后,美债利率全线暴跌,2年期大跌3.14%,10年期大跌2.12%。美元指数当日大幅下跌超1%,现已经跌破105。

而此前压制港A两市表现非常重要的因素就是美债收益率高企所带来的流动性逻辑。

现在,这一逻辑从底层上发生了转变,将对接下来的市场产生重大且深远的影响。

02

当然,中国股票资产的整体走向,除了受外围货币政策的重大影响外,还要受国内经济基本面的影响。

在货币、财政、产业等政策的支持下,中国经济从8月份开始,已经出现了一波触底复苏。但到了10月,经济疲软的苗头又开始显现。这从10月份的制造业PMI可以看出一些端倪来。

制造业PMI为49.5%,低于市场预期,且比9月份下跌0.7个百分点,再次回归到收缩区间。细分看,新订单为49.5%,较上月大幅回落1%,新出口订单指数为46.8%,较上月同样回落1%,可见海内外需求同步回落。

再者,企业调查显示占比59.9%的企业反映需求不足,引发企业生产与采购意愿减弱,伴随原材料库存指数下行与产成品库存指数上行。

以上数据证明了中国经济的复苏依旧不会“一帆风顺”,弱势状态比较明显。

但是,1万亿国债让市场打开了中央加杠杆的想象空间。

据机构,假设撬动5倍杠杆,3年项目周期进行测算,单单5000亿国债资金就将拉动基建增长4%,拉动GDP0.7个百分点。

并且,这或许是中央加杠杆刺激经济的开始。过去几年,美国政府财政赤字大幅攀升,让美国经济在美联储大幅加息的背景下,依然保持相对韧性表现。中国一样也可以。

因此,市场也没有太在意当前宏观经济表现。因为市场预期出来了,若明年经济增长有压力,财政财政赤字率同样有可能突破3%的长期红线。

除了经济基本面外,中美关系进展将影响中国股票市场的风险偏好。恰巧的是,近期以来,中美之间互动频繁。

6月以来,国务卿布林肯、财政部长耶伦、气候特使克里、前任国务卿基辛格、商务部长雷蒙多、参议院多数党领袖舒默、加州州长纽森等美方人员前后访问,涉及的议题方方面面,包括政治、经济、外交等等。

9月22日,中美双方成立“经济工作组”、“金融工作组”。10月26日-28日,中国外长王毅访问美国。10月30日,人民日报钟声文章《推进中美关系真正稳下来、好起来》。

刚刚的新闻消息,应美国财政部部长耶伦邀请,国务院副总理、中美经贸中方牵头人何立峰将于11月8日至12日访问美国。

一切的铺垫,或许是为了本月中旬的大事:在美国旧金山举行的APEC会议。我们可以期待会有好的事情发生。一旦如此,那么对于港A市场会是一剂强心剂。

03

此前,A股下跌空间足够,估值也回到了多年低位水平。现在,沪深300指数PE为11.36倍,仅略高于2022年10月底以及2020年3月的时候。

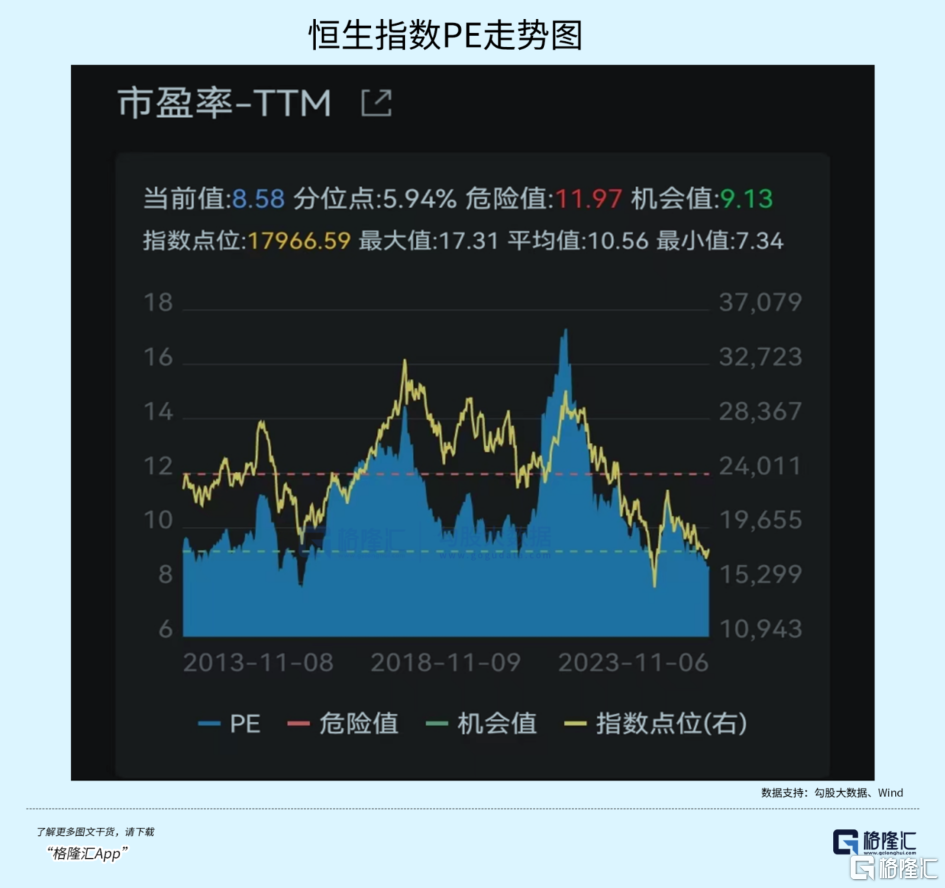

港股比A股更惨烈。估值水平比A股要低得多。当前,恒生指数PE为8.58倍,较2021年2月的17倍大幅回撤50%左右。当前,估值水平位于最近10年分位数的5.94%。恒生科技指数PE为23.3倍,位于2020年上市以来的3.5%分位数,而在2021年2月估值一度去到了48倍。

综上,外部看美债利率出现大拐点,内部看市场对经济增长有不错预期,以及前期市场跌幅足够深,那么基本决定了接下来会有一波比较流畅的上涨行情。鉴于港股跌幅更大,估值更低,弹性也会更好。

港A市场已经出现了拐点,现在是时候积极乐观一些了。但同时留一个心眼就是巴以冲突升级所带来的风险。(全文完)

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员