全球股市大狂欢。

隔夜美股三大指数均大涨逾1.7%,纳指更是创下半年最佳单日涨幅。美股已经连涨4日,纳指、标普500均累涨5%左右,道指累涨4.4%。

欧洲股市也一样,连续第四天上涨,创下7月以来最长连涨纪录。

今日,亚太股市同样亢奋。港股恒生指数大涨逾2.5%,恒生科技指数大涨逾3%。A股方面,上证指数上涨0.71%,深成指大涨1.22%,创业板指大涨1.47%。

全市场一共有3888家个股上涨,赚钱效应良好。盘面上,电子、机械设备、计算机、国防军工领涨大市,钢铁、房地产、银行等少有的几个板块录得下跌。

北向资金方面,全天一共净流入71亿元,创下9月22日以来最大单日流入记录。这已经是北向资金连续第2个交易日流入,累计额度近100亿元。而此前3个月一共净流出1700亿元。具体来看,北向买入贵州茅台2.7亿,招商银行1.29亿,东方财富2.9亿,比亚迪4.7亿。

北向连续大额流入,且重新加大增持大盘成长股,信号不同寻常。

01

我们首先来回顾一下本轮反弹之前的那一波至暗时刻的下杀。通过复盘发现,全球主流股市这波见顶回撤的时间基本是同步的——均为8月1日前后。

与此对应的是,10年期美债收益率也是于8月初突破去年10月底,创下新高的。而之后,利率从4.1%左右一路狂飙,到10月23日突破5%。短短2个多月,10年期美债利率飙升了90个基点。

美债利率向上波动,流动性快速收缩,制造全球资本市场的动荡。而美债利率向下波动,流动性情况暂时缓解,股市又得以踹口气。8月以来,美债与美股的负相关关系在时间上基本都能一一对应。

比如,巴以在10月7日再起新一轮冲突,导致全球避险资金涌入美债市场,导致收益率在10月9日至11日连续三个交易日出现回调。而全球股市则出现连续反弹。而美债利率从10月12日开启狂飙后,并于10月23日创下本轮最高的5.02%,给予了全球股市非常强的流动性冲击。

10月23日,英国、德国、意大利等欧元区多国10年期公债利率也基本均于当日见到本轮顶部。而股市则在当日见到本轮低点。恰巧的是,上证指数亦是10月23日见底2923点,港股因当日休市,于第二日见到本轮低点。美股则延后了4个交易日见到了本轮低点。

23日之后,欧美债券利率持续走弱,外围股市连续反弹数日,A股、港股自然也不会错过。

其实不仅是8月以来全球股市同此凉热,过去很多年均是如此。2018年,全球股市均经历了至暗时刻,因为当年美联储持续加息,导致流动性颇为紧张。2019年初,美联储议息会议承诺不再加息,全球股市开启轰轰烈烈的牛市行情。

到了2020年3月,新冠危机以及沙特俄罗斯石油谈崩,导致美股出现4次熔断危机。欧洲股市、亚太股市同样没有逃脱暴跌魔咒。后来,美联储进行大规模扩表,拯救金融市场于水火。货币流动性极为泛滥,驱动着全球股票市场一路上扬至2021年底。

后来通胀起来了,美联储被迫大幅加息,全球股市保持同样节奏一路暴跌。到了去年11月初,美国10月通胀数据不及市场预期,让市场相信美联储单次加息75BP的日子过去了,即美元流动性出现了拐点,美债利率大幅下挫,全球股市迎来大幅反弹。

跌跌撞撞一直到今年7月,开启本轮持续下跌。虽然不同国家股市因经济基本面等因素会有涨跌节奏的细微差异,但大趋势和方向基本都是一致的。

全球股市紧密相连,没有那个市场可以置身事外。A股能够独立于全球市场演绎良好行情只是一些投资者的一厢情愿。

02

A股和港股从2021年回撤至今,跌幅颇大。场内投资者都期盼着市场能够从熊市中走出来,迎接新一轮牛市行情。

盼星星盼月亮,过去多次反转期盼终究被证明是水中花镜中月。那么,这一次呢,10月23日/24日会是大反转的时间点吗?

自从7月底召开的政治局会以后,监管层拿出了很多实实在在的支撑股市的政策,包括证券印花税、限制融券比例、汇市入市增持四大行/买入ETF等等。同时,在房地产和地方政府债务化解方面也有实实在在的政策出台,也都有一些进展。最重要的是,经济基本面也从8月份开始保守一个持续复苏态势,虽然斜率较缓。

但A股一直不买账,市场一路狂泻。很显然,外围流动性因素对A股的冲击已经占到了决定性作用——即美债利率飙升成为本轮A股下跌的罪魁祸首,外围股市也是如此。

那么,如果美债利率出现大的拐点,那么也基本可以断定A股将出现反转拐点。

10月23日,全球知名对冲基金大佬比尔•阿克曼发布推文称,当前长期利率下,继续做空债券存在太多风险。因此他平掉了长期美债的做空仓位。并且,他还表示,美国的经济增长速度慢于近期数据所暗示的水平。

阿克曼的观点也得到了格罗斯的应援。他表示,有关利率“更高更久”的口号已经成为了明日黄花。区域性银行的动荡和汽车贷款拖欠率的上升表明,经济出现了显著放缓。

两位华尔街大佬的影响力足够大,触发了很多做空资金跟风平仓。当日,欧美债市均出现了10BP以上的巨大回撤。

而后,美国宏观数据出现一系列坏数,加剧美债利率快速下跌。如下:

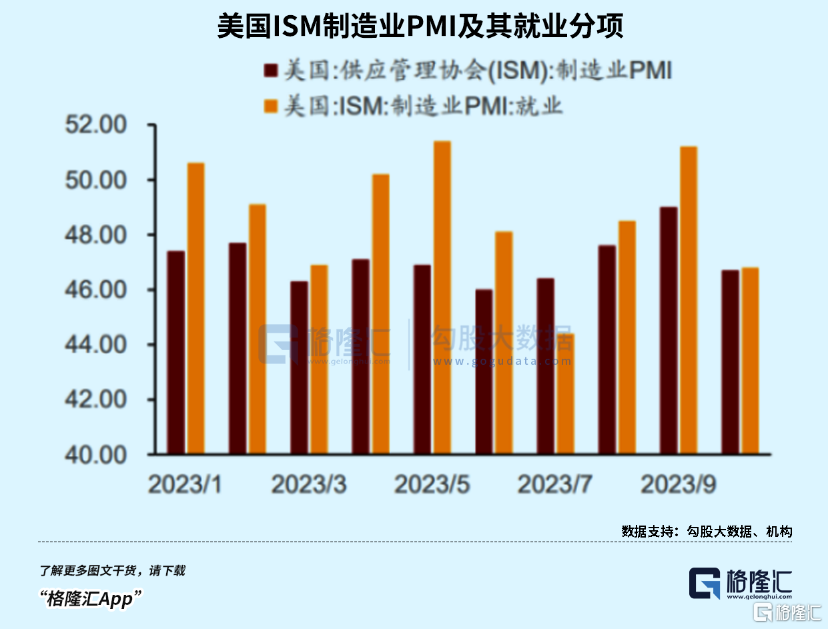

三季度核心PCE环比2.4%低于预期2.5%;初请失业金人数21万人,预期20.8万人(前值19.8万人调高至20万人);9月核心PCE同比3.7%,预期3.7%,创下2021年5月新低;10月ADP数据低于预期、10月份工资同比增长5.7%,为2021年10月以来最低增速。跳槽员工工资增速为8.4%,创2021年7月以来最小增幅。10月ISM制造业PMI骤降至46.7%,且就业分项由前值的51.2跌落至46.8。

同时,市场非常担忧的美债供给同样低于预期。11月1日,美国财政部公布新一季再融资报告,下周再融资债券发行规模总计1120亿美元,比8月宣布的1030亿美元有所增加,但不到华尔街债券交易商预期的1140亿美元。11月2日,美国财政部宣布四季度较长期国债供应的增幅低于预期。

以上种种数据和事件,让市场对美债预期发生了一些变化,在美联储议息会议之前已经回落了不少。11月2日,美联储议息会议再给市场吃了定心丸。

11 月会议声明相较于9月仅有几个字的变化,增量信息不多,包括增加了“三季度经济以强劲步伐扩张”,“金融和信贷环境缩紧将给经济带来压力”等。

鲍威尔对9月的鹰派点阵图预测没有发表意见,而是说之后会发表新预测,然后又表示点阵图在两次会议期间的有效性减弱。且他直言,在这次加息周期中取得了很大进展,美联储接近周期结束。

原本鲍威尔可以说“加息周期接近终点,未来要不要再加息取决于数据”,但是他却说“取得了很大进展”。那么这让市场基本确认了美联储本轮加息已经结束了。

议息会议后,美债反应较为剧烈。当天,2年期美债收益率从盘中5.1%大幅回落至4.96%,10年美债收益率从4.937%大幅回落至4.688%。欧洲债市也同步大幅回落。

从10月23日至11月2日,短短几个交易日,欧美10年期债券收益率大致回落30BP-50BP。这样一个下跌幅度,或许可以确定本轮美债已经出现了大的拐点。当然,主要逻辑就是经济坏数接二连三出现,叠加美联储鸽派的定调。

拐点出现后,并不意味着会持续大幅回落。市场也是走一步看一步,根据最新的一些宏观数据来进行评估与定价,但大方向已经确定,债市利率会持续往下走。

基于此,全球股市首先要定价一波货币流动性转向。隔夜特斯拉大涨逾6%,很明显是受到流动性释缓影响(因为最新财报业绩差,且预期也较差,基本面不支持单日大幅反弹这么多)。港股也一样,此前被流动性压制了2年多,出现拐点后,反应也较为剧烈。腾讯今日暴涨5%,也较为罕见。

综上,A股大致或可以判断本轮行情已经出现拐点,除非未来爆发无法预料的黑天鹅,否则前期低点应该很难跌破了。

03

这一次美联储议息会议,其重要意义可以类比2019年第一次议息会议。那一年,美联储定调后,A股迎来了非常流畅性的大涨行情。

这一次呢?

历史不会简单重演。今年与2019年的宏观环境不太一样,目前美国通胀还比较高,利率也去到了2007年以来高位,经济能不能软着陆,还面临较大不确定性。如此高的利率,如果维持时间很长,那么发生非线性的经济衰退或金融风险的概率亦是不小的。

但至少说,全球股市先定价一波流动性拐点的逻辑没有问题。至于后面,还需要密切关注美国经济下行斜率,如果偏缓,那么对股市反而是利好。若下行斜率很陡,那么全球股市还将面临很大挑战。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员