要点

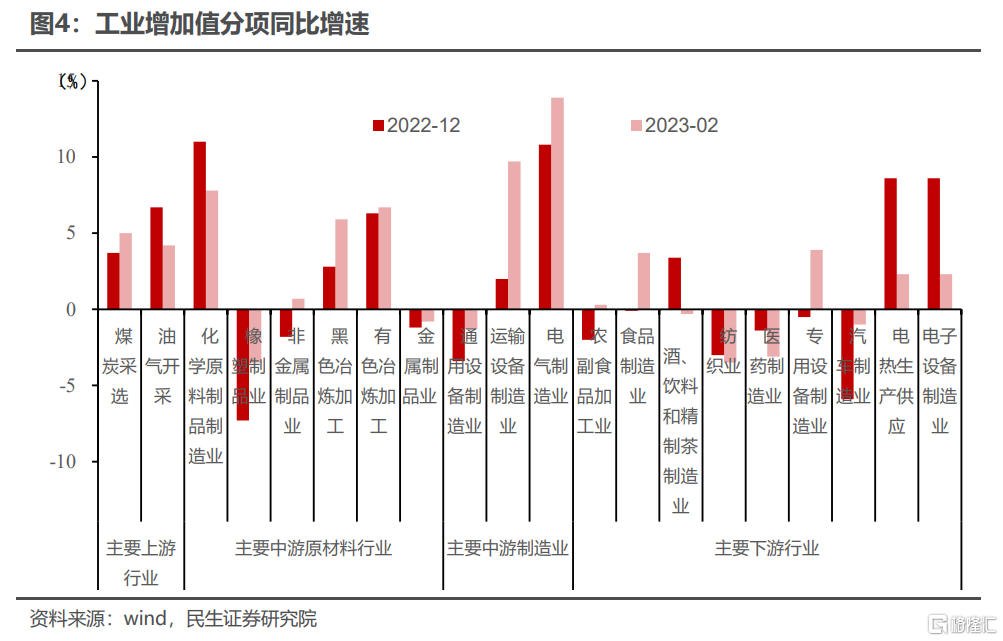

3月15日,统计局公布1-2月经济数据。2023年1-2月份社零同比3.5%,较前值走高5.3个百分点;1-2月固定资产投资同比增长5.5%,较前值走高2.4个百分点;1-2月工业增加值同比增长2.4%,较前值走高1.1个百分点。

国内复苏交易迎来2023年首期重磅数据验证。

和高频直觉一致,经济数据显示当前复苏态势延续。

本轮复苏节奏延续如下路径推进:人员出行>场景消费>一般耐用品消费>地产销售>工业生产及建筑业项目开复工>出口。

如果说去年底至今年2月,经济复苏走过了前三个阶段,人员流动性约束放开,场景下消费放量,一般耐用品消费修复;2月中旬以来经济复苏进入到第四和第五个阶段,即房地产销售竣工改善,企业生产及建筑业开复工加快推进。

以此视角来观察开年首份宏观经济数据,有三处亮点颇值关注。

一是地产两头热,即销售反弹和竣工节奏超预期;

二是地产销售和竣工带动地产链消费板块数据超预期;

三是加快形成实物工作量导向之下基建投资放量。

弱复苏还是强复苏,关键在于跟踪地产价格走势。

进入3月以来国内交易弱复苏,加上近期海外SVB事件发酵,海外交易深度衰退。近期股弱债强,金价走高,显示市场避险情绪升温。然而3月以来的高频数据、黑色大宗表现以及开年首份经济数据,均指向当下国内实际增长并不弱,复苏态势始终未被打断。

市场讨论未来强复苏还是弱复苏,关注焦点落在了GDP增速具体能够达到多少。

然而我们强调,今年复苏交易的主线并不在于GDP增速是多少,而在于国家资产负债表能否修复,而其中的关键在于地产价格能否企稳。

地产价格企稳回升,则资产负债表修复,市场迎来一轮强复苏定价;否则市场定价复苏不及预期。

二季度最需要关注的变量在于国内房价走向。

正文

一、第一处亮点,地产链中销售和竣工两头热

尽管市场一直看好今年地产竣工表现,然而开年地产竣工读数依然显著超预期。1-2月竣工面积同比8%,较前值-6.6%大幅走高14.6个百分点

地产销售数据节后普遍回暖,不论是新房还是二手房,高频数据均显示2月以后地产销售快速飙升,至今销售热度未减。

1-2月份房地产销售面积当月同比较上期数据反弹约28个百分点;销售额基本持平去年同期水平,较上期数据反弹约27.6个百分点。

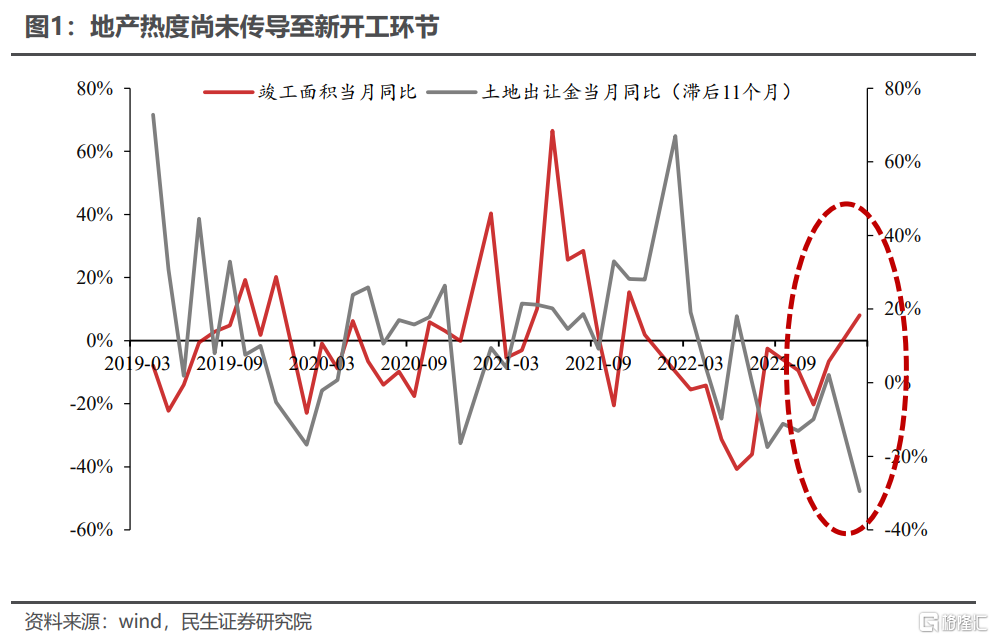

反观房企开工和拿地情况,高频信息显示当前房企拿地并未大幅改善,1-2月新开工面积降幅收窄至-9.40%,但1.35亿平米的绝对数额仍是2010年来新低。

这意味着地产复苏目前还停留在销售环节以及,现金流改善带来的房企竣工环节。当下地产热度仍未传导至新开工环节。

二、第二处亮点,地产链消费板块表现颇超预期

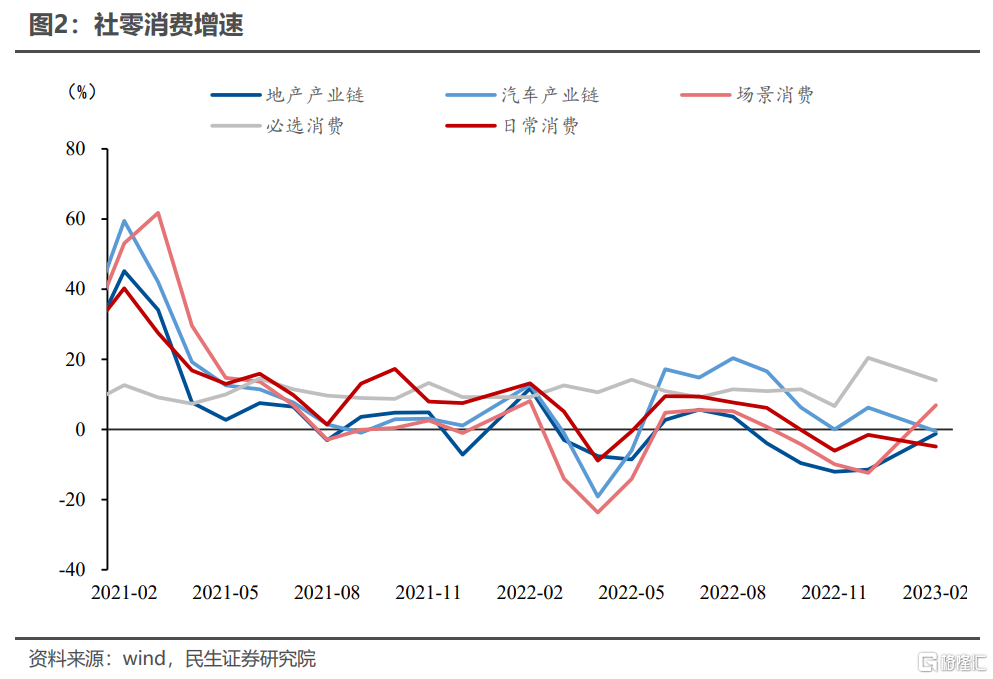

1-2月社零读数如期反弹,其中餐饮社零消费同比从去年12月的-14%大幅攀升至9.2%,体现疫情达峰后人流活跃度回归,场景消费迅速改善。

场景消费的反弹在过去一段时间被市场充分定价。开年首份经济单中,颇令人意外的是地产链消费修复偏快。

今年1-2月家具类社零从-5.8%抬升至5.2%,家用电器等社零同比从-13.1%抬升至-1.9%,加总地产链消费同比增速较前值改善10.3个百分点。

开年地产后周期消费修复主要与两点因素有关,保交楼政策推进以及,销售反弹。

三、第三处亮点,“形成实物工作量”导向下开年基建投资增速上行

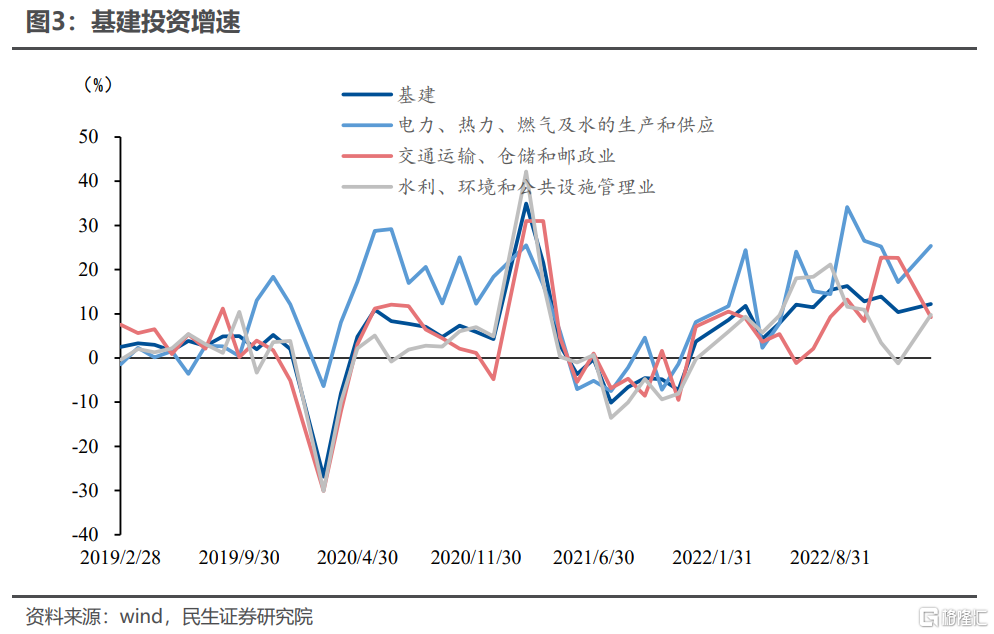

1-2月固定资产投资同比增长5.5%,其中基建投资同比增长12.2%,基建投资表现可谓一枝独秀。

1-2月新增专项债资金下放规模基本持平去年同期水平,但去年年末结转的专项债资金以及政策性金融工具为开年后的项目建设提供了额外资金保障。

开春以来中央和地方持续推进项目开工节奏,利用政策性开发性金融工具、设备更新改造专项再贷款等稳经济大盘政策工具存续期管理,积极支持项目落地建成,加快了实物工作量的转化效率。

和建筑和基建紧密相关的上游工业,例如黑色冶炼工业和有色冶炼工业,这些行业工业增加值同比增幅均录得扩张。

四、当下我们处于复苏的哪个阶段?

消费修复已经度过第一阶段的快速爬坡期。

延续我们对于中国经济的复苏路径判断,即人员出行>场景消费>一般耐用品消费>地产销售>工业生产及建筑业项目开复工>出口。

可以看到消费修复已经度过第一阶段的快速爬坡期,1-2月的开年社零消费数据递交了不错的开年成绩单。

工业生产后续的持续性归根到底看需求指标的韧性。

全球经贸周期下行对于制造业投资的压力不容忽视,经济增长仍然将扩大内需置于优先位置,内需观察重点把握基建和地产两大块的增长动能。

而基于政府报告中对基建更为收敛的定调,今年经济复苏的持续性和弹性的关键大概率在于地产修复弹性和斜率。

地产“乍暖还寒”仍将持续影响资产定价逻辑。

不容忽视的是,地产投资传统传导链条在这一轮周期中很有可能打破,当下投资数据和土地成交增速出现背离,销售数据和投资数据的反弹也并不匹配,这意味着我们仍需警惕,这一轮从销售反弹到地产投资企稳或面临更长的时滞。

我们一贯强调,本轮地产企稳对资产定价的意义重大,远超出地产投资能拉动多少GDP增速。本轮地产企稳的意义在于,地产价格修复意味着宏观资产负债表修复,进而进一步夯实复苏基础。

换言之,今年复苏交易的主线并不在于GDP增速是多少,而在于今年资产负债表能否企稳,而其中关键在于地产价格能否企稳。

风险提示:经济复苏不及预期;货币政策超预期。

注:本文来自民生证券研究院于2023年3月16日发布的报告《2023年1-2月经济数据点评:强弱复苏的分界线》

报告分析师:周君芝 S0100521100008

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员