投资要点

一、近期外资在加仓哪些方向?

总量:截至1月18日,北向资金第11周连续周度净流入,近三个月月度净流入金额分别为938.8亿元、350.1亿元和600.9亿元,合计规模远超2022年全年流入总量。

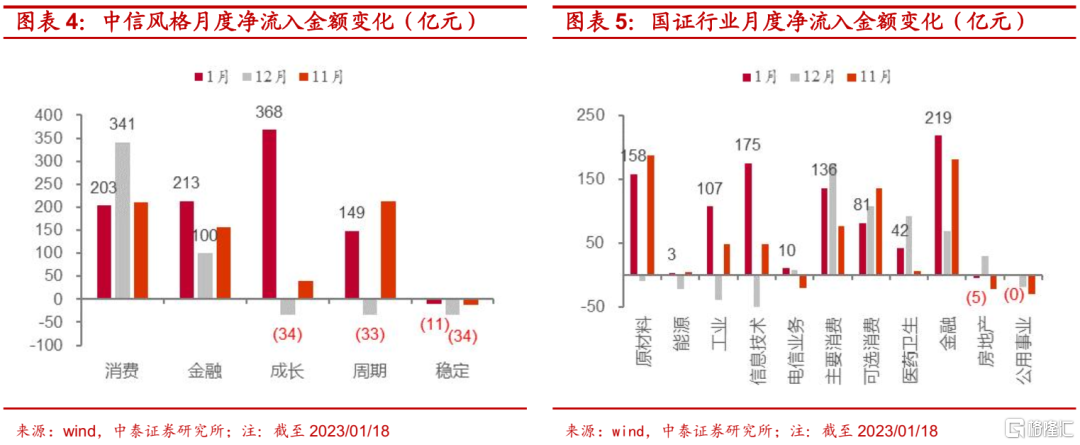

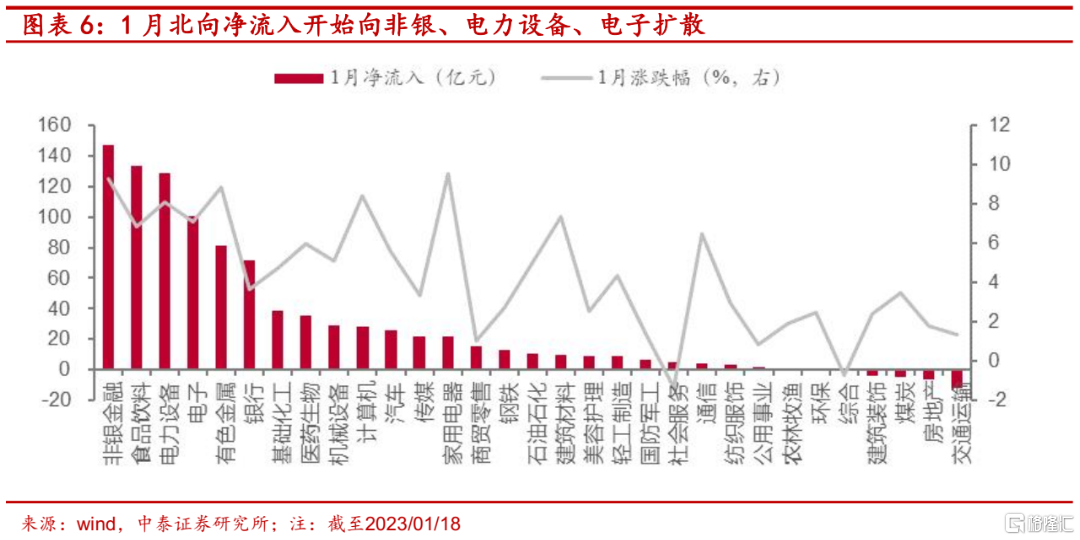

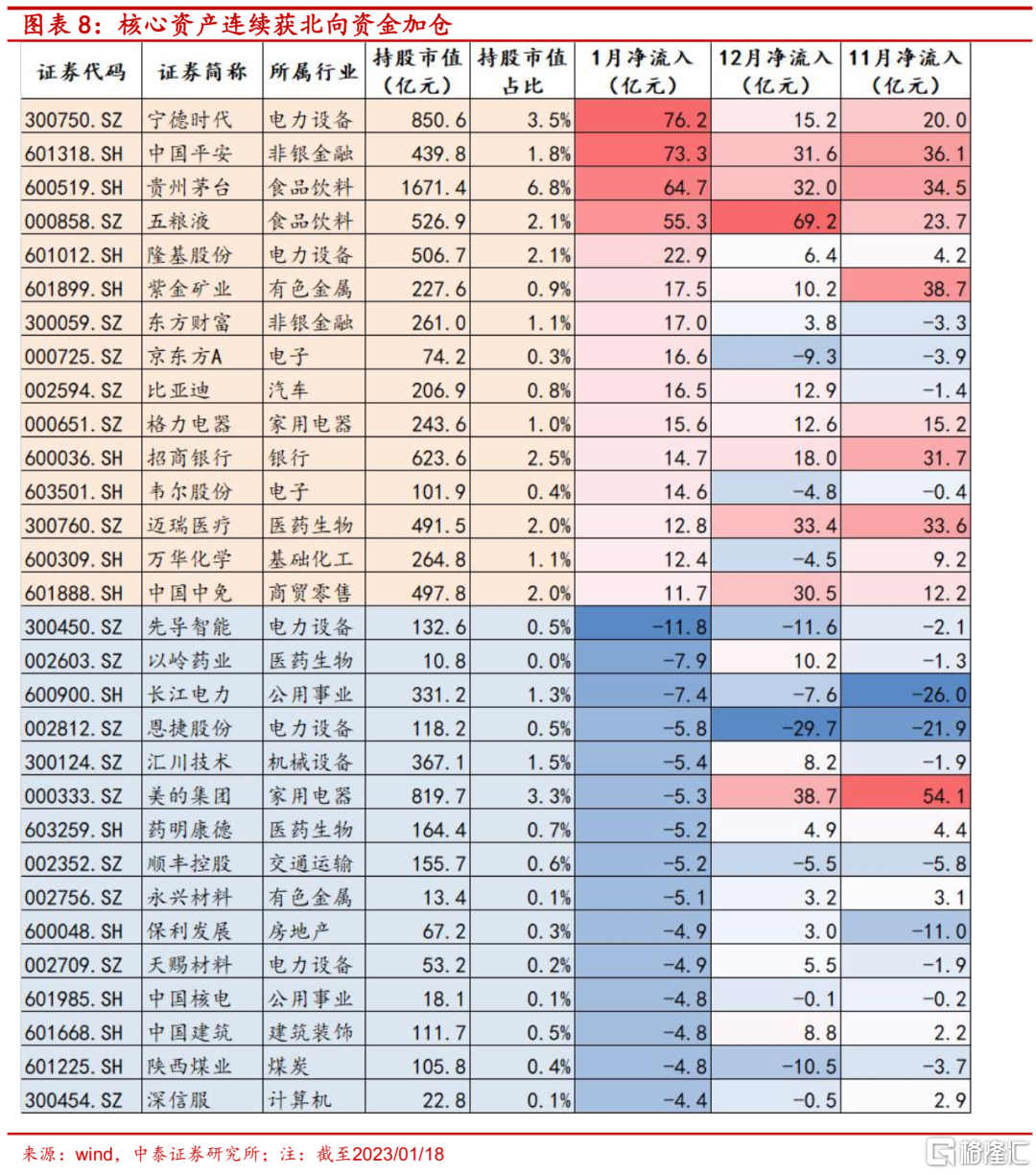

结构:加仓风格在重仓股基础上由消费向成长扩散。1)中信行业风格上,12月北向资金净流入消费板块341亿元、金融风格100亿元,1月则成长风格368亿元、金额风格213亿元、消费风格203亿元;2)申万一级行业上,12月北向资金净流入前三的板块为食品饮料、医药生物、家电,1月则分别为非银、食品饮料、电力设备;3)个股上,1月京东方A、韦尔股份、万华化学获北向资金青睐。12月北向资金净流入金额居前的个股分别为五粮液、美的集团、迈瑞医疗、贵州茅台、中国平安等;1月以来,11-12月为净流出的京东方A、韦尔股份转为净流入。

二、外资大幅流入分析

为什么外资大幅流入?海外因素来看,美国通胀已形成回落趋势,美联储放缓加息节奏的空间正在打开,当前海外宏观环境改善处于无法证伪的阶段,弱美元强人民币趋势呈现。此外,22年影响资金流动的国际地缘关系、国内疫情防控和地产政策均在边际改善,这些共同催化北上资金持续快速流入。

探求外资流入影响因素。从当前影响外资流入因素来看,类似的情况我们选择2020年外资流入复盘,经济基本面趋势上中强美弱时,人民币升值或存在升值预期,外资易持续流入,并随之催生核心资产行情。总结为三个方向的结论:1)影响因素上,全球流动性、中国基本面是影响外资配置的重要基本面维度影响因素;2)对市场的影响,外资大幅流入后并不意味着市场上涨,但外资大幅流入期间基本对应股市上涨;3)外资流入持续性,关键在于影响因素的变化。

三、外资有望成为2023年A股市场重要增量资金

考虑到全球流动性相较22年呈转松趋势、中国资产在经济触底回升中有望再现配置优势,保守估计外资今年净流入将超过去三年均值2437亿元。若考虑到资金回补,流入规模有望超预期。相较2022年900亿元的净流入规模来说,2023年外资有望成为A股市场今年最重要的增量资金来源之一。进一步,对市场的带动作用,关键在于节后目前内资合力能否形成,需关注春节后内资流入情况。

风险提示:全球流动性紧缩超预期、国内经济复苏不及预期、统计误差及历史经验的参考意义有限。

正文

一

近期外资在加仓哪些方向?

1.1 总体:第11周连续净流入,金额远超22年净流入总量

截至1月18日,北向资金第11周连续周度净流入,总金额达1850亿元,远超2022年全年净流入900亿元的规模。近三个月月度净流入金额分别为938.8亿元、350.1亿元和600.9亿元。具体流入情况如下:

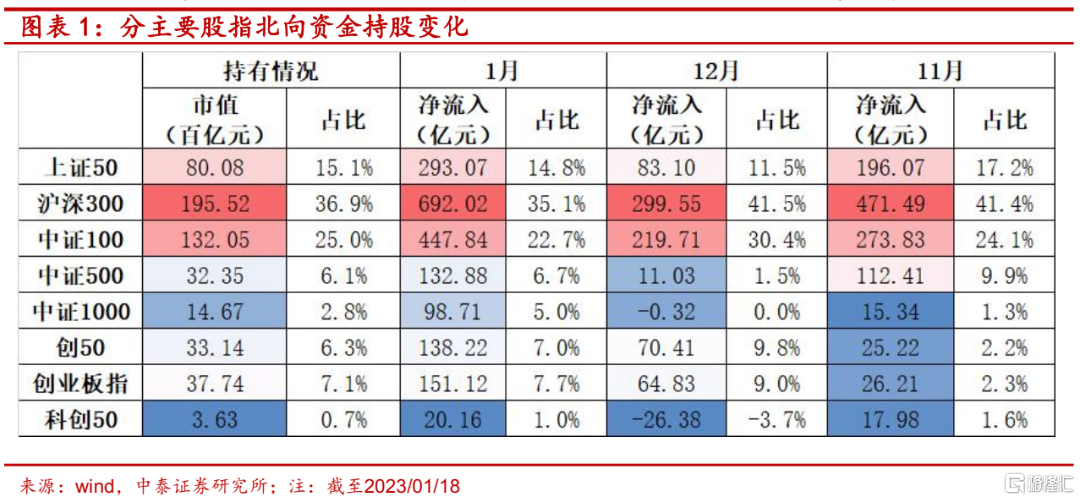

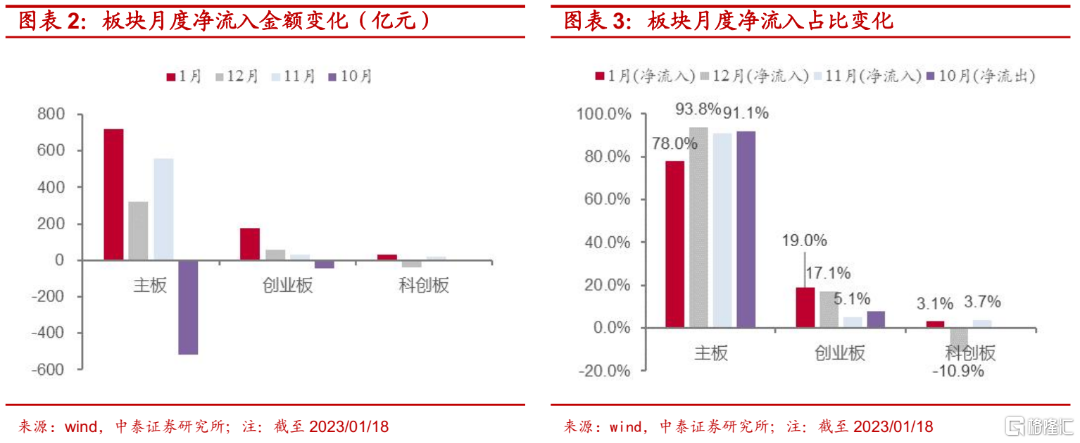

分板块及主要股指来看,创成长板块净流入显著。11月至今,外资率先加仓方向在于上证50、沪深300成分股,11月这两指数成分股净流入占比相较持股市值占比存在超配;12月至今外资加仓方向向创成长板块倾斜,创50、创业板指成分股净流入占比显著高于10月净流入占比及持股市值占比。从板块月度净流入环比变换来看,外资流入创业板比例显著提高。1月主板净流入占月度净流入金额的78%左右,较12月93.8%明显回落;1月创业板净流入同12月类似保持在17%-20%,较11月5.1%显著提升。

1.2 风格与行业:12月重点加仓消费,1月向成长扩散

截至2023年1月18日,从风格上看,北向资金12月重点加仓消费风格,1月则切向成长。具体以中信风格指数区分,北向资金12月净流入消费板块341亿元、金融风格100亿元,1月则成长风格368亿元、金额风格213亿元、消费风格203亿元;具体以国证行业区分,北向资金1月净流入金融219亿元、信息技术175亿元、原材料158亿元。

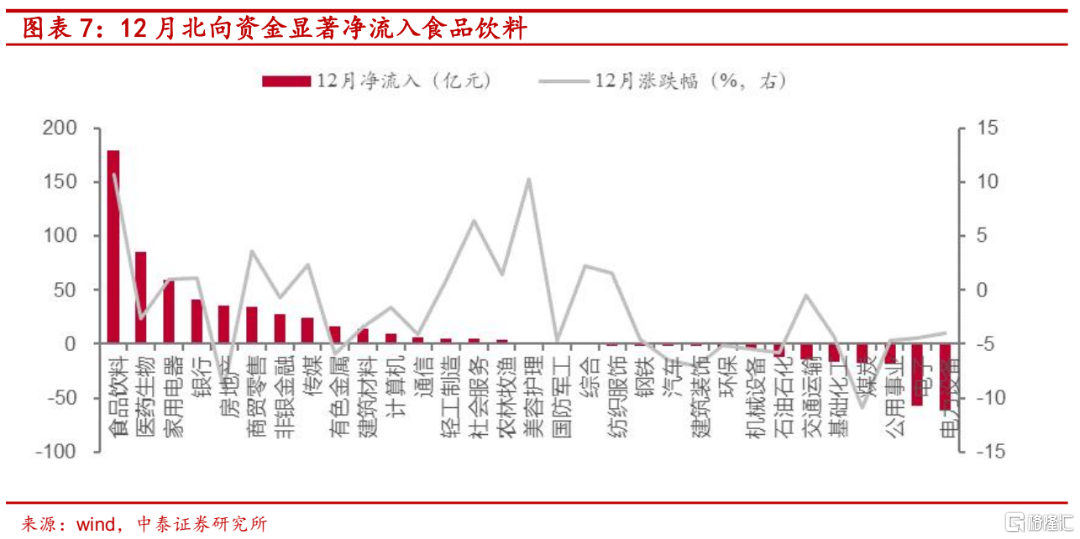

截至2023年1月18日,从行业上看,1月北向资金净流入开始从食品饮料扩散至金融、电力设备及电子。12月北向资金净流入前三的板块为食品饮料、医药生物、家电,消费板块基本对应涨跌幅居前;1月北向资金净流入前三的板块分别为非银、食品饮料、电力设备。

1.3 个股:1月京东方A、韦尔股份、万华化学获北向资金青睐

截至2023年1月18日从个股来看,1月京东方A、韦尔股份、万华化学获北向资金青睐。12月北向资金净流入个股以大消费为主,净流入金额居前的个股分别为五粮液、美的集团、迈瑞医疗、贵州茅台、中国平安等;而进入1月以来,11-12月为净流出的京东方A、韦尔股份则开始转为净流入。

二

外资大幅流入分析

2.1 为什么外资大幅流入?

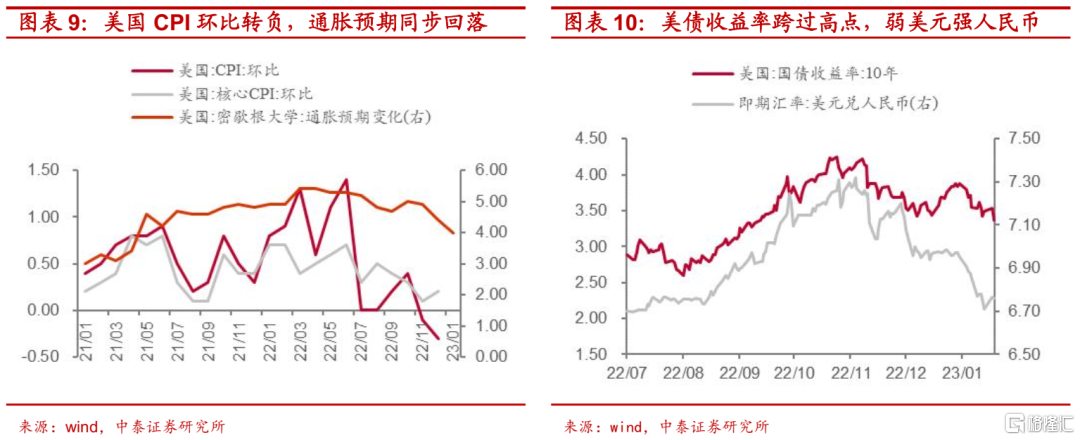

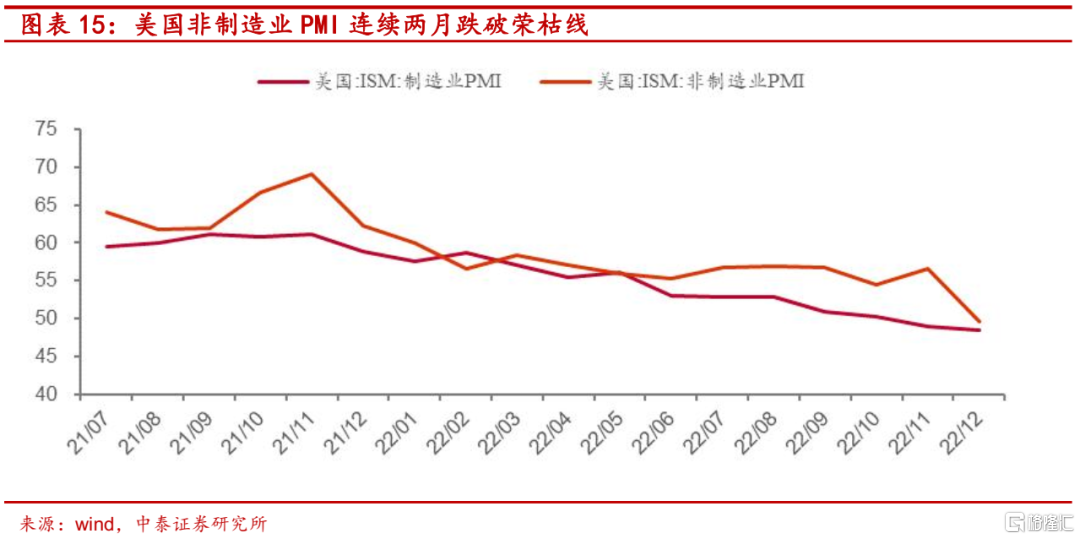

海外因素来看,美联储加息压力缓释短期无法证伪,弱美元强人民币趋势呈现。12月美国CPI同比涨幅较上月回落0.6pct至6.5%,环比涨幅较上月回落0.3%。剔除掉食品和能源后,美国核心CPI环比涨幅反而扩大至0.2%,不过美国12月非制造业PMI连续第二个月跌破荣枯线,核心通胀应该只是短期承压。消费者通胀预期同样见顶回落,开年以来10年期美债收益率加速下行,人民币持续强势,这为外资回流A股提供了宏观环境条件。总的来说,当前美国通胀已形成明显回落,美联储放缓加息节奏的空间正在打开,当前海外宏观环境改善处于无法证伪的阶段。

此外,22年影响北向资金流动的国际地缘关系和国内疫情防控和地产政策均在边际改善,这些共同催化北向资金持续快速流入。

2.2 探求外资流入影响因素:复盘2020年外资流入

通过复盘2020年外资流入情况,我们大致得出三个方向的结论:

一是影响因素上,全球流动性、中国基本面是影响外资配置的重要基本面维度影响因素。

二是对市场的影响,外资大幅流入后并不意味着市场上涨,但外资大幅流入期间基本对应股市上涨。

三是外资流入持续性,关键在于影响因素的变化。

2020年外资流入情况复盘

当前影响外资流入情况最主要因素在于海外加息放缓下人民币升值预期、国内疫情防控放开后经济复苏预期。类似的情况我们选择2020年外资流入情况复盘,可得:经济基本面趋势上中强美弱时,人民币升值或存在升值预期,外资易持续流入,并随之催生核心资产行情。

1)2020年3月底-6月底,北向资金连续16周净流入,总金额达1966亿元:2020年3-4月国内疫情防控得到有效控制,复工复产顺利推进,叠加经济刺激政策,经济景气度迅速回暖。全球流动性方面,海外美国经济刺激法案下,2020年2-3月美债利率大幅下行,全球流动性宽松,直接带动海外资金全球寻找优秀资产配置;人民币汇率方面,处于升值预期发酵期,人民币停止19年年底以来的较快贬值,保持在7.0-7.1的高位区间波动,随后7月起便进入持续的升值阶段。市场表现方面,在外资的带动下市场在3月底触底回升,在后续的3个月时间里,万得全A涨幅在15%左右,而以茅指数为代表的机构重仓核心资产大幅跑赢指数,涨幅在50%左右。随后1-2月,人民币步入升值趋势,但外资已停止流入,市场及茅指数均处于横盘震荡区间。

2)2020年11月初-2021年2月中旬,北向资金接近16周连续净流入,总金额达2039亿元:该阶段吸引外资流入的因素基本同20年上半年一致,人民币处于升值阶段。全球流动性方面,外资流入及行情的拐点在于2021年2月全球流动性的变化,21年1月美债十年期收益率从1%左右的水平快速上升,引发市场对于美联储收紧流动性的担忧,直接带动全球风险资产的承压;人民币汇率方面,21年1-2月升值趋势趋缓,3月随着美债利率的抬升开始贬值;市场表现上,2021年初在人民币持续升值的带动下北向资金依旧保持流入,但流入速度明显放缓。同时,2月上旬A股市场现阶段性市场高点,核心资产行情进入尾声。

总结历史来看,全球流动性、中国基本面是影响外资配置的重要基本面维度影响因素,MSCI扩容及成分股调整这一配置因素同样会影响外资流入。

1)全球流动性:美债利率、中美利差、人民币汇率等

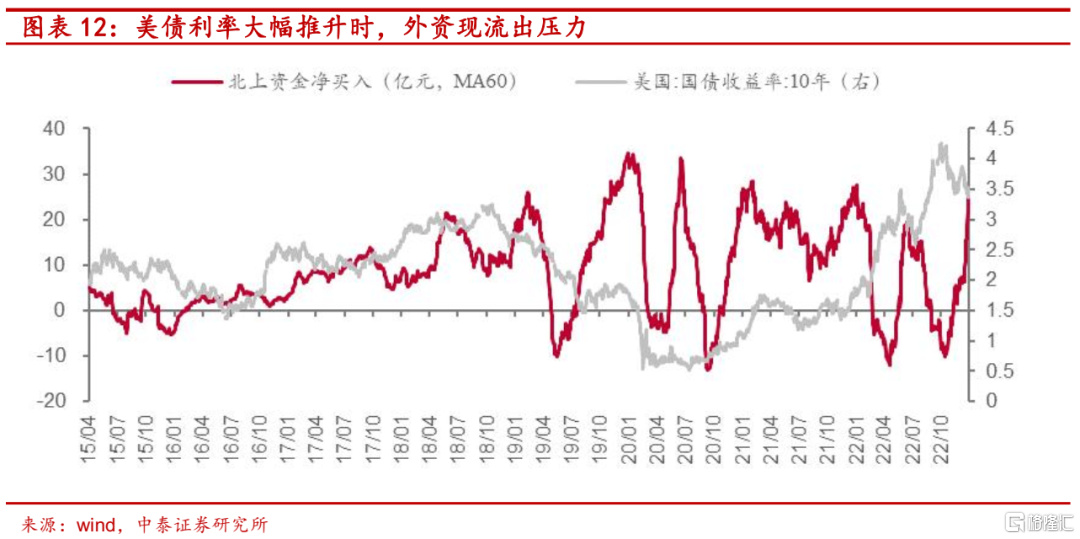

对全球流动性影响显著的美债利率,其大幅波动对外资流入造成一定影响。美债利率上行往往反应全球流动性收紧,抬升外资投资成本,同时美债利率的上行使中美利差收窄,降低配置人民币资产的性价比,使得北向资金流出压力较大。

人民币汇率一定程度上反映了全球流松性,是影响北上资金的重要因素之一。若人民币的大幅升值,将显著提升以人民币计价的中国资产对外资的吸引力,人民币贬值时市场则通常会面临外资流出压力。历史数据来看当人民币汇率出现较大幅度的单边变化时或在预期发酵时,北向资金流动则会有所反应,整体上外资净流入和人民币汇率大致可归纳为较强的负相关性。

2)中国基本面:GDP增速、PMI等

中国经济基本面决定了A股分子端,是对外资投资中国最本质的吸引力。以PMI为例,在PMI维持较高景气度或上行阶段,外资流入速度往往加快,而当PMI回落或在荣枯线附近时,大多数时间外资流入趋缓,甚至出现阶段性净流出。

三

外资有望成为2023年A股市场重要增量资金

外资有望成为2023年A股市场重要增量资金。考虑到全球流动性转松、中国资产在经济触底回升中有望再现配置优势,保守估计外资今年净流入将超过去三年均值2437亿元。若考虑到资金回补,流入规模有望超预期,成为A股市场今年最重要的增量资金来源之一。

美联储紧加息的节奏大概率已过,人民币贬值压力大幅缓释,人民币资产在全球配置性价比随之提高。当前观察美联储加息节奏,比美国就业数据更重要的是非制造业PMI跌破荣枯线。2022年12月美国非农就业人数新增22.3万人,超出市场预期的20.3万人,前值26.3万人;失业率回落至3.5%,前值和预期都是3.7%。现实就业数据依旧偏强,但从12月薪资增速不及市场预期(环比增0.3%,预期增0.4%)和ISM非制造业PMI跌破荣枯线来看,就业市场紧张态势有望缓解。12月美国ISM制造业PMI为48.4,在11月跌破枯荣线后降幅再度扩大,12月ISM非制造业PMI也在时隔两年半后首度大幅降至枯荣线下49.6,预期55,前值56.5。虽然目前美国就业市场依旧较强,但制造业/非制造业PMI或反映了美国经济走弱的趋势,后续需要持续的经济数据验证,但可以明确的是随着制造业/非制造业PMI相对走弱,美国就业市场的劳动力需求大概率会显著下行。这对于美联储来说是较为合意的一个结果,这有利于通胀的回落,从而美联储可以逐步调整加息幅度。

中长期来看,A股外资持股占比仍有较大的提升空间。A股资产外资配置的比例较周边国家和地区明显较低。韩国/中国台湾股市外资持股比例约在30%左以上,而当前A股外资持股占总市值比重仅为4%左右。

对市场的带动作用,关键在于年后目前内资合力能否形成,需关注春节后内资流入情况。

风险提示:全球流动性紧缩超预期、国内经济复苏不及预期、统计误差及历史经验的参考意义有限。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员