因本订阅号难以设置访问权限,若给您造成不便,敬请谅解!感谢您的理解和配合。我司不会因为关注、收到或阅读本订阅号推送内容而视相关人员为客户;市场有风险,投资需谨慎。

内容摘自:《华秦科技(688281)深度研究:隐身材料需求增长,铸造五代战机技术新优势》

发布时间:2023/1/10

证券分析师:曲一平

证书编号:S1160522060001

联系人:陈然

核心观点

🔸特种功能材料领军企业,产品体系覆盖广泛,步入全面发展阶段。公司是目前国内极少数能够全面覆盖常温、中温和高温隐身材料设计、研发和生产的高新技术企业,核心产品分别于2019、2020年批产,业绩进入高增期。公司客户集中度高,对A集团销售占比常年在80%以上,订单饱满,业绩确定性强。公司核心技术自主可控,研发投入较高,前次IPO募投项目按计划进行中,将进一步增强公司产研能力。

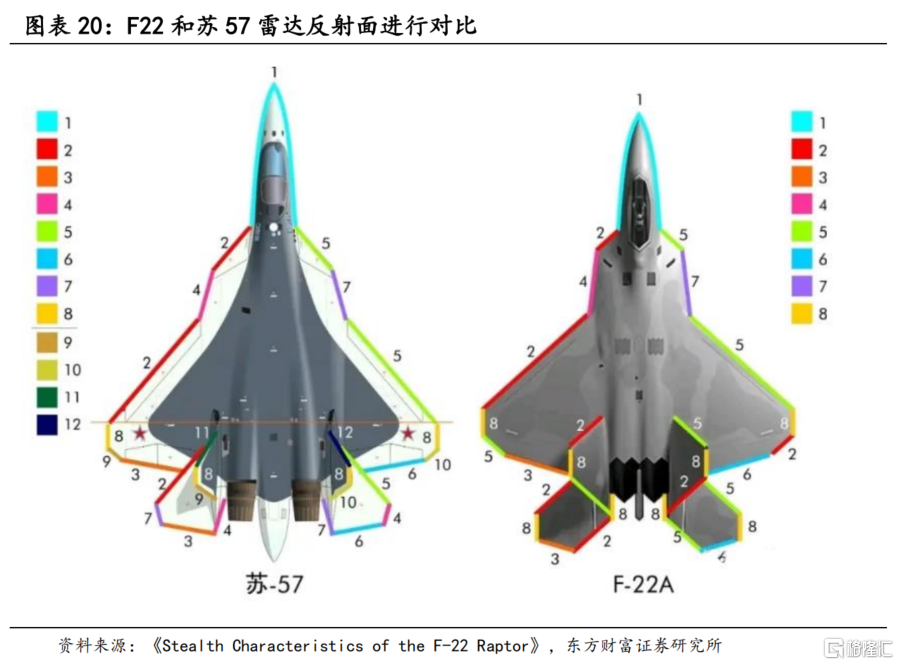

🔸五代战机的隐身能力决定了高空突防和空战制胜核心能力。当前全球空战模式已经发生了很大的改变,隐身五代战机已经成为决定制空权的核心装备。苏-57战斗机的雷达反射面积是0.4平方米,美国的F-22A和F35战机的雷达反射面积为0.01平方米和0.1平方米。

🔸五代战机国产化升级持续助推隐身材料需求:我国空军面临着台海一线长期军事博弈的升级需求,在建立小核心、大协作、寓军于民的国防科技工业新体系下,五代战机的国产化增量将持续助推相关配套材料行业高景气。

投资建议

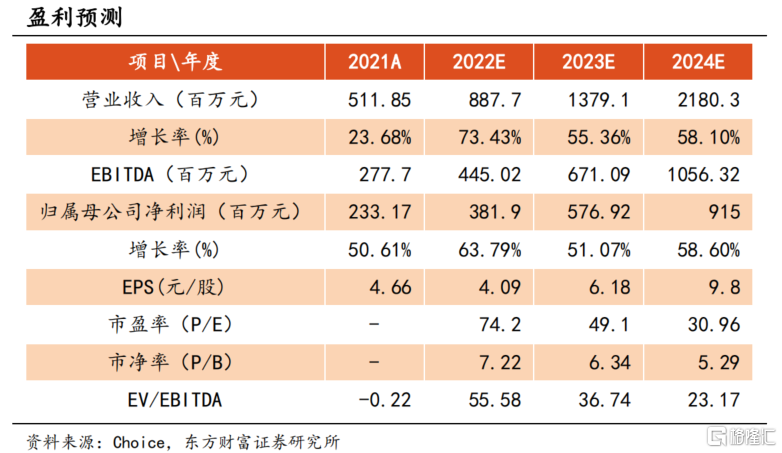

🔸我们预计公司2022-2024年营业收入分别为8.87/13.79/21.8亿元,同比增速分别为74%/55%/58%;2022-2024年归属于母公司的净利润分别为3.82/5.77/9.15亿元,EPS分别为4.09/6.18/9.80亿元,对应PE为74.2/49.1/31倍,维持“增持”评级。

风险提示

🔸第五代战机更新换代不及预期风险

🔸海外第六代战机研发超预期风险

🔸处于预研试制、小批试制阶段产品存在不达预期的风险

关键假设

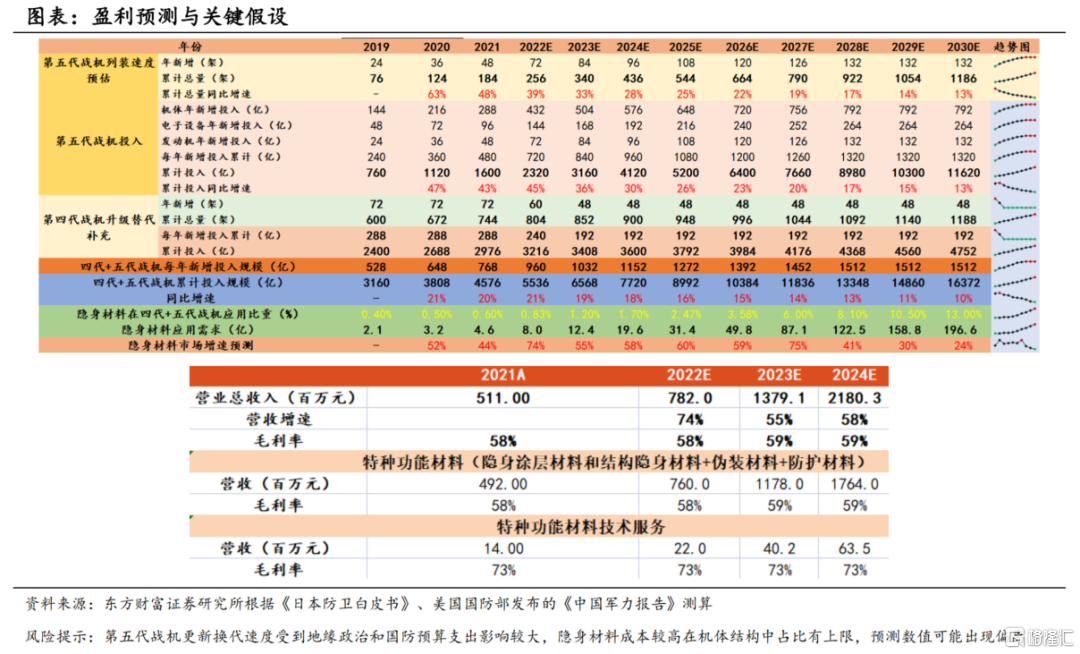

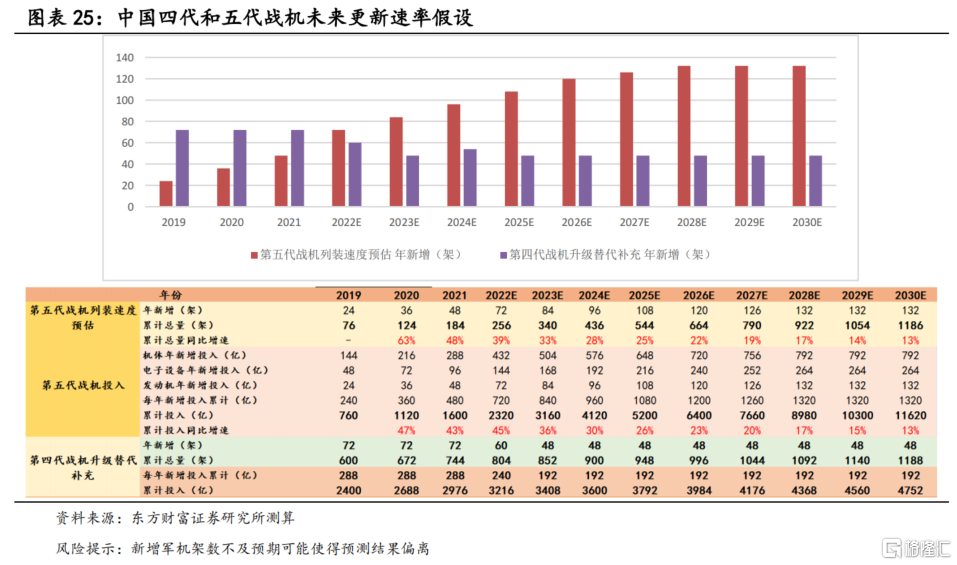

核心假设一:在2022年第五代战机开始放量增长,达到每年新增72架(六个旅)增长,并且产线在之后的每年保持着12架新增,至2027年达到132架年产能,使得2030年我国五代机总产量达到1000架以上。

核心假设二:四代战机仍然保持着逐渐缩小的产能,对于老旧三代战机进行替换,产线在2025之后,保持着每年48架生产能力。

核心假设三:四代战机(以每架4亿计算)和五代战机(以每架10亿计算)每年新增投入将从2021年的864亿,至2025年升至1272亿以上。

核心假设四:隐身材料在四代机和五代机中的成本占比逐年提升,从2021年的1%至2025年提升至2.9%,并在未来有望提升至10%以上。因此预测在这一增长需求下,我国军用飞机隐身材料市场需求将从2022年的8亿提升至2024年的19.5亿以上,隐身材料市场的2022-2024年增长率分别为74%、55%、57%。

核心假设五:假设特种功能材料核心业务保持着97%的营收占比,基于原材料价格保持稳定,毛利率预计稳定在59%,特种功能材料技术服务为3%营收占比,毛利率稳定在73%(提供的是技术研制服务耗材较少),综合毛利2022-2024分别为58%、59%、59%。基于华秦科技隐身材料龙头地位,假设华秦科技保持着不低于行业营收扩张增速,2022-24营收增速分别为74%、55%、58%,营收规模分别为7.82亿、13.79亿、21.8亿。

创新之处

当前全球空战模式已经发生了很大的改变,隐身五代战机已经成为决定制空权的核心装备。拥有隐身材料核心技术并且部分产品已获批产的企业,在战机国产化升级过程中将最先受益。

潜在催化

隐身能力决定了高空突防和空战制胜核心能力,隐身材料成为其中关键,公司是目前国内极少数能够全面覆盖常温、中温和高温隐身材料设计、研发和生产的高新技术企业。

我国空军面临着台海一线长期军事博弈的升级需求,五代战机的国产化增量将持续助推相关配套材料行业高景气。

正文目录

正文部分

1. 特种功能材料领军企业,步入全面发展阶段

1.1.隐身材料龙头,产品体系覆盖广泛

核心技术国际领先,国内领先特种功能材料制造商。公司前身华秦有限系华秦公司在 2012 年 7 月由集体企业改制设立,而华秦公司成立于1992年12月,成立之初主要从事航空零部件加工及机械设备销售等业务。经三十余年的发展,华秦科技已成长为我国隐身、伪装及防护材料技术领域的国际领先企业。

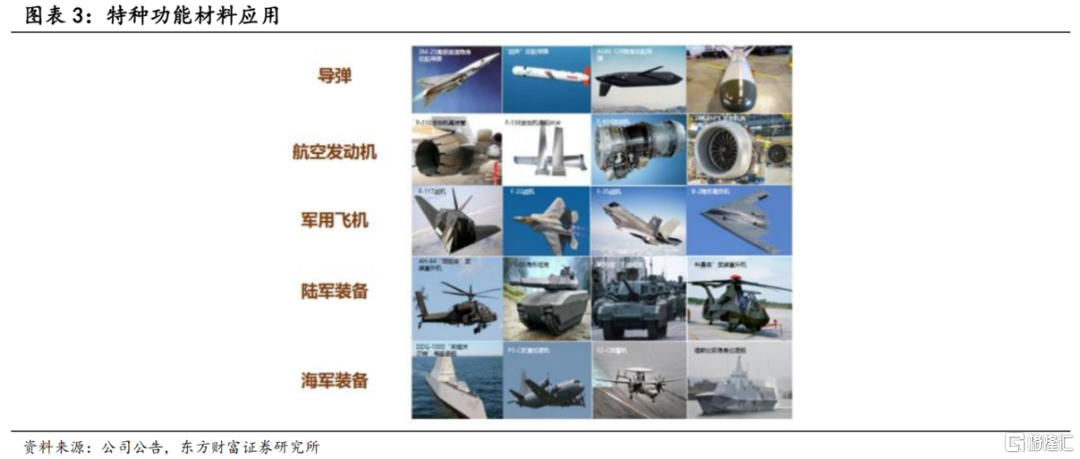

公司主要从事特种功能材料,包括隐身材料、伪装材料及防护材料的研发、生产和销售,产品主要应用于我国重大国防武器装备如飞机、主战坦克、舰船、导弹等的隐身、重要地面军事目标的伪装和各类装备部件的表面防护。公司坚持“装备一代、预研一代、探索一代”的产品发展战略,技术迭代迅速,是目前国内极少数能够全面覆盖常温、中温和高温隐身材料设计、研发和生产的高新技术企业。

公司经历了基础研究、应用研究、初步产业化阶段,目前正处于全面发展阶段。公司2012年武器装备装机验证;2016年,实现隐身材料产业化发展;2017年到2018年间,公司获得“国防技术发明”一等奖以及“国家技术发明”二等奖;隐身材料及伪装材料的核心产品分别在 2019 年及 2020 年实现了批产;2022年3月份成功登陆科创板。公司产品正在向多元化全面发展,针对客户的新需求,公司参与了多个武器装备型号用特种功能材料的研制任务,有望在“十四五”期间实现更多产品的批产和量产,完成更多军品配套的生产和科研任务。

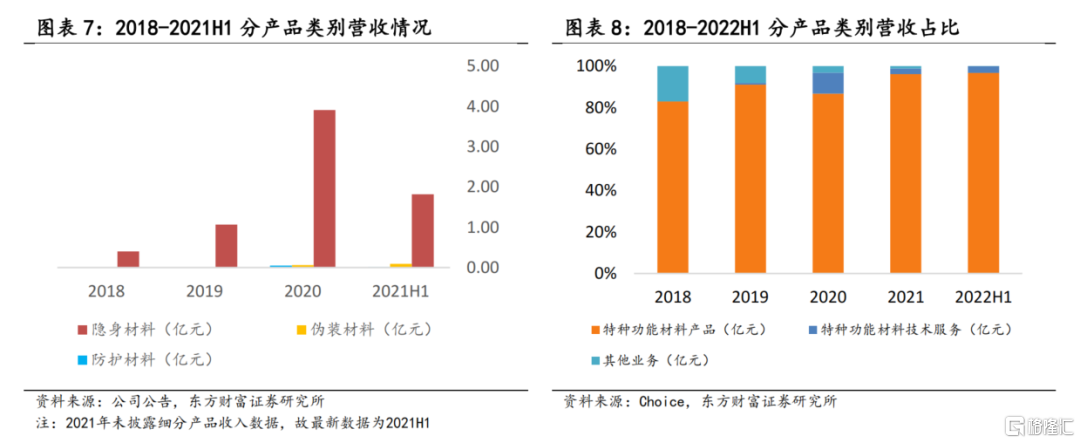

产品覆盖全面,涵盖隐身材料、伪装材料和防护材料等。公司业务可以分为特种功能材料产品和特种功能材料技术服务,特种功能材料产品是公司的主要业务,2019-2021年该业务占公司营业收入比例分别为91.11%、86.75%和96.12%,2022年上半年该业务收入占比为96.77%。

公司特种功能材料产品分为隐身材料、伪装材料和防护材料三类。

隐身材料方面:通过多年的技术攻关,华秦科技成功研制出的耐温隐身涂层材料可以长期应用于中高温环境,并实现在武器装备上的批产应用,提升武器装备的雷达、红外及多频谱兼容隐身性能;将自主研发的表面防护技术与隐身材料技术相融合研制出的防腐隐身涂层材料,在具备隐身效果的同时显著提高了材料的腐蚀防护能力,拓宽了隐身涂层材料产品的使用环境,延长了武器装备的使用寿命;此外公司成功研制的结构隐身材料具有非常好的隐身功能及物理性能,目前已经实现了小批量生产,在多个型号的武器装备中得到应用与验证。

伪装材料方面:应用了先进的高仿真伪装材料和相应的伪装设计技术研制的高仿真伪装遮障为地面军事目标提供全套解决方案,实现全天候、全时段、全方位的多频谱兼容高仿真伪装;伪装网具备防光学、中远红外、雷达侦测能力,可在多波段同时实现目标的伪装。

防护材料方面:用于金属结构表面的防腐防护的重防腐材在多个领域应用前景广泛,应用于发动机等装备高温部件的高效热阻材料已实现小批量生产,并在多个型号装备上得到了应用。

1.2.核心技术团队持股,股权结构稳定

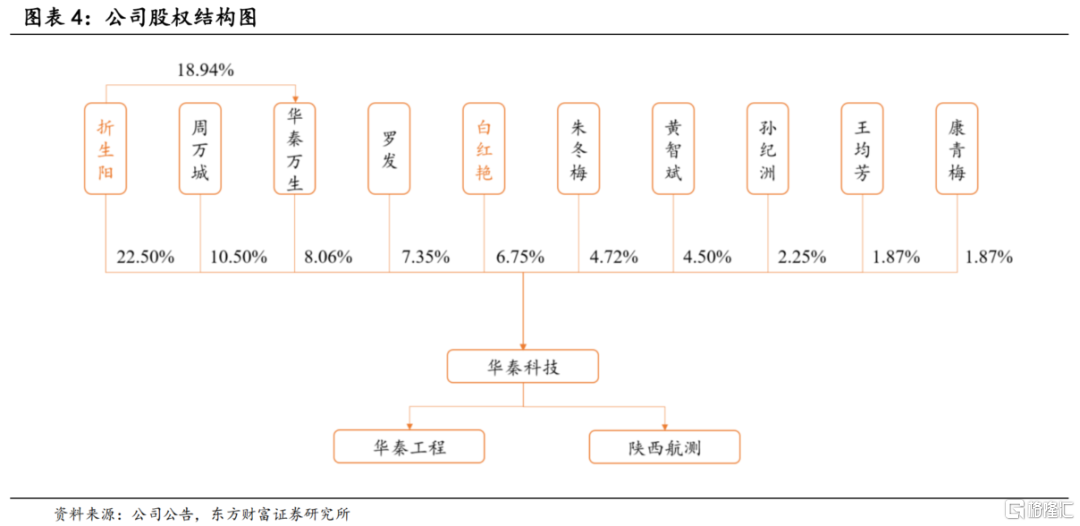

核心技术团队持股,股权结构稳定。华秦科技自1992年设立至2012年改制为有限责任公司期间,设立及历次增资的实际投资人均为折生阳个人。截至2022年9月30日,折生阳先生是公司实际控制人,直接持有公司22.50%股份,通过华秦万生(公司的股权激励平台)控制8.06%股份,且通过《一致行动协议》控制周万城、黄智斌持有的合计15%表决权。

经过2019和2020年两次股权激励计划实施后,以周万成、黄智斌教授为代表的核心技术人员均持有股份,公司核心技术人员主要来自于西北工业大学。目前公司拥有两家全资子公司,分别为华秦工程和陕西航测。

1.3.核心产品批产,业绩快速增长

核心产品已批产,业绩进入高增期。2019 年、2020 年公司隐身材料、伪装材料的核心产品分别实现了批产,带动这两年业绩高增,2019、2020年的营收增速达到了143.75%和253.85%,2019年度净利润为负值,主要由于2019年度公司进行股权激励,产生股份支付金额 16,834.46 万元计入当期管理费用所致,剔除股份支付费用,2019年归母净利润为0.63亿元。

公司2021年营业收入增速有所降低,净利润继续高增,2021年全年实现营业收入5.12亿元,同比增长23.68%,实现归母净利润2.33亿元,同比增长50.61%;2022年前三季度实现营业收入4.31亿元、同比增长38.64%,归母净利润2亿元、同比增加48.14%;前三季度毛利率为58.72%,比去年同期+0.84pct,净利率为46.37%,比去年同期+2.97pct。销售、管理、研发费用率分别2.02%、4.29%、10.92%,同比-0.5pct、-0.62pct、-1.08pct,费用率略有下降。

隐身材料营收占比90%以上,是公司核心业绩来源。2018-2021H1,隐身材料(包括特种功能材料产品和特种工材料技术服务中的隐身材料)营业收入分别实现0.40/1.07/3.91/1.82亿元,占主营业务收入比例分别为100%/99.77%/97.34%/95.10%,占比均在95%以上,是公司的核心支柱业务。除了隐身材料业务外,伪装材料和防护材料营业收入2020年占比分别为1.45%和1.2%,目前占比较小。

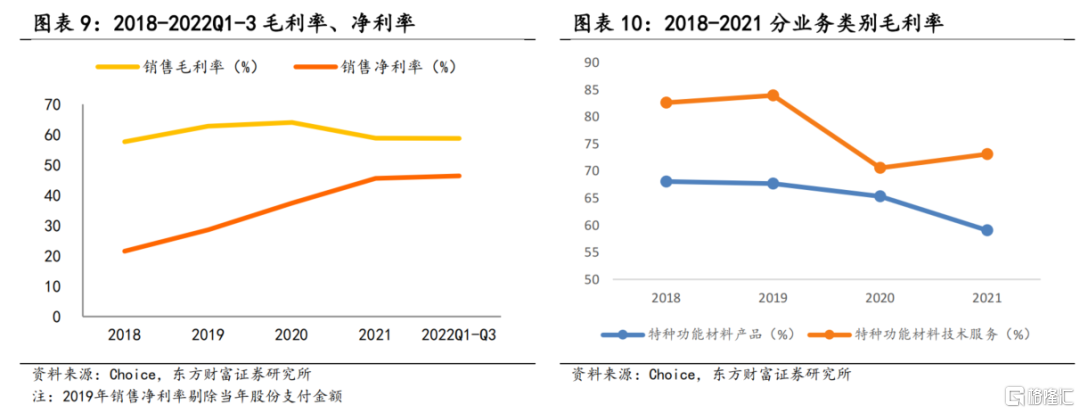

毛利率维持较高水平。公司整体业务毛利率较为稳定,自2018年开始稳步提升至2020年的64%最高点,2021年毛利率下降至58.81%,主要系批产产品降价,2022年前三季度毛利率为58.72%,仍维持较高水平。公司收入结构目前以已批产的隐身材料的业务收入为主,批产产品售价、主要原材料的采购成本没有发生大幅改变,因此整体毛利率率较为稳定。

分产品类别来看,公司特种功能材料产品业务2018-2021年毛利率分别为 68.07%、67.70%、65.31%及 59.06%,呈现逐年下降的趋势,主要原因有3点:(1)2019年后公司主要产品进入批量生产阶段,产品价格有所下降;(2)随着经营规模扩大,公司扩产导致固定成本增加;(3)高仿真伪装遮障产品的制备过程比较复杂,物料、人工等成本相对较高。公司特种功能材料技术服务2018及2019年毛利率较高,主要系公司提供的是技术研制服务,耗用原材料较少;而2020 及2021年下降主要是2020年部分金额较大的技术服务合同要求公司提供较多研制样件,成本中直接材料金额较高所致。

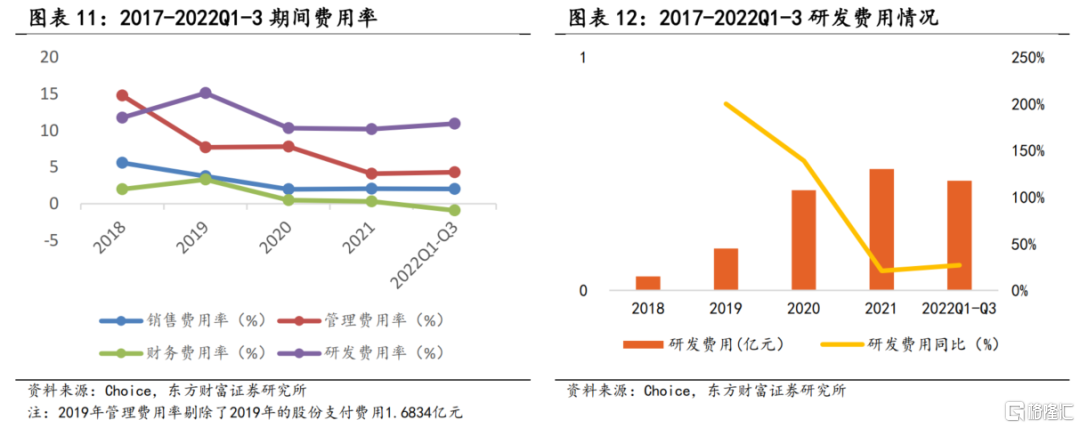

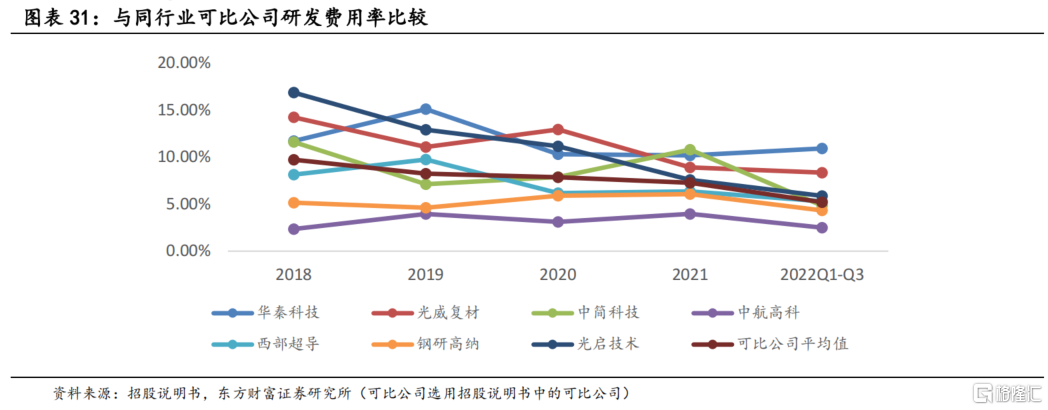

期间费用率逐年下降,研发投入较高。2018-2021年,公司期间费用率整体呈下滑趋势,从2018年的34.07%下降至2021年的16.64%,2022年前三季度期间费用率为16.32%。研发投入方面,公司重视研发,研发费用增长较快,研发费用率相对较高,2018-2022年前三季度年研发费用率均保持在10%以上。

2.隐身材料已经成为第五代战机核心支柱

2.1.隐身能力发展史

当前全球空战模式已经发生了很大的改变,隐身战斗机、隐身无人机等成为现代空战体系中的绝对主力,但这也产生了一个新的问题,不具备隐身能力的飞机及无人机很容易遭到敌方隐身战机的针对,一旦这些目标被摧毁,将影响空军的整体战斗力,空战中飞机损失80-90%的原因是由于飞机被观测。

隐身能力可以通过外形设计和使用隐身材料来实现。外形设计是指尽量降低其雷达散射截面,但因受到战术技术指标和环境条件的限制,进行理想设计有相当大的难度,因此开展隐身材料的研究成为隐身技术的关键。

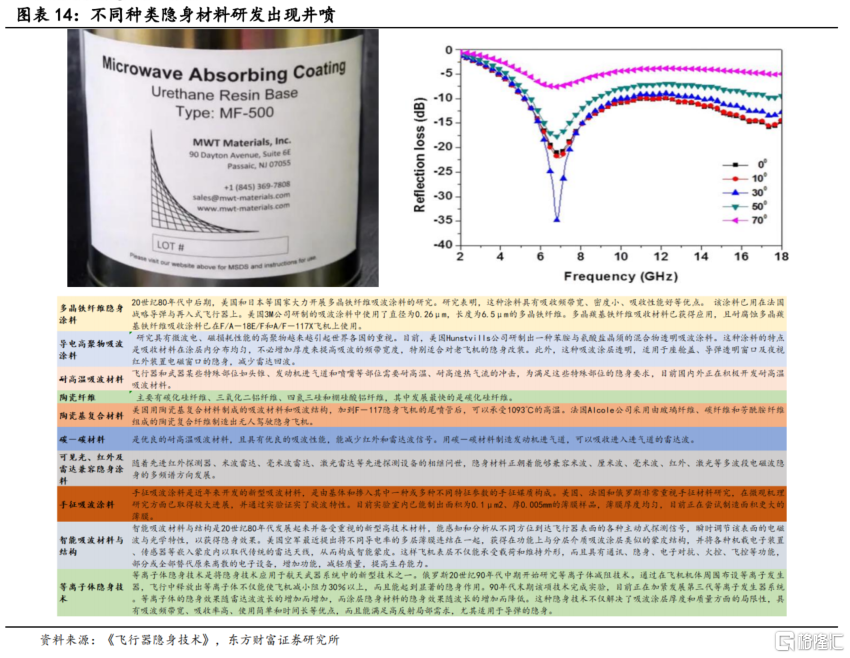

衡量隐身材料通常看两个指标,反射损耗与吸收带宽,反射损耗(Reflection Loss,RL)一般是一个负数,单位是dB,举个例子,当RL=-8dB时,表明反射的雷达波信号已经衰减了75%,当RL=-10dB时,表明反射的雷达波信号已经衰减了90%,一般而言RL的绝对值越大,表明隐身材料的隐身强度越大。

需要指明的是,雷达发射的电磁波并不是某个频点的信号,例如常见的飞机雷达探测频率是8-18GHz,这就要求隐身材料不仅仅能够满足在一个点的强吸收,更需要它的隐身效果能够覆盖整个频域,即拥有较好的吸波带宽(Frequency Band)。

2.2.隐身材料之吸波材料-例如F117

最早应用吸波材料的飞机,是美军的U-2高空侦察机。洛克希德马丁公司的臭鼬工厂,和麻省理工学院的专家们,尝试了多种方案,最终方案是覆盖一层羰基铁氧体的涂层,使U-2的雷达截面积降低了一个数量级,U-2之后的SR-71侦察机,也成功大幅减小了雷达截面积。一方面在外形设计上有了重大突破,连续光滑的机体和大体扁平的机身底部,使SR-71的雷达截面积减少了90%。另外,SR-71飞机上有大约18%的材料是吸波材料掺有铁氧体的涂层。

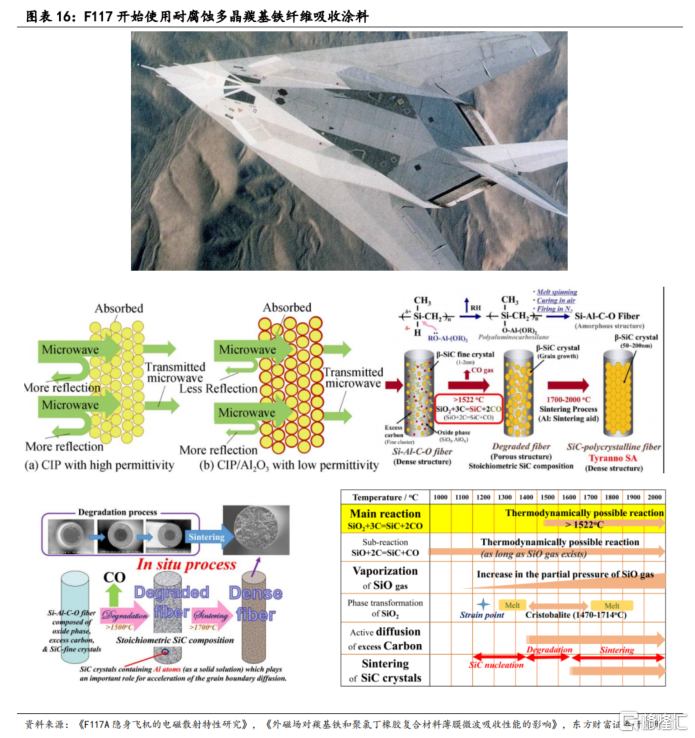

20世纪80年代中后期,美国和日本等国家大力开展多晶铁纤维吸波涂料的研究。这种涂料具有吸收频带宽、密度小、吸收性能好等优点。

美国3M公司研制的吸波涂料中使用了直径为0.26μm,长度为6.5μm的多晶铁纤维。多晶羰基铁纤维吸收材料已获得应用,且耐腐蚀多晶羰基铁纤维吸收涂料已在F/A-18E/F和A/F-117X飞机上使用。F-117夜鹰,蒙皮几乎都覆盖了吸波材料。为了减少边缘波,舱门和维护口盖,在每次飞行前要用金属胶带封闭,座舱玻璃上涂了一层纯金薄膜,目的是尽量减少座舱玻璃与蒙皮之间的阻抗过渡效应,同时阻止雷达波进入座舱。

隐身战机几乎所有的边缘直线,都能找到另一条平行线,F117也是这样设计的,但问题在于它的垂尾,出现了一个破绽:F117垂尾的直线,与座舱B柱是平行的。1999年3月27日这一天,地面防空部队换上了一台新的米波雷达。值得一提的是,其实F117的隐身涂层,也能吸收米波雷达波,而不是此前大家传言的那样,对米波雷达无效。这是因为它的隐身涂料在复合材料层板之间加入导电材料,例如碳粉,金属细粉等,可以通过调整层板的介电性能与磁特性,改变配方提高特定频率的雷达波吸收能力,所以F117每次执行任务之前,都会通过准确的情报获知沿途部署的雷达情况,从而进行针对性的调整。

这一次地面防空部队换上的并非制式雷达,而是改装的一台VHF波段米波雷达,因此F117被锁定。F117被击落之后,不但垂尾的这个破绽被曝光,甚至连残骸都落入国际市场,它的涂层材料、细节设计等等有关隐身的所有秘密全部被研究,不得不匆忙退役。

2.3.隐身材料之红外隐身材料-例如B2

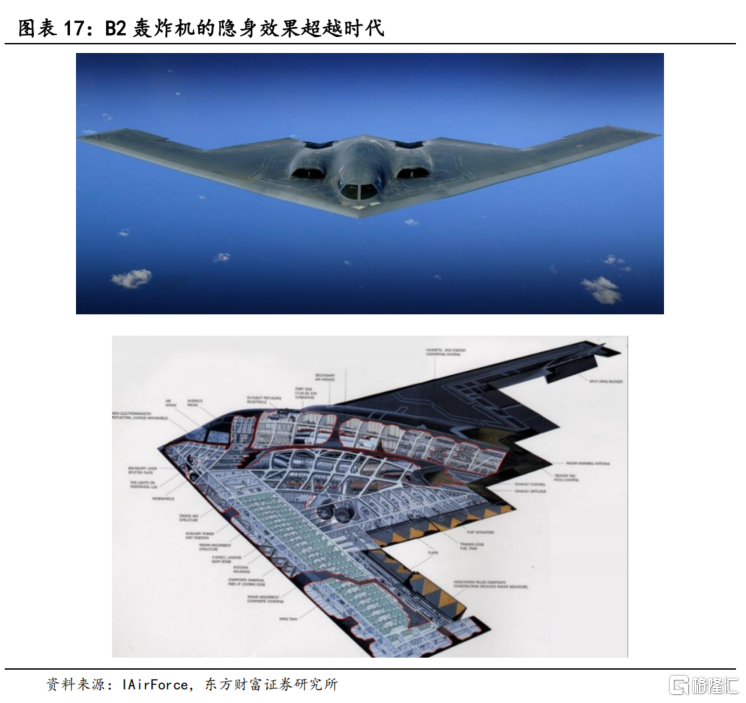

B-2轰炸机使用了隐身外形设计。比如主翼、尾翼、垂尾等,这是飞机最基本的3个翼面给了飞机很大的雷达反射信号,翼面伸出机体之外,在雷达反射中可以看做是巨大的机身附着物,要让飞机隐身,首先就需要对翼面进行处理。于是B-2轰炸机首先从减少翼面上着手。可是减少翼面就意味着飞机在某一个方向的操作比较困难和笨拙,如果像B-2轰炸机这样只保留主翼面,那么飞机的操控性就会很差。B-2之所以敢于取消尾翼和垂尾,就在于他是远程轰炸机。

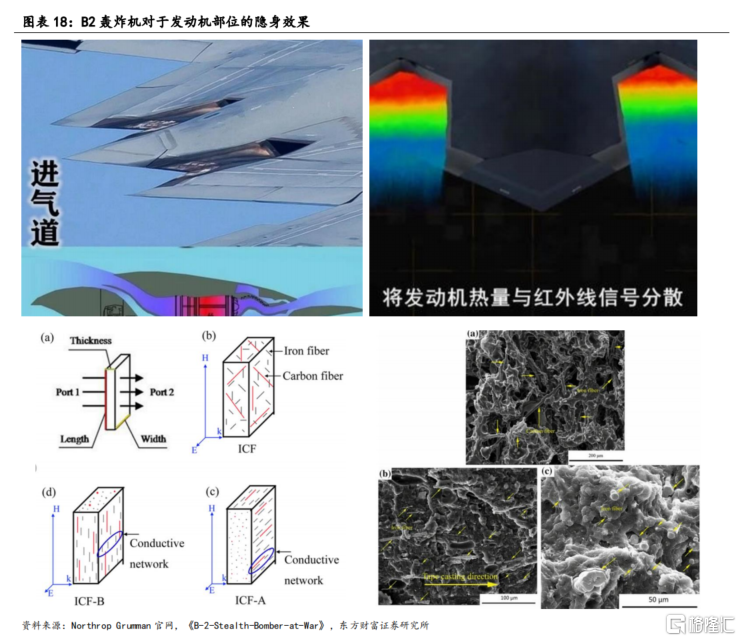

使用了机体的隐身修型技术后还不够,B-2还使用了严格的红外隐身技术。B-2轰炸机的进气道使用了S型弯道式设计,把F-118发动机内埋于机体之内。F-118是一种涡扇发动机,需要大量的气体进入和排出,这些气体都是通过B-2背负在机体背面的进气道和排气道进出,弯道内有冷却设备,如此一来,B-2轰炸机的气体通过弯道排出时已经被冷却,而且发动机炽热的进气涡扇、尾喷口则被内埋在机体内,外部无法直接探测。

B-2轰炸机还使用了机体红外信号热沉技术,通过自身搭载的燃油作为冷却液,流经机体内的雷达、发动机等部分,对整个机体进行冷却,确保热量不会轻易排到飞机外部,将热量自己吃下去,这样的技术常见于如今的第五代隐身战斗机中,他和氧气供应系统、温度控制系统等组成飞机的环境控制系统,这种热沉系统技术非常高精尖。

红外隐身材料,主要有:红外低发射率隐身材料;降温伪装涂料。

(1)红外低发射率隐身材料。当光线照射到物体上时,一般都会发生吸引、反射、透射3个过程,α+ρ+c=1,其中α、ρ、c 分别代表吸收比、反射比和透射比。由基尔霍夫定律可以推得α=ε即ε+ρ+c=1,故低发射率材料要么有较高的反射率,要么有较高的透射比。当前研究较多的低发射率材料主要有金属颜料、着色颜料、半导体材料和导电高聚物4类。

(2)降温伪装涂料,包括:隔热材料,相变材料。隔热材料,主要利用材料的热容量较大、热导率较低,使目标的温度特征不易暴露等特点来模拟背景的光谱反射特性以达到伪装的目的。相变材料,由于相变材料在某一温度发生相变时,吸收热量,因而达到蓄热调温的作用,使物体表面温度下降,辐射量减小,达到红外隐身的效果。

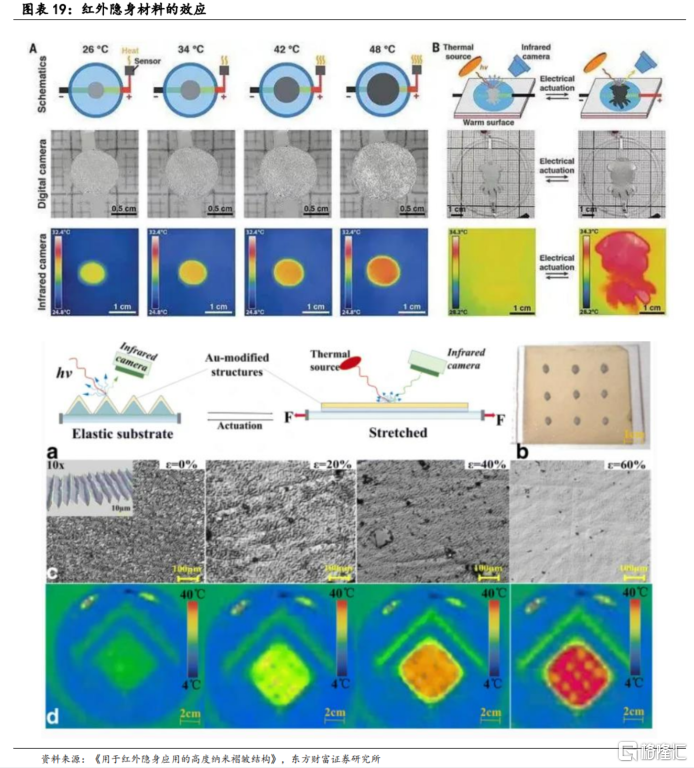

红外隐身材料的发展趋势将表现为以下3方面:影响目标红外辐射量的因素是目标的表面温度和红外发射率。复合材料的研究可以从控制温度和降低红外发射率两方面入手,为实现红外隐身提供双重保证。智能隐身材料的应用开发中,需要早日实现智能隐身材料从实验室走向应用市场的目标。探测手段的多样化使得单频段的隐身材料已无法满足实际的应用需求。开发和研究新型材料、对不同的材料进行复合形成多层结构的隐身材料是解决这个难题的突破点。

2.4.隐身材料之机体革新-例如F22、F35

隐身分为雷达隐身和红外隐身,对雷达隐身来说,整体外形设计占据了隐身的大头,从整体来看,F22较好的遵循了平行原则,所有边缘尽量平行,将入射雷达波合并集中到有限的几个非主要威胁方向上,限制镜面反射的范围和角度,从这个角度上讲,F22做的非常好,单纯从反射方向来看,8个反射方向的数量是目前五代机中最少的。

得益于电子技术的飞速发展,拥有了运算速度惊人的超级计算机,因此在F-22的RCS分析和计算中采用了整机计算机模拟(综合了进气道、吸波材料/吸波结构等的影响),比F-117的分段模拟后合成结果更先进、全面和精确,这才使得F22机体表面可以采用连续曲面设计。这在F117时代是不敢想象的。

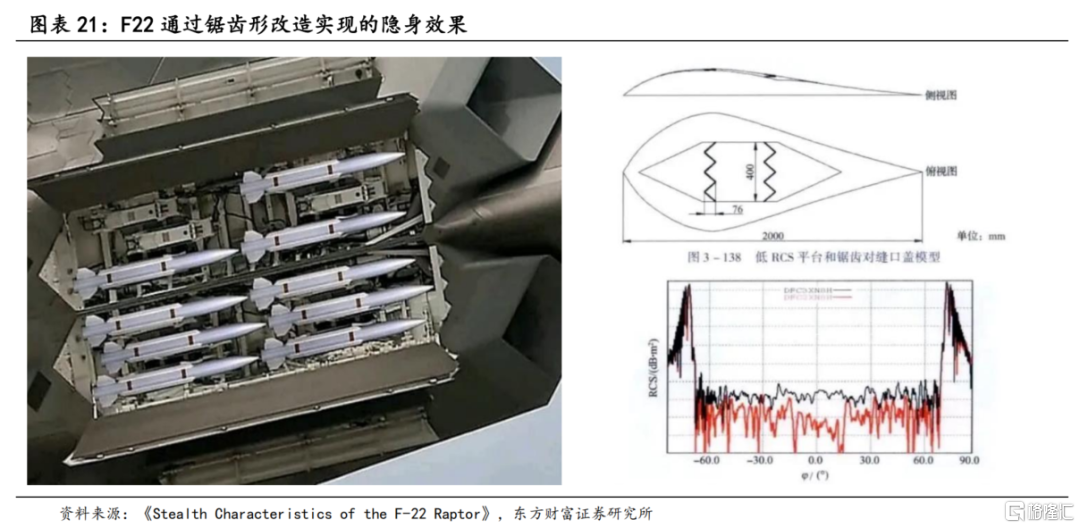

曲面散射更多的还是调和了隐身和气动直接的矛盾。像球电那样的因为机身内部空间不足而多出来的一些鼓包,虽然可以通过曲面隐身设计优化,但是仍然不能完全消除影响。F22采用了锯齿设计,锯齿设计的本质是通过锯齿将缝隙的散射方向由主要威胁方向变为次要威胁方向,因此可以发现F22的锯齿都是和机翼外缘平行的。

在座舱盖方面,F22选择了镀氧化铟锡膜的聚碳酸酯类材料与丙烯酸酯类材料注射成型的一体化座舱,而且没有内设框架,这意味着飞行员拥有更好的视野,但为了支持结构加厚的座舱盖,也使得飞行员只能选择抛盖式的弹射方式。正常情况下的座舱盖是不阻挡雷达波的,雷达波射入座舱内,座舱内负责的结构和腔体容易造成很大的反射,因此便采用了金属镀膜的方式。

在不透雷达波的同时保证座舱盖的透光性,其中氧化铟锡膜透光率最高,化学性质稳定,还可增加座舱盖耐磨性,而金膜透光率稍差,但制造工艺相对简单,同时金膜化学性能非常稳定。

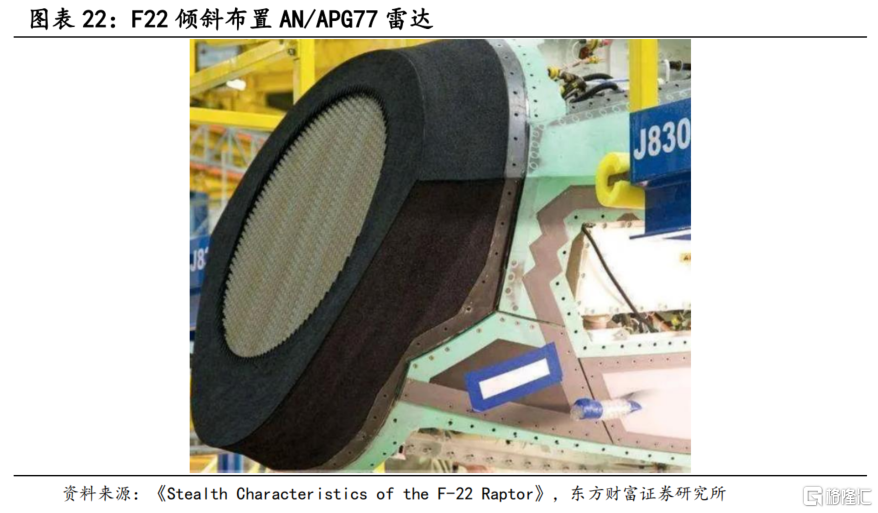

因为雷达得从里面探测,所以雷达罩需要是透波材料,因此F22从两方面入手优化头部隐身能力,一方面倾斜布置AN/APG77雷达,避免正面雷达直射造成的镜面反射,这种方式也成了后来战机的常见设计。另一方面,F22的雷达罩也做了特殊处理,采用了“频率表面选择技术”(FSS),在阻挡某些波段电磁波透过雷达罩的同时,使得自己的雷达波段可以通过雷达罩。

二元矢量喷口的隐身缺陷也仅仅限于腔体反射,实际上二元矩形喷口使得F22的后体设计可以更为平滑,减少曲面反射,除非从后方照射,在其他角度来看,实际上可能会更为隐身。而对于腔体反射,洛马设计师认识到了问题,通过修型,尽可能的降低了腔体反射。

对于进气道内部,采用S型弯曲的方式避免了雷达波在进气道中直射到叶片上产生复杂的镜面反射,此外F22也在进气道内壁上涂了一层吸波材料使得雷达波在进气道内壁得以吸收,尽可能降低进气道的反射。

F119发动机可以将发动机的中心高温气流和旁通气流混合,极大的降低了巡航状态下的喷气红外特征,而且尾喷管里装有液态氮槽,可以瞬间降低喷口处高温喷流释放的温度,使F-22在红外制导格斗导弹追踪时具有很好的瞬间红外隐身性能。F-22在推力损失仅有2% ~ 3%的情况下,将尾喷管3~5μm中波波段的红外辐射强度减弱了80%~90%,同时使红外辐射波瓣的宽度变窄,再配合热诱弹,可极大的削弱红外格斗弹的攻击能力。

2.5.中国四代和五代战机潜在市场规模评估

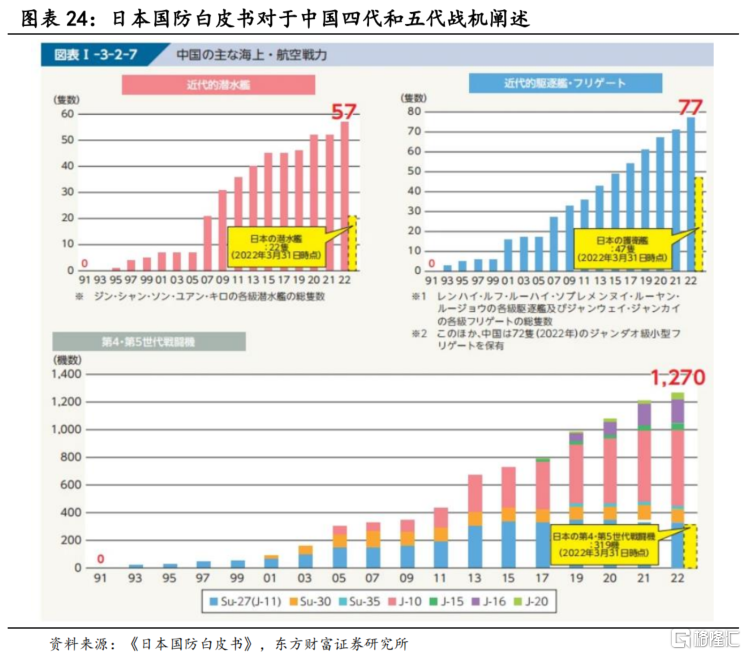

根据日本国防白皮书对于中国飞机数量统计,目前四代加五代战机总数预计1270架(其中苏系SU27、SU30、Su35占比30%,其余J10、J15、J16等四代机占比65%,J20第五代战机正在快速列装)。

参考美国国防部发布的中国军力报告,预计2022年对于第五代战机的生产达到6个飞行旅的规模也就是72架,并且未来5年保持着每年一个飞行旅的新增速度,再2025年达到8个飞行旅年新增规模,并在2030年前达到11个飞行旅年新增规模。

四代战机作为核心支柱,还将有着一定新增来替代更老的第三代战机,因此预计目前第四代战机年新增维持在6个旅,并在未来5年降为4个飞行旅年新增,在未来二十年四代战机逐步将被五代战机所替代。

根据F35生产披露文件,五代战机中发动机、电子设备、机体成本占比约为20%、15%、60%,而隐身材料目前占比在4-6%之间。

根据美国国防部预测,目前中国四代机单机造价约为4亿人民币,五代战机单机造价约为10亿人民币每架。目前隐身材料在四代和五代战机中应用占比还不足1%,未来有着巨大提升空间,预计2030后有望达到10%以上的占比。

因此预测在这一增长需求下,我国军用飞机隐身材料市场需求将从2022年的8亿提升至2024年的19.5亿以上,隐身材料市场的2022-2024年增长率分别为74%、55%、57%。

3.华秦科技核心技术自主可控,产研驱动业绩增长

特种功能材料核心技术和产品涉及军事国防,国外对该领域产品严格限制出口且封锁相关技术,公司研发团队目前已经突破了多项技术瓶颈,并且对于核心技术构建了一系列知识产权保护体系。截至2022年6月30日,华秦科技已获授权国防发明专利38 项、国家发明专利2 项,公司在申请国防发明专利63 项。

3.1.核心技术领先,隐身材料优势明显

聚焦隐身材料,核心技术领先。华秦科技自1996年起联合西北工业大学进行特种功能材料技术预研和培育,2016年,“航空发动机用特种功能材料”项目通过国家国防科技工业局组织的国防科学技术成果鉴定,根据鉴定结果,公司隐身材料“综合技术水平达到国际先进水平,在 XX 方面达到国际领先水平。(XX为涉密内容,公司公告未披露)。

应用温度是隐身材料非常重要的参数,使用温度越高,隐身材料研制难度越大耐高温隐身材料是目前武器装备实现全方位隐身的短板,是各军事强国重点发展的领域。目前,公司在耐温隐身材料成分设计、结构设计、制备工艺的优化和控制方面取得了重大的突破,从而成功开发出一系列高性能耐温隐身材料。公司已经有3个牌号隐身材料处于定型批产阶段,是目前是国内唯一能够全面覆盖常温、中温和高温特种功能材料设计、研制和生产的高新技术企业,在中高温隐身材料领域处于领先地位。

在材料成分设计上:华秦科技研发团队解决了隐身材料在高温下隐身性能和力学性能易于退化、耐温涂层与基材间的热膨胀匹配难等技术难题,显著提高了隐身材料的高温寿命和隐身涂层的附着力、抗热震性能;优化了结构隐身复合材料的材料配方和性能,在保证材料的力学性能的同时提高了复合材料的隐身性能。

在材料结构设计上:研发团队解决了高温环境下涂层隐身性能退化的问题,设计和优化了隐身涂层的功能层、粘结层与金属基材等层间界面,保证了涂层性能的高温稳定性,提高了隐身涂层的附着力和抗热震性能;通过纤维体积分数和铺排方式设计,结合层间界面结构设计技术,实现了复合材料隐身、结构、承载一体化设计。

在材料制备工艺的优化和控制上:研发生产团队对耐温隐身涂层产品的制备工艺进行了系统性探索和优化,实现了耐温隐身材料的制备工艺的稳定性、一致性与可靠性,大幅提高了生产制备的效率与质量批次稳定性;通过对关键设备进行定制化设计和改装以及对专用工装进行设计和优化,解决了大尺寸、复杂形状零部件表面涂层的涂覆均匀性问题。

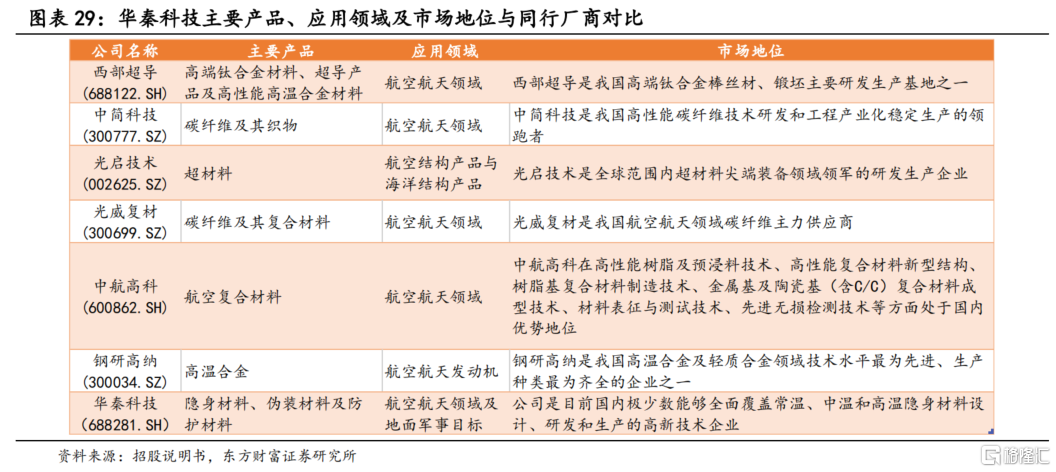

目前国内从事隐身材料相关产品研发和生产的主要单位有佳驰科技、光启技术,佳驰科技的产品属于常温隐身材料,光启技术主要从事超材料前沿技术研究及尖端装备超材料方案提供和产品生产,与华秦科技产品技术有本质区别。目前在中高温隐身领域,尚不存在技术水平、应用领域及产业化进程与华秦科技相当的国内竞争对手。

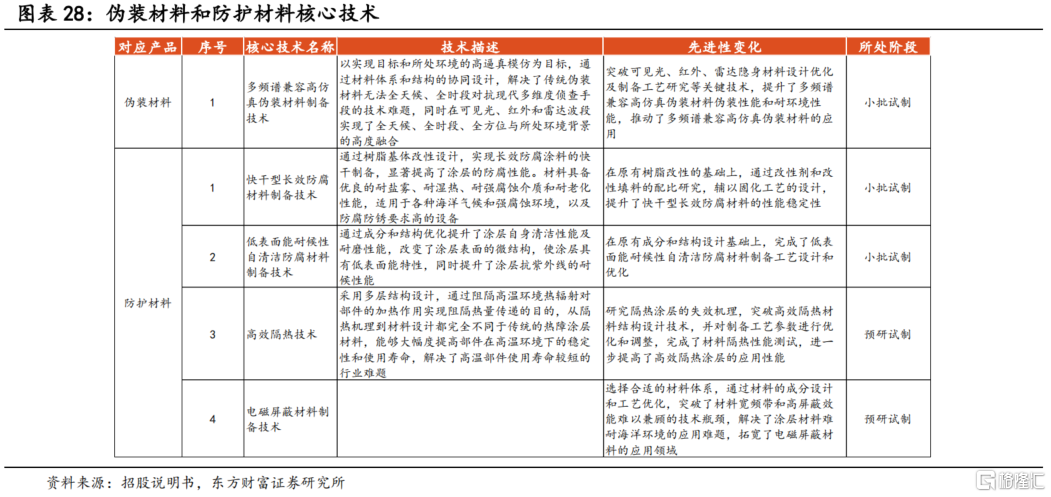

3.2.伪装、防护材料,攻克多个技术难题

在伪装材料领域及防护材料领域,目前公司业务规模较小,但在核心技术上也有了突破。伪装材料领域:传统伪装材料指标个性化不足,针对具体目标难以精准适应周边背景,因此难以实现目标高逼真度、全方位及全时段的多频谱伪装。公司研发的新型伪装材料是一种专门针对地面军事目标特点研制的定制化新型伪装材料,可以同时实现地面军事目标的多频谱兼容高仿真伪装,使目标的可见光、红外和雷达特性全天候、全时段、全方位均与所处环境背景高度融合,解决了传统伪装材料无法对抗现代多维度侦查手段的技术难题。

防护材料领域:传统重防腐涂层材料体系存在耐腐蚀性能差、防腐寿命短等问题,公司研发团队主要通过在树脂的支链中嵌入可与自由基反应的活性官能团和改进树脂之间的相容性,显著提高了涂层的防腐性能和使用寿命。传统的热障涂层在高温下不能阻挡辐射热对部件的加热作用,华秦科技研发的高效热阻材料技术在现有隔热材料基础上进行了创新,通过材料的多层结构设计引入高反射层,解决了同时高效阻隔辐射热和传导热的技术难题,显著提高综合隔热效果,有效降低零部件的使用温度,从而大幅提高了零部件的使用寿命。

目前国内从事伪装材料相关产品研发和生产的主要单位有扬州斯帕克实业有限公司、中强科技和湖南博翔新材料有限公司,扬州斯帕克实业有限公司主要产品为伪装网、伪装衣、吉利服、野外野营旅游产品等,中强科技主要产品为隐身伪装涂料与隐身伪装遮障。湖南博翔新材料有限公司主要产品为吸波材料、导热绝缘材料。公司防护材料业务规模较小,尚未形成规模化销售,与行业内其他企业尚未形成明显竞争。

华秦科技与军工材料行业上市公司主要产品均为军用新材料,主要用于航空航天领域。华秦科技与同行业上市公司在主要产品形态及用途上存在一定差异,均为各自细分领域内的领先企业。

3.3.客户集中度高,业绩确定性强

前五大客户收入占比接近100%。华秦科技客户集中于A集团,公司已批产隐身材料产品的应用装备主要在A集团下属A1单位进行组装,2018-2020年公司对A1单位的收入占比均在60%以上,2018-2022H1对A集团的收入占比均在80%以上(2021全年数据未披露,2021H1占比为95%)。华秦科技与A1单位有较长时间的合作历史,合作记录良好,所销售产品均已经过多个环节验证,双方合作具有较强的稳定性和持续性。

3.4.研发驱动,募投加码产研能力

华秦科技一直高度重视研发的创新引领作用,近年来研发费用随着业务规模增长而增长,研发费用率相对较高,2018-2022年前三季度年研发费用率均保持在10%以上。与军工材料行业其他上市公司平均水平相比,公司研发投入占比较高,说明公司重视对研发活动的投入。

募投加码产研能力。华秦科技于2022年3月IPO募集资金,其中68051万元投向特种功能材料产业化项目,计划建设场地用于生产、测试车间和办公;31949万元投向特种功能材料研发中心项目,计划建设场地用于场地主要用于为研发人员办公和实验室建设,预计募投项目完成后,公司经营规模、研发能力和资金实力将显著提高,特种功能材料产品的生产能力也将显著增加。两个项目均预计于2024年3月达到可使用状态,目前正在按计划进行中。

3.5.逐步向民品市场延伸,有望打开新成长空间

华秦科技结合自身军用特种功能材料的研发优势和技术储备,在航空发动机热防护材料、重防腐材料等表面防护方向积极研发适合民用领域的产品并积极推广应用,已形成了一系列性能优异的航空发动机热防护材料、重防腐材料产品,可大幅提升设备在特殊环境下的工作寿命。全资子公司陕西华秦工程技术有限公司的主要业务即为民用防护材料的生产、销售及施工。

重防腐材料在新兴海洋工程、现代交通运输、能源工业、市政设施等领域应用广泛,有广阔的发展前景。高效热阻系列产品兼具热防护、高温燃气防护、高温氧化防护和耐环境腐蚀等功能,能有效降低高温部件的使用温度,对新一代发动机的研发具有重大意义。

2021 年华秦科技继续加强民品市场开拓力度,截至2022年3月2日,签订民用产品合同金额已经超过 1000 万元。未来有望在民品市场打开新成长空间。

4.盈利预测和估值

根据前文测算,我国军用飞机隐身材料市场需求将从2022年的8亿提升至2024年的19.5亿以上,隐身材料市场的2022-2024年增长率分别为74%、55%、57%。

假设特种功能材料核心业务保持着97%的营收占比,基于原材料价格保持稳定,毛利率预计稳定在59%,特种功能材料技术服务为3%营收占比,毛利率稳定在73%(提供的是技术研制服务耗材较少),综合毛利2022-2024分别为58%、59%、59%。

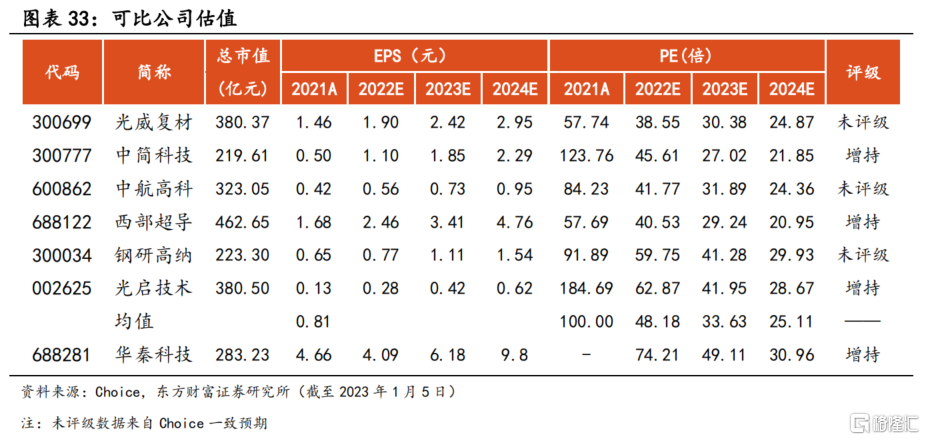

基于华秦科技隐身材料龙头地位,假设华秦科技保持着不低于行业营收扩张增速,我们预计公司2022-2024年营业收入分别为8.87/13.79/21.8亿元,同比增速分别为74%/55%/58%;2022-2024年归属于母公司的净利润分别为3.82/5.77/9.15亿元,EPS分别为4.09/6.18/9.80亿元,对应PE为74/49/31倍。

选取估值比较法。我们参考公司招股说明书,选取光威复材、中简科技、中航高科、西部超导、钢研高纳、光启技术作为可比公司,2023年平均PE为35倍。公司核心技术自主可控,可快速响应市场需求,业绩确定性高。因此,我们维持华秦科技“增持”评级。

5.风险提示

1.第五代战机更新换代不及预期风险

2.海外第六代战机研发超预期风险

3.处于预研试制、小批试制阶段产品存在不达预期的风险

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员