核心观点

6月份以来,随着前期各地出台的地产托底政策逐渐生效、以及全国疫情的消退,地产高频数据显示出好转迹象,但我们认为仍有不少因素在阻碍本轮地产回暖:

在销售端,本轮一二线城市与三四线城市销售复苏的节奏,呈现出明显的“分化态势”。对于一二线城市来说,目前仍在阻碍当地地产销售回暖的因素主要有二:一是部分城市房贷利率加点仍未完全取消;二是部分城市疫情出现反复,防控措施阻碍地产销售。但随着疫情在全国范围内进一步消退、及更多城市取消房贷利率加点,我们对于下半年一二线城市地产销售的快速修复并不悲观。但对于三四线城市来说,楼市回暖的痛点来源于本地购房者对于当地楼市的悲观预期。而此种预期的扭转,显然需要更长时间。

在投资端,我们认为下半年地产投资数据的回升,存在两大难点:一是三四线城市地产销售修复较慢,影响房企回款与施工;二是前期缺乏土地成交,影响房企新开工能力。

即使在乐观情况下,假设下半年三四线城市楼市逐步回暖,我们认为四季度地产销售增速仅勉强回正,全年地产投资累积增速仍难以回正,地产两大板块(销售、投资)表现疲软,仍会对下半年的“宽信用”行情形成制约。

风险提示货币政策预期收紧、地产调控政策超预期、历史数据无法预测未来走势,相关资料仅供参考。

正文

1、地产回暖还有哪些痛点?

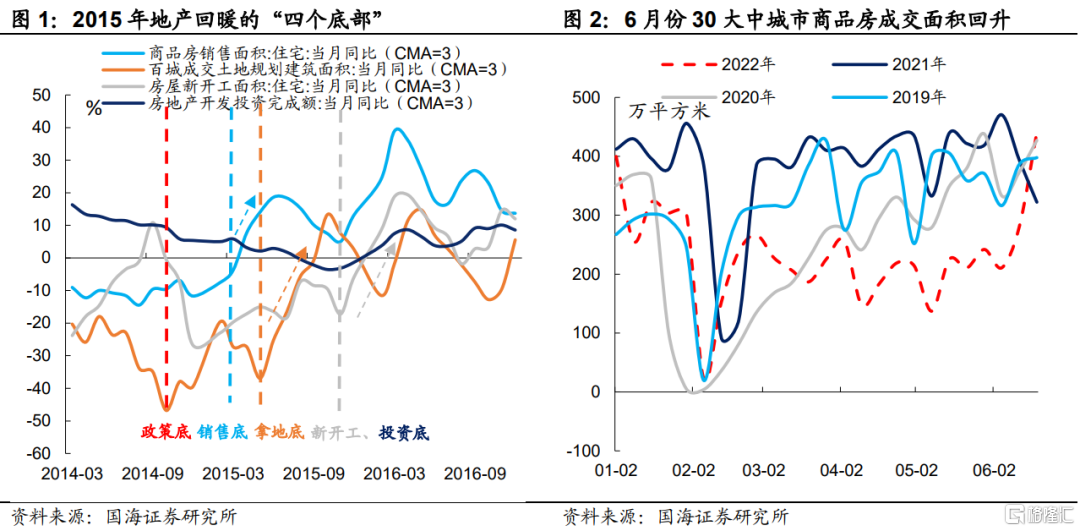

6月份以来,随着前期各地出台的地产托底政策逐渐生效、以及全国疫情的消退,地产高频数据显示出好转迹象,30大中城市商品房成交面积显著抬升。意味着地产回暖链条的第二个底部——“销售底”可能已经在6月份出现。

但是展望下半年,我们认为仍有不少因素在阻碍本轮地产回暖,成为地产回暖链条上的“痛点”。具体来看:

2、销售端

2.1

一二线城市

本轮一二线城市与三四线城市销售复苏的节奏,呈现出明显的“分化态势”。对于一二线城市来说,目前仍在阻碍当地地产销售回暖的因素主要有二:

一是部分城市房贷利率加点仍未完全取消。例如目前,北上、广、深四大一线城市首套房贷利率分别为5%、4.8%、5%、4.75%,各有55BP、35BP、55BP、30BP加点,在全国范围内加点幅度较高。由于期待后续房贷利率加点进一步下调,当地购房者目前仍持观望态度;

二是部分城市疫情出现反复,防控措施阻碍地产销售。6月份,北京、上海等地仍有零星疫情出现,较严格的防疫政策阻碍了地产销售复苏。而对于本地疫情结束1个月以上,且房贷利率下调至基准利率的二线城市来说,不少地方地产销售已经出现回暖势头。

例如山东两个二线城市青岛、济南,目前房贷利率加点已经全部取消。从高频数据可以观察到,4月份疫情率先结束的青岛,5月底商品房成交已经先行复苏;而5月中下旬本地疫情才结束的济南,商品房成交直到6月下旬才逐步回暖。

随着疫情在全国范围内进一步消退、及更多城市取消房贷利率加点,我们对于下半年一二线城市地产销售的快速修复并不悲观。

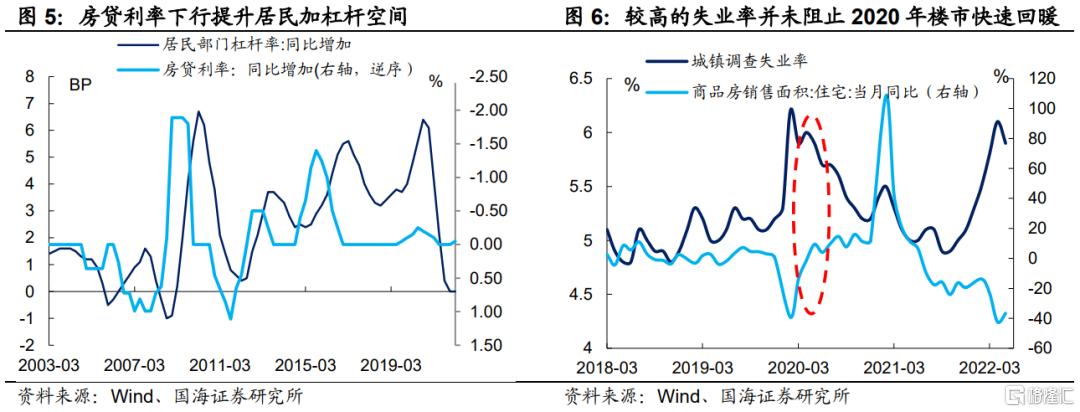

历史上来看,每一轮居民加杠杆购房的幅度,基本上取决于房贷利率的下调幅度,而当前在央行难以下调MLF、及压缩LPR加点空间的情况下,本轮房贷基准利率下行幅度(20BP)略低于2019年-2020年(25BP),或意味着本轮一二线城市地产销售情况弱于2020年,可能与2019年接近。

2.2

三四线城市

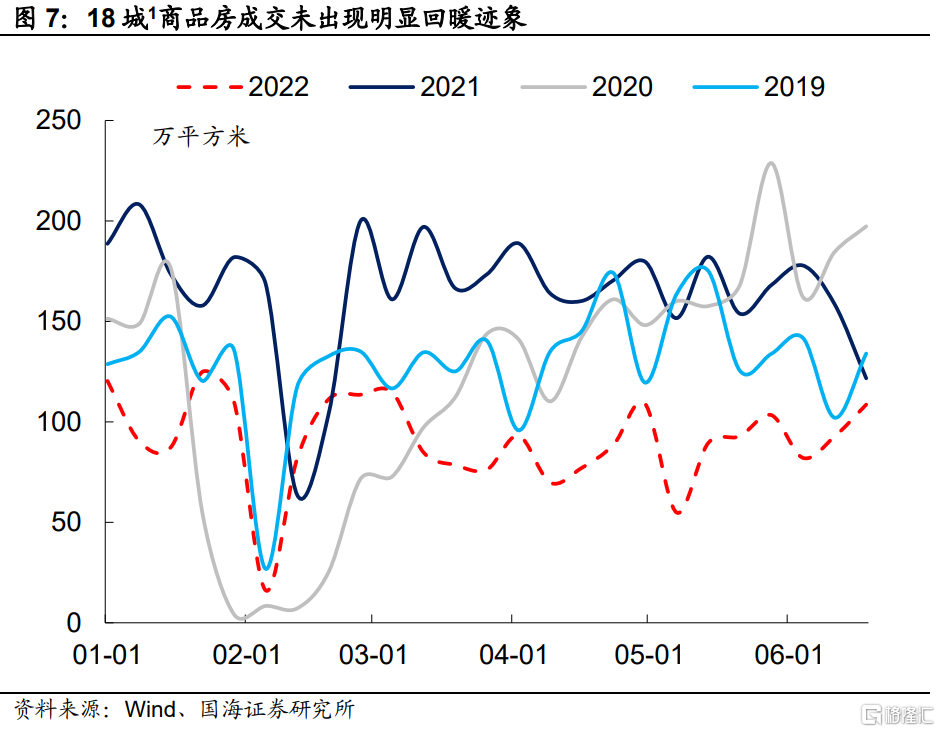

但对于三四线城市来说,阻碍本轮三四线城市地产销售复苏的痛点,并非疫情或房贷利率较高。我们统计了18座近两个月没有明显疫情的三四线城市商品房成交数据,发现6月以来,各三四线城市地产销售没有出现明显回暖迹象。又考虑到多数三四线城市本身没有房贷利率加点、或限购限贷政策,这或许意味着本轮三四线城市地产销售回暖的痛点,来源于本地购房者对于当地楼市的悲观预期。而此种预期的扭转,显然需要更长时间。

2.3

下半年地产销售增速测算

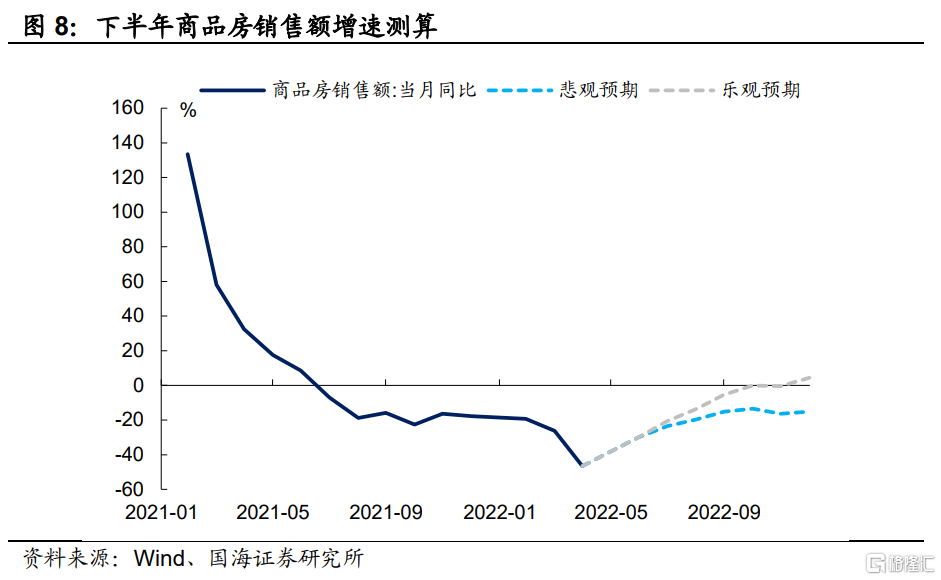

总的来看,我们对于下半年一二线城市(北上、省会、计划单列市)的地产销售修复并不悲观,但三四线城市(占全国地产销售比例59%)存在较大不确定性。

假设下半年,一二线城市地产销售恢复至2019年水平;

悲观预期下,三四线地产销售仍维持2019年6成水平(5、6月份情况),考虑涨价因素后,下半年全国地产销售增速为-17%;

乐观预期下,假设三四线地产销售逐步恢复至2019年9成水平,考虑涨价因素后,三季度地产销售增速-13%,四季度2%;

3、投资端

综合对地产销售行情的判断,我们认为下半年地产投资数据的回升,存在两大难点:

一、三四线城市地产销售修复较慢,影响房企回款与施工。统计Top20上市房企的财务数据,我们发现本轮房企扩张意愿低下,主要是源于“高利率+疫情+预期差”导致的销售回款不畅,房企现金流状况持续恶化。

虽然目前各地方政策在“促进销售”方面重点发力,但考虑到下半年三四线城市地产销售回暖缓慢,即使在乐观情况下,四季度地产销售增速仅勉强回正,因此下半年房企销售回款情况可能仍不乐观。

而房企的销售回款又影响着房企的施工能力,数据上来看地产销售增速与房企施工强度(单位面积建安开支)强相关,在地产销售增速难以大幅回正的下半年,房企施工投入能力有限。

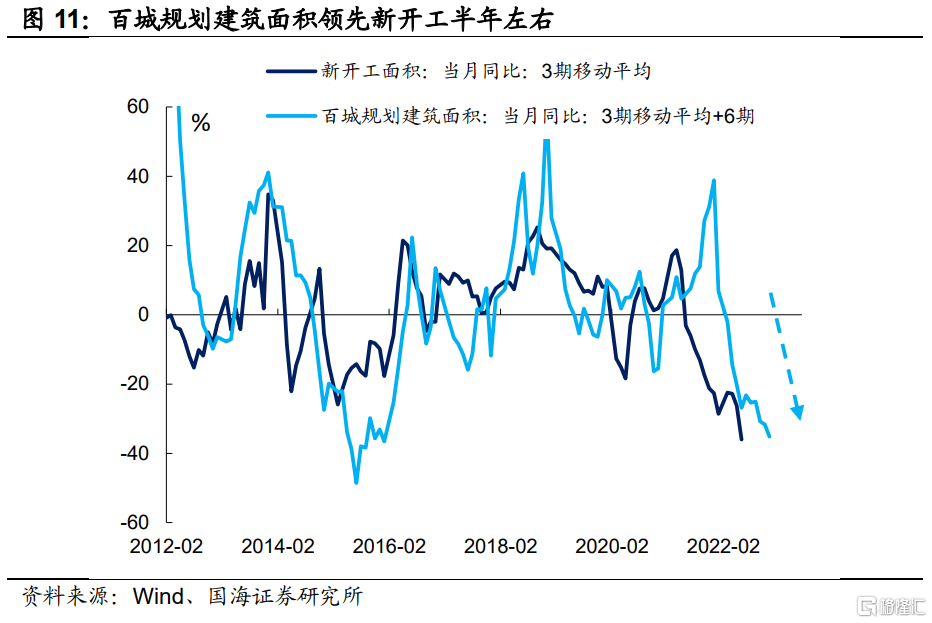

二、前期缺乏土地成交,影响房企新开工能力。去年下半年以来,受楼市调控政策的影响,全国土地成交市场转凉。根据领先指标“百城成交土地规划建筑面积”提示,下半年房地产新开工面积增速仍将持续下滑,新开工增速的下滑会带来整体施工面积增速的下滑,从而拖累房地产投资。

所以总的来看,即使在乐观情况下假设下半年三四线城市楼市逐步回暖,我们认为全年地产投资累积增速仍难以回正,地产两大板块(销售、投资)表现疲软,仍会对下半年的“宽信用”行情形成制约。

风险提示 货币政策预期收紧、地产调控政策超预期、历史数据无法预测未来走势,相关资料仅供参考。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员