历史上,美国通过美元霸权收割过很多国家。

上世纪70年代,为了应对“滞涨”,美联储开启宽松货币政策。泛滥的美元资本涌入巴西、阿根廷等拉美国家,后者依靠大量举债外资发展经济,从1970年的212亿美元急速飙升至1980年的3287亿美元,累计增长15.5倍。

没过多久,美联储调整货币政策,拉美国家债务危机爆发,资产价格因此大幅暴跌。等跌到白菜价了,美元资本强势杀回,狠狠收割了拉美国家。此后,拉美一蹶不振,无奈陷入“中等收入陷阱”。

再后来,美元的霸权镰刀伸向日本。1985年,美英德法同日本在美国纽约广场饭店签订广场协议,逼迫日元大幅升值。大量的美元流入日本,导致日本国内的货币变轻,商品变重。楼市、股市一飞冲天,等火候差不多的时候,美元加息紧缩刺破泡沫,大量资本流出日本,金融资产持续暴跌。海量财富被卷走了,日本失去了30年。

日本街头

同样的套路,美元霸权攻击了泰国、印度尼西亚、新加坡、马来西亚等东南亚国家,用金融手段洗劫、掏空这些国家积攒数十年的财富家底,还屡屡得手。

但针对中国及中国香港,并不顺利。在2008年的激烈博弈中,美国内部危机先被引爆,危机蔓延并转嫁全球。

有人说,今年新冠疫情大流行+全球大通胀+极高的债务水平(2021年债务303万亿,占全球GDP的351%)+全球楼市大泡沫等大背景下,海外主流央行开启疯狂的货币紧转弯,其实所面临的风险可能要超过2008年次贷危机之前的水平。

2008年,美国次贷风暴点燃不过半个月的时间内,冰岛陷入全面崩盘,国家陷入“破产”。冰岛损失惨重,超过了1000多亿美元的外债,但国家 GDP 只有不到200亿美元。

倘若2008年不幸再现,那么第一个倒下的会是谁?

是阿根廷、巴西,还是目前资本看好的越南?

01

洗劫泰国

1970年代末,泰国推行出口导向国家经济发展战略。在当时欧美日低端附加值产业链也急需转移的大背景下,宽松的国际资本持续涌入泰国,泰国经济得以持续繁荣。

1987-1995年,泰国经济年复合增速高达10%左右。经济总量快速膨胀,带动了房地产投资的大爆发。1989年,包括房地产在内的固定投资占经济总量的25%,到1996年已经猛增至43%。同期,住房贷款总额增加了5倍之多,房地产贷款占银行贷款部门的50%以上。

泰国经济欣欣向荣,为了进一步吸引外资投资,大门越开越大,甚至连独立的货币政策都放弃了。

与此同时,泰国金融资产的价格一飞冲天。

1987-1997年,泰国房价每年平均上涨10%—40%。有的热门区域板块,一年内甚至上涨了10倍。

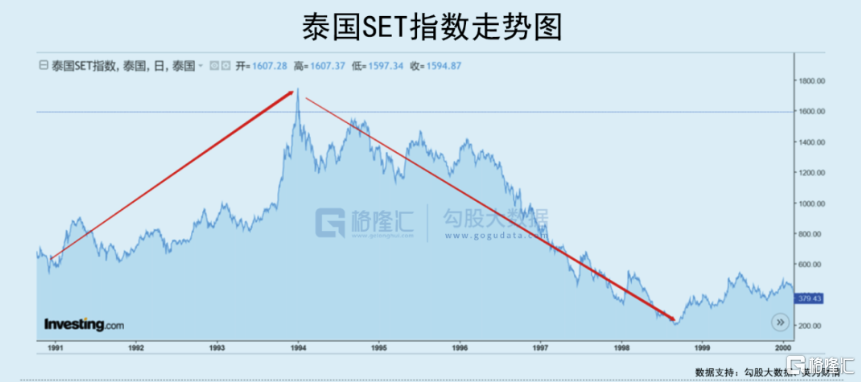

股市也快速膨胀。1990年11月,泰国SET指数仅526点,到了1993年12月,该指数已经飙升至1756点,短短3年上涨233%。

火候到了,美元高举加息镰刀。

1994-1995年,美联储激进加息7次,联邦基准利率从3%快速提升至6%。其中,1994年11月15日,一次性加息75个基点,成为1980年代以来加息幅度最大的一次。

美联储加息期间,泰国大类资产价格摇摇欲坠,虽出现一些裂缝,但并没有立马大崩溃。

时间很快来到1997年,以索LS为首的华尔街大佬出手了。

当年2月,索抵押了自己的半数身价,向泰国银行融资150亿美元,折合泰铢3800亿元,储备外汇弹药,等待时机基准狙击。

3月,泰国央行宣布9家财务公司和1家住房贷款公司资产质量太差,存在流动性风险。基于此,索尝试抛售了一些泰铢。泰国央行为了维持固定汇率,出手接盘了一些泰铢的抛盘。

4月,索认为自己手握的弹药以及抛售引发市场跟风的体量要大于泰国央行300亿美元外汇储备,于是联合华尔街同行大佬,在短时间内密集抛售泰铢,配合期货等工具大幅做空泰铢汇率。

5月,索持续大大出手,打消耗战。泰铢兑美元从1:26贬值到1:27,贬值幅度不大,但泰国央行消耗外储速度特别快,本轮抵抗共计消耗120亿美元。到6月底,外储只剩下11.4亿美元。

7月2日,泰国央行宣布战败,放弃固定汇率制,实施浮动汇率制。泰铢汇率当日暴跌,贬值高达18%。此后,汇率持续下行,到1998年1月,泰铢兑美元贬值到1:55,贬值幅度高达40%,到年末更是达到了60%。

索为首的华尔街大佬一把撸走了泰国数百亿美元的巨量财富,包括泰国央行积攒数十年的300亿美元外汇也被洗劫一空。但噩梦还没完,同期楼市、股市泡沫破灭(SET从1756点跌至1998年8月的200点,跌幅89%),重创了泰国经济元气。

几乎以同样的套路,华尔街洗劫了马来西亚、印尼、新加坡等东南亚国家的财富。

02

目标越南?

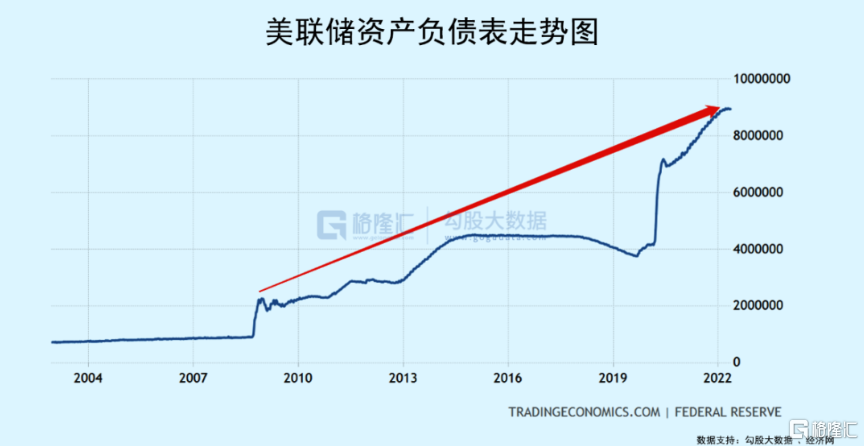

2008年次贷危机之后,美联储开启了长达数年的QE大放水。一直到2015年-2018年才不急不忙小幅收水,但很快随着新冠疫情的爆发,美联储释放史无前例的货币洪水。今年,美联储决定货币急转弯,是不是开启了收割模式?目标都有谁?

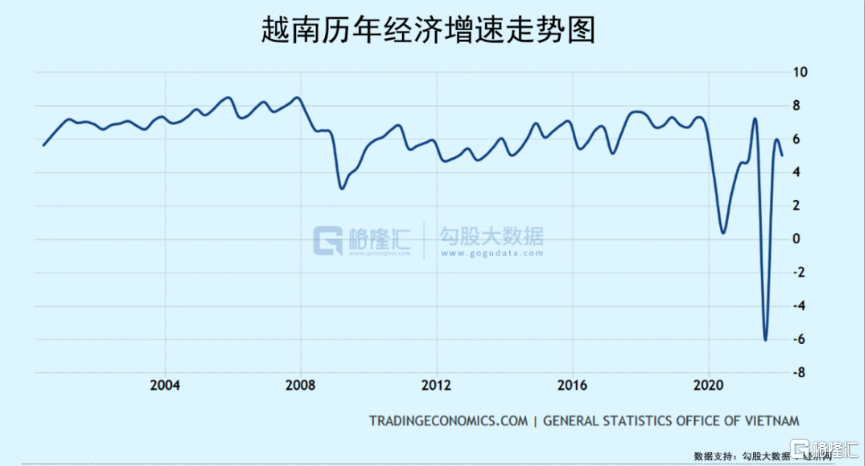

2010-2021年,越南经济表现强劲,年复合增速高达6%,位列全球第14名,低于中国的7.24%,但相比其他众多国家要优异得多。

越南这些年有模有样,学习中国的改革开放,出台了众多发展外贸经济的政策。同时,欧美为了避免供应链集中的风险,转移了一些产能出去,选中了靠中国的越南。

近20年,越南出进口额增长了17倍。今年一季度,越南进出口的总额创下了历史新高,突破1763.5亿美元,同比增长为14.4%。出口额超过中国深圳1800亿元左右。

但含金量无法相比,一季度深圳贸易顺差为748.4亿元,是越南全国的7倍(顺差14.6亿美元)。贸易结构也差很多:越南一季度纺织品实现127亿美元的出口额,占出口总额的1/3,其次才是计算机零部件、机械配件等,而深圳出口主力是计算机等自动数据处理设备及其零部件、手机、音视频设备及其零件、家用电器等消费类电子电器产品等。

越南外贸出口单一,主要以劳动密集型商品和外商代工产品为主,且缺乏科技和生产效率的支持,国民教育水平也很低(平均学历只有小学6年级)。这跟1980年代的泰国太相似了。

越南经济的繁荣,离不开外资的大水漫灌。这些年,美联储释放了天量的货币,流向全球各地,越南是重要一站。

越南楼市、股市的泡泡被吹起来了。

今年4月,越南第一大城市胡志明市房价已经高达3300美元/平米,按季上涨8%,按年同比大幅上涨27%,创下10年新高。首都河内的住宅均价也同比大涨20%以上。整体来看,截止2月,越南65座重点城市新房均价高达17561元/平方米。而中国一季度全国商品房均价为9552元/平方米。

面包暴涨,面粉随之猛涨。仅今年3月份,越南全国的地块和住宅用地价格同期就平均上涨了20%-25%。

股市方面,越南指数从2012年11月的50.33点上涨至今年1月的500点,最大涨幅高达893%。在去年,越南指数更是傲视群雄,累计上涨133%,跃居涨幅榜N0.1。但镰刀声音咯吱咯吱作响。今年以来,越南指数从高点的500点急速下坠至当前的302点,短短不足5个月跌幅高达40%。

过去10年,越南依靠生产低附加值的产品,辛辛苦苦多积攒了800亿美元,累计1089亿美元。但越南去年美元外债金额就已超过1300亿美元,占GDP总量的50%,涵盖医疗、教育、运输、供电等众多领域。看来,越南并没有躲开打工人的命运。

在全球,外向型经济体中,外债相对很高的国家有土耳其、阿根廷、印度、越南、巴基斯坦、埃及、斯里兰卡、乌克兰、巴西及印尼等。

现在,华尔街怕是已经盯上肉最多的越南。股市上的战役已经打响,越南毫无招架之力。汇率上,还相对稳定,从年初的22629贬值到现在的23088,贬值幅度为2.4%。

不过,不要着急,美联储下个月才开始缩表,持续抽走美元流动性,叠加数次强劲加息,全球经济将面临衰退风险。这对出口外向型的越南会是多重打击。

一方面,越南外贸出口主要依靠欧美市场,但经济表现已经呈现疲软态势,接下来的季度将不可避免出现订单下滑,出口景气度大幅回落的现实。一季度,美国经济按年率已下滑1.4%,法国0增长,德国环比增长0.2%。

另一方面,美联储非常激进的货币动向,将迫使大量海外美元回流美国。之前大量涌入越南的资本,一旦持续抽走,将对越南的股市、楼市造成无法估量的冲击。一旦如此,越南爆发经济危机不可避免。到时候,类似泰国的命运,大量的优质资产会被海外资本抄底抄走。

肉多,但金融抵抗力很弱的越南,其实难逃厄运。

03尾声

有人会说了,越南是美国供应链非常重要的伙伴,按理说不会被无情收割。我们要弄清楚一个概念,看待美国,要分两波,一波是美国国家利益,一波是美国资本利益。越南发展壮大,是美国国家利益希望看到的,因能够分散供应链风险,但对于美国资本利益而言,巨量财富不收割,岂有之理?很可惜,资本主义下的美国,资本利益一方更强势,即华尔街利益至上。

过去,华尔街多次把美元加息降息周期当作“武器”,通过美元潮汐流动去收割全球财富。这次,我想也不会例外。

华尔街紧盯的恐怕不只是越南,还有财富体量更大的国家,但后者早已充分做好了风险准备。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员