全球汇率市场大变天。

美元指数从11月初的106.6一路狂泻至如今的103.3,累计跌幅高达3.19%。

美元疲软,非美货币获得难得的喘息之机。美元兑日元从近期的159大幅升值至147.5。欧元兑美元从10月初的1.04持续升值至1.095。当然,人民币也被动表现亮眼。美元兑离岸人民币从11月初的7.335一路升值至如今的7.136,升值幅度高达2.8%。

人民币汇率保持持续升值状态,对中国股票风险资产是有很强的风向标与现实意义的。

01

今年以来,美元指数波动也极为剧烈。

7月6日至7月13日,美元指数迎来了一波非常流畅的暴跌,从103到跌破100,主要逻辑是6月份通胀等宏观数据都持续指向经济有所降温,通胀持续缓和,市场憧憬美联储加息周期接近尾声。

后来,随着更多宏观数据披露,以上预期被证伪了。美元指数调转船头,大幅开启升值。

到了8月底,美国披露ADP、职位空缺、就业数据等都比较疲软,又暗示经济降温。因此,美元指数连续大跌2日。

然而,很快披露的ISM制造业PMI等数据又大超市场预期,叠加沙特、俄罗斯将自愿减产措施拖到年底,导致油价大涨,对通胀担忧卷土重来,均助推了市场对于美联储是否再度加息的摇摆。

此后,9月美联储议息会议鹰派展望,叠加9月通胀、消费零售数据均超出预期,共同驱使着美元指数持续攀升,一直保持强势状态到10月底。

11月2日,美联储议息会议暗示加息周期接近结束。当日,美元指数掉头大跌0.46%。

11月3日,10月非农数据再度不及预期,让市场更加确信美联储加息结束了,货币政策将转向了。当日,美元指数大跌1.02%。

11月14日,美国10月份CPI和核心CPI均低于市场预期。这一数据大大强化了市场对于美联储结束加息预期。当日,美元指数狂跌1.5%。

上周四,美国劳动部公布数据显示,截至11月11日当周初请失业金人数增加1.3万人,经季节调整后为23.1万人,预期值为22万人。另外,11月4日当周续请失业金人数增至186.5万。该数据升至近两年来的最高水平,凸显出失业工人在寻找新工作时面临越来越多的困难。

近期以来,一些列宏观数据似乎都在表明美国经济正在降温,进一步推升了市场押注美联储结束加息,明年更早进行降息的预期。

经济降温,加之预期货币政策转向,双双利空美元指数,使之出现了一波淋漓尽致的大跌行情。

不过,接下来,美元指数应该不会保持当前斜率继续向下演绎。因为国际油价、通胀、非农等表现完全有可能反反复复,均会对美元指数产生不小扰动。

本周一至周二,WTI原油主力合约大涨6.5%。主要触发因素为:据三位属于石油输出国组织及其盟友(OPEC+)消息人士透露,该产油国集团将在11月26日的会议上考虑是否进一步削减供应以巩固油价。

美国通胀也有可能因为基数效应出现反弹。据机构测算,若11月和12月通胀环比增速与10月持平,那么整体CPI同比将分别为3.3%、3.7%,核心CPI同比增速将反弹至4.1%、4.2%。

不过,本轮美元指数不会像今年7月初那样出现一波“假摔”。出现大拐点的确定性还是很强的,未来大方向就是震荡走弱。

02

有人说,本轮人民币升值,绝大部分因素来源于美元指数的走弱,小部分因素源于内生经济的向好。

不过,我并不这样认为。理由有两点:

第一,11月初以来,美元指数累计下跌3.19%,而美元兑离岸人民币同期升值2.8%。后者幅度小于前者。

第二,截止11月17日,CFETS人民币汇率指数为98.07,较10月20日的99.69累计下跌1.625%。该指数追踪的是一揽子货币,其权重最大的是美元为26.4%,其次为欧元(21.4%)和日元(14.7%)。此外,还包括港元、英镑、澳元、新西兰元、新元、瑞郎、加元、马来西亚林吉特、俄罗斯卢布和泰铢。

该指数能够相对准确地反应人民币汇率的状态,也更能反馈其宏观基本面的变化。该指数并没有跟随美元兑人民币那样进入升值通道,反而是出现了小幅贬值,侧面佐证了国内经济复苏的基础仍然不算稳固。

这从10月份的相关金融数据能够窥探一二。

10月制造业PMI再度回落至50%以下。此外,10月新增社融总量符合预期,但结构上,居民和企业不管是短期,还是中长期贷款增速都难言乐观。尤其值得注意的是,M1再度回落0.2%至1.9%,系2019年初以来低位(剔除受春节影响较大的1月数据),反应经济活力和动能确实不够。

10月社零、固定投资、进出口表现都中规中矩。其中,房地产拖累固定资产和经济大盘表现是持续存在的。

内生动力不足,财政与货币政策持续加码,试图带动经济重新回到扩张区间。主要有两招:

第一,增发1万亿国债,全国财政赤字率由3%提升至3.8%。

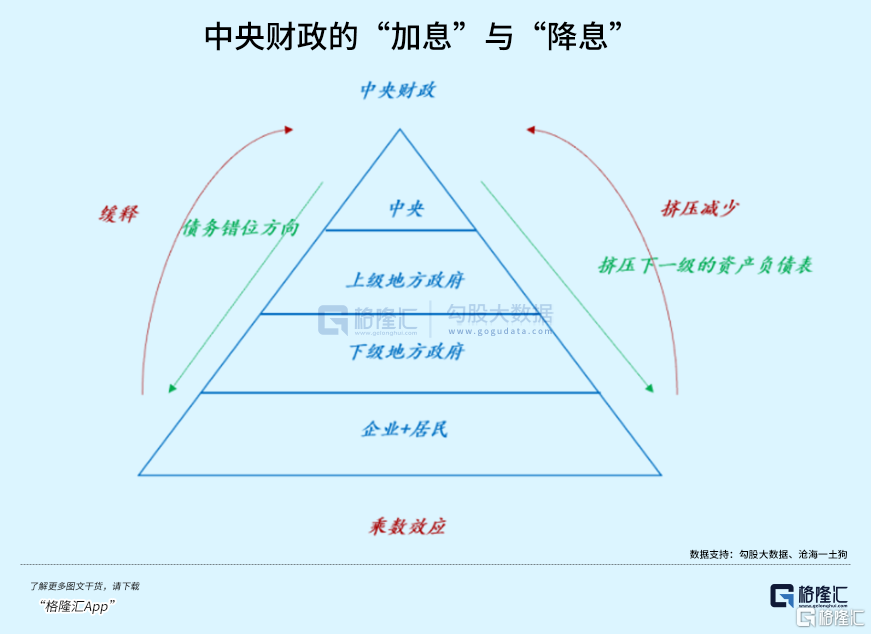

过去很多年,地方政府积累了庞大的显性或隐形债务,一定程度上抑制了经济增长动能——地方政府会跟企业、居民发生关系,形成应收账款,从而挤压企业、居民的资产负债表。此外,企业与居民之间也会相互欠款,形成更多债务。债务传导会有货币乘数效应,层层挤压,会造成经济活动的压制。

现在,这一过程发生了逆转,中央背负杠杆来着力解决地方债务问题,对于经济恢复底层动能是非常重要的。

此外,1万亿也表明了财政进入扩张区间。或许这只是开始,打开了中央加杠杆的想象空间。

第二,或重启PSL工具。

PSL作为央行定向流动性支持,引导金融机构向特定实体领域进行信贷投放,推进信用扩张和扩大实体需求,其作用就在于带动微观主体信用扩张。

历史上,该工具进行了多次运用。

2015年那一波,房地产市场承压明显。PSL支持棚改货币化安置,补充了居民现金流,资产负债表能力和购买力显著改善。此后,房地产积压库存得以消化,居民信贷大幅扩张,经济重回正轨。2022年那一波,PSL配合其它政策工具提振基建发挥经济稳增长作用。

这一次,若以“三大工程”(保障性住房、城中村改造、平急两用基础实施)为抓手,重启PSL,同样能够起到四两拨千斤的重要作用。

因为房地产是信用扩张的重要渠道,即货币乘数要靠它,但现在迟迟没有起色,对整个信贷扩张产生了比较明显的抑制作用。现在,要通过外力疏通地产市场,PSL就是一个很好的工具。

除此之外,其它政策要进行全力配合。

11月17日,央行、金融监管总局、证监会三部门召开金融机构座谈会,明确提出了“三个不低于”,即各行自身房地产增速不低于银行行业平均房地产增速,对非国有房企对公贷款增速不低于本行房地产增速,对非国有房企个人按揭增速不低于本行按揭增速。

“三个不低于”影响会很大,信贷资源会向民营房企倾斜,对于稳定地产市场也非常重要。

11月21日,据媒体报道,监管机构正在起草一份中资房地产商“白名单”,可能涵盖50家规模房企,国有和民营房企会被列入其中,包括新城、万科和龙湖等。在名单内的企业将获得包括信贷、债券和股权融资等多方面的支持,且覆盖面要多于去年“三支箭”支持的房企范围。

财政与货币政策的强强配合,经济得以较好复苏是绝大概率事件。基于此判断,人民币汇率有望走出一波空间较大的内生性升值。

03

按照以往惯例,人民币大幅走升对于股票市场的刺激效应会比较强。但这一次似乎大打折扣。今日,港A两市在盘中均因人民币汇率升值得以大涨,但午后出现明显回落,收盘竟双双录得下跌。

再看北向资金,11月以来累计仅仅小幅流入4.6亿元。这还是在外围流动性大幅释缓、人民币大幅升值以及国内经济触底复苏的大背景下发生的。这跟去年11月那一波淋漓尽致的疯狂流入截然不同。

外资还有什么忧虑吗?

要说的话,或许还是地产吧!站在国内以及海外的视角,去理解当前的房地产市场可能是不一样的。

不过,我相信,随着政策工具的落地与加码,房地产市场企稳指日可待,经济的内生复苏也将回到一个良性的正向循环之中。

股票市场可能会走得犹犹豫豫,但反转向上的大势已定。就像人民币汇率出现了拐点一样,升值将会是接下来的主旋律。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员