今年以来,业内不断传出基金经理离职的消息,截至5月11日,年内已有103位基金经理离职,比去年同期增加22.89%,创下近几年新高。2019-2021年,基金经理离职人数分别是96、78、86人。

离职基金经理人数最多是工银瑞信、博时基金,均有4名基金经理离职;汇添富、申万菱信、中邮创业、金鹰、天冶基金这5家公司次之,均有3位基金经理离职。

在今年的离职名单中不乏人气基金经理,包括崔莹、林森、董承非、周应波、葛晨等等。

01

700亿基金大佬“奔私”

5月7日,易方达基金公司发布公告表示,管理700亿资金的基金经理林森因个人原因离职。

林森2015年加入易方达,累计任职时间未6年又162天,任职期间最佳基金回报183.63%,这只基金是易方达瑞程灵活配置混合C,也是他管理时间较长的一只基金,有5年又102天。

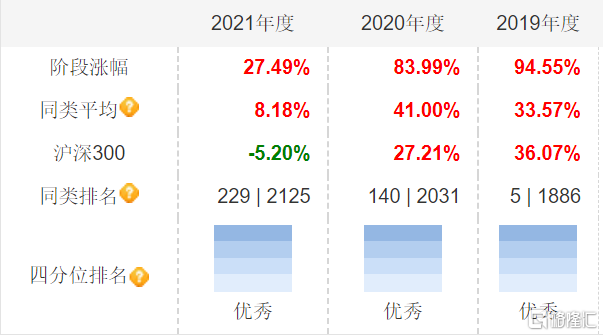

易方达瑞程近3年的业绩表现都不错,在同类排名中是优秀。2019年全年业绩收益为94.55%,同类排名第5,2020年业绩收益83.99%,同类排名140名,2021年业绩收益27.49%,同类排名229位。

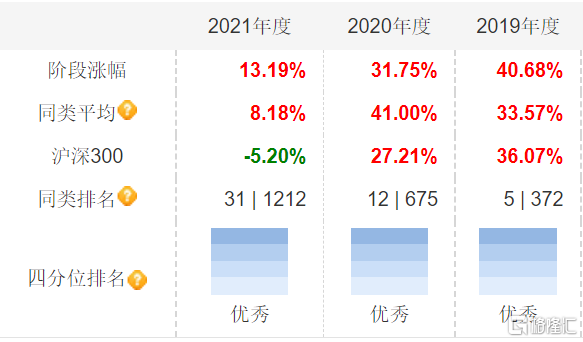

林森管理时间最长的基金是偏债型基金:易方达安心回馈混合,长达6年又162天,任职期间回报127.31%。近3年业绩一直名列前茅,2019年、2020年、2021年在同类基金的排名分别是第5、第12、第31。

林森离职后,其管理的基金包括易方达安心回馈、易方达裕祥回报、易方达瑞程、易方达瑞通等,陆续由林虎、王晓晨、贾健、韩阅川等基金经理分别接任。

而林森离职后的去向,自然是业界最为关心的话题。本月初林森的离职官宣后,不少业内消息传出他的下一站将会是私募上海勤辰。

上海勤辰成立于2022年2月,4月1日刚完成登记备案,目前还没有发行产品,实控人张航曾供职于鹏华基金,也是百亿级别的基金经理。

巧的是,4月底刚刚正式加入上海勤辰的另一位基金经理崔莹,年初刚从华安基金离职。

崔莹被誉为“成长股猎手”,崔莹在华安基金任职8年,最高职位投资部总监,至离任共管理5只基金,离任之前,在管基金规模达到250亿元,任职期间最佳基金回报为360.32%。离职后,备受关注的“华安逆向策略”由投资研究部联席总监万建军接任。

除了以上两位,年初另一位引人注目的基金经理离职消息是董承非。1月21日,兴证全球基金发布公告称,董承非因“个人原因”离任公司副总经理。

董承非硕士毕业后,于2003年就加入了兴证全球基金,彼时公司也才刚刚成立,可谓是任职年限最长的顶流基金经理。代表作品是兴全全球视野股票和兴全趋势投资混合(LOF),任职期间最佳基金回报360.14%。

从兴证全球离职后,董承非去了私募睿郡资产。睿郡资产是由兴证全球基金两位前任高管——杜昌勇和王晓明联合创立,董承非加入后,担任管理合伙人兼首席研究官。

董承非奔私后,首批新产品睿郡承非系列产品于5月9日开始在招商银行、兴业系、中信系、平安银行等多个渠道开始发售募资已超过7个亿。

02

牛市催生出“奔私潮”

其实和众多行业一样,基金经理离职是正常的人事变动,每年都有很多基金经理离职。近几年,离职总人数在不断增高,这主要是因为基金市场在不断扩大,基金经理人数也在不断攀升。

从公募基金规模来看,2018年底13万亿元,到2022年已突破26万亿元,直接翻倍。根据Wind数据,截至2021年5月11日,基金经理人数由2018年底的1918人,增加到如今的2966名。

另一方面,基金经理变动虽然频繁,但任职数量远多于离任数量。基金经理在离职的同时,基金公司也在积极招募新的基金经理,年初至今,离职基金人数虽然超过100,但新聘基金经理人数更高,达170人。

相较于4、5月,今年一季度,其实已经掀起一波基金经理离职小高潮,Wind数据显示,今年一季度离任的基金经理已高达87位。

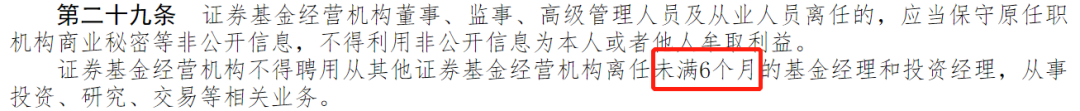

有业内人士认为,一季度的离职潮或许与一条新规有关系。《证券基金经营机构董事、监事、高级管理人员及从业人员监督管理办法》于4月1日正式实施,规定:“证券基金经营机构不得聘用从其他机构离任未满6个月的基金经理和投资经理”。

也就是说,从4月1日起,如果基金经理打算离职,就要6个月后才能加入下家。这条新规助推基金经理们赶在一季度办完手续,不然就要待业半年了。

基金经理的离职,无外乎两种原因:一是由于打理的基金业绩不好,遭末尾淘汰或调岗。二是打理的基金业绩好,主动跳槽到规模更大的公募基金公司或者选择去私募机构,也就是“奔私”,尤其是明星基金经理。

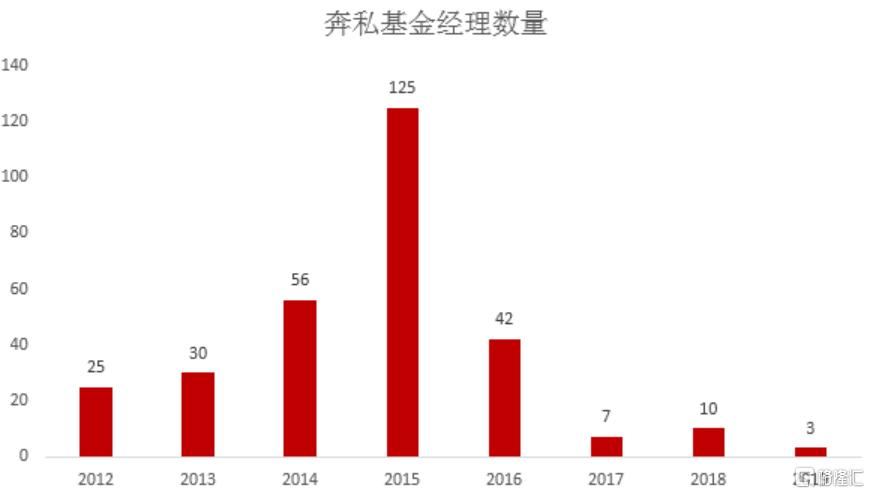

基金经理“公奔私”的现象一直存在,而且每隔几年就会掀起一波大潮,这与市场表现相关。业内人士表示,今年这波离职潮与2008年和2015年颇为相似。

每一轮牛市之后,市场的赚钱效应都会催生新一轮的“公奔私”浪潮。

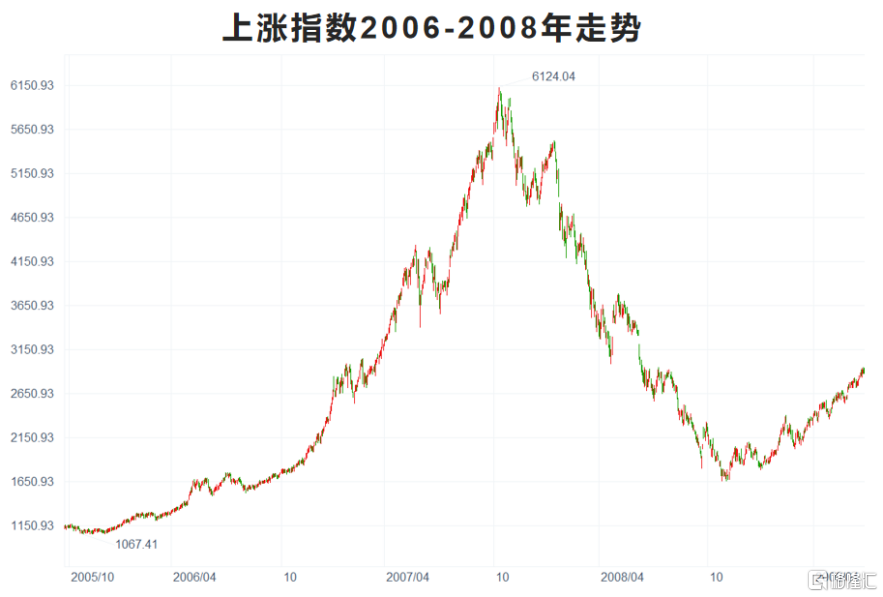

2006-2007年,市场经过了一轮上涨后,2008年迎来长达1年的下跌。

2007-2008年,公募就曾有过一波“公奔私”潮流。

2008年的公募基金处于发展初期,基金公司对基金经理激励机制相对不足,有了一定积累的的基金经理们,就选择转向了私募。

比如基金经理石波,就曾是当年公募投奔私募界的风云人物。他在华夏任公募基金经理期间,所管理的华夏回报混合A取得了318.87%的收益。2007年8月,石波结束了公募生涯,成立了上海尚雅投资管理公司,转战私募基金。

私募大哥淡水泉的赵军也是在牛市的2007年离开了嘉实基金,与六位同事一起成立了淡水泉。赵军在嘉实基金任职期间,取得的最佳基金回报有290.14%。成立淡水泉后,在熊市中大展伸手:08年很好的控制了回撤,并在底部抄底,随后09年以121%的收益率排名私募前十,规模一举突破20亿。

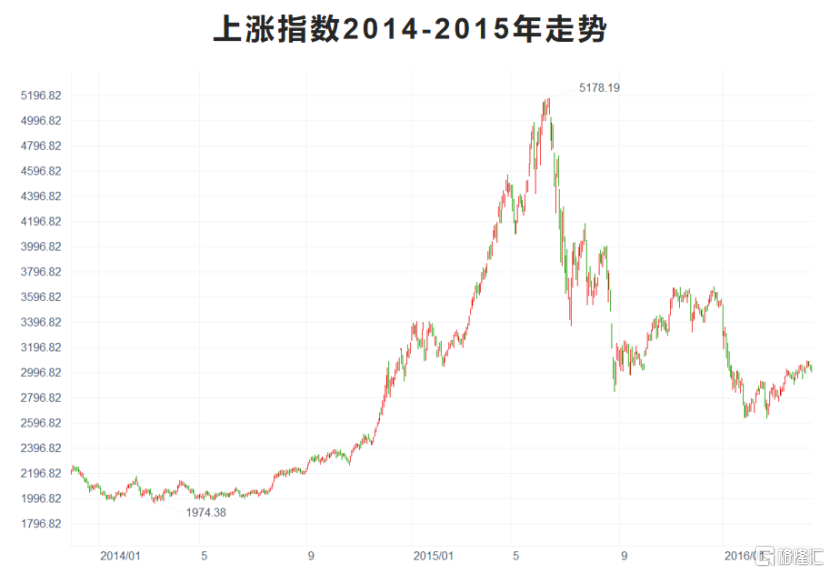

2014-2015年,A股市场又迎来一波大涨。同时,也迎来一波“公奔私”潮。

博时基金的邓晓峰2014年12月离开公募,加入了邱国鹭创立的私募高毅,现任高毅资产首席投资官。

2015年,景顺长城基金公司的王鹏辉,离职去了私募基金望正资产;新华基金的投资总监王卫东离职,成立了新华汇嘉投资;华安基金的投资总监尚志民离职创立了朴易资产;易方达的蔡海洪,离开公募创立了睿璞投资。

这段时期的“公奔私”的基金经理众多,就不一一列举了。

但“公奔私”浪潮中的基金经理们有着不同的结局,有的成为了业界的标杆,有的在后来销声匿迹。

近几年来,“公奔私”的基金经理陆续都有,自2021年下半年开始,明星基金经理“奔私”就成为行业一个趋势,今年以来去私募的明星基金经理尤其多,引起大家广泛谈论。

03

结语

对于公募基金经理来说,经历过一轮大牛市是选择奔私的好机会,一方面是因为在上涨中积累了优秀的历史业绩,也积累了稳定的客户群体,二是优秀的基金经理在赚钱行情后,有了更多职业诉求。

说更简单点,一是为了自我价值的实现,二自然是为了更高的收入。

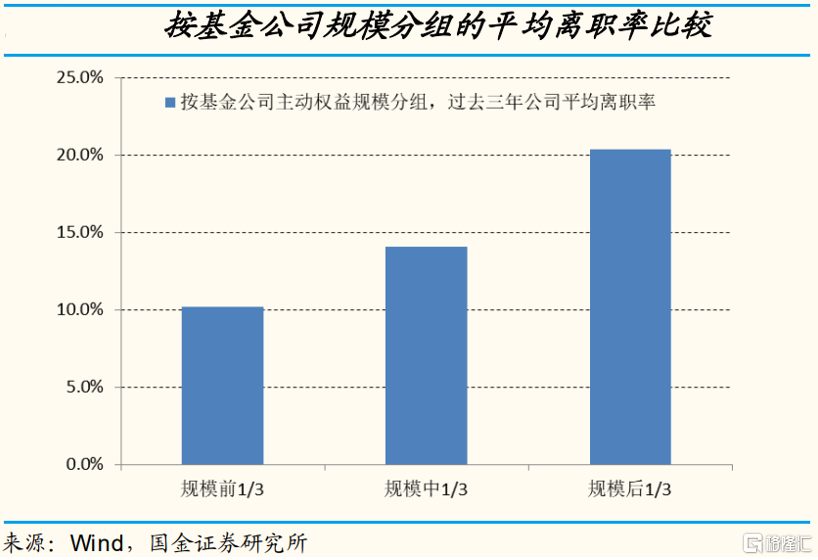

虽说跳槽的基金经理多,但总的来说,头部基金公司基金经理稳定性更强。

拉长时间看过去3年的数据:按基金公司统计不同规模分组的过去三年平均离职率,头部基金公司的离职率明显低于中小基金公司,两者离职率相差约10%。

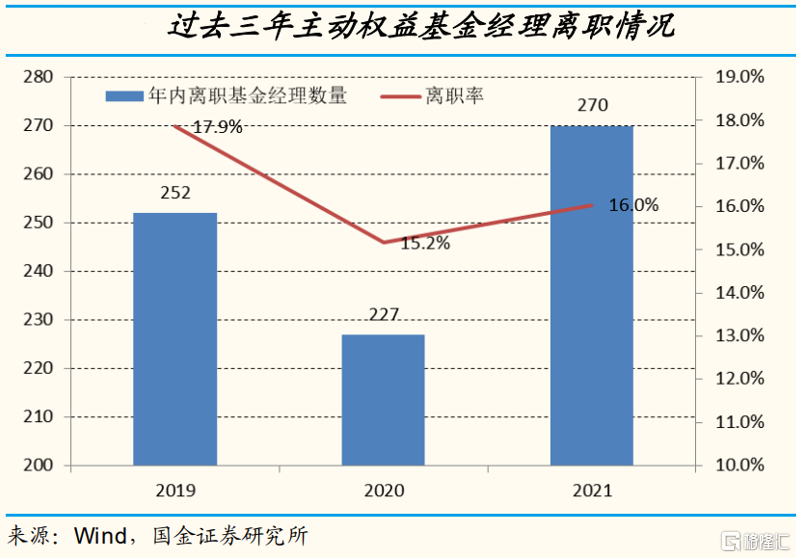

过去三年,主动权益基金经理离职率分别是17.9%,15.2%,16%。2021年,头部基金公司易方达、广发、汇添富、富国、中欧基金等的离职率均低于16%。而中小型基金公司人才流失比较严重。

明星基金经理们在今年的市场底部选择转战私募,不仅保持了过去牛市的辉煌战绩,还带去了稳定的客户群体;同时,市场底部利于建仓。比如睿郡资产相关人士就表示,在如今市场比较清单的时候发行新的私募基金,因为现在的市场利于布局,选择现在的发行时机,是看重未来的业绩增长机会。

总的来说,奔私的公募大佬们曾经都有着长期的优秀业绩,至于未来在私募是否仍然光彩夺目,再给点时间,等待吧。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员