1

关键点

FOMC已开启了自1980年代以来的第七轮紧缩周期。如果其SEP预测兑现,截至2023年底联邦基金目标利率上调幅度将与前六轮紧缩周期的平均水平相当。

当下的高通胀率仍然令人担忧,FOMC有被迫进一步紧缩的可能,然而3个月-10年期国债收益率曲线的表现尚不支持2023年经济会衰退的预测。

在典型的紧缩周期中,住房投资的增长对加息更为敏感,耐用消费品支出则较为稳定,而劳动市场状况则在加息后两年内持续表现强劲。

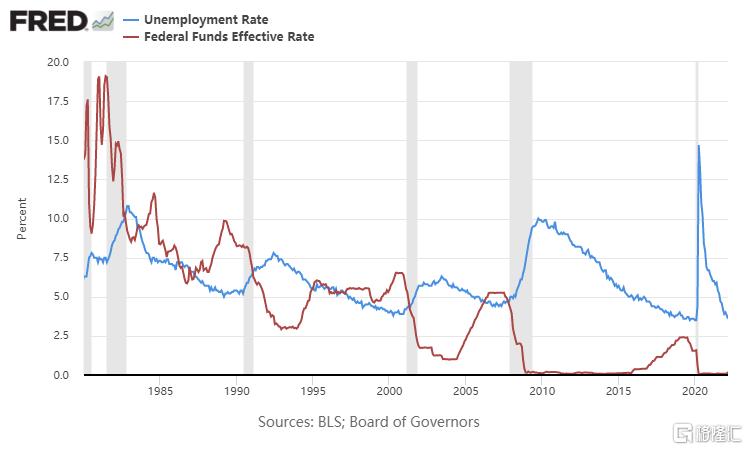

今年三月,消费者价格通胀达到40年来的顶峰,一些通胀预期指标较疫情前高得吓人,FOMC在3月会议上投票决定将联邦基金目标利率(FFTR)区间上调至0.25%到0.5%(后文以目标范围中值表述)。根据FOMC在会议后发布的经济预测摘要(SEP),FOMC成员对FFTR的预计中位数显示,需要在2023年底前加息至2.8%,并持续到2024年底。彼时FFTR将比今年3月的水平高出约275bps。然而,圣路易斯联储主席布拉德等一部分FOMC委员认为,FFTR应该增加300bps甚至更多。

2

紧缩周期中的收益率曲线倒挂

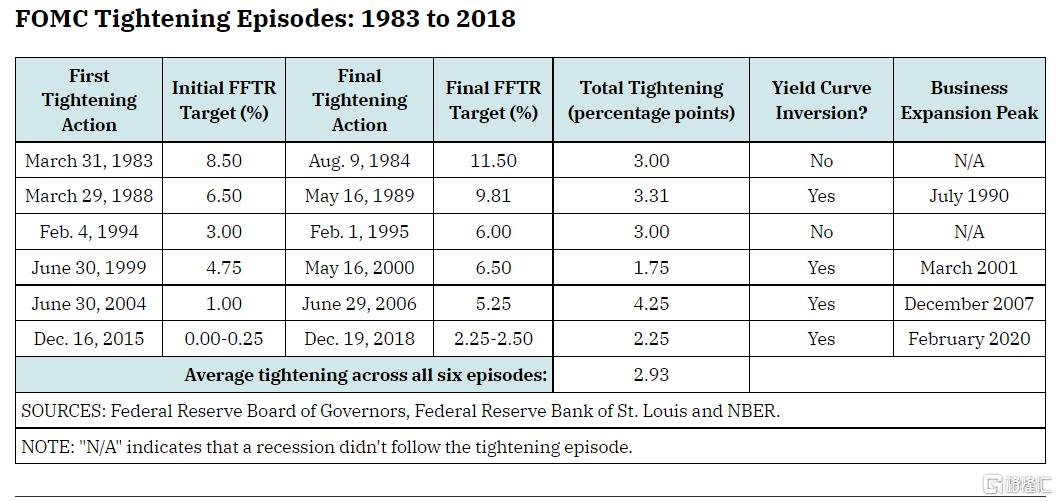

如下表所示,FOMC三月份的行动标志着自1981-82年衰退以来的第七轮紧缩周期,而1982年的衰退开启了大稳健(Great Moderation)时期。美联储的紧缩周期是指FFTR从初次上调开始,以及随后的一连串上调。

下表显示了前六轮紧缩周期的持续时间和紧缩幅度。持续期最短且紧缩幅度最小的一次发生在1999年6月30日到2000年5月16日之间,在该周期内FOMC将FFTR上调了175bps。幅度最大的一次发生在2004年6月30日到2006年6月29日之间,当时FOMC将FFTR上调了425bps。在这六轮紧缩周期中,FFTR平均上调幅度为293bps,和2022年3月SEP中票委们的累计预期涨幅相当。

图1:FOMC Tightening Episodes: 1983 to 2018

财经媒体近期的报道中,将FOMC预测的FFTR上调,与最近10年期美债和2年期美债之间的收益率曲线(也称作期限利差)短暂倒挂联系起来。

当短期国债的收益率超过长期国债的收益率时,就会发生收益率曲线倒挂。从历史上看,收益率曲线倒挂一直都是异常准确的经济衰退预测指标,尽管它不是经济衰退的原因。

但并非所有收益率曲线都倒挂了。虽然学术文献中使用过各种收益率曲线指标,但最普遍的指标往往还是10年期国债和3个月国债的利差,而该指标并没有倒挂。实际上,该指标自3月初以来,已趋向于相反的方向(利差扩大)。本文将沿用该指标。

表上显示出前六轮紧缩周期中,有四轮出现了收益率曲线倒挂。此外,在1988-89年,1999-2000年和2004-06年的三轮紧缩周期中,FOMC在收益率曲线倒挂之后仍继续上调FFTR。1983-84年和1994-95年的两次紧缩周期并未导致曲线倒挂的情况。美联储主席鲍威尔在最近的演讲中指出,这两次周期被认为是“成功软着陆”,即紧缩周期之后的商业活动并未见顶(如表中最后一列所示)。

在紧缩后出现衰退的四轮周期里,从最后一次加息到商业周期见顶的平均时长约为15个月。

当下,基于本文中使用的指标(3个月-10年期收益率曲线)来判断,几乎没有证据表明曲线即将倒挂。截至4月12日,该曲线利差为198bps,比3月16日高出23bps,比1983年1月以来的长期平均水平(173bps)高出25bps。

补充阅读 - 《美国固收观察 | 收益率曲线倒挂问题》

FOMC已开启了自1980年代初以来的第七轮紧缩周期,如果其经济预测准确,截至2023年底FFTR的上调幅度将与前六轮的平均涨幅相当,略低于300bps。然而,当下的高通胀率仍旧让货币政策当局担忧。考虑到FOMC的紧缩有可能被迫超出预期,一些经济评论员开始担心2023年经济会衰退。然而到目前为止,3个月-10年期国债收益率曲线(历史上准确的经济衰退预测指标)的表现并不支持这种结果。

3

紧缩周期中的关键经济要素表现

美联储的主要预测模型假设上调FFTR将推升其他关键利率,诸如抵押贷款,车贷或信用卡利率。传统经济理论认为,美联储收紧货币政策会通过多种渠道(例如对利息敏感的商品支出)抑制家庭对商品和服务需求的增长。反之,对商品和服务的需求变化通常会影响生产和就业。经济学教科书上通常认为企业资本支出(固定投资)对利率变化敏感,但实证证据不太支持这一观点。

接下来我们将审查过去六轮美联储紧缩周期中,3个关键经济变量的趋势。或许能够描绘出关键经济要素在过往的紧缩周期中如何演变。这三个序列分别是:

实际耐用品消费支出

实际住宅固定投资

失业率

以下三幅图均具有如下特征:

垂直虚线表示FOMC六次紧缩周期(加息)开始时所处的季度。

时间线从加息前四个季度开始,到加息后八个季度结束。

实心黑线表示所有紧缩周期的平均水平。

阴影区域显示每个序列的结果范围(从高到低)。

4

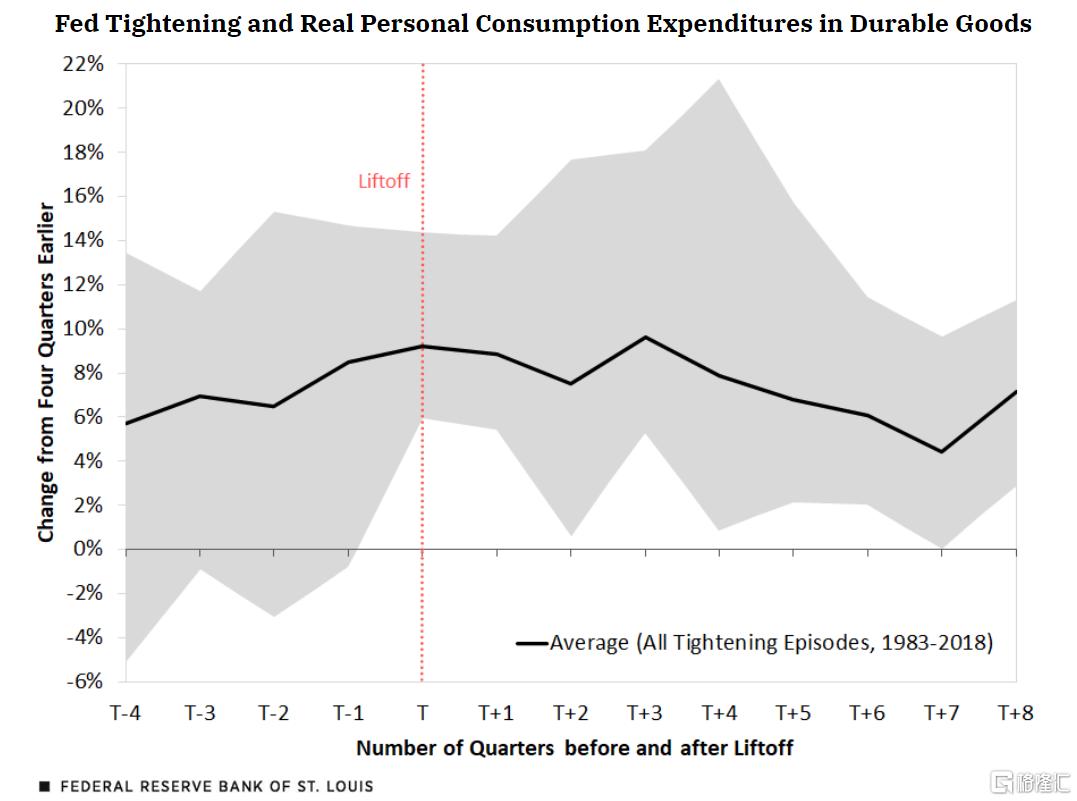

对耐用品消费支出的影响

第一幅图展示了实际个人耐用品消费支出的四季度增长,例如汽车,电器或家具。在加息前1年内(T-4到T),耐用品消费支出的平均增长从略低于6%,上升到略低于10%。在美联储紧缩后的前三个季度,耐用品支出的增长基本保持不变,但随后增长放缓,但在加息两年后仍然保持正增长。

图2:Fed Tightening and Real Personal Consumption Expenditures in Durable Goods

5

对新房投资的影响

第二张图展示了实际住宅固定投资(RFI),其中包括新的单户和多户住宅建设和改建。该图显示,RFI对加息,似乎比消费者在耐用品上的支出更敏感。实际RFI增长在加息前一年逐步走强,并在加息后的两个季度继续走强。此后,RFI的增长急剧放缓,在加息后的第七到第八季度接近零。有趣的是,如阴影区域所示,在加息后的前四到五个季度,结果的范围相当大,但此后都急剧缩小。

图3:Fed Tightening and u.S. Real Residential Fixed Investment

6

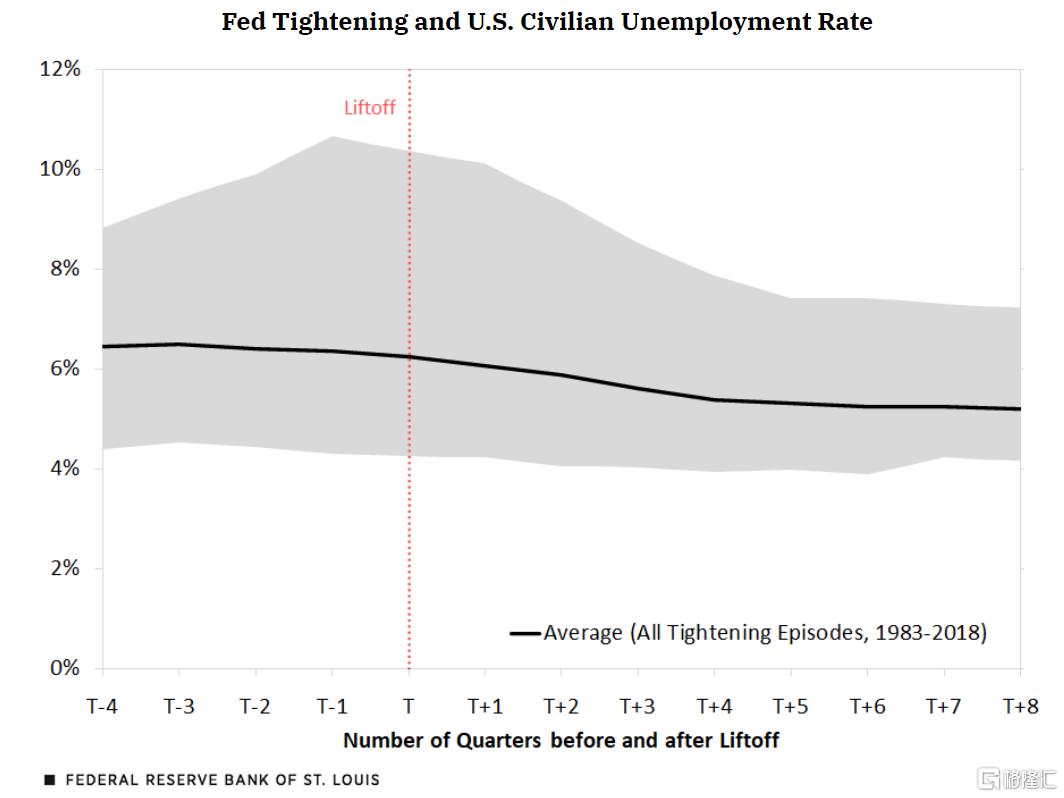

对就业的影响

第三幅图展示了失业率。与前两幅图类似,失业率在加息之前持续下降,这表明经济正在走强。在加息后的六个季度里,平均失业率继续下降,此后趋于稳定。在美联储之前的六轮紧缩周期中,失业率在加息两年后平均为5.2%,比加息当季的平均水平低约1%。

图4:Fed Tightening and U.S. Civilian Unemployment Rate

平均而言,在以往的紧缩周期中,实际耐用消费品支出的增长受影响较小,并没有太大波动,而住房(实际RFI)投资的增长似乎对加息表现得更加敏感。另一方面,以失业率为代表的劳动力市场状况则在加息后的两年内持续表现强劲。

本文原文标题为:《A Look at Fed Tightening Episodes since the 1980s》,作者:Kevin L. Kliesen,来源:圣路易斯联储,编译:熊涌

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员