1.商品上涨的逻辑:需求复苏转为供应瓶颈

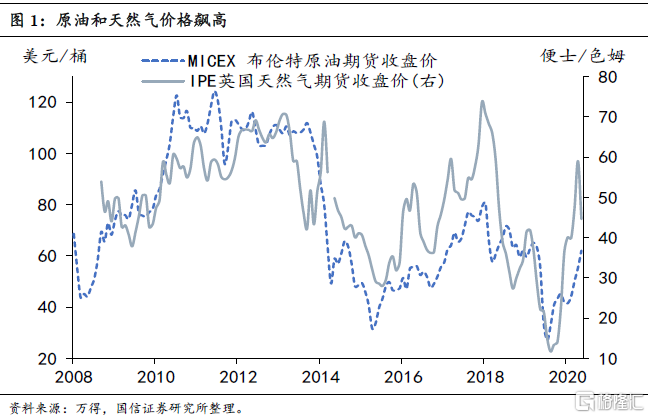

十一假期欧洲能源“卡脖子”、天然气价格飙升的问题牵动市场神经,市场对超级周期的关注焦点,从金属和煤炭开始过渡到天然气和原油。去年下半年全球需求复苏是经济恢复的主旋律,今年上半年消费和投资边际趋弱,商品价格和运费上涨多源于供给端冲击。

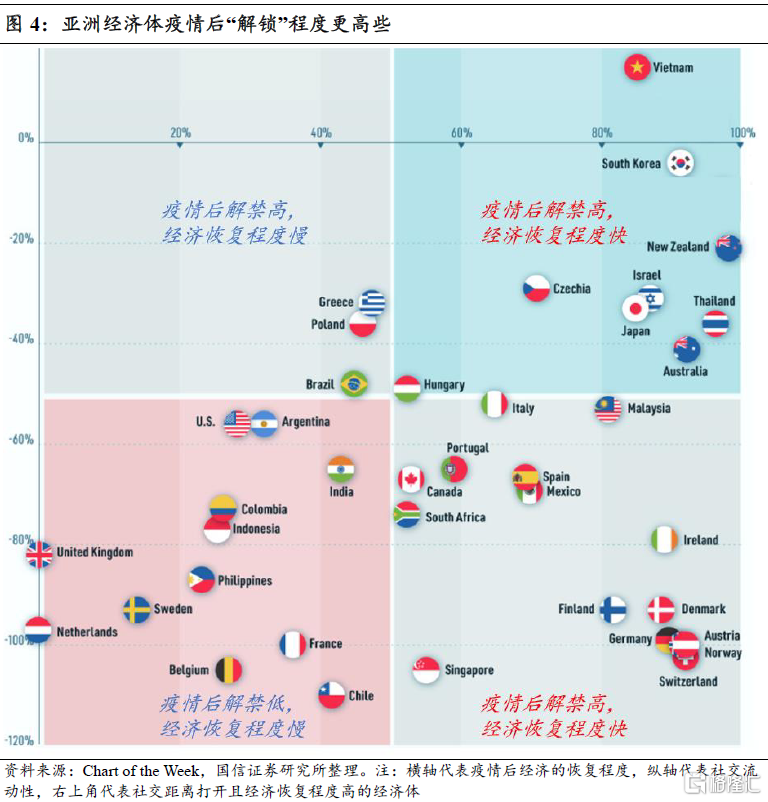

2.疫情后的社交“解锁”与经济恢复并不对称

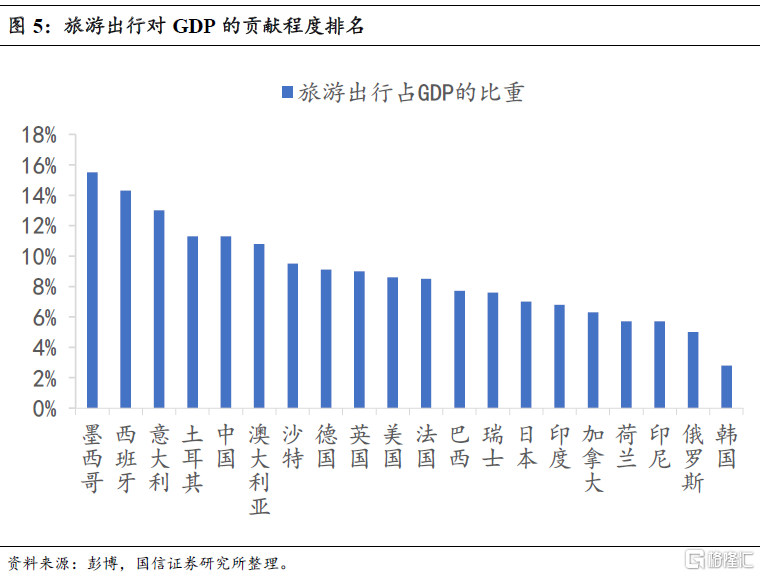

时间脉络上,我们发现人员流动指数和疫情后经济的恢复存在脱钩。分国别来看,疫情解禁与经济恢复也是非线性的。人员流动的限制、旅游业的萎靡并不一定会导致经济恢复偏慢,墨西哥、西班牙、意大利,旅游出行业对其经济增长的贡献均在10%以上,居于主要国家的前三,虽然三国社交距离并未打开,但是经济复苏并不算慢,制造业等部门支撑了经济恢复。

3.商品价格上涨是越来越多国家摆脱疫情的“后遗症”

我们将全球主要经济体分为2021年内已经完成恢复的阵营,以及年内无法恢复完全的阵营。目前的“滞”主要来自先行恢复的经济体,摆脱疫情的后发国较先发国虽然服务业PMI羸弱,但制造业PMI更强。综合PMI方面,率先摆脱疫情困扰的经济体,其“先发优势”已经逐渐被其他经济体追平。从价格恢复的视角,率先摆脱疫情的经济体通胀的程度确确实实要超出未脱离疫情国一大截。综上,“滞”与“胀”都是对抗疫阵营中率先脱困的经济体面临的问题。

4.全球产能和就业的“疫情坑”未必要填满

正规就业率未必能恢复到疫情前的状态,部分工种在疫情中永久性出清了,产能水平也是如此,商品价格上涨并不寄希望于未来产能利用率进一步上行。从短周期的角度来看,二季度全球经济体出现了一轮去库存,供应商提前布局三季度工业品价格同比增速越过高点,叠加孱弱的需求,因此补库存受阻。产能周期提供了两点参考:其一是广义的商品价格较疫情伊始反弹的幅度并不跟着产能利用率中枢走,匹配的幅度是产能利用率深蹲后起跳的高低落差;其二是70年代石油危机滞后,金属产能周期的震荡幅度较能源小些,是由于能源需求弹性更强、而金属的下游主要流向耐用品,弹性相对要弱些。

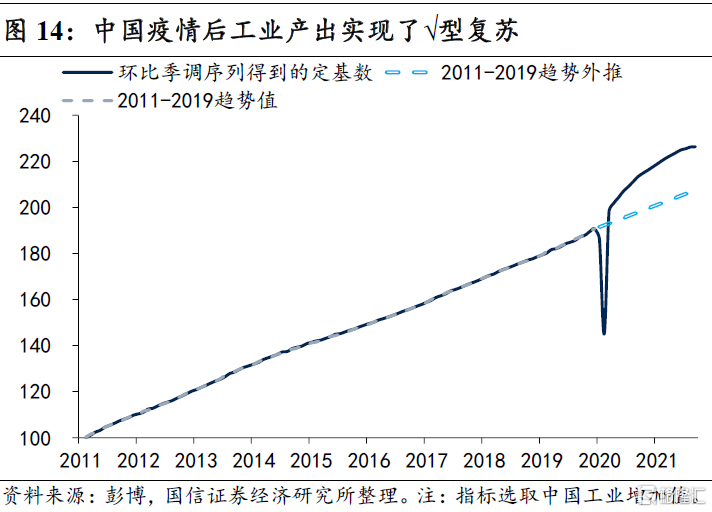

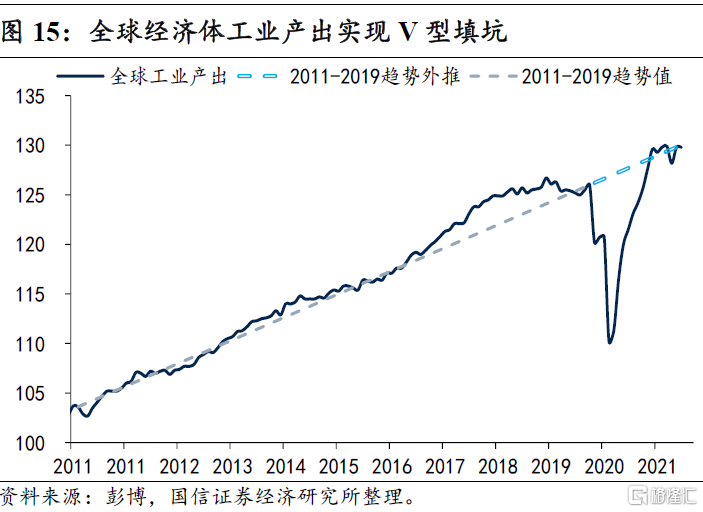

5.中国√型复苏超额填坑、海外V型对冲补坑,影响后续政策走势

既然全球有“滞胀”预期,为什么国内政策迟迟不见宽松?中国√型复苏和全球V型复苏决定了后续政策的走向。中国经济深蹲起跳的耗时短,在去年二季度就“跳出”了疫情坑,而全球直到今年年初才“爬出”疫情的深坑,这种先发优势带来国内潜在增速较海外的中长期优势,年底货币宽松的预期可能持续落空,这对债券类资产并不友好。

1.需求拖累与供应瓶颈

十一假期欧洲能源“卡脖子”、天然气价格飙升的问题牵动市场神经,市场对超级周期的关注焦点,从金属和煤炭开始过渡到天然气和原油。和去年下半年需求复苏推动商品价格走高的逻辑不同,无论是商品本身还是中间的运力环节,供应瓶颈是这轮能源价格走高的原因,结合年底全球经济趋弱的预期,市场关于“滞胀交易”的论调迭起。

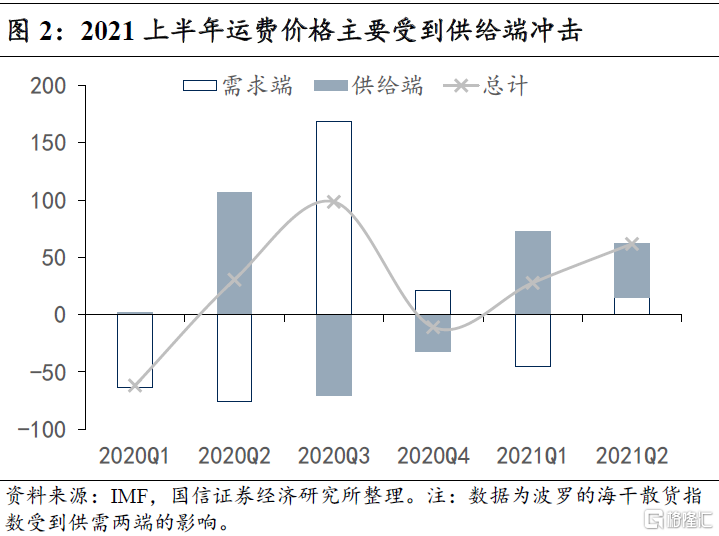

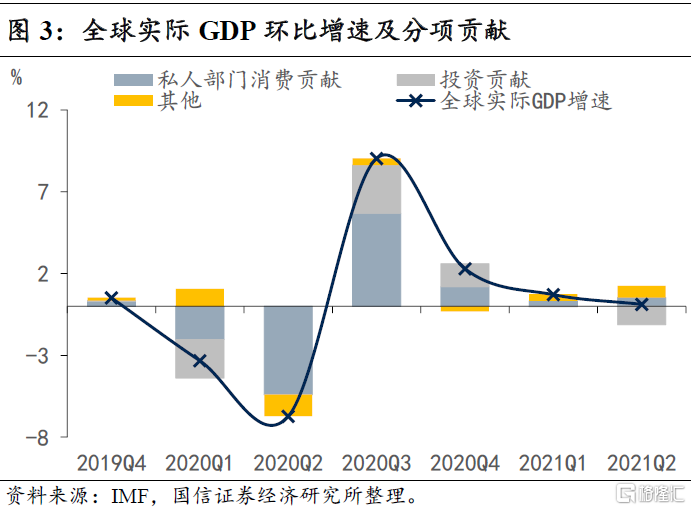

今年上半年消费和投资边际趋弱,商品价格和运费上涨多源于供给端冲击。2020年三、四季度,私人部门消费和投资对全球经济环比复苏起到了支柱力量,但到了今年1~2季度,消费贡献逐渐式微,投资项甚至沦为全球经济复苏的“累赘”。如果将波罗的海干散货运价指数拆分为供给端和需求端,也可以发现去年四季度以来,全球运价上涨的逻辑已经从需求端切换为供给端。

2.疫情后的社交“解锁”与经济恢复

时间脉络上,我们发现人员流动指数和疫情后经济的恢复存在脱钩。分国别来看,疫情解禁与经济恢复也是非线性的。图4是根据疫情后社交距离“解锁”程度和经济恢复的程度对海外经济体的定位,第一象限是疫情后人员流动开放且经济恢复不错的经济体,包括越南、韩国、新西兰、日本、以色列、泰国、澳大利亚、捷克,亚洲经济体抗疫“成绩单”相对绩优。第四象限是疫情期间还在封锁人员流动,但经济恢复尚可的阵营,标签是发达市场、欧洲国家,如意大利、墨西哥、芬兰、丹麦、挪威、瑞士、德国、奥地利。第二象限是疫情后解禁程度高但是经济乏力的,包括波兰、希腊、巴西。第三象限是疫情后解禁程度低、经济也不见起色的,以美、英、法等发达市场和印度、哥伦比亚、菲律宾、印尼等新兴市场为主。一、三两个对角象限的经济体数目偏多、符合常理,但也有不少国家在未解封的情景下恢复得还不错。

人员流动的限制、旅游业的萎靡一定会导致经济恢复偏慢吗?倒也未必。按照主要经济体旅游出行对GDP的贡献度,排在前三位的墨西哥、西班牙、意大利,旅游出行业对其经济增长的贡献均在10%以上,但三个国家被划分在了疫情后解禁程度偏低、但经济恢复比较快的行列里,出行限制对旅游业这一支柱产业的影响,并没有拖累经济恢复,制造业等对经济也有支撑。那为什么很多国家消费起不来?一来是疫情导致的摩擦性失业演变为部分工种的结构性失业,如远程办公、机器人自动化生产线的科技迭代,被疫情因素提前推出,在国内则表现为一线城市外来务工者返乡、农民工外出打工意愿降低、新增就业包含了大批摆摊、网络直播等非正规就业。那么,正规就业率未必能恢复到疫情前的状态,部分工种在疫情中永久性出清了。因此我们看到美联储票委们一直开“吹风会”,既没有明确给出Taper所需的最大就业水平分数线,也认定9月单月的非农就业不及预期不会影响长期就业恢复的大局,不会对Taper节奏造成干扰。另一方面,居民家庭在后疫情时代还对经济下行和失业风险有“后怕”,预防性储蓄压抑了消费冲动。

3.从库存和产能周期看价格飙高

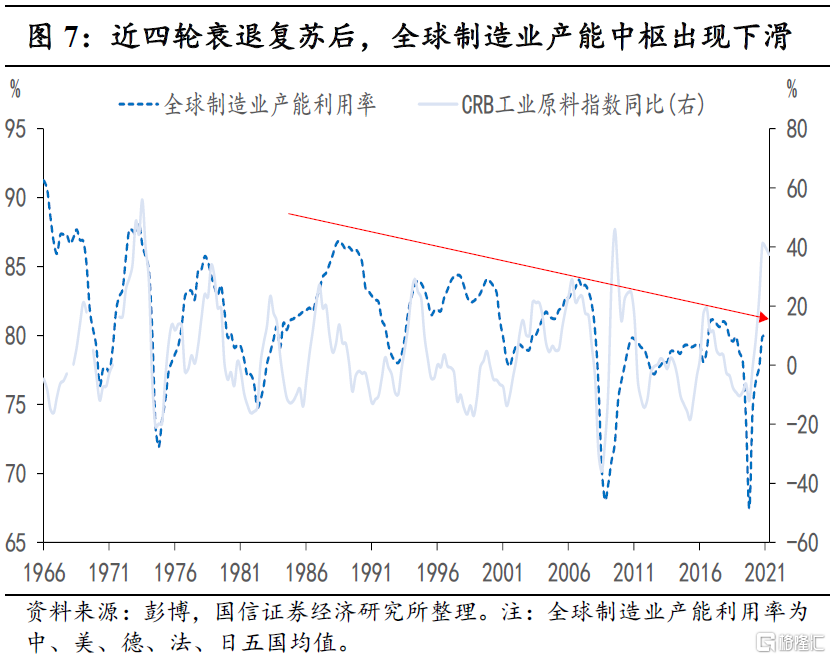

既然就业未必会恢复到疫情前的状态,产能水平也是如此,商品价格上涨并不寄希望于未来产能利用率进一步上行。近四轮全球产能周期的上行期,中枢和天花板都是在下台阶的。设备投资更新的周期也伴随着新技术的使用、就业工种的进阶,伴随着服务业从制造业中分蛋糕,那么新一轮的周期就不需要先前高企的产能,我们看到二季度全球产能和PMI一样有见顶的信号。

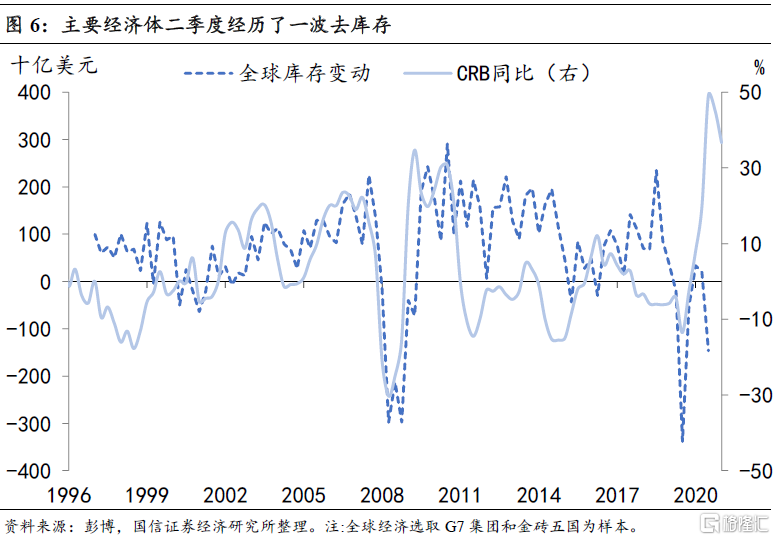

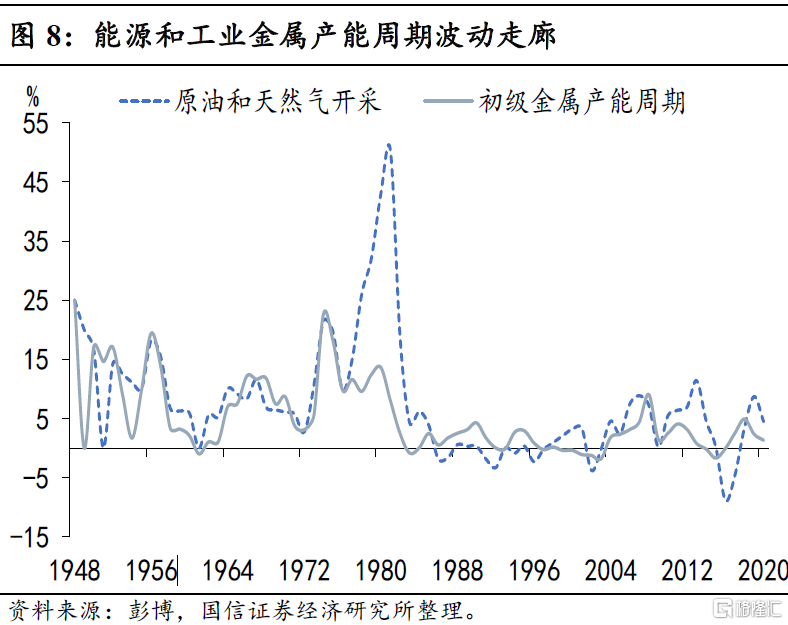

从短周期的角度来看,二季度全球经济体出现了一轮去库存,供应商提前布局三季度工业品价格同比增速越过高点,叠加孱弱的需求,因此补库存受阻。既然库存周期决定商品价格短期的方向,产能周期决定价格变化的幅度,那么为什么这一轮商品的超级周期并未被产能利用率的“天花板”所限制?煤炭、铜等部分商品受到供给侧等政策因素的影响,而广义的商品价格较疫情伊始反弹的幅度并不跟着产能利用率中枢走,匹配的幅度是产能利用率深蹲后起跳的高低落差,这点从2010年的产能周期中可以互为参考。具体到品种,70年代石油危机下,原油和天然气产能崛起一枝独秀,后续无论产能扩张还是缩减都稳定在10个百分点的变化幅度以内,金属产能周期的震荡幅度较能源小些,是由于能源需求弹性更强、而金属的下游主要流向耐用品,弹性相对要弱些。

4.滞与胀:疫情恢复的“后遗症”

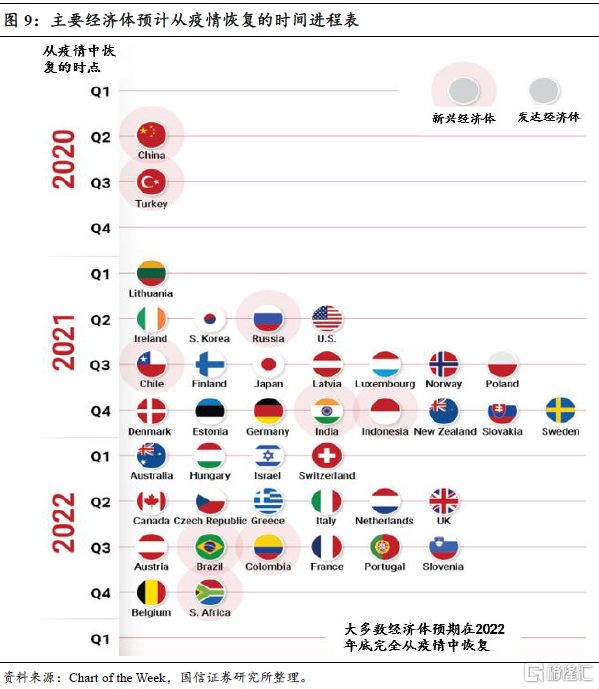

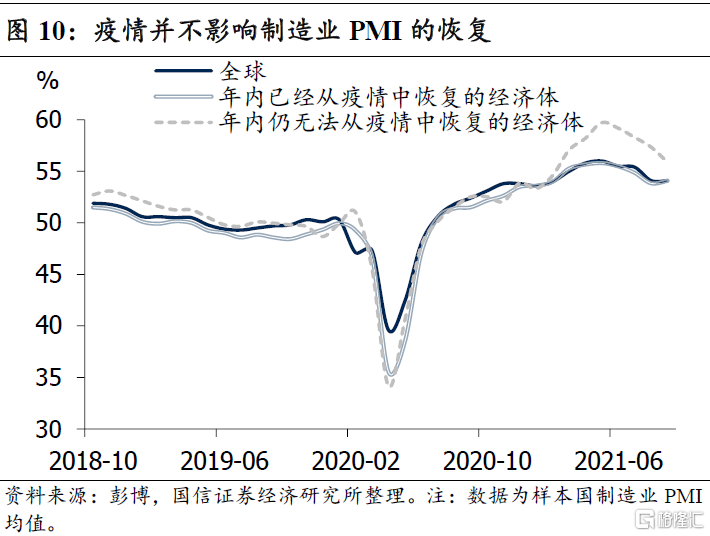

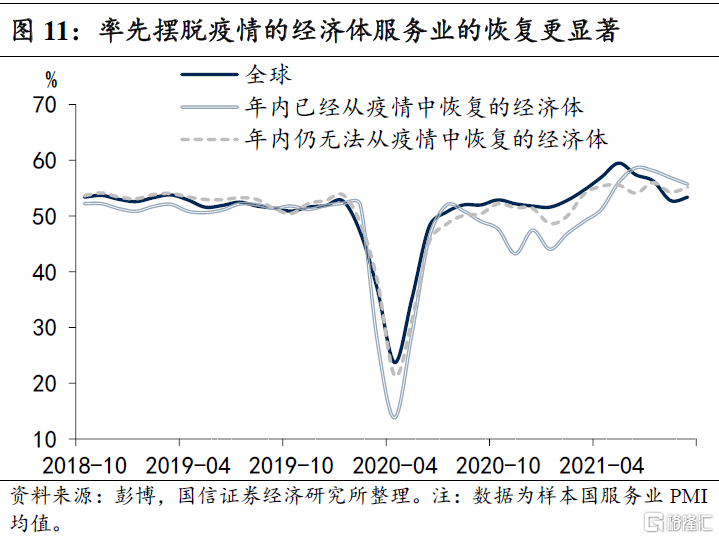

按照全球各经济体摆脱疫情的“进度表”,我们将全球主要经济体分为2021年内已经完成恢复的阵营,以及年内无法恢复完全的阵营。从制造业PMI的恢复情况来看,年内无法从疫情中恢复的经济体PMI反而更有弹性,除去中美G2和部分欧洲经济体外,大部分经济体恢复的时点都在2021年以后(图中未完全显示2022年后预计恢复的经济体),目前的“滞”主要来自先行恢复的经济体。服务业方面,先摆脱疫情困扰的经济体,的确较尚未脱离疫情的主体更胜一筹,主要体现在住宿餐饮业对经济的托举。

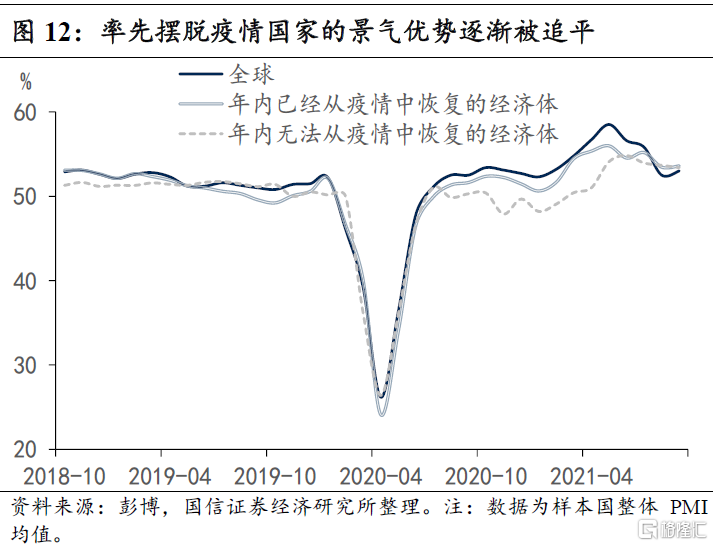

以综合PMI来分析,率先摆脱疫情困扰的经济体,其“先发优势”已经逐渐被其他经济体追平。需求的触发并非只局限在抗疫阵营的第一、二梯队,饱受疫情困扰的经济体由于生产经营受限也有更强的必需品需求。这就造成近两年的出口,是投研分析中极少见的“不可证伪”逻辑——疫情封锁期间海外产能不足、对先行复苏的中国产品具备刚需条件,外需好;等到海外从疫情恢复后,又带动了新一轮的需求释放,对外需又是一轮抬轿。疫情有时差,尚未从疫情中恢复的经济体走的还是前者逻辑。

从价格恢复的视角,率先摆脱疫情的经济体通胀的程度确确实实要超出未脱离疫情国一大截。从历史走势来看也有这种分层规律,源于尚未脱离疫情的经济体以原料国和生产国为主,而摆脱疫情的多为消费国,这里注意中国既是生产国也是消费国,但疫情后供不应求的局面决定此时消费国属性更强。原料国涨价时首当其冲的是下游的消费国,我们看到俄罗斯天然气暴涨时最为头痛的是欧洲国家们,输入性通胀造成其国内方方面面价格风险。因此,在“胀”的程度上,率先恢复的消费国问题反而更严峻。

综上,“滞”与“胀”都是对抗疫阵营中率先脱困的经济体面临的问题。大宗商品价格上涨是越来越多国家摆脱疫情的“后遗症”,关乎产能恢复慢、甚至难以赶上前高,以及供给约束,无关石油危机重现和所谓“下一盘大棋”。

5.货币政策的定力来自疫情时差的先发优势

既然全球有“滞胀”预期,为什么国内政策迟迟不见宽松?中国√型复苏和全球V型复苏决定了后续政策的走向。如果将国内工业产出和全球工业产出在疫情后恢复的路径来做一个对比,可以发现中国疫情后的工业产出是按照√的趋势恢复的,即2020年货币财政双宽松、在填坑的基础上创造额外的刺激,经济恢复初期,趋势上还要高出过去20年的既定路径。而全球工业产出直到目前而言,也只完成了V型的填坑。

简而言之,从疫情恢复的节奏来看,中国经济深蹲起跳的耗时短,在去年二季度就“跳出”了疫情坑,而全球直到今年年初才“爬出”疫情的深坑。因此,美国今年还在大力推进基建计划以刺激经济,但国内已经先行财政退潮。易纲(2021)认为中国的经济潜在增速仍有望维持在5%~6%的区间,中国人民银行调查统计司课题组(2021)也提出“十四五”期间(2021-2025年),我国潜在产出增速(即潜在GDP增速)预计在5.1%-5.7%之间。而美国国会预算办公室预测2021年潜在增速均值约为1.89%,较疫情前正常年份2019年的1.95%有明显的下滑。全球工业产出今年1~7月两年复合增长率在1.41%左右,较正常年份2017、2018年3.0%~3.5%的水平还有一倍的差距。可以说,中国在疫情后快速“起跳”比海外“爬出”疫情的经济体,年底货币宽松的预期可能持续落空,这对债券类资产并不友好。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员