摘要

本文是《结构与周期》系列的第一篇,重点分析当前朱格拉周期是否开启,疫情对全球产能的影响。这一系列的研究框主要使用三周期嵌套理论以及结构主义研究方法。

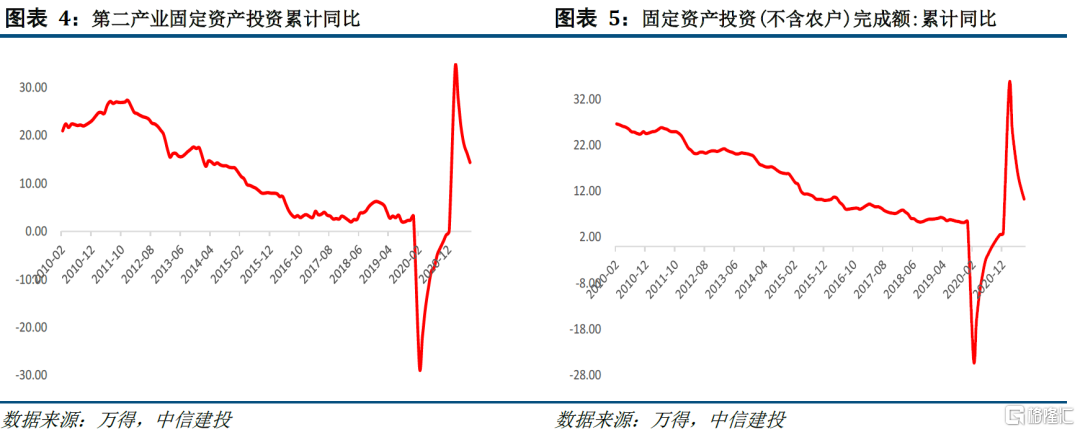

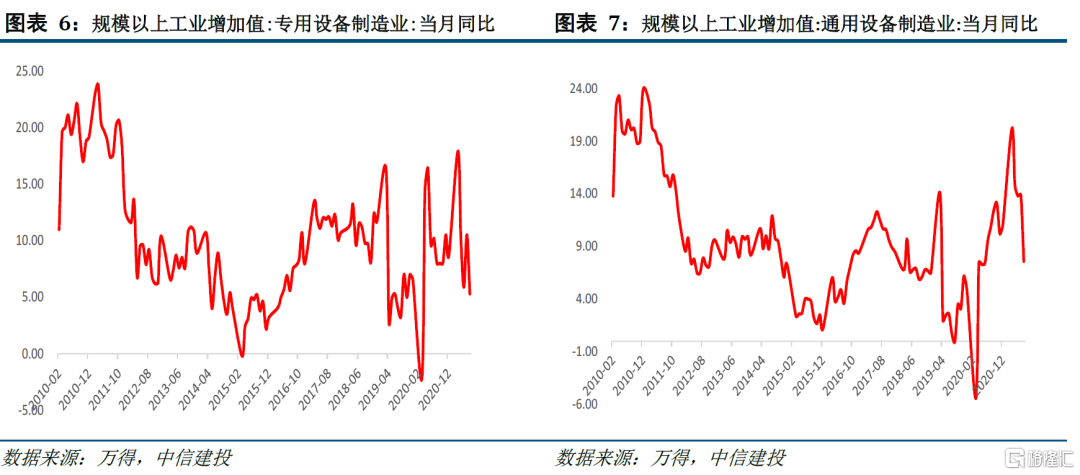

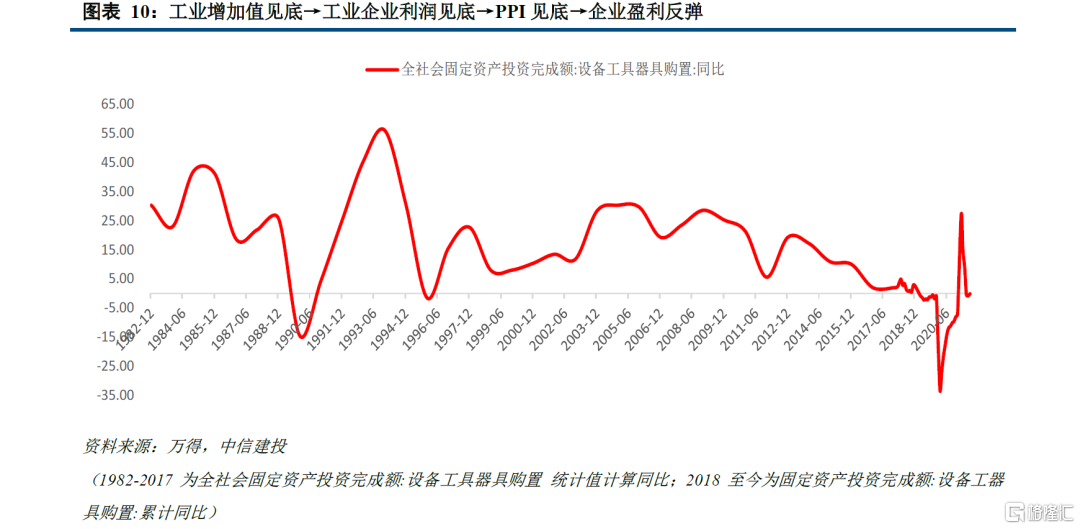

衡量设备周期的主要指标可分为宏观、中观和微观三个层面。宏观层面上,固定资产投资完成额、第二产业固定资产投资完成额及制造业固定资产投资完成额可以作为判断设备周期的指标。产业层面上,可以选择通用设备制造业和专用设备制造业这三个行业的工业增加值作为判断设备周期的依据。这三个行业共同属于工业设备类行业,且其终端产品涉及到制造业的方方面面,故可以将这三个细分行业的工业增加值作为判断设备周期的指标。微观层面上,可以选择金属切削机床、工业锅炉和汽车的产量作为反映工业设备产量的增长速度依据。如果设备周期的阶段发生变化,这三种产品的变化理应最为明显。

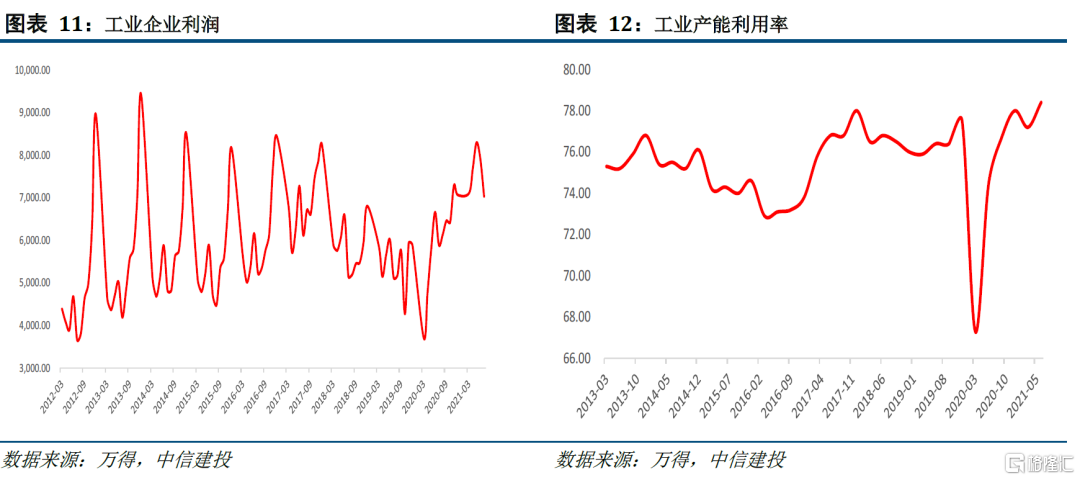

中国目前处于新一轮设备周期起步阶段。工业企业利润领先设备周期一年左右。从规模以上企业利润总额指标可以发现,从2020年下半年开始。工业企业的利润指标明显好转。另外,从工业产能利用率数据可以发现,当前工业产能的利用率已经达到78.4%,为2013年后的最高水平。

2020年的新冠疫情对新一轮朱格拉周期有明显的扰动,我们重点观察主要经济体的产能修复情况。发达经济体可分为三类:(1)第一类制造强国,韩国、日本、德国为代表的;(2)第二类服务业强国,以英国、美国、法国为代表;(3)第三类资源国,以澳大利亚为代表的。发达经济体的在疫情之后的设备投资情况普遍恢复较好,除日本,德国外,其他主要发达经济体2021年上半年的设备投资均达到或超过疫情发生前的水平。

发展中经济体设备投资方面的疫后恢复情况要整体弱于发达经济体,多数国家投资水平仍处在低位,距离完全恢复到疫情发生前水平还需要一定时间。通过考察发展中经济体内部的经济结构发现,发展中经济体在出口方面的恢复速度要普遍高于国内其他经济部门。这主要得益于发展中经济体主要出口市场(如中美等国)经济的率先企稳复苏。

风险提示:经济数据大幅不及预期。

正文

一、产业研究框架:三周期嵌套与结构主义

《产业之思2021》系列报告侧重产业结构研究以及产业结构对宏观变量的影响;《结构与周期》系列报告中,我们将重点将产业结构与经济周期结合起来,运用周期嵌套理论,把握产业的结构变化与周期变化,深耕产业基本面研究,更好地指导行业配置。

本文是《结构与周期》系列的第一篇,重点分析当前朱格拉周期是否开启,疫情对全球产能的影响。这一系列的研究框主要使用三周期嵌套理论以及结构主义研究方法。

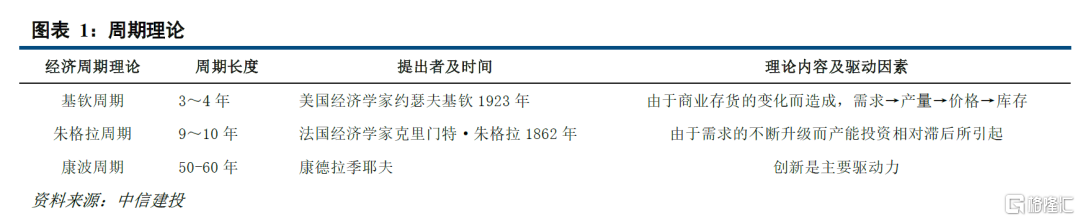

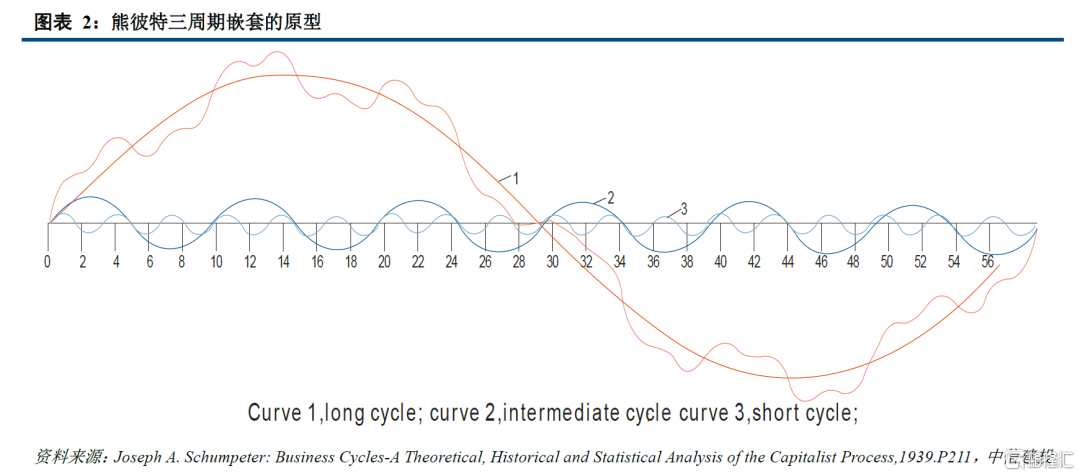

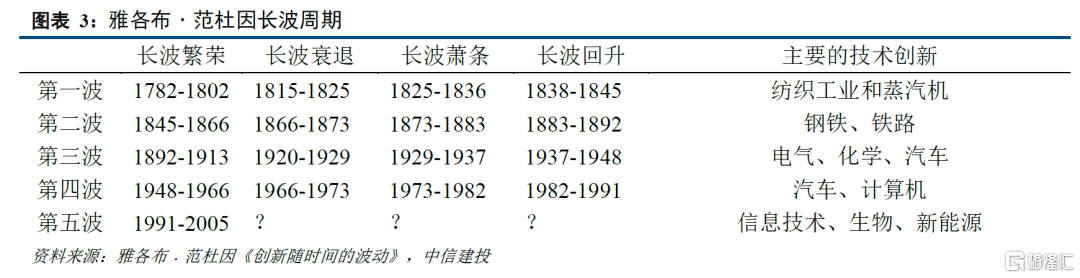

熊彼特在《经济周期》一书中提出了三周期理论,将基钦周期称为短周期,朱格拉周期称为长周期,康德拉尼耶夫周期称为长周期。熊彼特将短、中、长三个周期糅合在一起,建立了三个周期相互交错的熊彼特经济周期模型。在模型中,一个长周期包括六个中周期,一个中周期包括三个短周期。三个周期相互影响相互作用。我们在三周期嵌套的理论下进行设备周期分析以及行业配置选择。

二、朱格拉周期是否开启

这一部分,先梳理朱格拉周期的主要指标,再判断当前一轮朱格拉是否开启。

2.1 朱格拉周期的主要指标

衡量设备周期的主要指标可分为宏观、中观和微观三个层面。宏观层面上,固定资产投资完成额、第二产业固定资产投资完成额及制造业固定资产投资完成额可以作为判断设备周期的指标。

产业层面上,可以选择通用设备制造业和专用设备制造业这三个行业的工业增加值作为判断设备周期的依据。这三个行业共同属于工业设备类行业,且其终端产品涉及到制造业的方方面面,故可以将这三个细分行业的工业增加值作为判断设备周期的指标。

微观层面上,可以选择金属切削机床、工业锅炉和汽车的产量作为反映工业设备产量的增长速度依据。如果设备周期的阶段发生变化,这三种产品的变化理应最为明显。

2.2 宏观环境中的朱格拉周期

设备投资的重要性,体现在周期性和趋势性两个方面。设备投资是是提升产能的基础。生产设备的背后是经济中的长期生产能力的体现,因此设备投资的波动很容易影响到企业部门未来的持续供给能力,也因为这样的“滞后性”,设备投资自身的周期会“搅动”整体经济随之波动。随着中国经济各部门生产技术装备水平的提高,设备投资在各类生产建设项目投资中的比重,还将继续上升。

另外,设备投资在不同行业之间并不是拉平的,而是有所侧重的。每一轮的设备投资周期,其背后的原因都不同,导致发展路径不同,受益的行业也有所不同,最终会导致不同行业的发展速度出现差异,导致宏观经济结构发生变化。

设备更新能加速资金流动,企业运用更多的现有资金进行投资和更新。另外设备周期的开启能推动新型行业的发展,并促进传统行业的改造和升级。新型行业的发展需要相关政府政策的支持,新型行业具有创新力和带动力,相关政策拉动新兴行业固定资产投资能够促进新兴行业的发展。在传统行业中国,汽车和电器设备的投入较高,这些行业设备的更新,为行业发展创造了新的条件,从而实现传统产业的升级改造,提高了相应传统行业的竞争力。

2.3 新一轮朱格拉周期是否开启

1978年改革开放后,中国大致经历了1983-1990、1991-1996、1996-2002、2003-2011、2012-2020大概5轮朱格拉周期,时间跨度大概在8-10年左右。1983-1990 年是以食品饮料行业为主导产业,1991-1996年、1996-2002年是以纺织业和电子类轻工业为主导产业,2003-2011年是以房地产和重化工行业为主导产业。

中国目前处于新一轮设备周期起步阶段。工业企业利润领先设备周期一年左右。从规模以上企业利润总额指标可以发现,从2020年下半年开始。工业企业的利润指标明显好转。另外,从工业产能利用率数据可以发现,当前工业产能的利用率已经达到78.4%,为2013年后的最高水平。这意味着,中国的制造业已经逐步从疫情中恢复过来,足以支撑新一轮设备周期的投入。

三、疫情对全球设备投资的影响

疫情对供给的冲击主要在两个方面:(1)由于工作场所的防疫限制,生产暂时停滞,短期供给不足;(2)由于疫情持续时间较长,部分企业破产,退出市场;由于资产清算,产能在重新回到市场需要一定时间,中期来看,产能不足或超市场预期。

本文梳理主要经济体2020年及2021年初固定资产状况,从侧面反映全球产能受疫情的影响的情况。我们按发达国家和发展中国家两个类别来看,发达经济体对企业尤其是中小企业的政策支持力度强,企业或勉强渡过危机;发展中经济由于财政力量有限,中小企业抗风险能力弱,退出市场的概率大幅高于发达经济体。

3.1 对发达国家的影响

发达经济体可分为三类:(1)第一类制造强国,韩国、日本、德国为代表的;(2)第二类服务业强国,以英国、美国、法国为代表;(3)第三类资源国,以澳大利亚为代表的。发达经济体的在疫情之后的设备投资情况普遍恢复较好,除日本,德国外,其他主要发达经济体2021年上半年的设备投资均达到或超过疫情发生前的水平。

3.1.1 韩国

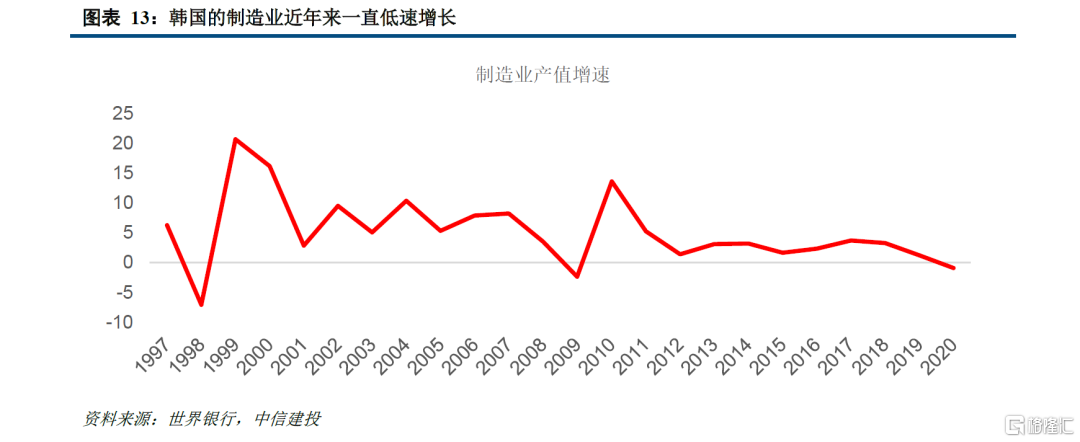

受疫情影响,韩国制造业产值在2020年出现负增长。2020年韩国制造业产值增长率为-0.92%,出现轻微回落,自2012年以来,韩国制造业进入成熟期,产值一直以1%-3%的速度低速增长,2020年虽然出现负增长,但相对降幅并不大。

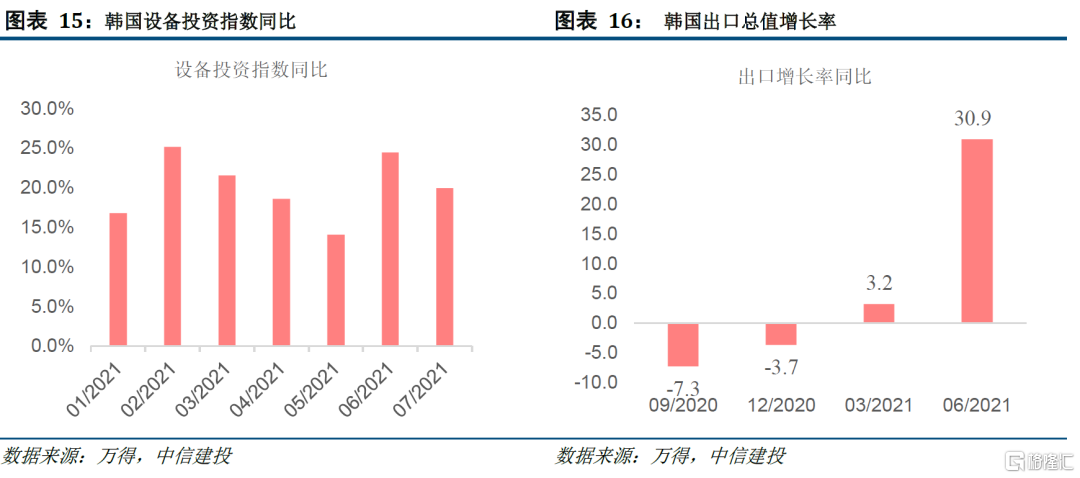

韩国制造业投资恢复到疫情前水平,生产供给长期无虞。虽然受到疫情冲击产值下降,但是韩国国内疫情措施相对较为积极,机械制造业恢复较快。2020年韩国机械和设备固定资本形成总额为127.7万亿韩元,较2019年相比增加8.73%。2021年第一季度韩国机械和设备固定资本形成总额为35.39万亿韩元,较2020年同期相比增加14.4%,较2019年同期增加22.6%。设备制造产能处在新的一轮设备周期上行阶段。

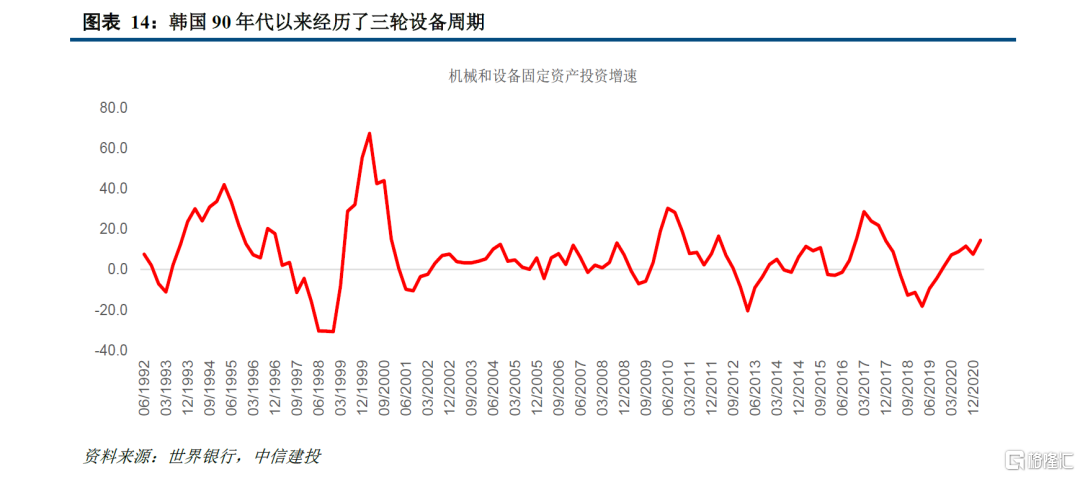

韩国2019年开启新一轮设备上行周期。纵向来看,韩国自1991年以来有过三次比较明显的设备周期,第一次是1993年-1999年,第二次是1999年-2019年。从增速上来看,此轮疫情并没有冲击到机械行业的产能扩张,2020年四个季度增速保持正增长;疫情影响最为严重的5月份,设备投资指数依然增长14.1%。根据韩国银行BOK的预测,下半年韩国的机械和设备投资有望继续恢复,预计2021年下半年将较去年同期增长4.3%,2022年上半年较同期增长2.8%,下半年较同期增长4.2%

韩国出口行业恢复,出口额稳定增长。受疫情冲击,韩国2020年商品和服务出口总额较2019年相比下降2.5%,但得益于国内疫情的管控得当,2021年韩国出口量得到了迅速恢复。2021年第二季度出口总额203.7万亿韩元,较去年同期增长了30.9%。

3.1.2 日本

日本制造业受疫情冲击较大,且截至目前仍未出现复苏迹象。日本在疫情传播初期未能及时采取有效措施,导致疫情在国内迅速扩散,对国内的生产制造业产生了严重的冲击。2020年日本机械设备固定资本形成额为40.95万亿日元,较2019年相比下降了10.9%。2021年第一季度日本机械设备固定资产投资额为11.9万亿元,与2020年第一季度相比下降了4.2%,与2019年第一季度相比下降了9.6%,疫情对日本设备制造业投资的冲击仍在持续。

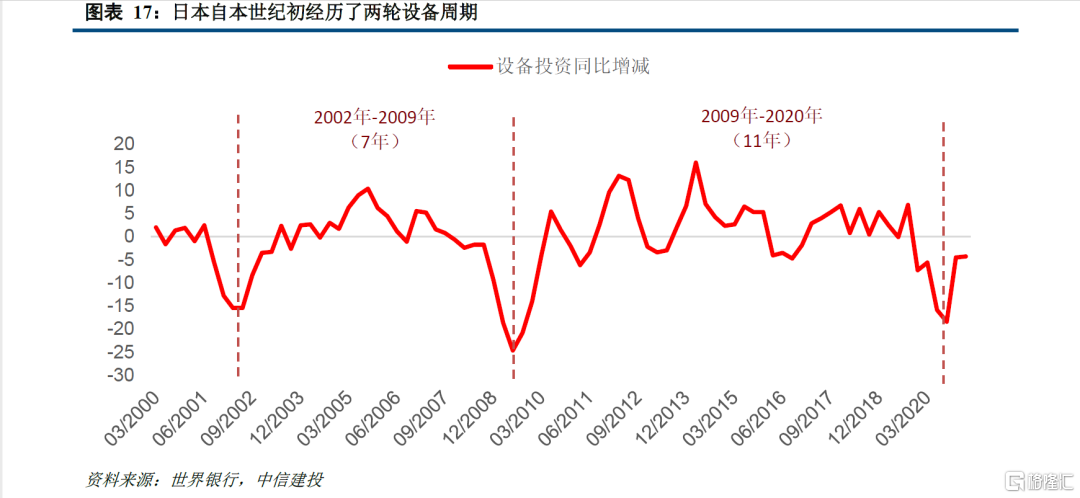

近年来日本制造业投资震荡下行,能否开启新一轮设备周期仍不确定。伴随着国内的经济衰退,日本近二十年来的机械设备投资呈现出震荡下行的态势,日本自本世纪初到现在经历了两轮设备周期,第一轮设备周期为2002年6月到2009年6月,第二轮设备周期为2009年6月-2020年,但是由于受到疫情冲击,日本本应在2021年开启的新一轮设备周期未能出现,日本目前国内疫情状况迟迟不见好转,下半年能否开启新一轮周期仍是未知数。

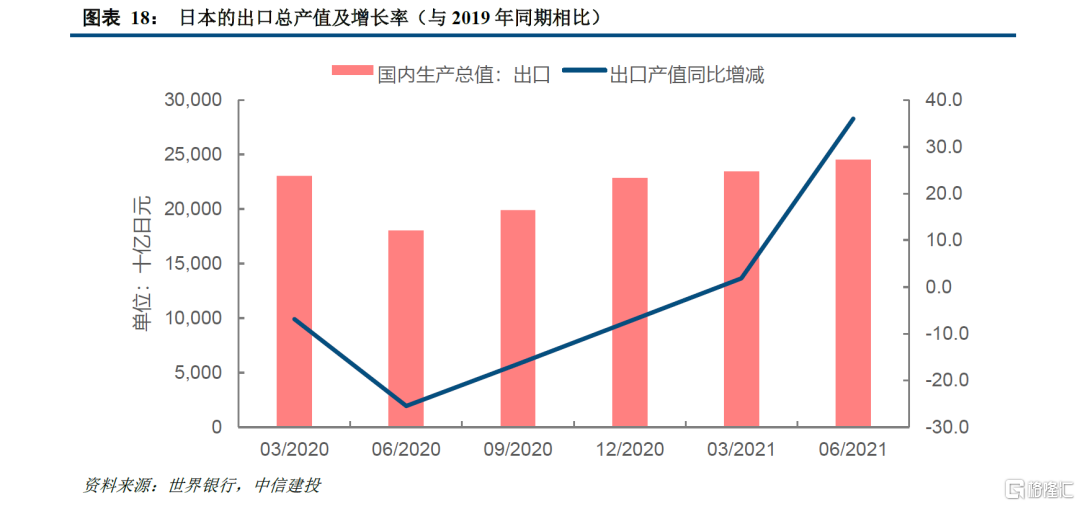

日本出口遭受重创,但出现复苏迹象。受疫情冲击,日本2020年出口总额较上一年下降10%左右,直至2021年第二季度出口总值才出现好转,实现与2019年同期相比的正增长。但是考虑到作为出口行业先导的制造业投资处于连续下行阶段,出口行业产值恐怕很难保持增长。

3.1.3 美国

美国制造业得到复苏,基本已经恢复到疫情前水平。在政府的多轮财政刺激政策下,美国制造业已经得到较好恢复。受疫情影响美国2020年国内设备生产总值较2019年相比下降了8.7%,但2021年来美国设备生产情况有了较大改善,2021年上半年设备生产总值达到了6133.8亿美元,较2020年上半年相比增长了15.6%,基本与2019年同期产值持平,说明在新一轮财政刺激下美国设备生产已经逐步恢复到疫情冲击前的水平。

制造业投资高涨,进入新一轮设备周期。虽然遭受疫情冲击2020年美国设备投资有所下滑,但是得益于政府的财政刺激计划,2021年美国设备投资得到了迅速恢复,2021年上半年美国设备投资2.5万亿美元,创造了历史新高。美国目前已经开启新一轮的设备周期。90年代以来美国共经历了三轮周期,第一轮设备周期为1992-2002年,第二轮设备周期为2002-2009年,第三轮设备周期为2009-2020年,从2021年开始,美国进入新一轮设备周期的上升期。

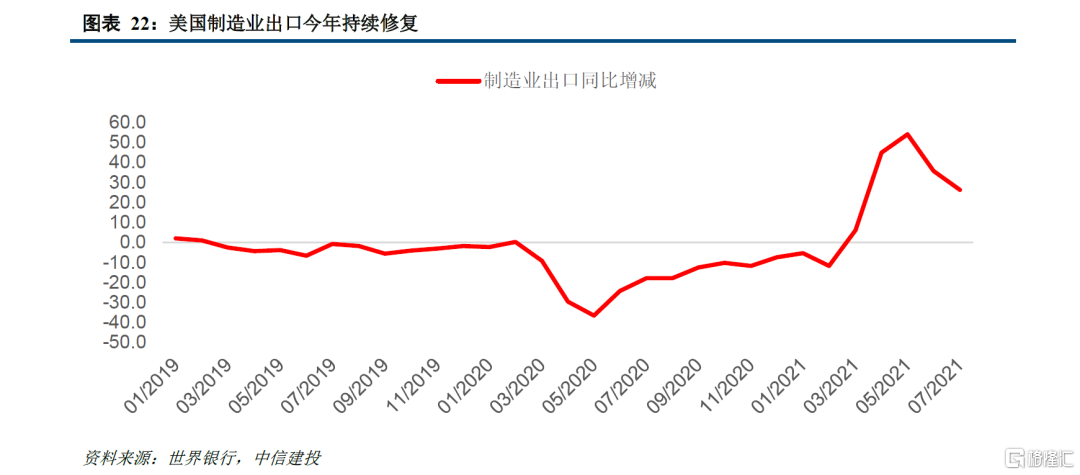

出口持续修复,基本恢复疫前水平。制造业是美国的主要出口行业,在疫情发生后出口值出现了明显下降,但随着国内制造业的复苏和国际运输的恢复,美国制造业出口回暖,自今年三月份以来已经和疫情发生前基本持平。

3.1.4 德国

德国第二季度产能恢复,但仍不及疫前水平。疫情发生后,欧洲地区的疫情走势一直十分严峻,德国从2020年开始工业产值一直处于下滑状态,不过得益于今年德国国内疫情的缓和和疫情限制政策的解封,德国第二季度产能有所恢复。2021年第二季度德国工业总产值为1876.7亿欧元,同期增长了21.3%,但与2019年同期相比还下降2.5%左右。

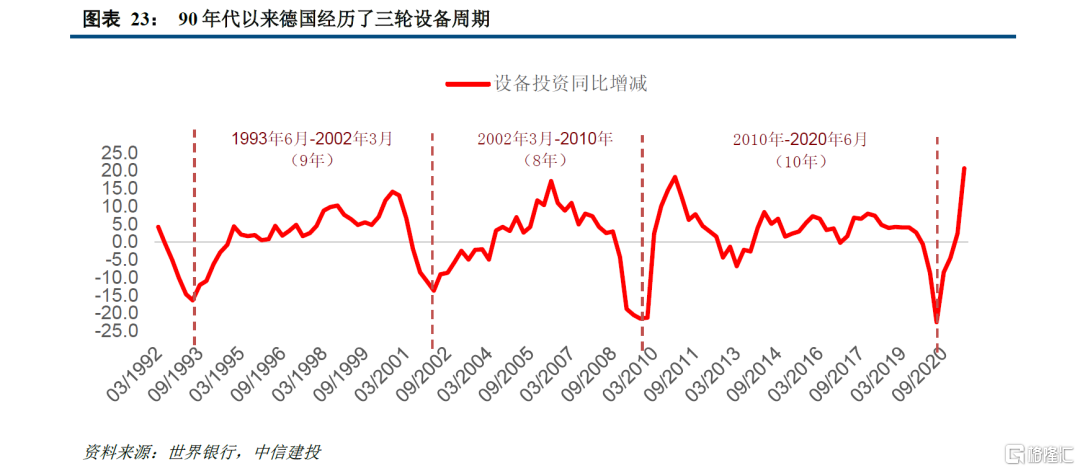

设备投资上行,有望进入新一轮设备周期。德国自3月份开始小幅解封公共生活和商业活动,预计下半年疫苗接种的效果会更加明显,疫情形势也将随之显著好转。因此,我们认为德国有希望在今年进入设备投资的上行期,开启新一轮设备周期。2020年德国机械设备固定资本形成总额为2169.1亿欧元,较2019年相比下降了10%。2021年上半年机械设备固定资产投资为1096亿欧元,较2020年上半年相比增加了11.6%,设备投资得到了一定的恢复。德国第一轮设备周期从1993年持续到2002年,第二轮设备周期为2002-2010年。第三轮设备周期从2010年开始,在2020年伴随着疫情的发生进入下行期。2021年设备投资上行,出现开启新一轮投资周期的趋势。

国内疫情好转,出口持续修复。随着国内疫情的稳定和海外市场需求的恢复,德国上半年出口大幅增长,第二季度较去年同期相比增长31.6%,同时也已经超过了疫情发生前的同期出口水平。德国的出口产品以机械设备和汽车为主,随着国内设备投资逐渐上行,德国未来出口也有了持续增长的动力。

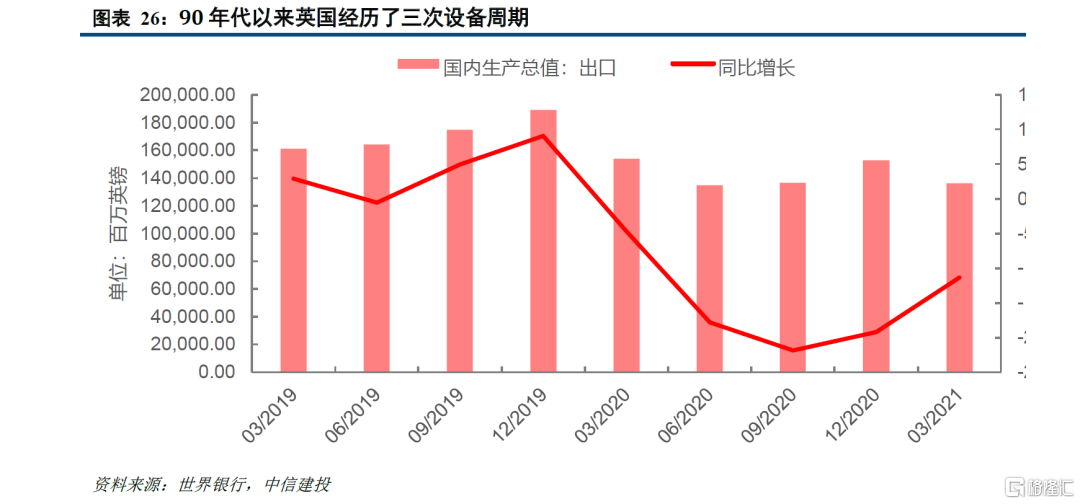

3.1.5 英国

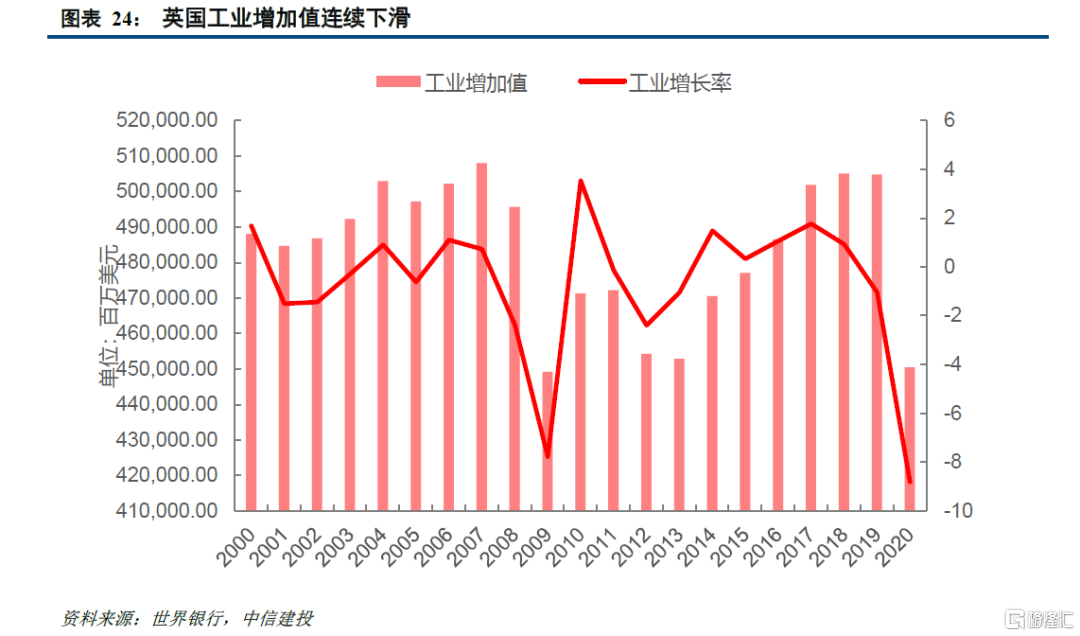

工业增加值连续下滑,工业增长率长期低迷。英国工业增加值已经在2019、2020年连续两年出现负增长,英国对新冠疫情的应对一直比较消极,再加上去年年底国内出现了病毒毒株的变异,国内形势更加严峻,2020年工业增加值下降了8.8%,回到了08年金融危机后的水平。不过作为老牌资本主义国家,英国的工业早已进入成熟期,近二十年内工业总产值一直保持在相对稳定的状态,倘若2021年英国真的实现“群体免疫”,那么凭借其雄厚的工业基础,应该可以很快恢复到正常水平。

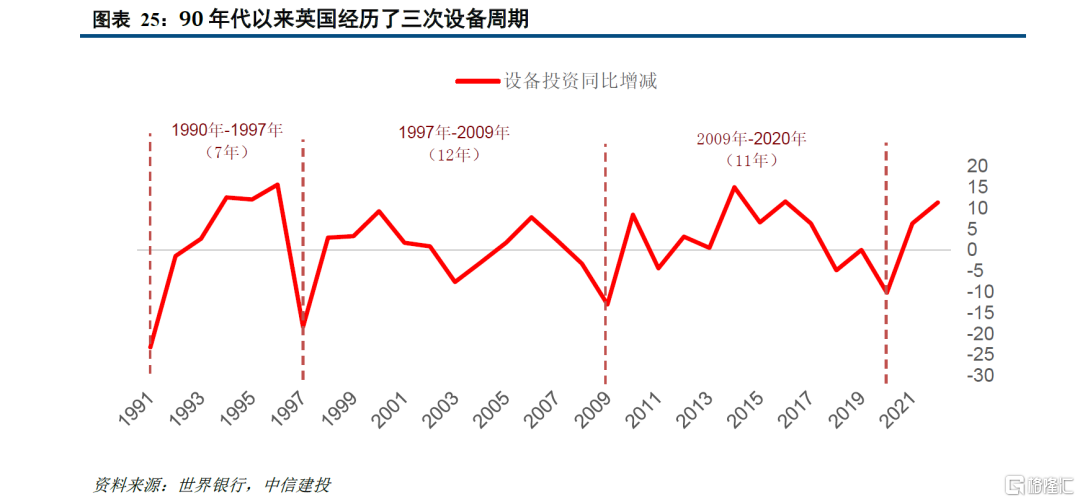

设备投资复苏,预计将开启新一轮设备周期。受疫情冲击,英国2020年设备固定资产投资为728.9亿英镑,较2019年相比下降了10.2%,2021年随着英国国内“全面解封”,经济形势将进一步好转,根据欧盟经济财政事务司的预测,英国2021年的设备投资将有所恢复,预计约为775.5亿英镑,将较2019年增长6.4%,预计2022年英国设备投资将完全恢复并超过疫情冲击前的水平,达到864亿英镑。伴随着疫情后的生产复苏,英国预计可以在今年开启新一轮的设备周期。

出口受冲击严重,连续五季度负增长。英国出口行业受疫情影响严重,自2020年以来已经连续五个季度负增长,同比降幅超过10%,目前还没有复苏的迹象。

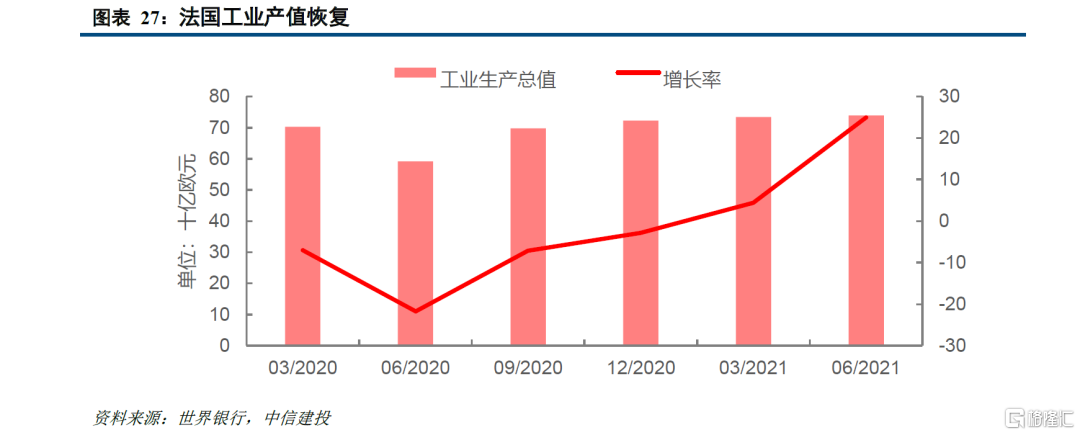

3.1.6 法国

工业产值恢复,有望回归疫前水平。虽然法国也是欧洲的疫情重灾区,但是法国政府仍在今年启动了四轮“解封”,目前国内公共场所基本全部开放,国内经济形势也得到了进一步好转。2021前两个季度法国工业产值持续增长,有望在下半年恢复到疫情冲击前的水平。

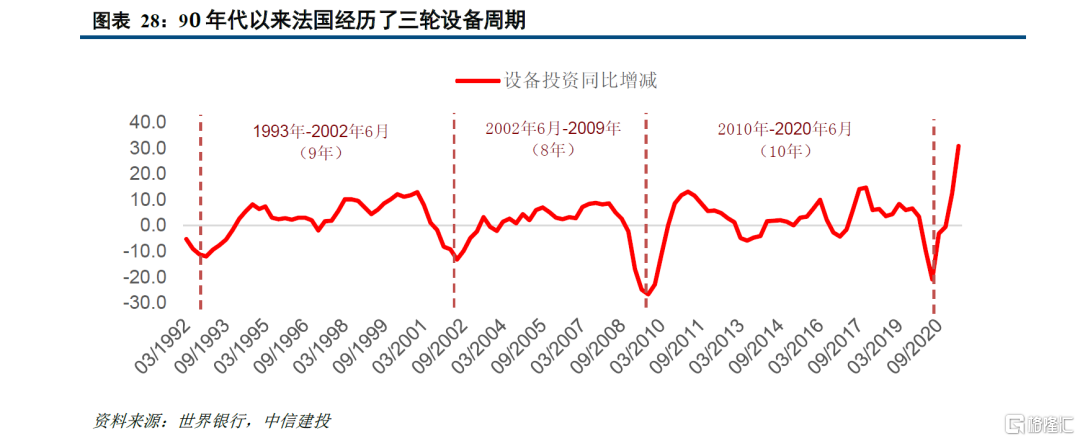

设备投资上行,新一轮设备周期开启。法国2020年设备固定资产投资为406亿欧元,较2019年相比下降8.4%,2021年上半年法国设备投资得到了较好的恢复,2021年上半年设备投资共计226.1亿欧元,较2020年同期上涨了21%,已经与2019年同期水平持平。法国有三次明显的设备周期,第一次设备周期为1993-2002年,第二轮设备周期为2002-2009年,第三轮周期为2010-2020年,目前法国正处于新一轮设备周期的开启阶段。

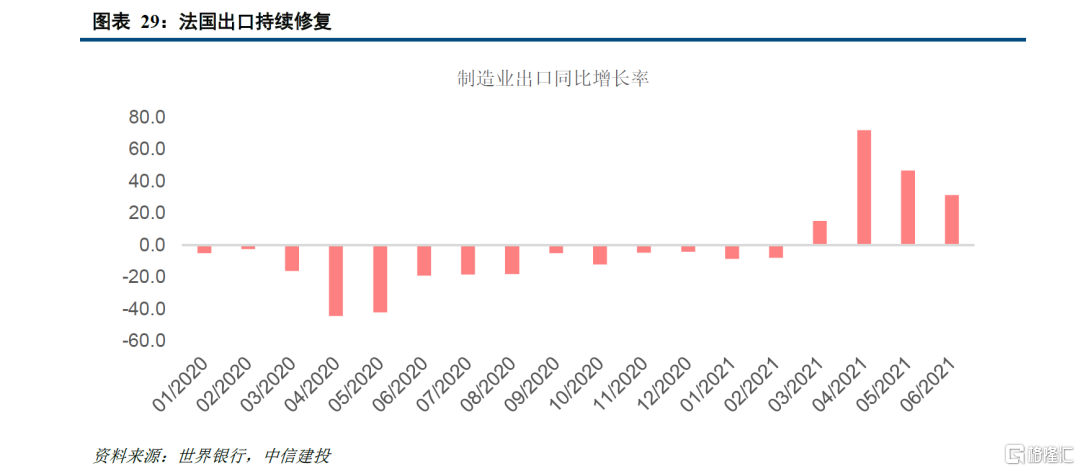

出口持续修复,基本恢复疫前水平。伴随着国内生产的恢复。法国在出口方面。也出现了明显的复苏迹象。以制造业出口为例,从今年第二季度开始,出口总额同比增长均在30%以上,已经接近2019年同期水平。

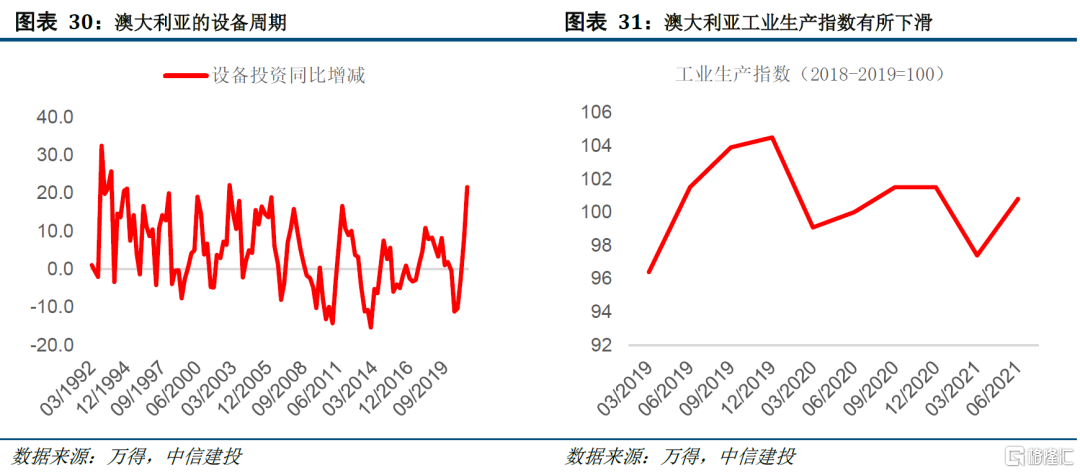

3.1.7 澳大利亚

产能有所下滑,但波动不大。澳大利亚在疫情爆发初期采取了较为及时的防控措施,国内疫情得到了及时控制,因此产能并未出现严重下滑。2020年澳大利亚工业生产指数只出现了2-3个百分比的回落,但今年澳大利亚本土发现了新冠毒株的变异,疫情出现反扑局势,所以预计国内产能近期不会大幅上升,很可能仍处在波动恢复的状态。

设备投资迅速回升,行业景气度高涨。澳大利亚上半年疫情控制得不错,国内投资信心恢复,即将进入新一轮设备周期。澳大利亚2020年机械设备的私人固定资产投资总额为702.4亿澳元,较2019年相比下降6.5%。2021年上半年澳大利亚设备投资恢复情况良好,不仅完全恢复了疫情发生前的水平,还较2019年同期相比增加了8%,行业景气度高涨。纵向来看,澳大利亚在1999-2010年有一轮较为明显的设备周期,2010-2020年为第二轮设备周期,伴随疫情后产能恢复带来的行业高景气度,澳大利亚将在今年进入新一轮设备周期。

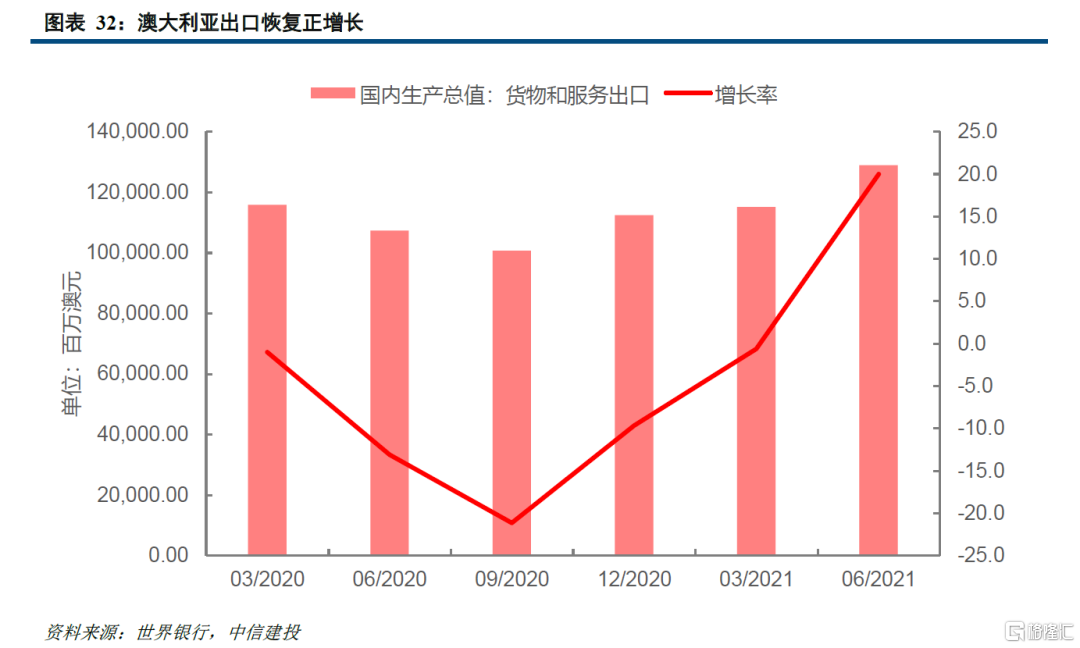

出口结束下滑态势,实现正增长。受疫情影响澳大利亚2020年出口总额下降10%左右,在法定经济体中属于降幅较小的,2021年第二季度澳大利亚出口额结束下滑态势,实现同比正增长,并且已经超过疫情冲击前的同期水平。

3.2 对发展中国家的影响

发展中经济体设备投资方面的疫后恢复情况要整体弱于发达经济体,多数国家投资水平仍处在低位,距离完全恢复到疫情发生前水平还需要一定时间。通过考察发展中经济体内部的经济结构发现,发展中经济体在出口方面的恢复速度要普遍高于国内其他经济部门。这主要得益于发展中经济体主要出口市场(如中美等国)经济的率先企稳复苏。

3.2.1 泰国

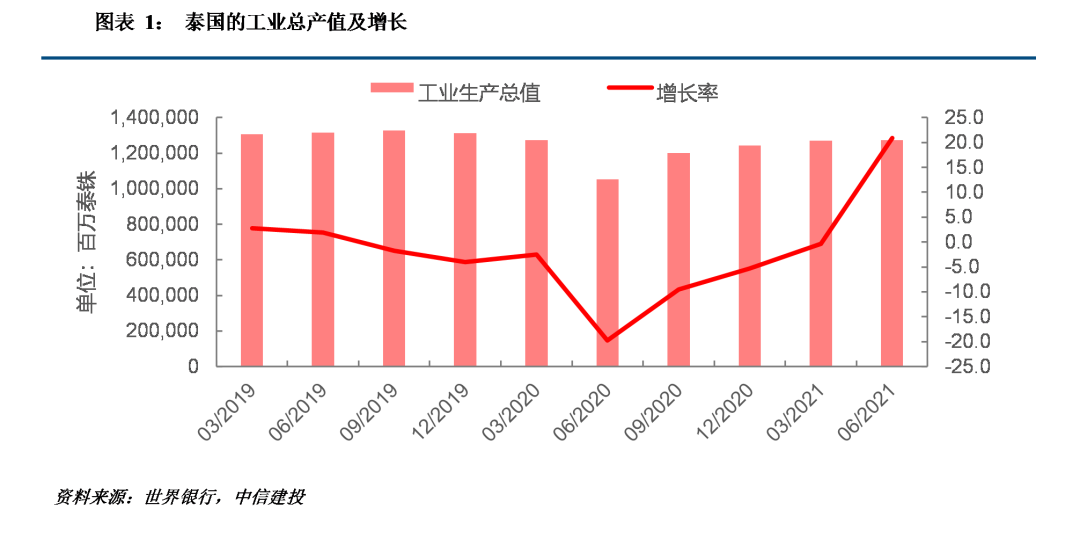

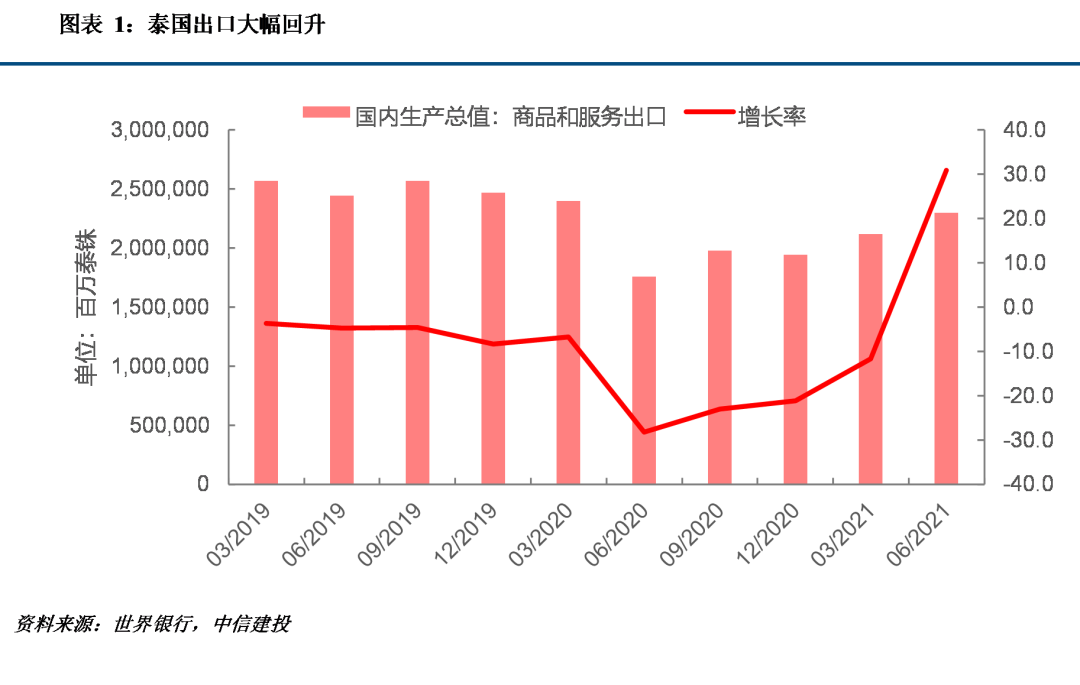

二季度产能增幅超20%,但总体上经济仍显脆弱。泰国工业产值近年来呈现下行态势,从2019年第三季度开始,产能就开始连续负增长,截止2021年第二季度,泰国工业产值已经连续七个季度出现同比负增长,虽然第二季度有较大增幅,但整体经济形势还比较脆弱。

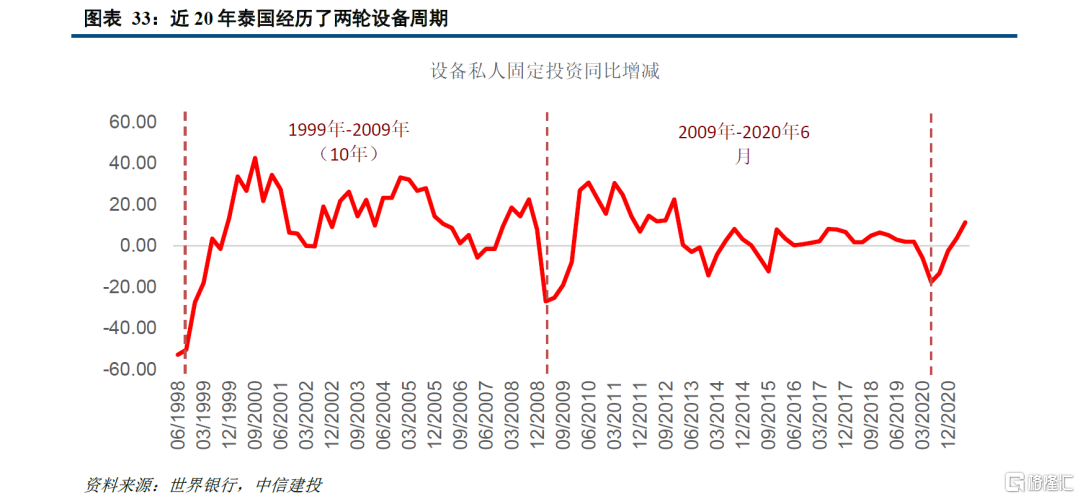

投资仍处低位,长期增长略显乏力。受疫情冲击,泰国2020年设备私人固定资产投资较2019年相比下降了9.5%,2021年上半年投资有所恢复,但增幅较弱,与疫情发生前的2019年上半年相比仍下降了5.4%,投资水平仍处于低位状态。泰国的前两轮设备周期分别为1999-2009年,2009-2020年,如果国内疫情能够稳定下来,2021年泰国将进入新一轮设备周期,设备投资有望进一步恢复。

出口大幅回升,但增长前景有限。第二季度泰国出口总值同比增长31%,但在此前泰国出口额已经连续八个季度负增长,此次回升未必能结束出口下行趋势。另外,泰国下半年经济还受到来自第3、4波新冠疫情余波的影响,经济增长前景并不乐观。

3.2.2 印度

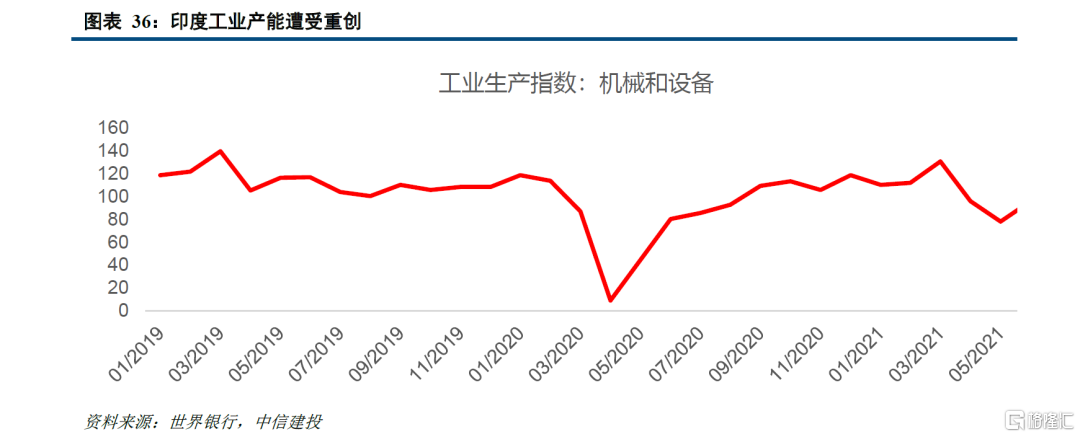

产能遭受重创,国内经济低迷。由于国内疫情防控不力,印度的工业生产受到了严重打击。印度2020年工业设备的固定资产投资总额为3.4亿卢比,较2019年相比下降了5.4%,2021年设备投资数据尚未公布,但我们可以从机械设备的工业生产指数来分析印度制造业的恢复情况。根据生产指数判断,印度在2020年机械设备生产遭受重创,生产水平曾一度滑落到不足2011年的十分之一的水平,2021上半年生产水平有所恢复,但仍不及疫情发生前的水平。

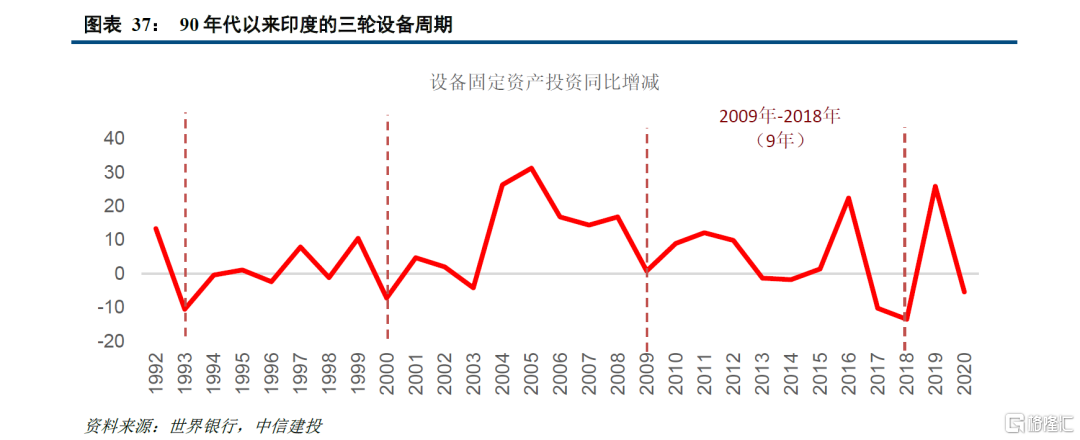

投资高位回落,设备周期或被打断。90年代以来印度经历了三轮设备周期,第一轮是1993-2000年,第二轮是2000-2009年,第三轮是2009-2018年。印度原本在2019年进入了新一轮设备周期,设备投资进入上行阶段,但突如其来的疫情冲击打破了投资的上行趋势,2021年以来印度疫情全面失控,投资者信心恐怕很难在短时间内恢复。

出口增长成为亮点,但对GDP推动作用有限。由于国内消费意愿不强,私人投资也处于抑制状态,上半年印度出口的大幅增长成为国内经济的最大亮点,这得益于印度政府在今年大力加强了出口物流的基础设施建设。今年4月至6月,印度出口总额达935亿美元,同比增长86%,与疫情前的2019年的同期相比增加17%。7月,印度出口达到创纪录的351.7亿美元,同比增长48%,与2019年7月相比,增长34%。但是印度出口占GDP的比重只有10%-12%,出口增长对国内经济的拉动作用有限。

3.2.3 菲律宾

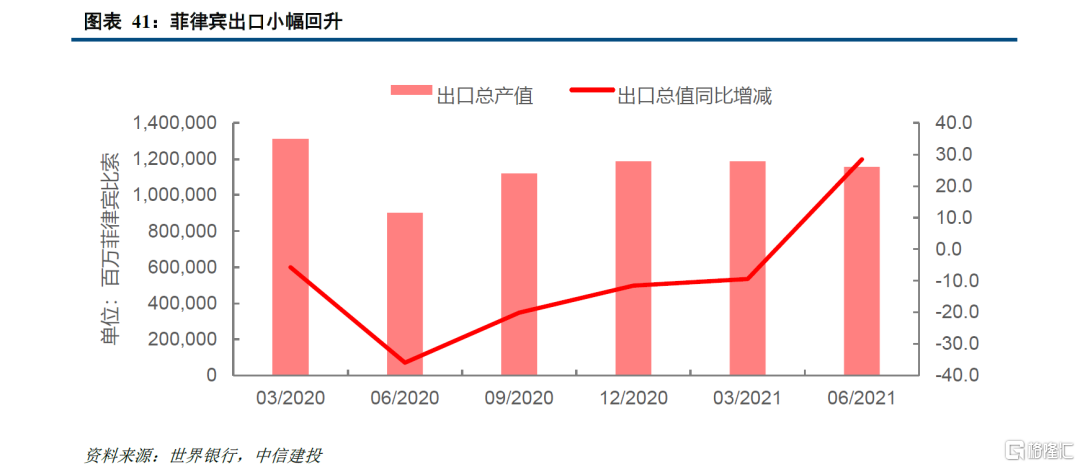

第二季度工业产值复苏,但仍不及疫前水平。菲律宾第二季度工业产值较去年同期相比增长了24%,但与2019年同期相比仍下降1.4%。菲律宾国内人口稠密,作为发展中国家,菲律宾国内疫苗供给能力又不能做到和发达国家一样充沛,再加上传染力更强的德尔塔毒株在国内大规模传播,菲律宾在今年下半年已经启动了大规模封锁政策,因此在短时间内菲律宾恐怕很难完全恢复到疫情前水平。

设备投资大幅下降,投资信心受到严重打击。菲律宾的设备投资受疫情冲击降幅非常大,2020年机械设备的固定资产投资额为1880亿菲律宾比索,较2019年相比下降了29%,从2021年上半年的数据来看,菲律宾国内机械和设备制造业受到的疫情冲击仍未出现好转,菲律宾2021年上半年机械设备投资885.9亿比索,低于2020年同期投资额,比2019年同期投资额下降了33.9%。近20年菲律宾经历过两轮设备周期,第一轮是2002年-2009年,第二轮是2009年到2020年。此次疫情对菲律宾设备生产的冲击很大,菲律宾能否在2021年开启新的设备周期很大程度上取决于国内疫情能否得到进一步控制。

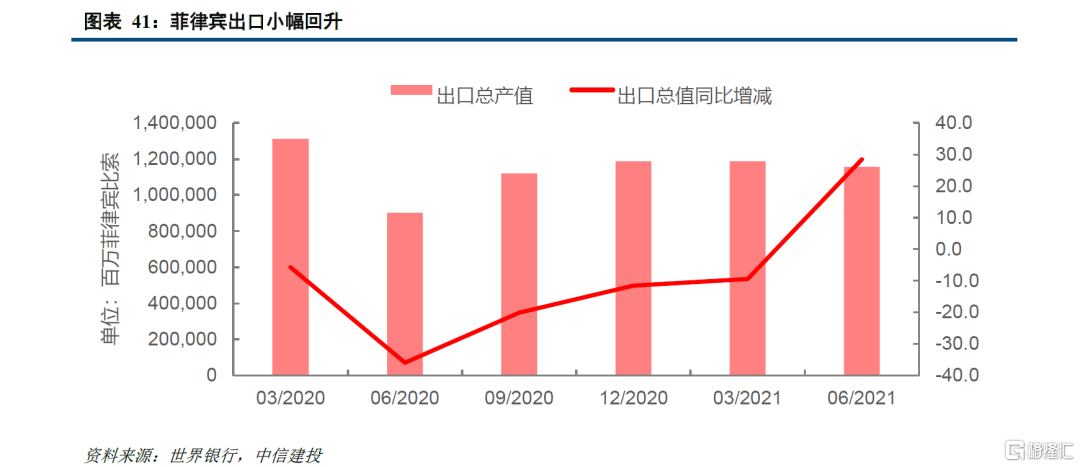

出口小幅上升,对华出口显著增长。菲律宾今年第二季度出口额有所回升,同比增长20.5%,但较2019年同期仍下降17.7%。但对华出口额增长显著,今年1月到6月,菲律宾对中国的出口达到55亿美元,比2020年同期增长34%。其中有大部分是电子设备零配件。另外,在新冠疫情期间中国对菲的投资也有所增加。

3.2.4 印尼

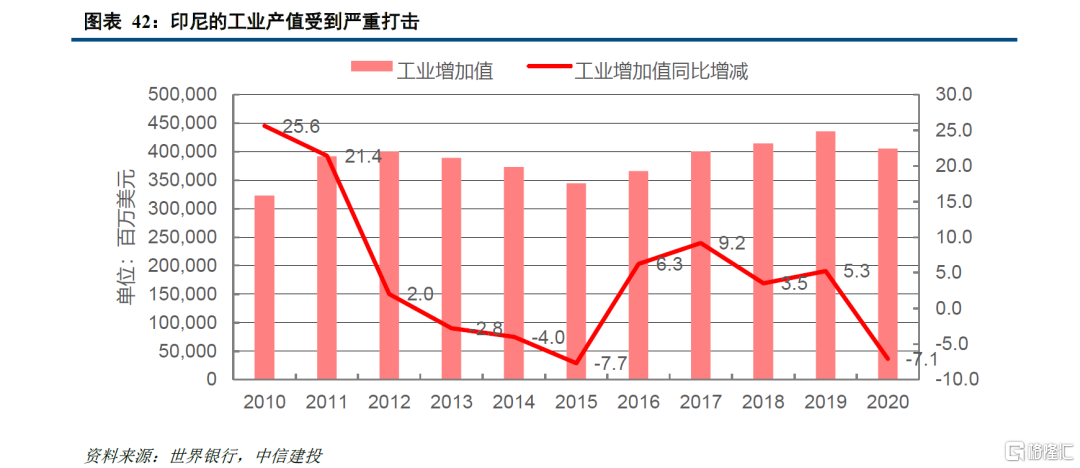

工业产值受到严重打击,打破高速增长态势。为应对疫情,印尼政府采取了大规模社会限制措施,此项措施也对国内经济造成了严重打击,大量中小企业倒闭,失业人口大幅增加。2020年印尼工业增加值较2019年相比下降了7.1%,打破了此前一直维持的高速增长局面。

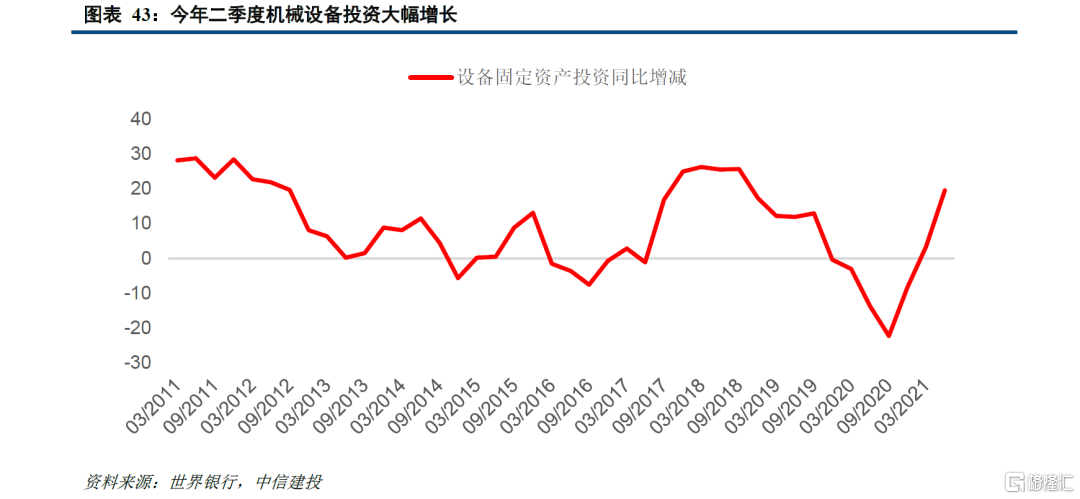

第二季度设备投资大幅增长,国内解封助力经济“重启”。大规模限制给印尼经济造成了沉重打击,承受不了经济打击的印尼,在确诊病例持续高增长中选择了逐渐重启经济的疫情防控“新常态”做法,恢复了部分场所的营业,以助推国内经济快速恢复。印尼2020年机械设备固定资产投资为477.3万亿印尼盾,较2019年相比下降了12%。但在2021年上半年印尼设备投资已经得到恢复,上半年设备固定资产投资为254.5万亿印尼盾,超过2019年同期水平1.8%,经济限制政策的放宽增加了投资者的投资信心。

出口增长瞩目,连续四个季度正增长。和国内制造业相比,印尼的出口受疫情冲击较小,这与印尼的出口结构以工业原材料为主有关。印尼从2020年下半年就恢复了出口同比正增长,中国是印尼最大的出口市场,约占出口总值的20%左右,其中占比最高的镍铁,2020年以来印尼大幅缩小了对华贸易逆差,2021年二季度的大宗商品价格上涨也推动了印尼出口的进一步增加。

3.2.5 墨西哥

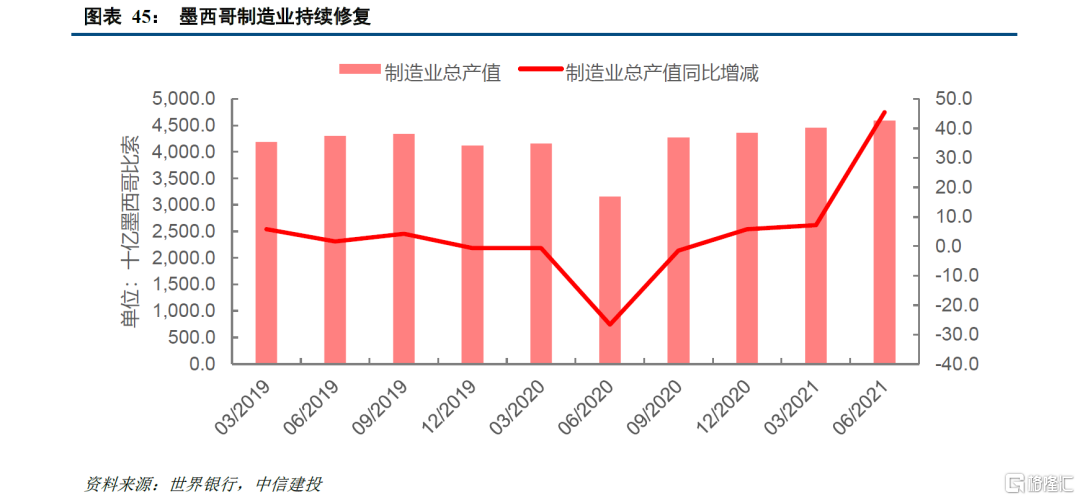

制造业连续修复,经济发展向好。虽然受疫情冲击墨西哥2020年上半年制造业产值急速下滑,但自2020年5月份起墨西哥政府陆续推出了多项复工复产措施,制造业产能得到修复,从2020年下半年开始陆续恢复增长。今年第二季度,墨西哥制造业产值同比上升45.5%,说明国内经济已经回到正轨,今年墨西哥政府继续出台多项经济刺激措施,未来经济发展向好。

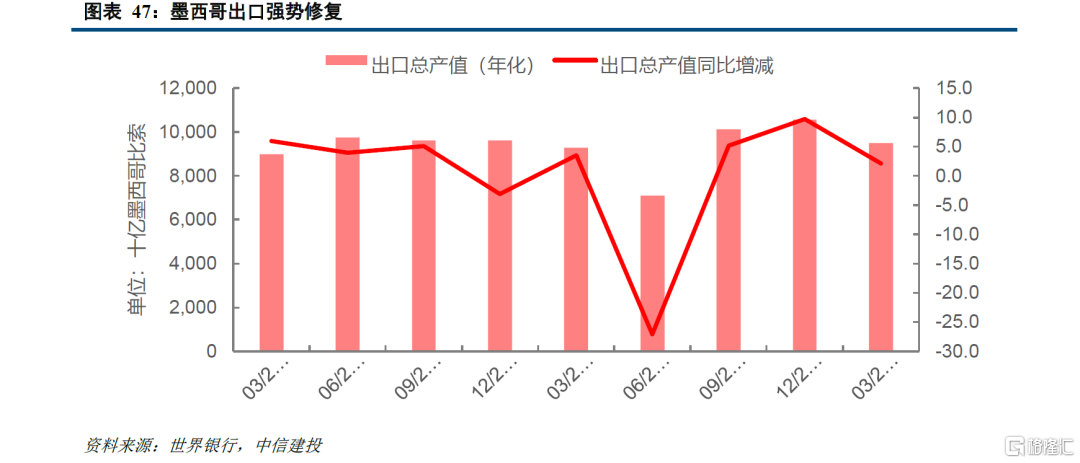

伴随着疫后生产恢复,墨西哥将开启新一轮设备周期。墨西哥2020年机械设备固定资产投资总额为1.95万亿墨西哥比索,较2019年相比下降了11.2%,2021年第一季度墨西哥机械设备投资2万亿墨西哥比索(年化),较2020年同期相比略有恢复,但仍未恢复到疫情发生前的水平。90年代以来墨西哥经历过三轮设备周期,第一轮是1995年-2002年,第二轮是2002年-2009年,第三轮是2009年6月-2019年6月。受疫情冲击,墨西哥没能在第三轮设备周期结束后马上开启新一轮设备周期,而是设备投资继续下行。今年第一季度设备投资得到恢复,后续修复国内产能需要更多投资,预计墨西哥将在今年开启新的设备周期。

海外市场复苏,国内出口强势恢复。墨西哥今年上半年出口额为2361.06亿美元,该数据超过了疫情爆发前2019年的出口额,2019年上半年墨西哥的出口额为2273.55亿美元,今年同比增长3.85%。与2020年上半年相比出口额增长了29.22%。墨西哥有80%的产品出口美国,所以美国经济复苏是墨西哥出口增长的一大动力。

3.2.6 巴西

国内经济超预期增长,二季度工业产值创新高。尽管国内疫情并不乐观,巴西还是多次取消国内的封锁政策,恢复日常经济活动。得益于卫生限制的放宽,巴西继去年同比增长。展望未来,随着疫苗接种步伐加快和限制措施的解除,经济预计将在今年下半年复苏,巴西经济前景比较乐观,但是要警惕通胀和失业率上升的威胁。

我们还可以通过工业生产指数分析巴西制造业的行业景气度。工业生产指数是用加权算术平均数编制的工业产品实物量指数,是西方国家普遍用来计算和反映工业发展速度的指标。受疫情冲击,2020年巴西制造业生产指数较2019年相比平均下降5%左右。进入2021年后巴西制造业得到了较好恢复,生产指数基本达到甚至超过2019年同期水平。

进入新一轮设备周期,制造业有望近期恢复。巴西的制造业生产指数反映了设备周期的影响,巴西的上一轮设备周期为2008年至2018年,2018年下半年巴西进入新一轮设备周期,2020年受到疫情的突发影响制造业产能出现了明显的下降,但是暂时性冲击并不会破坏设备周期的上升趋势,由于目前仍处在设备周期的上升期,预计巴西制造业将会很快得到恢复。

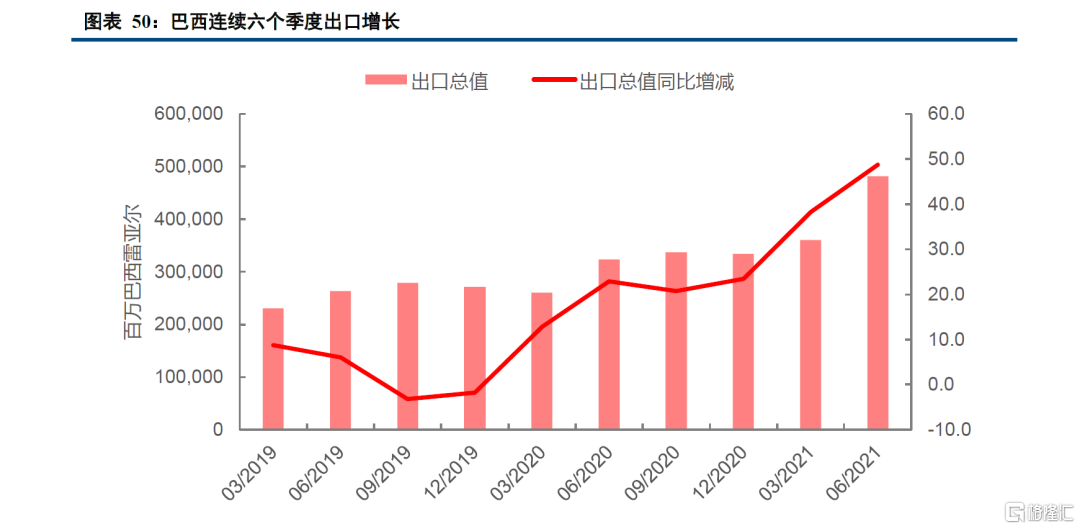

出口形势喜人,连续六季度正增长。在外部市场需求带动下,大宗商品价格上涨,而大宗商品在巴西出口中所占比重超过三分之二,这给巴西的出口带来了重大利好。2021年第一季度巴西出口总额同比上涨38.3%,第二季度出口同比上涨48.7%,成为出口增长最强劲的国家之一。

3.2.7 智利

产能持续增长,经济回到正轨。虽然去年第二季度智利国内经济受到疫情冲击出现了严重下滑,但得益于政府及时出台了经济刺激政策和严格的疫情防控措施,智利在2020年第三季度就控制住了经济跌幅,第四季度国内生产总值同比增长率回正。2021年前两季度,智利国内生产总值同比增长率分别为10.5%和25%,经济已经回到正轨。

设备投资高涨,进入新一轮设备周期。智利设备投资受疫情冲击较小,智利2020年机械和设备固定资产投资额为15.8万亿智利比索,较2019年相比仅下降3.8%,且2021年上半年智利设备投资势头强劲,与疫情发生前的2019年同期相比还增加了17%。纵向观察,智利目前正处在新一轮设备周期的上升期,行业景气度高涨。此前的两轮设备周期分别是1999年-2009年、2009年-2019年。

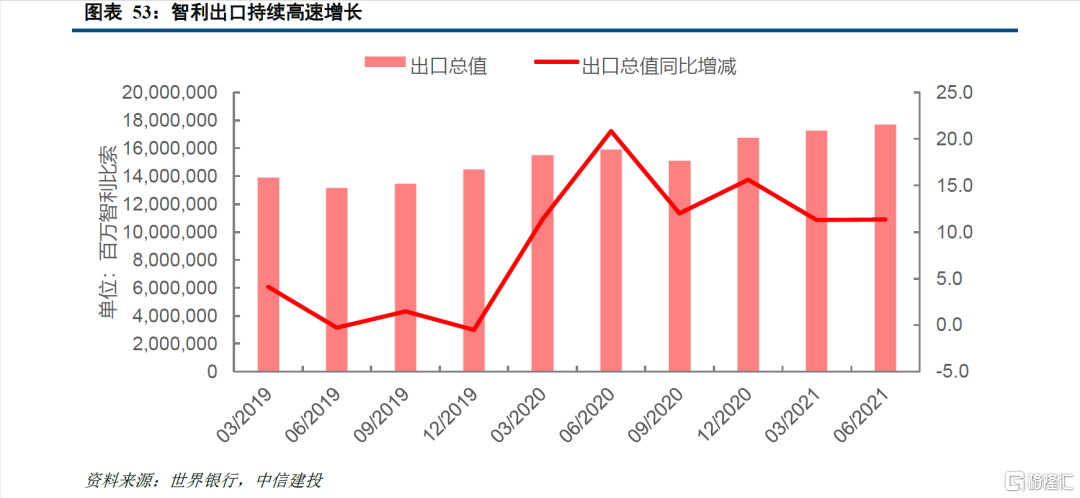

出口高速增长,中国经济复苏成最大推动力。自2020年第一季度以来,智利出口额一直保持10%以上的同比增速,中国作为智利最大的贸易伙伴,率先有效控制疫情并实现经济企稳复苏,中国经济向好对于拉动智利经济复苏起到了重要的推动作用。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员