核心观点

一、此次日央行维持货币政策不变,符合“中长期谨慎推进货币政策正常化”的预期路径。

二、投机性预期高涨导致市场扭曲再度加深,日央行长期继续大规模资产购买操作或不可持续。

三、长期国债市场压力或随日央行未来重要政策节点波动。

四、长期国债收益率上升增加国债利息支出,给财政带来压力。政府债务高企亦对货币紧缩形成掣肘。

风险提示:疫情反弹,全球经济衰退。

事件

日央行1月18日议息会议决定维持维持短期政策利率-0.1%,长期国债0%的目标收益率不变,维持长期国债±0.5%的波动区间不变,维持公司债、商业票据、ETF、J-REITs购买规模不变,维持前瞻指引不变。

同时,日央行调整经济预测,预计2022、2023、2024年GDP增长率分别为1.9%、1.7%、1.1%(2022年10月预测值2%、1.9%、1.5%),预计2022、2023、2024年CPI分别为3%、1.6%、1.8%(2022年10月预测值2.9%、1.6%、1.6%)。

正文

(一)此次日央行维持货币政策不变,符合“中长期谨慎推进货币政策正常化”的预期路径。

从市场条件来看,日央行在短期内再次收紧货币政策的迫切性不高。一是日元汇率持续回升,应对快速贬值的需求不再迫切。此前推动日央行修改YCC参数的一个重要短期因素是日元的过快贬值。随着美联储加息退坡路径逐渐清晰,市场普遍预期将在2023年一季度停止加息,并可能在2023年三季度末或四季度初开启降息通道,日元面临的贬值压力已经大幅缓解,而从历史风格来看,由于日本经济的出口导向特征,央行和财政部对日元的快速升值更加关注,近期日元大幅回升已经引发进出口同步回落,整体逆差扩大,因此紧缩操作会相对更加谨慎。

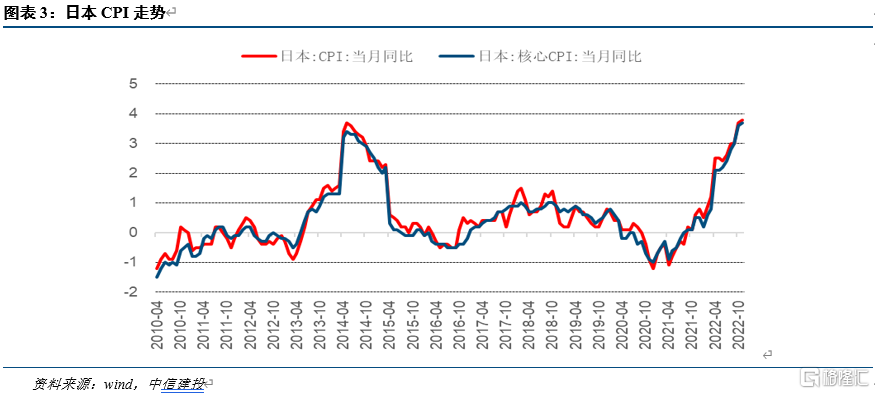

二是通胀预期趋于平缓。11月日本CPI3.8%,核心CPI3.7%,连续8个月超2%的政策目标,但由于政府采取了减轻电费和燃气费负担等财政措施,加上基数抬升等因素,预计2023财年中期CPI涨幅将有所下降。日央行《经济与物价展望》显示,2023财年通胀预计重新降至2%的目标区间以下,2024财年可能接近2%。

三是货币政策过快正常化可能带来的经济和金融风险。利率大幅上升将带来市场更大幅度的震荡,投机交易的成功将诱发进一步的押注,造成市场预期的恶性循环。从实体经济层面来看,利率的快速上行可能引发大量“僵尸企业”破产,短期内引发就业压力和经济下行,此外,融资成本的上升还将提升主权债务风险。

(二)投机性预期高涨导致市场扭曲再度加深,日央行长期继续大规模购买操作或不可持续

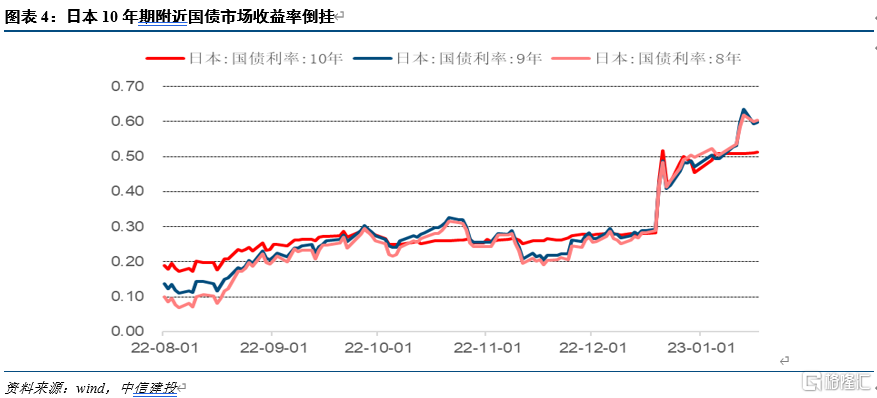

国际市场的投机性预期引发市场压力上升,与提升国债市场功能的政策目标背道而驰。此前,日央行在12月议息会议上宣布将10年期国债收益率波动区间由±0.25%扩大至±0.5%,引发市场震动,10年期日本国债收益率迅速触及0.5%的上限。此次议息会议前夕,投资者再度押注日央行扩大YCC波动区间,由于日央行的交易滞后等因素,10年期国债收益率连续3个工作日突破区间上限升至0.6%以上。

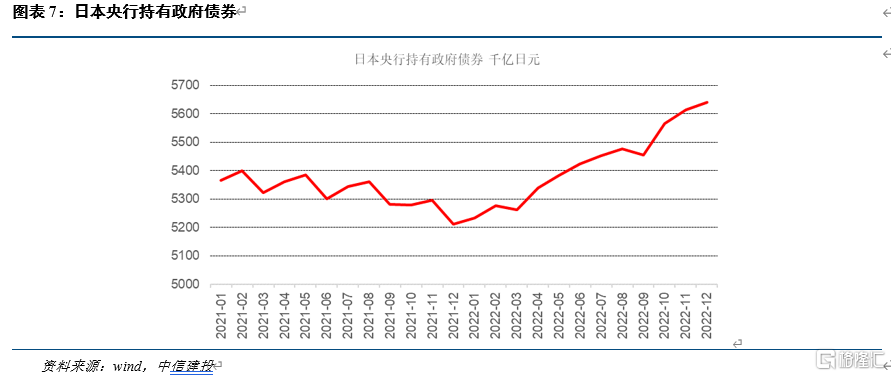

日央行购买大量10年期债券,以限制收益率上涨并保护上限。日央行13日起日购债量超5万亿日元,创下历史新高。由于日央行锁定10年期债券,造成8年期和9年期政府债券的收益率高于10年期债券的收益率。收益率曲线的倒挂目前局限在10年期国债附近,但如果日央行的激进购买持续下去,倒挂可能蔓延至其他期限。

日央行增持政府债券引发了对国债市场流动性下降的再度担忧,与此前日央行宣称“提升市场流动性”的政策目标产生偏离。对于流动性较低的市场,大单容易造成价格大幅波动,从而加剧崩盘风险。由于投机交易多发生在期货市场,导致期货与现货市场价格分化,金融机构将难以对冲风险,并引发指数化程度较高的养老基金和投资基金的损失。

(三)日本长期国债市场压力或随日央行未来重要政策节点波动

随着日央行3月领导换届,预计新行长将在未来5年的任期内根据经济情况逐步推进货币政策正常化:

一是根据日本政府宣布的计划,在2023年4月之后,修改政府-央行共同声明里“尽快实现2%通胀目标“的表述,重新评估通胀形势与未来目标,或将 2% 的物价目标定位为中长期目标,不再追求短期实现。

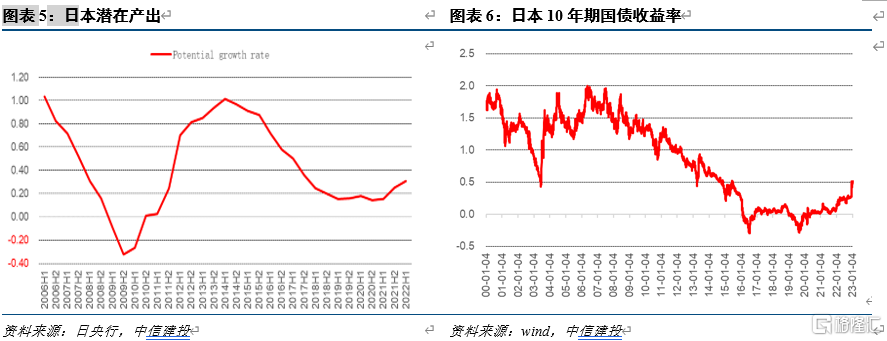

二是再度扩大YCC长期目标区间,直至接近长期均衡利率水平。根据日央行研究,日本的长期均衡利率与长期预期名义产出增长率大致相当,因此有两大决定因素,即潜在产出与通胀率。对比日本开启大规模货币宽松前的2012年,当时日本潜在产出年增长率在0.8%左右,CPI为0%,2012年末10年期国债收益率为0.8%。2022上半年日本潜在产出在0.3%左右,预计2022年CPI在3%,而2023年CPI约1.6%,根据上述数据,预计日本长期均衡利率可能在0.7%-1.5%之间。

三是短端走出负利率区间。YCC长期目标的调整实质上也给短端利率上浮打开了空间,未来日央行可能从短端着手开启加息。

四是完全取消长期利率的日常控制框架。使长期收益率控制重新成为“非常时期”的政策工具,日常操作则回归以短端利率控制为主,疏通长期-短期传导机制的框架中。

国际投资者或将持续押注日央行重要政策节点。历史经验表明,若央行在市场压力下放弃钉住制目标(汇率目标或利率目标),将引发市场预期进一步恶化,并动摇央行承诺的政策可信度。日央行也将谨慎选择政策退出时机,尽量遏制市场单边投机预期交易,降低国债和外汇市场因政策信任崩塌而导致的连锁反应。

对国际市场而言,日央行调整货币政策引发日资回流国内担忧。日本海外资产规模较大,其对海外安全资产的持续较高需求有助于发达市场债券收益率维持在较低水平。日央行此次对于收益率曲线控制的放松推高了日债收益率,或在一定程度上吸引资金从美债等外国资产回流日本,推升其他发达国家债券收益率,进而提高全球整体利率水平与借贷成本,这也或对其他市场资产造成一定负面影响。

日元作为避险货币的基础受到动摇,可能一定程度上改变全球资产配置逻辑。日本一直实施负利率的货币政策,以其超低的融资成本吸引国际投资者从日本机构借入日元,成为日元避险属性的基础。而未来,若日央行开启货币政策正常化进程,日元借贷成本上升,国际对冲基金的配置势必发生变化。

(四)日本政府债务压力不容忽视

市场扭曲可能压缩财政空间,政府债务高企亦对货币政策正常化形成掣肘。岸田政府上台后,由于国防和社保开支上升,财政纪律有所松动。若国债市场流动性再度降低,政府通过债务筹集资金难度将大幅上升。日本2023财年预算达到创纪录的114.4万亿美元,比2022年上升6.3%,其中国债还本付息额将达到25.3万亿日元,增速3.7%。当前政府债券的未偿余额约为1269万亿日元,2023年预计新发债务35.6万亿日元,再融资债务157.6万亿日元,2020年中央政府债务占GDP的220%,债务率高居全球首位。加息将大幅增加政府偿债负担。据财务省估计,若利率上升1%,2025财年政府债券的利息和本金支付将比预期增加3.7万亿日元。由于日央行多年来的购买操作,市场并未将主权债务风险纳入利率市场定价考量。未来货币政策正常化过程中,对政府债务的评估或成为更加重要的考量因素。

风险分析:

日央行货币政策调整对全球市场造成冲击。国际金融市场波动超预期,海外政策超预期,日央行货币政策转向速度过快,引发通胀快速下行,经济衰退超预期,日本经济问题导致外需萎缩,供应链恢复低于预期,影响我国出口相关行业,资源争夺恶化,政策风险加大。日本政府主权违约风险上升。投资者情绪脆弱背景下,市场波动幅度扩大,投机交易进一步恶化市场预期,全球资本流动速度加快,单个市场冲击可能带来超预期的溢出效应,引发全球金融市场动荡。人民币兑日元汇率波动,日资超预期外流。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员