作者:明明债券研究团队

来源:明晰笔谈

核心观点

基建、地产快速恢复,但制造业投资修复偏缓是当前经济中的一个特征,结合来看,产成品库存高企、产能利用水平偏低、产成品价格回落、外需压力凸显均是当前制造业复苏偏缓的原因。考虑到制造业的顺周期性,制造业投资、社零消费修复偏缓的组合也反映出当前经济的内生增长动力仍然偏弱,在内生修复仍有波澜、外部环境不确定性高企的环境之下,经济的修复料将是一波三折的进程。

▍修复进程中的“参差”。理论上,基建、地产的繁荣将通过促进相关企业的营收和利润改善、提高地产后周期与基建后周期产品的消费需求等途径带动制造业投资增长。然而,自疫情步入常态化防控周期以来,基建、地产快速反弹,5月基建(不含电力)、房地产、制造业投资的当月同比增速均恢复至近年来的相对高位,与之对比,制造业的修复进程却较为缓慢,5月同比增速仍维持在深度负值区间。原因为何?

▍制造业复苏缘何偏缓?首先,高库存、低产能的组合之下企业主动扩大固定资产投资的意愿不强,一定程度上弱化了地产、基建对制造业的带动效果。其次,产成品价格持续下滑对企业利润表的修复形成考验,这进一步制约了工业企业的扩产动力。此外,外需的回落也部分冲销了内需复苏对企业营收、利润的带动效果。上述因素共同制约了制造业复苏的节奏和幅度。

▍以微见著,制造业弱复苏说明了什么?地产、基建快速攀升+制造业投资磨底的组合说明当前经济的内生增长动能仍然偏弱,考虑到供给端的补偿性修复已有放缓之势,经济复苏的主线或将重新切换到需求侧。在当前制造业投资、社零消费仍偏疲软,外需压力逐渐显现的环境之下,经济的复苏脚步更可能是一波三折的。

▍结论:自疫情步入常态化防控周期以来,基建、地产快速反弹,但对制造业的拉动效果似乎并不明显,截至2020年5月,制造业投资的当月同比增速仍处于深度负值区间。基建、地产快速恢复,但制造业投资修复偏缓是当前经济中的一个特征。结合来看,我们认为产成品库存高企、产能利用水平偏低、产成品价格回落、外需压力凸显均是当前制造业复苏偏缓的原因,而考虑到制造业的顺周期性,制造业投资、社零消费修复偏缓的组合也反映出当前经济的内生增长动力仍然偏弱。立足当下,供给端的补偿性修复已有所放缓,经济复苏的主线将重新切换至需求端,在内生修复仍有波澜、外部环境不确定性高企的环境之下,经济的修复前景也并非“万里无云”。

正文

进入疫情常态化防控周期后,随着复工复产的有序推进,我国经济整体呈逐渐复苏态势,各项经济数据均有一定改善,但从分项来看,制造业投资的修复速度明显弱于地产、基建投资的回暖节奏。基建、地产与制造业投资缘何发生分歧?这种分歧的背后又说明了哪些现象?本文将就此展开分析。

修复进程中的“参差”

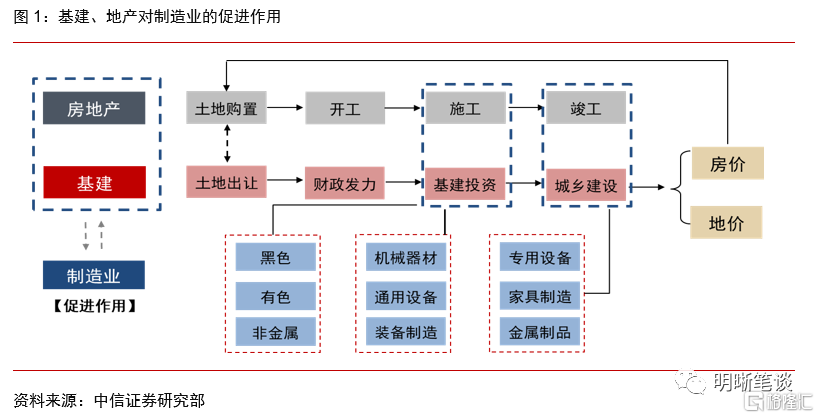

理论上,基建、地产的繁荣将通过促进相关企业的营收和利润改善、提高地产后周期与基建后周期产品的消费需求等途径带动制造业投资增长。一方面,由于房地产、基建的产业链相对较长、波及面广,制造业中大多数子行业(如钢铁、有色、机械设备、金属产品制造业、建筑材料及非金属矿物制品业等)均与基建、房地产存在一定的关联,基建与房地产的繁荣将带动相关产业链的景气度,推升相关行业的营收、利润的同时对制造业投资形成拉动;另一方面,房地产、基建行业的温和增长有助于提升地产后周期消费品(如加家具、家电、建筑装饰品等产品)和基建后周期消费品(如专用设备、通用设备)的消费需求,需求端的改善也有助于提高相关制造业的营收和利润水平,形成对制造业投资的撬动效果。

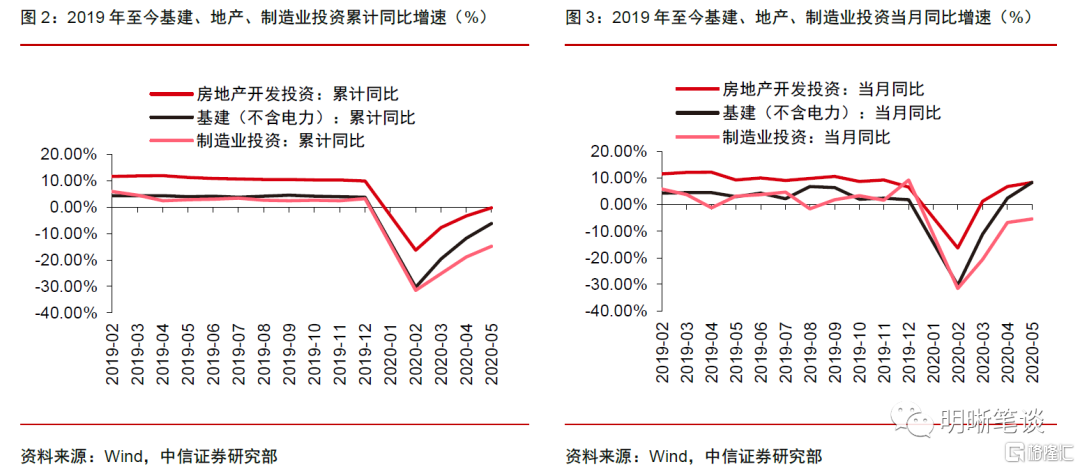

然而,自疫情步入常态化防控周期以来,基建、地产快速反弹,制造业的修复进程却较为缓慢。结合国家统计局公布的数据,2020年1-5月,基建(不含电力)、地产、制造业投资的累计同比增速分别为-6.3%、-0.3%、-14.8%,制造业投资的恢复速度明显慢于地产、基建。进一步,从当月同比的视角来看,2020年4月基建(不含电力)、房地产投资的当月同比增速分别为2.3%、6.8%,均位于零值以上,而制造业投资同比增速仅为-6.8%,仍维持收缩态势;5月基建(不含电力)、房地产、制造业投资的当月同比增速分别为8.3%、8.4%、-5.3%,基建、地产的投资增速进一步恢复至近年来的相对高位,而制造业投资同比增速仍维持在深度负值区间。基建投资、地产投资快速恢复,但制造业投资修复偏缓是当前经济结构性复苏进程中的一个特征。

制造业复苏缘何偏缓?

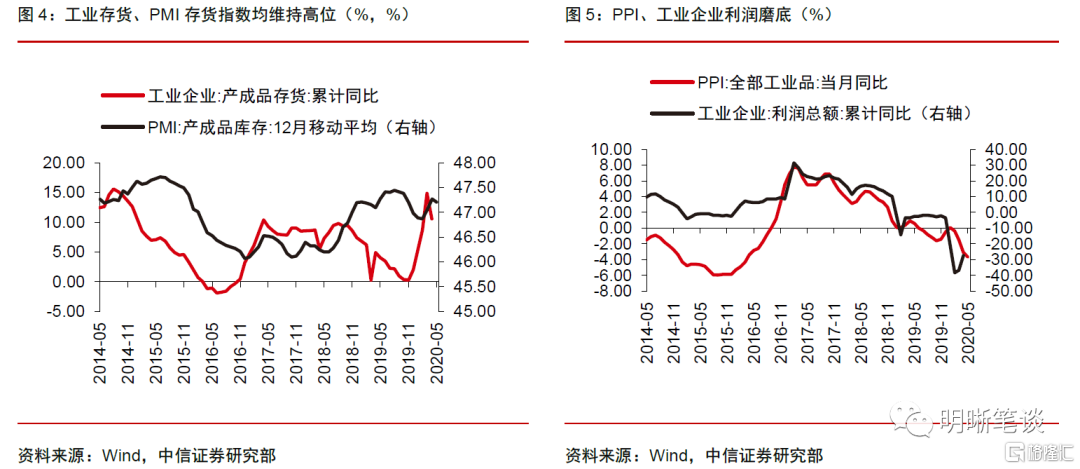

高库存、低产能的组合之下企业主动扩大固定资产投资的意愿不强,一定程度上弱化了地产、基建对制造业的带动效果。随着疫情防控步入常态化周期,自2月下旬以来,我国各省份相继开展复工复产进程,进入3月后,复工复产进一步加力提速,生产端有序恢复,工业增加值持续攀升,但需求端的改善却略微落后于生产端:由于国内疫情余悸仍存以及常态化防控对餐饮、娱乐行业的经营限制尚未完全放松,国内消费增速虽有反弹但仍持维持在负值区间;同时随着海外疫情的逐渐蔓延,外需的疲弱也逐渐显露。供给修复速度快于需求导致了企业产成品库存的快速攀升,4月PMI产成品库存、工业产成品存货同比增速分别录得49.3%、10.6%,均在历史高位,进入5月后,PMI产成品存货虽有所回落,但仍在历史中枢之上,高库存在一定程度上制约了企业的扩产动力。另一方面,根据统计局调查显示,“截至5月27日,67.4%的企业达到正常生产水平八成以上”,考虑到近年来的工业产能利用率中枢大约为75%-77%,八成约为60%-65%左右,企业产能虽边际改善,但产能利用的绝对水平仍然偏低。这种高库存+低产能的组合将制约企业主动扩产意愿,也将在一定程度上弱化地产、基建对制造业的带动效果。

产成品价格持续下滑对企业利润表的修复形成考验,进一步制约了工业企业的扩产动力。2020年3月以来,全球疫情黑天鹅加速蔓延,海外主要经济体相继开展人员隔离、航线管控等防控措施,全球贸易产业链周转趋缓,经济增长阴霾笼罩,叠加美股暴跌等黑天鹅事件频发,终端需求遇冷+风险偏好迅速回落的环境之下原油价格持续下探,受此影响,国内产成品价格持续下滑,截至2020年5月,PPI同比增速录得-3.7%,为自2016年4月以来的最低水平。产成品价格的持续低迷也制约了企业利润触底反弹的幅度,统计局数据显示,2020年4月,工业企业利润同比增速录得-4.3%,2020年1-4月累计同比增速为-27.4%,均处于深度负值区间,产成品价格的持续下探对工业企业利润修复的拖累也弱化了工业企业的扩产意愿。

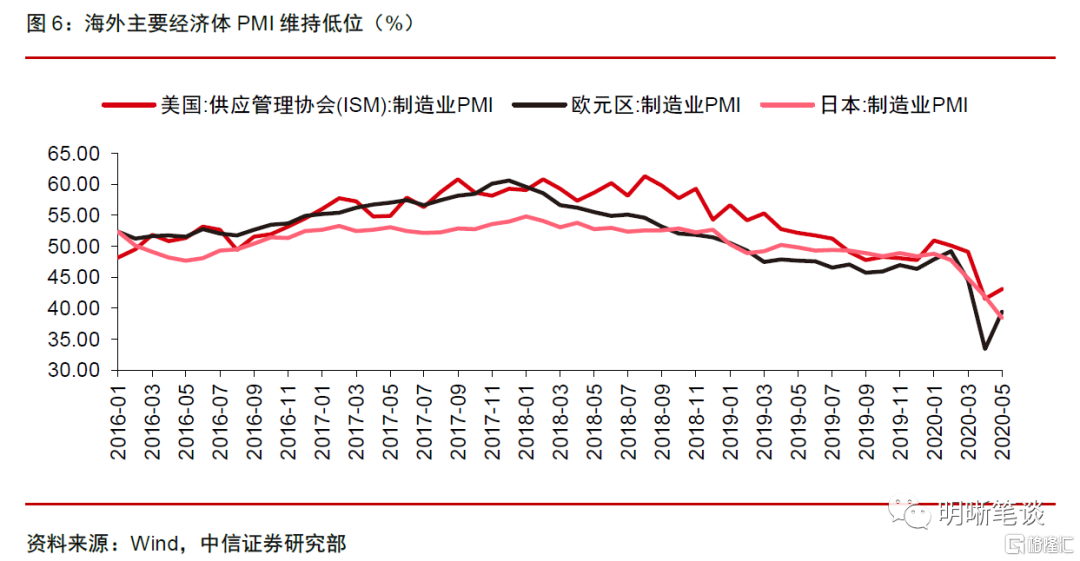

此外,外需的回落也部分冲销了内需复苏对企业营收、利润的带动效果。当前海外主要经济体的疫情防控尚在途中,疫情对全球经济增长的制约效果也逐渐体现,2020年5月美国、欧洲PMI分别录得43.1%、39.4%,虽较前值均小幅改善,但仍处于历史低位,日本PMI录得38.4%,较前值仍有所下滑。在全球经济增长放缓的环境之下我国出口的高增也难以维持,5月我国出口同比增速降至-3.3%(以美元计),同时出口交货值也有所收缩,同比增速降至-1.4%。外需的回落部分冲销了内需修复对工业/制造业企业营收、利润的带动效果,这也是导致当前制造业企业扩产意愿不足的重要原因。

以微见著,制造业弱复苏说明了什么?

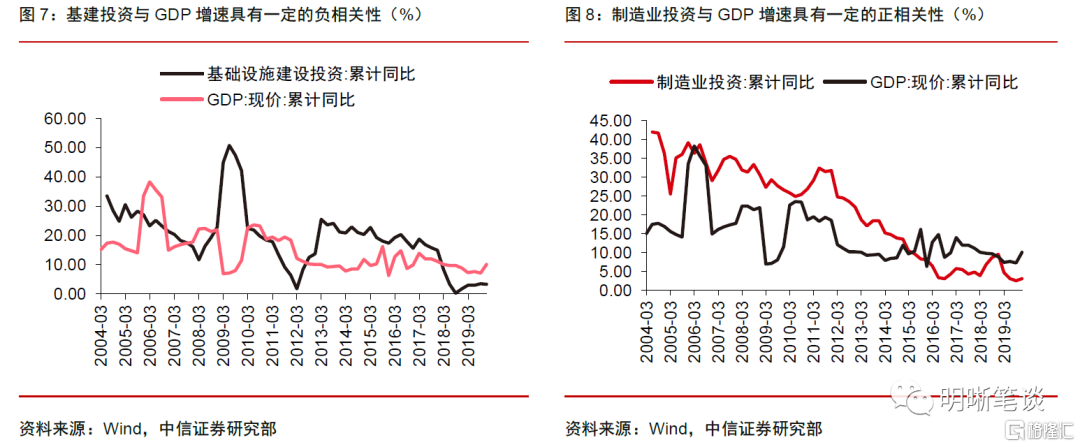

首先,地产、基建快速攀升+制造业投资磨底的组合说明当前经济的内生增长动能仍然偏弱。地产、基建由于其产业链较长,涉及行业较广,往往是传统逆周期调节的重要手段,其行业的景气度也有一定的逆周期特征。但制造业不同,制造业中的小微企业占比较高,企业盈利、投产意愿都容易受到终端需求的影响,这使得制造业投资具有一定的顺周期性。回溯历史也可以发现,地产、基建投资增速与GDP的走势具有一定的负相关关系,而制造业投资与GDP增速具有明显的正相关性。立足当下,制造业投资增速磨底侧面反映出当前经济的内生增长动力仍然偏弱,说明当前的宏观经济仍处于弱复苏进程。

其次,工业/制造业的弱复苏既体现在投资端,也反映在了工业生产上,随着供给端的补偿性修复逐渐放缓,经济复苏的主线将重新切换到需求侧。疫情期间我国采取停工停产以应对疫情发酵,进入疫情防控常态化周期,随着复工复产的快速推进,我国经济增长也逐渐走出底部区间,工业增加值持续攀升。但进入5月后,随着补偿性修复的陆续完成,工业生产的修复进度开始放缓,2020年5月工业增加值同比增速录得4.4%,较前值3.9%仅小幅回升0.5pcts,与4月(3.9%,+5.0pcts)相比,生产修复的斜率已有趋平之势,综合考虑到当前低产成品价格+高产成品库存的组合对企业扩产动力的制约,供给快速修复过后经济复苏的主线将重新切换到需求侧。

考虑到当前制造业投资、社零消费仍偏疲软,且外需压力逐渐显现,经济的复苏脚步更可能是一波三折的。对于后续需求端的恢复节奏,应综合考虑内需与外需的演绎方向:内需方面,尽管地产、基建的边际修复将助推相关产业链行业的景气度,但制造业投资、社零消费的复苏偏缓、失业率维持高位均说明当前经济内生修复仍有波澜;而从外需的角度来说,尽管海外主要经济体相继开展了复工进程,但海外疫情反复、美国种族矛盾尖锐等黑天鹅与灰犀牛风险仍不容忽视,外需的不确定性是当前宏观经济中最大的风险因素。综合内外双需的视角来看,经济的内生修复斜率难言尘埃落定,随着基数逐渐升高,预计经济的环比修复速度仍将逐渐放缓,届时经济的复苏脚步更可能是一波三折的。

结论

自疫情步入常态化防控周期以来,基建、地产快速反弹,但对制造业的拉动效果似乎并不明显,截至2020年5月,制造业投资的当月同比增速仍处于深度负值区间。基建、地产快速恢复,但制造业投资修复偏缓是当前经济中的一个特征。结合来看,我们认为产成品库存高企、产能利用水平偏低、产成品价格回落、外需压力凸显均是当前制造业复苏偏缓的原因,考虑到制造业的顺周期性,制造业投资、社零消费修复偏缓的组合也折射出当前经济的内生增长动力仍然偏弱。立足当下,供给端的补偿性修复已有所放缓,经济复苏的主线将重新切换至需求端,但在内生修复仍有波澜、外部环境不确定性高企的环境之下,经济的修复前景也并非“万里无云”。

市场回顾

利率债

资金面市场回顾

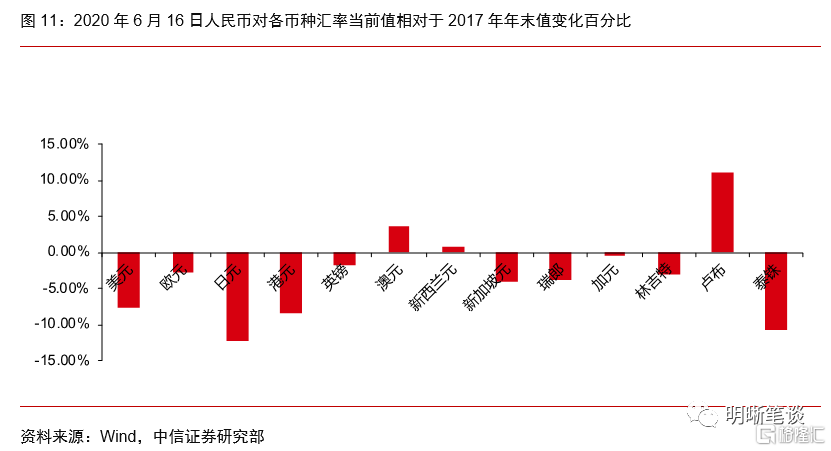

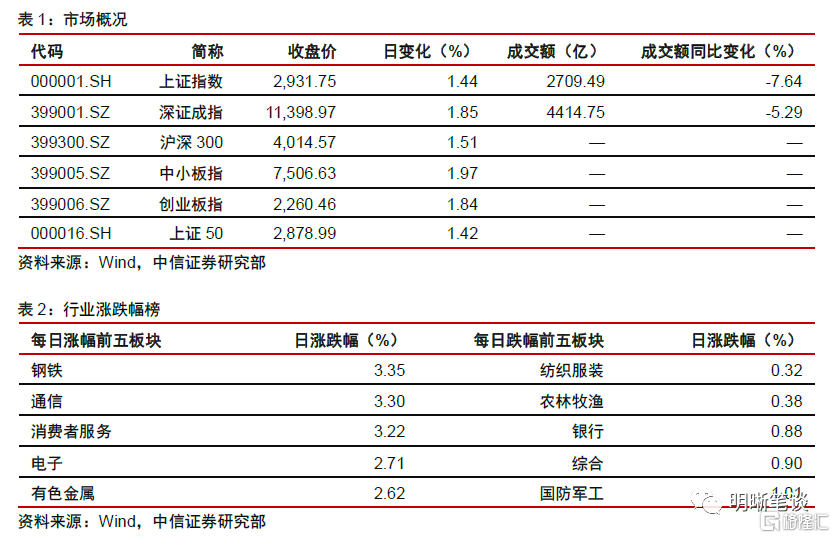

2020年6月16日,银存间质押式回购加权利率大体上行,隔夜、7天、14天、21天和1个月分别变动了28.12bps、8.53bps、13.08bps、3.71bps和3.11bps至1.80%、1.94%、2.03%、2.14%和2.56%。国债到期收益率大体上行,1年、3年、5年、10年分别变动3.93bps、6.91bps、8.75bps、5.24bps至2.08%、2.36%、2.60%、2.84%。上证综指上涨1.44%至2931.75,深证成指上涨1.85%至11398.97,创业板指上涨1.84%至2260.46。

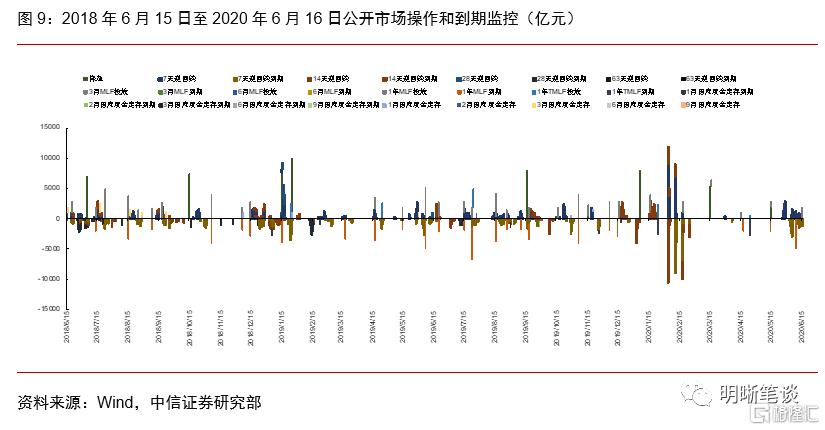

央行公告称,目前银行体系流动性总量处于合理充裕水平,2020年6月16日不开展逆回购操作。

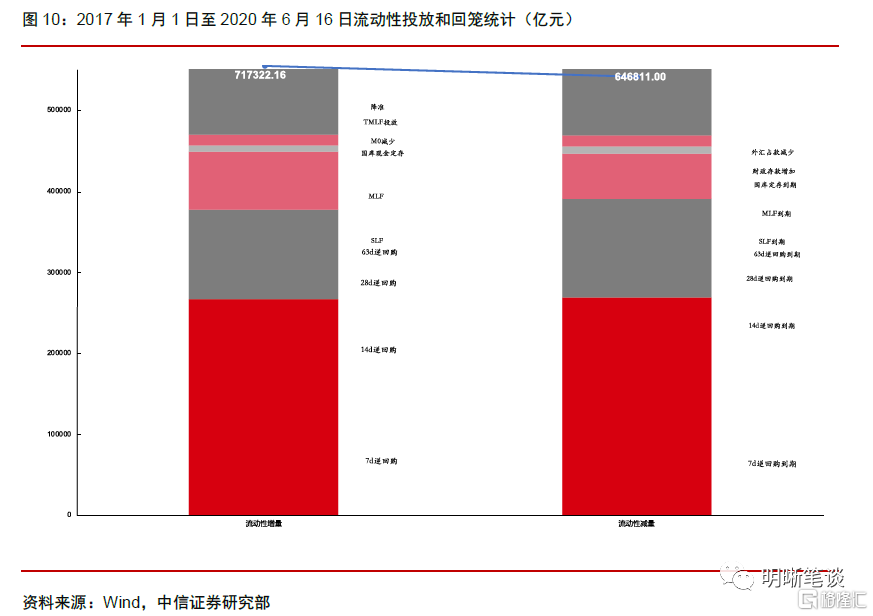

流动性动态监测

我们对市场流动性情况进行跟踪,观测2017年开年来至今流动性的“投与收”。增量方面,我们根据逆回购、SLF、MLF等央行公开市场操作、国库现金定存等规模计算总投放量;减量方面,我们根据2020年5月对比2016年12月M0累计增加14,718.3亿元,外汇占款累计下降7,346.2亿元、财政存款累计增加2,404.3亿元,粗略估计通过居民取现、外占下降和税收流失的流动性,并考虑公开市场操作到期情况,计算每日流动性减少总量。同时,我们对公开市场操作到期情况进行监控。

可转债

可转债市场回顾

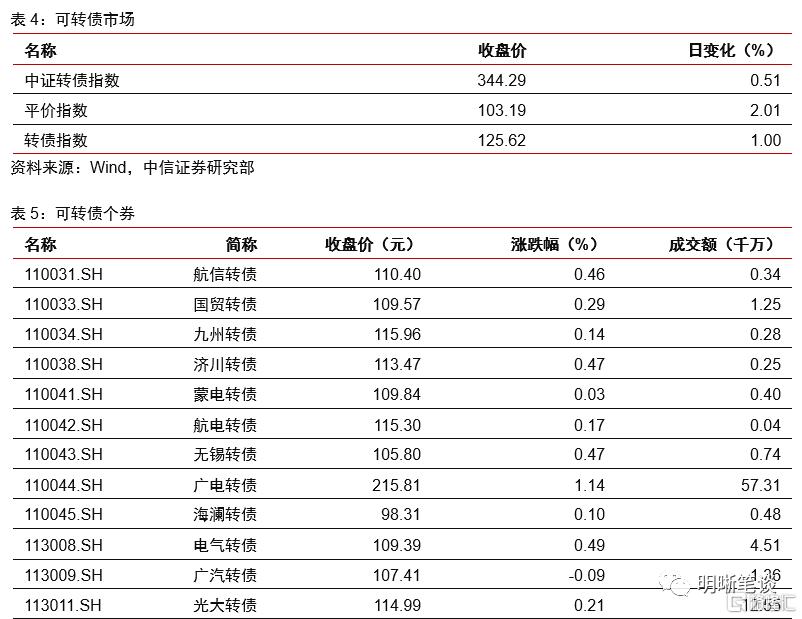

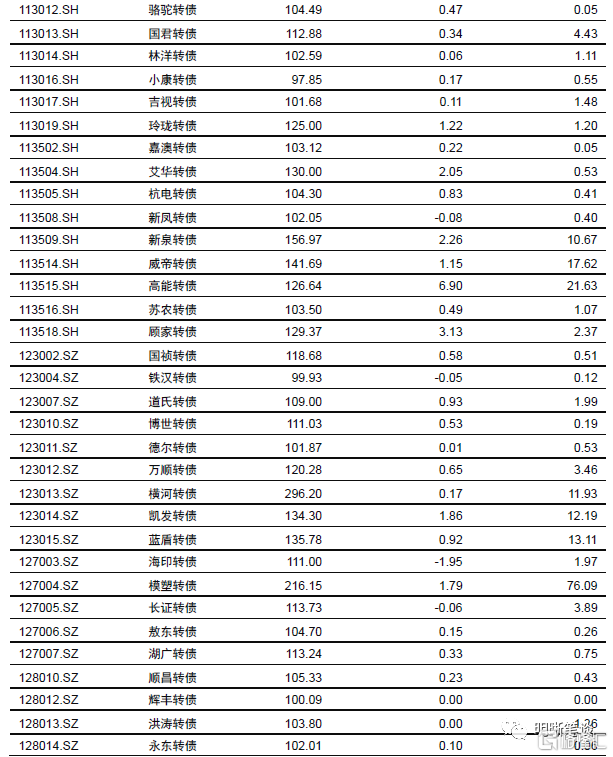

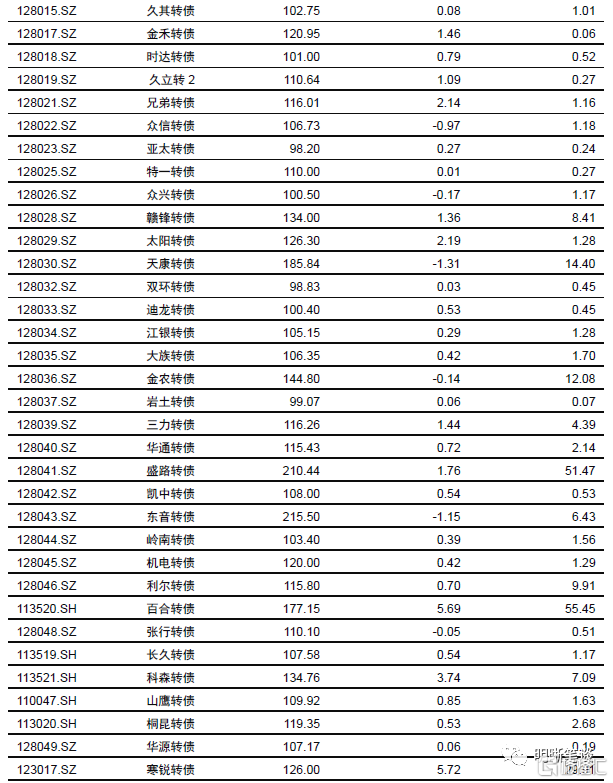

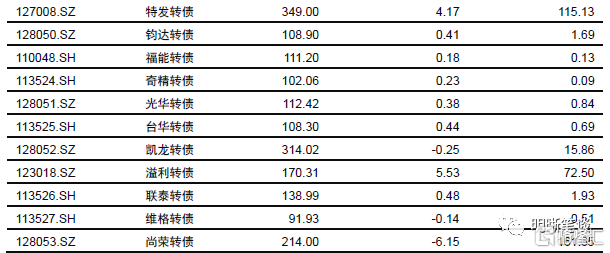

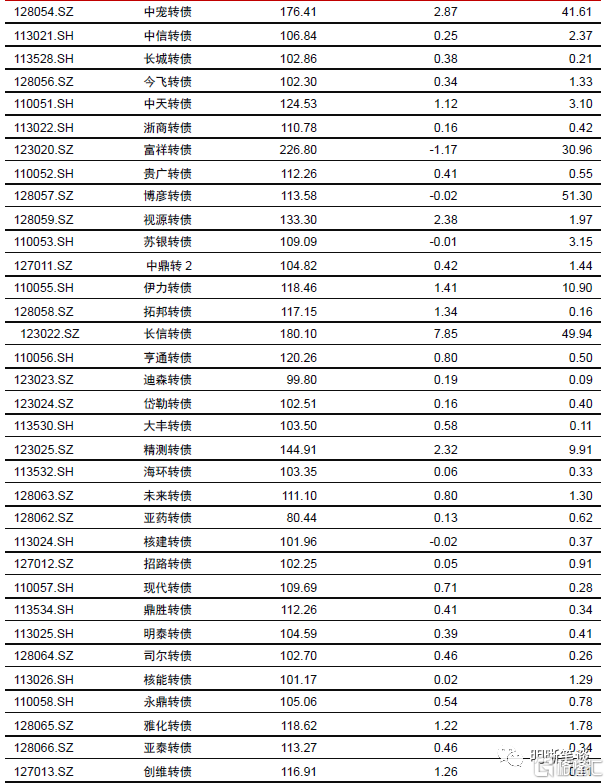

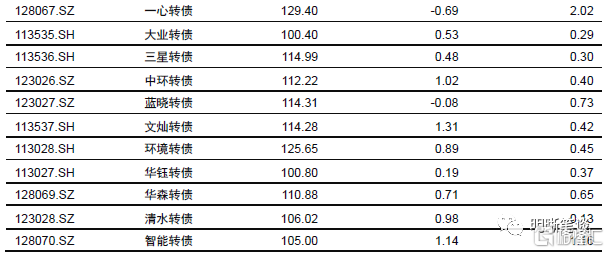

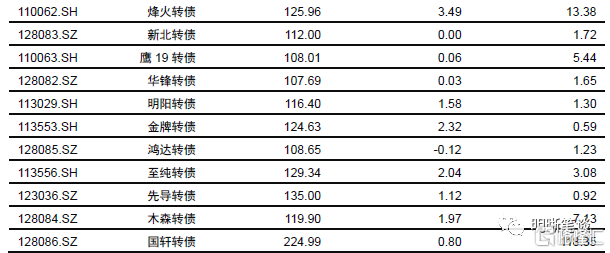

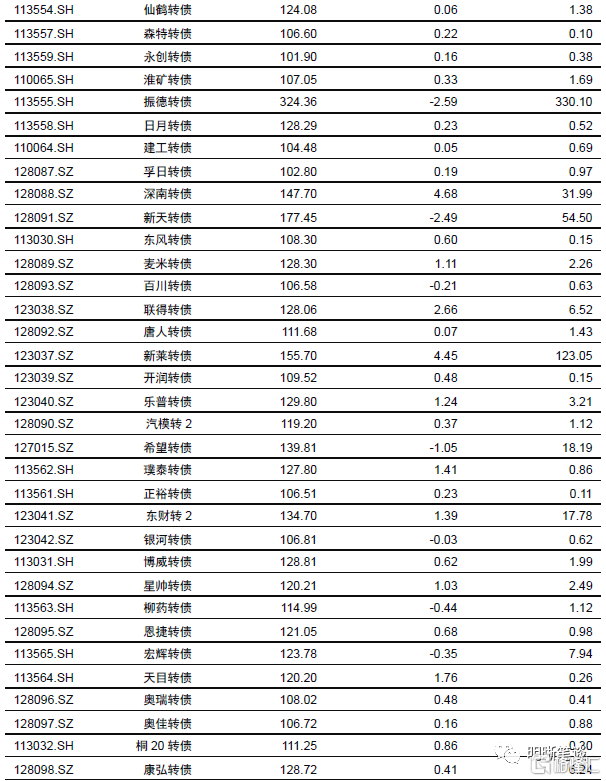

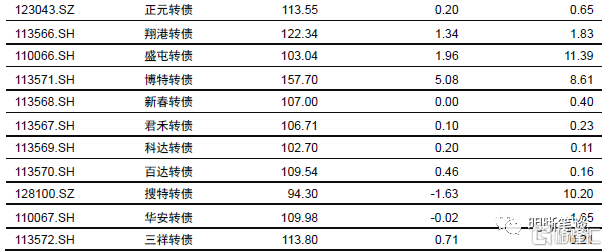

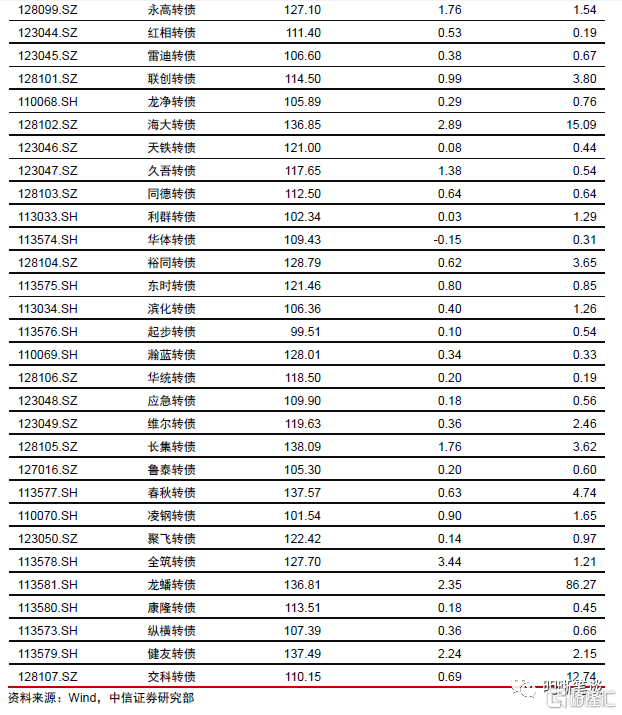

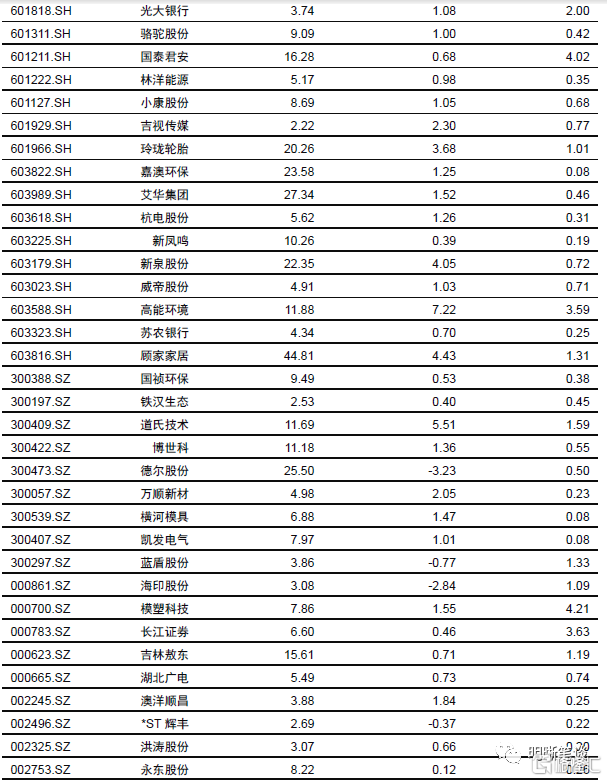

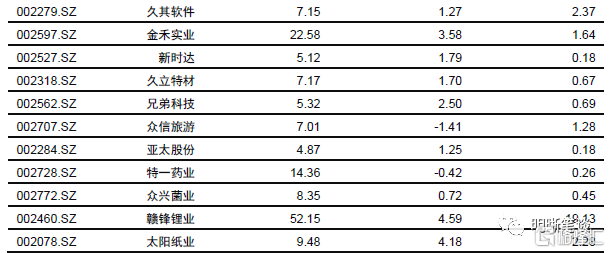

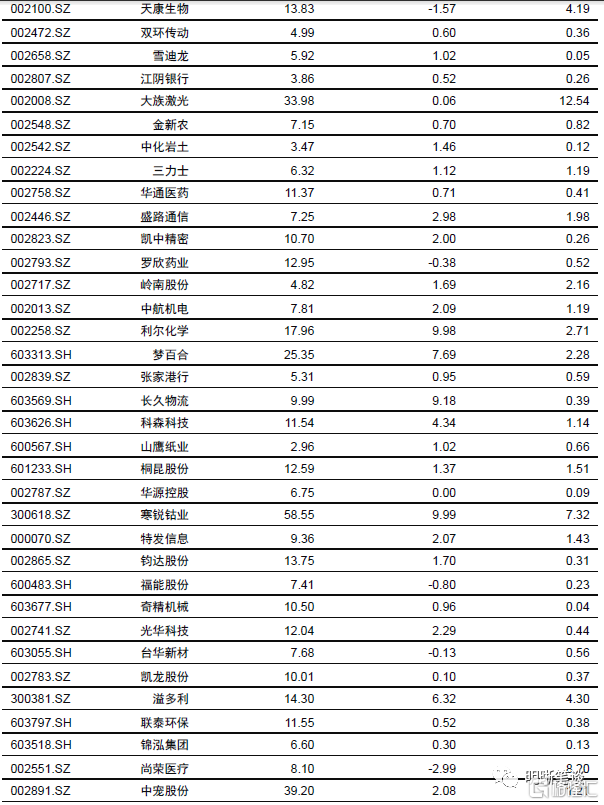

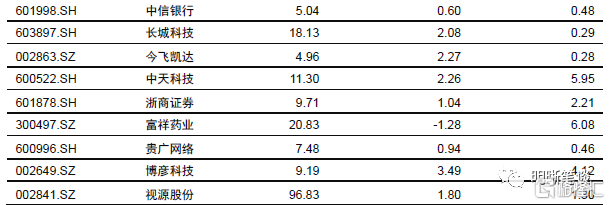

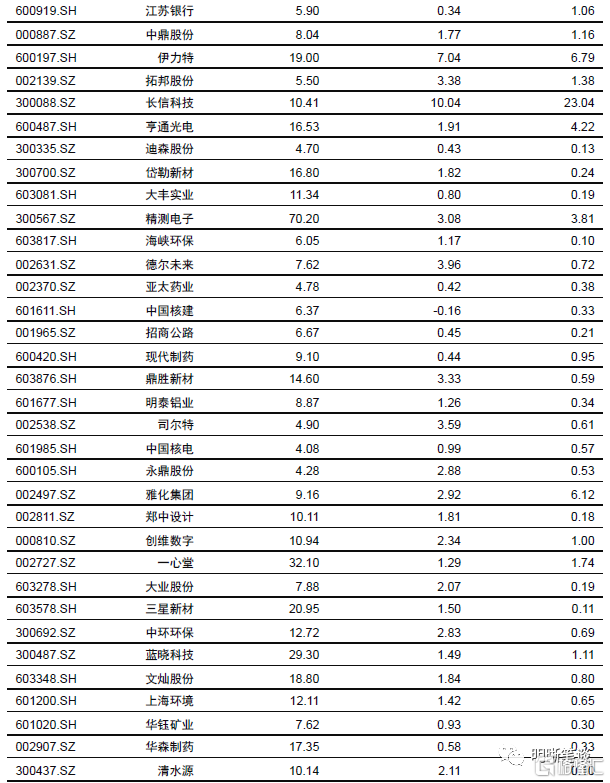

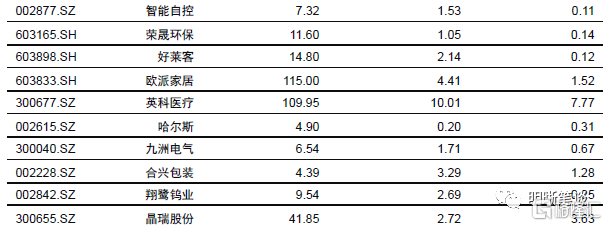

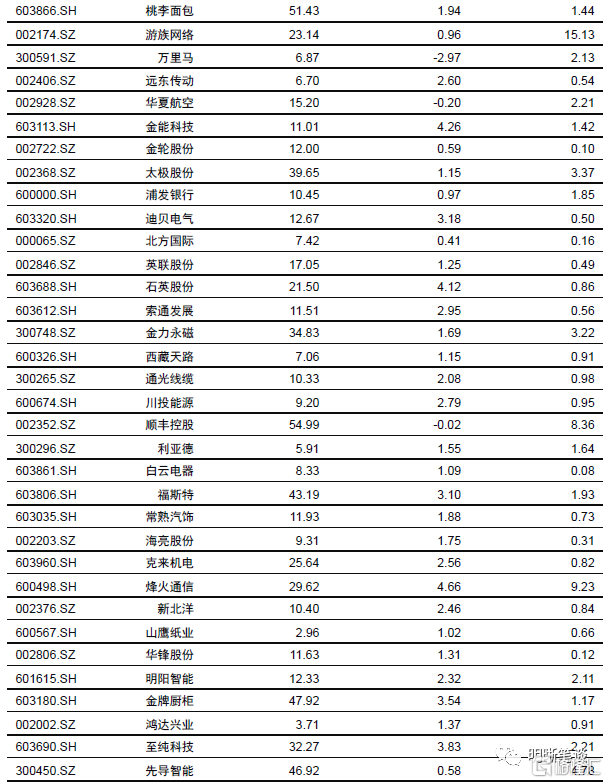

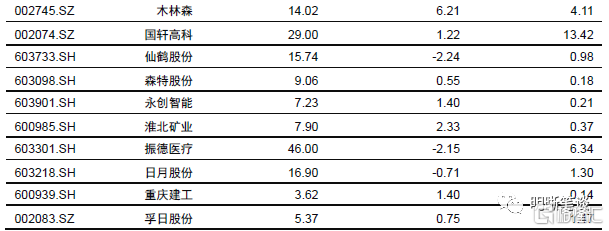

6月16日转债市场,平价指数收于103.19点,上涨2.01%,转债指数收于125.62点,上涨1.00%。254支上市可交易转债(辉丰转债除外),除新北转债、洪涛转债和新春转债横盘外,218支上涨,33支下跌。其中,英科转债(10.80%)、长信转债(7.85%)和高能转债(6.90%)领涨,尚荣转债(-6.15%)、振德转债(-2.59%)和新天转债(-2.49%)领跌。252支可转债正股(*ST辉丰除外),除华源控股横盘以外,221支上涨,30支下跌。其中长信科技(10.04%)、英科医疗(10.01%)和寒锐钴业(9.99%)领涨,德尔股份(-3.23%)、尚荣医疗(-2.99%)和万里马(-2.97%)领跌。

可转债市场周观点

上周转债市场走势较为疲软,结束了过去两周的反弹,股性区间的溢价率总体维持稳定,但个券层面的表现再次明显不及正股市场。市场的疲软更多体现在情绪上,平均价格与溢价率水平的总体变动实际有限,换而言之市场的波动水平在近期是有所下降的。

更为值得关注的在于市场的分化,个券层面体现出走向极致的结构性特征。虽然6月迄今市场走势相对一般,指数层面的收益几乎可以忽略不计,但是从个券层面看表现好的标的(可投资标的范围)可以取得20%+的收益。当前市场是一个个券定胜负的时代,是一个alpha决定收益的时间段。短期看,我们认为这一趋势不会出现变化。

因此当前市场的核心在于自上而下找到风险资产的方向,然后下沉到正股,进一步通过转债的指标做筛选。我们的逻辑在于从资产配置的角度着手,其次是自下而上选择个券,换而言之在某种意义上大方向可能更为重要。

市场风格方面,我们依旧延续价值的思路。短期受到海外市场调整的扰动,以及国内疫情反复的冲击,可能会对情绪产生一定打压。总体策略层面,我们仍旧坚持“惊喜”的判断,勿对短期总体收益期待过高,更多是结构性行情的演绎。操作层面对顺周期视角的标的做好且战且退的准备,对逆周期视角的品种则在回落之时用于布局。在“惊喜”的框架下,每一次情绪冲击落脚到转债市场其实是提供了更多可为的选择。市场结构性特征会进一步突出。建议顺周期方向坚持内需(消费龙头+新老基建)+科技龙头的配置,但对于部分高价券可以逐步的兑现盈利,短期看疫情的扰动对医药以及传媒板块提供了配置机会,这也是顺周期思路的延续;逆周期要勇于提前布局,重点关注周期&可选消费行业,这一方向可能是未来盈利先行修复的潜在选择。

高弹性组合建议重点关注东财转2、博威转债、聚飞转债、福特转债、维尔转债、博特转债、希望转债、顾家转债、中天转债、瀚蓝转债。

稳健弹性组合建议关注顺丰转债、长集转债、裕同转债、新泉转债、日月转债、深南转债、游族转债、仙鹤转债、天目转债、康弘转债。

风险因素

市场流动性大幅波动,宏观经济增速不如预期,无风险利率大幅波动,正股股价超预期波动。

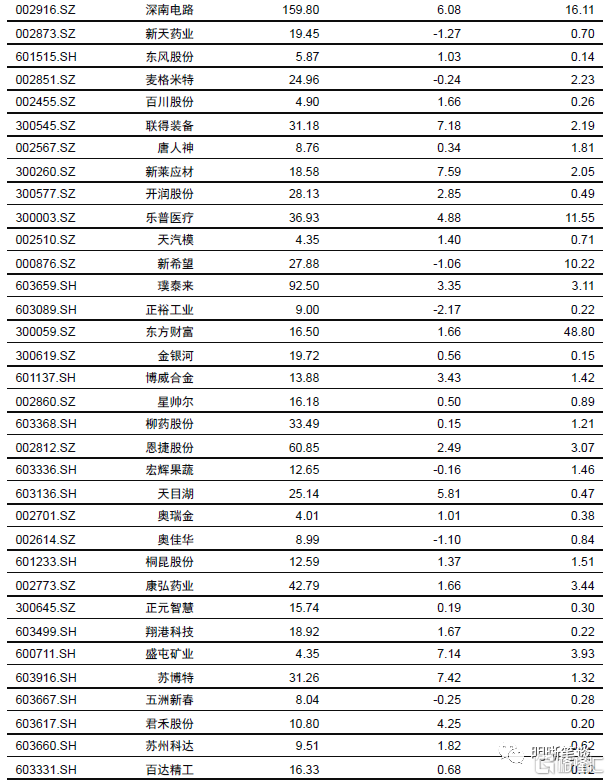

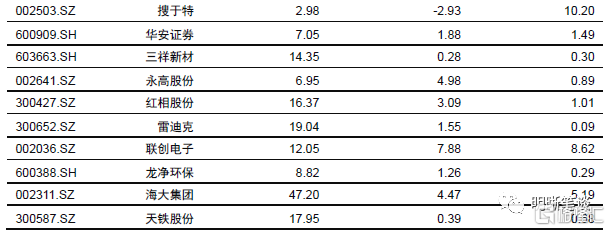

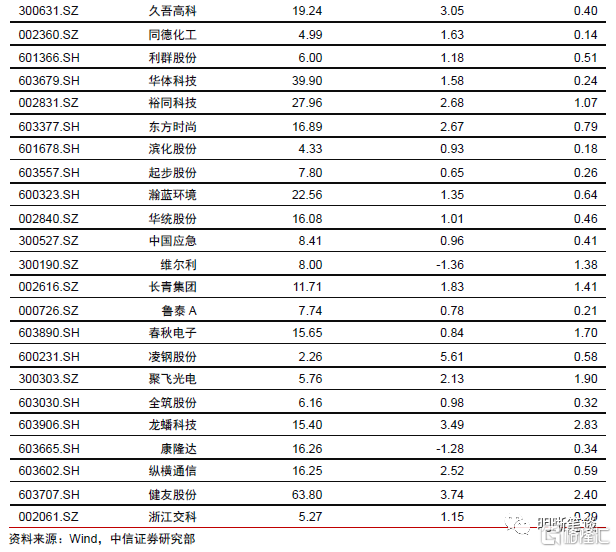

股票市场

转债市场

中信证券明明研究团队

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员