来源:新浪财经

A股是否会多一家做女装的公司?

近日,欣贺股份有限公司(下称“欣贺股份”)更新了招股书,拟登陆主板。资料显示,2018年欣贺股份递交的IPO申请未获证监会发审委通过,彼时发审委对公司存货占比高,存货跌价准备和转销金额“双高”、毛利率高于同行等提出问询。最新的招股书显示,欣贺股份被否时的部分问题仍存在,尤其是存货周转率低于同行还欠缺合理解释。

此外,欣贺股份在过去的7年中累计分红超14亿元,在“不缺钱”的情况下仍拟募资12亿元,其中2.8亿元补充流动资金。值得关注的是,公司实控人孙氏家族持股比例高达87.5%,按照持股比例计算,14亿元的分红拿走了12亿。

部分被否问题仍存在

招股书显示,欣贺股份的主营业务为中高端女装的设计、生产和销售,拥有JORYA、JORYAweekend等品牌。在激烈的行业竞争中,欣贺股份2018年的营收竟还没有达到2011年的水平,净利润更不及7年前的一半。

2011-2018年,欣贺股份的营业收入分别为18.68亿元、20.03亿元、20.96亿元、22.18亿元、18.13亿元、14.98亿元、16.34亿元和17.6亿元;归母净利润分别为4.41亿元、4.55亿元、3.63亿元、5.32亿元、3.6亿元、1.85亿元、1.92亿元和2.06亿元。

值得关注的是,欣贺股份在2015年和2016年连续两年业绩“双降”。2015年,公司的营收和净利润分别下降18.27%和32.22%,2016年公司营收和净利润同比分别下降17.37%和48.73%。2017年和2018年,欣贺股份业绩“止跌”,营收同比分别增长了9.07%和7.72%;净利润同比增长了4.01%和7.09%。

尽管业绩略有好转,但欣贺股份上次IPO被否的部分问题依然存在。

证监会《第十七届发审委2018年第5次会议审核结果公告》显示,欣贺股份报告期内存货和存货跌价准备余额较大,主要为产成品,计提和转销的存货跌价准备均较大。报告期过季商品销售分别为5.21亿元、5.21亿元、5.13亿元、3.54亿元,且过季商品毛利率明显高于正常商品毛利率。发审委要求欣贺股份进一步说明:(1)各期产成品销售转销跌价金额均超过或接近于当期计提的存货跌价准备原因及合理性,是否存通过调节库存商品的库龄而调节存货跌价准备的情形,跌价准备计提政策是否过于谨慎,是否符合企业会计准则的规定;(2)过季节商品处理方式、相关管理和内控制度以及执行情况,是否存在对计提存货跌价准备的商品销售时点人为控制操纵利润的情况;(3)报告期发行人将部分过季存货特价销售给泉州莱利百货有限公司,最终销售客户情况,销售是否真实。请保荐代表人说明核查依据、方法和过程并明确发表核查意见。

2016年末、2017年末、2018年末和2019年6月末,欣贺股份的存货账面余额分别为6.4亿元、7.12亿元、8.82亿元和8.85亿元;存货跌价准备金额分别为1.96亿元、2.52亿元、2.87亿元和2.88亿元,占当年存货账面余额的比例分别为30.59%、35.38%、32.49%和32.57%。其中,公司当期计提的存货跌价准备为0.98亿元、1.02亿元、0.93亿元和0.35亿元,当期转销的金额分别为0.82亿元、0.46亿元、0.58亿元和0.34亿元,计提和转销的存货跌价准备金额也都较高。

对于存货余额较高的原因,欣贺股份解释称,公司全产业链的经营模式以及中高端女装行业特点决定存货余额较大。但公司没有披露计提和转销的存货跌价准备金额也都较高的原因。

存货跌价准备金额较高或与公司库龄在一年以上尤其是两年以上的产成品金额占比较高有关。在欣贺股份的存货结构中,产成品(包括库存商品和发出商品)占比最高,2016年末、2017年末、2018年末和2019年6月末,公司产成品分别占期末存货余额的86.53%、86.44%、85.62%和85.24%。其中一年以上产成品余额分别为3.51亿元、3.52亿元、3.82亿元和4.12亿元,分别占公司产成品余额的比例为63.42%、57.11%、50.51%和54.64%。

招股书显示,欣贺股份存货跌价准备的计提政策如下:库龄在1年以下的存货不计提跌价准备,1-2年、2-3年和3年以上库龄的存货跌价计提比例分别是5%、50%和100%。招股书显示,库龄2-3年的产成品余额占比分别为18.76%、18.9%、9.52%和8.98%;库龄在3年以上的产成品余额占比分别为17.5%、22.31%、24.99%和26.27%,逐年上升。

或许正是欣贺股份3年以上的库存商品占比逐年提高,同时又全部计提跌价存货准备,导致公司计提跌价损失较高。然而中高端女装行业时尚性强、流行趋势变化快,公司3年以上的产成品库存攀升显然不利于发展。

对于过季商品,欣贺股份区分情况通过直营门店、奥特莱斯店、电子商务以及展销特卖等方式进行销售。在招股书中,欣贺股份并没有单独披露过季商品的销售金额以及毛利率等数据,发审委提到的泉州莱利百货有限公司在2016年以后也退出了公司前五大客户之列。

此外值得一提的是,欣贺股份库龄在1-2年的存货跌价计提比例低于同行平均水平。同行公司中,朗姿股份1-2年的存货跌价计提比例是10%-40%,歌力思(ELLASSAY品牌)、锦泓集团(VGRASS品牌)的计提比例分别是50%和10%,而欣贺股份是5%。

如果按照10%的比例计提1-2年的存货跌价准备,欣贺股份2018年要多计提840万的跌价损失;如果按照50%的比例计提1-2年的存货跌价准备,则公司要多计提7560万元的跌价准备,将直接减少当年同等金额的净利润。

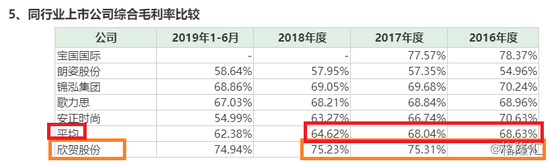

毛利率高于同行

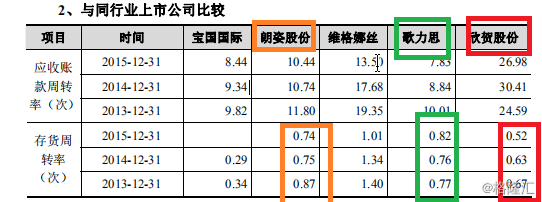

存货周转率低于同行

2018年,发审委同样对欣贺股份较高的毛利率提出问询,要求公司进一步说明报告期综合毛利率高于同行业可比公司的原因及其合理性以及是否具有可持续性。

招股书显示,2016-2018年、2019年上半年,欣贺股份主营业务毛利率水平分别为73.25%、75.31%、75.23%和74.94%,而同行可比上市公司的同期毛利率的平均值分别为68.63%、68.04%、64.62%和62.38%,欣贺股份与同行公司的毛利率的均值在逐渐拉大,2016年仅相差5个百分点左右,2018年则相差10个百分点。

对于毛利率较高的原因,欣贺股份称,毛利率水平差异主要是由公司所处中高端女装行业“成本加成定价”的行业特点决定的,女装品牌知名度和影响力越高,品牌溢价能力越强,产品定价倍率相应更高,反映在毛利率水平上也就越高。公司品牌定位于中高端女装,经过多年的积累和发展,以JORYA和JORYAweekend为代表的公司品牌已在国内女装市场树立了良好的品牌形象,处于国内自主高端女装品牌的第一集团,并在一定程度上具备了与国际一、二线品牌在国内市场竞争的能力,具备了较高的品牌附加值和较强的品牌溢价能力,因此毛利率水平也相对较高而处于行业上游水平。

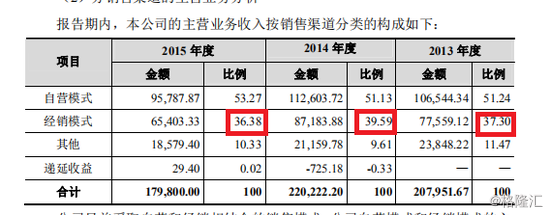

欣贺股份还解释称,公司自营模式销售占比逐年递增,由2016年的56.72%上升至2019年1-6月的79.95%,有利于发行人维持较高的毛利率水平。并且,公司根据多年积累的行业经验和各自营品牌定位、知名度、渠道特点等因素,制订了适当的倍率和产品销售折扣策略,整体毛利率维持在较高水平。

值得注意的是,欣贺股份的存货周转率低于同行,且2018年还有下降的趋势。如果一家公司毛利率高于同行说明具有较强的竞争力,存货周转速度理应高于同行,但欣贺股份的存货周转率却长期低于同行。

2016年度、2017年度、2018年度和2019年1-6月,公司存货周转率分别为0.81次、0.89次、0.83次和0.38次,同行公司同期的平均值分别为0.97次、1.32次、1.28次和0.63次。

欣贺股份解释称,公司定位于中高端女装品牌,与一般普通服装企业所采取的低毛利率、高周转率的策略不同,与中高端服装行业相对较低的特点一致。

欣贺股份还拿朗姿股份、歌力思等公司作为对比证明其存货周转率低的合理性。招股书称,朗姿股份从2016年起通过并购方式新增医疗美容业务,存货周转率水平从2013年至2015年的0.85至0.93区间上升到报告期内的1.07至1.39区间。如果仅仅看0.85至0.93区间,似乎可以证明公司存货周转率较低的合理性。但翻看公司2016年版本的招股书可知,欣贺股份2013-2015年的存货周转率为0.67次、0.63次和0.52次,仍大幅低于同期朗姿股份的存货周转率。

欣贺股份还认为,歌力思一方面于2016年通过收购间接取得IRO品牌控制权,该品牌业务的存货周转率约为3.0;另一方面,歌力思经销模式收入占比较高,报告期内平均占比约为40%,因此其存货周转率维持在较高水平且明显高于自己。但同样值得关注的是,2016年前,歌力思的存货周转率就远高于欣贺股份同期水平。且2013-2015年,欣贺股份经销模式下的销售收入占比分别为37.3%、39.59%和36.38%,接近4成,按照欣贺股份自己的逻辑应与歌力思同期存货周转率相近,但歌力思2013-2015年的存货周转率为0.77次、0.76次和0.82次,远高于欣贺股份。

也就是说,欣贺股份拿定位中高端的歌力思、朗姿股份证明自己存货周转率较合理的解释还是存在很大疑问的,这还有待公司进一步披露。

招股书显示,此次IPO欣贺股份拟投入募集资金12亿元,分别投入到品牌营销网络建设项目、企业信息化建设项目、仓储物流配送中心项目以及补充流动资金,拟投入金额分别为6.7亿元、1.5亿元、1亿元以及2.8亿元。

值得关注的是,在最近7年公司曾累计分红14.4亿元,2012-2018年,欣贺股份分别派发现金红利1.76亿元、2.08亿元、3.2亿元、3.2亿元、1.6亿元、1.6亿元和0.96亿元。

招股书显示,公司实际控制人为孙氏家族成员,具体为孙瑞鸿先生、孙孟慧女士、卓建荣先生和孙马宝玉女士,其中孙马宝玉女士与孙瑞鸿先生、孙孟慧女士系母子(女)关系,孙孟慧女士和卓建荣先生系夫妻关系。截至本招股说明书签署之日,孙氏家族成员通过欣贺国际、巨富发展、欣贺投资合计控制公司87.8350%的股份。也就是说,在超过14亿的现金分红中,孙氏家族拿走了约12亿元。

在“不缺钱”的情况下,欣贺股份仍拟筹资12亿元,其中2.8亿用于“补血”,这样的操作是否合理?公司解释称募资是因为公司自营规模不断扩大,对流动资金需求增大以及网络销售平台投入对营运资金需求较大。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员