作者:董德志 柯聪伟 徐亮

来源:国信固收研究

主要结论

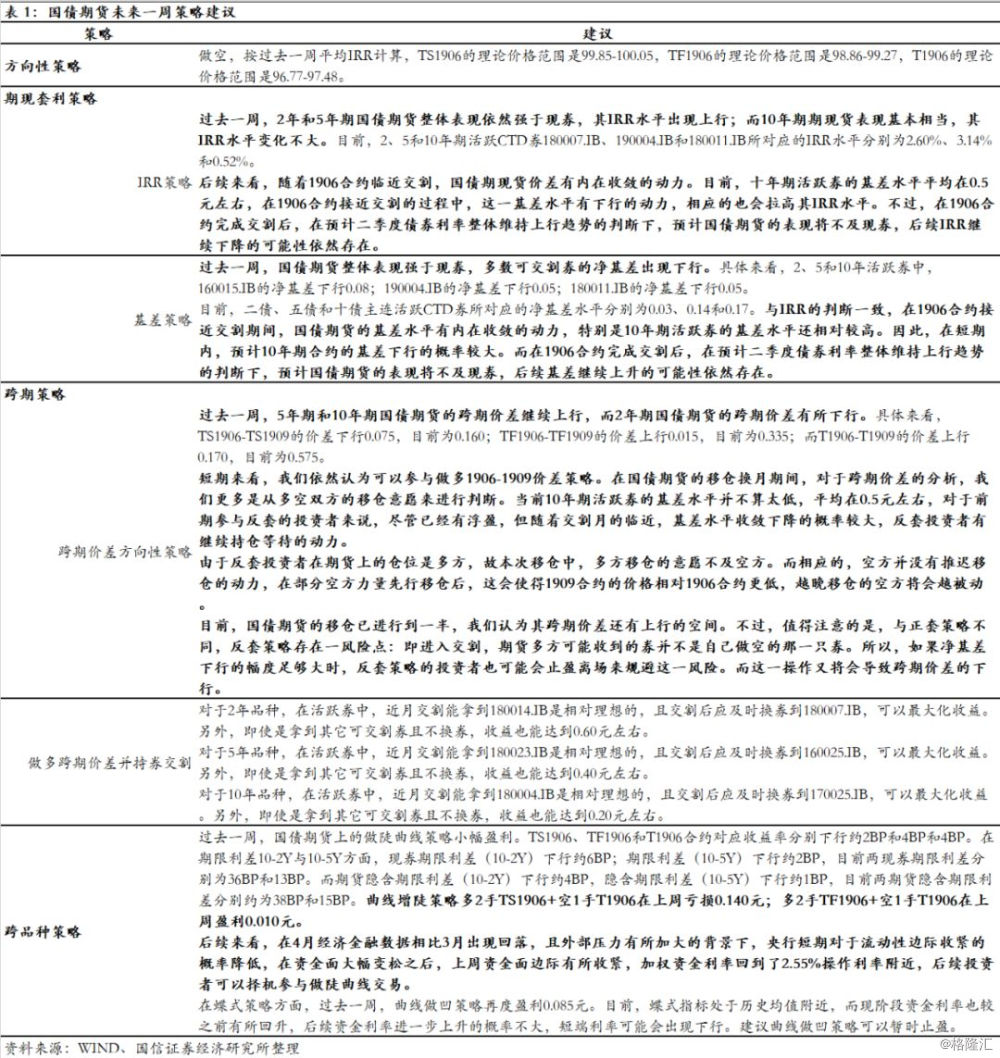

国债期货策略

利率互换策略

正文

国债期货策略

方向性策略

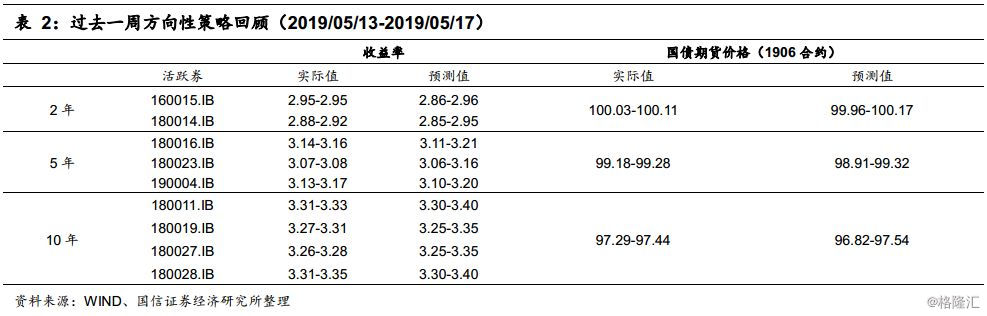

策略回顾:过去一周,债市延续反弹势头,这已是国债期货连续三周出现上涨。具体来看,上周债市上涨的原因主要有:(1)在美国2000亿加征关税落地之后,又准备对余下3000亿美元中国商品征收关税,市场避险情绪依然较浓;(2)央行超额续作到期MLF;(3)4月经济数据不及预期;(4)美国限制华为的事件持续发酵;(5)股市上周的表现不佳,周五更是大幅下跌。

整体来看,期货方面,TS1906累计上涨0.040,对应收益率下行约2BP;TF1906累计上涨0.155,对应收益率下行约4BP;T1906累计上涨0.300,对应收益率下行约4BP。现券方面,2年期利率上行约3BP、5年期和10年期国债收益率分别下行约2BP和4BP。2年期和5年期国债期货表现强于现券,10年期国债期现货表现基本相当。

上周,统计局公布的4月经济数据低于预期。具体来看,工业生产3月大幅冲高后,4月又快速回落。由于春节时间不同,节后开工节奏产生明显差异,工业增加值3月大幅冲高,4月又大幅回落。合并1-4月来看,1-4月工业增加值累计同比6.2%,较2018年12月提升0.5%,今年以来工业生产仍好于去年四季度。4月固定资产投资增速小幅回落,房地产投资热情不减。4月固定资产投资累计增速6.1%,较3月累计同比回落0.2%。分行业来看,房地产开发投资累计增速11.9%,增速较3月回升0.1%;制造业增速2.5 %,回落2.1%;基建增速则持平在4.4%。4月社消增速创新低,回落至“7”水平。4月社会消费品零售总额同比增长7.2%,较3月下滑1.5%,绝对水平创新低。总的来说,开工节奏差异导致工业生产波动较大,但1-4月累计增速仍高于去年四季度,工业生产企稳小幅回升。消费方面,商品零售依然偏弱。

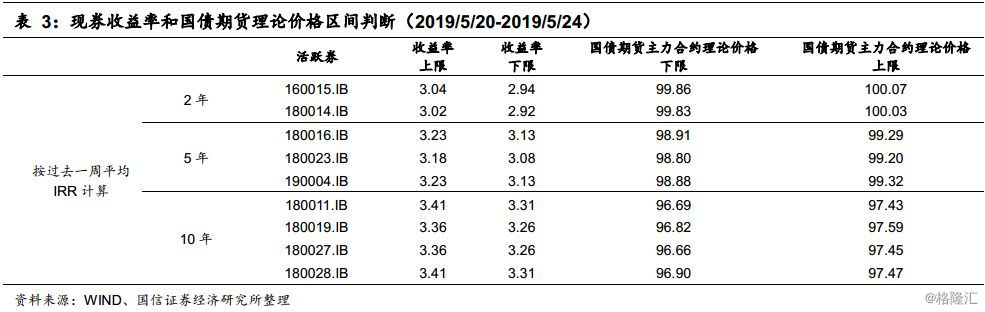

后续来看,在4月经济金融数据较3月回落后,预计经济金融数据进一步下行的概率降低,后续仍将保持稳定或者出现回升,名义增速依然面临上行压力,预计二季度10年期国债利率将上行至3.5%,10年期政策性金融债券利率将回升至4.0%。按过去一周平均IRR计算,TS1906的理论价格范围是99.85-100.05,TF1906的理论价格范围是98.86-99.27,T1906的理论价格范围是96.77-97.48。

期现套利策略

IRR策略

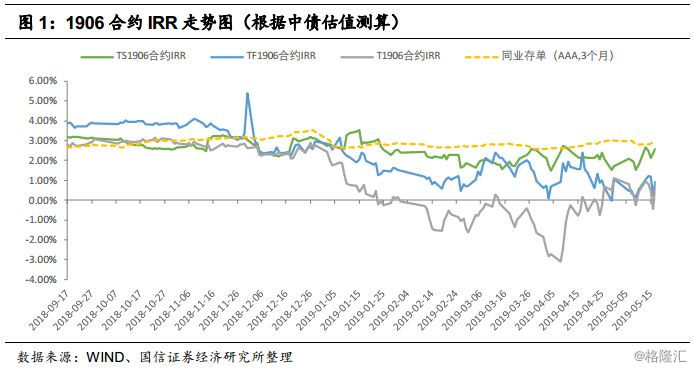

过去一周,2年和5年期国债期货整体表现依然强于现券,其IRR水平出现上行;而10年期期现货表现基本相当,其IRR水平变化不大。目前,2、5和10年期活跃CTD券180007.IB、190004.IB和180011.IB所对应的IRR水平分别为2.60%、3.14%和0.52%。

后续来看,随着1906合约临近交割,国债期现货价差有内在收敛的动力。目前,十年期活跃券的基差水平平均在0.5元左右,在1906合约接近交割的过程中,这一基差水平有下行的动力,相应的也会拉高其IRR水平。不过,在1906合约完成交割后,在预计二季度债券利率整体维持上行趋势的判断下,预计国债期货的表现将不及现券,后续IRR继续下降的可能性依然存在。

基差策略

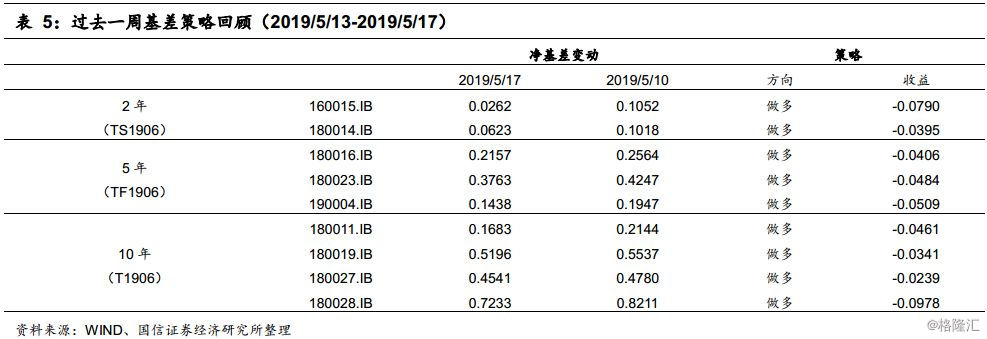

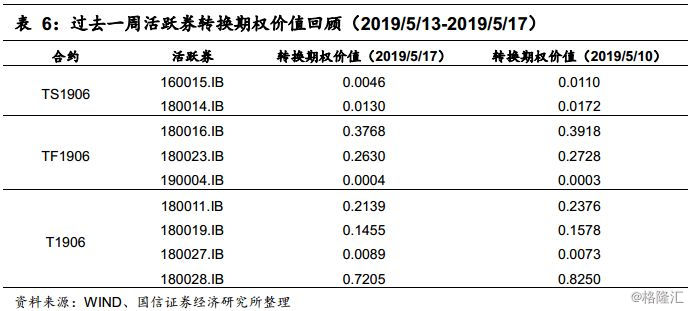

策略回顾:过去一周,国债期货整体表现强于现券,多数可交割券的净基差出现下行。具体来看,2、5和10年活跃券中,160015.IB的净基差下行0.08;190004.IB的净基差下行0.05;180011.IB的净基差下行0.05。

目前,二债、五债和十债主连活跃CTD券所对应的净基差水平分别为0.03、0.14和0.17。与IRR的判断一致,在1906合约接近交割期间,国债期货的基差水平有内在收敛的动力,特别是10年期活跃券的基差水平还相对较高。因此,在短期内,预计10年期合约的基差下行的概率较大。而在1906合约完成交割后,在预计二季度债券利率整体维持上行趋势的判断下,预计国债期货的表现将不及现券,后续基差继续上升的可能性依然存在。

跨期策略

跨期价差方向策略

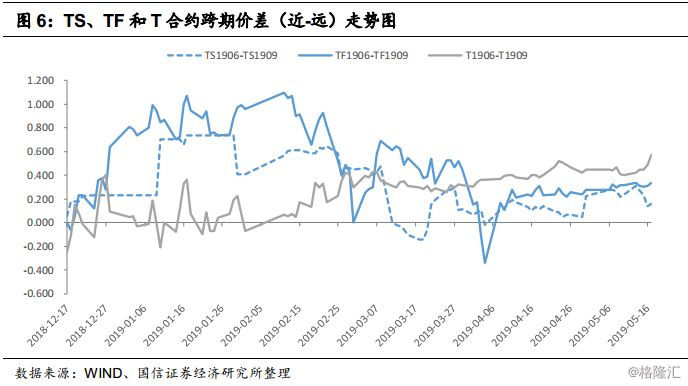

过去一周,5年期和10年期国债期货的跨期价差继续上行,而2年期国债期货的跨期价差有所下行。具体来看,TS1906-TS1909的价差下行0.075,目前为0.160;TF1906-TF1909的价差上行0.015,目前为0.335;而T1906-T1909的价差上行0.170,目前为0.575。

短期来看,我们依然认为可以参与做多1906-1909价差策略。在国债期货的移仓换月期间,对于跨期价差的分析,我们更多是从多空双方的移仓意愿来进行判断。当前10年期活跃券的基差水平并不算太低,平均在0.5元左右,对于前期参与反套的投资者来说,尽管已经有浮盈,但随着交割月的临近,基差水平收敛下降的概率较大,反套投资者有继续持仓等待的动力。

由于反套投资者在期货上的仓位是多方,故本次移仓中,多方移仓的意愿不及空方。而相应的,空方并没有推迟移仓的动力,在部分空方力量先行移仓后,这会使得1909合约的价格相对1906合约更低,越晚移仓的空方将会越被动。

目前,国债期货的移仓已进行到一半,我们认为其跨期价差还有上行的空间。不过,值得注意的是,与正套策略不同,反套策略存在一风险点:即进入交割,期货多方可能收到的券并不是自己做空的那一只券。所以,如果净基差下行的幅度足够大时,反套策略的投资者也可能会止盈离场来规避这一风险。而这一操作又将会导致跨期价差的下行。

做多跨期价差并持券交割

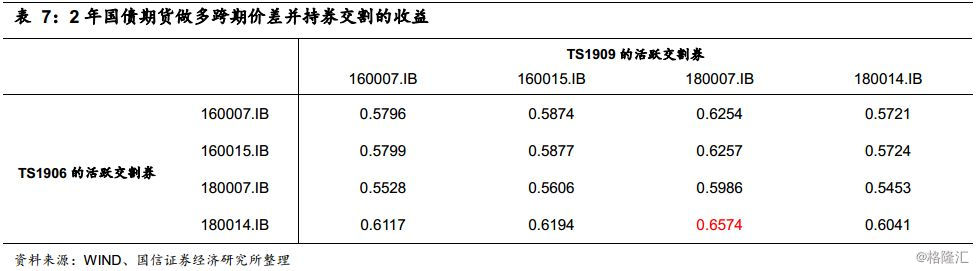

对于2年品种,在活跃券中,近月交割能拿到180014.IB是相对理想的,且交割后应及时换券到180007.IB,可以最大化收益。另外,即使是拿到其它可交割券且不换券,收益也能达到0.60元左右。

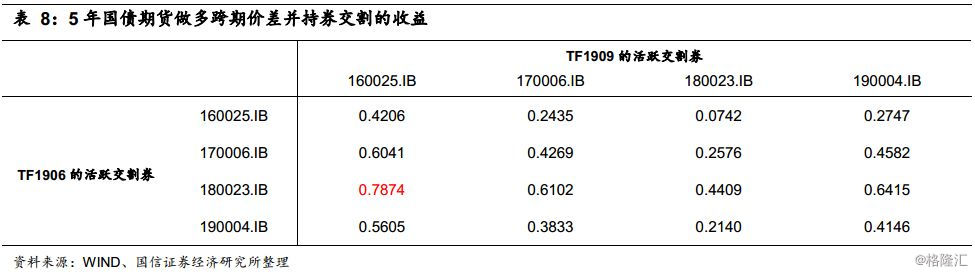

对于5年品种,在活跃券中,近月交割能拿到180023.IB是相对理想的,且交割后应及时换券到160025.IB,可以最大化收益。另外,即使是拿到其它可交割券且不换券,收益也能达到0.40元左右。

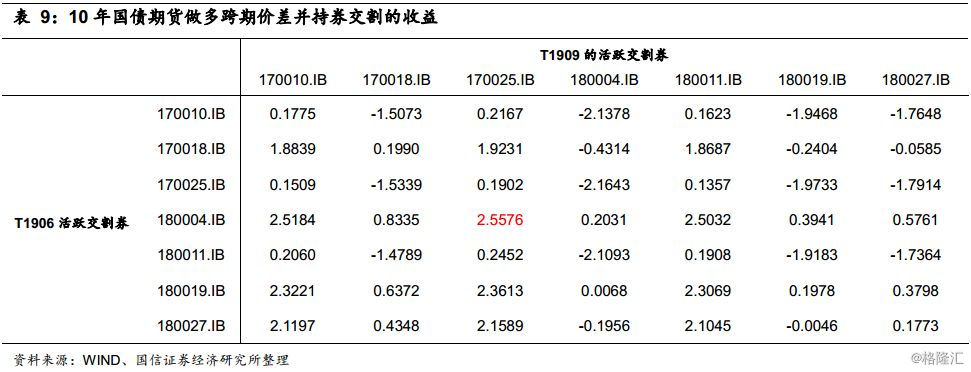

对于10年品种,在活跃券中,近月交割能拿到180004.IB是相对理想的,且交割后应及时换券到170025.IB,可以最大化收益。另外,即使是拿到其它可交割券且不换券,收益也能达到0.20元左右。

跨品种策略

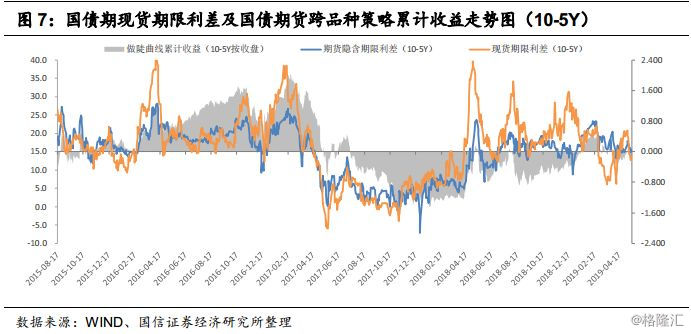

过去一周,国债期货上的做陡曲线策略小幅盈利。TS1906、TF1906和T1906合约对应收益率分别下行约2BP和4BP和4BP。在期限利差10-2Y与10-5Y方面,现券期限利差(10-2Y)下行约6BP;期限利差(10-5Y)下行约2BP,目前两现券期限利差分别为36BP和13BP。而期货隐含期限利差(10-2Y)下行约4BP,隐含期限利差(10-5Y)下行约1BP,目前两期货隐含期限利差分别约为38BP和15BP。曲线增陡策略多2手TS1906+空1手T1906在上周亏损0.140元;多2手TF1906+空1手T1906在上周盈利0.010元。

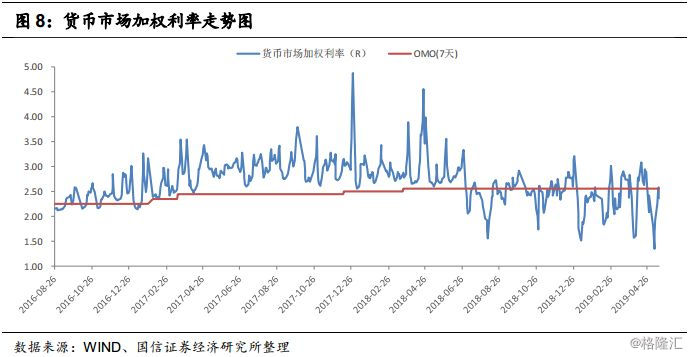

后续来看,在4月经济金融数据相比3月出现回落,且外部压力有所加大的背景下,央行短期对于流动性边际收紧的概率降低,在资金面大幅变松之后,上周资金面边际有所收紧,加权资金利率回到了2.55%操作利率附近,后续投资者可以择机参与做陡曲线交易。

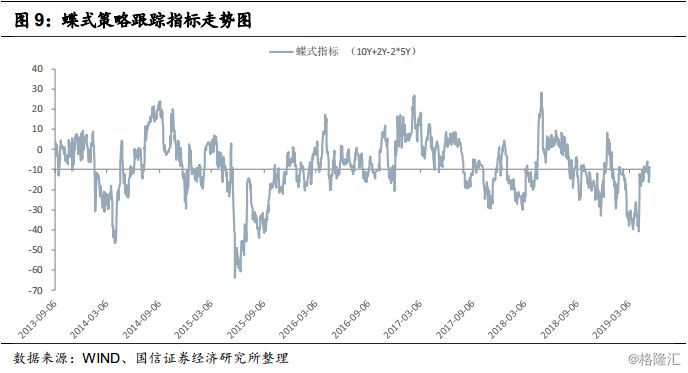

在蝶式策略方面,过去一周,曲线做凹策略再度盈利0.085元。目前,蝶式指标处于历史均值附近,而现阶段资金利率也较之前有所回升,后续资金利率进一步上升的概率不大,短端利率可能会出现下行。建议曲线做凹策略可以暂时止盈。

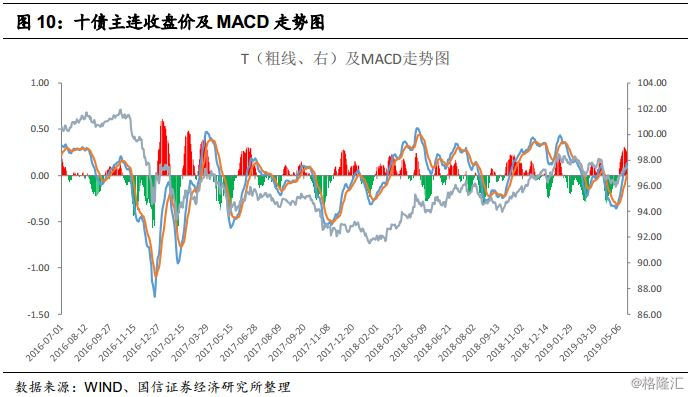

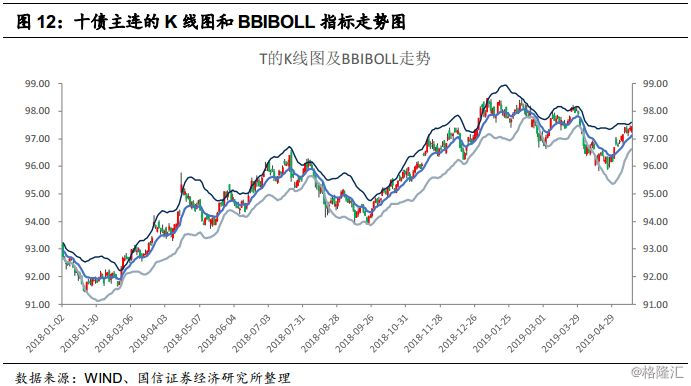

国债期货技术指标分析

从国债期货四个方面的技术指标来看:

(1)趋势指标。上周MACD红柱略有收窄,后续有由红转绿的趋势,国债期货短期的风险较大。

(2)能量指标。上周BRAR指标出现上行,国债期货市场情绪有所恢复,目前两指标已回到中间位置。

(3)压力支撑指标。上周BBIBOLL轨道出现收窄,期货价格在BBIBOLL上轨道线附近运行,而这将有可能对期货价格形成压制。

(4)波动指标。ATR指标上周变化不大,期货市场的波动率整体仍然处于历史较低水平。

上周债市延续上涨,综合各技术指标来看,国债期货市场上的机会已然不大,有回落风险。

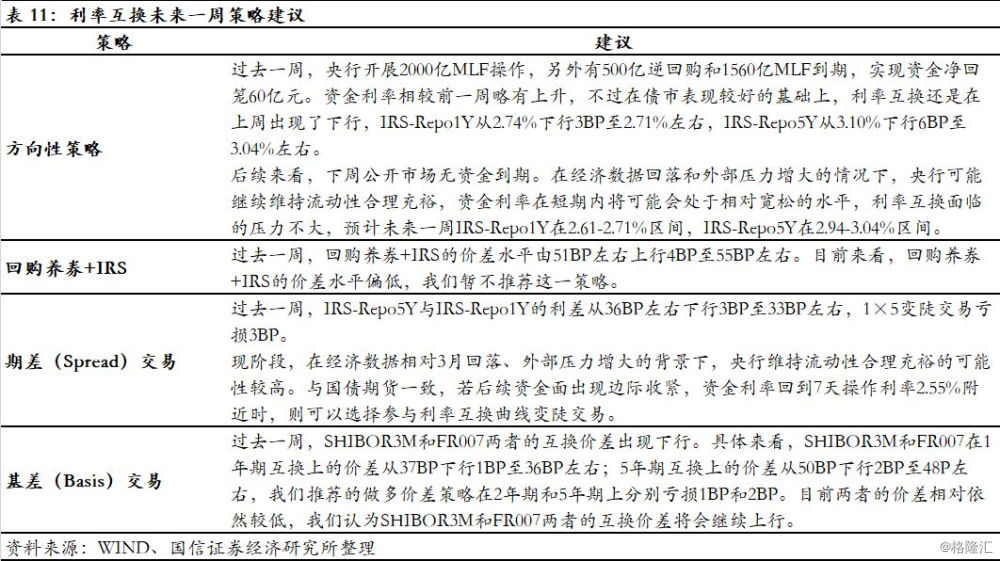

利率互换策略

方向性策略

过去一周,央行开展2000亿MLF操作,另外有500亿逆回购和1560亿MLF到期,实现资金净回笼60亿元。资金利率相较前一周略有上升,不过在债市表现较好的基础上,利率互换还是在上周出现了下行,IRS-Repo1Y从2.74%下行3BP至2.71%左右,IRS-Repo5Y从3.10%下行6BP至3.04%左右。

后续来看,下周公开市场无资金到期。在经济数据回落和外部压力增大的情况下,央行可能继续维持流动性合理充裕,资金利率在短期内将可能会处于相对宽松的水平,利率互换面临的压力不大,预计未来一周IRS-Repo1Y在2.61-2.71%区间,IRS-Repo5Y在2.94-3.04%区间。

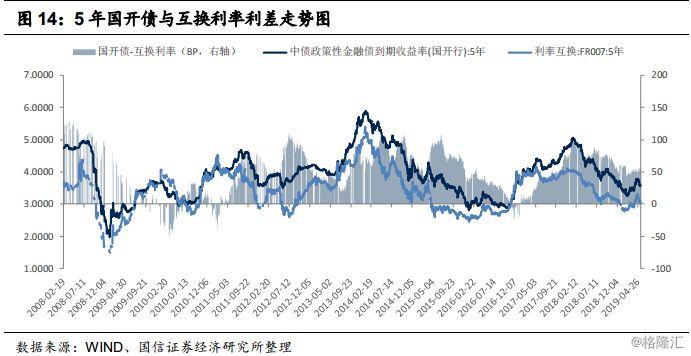

回购养券+IRS

过去一周,回购养券+IRS的价差水平由51BP左右上行4BP至55BP左右。目前来看,回购养券+IRS的价差水平偏低,我们暂不推荐这一策略。

期差(Spread)交易

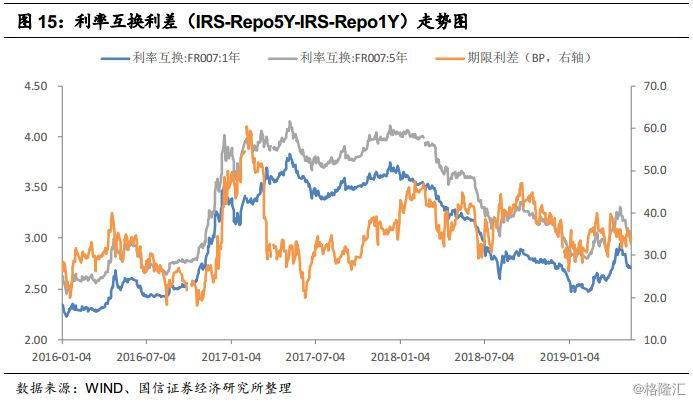

过去一周,IRS-Repo5Y与IRS-Repo1Y的利差从36BP左右下行3BP至33BP左右,1×5变陡交易亏损3BP。

现阶段,在经济数据相对3月回落、外部压力增大的背景下,央行维持流动性合理充裕的可能性较高。与国债期货一致,若后续资金面出现边际收紧,资金利率回到7天操作利率2.55%附近时,则可以选择参与利率互换曲线变陡交易。

基差(Basis)交易

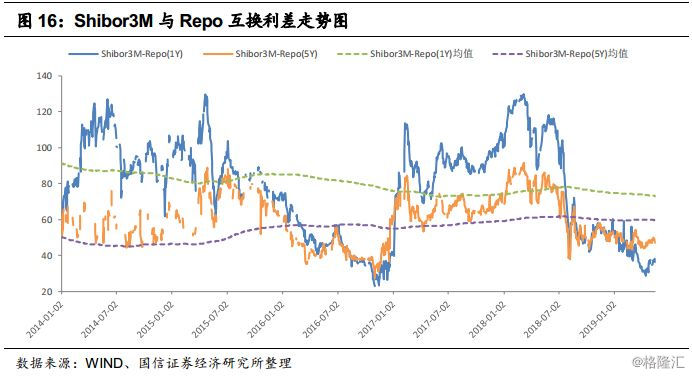

过去一周,SHIBOR3M和FR007两者的互换价差出现下行。具体来看,SHIBOR3M和FR007在1年期互换上的价差从37BP下行1BP至36BP左右;5年期互换上的价差从50BP下行2BP至48P左右,我们推荐的做多价差策略在2年期和5年期上分别亏损1BP和2BP。目前两者的价差相对依然较低,我们认为SHIBOR3M和FR007两者的互换价差将会继续上行。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员