作者:王涵,卢燕津

来源:王涵论宏观

内容摘要

Summary

2018年下半年以来,关于消费的讨论不断,一方面随着泡面、榨菜为代表的方便食品热销引发了关于“消费降级”的热议,同时居民杠杆率的攀升也引发了对居民消费透支的猜想,而2019年年初以来,鼓励家电、汽车消费的政策也在研究制定,消费再次成为市场关注的重点之一。本文试图从更广泛的角度来还原目前“真实”的消费。

消费的重要性上升,但增速放缓:

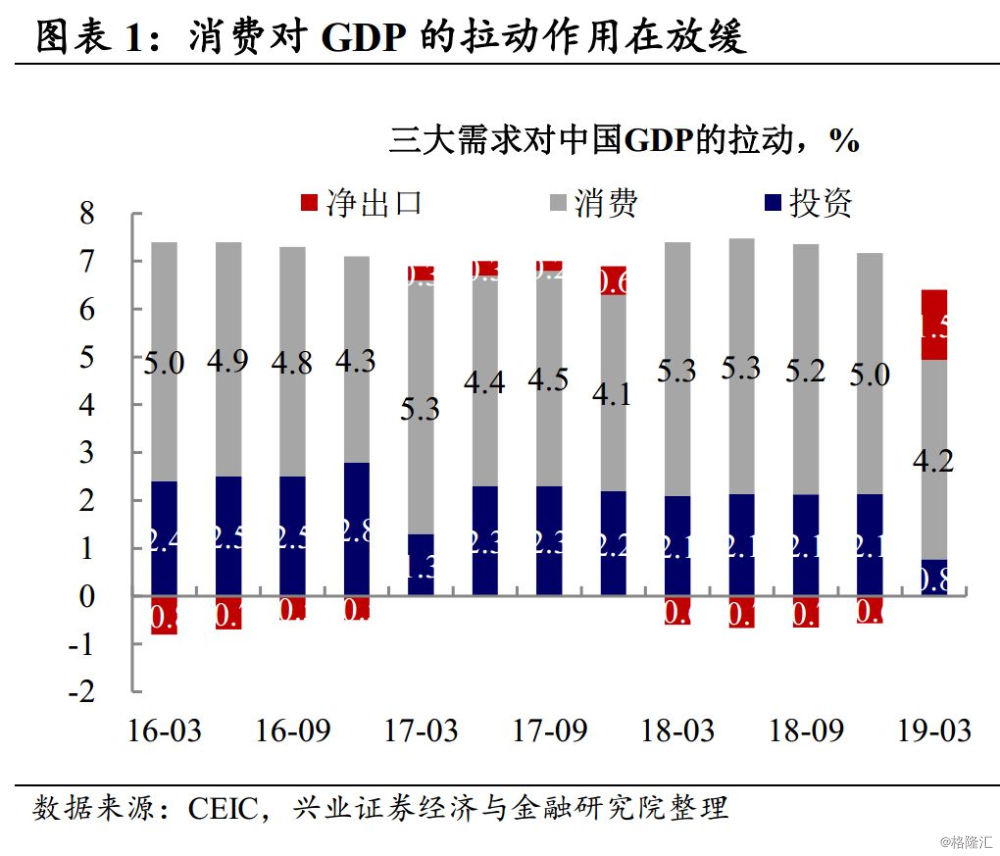

o 消费对GDP的拉动作用在放缓;

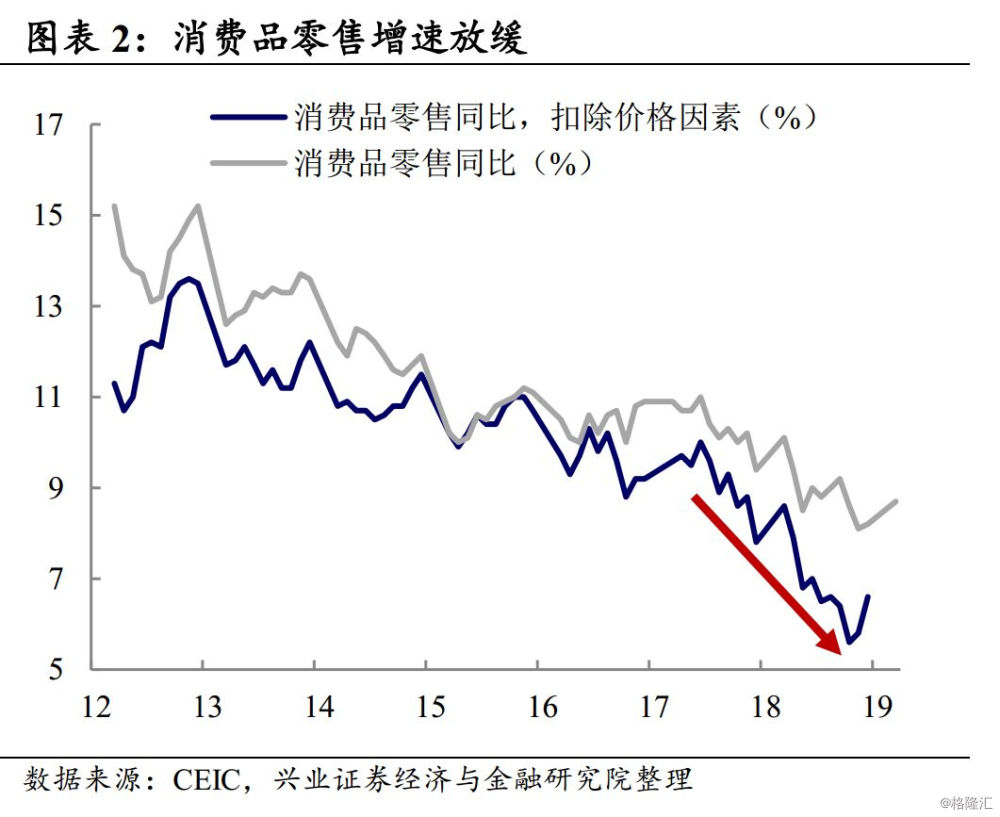

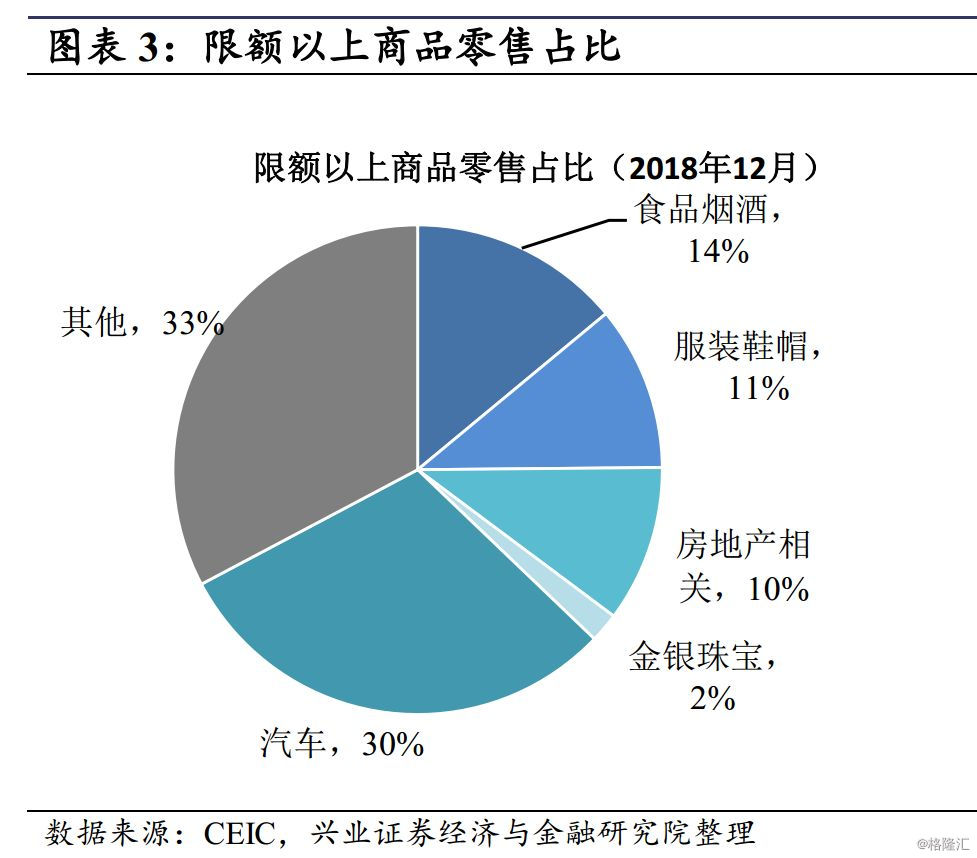

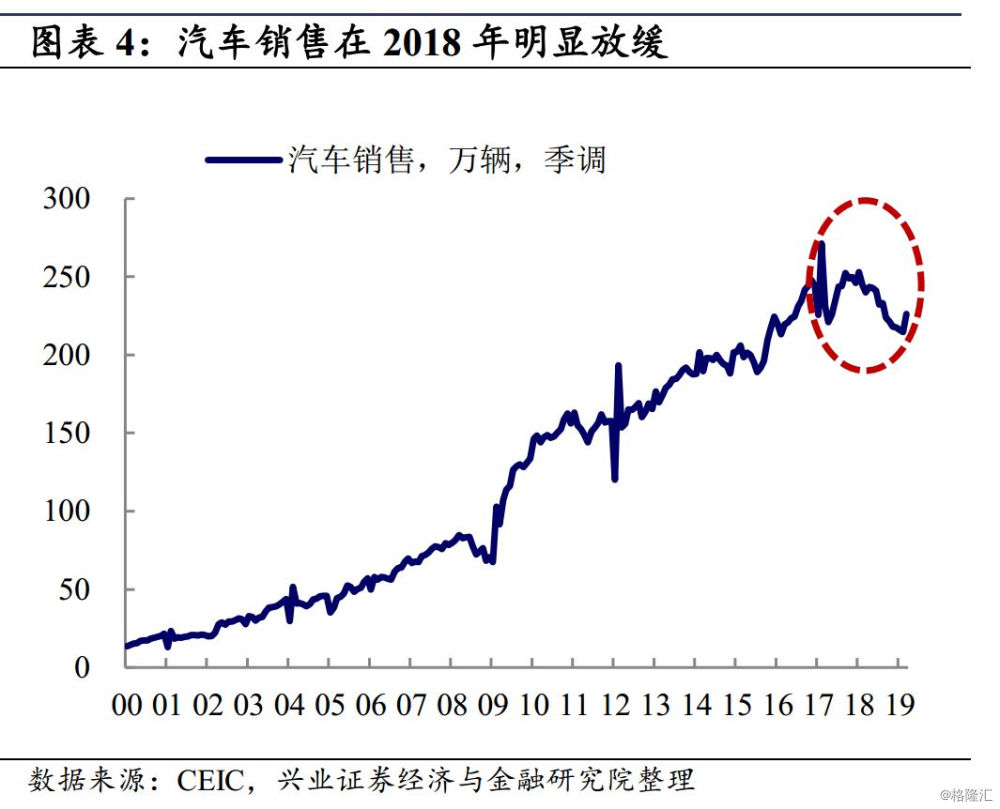

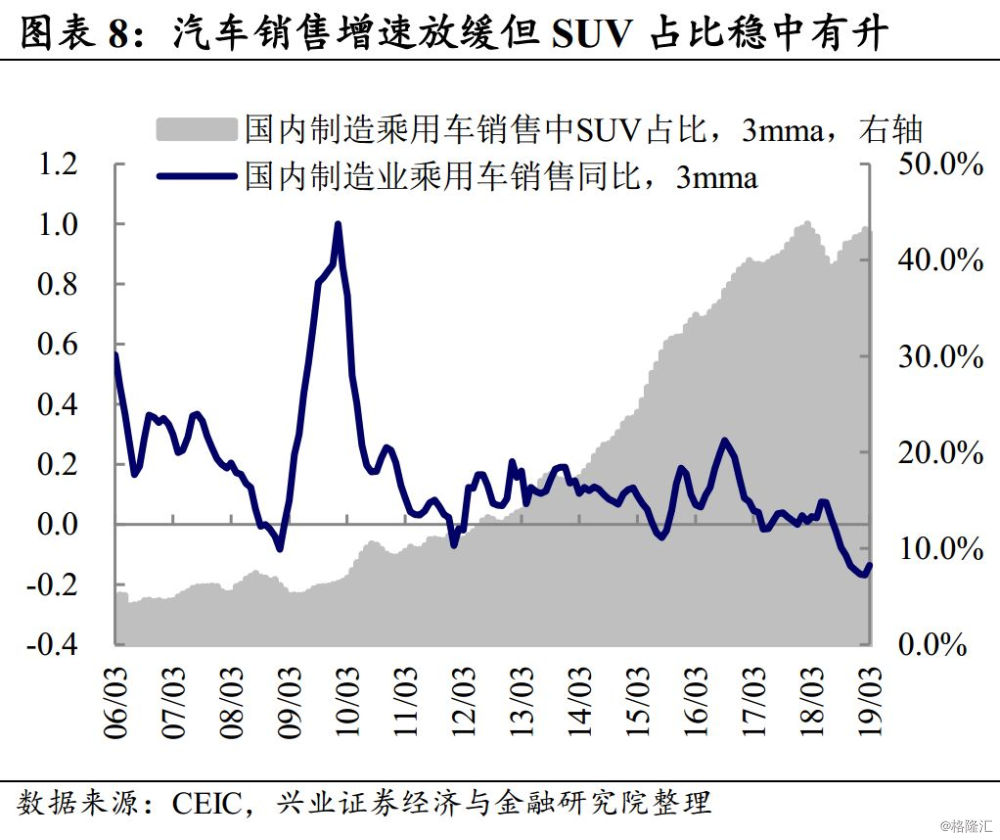

o 汽车、地产相关消费放缓是重要的拖累。

消费结构有所分化:

o 从消费的大类来看,仍符合传统的“消费升级”模式,尤其是农村消费仍处追赶模式;

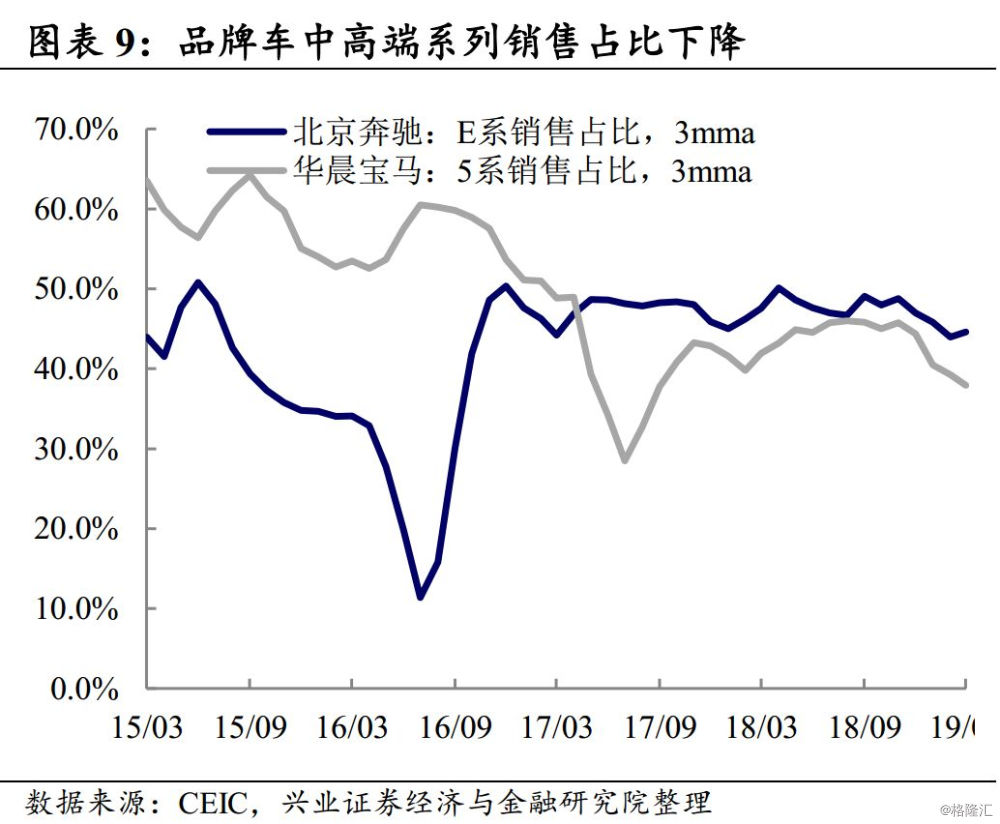

o 更微观的消费结构则有所分化,如汽车消费更多从普通轿车转向SUV但品牌轿车内部高端系列销售占比回落。

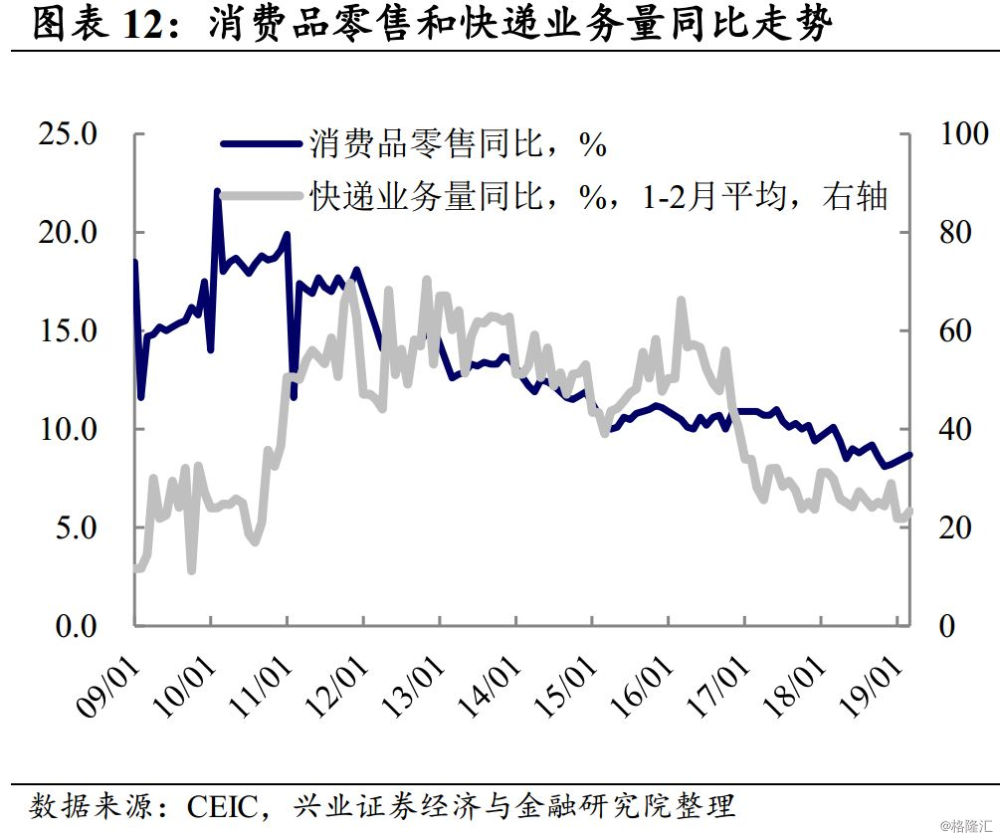

消费跟踪指标——快递量:

o 网购占比上升,快递量成为消费的较好跟踪指标;

o 快递业务量同比放缓,或指向短期消费难以大幅回升。

未来消费的主要影响因素:

o 不利条件:人口、就业等宏观变量短期或难以对消费形成明显的有效拉动;

o 中性条件:居民债务率或并非消费的决定性约束:1)尽管债务率上升,但居民付息压力并未高不可控,且三线城市住户部门相比一二线的债务压力较小;2)目前还未现居民杠杆率上升对消费有明显的抑制作用;

o 有利条件:潜在的家电、汽车等刺激政策或是消费的额外增量。

风险提示:经济增长超预期,政策超预期,中美贸易摩擦超预期。

正文

Evidence&Analysis

消费的重要性上升,但增速放缓

消费对GDP的拉动作用在放缓。2018年,中美贸易摩擦背景下,净出口对GDP的贡献持续为负,投资增速有所放缓,而同期消费成为拉动GDP的最重要力量。但值得注意的是,自2018年下半年以来,消费对GDP的拉动持续减弱,2019年1季度仅拉动4.2%。

汽车、地产相关消费放缓是重要的拖累。从限额以上商品零售占比来看,2018年底数据指向汽车消费、地产相关消费分别占比30%、10%左右。一方面,从汽车市场来看,随着1.6L及以下排量的乘用车购置税优惠政策在2017年底结束,2018年汽车销售增速明显放缓,自2018年7月以来同比增速持续为负。而从地产市场来看,2018年地产销售面积明显放缓,与地产相关的包括家具、装潢等商品零售销售也有所回落。

消费结构有所分化

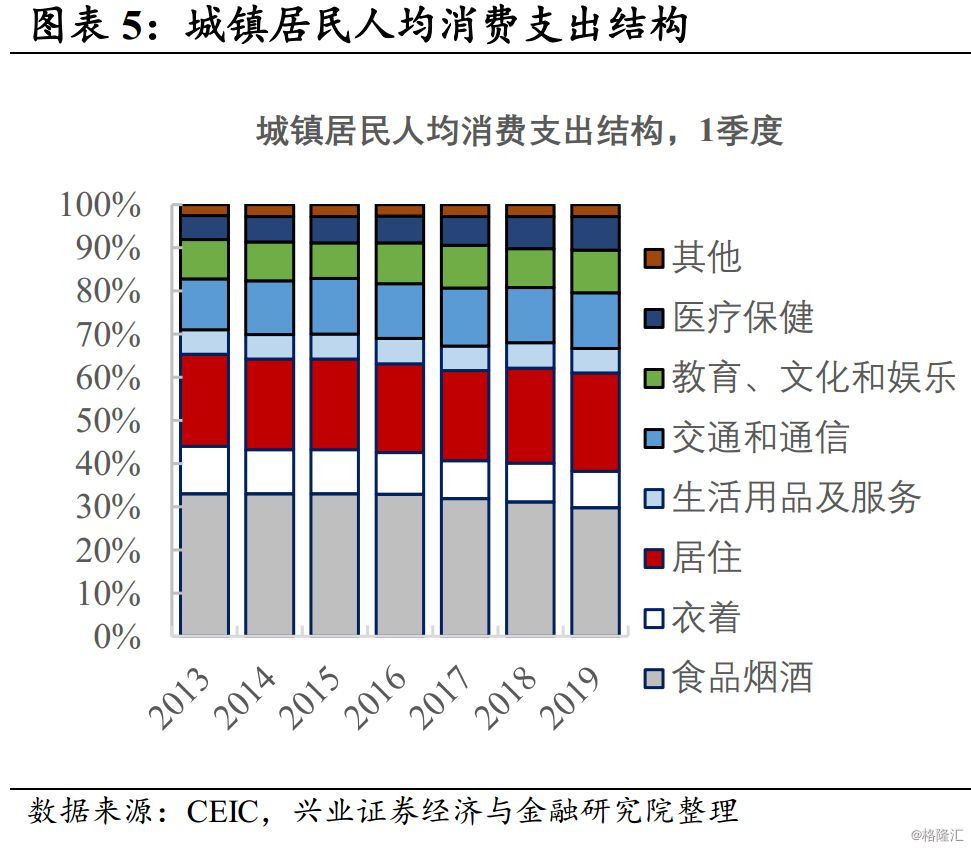

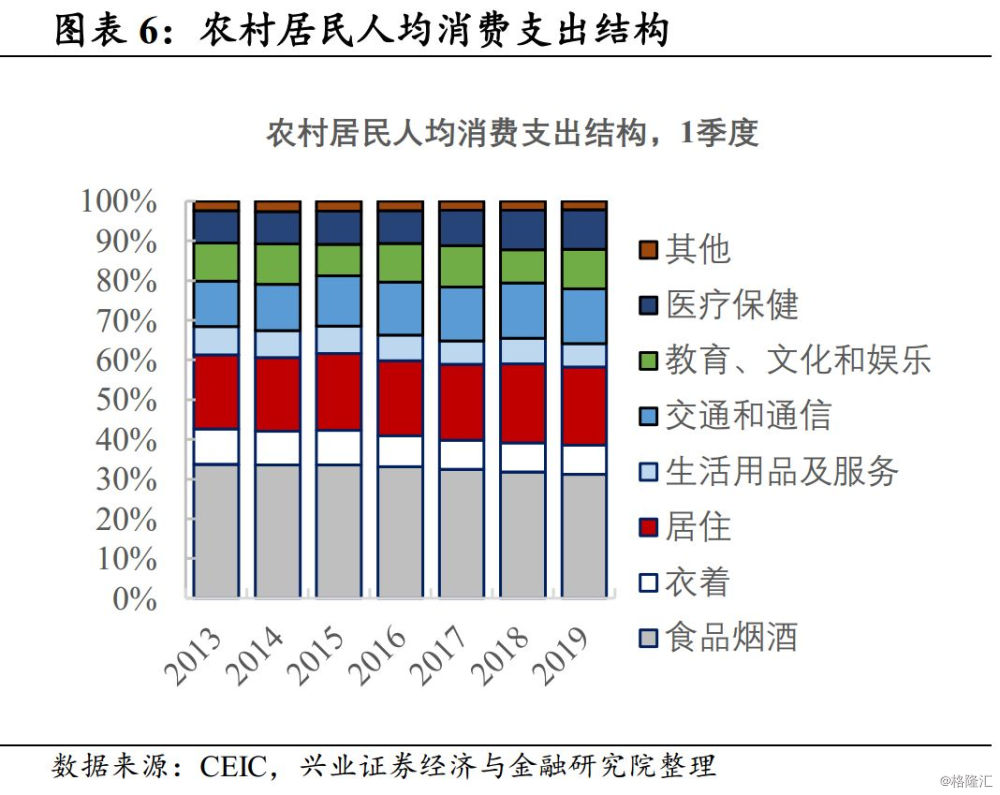

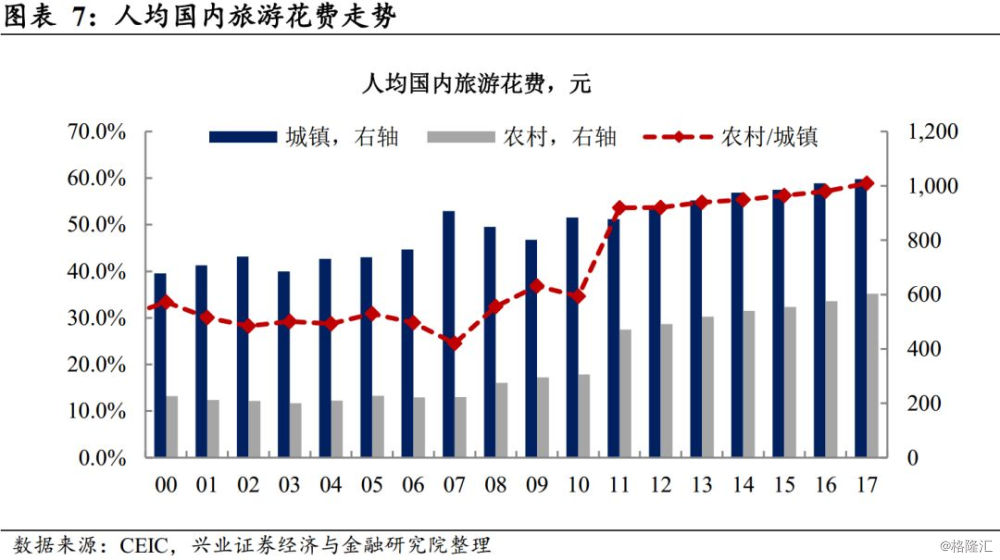

从消费的大类来看,仍符合传统的“消费升级”模式。对比历年1季度同期的人均消费支出结构,可以发现无论是城镇居民还是农村居民,满足其基本生活需求的食品烟酒、衣着消费支出占比趋势回落,相反,医疗保健、居住以及交通通信类的消费支出占比则有所回升。值得注意的是,城乡二元经济本身的差异导致农村居民消费仍处追赶模式,例如旅游数据指向农村人均旅游花费/城镇人均花费的比值已从2010年的低点35%升至2017年的59%。

实际上,更微观的消费结构则有所分化。

1) 汽车:尽管乘用车销售增速自2018年下半年来趋势放缓,但相比轿车来说,相对高端的SUV销售占比则稳中有升,仍有“消费升级”的特点。而从品牌车销售情况来看,包括奔驰、宝马在内的品牌内部,相对高端的系列车型销售占比则趋势回落,反而呈现一定的“降级”特征。

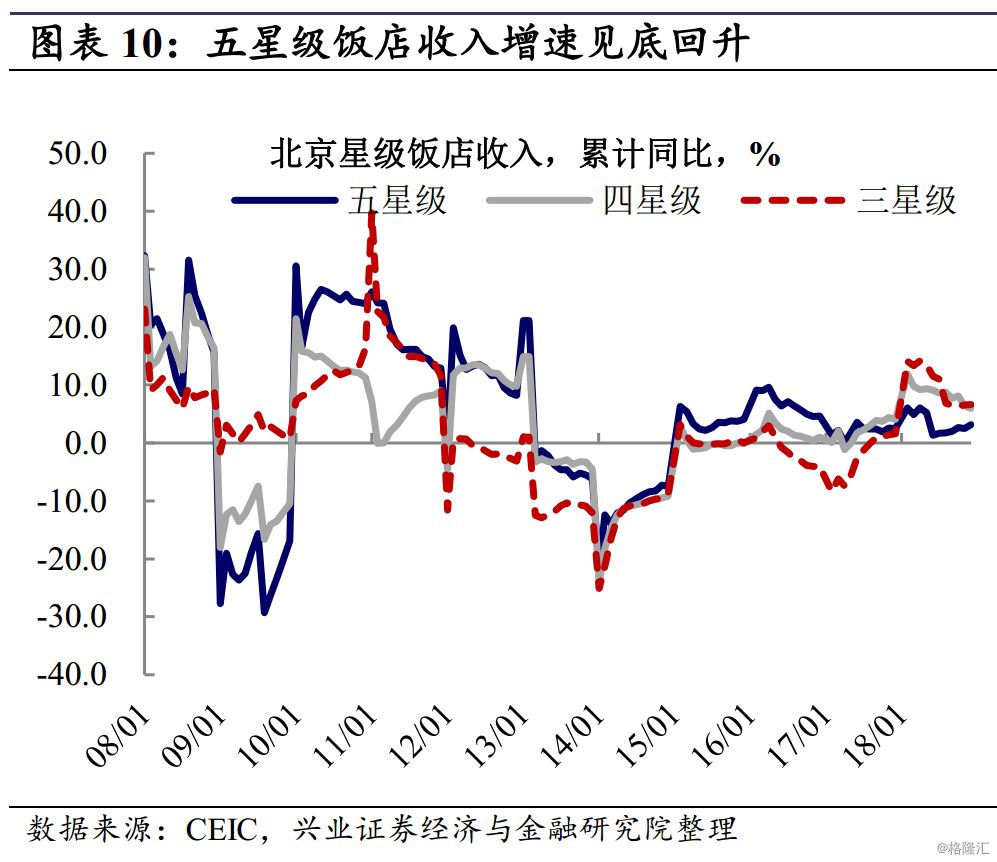

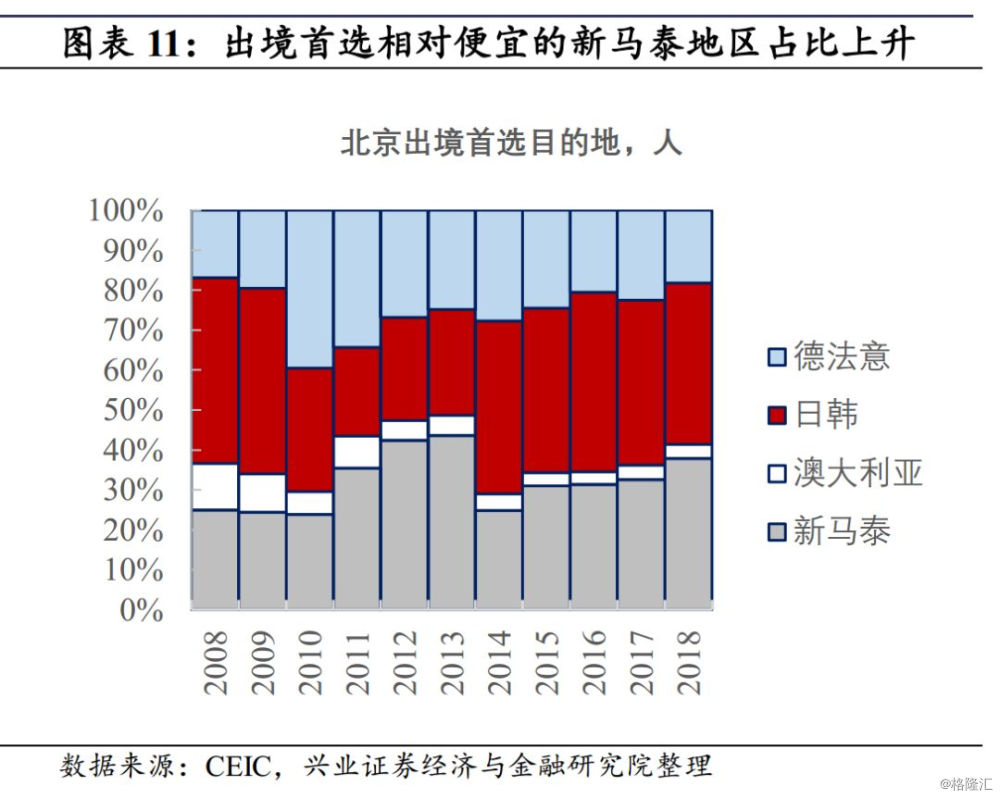

2) 旅游:尽管自2017年下半年以来,五星级饭店收入增速开始慢于四星级、三星级饭店,但2018年下半年开始,其收入增速开始见底回升,而同期三四星级饭店的收入增速有所回落。但从出境目的地来看,2018年,旅游花费相对便宜的新马泰地区旅游人数占比明显上升而德法意占比则明显回落,具有一定的“降级”特点。

消费跟踪指标——快递量

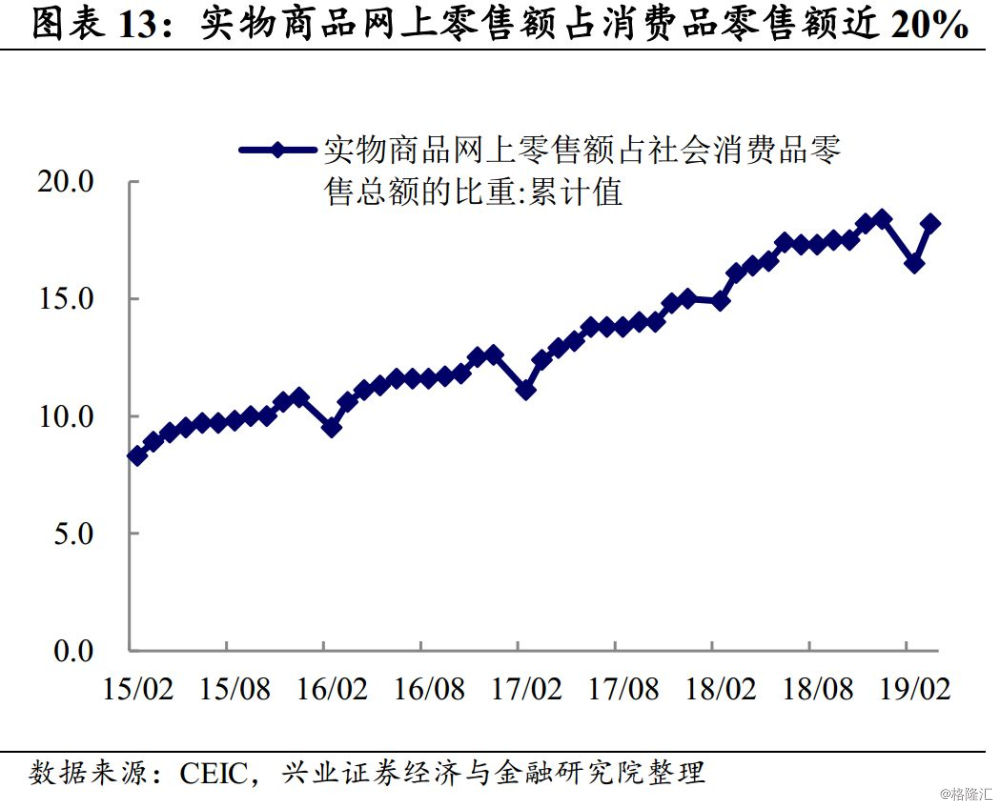

网购占比上升,快递量成为消费的较好跟踪指标。随着互联网购物的快速发展(2019年3月实物商品网上零售额占社会消费品零售总额的比重累计值约为18.2%),快递业务量同比和消费品零售同比走势较为吻合。数据指向两者自2016年开始均呈现趋势回落的态势。

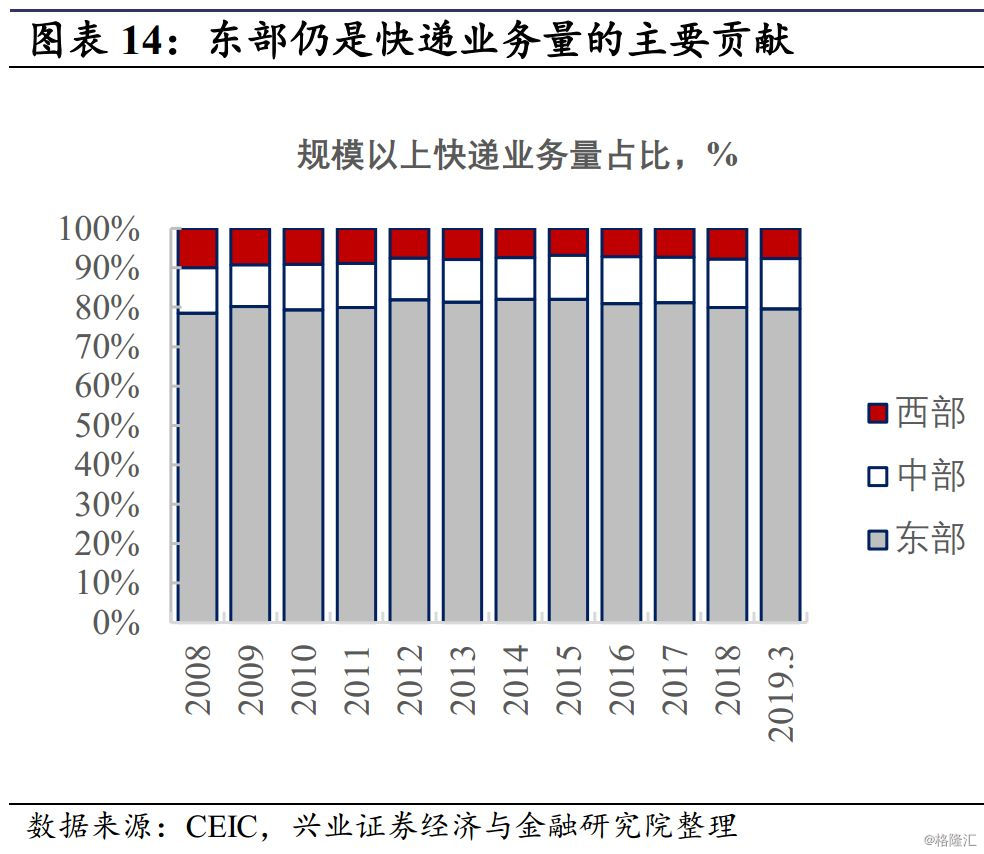

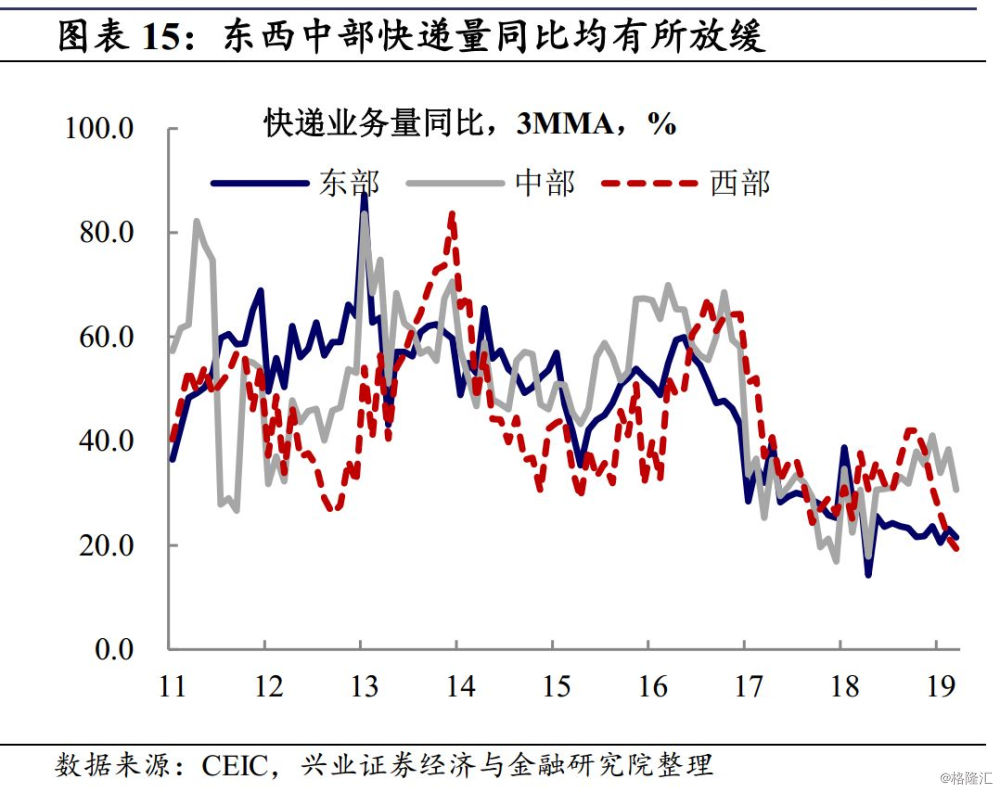

快递业务量同比放缓,或指向短期消费难以大幅回升。按照地域拆分快递业务量,可以发现东部地区占比近80%,该同比自2017年开始趋势回落,尽管中部、西部快递业务量同比有一定加速,但考虑体量关系,难以抵消东部的回落。与此同时,中西部的快递业务量同比也于近期开始回落。因此,整体来看,从快递业务量的角度来看,短期消费也难以大幅回升。

未来消费的主要影响因素

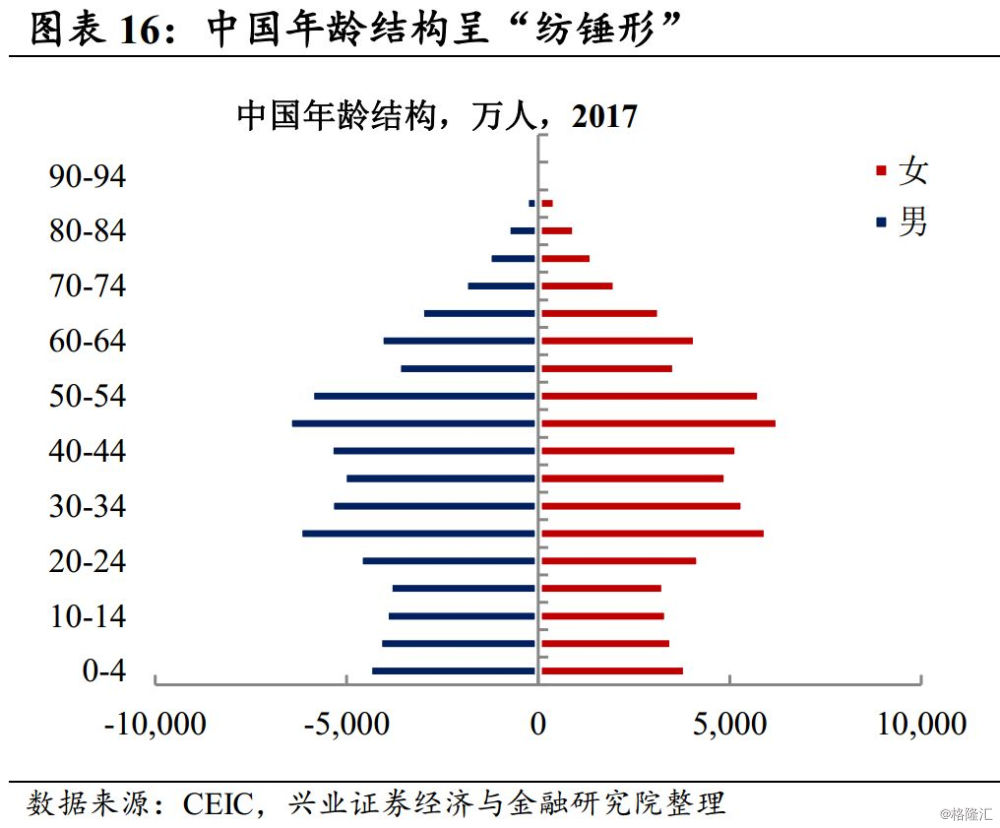

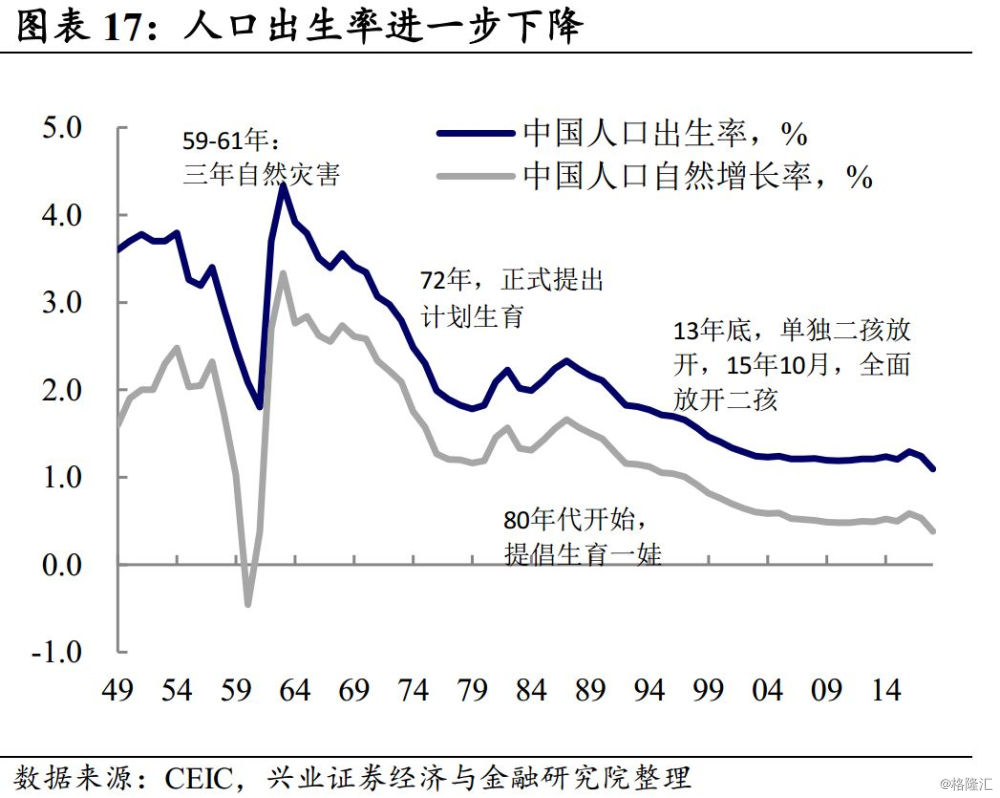

人口因素短期或难以对消费形成明显的有效拉动。首先,从年龄结构角度来看,适龄劳动人口由于债务压力等约束导致其带来的消费需求弱于老龄人口在一定财富积累以及良好社会保障制度下的养老消费需求、以及婴幼儿对应的育儿需求。目前,中国年龄结构呈“纺锤形”,占比最大的为25-49岁的劳动人口,属于相对消费意愿不强的人口群体。同时,从人口政策来看,尽管2015年10月已经全面放开二孩政策,但人口出生率在2018年仍然明显回落,从这个角度来说,“二胎经济”对消费的拉动效应或不能过分高估。因此,整体来看,人口因素短期或难以对消费形成明显有效拉动。

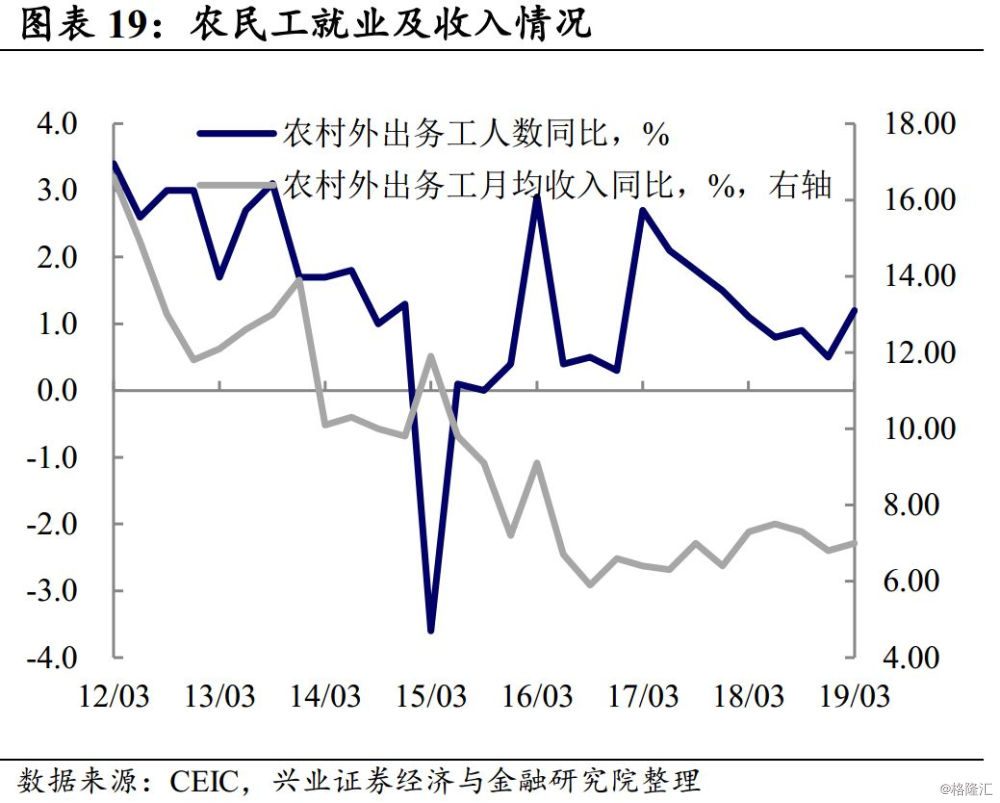

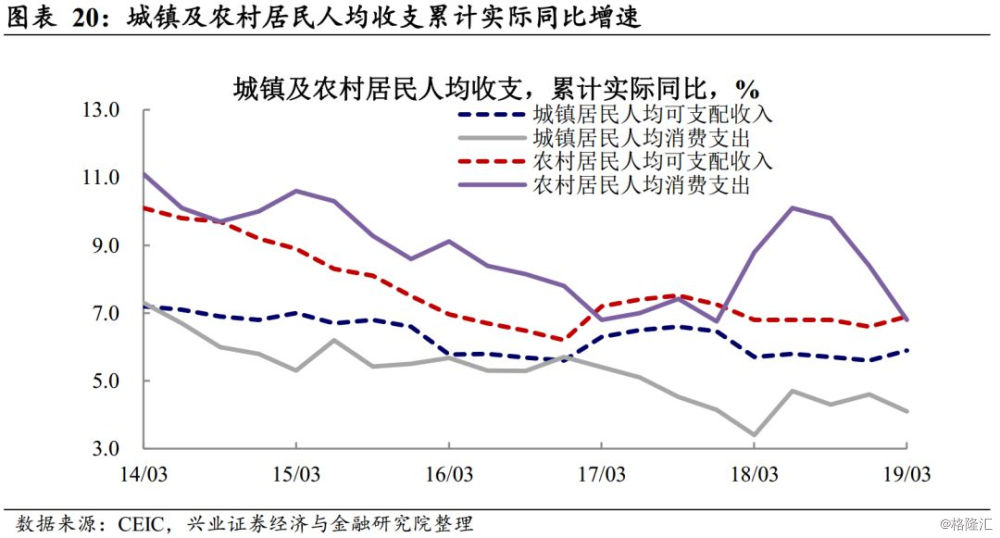

同时,就业及收入因素或一定程度影响消费意愿的提升。2019年的政府工作报告继续提出城镇新增就业1100万人以上、城镇登记失业率4.5%以内的目标,随着城镇调查失业率在今年2月迅速冲高并维持高位,政府对就业的强调愈发明确。实际上,从农民工数据来看,今年1季度,农民工外出务工人数同比结束了2017年初以来的趋势下滑转向回升,但农民工收入增速仍处低位。另外,从农村消费收支增速来看,支出累计实际同比自2018年下半年以来持续下滑,均指向收入增长缓慢一定程度制约消费意愿的提升。

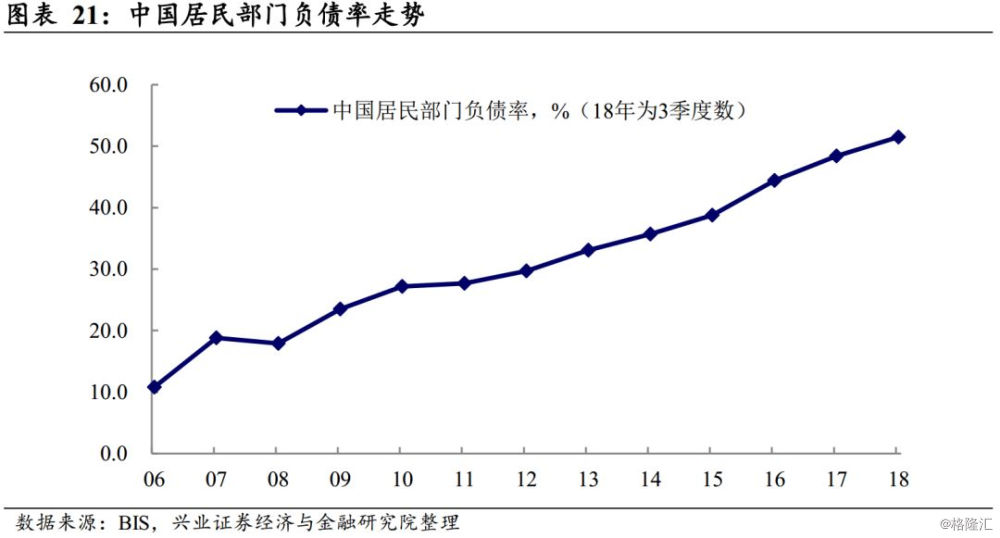

但居民债务率或并非消费的决定性约束。

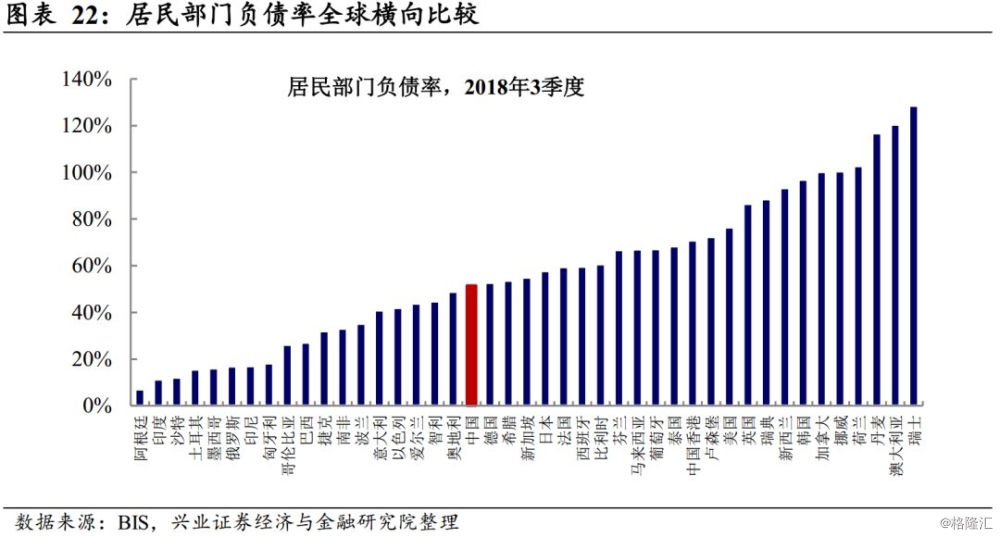

1) 居民部门负债率有一定增长。在居民部门持续加杠杆提升债务率的背景下,对于居民消费是否透支的讨论愈发激烈。BIS数据指向中国居民部门负债率自2011年后上升,2018年3季度升至51.5%,尽管在同期统计的全球样本中仍处于中等偏下的水平,但高于新兴市场38.7%的均值水平。同时,对标中国2017年人均GDP同期的全球各国居民部门负债率,中国也处于前列。因此,整体来看,中国居民部门的负债率已增长至相对较高的水平。

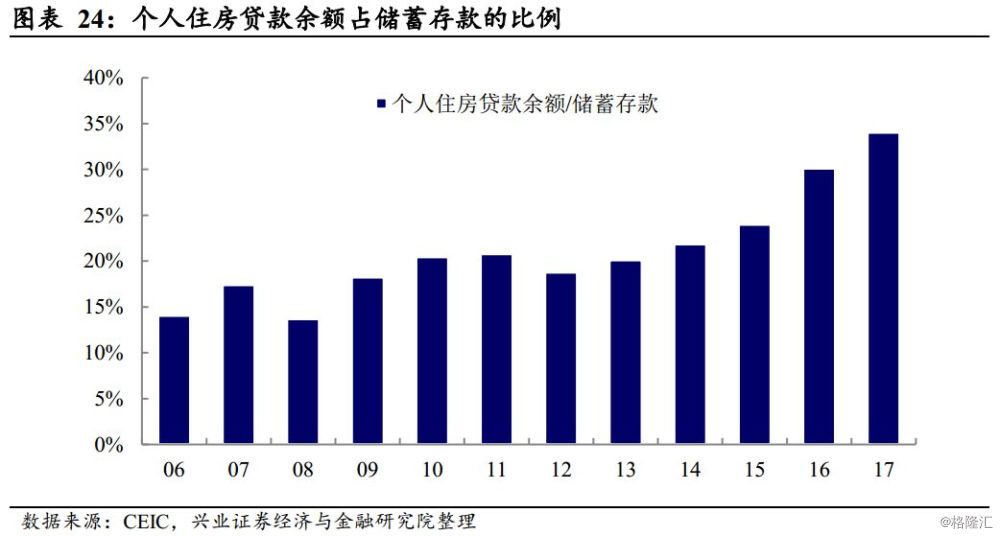

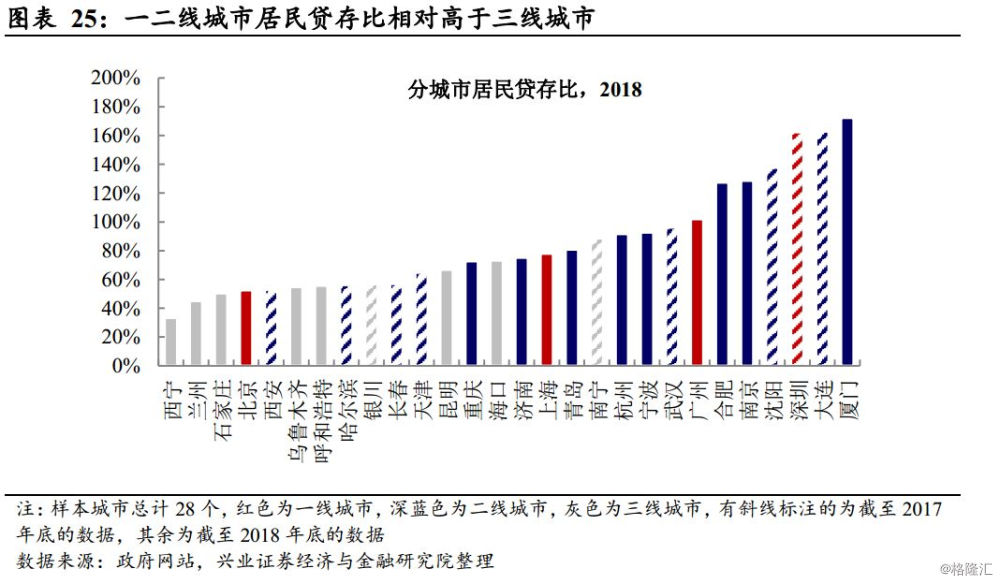

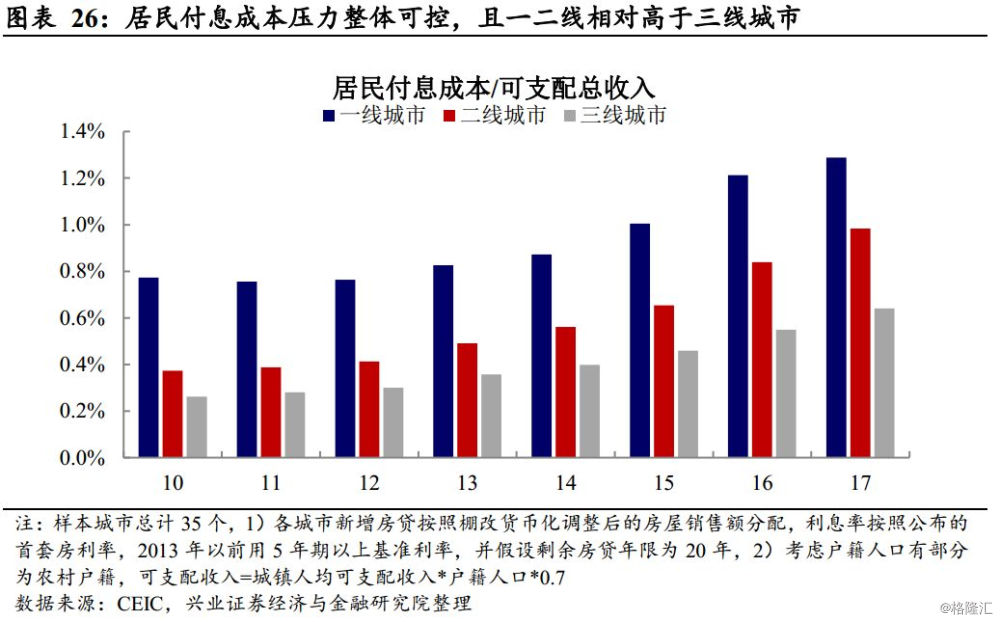

2) 但居民的付息成本压力并未高不可控。一般来说,居民部门加杠杆最主要的来源在于住房贷款的增加,从存量债务来看,中国个人住房贷款对储蓄存款的占比在2012年见底回升后持续回升,2017年底该比值为34%左右。而从分城市的截面数据来看,一二线城市的居民贷存比高于三线城市,指向一二线城市居民的债务压力相对大于三线城市。但从流量的角度来看,实际上,居民的付息成本压力可能并未高不可控。根据BIS常用的测算偿债比率(DSR)=居民还本付息占可支配收入比,对35个样本城市进行估算,整体付息成本占可支配收入比仍在个位数,尤其是针对此前市场讨论的三四线城市可能受到棚改货币化等因素而导致需求提前透支的情况来分区域进行分析,数据也指向三线城市的居民债务压力反而小于一二线城市。

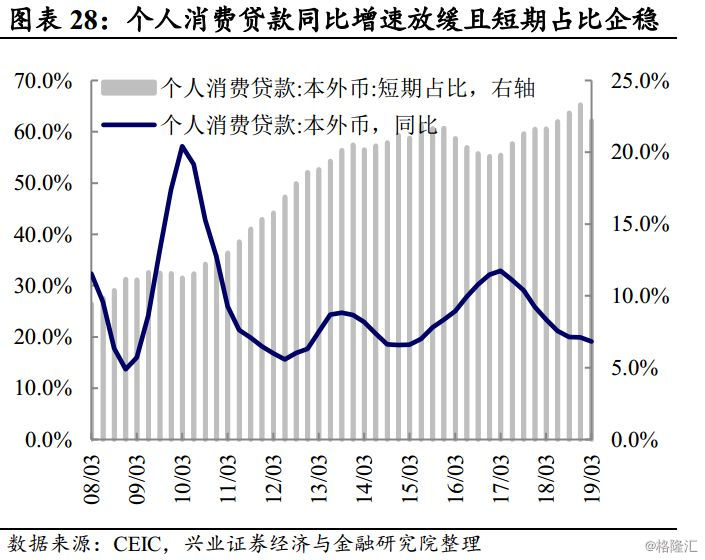

3) 同时,消费贷扩张减速且短期占比企稳。从消费贷角度来看,消费贷规模持续上升,截至2017年底,个人消费贷款余额占储蓄存款的比例接近50%,但在规模扩张的同时其同比增速自2017年1季度高点趋势回落,同时短期消费贷占比也结束前期快速上升的格局开始有所企稳。

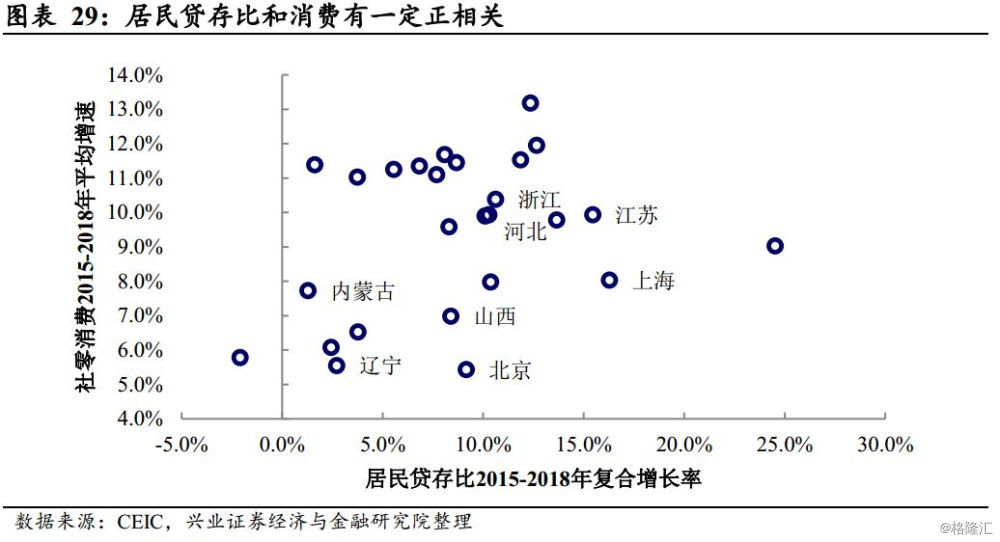

4) 实际上,目前还未现居民杠杆率上升对消费有明显的抑制作用。关于居民杠杆率提升是抑制消费还是促进消费一直有一定争议。从分省的居民贷存比和消费增速来看,历史数据指向两者甚至有一定的正相关性,换句话说,至少目前还未现居民杠杆率上升对消费有明显的抑制作用。因此,整体来看,居民债务率或并非短期消费的决定性约束。

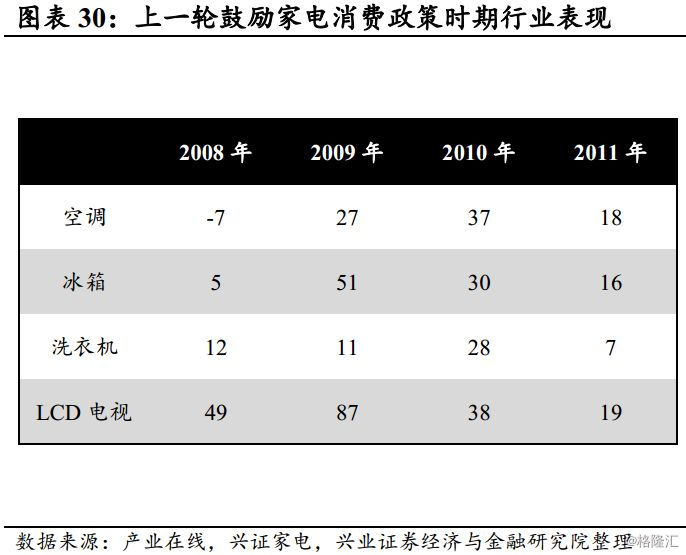

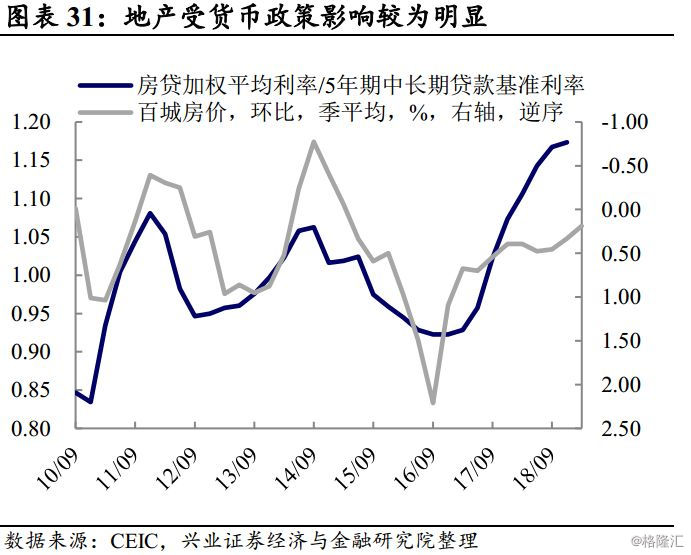

潜在的家电、汽车等刺激政策或是消费的额外增量。2019年1月8日发改委副主任宁吉喆通过央视表示,2019年政府将制定出台鼓励家电消费新政。近期,政策又透露出正在研究刺激汽车消费的相关政策。从历史经验来看,刺激政策对对应的消费影响价位显著。在上一轮鼓励家电消费政策的2007年至2013年时期,鼓励政策主要分为家电下乡、以旧换新、节能惠民三项政策。根据兴证家电组统计的数据,在三项政策叠加期在2009-2013年,中国家电销售受政策利好影响明显,2009年恢复增长,2010年增速达到高峰,2011年开始回落。汽车方面,2015年10月至2017年底的小排量汽车购置税优惠政策则明显刺激了同期的汽车消费。另外,从地产链条来看,地产相关受地产行业本身景气影响,尽管这轮宏观层面整体不松,但类似2012年地方对于公积金政策有所放松,此轮部分城市调降了按揭贷款利率。历史数据指向金融条件对地产影响较大,而本轮地产的回暖也更多是受到金融条件改善的影响。因此,潜在的消费刺激政策可能是拉动消费的额外增量。

风险提示:经济增长超预期,政策超预期,中美贸易摩擦超预期。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员