细心的朋友咨询了一个问题:$格力电器(SZ000651)$ 的“营业收入”和“经营活动收到的现金”差别为何那么大?

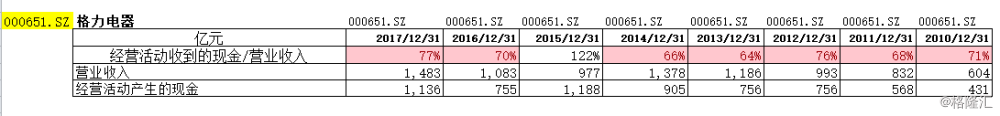

朋友统计了公司连续八年的数据(如下图,朋友提供),发现“经营活动收到的现金/营业收入”多年来在70%左右波动。

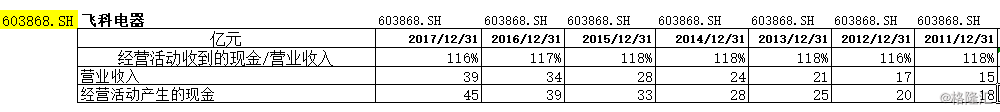

而正常情况,如果不考虑预收、应收,则应该在117%左右才属正常(营业收入加17%增值税),比如飞科电器(603868SH)。

如果说某一年度出现差异尚属正常,但在考虑到应收账款+应收票据因素后,格力电器几年下来累计差额亦接近2000多亿,问题出在哪里呢?

还是应收票据!

公司在销售环节收了经销商大量银行承兑汇票,在汇票到期前,企业如果不去贴现(或质押),是不会有任何现金流入,而在损益表上就体现为营业收入,在资产负债表上则体现为应收票据。

但公司不去贴现并不意味着将银票锁在抽屉里,实际上,由于公司所收到的汇票接近100%都是银行承兑汇票,信用度高,因此公司很快将其中的一部分在采购环节背书转让给供应商,用以支付货款,按照实质重于形式的原则,票据虽未到期,但企业已经将票据的所有风险和报酬转移给了供应商并终止确认,而票据到期后,票据持有人持票向出票行托收,收到款项则和格力(出票人)没有关系,格力在此交易环节因此就并未体现有现金流入。

以格力2017年年报为例:公司2017年度营业收入为1500亿,如果考虑到增值税,则大致应该收取的现金为1755亿,而实际上公司销售商品、提供劳务收到现金仅为1076亿,相差679亿,但公司在年报中同时披露其“使用票据购买商品接受劳务”累计金额为647亿(公司应付票据余额变动很小,可以推断大部分应系收到经销商票据再背书转让给供应商),再综合考虑应收票据、应收账款、预收账款等科目,则数据就平了。

而与此同时,我们可以看到公司利润表之“营业成本”和现金流量表中的“购买商品、接受劳务支付的现金”差额同样很大,但如果考虑到“使用票据购买商品接受劳务”这个因素,便释然了!

再回头看看飞科电器,其"应收票据“多年为零,因此经营活动收到的现金流就和营业收入完全匹配了。

格力在财报附注里面披露了“票据支付情况--使用票据购买商品接受劳务”,算比较详尽了。

关于企业在编制现金流量表时,对于贴现或背书的应收票据账务处理问题,证监会会计部曾于2015年回复其初步意见:“以银行承兑汇票贴现为例,若票据在贴现时终止确认,则贴现取得的现金作为经营活动现金流入......”

但背书转让却未提及,贴现有现金流入,而背书转让则没有。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员