回顾

2024年1月《梳理市场“跌不动”的方向》和《上证50回来的三条线索》再度提示大盘布局机会;《2015年“救市”的回顾与推演》和《市场底部五维跟踪体系与组合对策》指引如何把握股市流动性冲击下的行情节奏。

核心观点

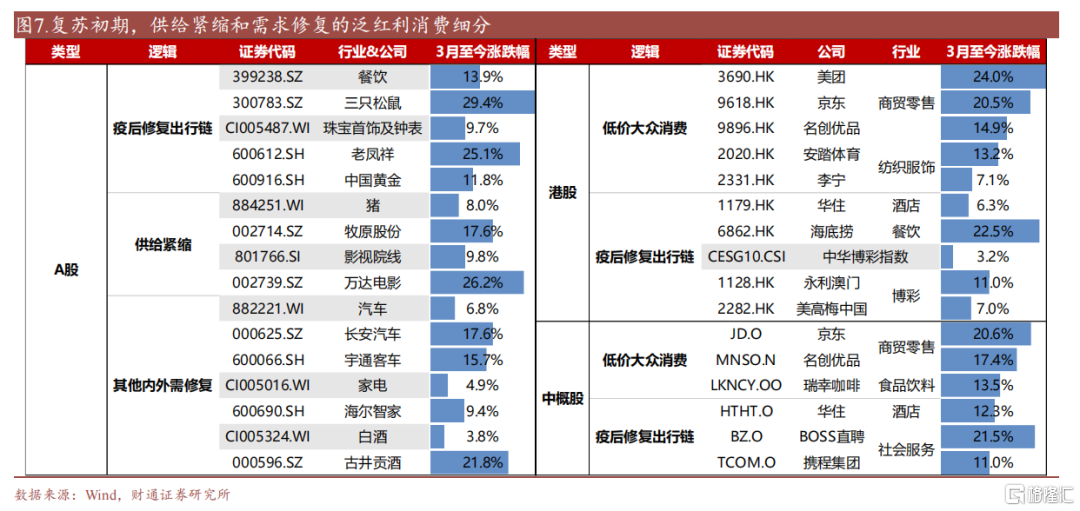

复苏初期,宏观配置从“稳定+TMT”切向“周期+消费”的泛红利资产。市场的一致预期是用来打破的:23Q1市场普遍预期“后疫情时代的复苏牛”,但疤痕效应和地产二次探底,拖累了中国资产表现;23Q3-24Q1,市场展开了全面的“日本研究”,试图在一轮经济周期的底部,用宏大叙事去判定长期性、继续通缩;就此来看,“打破通缩思维”是今年最大的预期差,近期外需攀升、内需韧性、工业金属/农产品/石油涨价,正在逐一扭转市场预期,推动市场上调全年权益资产观点,并将宏观配置从“稳定+TMT”切向“周期+消费”的泛红利资产,我们看好:1)二季度弹性靠前的大周期,油运/海运/造船→铜/铝/石油/油服→工程机械/消费电子。2)周期股以外,重点关注非地产的消费复苏,2月至今以港股和中概股的消费板块为代表,走出类似3月周期股的第一波上涨,包括出行链/博彩、酒类/餐饮/零售/猪、汽车/家电。

市场预期正在扭转,宏观配置时钟完美转动:从衰退期“稳定+TMT”切向复苏初期“周期+消费”。

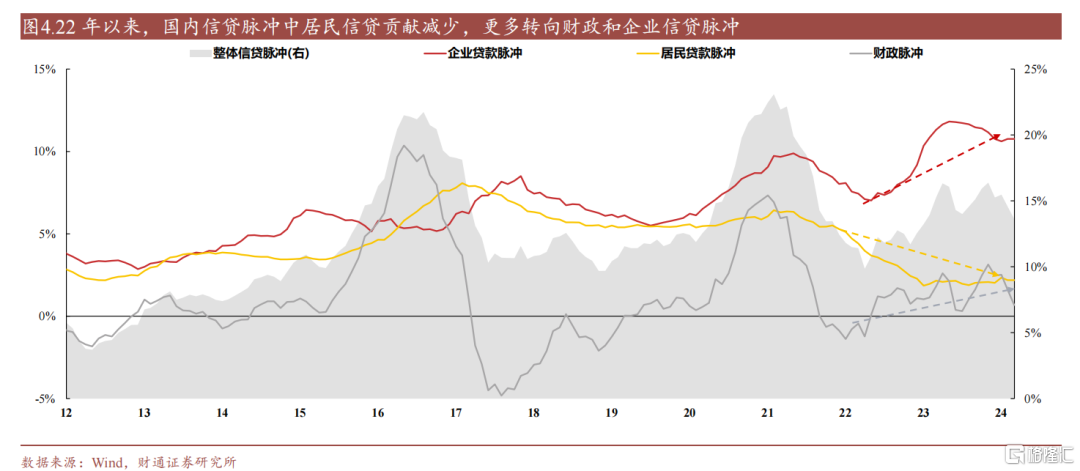

(1)去年下半年至今年年初,利率、信用、增长、通胀各要素下行,是典型的衰退期特征,哑铃型策略占优:稳定红利资产(典型的公用事业、红利低波)能够抵抗估值压缩,小盘主题成长能够在阶段性风险偏好反弹时领跑市场。今年一季度末,信用、增长已经出现阶段性回升,通胀和去库存有触底迹象,是典型的复苏初期特征,泛红利资产(周期+消费)占优。泛红利资产相对于稳定周期资产,优势在于经济复苏期能贡献高盈利质量和高业绩弹性特征。

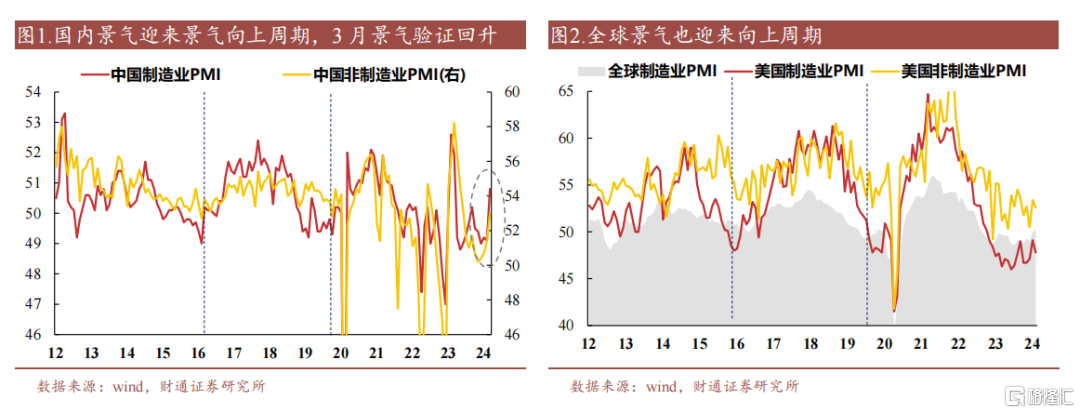

(2)各项数据正在一步步打破“市场的通缩思维”,关注周期切换信号。1)政策:货币政策例会新增关注长期利率,基调“精准有效”;2)信贷:企业中长期贷款同比多增,制造业贷款余额已超房贷余额;3)PMI:3月中国/全球制造业PMI为50.8%/50.6%,均重回扩张区间;4)出口:3月新出口订单指数升至51.3%,外需持续回暖;5)汽车销售:多地开启汽车促销活动,大件消费中汽车替代购房;6)出行电影等消费:购房观念转变,低成本悦己消费流行。当下经济数据除地产都显示极强韧性,地产的重要性可能已经下降。

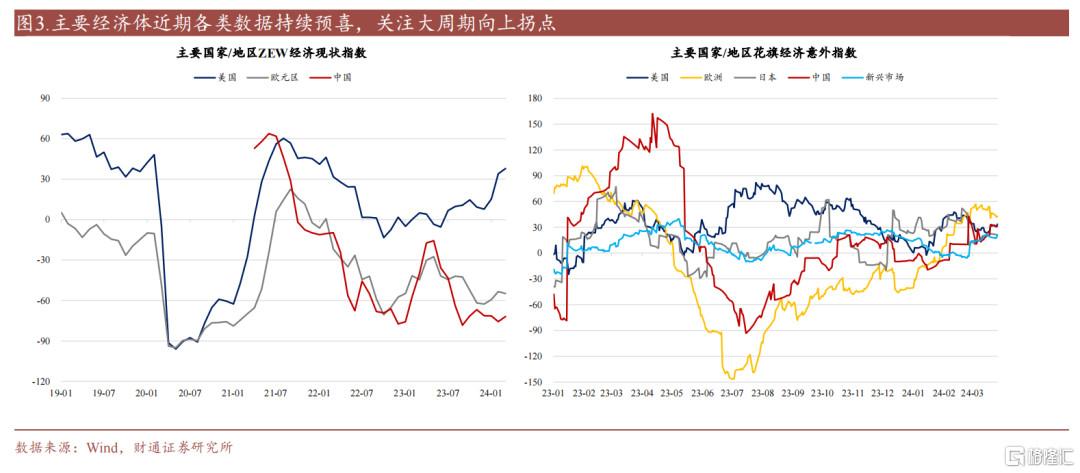

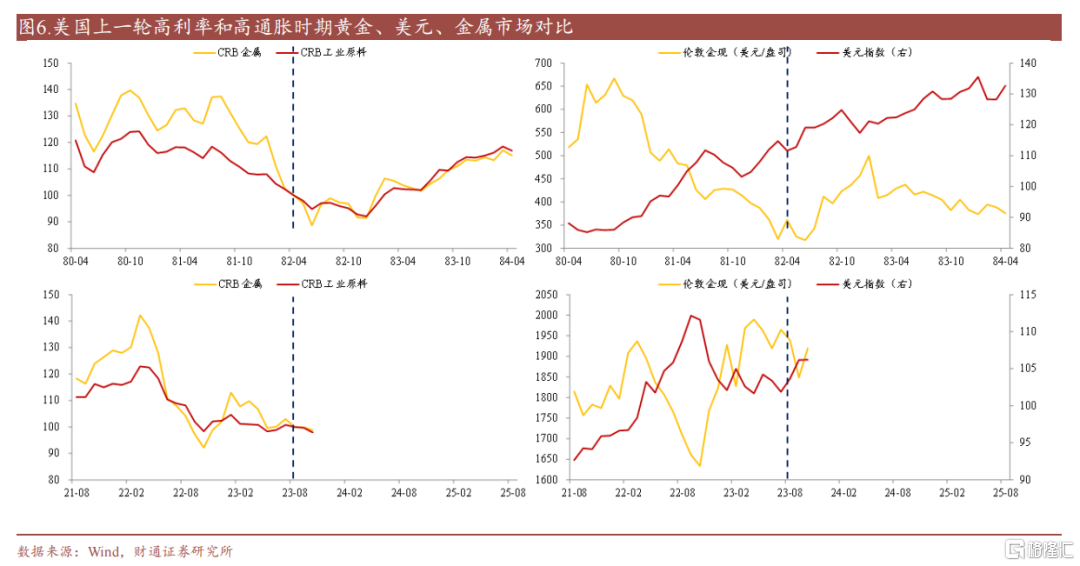

(3)今年愈发类似2020年,海外扩表拉动中国,出现非地产驱动的复苏。我们在此前报告已经汇报,全球经济经历两年下行后重回复苏态势:一方面,随着消费国(美欧印)从去库存进入补库存,经济景气向制造国(中韩越)传导,推动制造国走出通缩,进入高波动的牛市;另一方面,厄尔尼诺现象导致农产品减产、工业原材料和能源面临需求回升+供给紧缩,今年中国面临输入型通胀压力。即便是90年代剧震后的日本,在03-07年仍能依靠外需(对中国出口消费品和设备)重回牛市,甚至跑赢美股、A股。

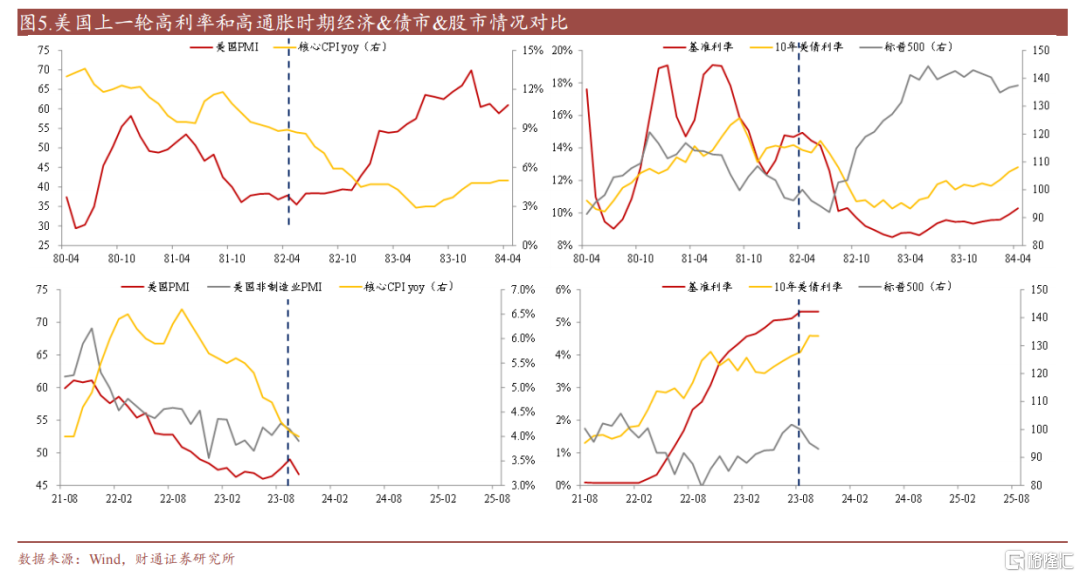

海外方面,重申:“复苏交易”取代“宽松交易”成为海外市场核心矛盾。4月4日美联储卡什卡利表态极端鹰派、4月5日新增非农超预期、预期降息时间延后/次数下调,但美股仍韧性足,同时法国、德国、韩国、越南等国在今年回报优秀。海外市场已经从去年的“科技单边牛市”转为了“复苏+科技双牛格局”,今年可能是“美国经济内生韧性强→美联储微降息→大类资产复苏牛”,此次美国+新兴市场扩表(见《策略视角看周期》),如03-07年中美双扩表、“强复苏+温和通胀+高利率”,美债利率可能持续维持4%-4.3%中枢。

配置层面,复苏初期关注周期+泛红利消费。周期方面,地震、地缘风险叠加全球需求复苏,关注油运/海运/造船→铜/铝/石油/油服→工程机械/消费电子。消费方面,1)供给紧缩:猪(厄尔尼诺农产品减产涨价传导)/院线等。2)疫后修复的出行链:餐饮/酒店(且供给紧缩)/旅游/博彩。3)低价大众消费:运动服饰/零食/零售。4)其他需求修复:汽车/家电(消费更新补贴)、白酒。

风险提示:美联储加息超预期、海外金融风险超预期、历史经验失效等。

注:本文来自财通证券发布的《《海外复苏对A股影响的历史经验--“泛红利资产”系列七》》;报告分析师 :李美岑 SAC执业证书编号:S0160521120002、张日升 SAC执业证书编号:S0160522030001、任 缘 SAC执业证书编号:S0160523080001

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员