核心观点

供给方面,今年将发行万亿超长期限特别国债,50Y国债供给规模较之前将有所增加,届时或将对利差造成短暂扰动。

需求方面,资产荒持续,配置盘保险对高收益率的50Y国债需求不减,尤其在年末往往大量增配。而交易盘在30Y行情较为极致的情况下,对50Y国债的关注度持续增加。因此,预计今年机构对50Y国债的需求将边际增加,与10Y国债之间的期限利差仍有收窄空间

但考虑到潜在的流动性风险,建议在30Y国债交易拥挤、50Y国债供给出现明显放量、博弈确定性较强时,再考虑参与。截至3月22日,50Y-30Y期限利差为19BP,处于历史较高水平,相对具有一定性价比,可以关注50Y国债上市后的博弈机会。

正文

1、保险如何影响超长债?

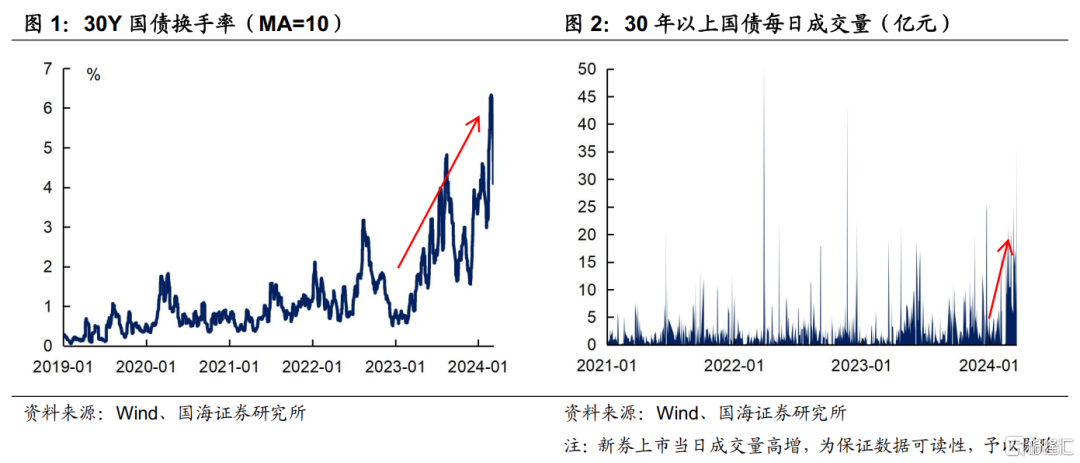

今年以来,30Y国债表现较强,换手率迅速攀升的同时,30Y-10Y期限利差也持续压缩,博弈空间收窄。在这样的背景下,50Y国债开始成为交易盘拉久期的选择之一,交易量持续增加。那么,50Y国债的供求关系上有何特点?如何看待其定价?今年有参与的机会吗?

1.1

量的角度:供求分析

(1)发行情况

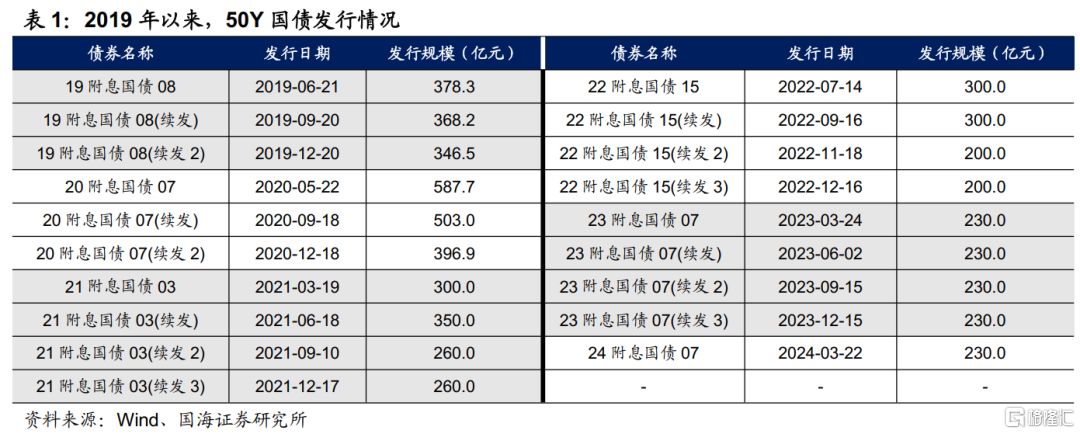

2019年以来,50Y国债的发行规律性增强。在规模上,2019至2022年,每年合计发行量整体在1000-1500亿元之间。在节奏上,每年发行3-4次,时点普遍在季末(3月、6月、9月、12月)。3月20日,财政部宣布发行230亿元的50Y国债,也一定程度上验证了这一规律。本次发行后,50年国债存续规模将达到1.08万亿元。

(2)需求情况

①保险

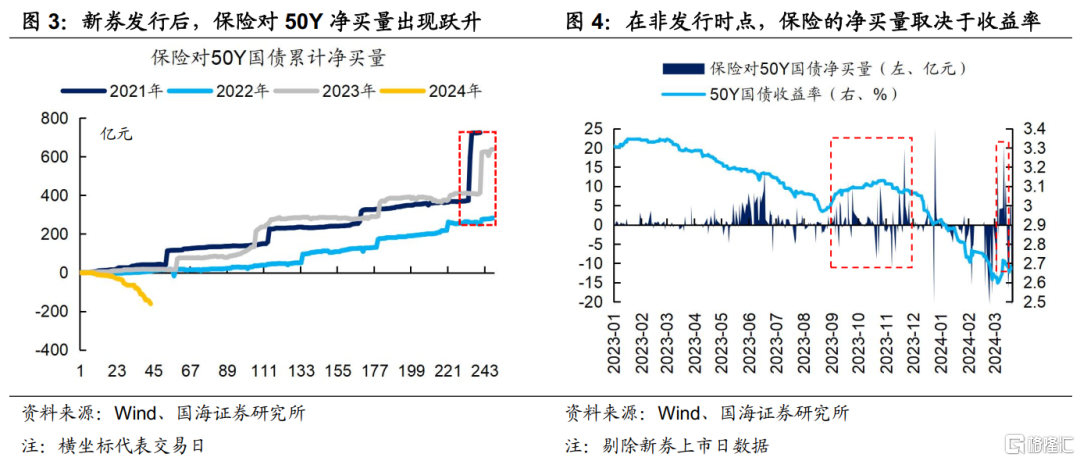

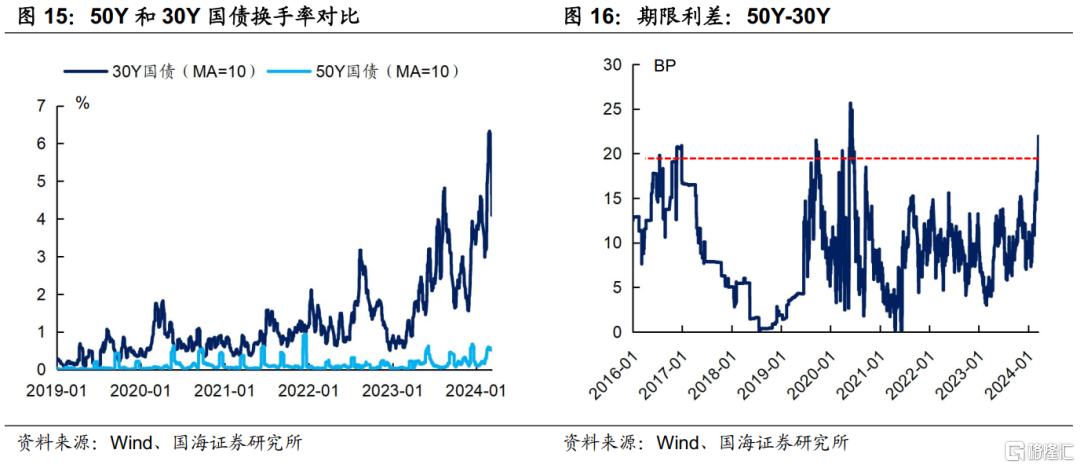

由于流动性较差、交易盘参与较少,50Y国债的交易高峰主要围绕着新发债券的时点产生。而其中,保险是50Y交易的绝对主力,在新发债券后,普遍出现大量增配,且净买入高峰往往出现在年末。而在非发行时点的净买入规模则较小,普遍出现在收益率上行时。

②基金&券商

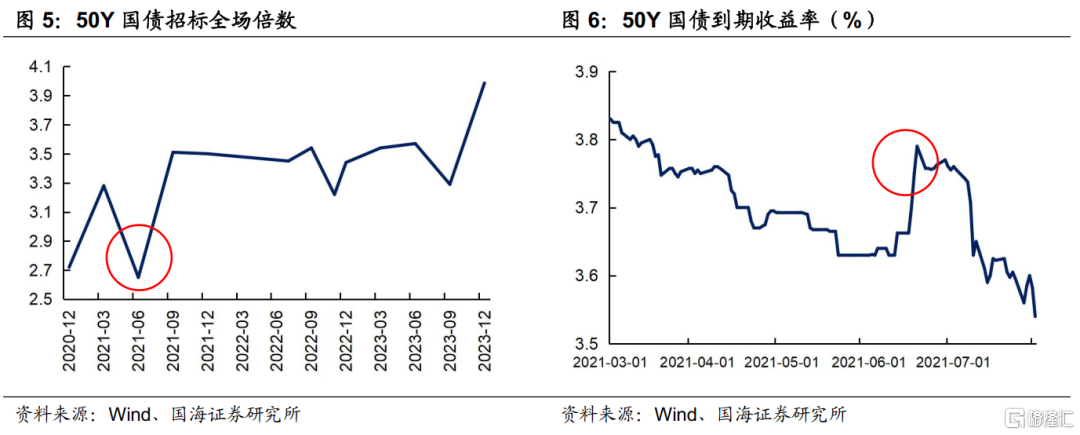

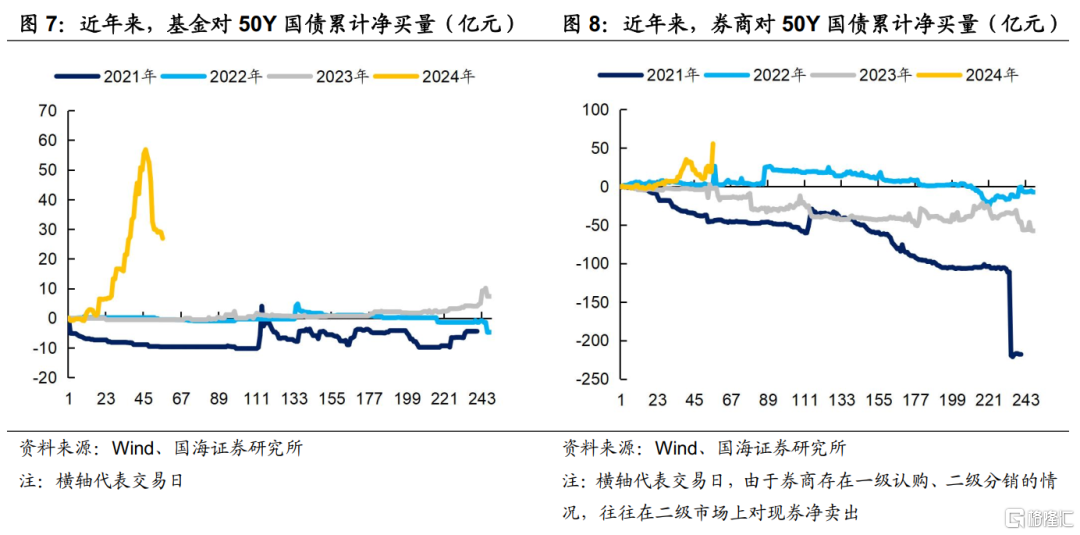

除了保险外,基金和券商也会在50Y国债有独立行情时参与交易。例如2021年6月,50Y一级发行招标不佳,导致二级市场收益率快速上行,出现超调机会,基金和券商之后两天分别净买入14亿元和20亿元。

而进入2024年,伴随着各券种的博弈相对极致,交易盘拉久期的程度延伸到50Y国债市场,基金和券商今年分别累计净买入27亿元和55亿元(数据截至3月22日)。

1.2

价的角度:如何定价?

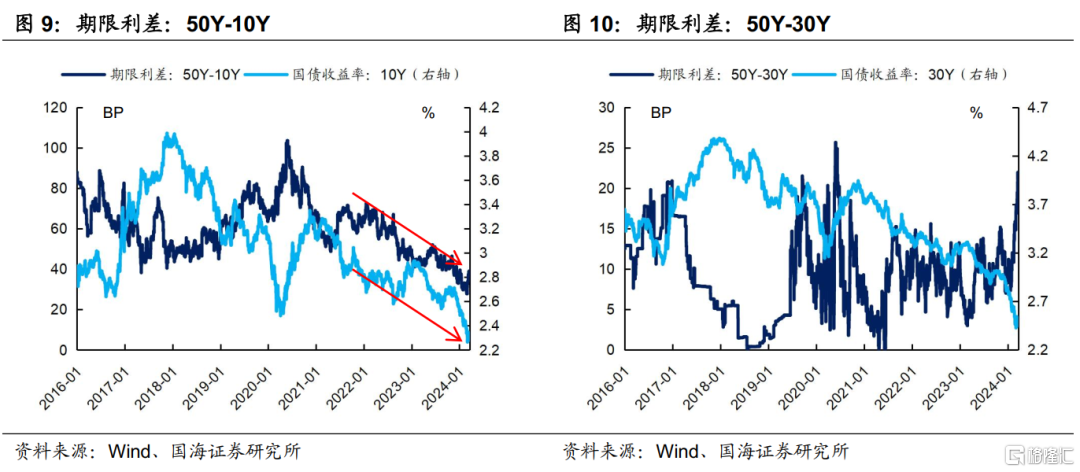

观察50Y-10Y的期限利差走势,由于10Y国债收益率的变化幅度相对更大,期限利差往往会在熊市收窄、牛市走阔,整体与10Y收益率成反比。同理,与同为超长债、但流动性相对较好的30Y国债相比,50Y-30Y的期限利差也与30Y收益率成反比。

但是自2021年以来,由于50Y国债收益率下行速度更快,导致50Y-10Y期限利差在牛市中也持续收窄。那么,哪些因素影响了期限利差的走势?

(1)长期经济预期的变化

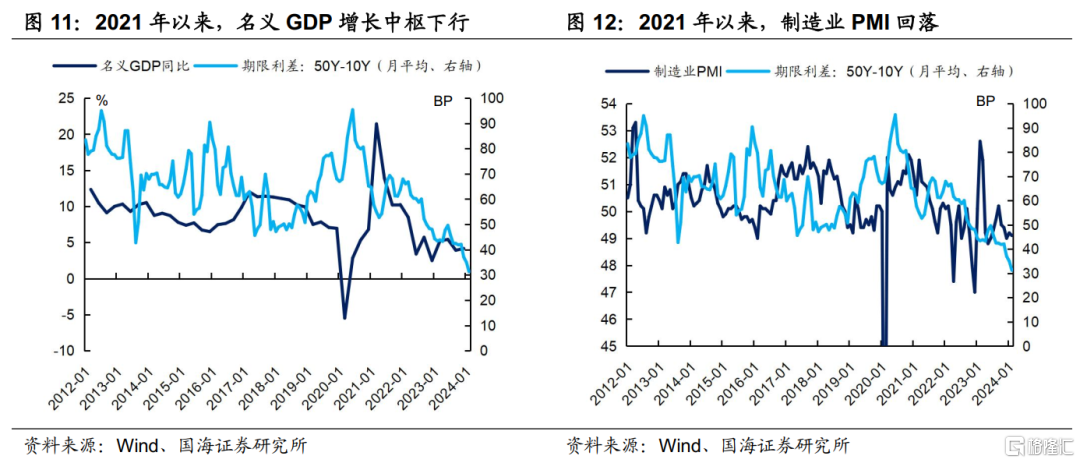

我们在《超长债的尽头在哪里》中曾分析过,超长债期限利差是投资者长期经济预期相对于中期经济预期的反映。中期经济预期有支撑,但长期经济预期向下,则可能推动超长债期限利差不断压缩。

与30Y国债一样,50Y国债也反映了投资者对长期经济的预期。2021年以来,GDP和制造业PMI中枢的下行,使得投资者对远期利率悲观,导致了50-10Y利差的收窄。

(2)供需的变化

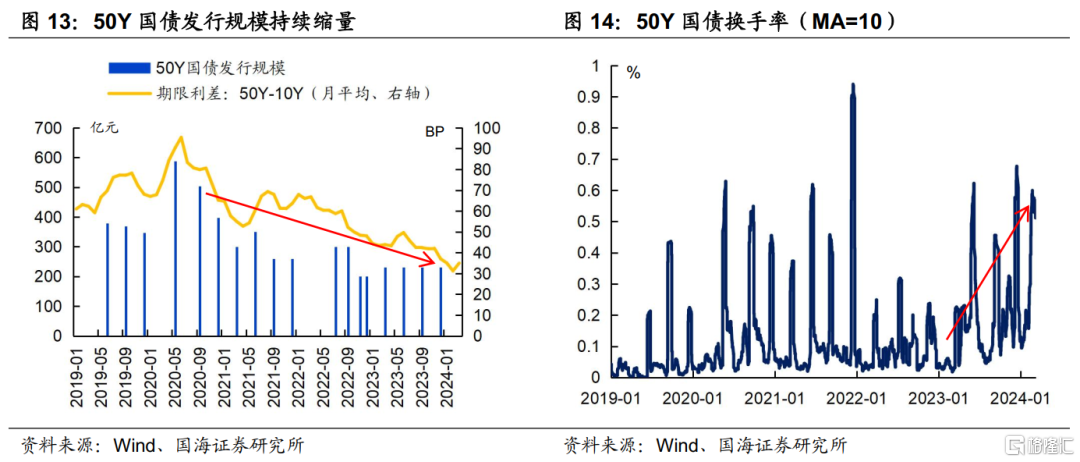

在供给端,当发行放量时,较易对期限利差形成支撑。但2021年以来,50Y国债的单次和当年累计新发规模均呈现小幅下行趋势。

在需求端,资产荒影响下,机构在债券交易上愈发极致,交易型机构对50Y国债的参与度增加。需求增加叠加流动性边际增强,导致50Y国债利率下行幅度相对更大,使得利差收窄。

1.3

如何看待今年50Y国债的机会?

供给方面,今年将发行万亿超长期限特别国债,50Y国债供给规模较之前将有所增加,届时或将对利差造成短暂扰动。

需求方面,资产荒持续,配置盘保险对高收益率的50Y国债需求不减,尤其是在年末,往往有大量增配。而交易盘在30Y行情较为极致的情况下,对50Y国债的关注度持续增加。因此,预计今年机构对50Y国债的需求将边际增加,与10Y国债之间的期限利差仍有收窄空间。

但在流动性方面,50Y国债仍具有一定风险,不论从存续规模还是换手率角度而言,与30Y国债还有一定差距。并且前期参与机构主要是保险,对交易盘而言有一定参与难度。建议在30Y国债交易拥挤、50Y国债供给出现明显放量、博弈确定性较强时,再考虑参与。

而截至3月22日,50Y-30Y期限利差为19BP,处于历史较高水平,相对具有一定性价比,可以关注50Y国债上市后的博弈机会。

风险提示:需要警惕流动性的“退潮”;历史数据不能完全作为未来市场走势参考;模型测算可能存在误差;指数样本券调整可能会导致潜在的测算偏误;经济数据及经济政策超预期;信贷超预期。

注:本文来自国海证券证券研究报告《如何看待50年国债的交易机会?—机构行为周观察》;报告分析师:

靳 毅 SAC编号:S0350517100001、刘 畅 SAC编号:S0350122080146

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员