投资要点

1、今年2月以来市场出现超预期反弹,截至3月22日,万得全A较低点的最大涨幅超过20%,但同期经济基本面回升并不明显,从过往的经验来看,不论是熊牛切换还是熊市中的大反弹,初期基本面并非核心因素。

2、2008、2012、2016和2018年熊转牛的初期背景是估值极具性价比,除2012年外市场反转初期基本面尚未跟上,但一揽子政策出台的力度较大,反转后的一个季度经济和业绩均得到确认。

3、值得注意的是,2012和2016年底部反转之后,产业政策导向不同导致了普涨后分化方向的不同,2013年的改革与科技创新带来了创业牛,但大蓝筹表现不佳;2016年的供给侧改革带来了核心资产牛,中小成长表现不佳。

4、四次典型熊市中的大反弹(2010Q3、2015Q4、2022年年中和年末),即使基本面没有改善,也不太会影响市场的反弹,背景是短期超跌严重,驱动力多来自于政策纠偏和宽松加力,后续纠偏行情结束往往是出现了新的负面因素,多来自于经济层面。

5、当前流动性和风险偏好仍是主要矛盾,但随着业绩窗口期的临近,市场面临方向性选择,结合今年的产业政策导向以及经济业绩趋势来看,类似2013年的可能性较大。

风险提示:研究方法(历史回溯法)的局限性,中美摩擦加剧,地缘政治突发风险,海外流动性宽松不及预期,产业政策不及预期等。

报告正文

01

市场熊转牛初期看基本面吗?

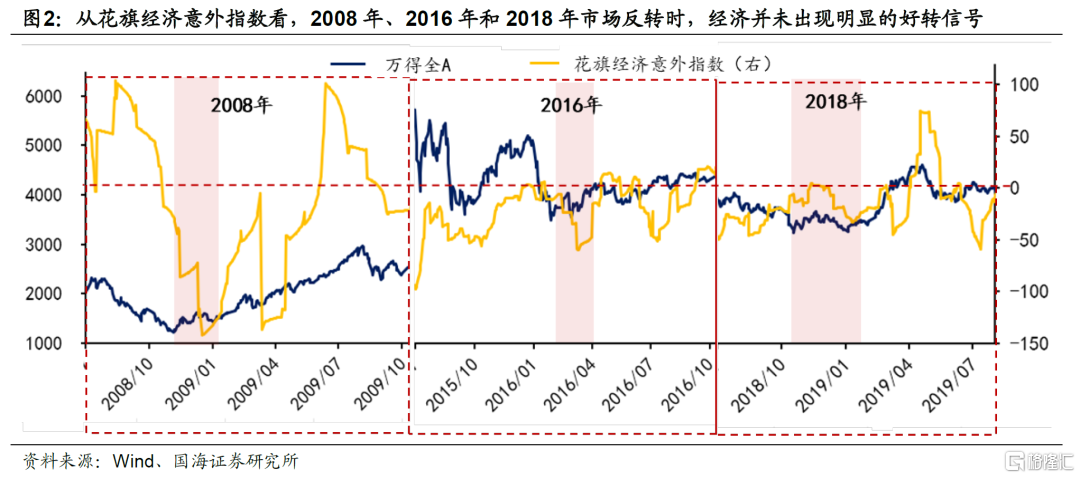

历史上典型的四次牛熊切换,分别发生在2008年11月、2012年12月、2016年2月和2018年10月,其中2008年、2016年和2018年市场反转初期经济并未出现明显的好转信号,2012年底市场底则明显滞后于经济底,总体上看初期的反弹多为风险偏好的修复,而基本面并非关键因素。

(1)2008年11月、2016年2月和2018年10月的熊牛切换:

市场估值低、股权风险溢价高是牛熊切换初期的核心背景,而非基本面的实际变化。四次反转前市场大多经历长期阴跌,估值分位处于历史低位,2008年11月、2012年12月、2018年10月全A的十年市盈率分位分别为0.1%、4.9%、16.2%。2016年2月在经历1月的熔断超跌后,全A估值分位也从2015年年中的高点消化至39%的相对低位。结合彼时股权风险溢价的表现,四次牛熊切换的节点全A的性价比已经开始显现。

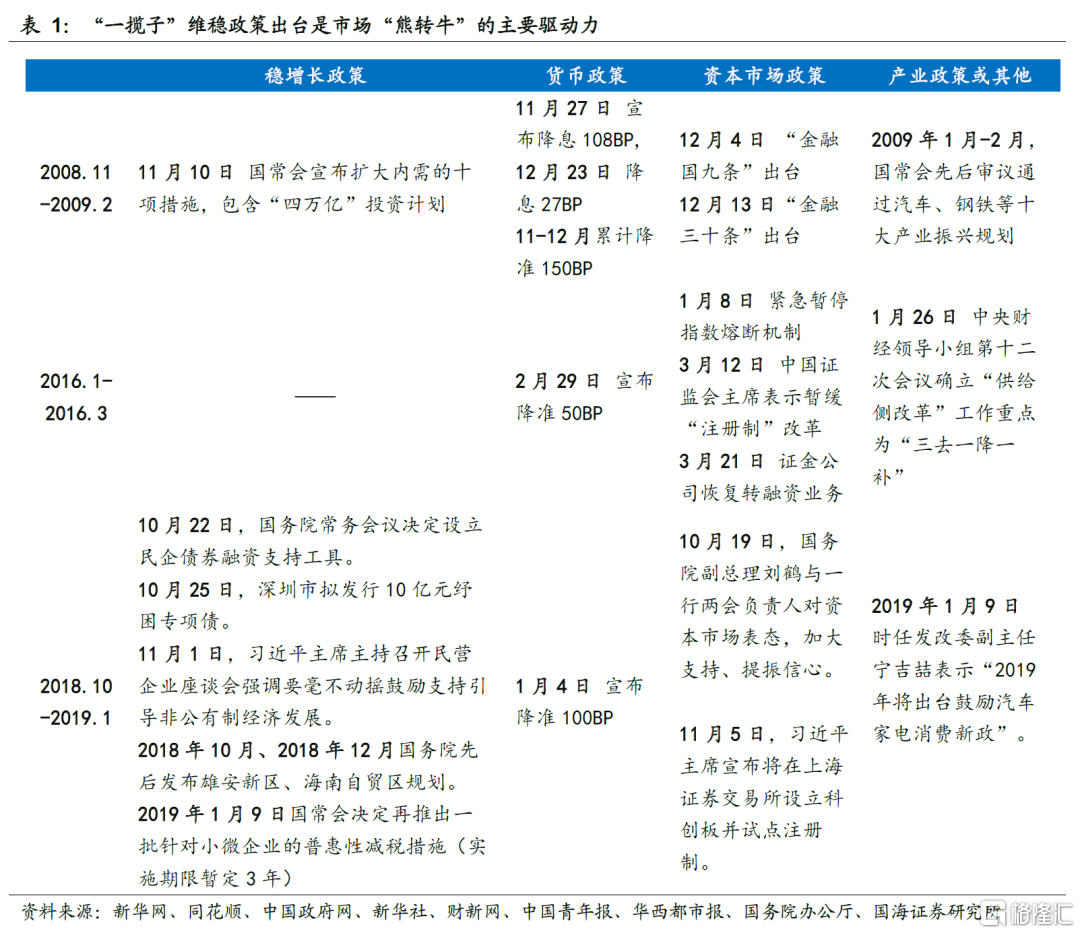

“一揽子”维稳政策出台是市场“熊转牛”的主要驱动力。2008年11月“四万亿”计划财政托底意图明确,11月、12月接连降准降息,资本市场和产业政策方面,金融“国九条”和十大产业振兴规划出台。2016年1月紧急暂停熔断机制后,月底中央财经委会议“供给侧改革”的重点任务得以细化落实,2月降准50BP配合发力。2018年围绕民营企业纾困的系列政策出台,雄安新区、自贸区规划出台,一行两会领导发声力挺资本市场,基建、消费刺激政策频频发力。

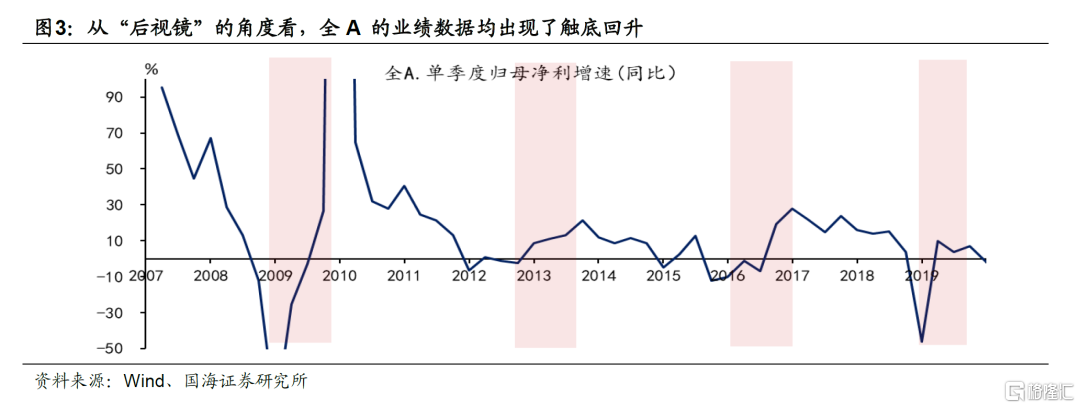

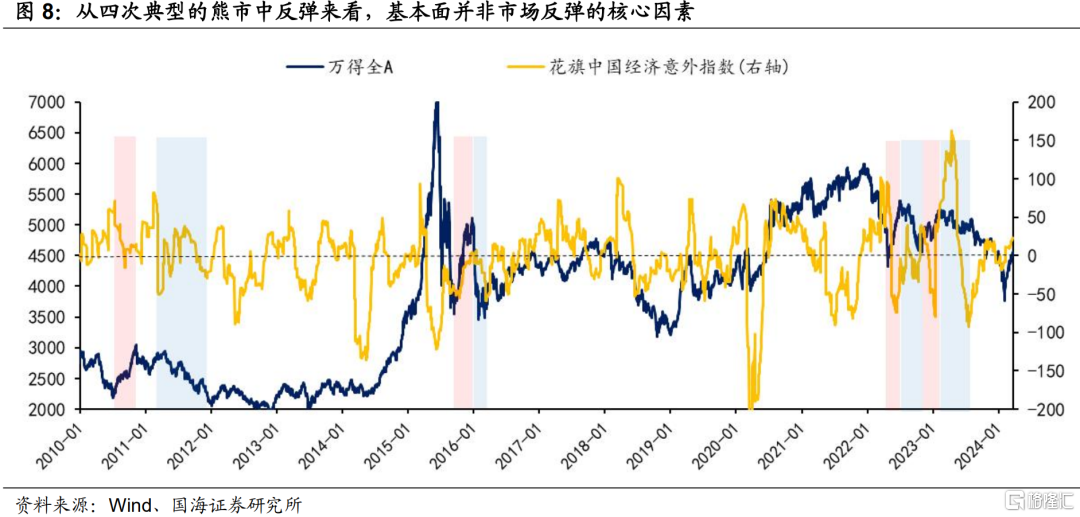

在多数情况下,牛熊切换需要宏观经济数据的确认,且后续全A业绩没有“证伪”。2008年、2016年和2018年的市场反转后的一个季度,经济数据均得到确认,如2009年2月公布的1月信贷数据中新增人民币贷高达1.62万亿元,“四万亿”投资计划的投放效果明显;2016年1-2月工业企业利润总额当月同比转正,商品房销售面积同比增加28.2%;2019年1月社融数据高出市场预期,一季度经济数据也有所改善。花旗经济意外指数在市场反转初期经历下探后出现趋势性回暖、转正的迹象,此外,从“后视镜”的角度看,全A 的业绩数据均出现了触底回升,经济向好的预期没有被“证伪”。

值得注意的是,底部反转之后产业政策导向不同导致了普涨后分化方向的不同,2016年的供给侧改革带来了核心资产牛,中小成长表现不佳。

(2)2012年12月市场的熊牛切换(创业牛):

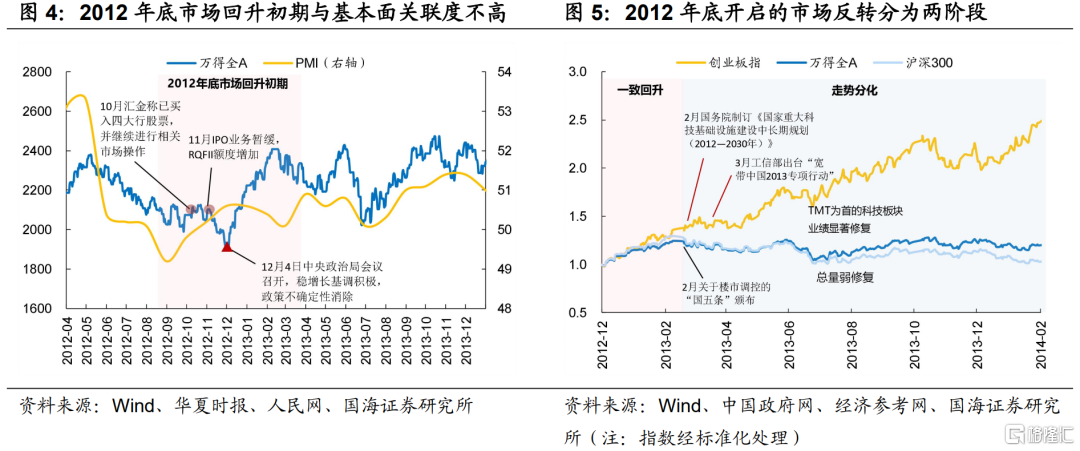

2012年12月市场底部反弹初期的直接驱动力是政策预期不确定性消除带来的风险偏好回升。2012年自5月以来市场就处于下行趋势中,而PMI自8月以来在持续回升,期间还伴随10月汇金宣布进场维稳,11月IPO业务暂缓,但未能驱动市场反弹。直至12月4日召开的中央政治局会议对稳增长政策表态积极,提到要保持宏观经济政策的连续性和稳定性,确定了新一届政府未来一年的经济工作基调,由此不确定性消除,市场开始持续回暖。

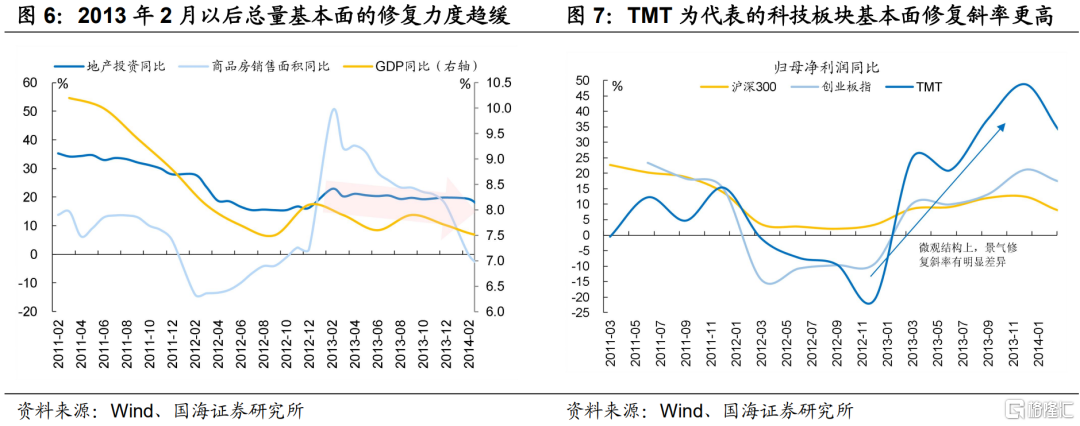

2012年底市场反弹行情持续约两个多月,而后宏观基本面走弱,但结构上政策导向的不同以及微观景气修复斜率的差异推动了创业板牛市。2012年12月至2013年2月6日市场整体回升,沪深300上涨29.7%。创业板指上涨30.4%,涨幅基本接近,2013年2月中下旬美联储收紧预期、国内楼市调控“国五条”颁布,是A股初期调整的影响因素。但中长期维度看,股市走势需基本面支撑,2013年总量经济相比此前仅为弱修复,地产基本面2月后明显回落,蓝筹股偏弱,而政策对结构调整、转型创新的重视度在提升,2013年起科技创新产业支持政策陆续推出,TMT为首的科技股业绩也在持续高增,由此带来创业板牛市。

02

熊市中的大反弹需要看基本面吗?

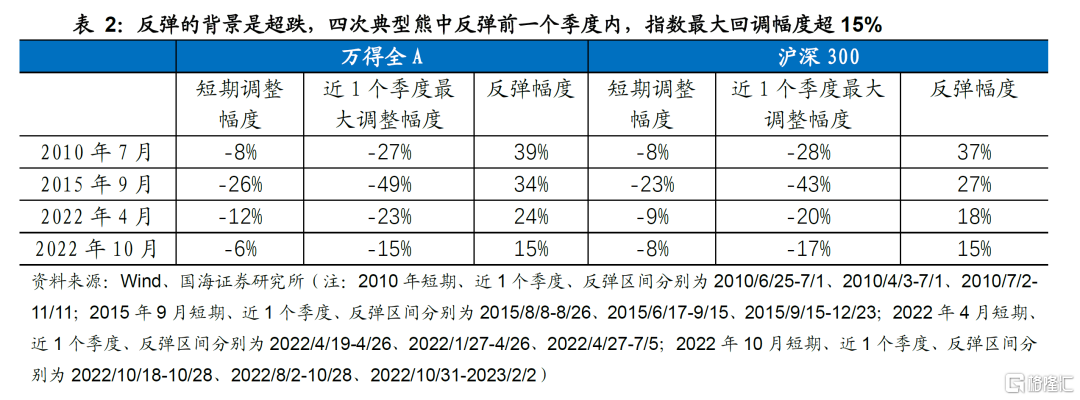

历史上典型的四次熊市大反弹,分别发生在2010年7月至11月、2015年9月至12月、2022年4月至7月、2022年10月至2023年2月,四次反弹时间维持在3个月左右,反弹幅度在15%-40%,和本轮万得全A低点以来20%左右的反弹幅度(截至3月22日)是基本可比的,并呈现出以下规律。

即使基本面没有明显改善,也不太会影响市场的反弹。从高频指标来看,四次反弹期间花旗中国经济意外指数呈现回落或处于负区间;进一步来看,四次反弹期间基本面核心矛盾并未出现趋势性改善:2010年7月至11月通胀持续抬升、2015年Q4通缩延续,2022年4月至6月、10月至2023年1月地产形势未见趋势性好转。

反弹的背景是超跌,尤其是下跌尾声时期的情绪宣泄,四次典型熊中反弹前一个季度内指数最大回调幅度超15%,其中1/3及以上跌幅集中在触底前15个交易日内。我们统计了四次典型的熊中反弹前期万得全A及沪深300指数的表现,在市场触底前的1个季度内,主要指数区间最大跌幅均超过15%。此外,市场触底前短期内均经历深度回调,区间最大跌幅的1/3及以上集中在触底前15个交易日内。

反弹的驱动力多来自于政策的纠偏,配合流动性的宽松加力,市场风险偏好快速回升。根据支撑反弹的驱动因素,我们可以进一步将四次典型反弹划分为两类:一是核心宏观政策的纠偏,典型年份如2010年7月、2022年4月及2022年10月。其中2010年7月温总理在重要会议重申稳增长必要性,阶段性扭转了市场对政策持续收紧的预期;2022年4月及10月疫情防控举措均出现转向。二是流动性宽松加力,市场风险偏好改善,如2015年9月以来降准、降息持续落地。

市场在经历1个季度左右的反弹后,通常会进入到数据验证阶段,纠偏行情结束的原因往往是出现了新的负面因素,多来自于经济层面。2016年1月、2022年7月及2023年2月,花旗中国经济意外指数均出现明显下行,主要经济数据转弱;2010年11月公布的通胀数据超预期及央行收紧货币政策,强化了市场紧缩预期,随后PMI连续回落,市场对滞涨的担忧加剧。

03

风险提示

研究方法(历史回溯法)的局限性,中美摩擦加剧,地缘政治突发风险,海外流动性宽松不及预期,产业政策不及预期等。

注:本文来自国海证券股份有限公司2024年3月24日发布的《牛熊转换初期看基本面吗?——策略周报》,报告分析师:胡国鹏 S0350521080003,袁稻雨 S0350521080002

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员