近期地方正谋划储备超长期特别国债项目,市场对于超长期特别国债的讨论随之升温。本文回顾了历史上的超长期特别国债并对其未来的影响进行了推演。

超长期债券一般指10年期以上的债券,存量超长债以30年为主。

为什么发行超长期特别国债?地方专项债面临着优质项目稀缺的挑战。同时,为了减轻中短期偿债压力、更好匹配基建项目期限,专项债发行期限明显拉长。2023年超长期专项债券发行占比已经达到52.5%。考虑到我国中央政府杠杆率有提升空间,以中央政府为主体融资有助于降低政府总体偿债成本,支持更多有社会综合效益的领域。

超长期特别国债如何发行?发行规模方面,本次超长期特别国债规模或在1万亿元左右,约占2023年GDP的0.8%。预算管理方面,超长期特别国债的支持方向为粮食安全、能源安全、产业链安全等领域,更可能纳入一般预算管理,并计入赤字。发行时间方面,2023年末增发特别国债对2024年上半年经济有一定支撑,如果追加超长期特别国债,可能在2024年下半年择机发行。发行方式方面,本次发行或采取公开发行的模式。过去定向发行主要面向国有行,但对于超长债而言,保险等非银投资者的重要性上升。当前国债市场容量提升,且在中长期利率下行预期下,超长债受到热捧,公开发行环境相对有利。

正文

根据21世纪经济网报道[1],近期地方正谋划储备超长期特别国债项目,支持方向为粮食安全、能源安全、产业链安全、新型城镇化、乡村振兴等领域。市场对于超长期特别国债的讨论随之升温。2020年1月2日,财政部国库司在《2019年地方政府债券发行任务顺利完成》[2]一文中提出“在保持3-10年中长期债券为主要品种的基础上,15年、20年、30年期等超长期限品种发行进一步增加。”本文回顾了历史上的超长期特别国债并对其未来的影响进行了推演。

一、何为超长期特别国债

1.1 何为超长期国债

“超长期债券”一般指10年期以上的债券。历史上我国共发行过15年期、20年期、30年期和50年期四个期限的超长期国债。当前国债发行市场以30年和50年的期限为主,以2023年为例,2023年30年期国债共发行12次、共计2760亿元,50年期国债4次、共计920亿元,15年期与20年期国债没有发行。目前我国10年期以下的国债长期实行关键期限定期发行制度,而超长期国债则由财政部根据经济和市场情况择机发行。

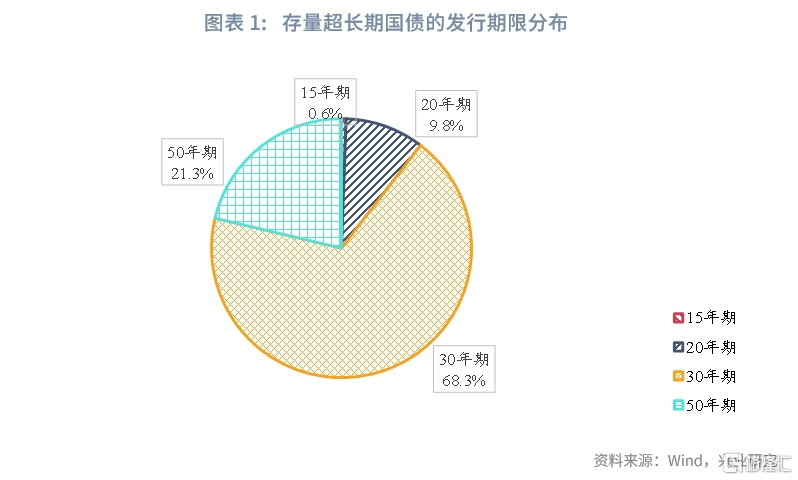

存量方面,截至2024年1月30日,我国现存国债中发行期限超过10年的国债共有5.0万亿元,其中15年、20年、30年、50年期国债规模分别为280.0亿元、4910.1亿元、34063.3亿元与10613.5亿元,相应占比则分别为0.6%、9.9%、68.3%、21.3%。

1.2 何为特别国债

特别国债是指为特定目标发行的、具有明确用途的国债。特别国债与普通国债相比,具有一定的特殊性。从资金用途看,特别国债具有明确特定用途,其资金需专款专用;而普通国债主要用于弥补财政赤字。从预算管理看,2023年以前的特别国债不纳入一般公共预算、不计入财政赤字,但2023年是个例外,特别国债纳入预算赤字进行管理;普通国债既纳入一般公共预算,计入财政赤字。从发行流程看,新发特别国债需国务院提请全国人大常委会审议批准,并相应追加年末国债余额限额,而普通国债的新增限额一般需要在每年向全国人民代表大会作预算报告时提出,由全国人大予以审批。特别国债在发行流程上更加简易、灵活。

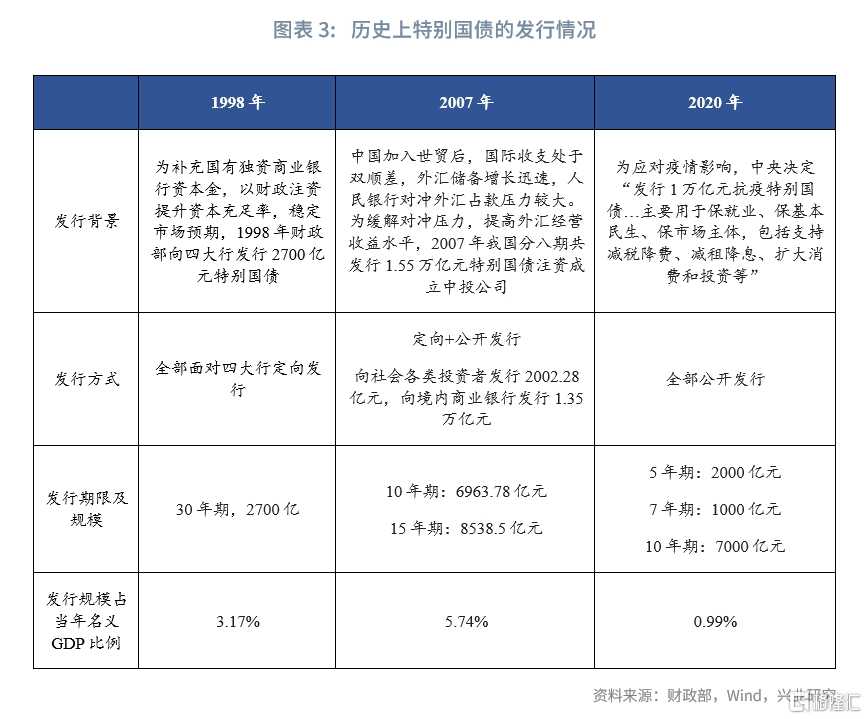

二、历史上超长期特别国债的发行情况

历史上发行的特别国债共计3批,而超长期特别国债则共计2批。1998年超长期特别国债主要为国有独资银行补充资本金,采用完全定向发行模式;2007年发行超长期特别国债则因财政部购买央行持有的外汇储备进而成立中投公司,采用定向+公开发行的模式;2020年为应对疫情而发行了中长期特别国债,采用了完全公开发行的模式。

三、本次超长期特别国债发行的展望

3.1 为什么是超长期特别国债

在经济复苏基础有待巩固的背景下,本次超长期国债的发行体现了中央加杠杆稳定经济、更好统筹发展和安全的决心。

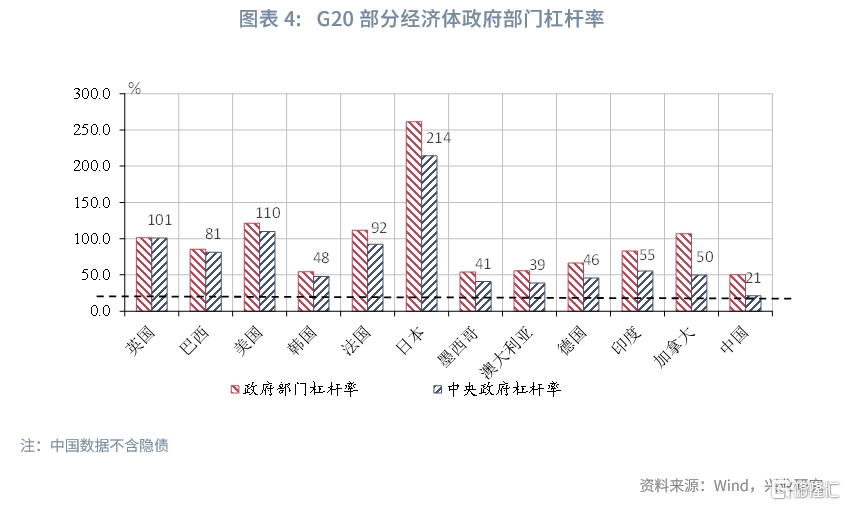

一是我国中央政府杠杆率仍有较大的提升空间。我国政府部门杠杆率在G20样本经济体中处于最低水平,截至2022年,我国不含隐债的政府杠杆率为50.4%,其他样本经济体均值为103.8%。同时我国中央政府杠杆率相对更低,读数仅为21.0%,而其他样本经济体均值为85.0%。根据21世纪报道,超长期特别国债的支持方向为粮食安全、能源安全、产业链安全、新型城镇化、乡村振兴等领域。安全领域建设事关全局,更适合以中央政府为主体融资并进行统筹安排。

二是超长期国债或可部分替代地方专项债,解决地方专项债“缺项目”的问题。专项债发行需要充分论证项目预期收益和融资期限及还本付息的匹配度,合理编制项目预期收益与融资平衡方案,反映项目全生命周期和年度收支平衡情况,使项目预期收益覆盖专项债券及市场化融资本息(如有)。这要求专项债有优质的项目匹配。2021年12月财政部副部长许宏才在国新办政策吹风会上表示,“项目储备不足或者储备工作做得不到位,这个问题是这两年困扰我们的问题,这是将投资需求转化为有效需求的一个关键,也是后续我们管好用好专项债券资金的前提,具有十分重要的作用。”[3]而超长期特别国债在项目审批和发行使用上更加灵活,更加注重长期综合社会回报率。

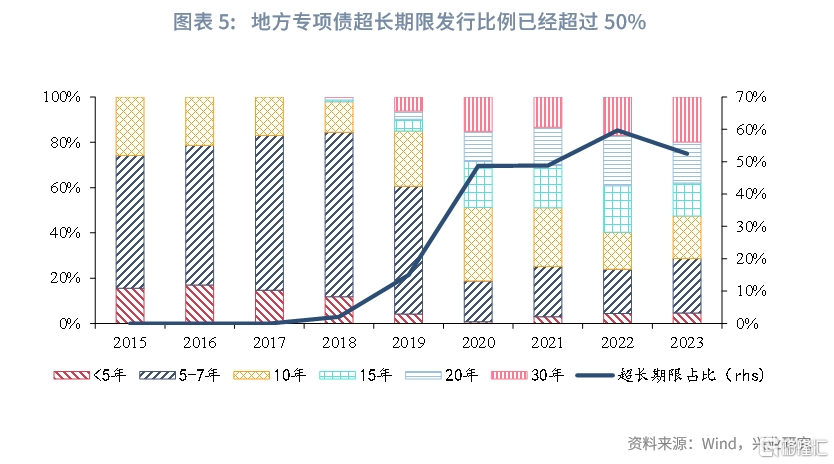

三是减轻地方偿债压力,降低融资成本。中长期限专项债能够更好地匹配一些建设周期较长的基础设施等项目,并缓和地方政府短期的偿债压力。因此,2019年以来专项债中超长期限的发行比例显著上升,2023年超长期专项债券发行占比已经达到52.5%。增加超长期特别国债,以超长期特别国债来匹配相关中长期项目的建设需求,有助于缓解地方的偿债压力,进一步降低融资成本。

3.2 超长期特别国债发行影响几何

发行规模方面,我们预计本次超长期特别国债发行或在1万亿元左右,约占2023年GDP的0.8%,占比略微低于2020年疫情初期的特别国债规模占比。

预算管理方面,超长期特别国债支持方向包括粮食安全、能源安全、产业链安全等领域,对项目经济回报的要求可能相对弱化,更可能纳入一般预算管理,并计入赤字。

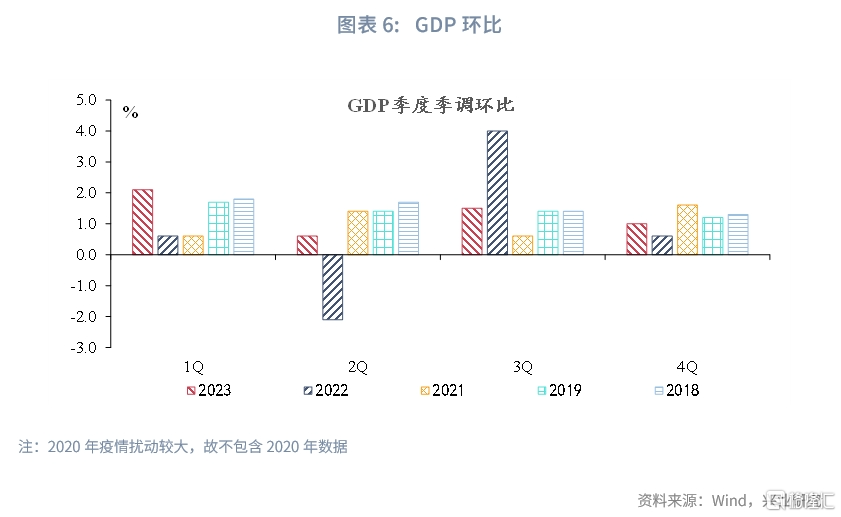

发行时间方面,可能在2024年下半年择机发行。第一,2023年特别国债使用节点上“2023年拟安排使用5000亿元,结转明年使用5000亿元”。如参考使用安排,2024年上半年仍将有一定规模的特别国债投入使用,追加增发特别国债的必要性不大。第二,2023年第二季度GDP环比增速较低,在较低的基数下2024年第二季度稳增长相对弱化。综上,上半年对特别国债的发行诉求较弱,下半年可能是更适宜的时点。

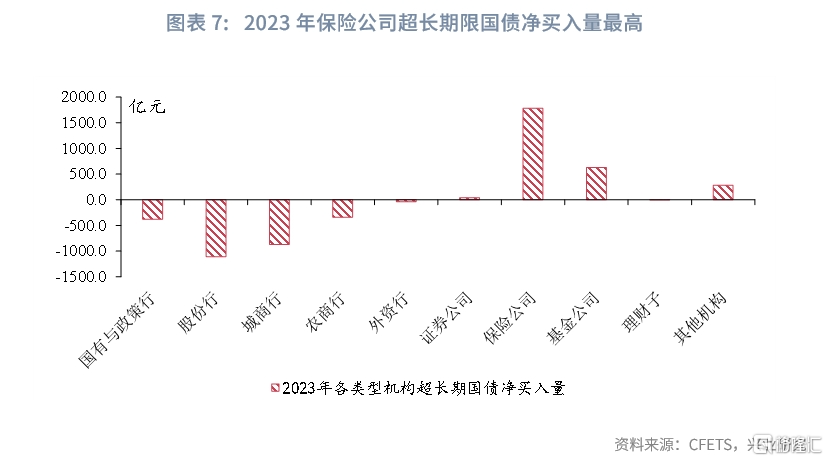

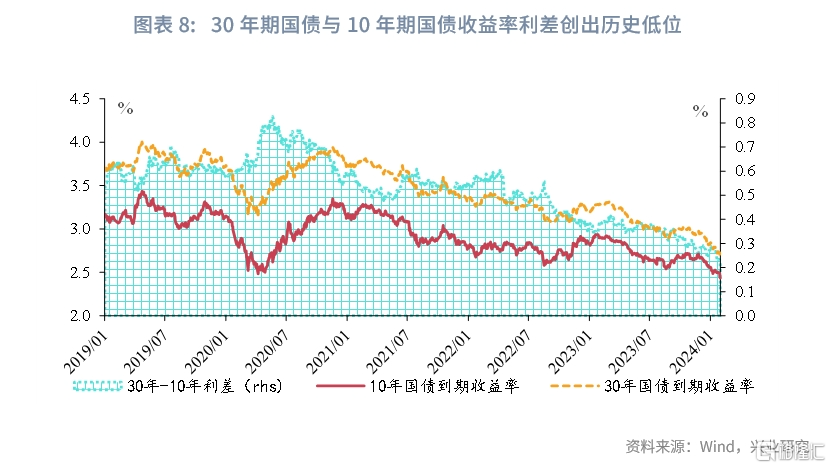

发行方式方面,本次发行或采取公开发行的模式:第一,此前两次超长期特殊国债发行时,我国债券市场尚不成熟,而当前我国债券市场已取得了长足的发展,市场容量已有显著的提升;本轮超长期特别国债发行规模与2020年类似,虽然期限较长但仍或在市场承接范围之内。第二,与10年期债券不同,对于超长债而言,保险公司等非银投资者的重要性更高。对于超长期特别国债,保险公司是重要的市场参与者,2023年保险公司净购入超长期国债共计1782.7亿元,远高于其他类型投资者。而过去定向发行更多是针对国有行。第三,当前超长债深受市场热捧。近期30年期国债下行幅度较快,30年期国债与10年期国债收益率利差已创出历史低位,反映出在中长期利率下行的预期之下,市场对超长期国债的需求火热,更有利于本次超长期特殊国债的发行。

[1]资料来源:《地方谋划储备超长期特别国债项目》,21世纪经济报道[EB/OL],2024/01/10[2024/02/01]

[2]资料来源:《2019年地方政府债券发行任务顺利完成》,中华人民共和国财政部[EB/OL],2020/01/02[2024/01/31]

[3]资料来源:《地方谋划储备超长期特别国债项目》,21世纪经济报道[EB/OL],2024/01/10[2024/02/01]

注:本文来自兴业研究发布的《如何看待本轮超长期特别国债》,报告分析师:程子龙、郭于玮、鲁政委

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员