2007年10月16日,沪指创下6124点的盘中历史高点,当天收盘报6092点,上涨1%。2023年10月16日,沪指报3073点,下跌0.46%。

16年过去了,沪指成功被腰斩。请问,人生又有多少个16年?

当下,持仓A股的散户投资者备受煎熬,悲观哀气的情绪无法释怀,快到了扛不住的状态。也不知道接下来会不会发生连带的基民赎回浪潮,如果是那样的话,市场底可能比现在预期的还要低。

节前,大家都期盼着红10月,回回血。但事与愿违,A股节后连续下挫,上周四因汇金入市勉强红了一天,其余时间无非是跌多跌少而已。

今日,深成指和创业板指均一度大跌逾2%,同创2020年3月以来新低,较历史高峰分别回撤37.8%、45%。沪指也蠢蠢欲动,想要挑战前期新低的3053点。

活跃资本市场,提振投资者信心。但现实是,现在投资者的信心越来越低。这或许亦是熊市底部的鲜明特征吧!

01

出台了这么多利好政策,A股奈何就是不认账?

在我看来,受到压制的重要因素源于美联储的货币政策没有出现明确拐点。对于11月或12月是否还会加息,市场分歧还是比较大的。至于降息节点,更加没有一致预期了。

9月21日,美联储议息会议给予了市场很鹰派的指引,认为美国经济整体表现比之前预期要好,上调今年以及明年的经济展望。同时,降息时点延后以及降息幅度打折。

后来,披露的一系列宏观数据也大致符合美联储的判断。

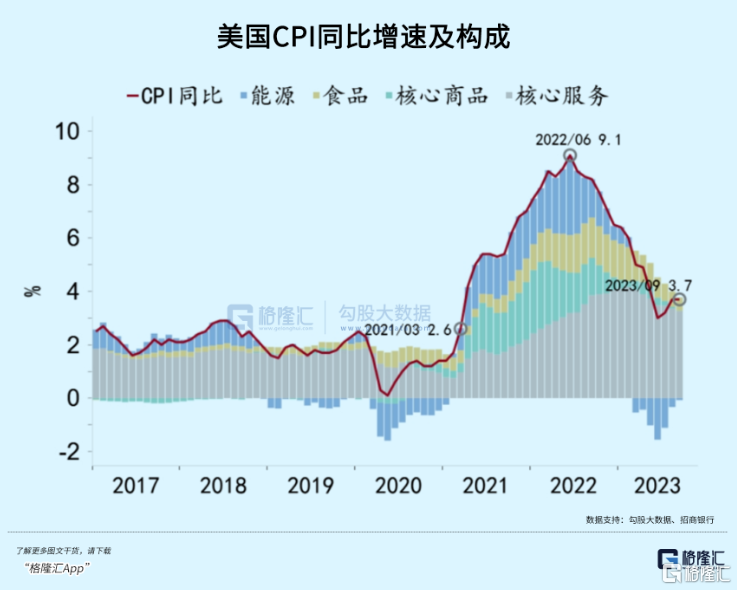

10月12日,据官方披露,美国9月CPI季调环比增长0.4%,同比3.7%,与上月持平,高于市场预期的3.6%。核心CPI季调环比0.3%,同比4.1%,与市场预期一致,较上月小幅放缓0.2个百分点。

能源项中,6-9月其价格同比跌幅从16.7%快速收敛至0.5%,对于CPI的拖累大幅减缓。食品项中,其通胀时隔两年再度下滑至4%以下,环比增速也已连续7个月保持在0.2%下方。

但“弱商品,强服务”状态仍然体现在核心通胀之中。其中,核心服务通胀同比增速高达5.7%,环比增速也反弹至0.6%。其房租项同比增7.2%,环比增0.6%,仍然是通胀最大贡献项。

该份通胀数据引爆了汇率市场和债券市场。当日,美元指数大涨0.8%,一举逆转过去6连阴的状态。此外,国债也遭到抛售,2年期上升8.7BP,5年期上升11.6BP,10年期上升13.9BP,30年期上升16BP。

更为不妙的是,美国国债市场出现需求疲软现象。10月12日,美国发行了200亿美元的30年期债券,但由于投资者需求惨淡,一级交易商不得不占接受18.2%的债券,超出了今年平均值的10.72%。

此次市场接受的30年期国债最高收益率为4.837%,为2007年8月以来最高,较前次标售高将近50个基点,也比标售前预期的收益率高出近4个基点。

国债市场需求遇冷,也让市场崩不住了,加速了债券价格的下跌。原因不复杂,就是美债长期的大买家——海外主要央行正在从美债市场撤离,接盘接不动了。其次,美联储不但不买,反而持续缩表,而剩下的需求仅依靠美国国内投资者进行消化,其实是比较难的。

未来几个月,国债市场需求与供给的失衡其实是全球金融市场的一个潜在风险。因为它是各大市场的定价中枢与定价锚。最核心的地方若飞出黑天鹅,那么是有一定可能发生非线性金融风险的,类似上半年的SVB倒闭或2020年3月的冲击。

总结来看,美国通胀仍有粘性,劳动力市场和宏观经济表现仍然较强,以致于美联储的货币政策无法很快转向。

因此,美元指数和美债收益率也居高不下,对于全球风险资产的制约是比较明显的,自然也包括A股。

再看国内基本面,8-9月的各项宏观指标均表明了经济已经触底,但复苏强度偏弱。其次,房地产市场仍然没有出清,以及地方债务化解也没有看到显著重大进展。

国内偏弱的基本面复苏,加之外围因素压力较大,以致于A股迟迟没有迎来流畅性的修复行情。反倒是在持续的悲观情绪中,不断螺旋下跌。

02

在阴跌不止的行情下,消费白马接二连三出现闪崩。

上周,牧原股份大跌7.6%,前后2日累跌近12%。今日,海天味业再度大跌7.89%,创4年半新低,前后3日暴跌11%。

对此,有观点认为海天大跌或与三季报业绩不理想有关。对此,海天味业方面表示,公司生产经营一切正常,公司三季报将在10月31日披露。

海天从历史高位的124元一路下杀至当前的35.85元,累计跌幅已经高达70%。市值蒸发超过5000亿元,最新市值不足2000亿元。海天的估值水平也从120倍回撤至当前的33.78倍。

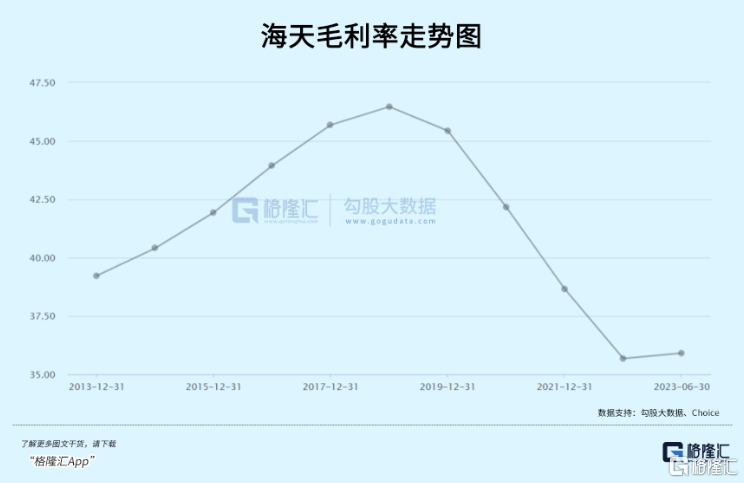

海天除了挤估值泡沫外,基本面确实也出现了恶化。

2021年,海天营收同比增长9.7%,创下2010年有业绩披露记录以来的最低水平。之前12年,有9年营收增速都超过15%。归母净利润同比增长4%,创下2011年以来最低水平。之前11年,有9年增速超过20%。

2022年营收增速再次放缓至2.4%,归母净利润更是出现罕见的负增长,幅度为-7.22%。

今年上半年,海天营收129.66亿元,出现前所未有的负增长(-4.19%),归母净利润30.96亿元,同比仍然是负增长,幅度扩大至-8.76%。

此外,海天盈利能力也持续下滑。2023Q2,毛利率为34.73%,同比下滑0.14%,环比下滑2.2%。这较2019Q4大幅下滑13.5%,力度非常大。这除了原材料涨价外,还跟产品升级遭遇阻力以及市场竞争加剧有关。

海天股价跌幅如此之大,不能单纯归因基本面、估值面。在我看来,过去三年中,市场风格切换导致海天在内的消费白马不被青睐,亦是跌幅大超预期的重要因素之一。

2021年春节之后,市场风格发生了彻底的切换,从之前的大盘切换成了小盘,从成长切换成了价值。而此前机构主要抱团了以沪深300为首的大盘价值龙头,亦是本轮调整最为明显的领域。

今年的市场,投资者的体感是大大的熊市。但事实上,全市场有超过50%的股票是上涨的,且中位数收益率小幅为正,跟2005年、2008年、2011年、2018年、2022年的全面熊市无法相提并论。

为什么体感与数据差距这么大?

看看机构表现就知道了,盈利中位数为-10%,大幅跑输两市为正的中位数表现。很多散户同样大量持有以食品饮料、医药、新能源车为代表的的大盘成长股,自然体感也不好,因为一直在跌,且跌幅颇大。

在2021年切换风格之前,市场在北向资金的带动下,一直扎堆搞大盘成长股,持续时间长达5年。而后,进行了一轮大的切换,主要触发因素是因为美联储开启了史无前例的加息周期。

有人疑惑了,美联储明明不是2022年才开始加息的吗,但为什么2021年春节之后,就发生了大的切换?在美联储真正实施加息之前,美国通胀就有持续上升的苗头,10年期美债收益率早就大幅攀升了,在2021年1月已经达到1%以上,而几个月之前仅仅只有0.5%。

2021年初,确立了美债利率出现大拐点。后来,通胀不断攀升,美联储被迫大幅加息至今,美债也持续攀升。我们都知道,10年期美债收益率是全球风险资产估值的锚,它的持续走高,自然对成长股是极为不利的。

而那时机构极致抱团,大盘成长股出现了明显的估值泡沫,也都加速了市场风格的大轮动。

2021年至今,小盘表现优于大盘,价值优于成长。这种风格已经演绎了快3年了,导致不同风格的估值水平相差巨大。

但万物皆周期,若本轮市场确立美联储降息预期,美债收益率出现大拐点,那么自然也容易触发市场风格重回大盘成长上。这个时间不确定,但应该等不了太久。

从这个维度来看,海天股价要企稳大反转,除了基本面改善外,可能还需要市场风格切换来配合。今日盘后,海天宣布将回购股份5亿元-8亿元。这在短期内能够稳一稳股价,但在当前大盘疲软与市场风格下,想要扭转股价表现应该是很难的。

03

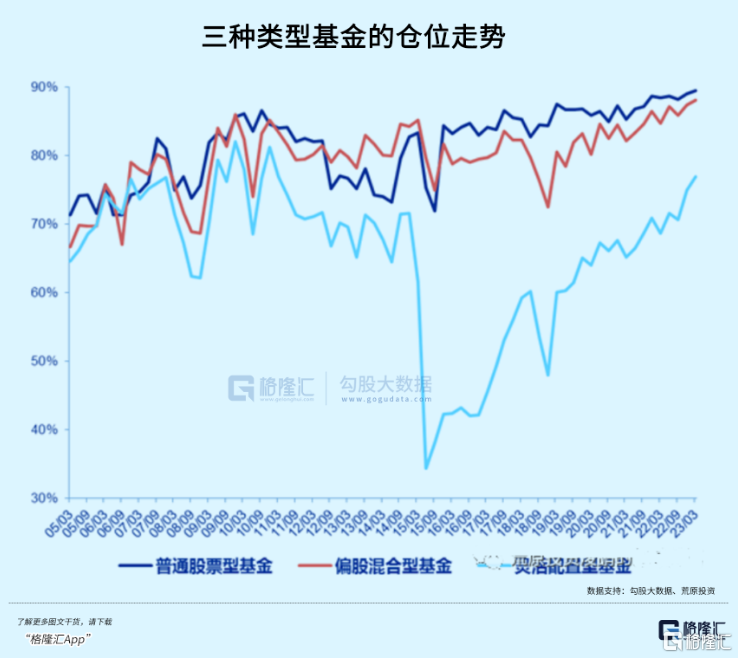

过去几轮大的熊市底部,都曾发生过机构仓位大幅下降的情况,背后是基民扛不住亏损出现了大量赎回。不过,本轮调整至今,仍然没有看到此类现象,各种风格的权益类仓位均维持在高位。

当前疲软的市场状态维持时间更长,那么出现基民赎回解杠杆的风险就会越大。这或许也是接下来要面对的风险之一!只希望不要发生。

拉长时间看,现在沪深300的估值水平,也没什么可怕的,磨底后反转的大方向已经明了,耐心等待便是。(全文完)

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员