三、日银面临的困境根本上在于日美之间的货币政策分化

当前日元疲软的根本原因在于日美经济基本面和货币政策的分化。值得思考的是,2008年以来的近15年间,日本银行不论是白川方明推行的“全面宽松货币政策(CME)”还是黑田东彦推行的“量化质化宽松政策(QQE)”均采取的是超宽松的货币政策。而日元汇率在此期间经历过2007年至2012年的升值阶段,也经历过2013年至2014年以及2021年尤其是2021年8月以来的贬值阶段。如果说日本银行的宽松货币政策立场一直没变,日元也还是那个日元,兑美元汇率从显著升值到大幅贬值背后在不断发生改变的究竟是什么?白川方明提出“美国与日本两年期国债利差与汇率之间有相对较高的关联”。“一个巴掌拍不响”,汇率问题天然是个国际问题。日元汇率强弱既决定于日本的经济基本面和货币政策,更是决定于日美之间的经济基本面和货币政策的分化。

2007年至2012年白川方明面临的是美国宽货币和日元升值冲击。白川方明特别注重国际因素对于日本经济和金融环境包括货币政策的影响,他总结认为“实际上,即使执行灵活的汇率制度,美国对许多国家的货币政策立场依旧施加了决定性影响(如果据此推断,日本不可能一直维持与美国的货币政策分化,下文有讨论)”。白川方明所经历的2007年至2012年的情况就是典型。“全球金融危机时,各发达经济体积极降低政策利率,但日本却几乎没有利率下调的空间,于是利差缩小,日元升值。因为日本国债收益率曲线相对于其他国家更加恒定,政策工具不足,无法抵御日元升值的力量”。2006年下半年开始,由于美联储进入放松货币政策的阶段,美债收益率下降幅度更大,美日利差被动收窄带来了日元的快速升值。日元兑美元汇率由2007年高位时的超过120下降到2011年10月末75.72的历史最低水平。日元升值加剧了出口企业压力和国内通缩压力,日元升值被企业列在“六重苦”的首位。执政党内部和出口企业要求抑制日元升值的呼声日渐高涨。为抑制日元升值,一方面,白川方明加大货币政策宽松的力度,日本银行在2010年8月底新增了30万亿日元的公开市场操作。另一方面,多次入市干预日元汇率。比如,2011年3月阪神特大地震后,日本政府于3月18日和8月4日买入美元、卖出日元进行贬值干预,金额分别为6925亿和45129亿日元。2011年10月31日至2011年11月4日,七国集团发布联合声明进行联合干预,日本政府干预金额达9万亿日元。这一阶段为抑制日元升值的干预规模为历史最大,初步扭转了日元升值走势。

不过,2013年真正扭转日元走势的是美联储货币政策立场的改变。或者说,真正的改变来自日美货币政策分化的收敛。这得益于两点:一是黑田东彦实行的量化质化宽松货币政策(QQE)。由于在货币政策方面态度保守,从日本银行一路成长起来的白川方明受到包括安倍晋三首相在内的日本政府要员的质疑,安倍非常直接的表态:“我希望有个认同我们货币政策观点的人”。而其继任者长期就职于大藏省的黑田东彦在宽松货币政策道路上的执行力更强,忠实践行了安倍经济学的“三支箭”。二是美联储货币政策立场的转变。2013年5月,美联储主席伯南克宣布考虑缩减(TAPER)量化宽松货币政策。此后,市场对于美联储边际上收缩宽松货币政策的预期越来越强,美国国债利率开始逐步爬升,日美利差逐步走阔。日元从强势逐步转为弱势,兑美元汇率由2010年至12年的(75,90)的区间,走弱至2013年至14年的(90,120)的区间。

1998年日本稳定日元汇率干预取得效果同样与美联储货币政策的配合调整不无关系。再来观察与当前情形接近的应对日元贬值干预情形。1998年6月日本阻止日元贬值的外汇市场干预之所以能够取得明显效果,一是因为日美联合干预对市场预期形成较显著影响,二是因为美联储在1998年9月29日,10月15日和11月17日连续3次降息0.25个基点带来货币政策分化的收敛。尤其是10月的降息是美联储主席格林斯潘利用主席特权在两次例会之间的特别降息,以响应东南亚金融危机和俄罗斯危机。可以说,美联储的降息缩小日美之间的利差和货币政策差异,对稳定日元汇率起到明显的效果。

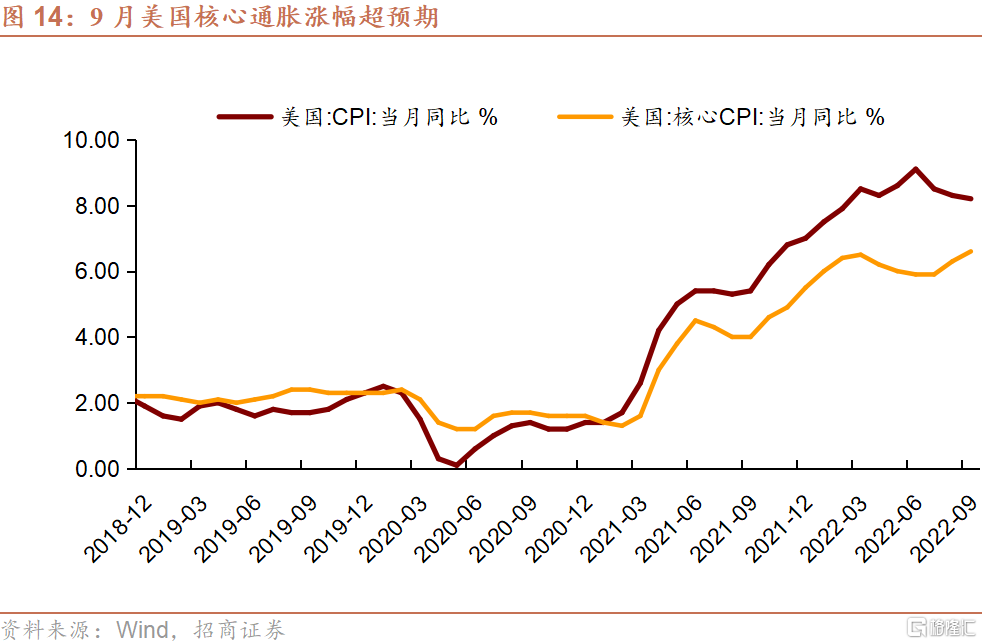

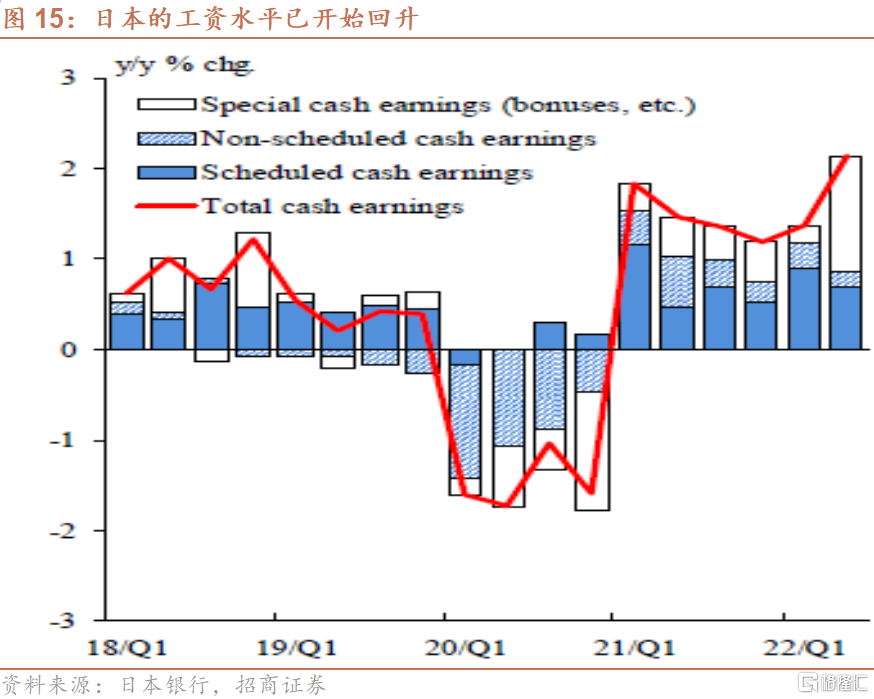

综上,日美货币政策分化的收敛才是日元汇率得以稳定的前提。日美经济基本面和政策分化的收敛相当于釜底抽薪,在此情形出现之前,外汇市场干预是某种程度上的扬汤止沸。日美货币政策的收敛,要么是美联储货币政策立场转趋宽松,要么是日本银行货币政策立场转趋收紧,或者两者同时发生,究竟哪种情形先出现,何时及何种条件下会出现呢?我们先从美联储谈起。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员