二、日银外汇干预与宽松货币政策存在目标冲突

日本银行边买入日元干预边购买国债投放日元的行为等同于“左右互搏”。对货币政策松紧形象的比喻是抽水和放水。日本银行在外汇市场上抛美元买日元的行为相当于“抽水”,从市场上回收日元流动性;而为保持宽松货币政策,抑制10年国债收益率突破0.25%上限水平而大规模购债行为相当于“放水”,向市场上投放日元流动性。比较而言,放水的规模和速度要远大于抽水的规模和速度。如果日本银行在汇率政策和货币政策之间二选一的话,历史经验和教训告诉我们,黑田东彦最可能选择坚持宽松货币政策。

对大萧条的现代研究表明,货币政策的重要性远高于汇率政策。传统观点认为,大萧条期间的现象似乎表明汇率政策重要:越晚放弃金本位的国家,其经济陷入萧条的程度越深,复苏的速度越慢。传统的研究认为这是因为汇率政策即固定汇率和过强的汇率水平导致了萧条程度加深和持续时间延长。但美国国际金融史学家埃肯格林等的最新研究则认为,大萧条主要是由于各国没有相应实施大幅扩张国内信贷的政策,金本位和固定汇率或者说汇率政策是制约当时货币政策的因素,越晚放弃金本位意味着错误的汇率政策而不是正确的货币政策主导的时间越长,经济的表现也就越差。因此,更为关键和重要的是货币政策而不是汇率政策。正如今年的诺奖得主伯南克2002年在庆祝弗里德曼90岁生日时所述:“有关大萧条,你是正确的,我们(联邦储备系统)当时的确做错了”。

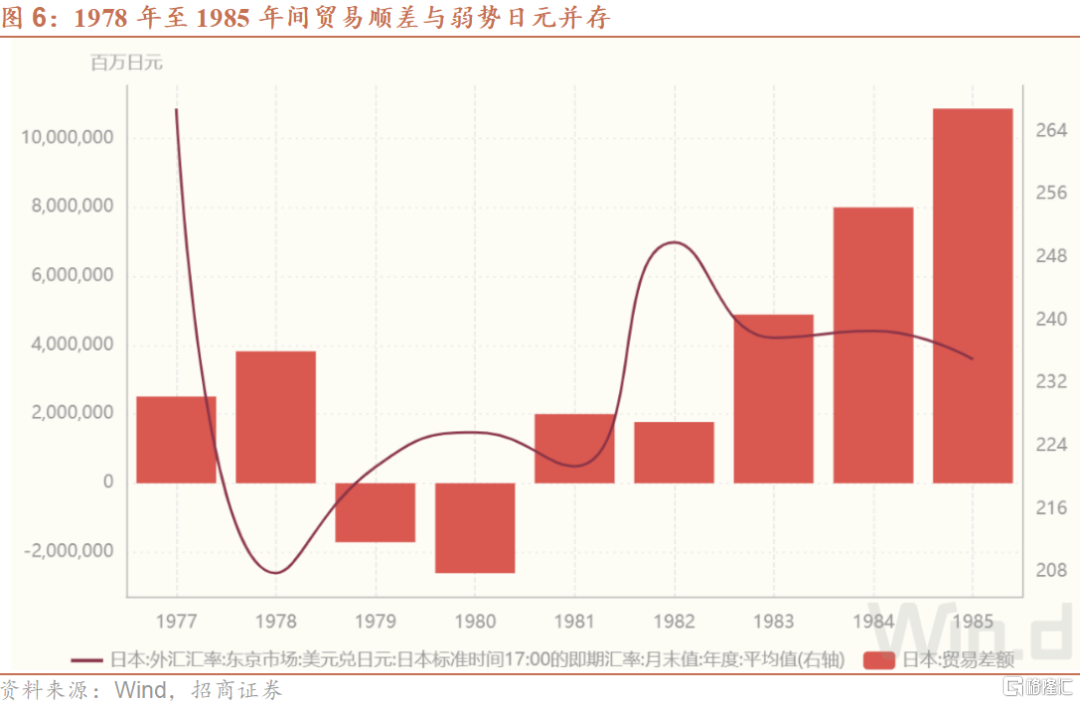

作为出口导向国家,日本对汇率政策的高度重视由来已久。由于出口对经济的重要性高,长期以来“日元升值是恶”的理念深入人心。基于对金融市场开放之前状况的认知,老派经济学家甚至认为日元汇率与贸易差额之间有决定关系。如日本经济学家、曾任经济企画厅长官的宫崎勇先生在《日本经济政策亲历者实录》中写道:“日本…出台扩大内需政策,希望以此缩小贸易逆差,汇率自然会随着顺差的缩小而下浮”。辜朝明之所以不赞成90年代克鲁格曼等经济学家通过日元贬值应对衰退的建议,也是因为他认为只有贸易逆差国可以利用汇率贬值来应对资产负债表衰退,如1997年亚洲金融危机中的韩国、泰国和马来西亚等。日本当时作为最大的贸易顺差国做不到这一点,贬值会带来美国为代表的贸易伙伴的强烈反对。有趣的是,老派经济学家显然忽视了1980年至1985年广场协议之前这段时间,日本对美巨额贸易顺差与疲软的日元并存这个事实。

避免汇率政策与货币政策主次颠倒是日本泡沫危机的重大教训。由于对汇率政策的过度重视,对汇率决定因素的偏颇理解,汇率政策目标凌驾于货币政策目标之上,很大程度上助推了日本的泡沫经济。白川方明认为,广场协议之后“出口行业要求防止日元升值的强烈呼声。政府认为,要防止日元升值,就需要进行国际政策协调(包括持续保持宽松货币政策)”。“因过度担心日元升值导致经济衰退,日本长期坚持宽松的货币政策。从日美贸易摩擦中需要吸取的教训是,妥善管理货币政策至关重要。货币政策的目的是创造一个与经济持续增长一致的稳定金融环境,即物价稳定和金融体系稳定,而不是消除贸易摩擦和抑制汇率升值。在这种情况下,必须警惕金融失衡问题,即资产价格上涨、债务增加等问题是否正在扩大”。

这个方面,大家常谈的一个典型事例是1987年,当时日本银行有明显调高对商业银行贷款利息的想法。但1987年10月19日美国股市暴跌(黑色星期一),面对来自美国的事件和压力,日本再次妥协将贴现率定在2.5%的低位。吴敬琏先生在2022年9月《中国从日本经济经验教训中借鉴什么?》一文中持同样的观点。“从政策角度着眼,也可以把不同的观点大体区分为两类:一类观点是,日本接受广场协议以及随之而来的日元升值,是导致日本经济衰退的基本原因。

另一类观点则认为,日本“失去的二十年”发生于广场协议签订5年之后,其间隔着一个资产泡沫的急速膨胀,而资产泡沫的急速膨胀,又只能归因于宏观当局对日元升值的过度反应。长时期地实施极度宽松的宏观经济政策,使得靠高杠杆支撑的资产价格的急速上涨和泡沫经济的形成。在他们看来,后来的泡沫爆破以及由此引发的资产负债表危机,其实就发轫于此”。

日本泡沫危机的教训究竟是“听任日元升值”(汇率政策),还是“当局企图用极度扩张的财政货币政策维持景气,推动了资产价格暴涨,最后以泡沫必不可免的破灭和日本陷入资产负债表危机告终”(货币政策)。吴敬琏先生本人倾向于后一种意见,并在2008年日本东京的一次研讨会上,当面得到广场协议谈判时任大藏省国际金融局长的日方主要谈判代表之一行天丰雄先生的的明确同意。据此,一个基本政策教训或推论是,当汇率政策和货币政策要求的方向不一致时,不能主次颠倒,应以货币政策为主导,不能由汇率政策牵制货币政策。

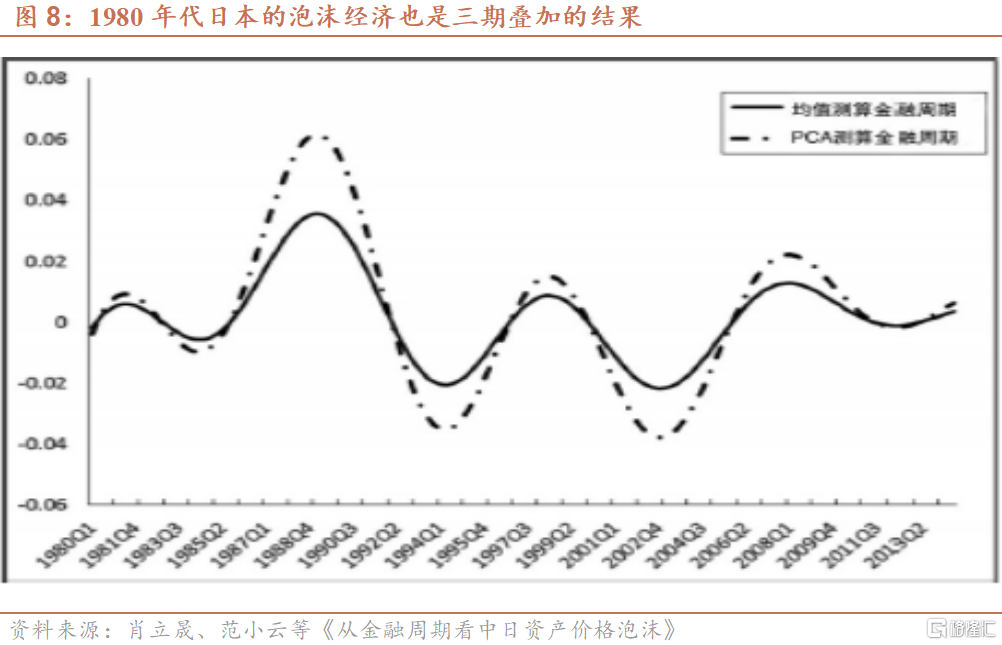

1980年代日本的泡沫经济也是三期叠加的结果。题外话,大家都会注意到日本1980年代资产价格泡沫膨胀的程度,资产价格的涨幅和跌幅都是极其罕见的,当然其带来的负面影响同样深远和少见。但是对其背后的成因,目前为止仍众说纷纭。我认为日本1980年代的资产价格上升幅度之所以如此之大,是国内经济周期,国内金融周期和全球金融周期共振,三期叠加的结果,后续会据此开展相关研究。

黑田东彦坦言以货币政策为主,汇率不是政策目标。毫不意外,对日本经济和历史有深刻了解的黑田东彦在9月22日货币政策会议后的记者会上称,日本的金融政策不以汇率为目标。“影响汇率的因素有很多,造成日元贬值的原因既有单方面的因素,也有投机性的因素。日元持续贬值使得企业难以制定长期发展规划,也提高了经济前景的不确定性,这对日本经济来说是负面的。”黑田还认为,有必要充分关注金融和外汇市场走势对日本经济和物价的影响。9月26日黑田在大阪市举行的记者会上表示:“(干预)是对(日元汇率)过度变动实施的措施,是妥当的”。

弱日元事实上与宽松货币政策的目标一致。黑田东彦多年在大藏省和财政省的工作经验使得他深刻懂得弱日元对于发挥日银宽松货币政策效果,对抗通货紧缩的促进作用。例如,在2022年3月25日的国会讲话中,黑田东彦指出 “弱势日元总体对经济有利,日本央行将继续实施刺激政策”。客观来看,日元的弱势与黑田坚持的宽松货币政策的目标一致,甚至可以说是宽松货币政策的必然结果。

综上,依靠外汇市场干预和汇率浮动,黑田东彦维护了货币政策的有效性(以我为主)。布雷顿森林体系解体后,理论研究认为,汇率的灵活浮动会让本国经济完全不受外国条件的影响。也即发达国家可以通过实行浮动汇率,在国际资本自由流动的情况下,维护货币政策的有效性。

但事实上,埃肯格林指出,50年来的实践表明,固定汇率带来的国际传播效应确实要高于浮动汇率,但是汇率浮动所带来的隔离作用则不及预期。更为极端的观点来自伦敦商学院经济学教授海伦·瑞(Helene Rey),她在《两难悖论而不是三难悖论:全球金融周期和货币政策有效性》中干脆提出:仅有汇率的浮动不足以实现货币政策的有效性,必需要辅之以对国际资本流动的管制。

日本当前的实践就是一个最佳研究案例,到目前为止,黑田东彦在资本自由流动条件下,做到了维持不同于美联储的宽松货币政策。但问题也随之而来,一方面,汇率的快速贬值引发关注和担忧。如果宽松货币政策的立场不改变,外汇市场干预最多称得上是扬汤止沸,投资者严重怀疑日本银行通过干预稳定日元汇率的可信度。另一方面,截至2022年10月12日,日本最新发行的10年期国债连续4个交易日在日本相互证券中未能实现成交,为历史上首次。日本10年国债利率多次站在0.25%区间之上。伴随越来越多的质疑和金融市场压力,这样的“货币政策有效性”还能维持多久?

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员