报告要点

AH 股溢价,本应体现港股的相对投资价值,但 2021 年以来却居“高”不下。动态视角下 AH 股溢价的衡量、演绎与市场影响?本文分析,供参考。

一问:AH 股溢价现状?历史高位,但低于市场间整体估值水平的差异

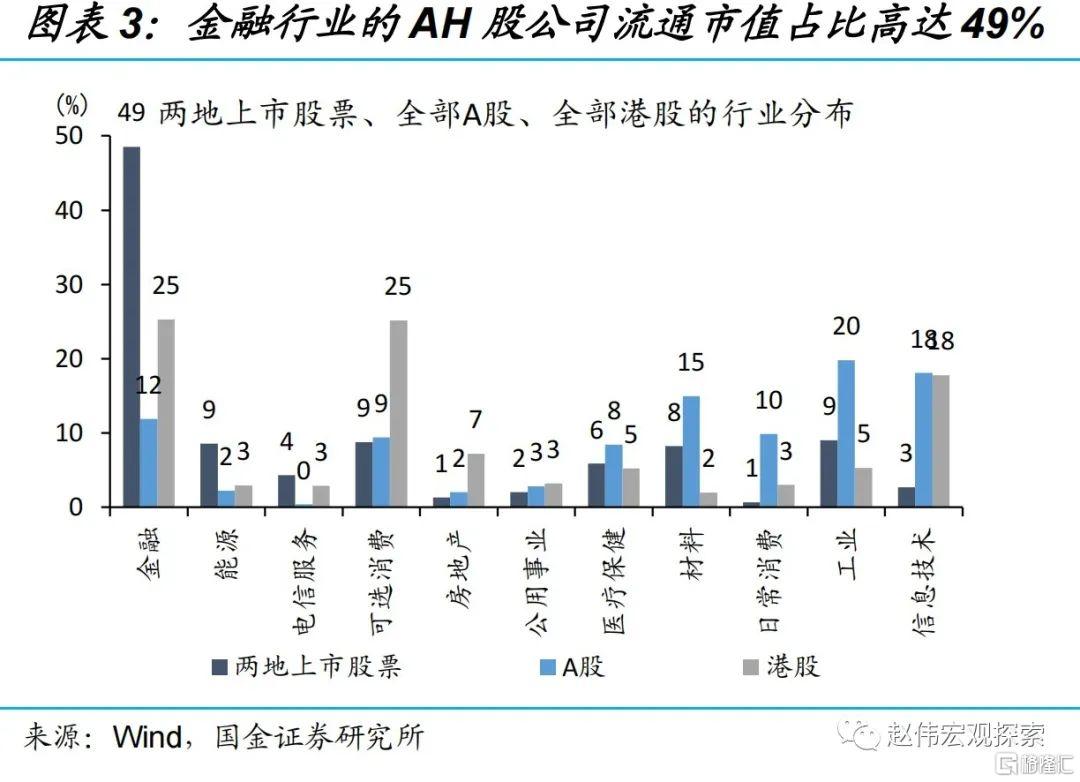

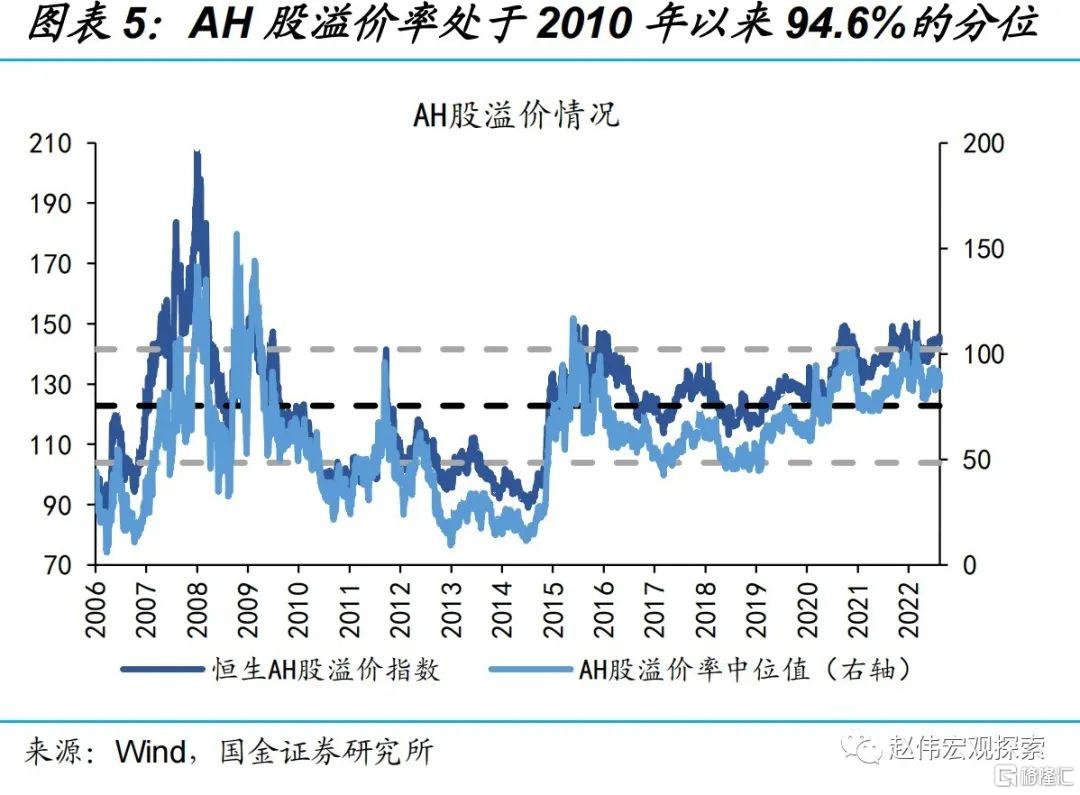

近年来AH股上市公司不断增多,当下的AH股溢价率似乎正处于历史的极值状态。近年来,在A股、港股两地同时上市的公司数量快速提升,已由2010年的64家增加至147家;行业分布上,49%流通市值的AH股均分布于金融业。截至9月9日,恒生AH股溢价指数读数144.27,正处于2010年以来95.5%的分位数。除招商银行外全部AH股,A股对H股均有溢价。

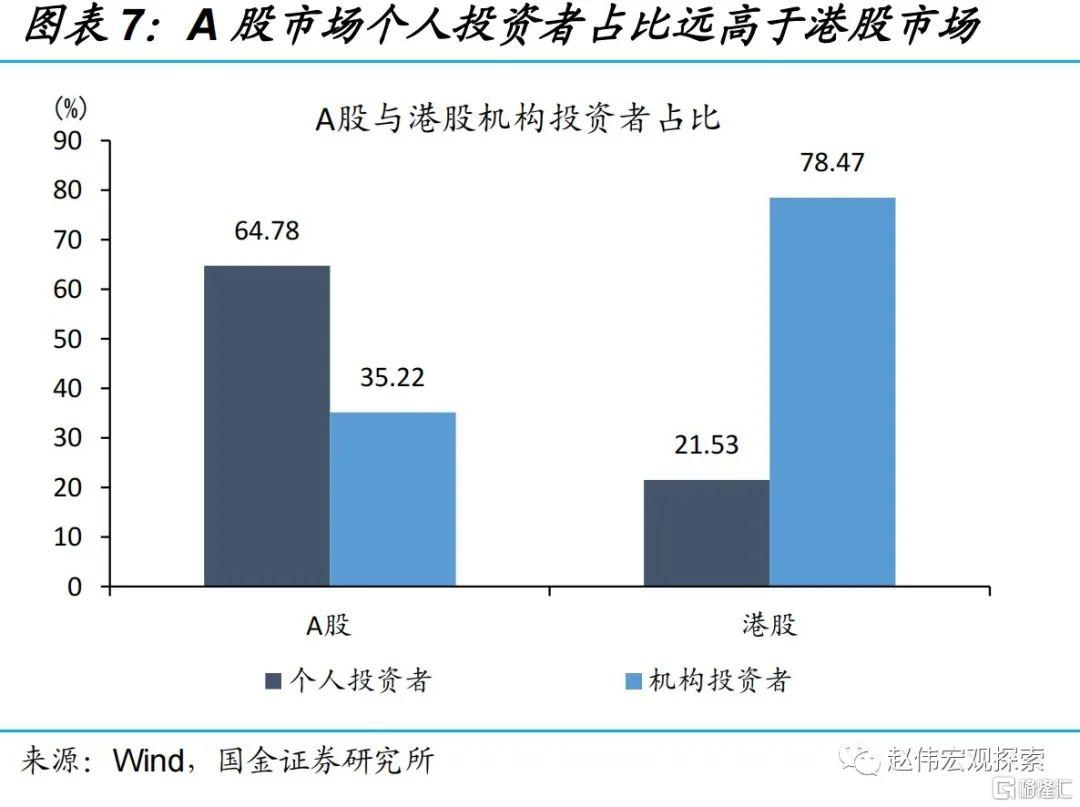

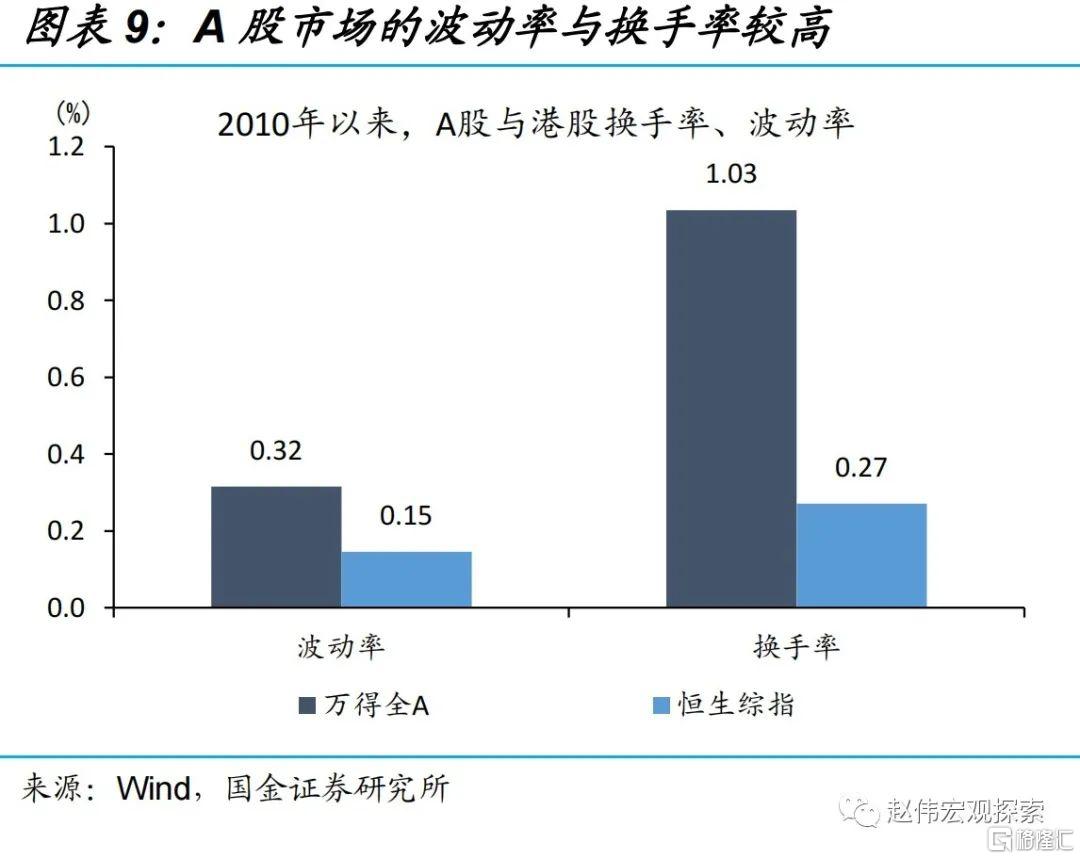

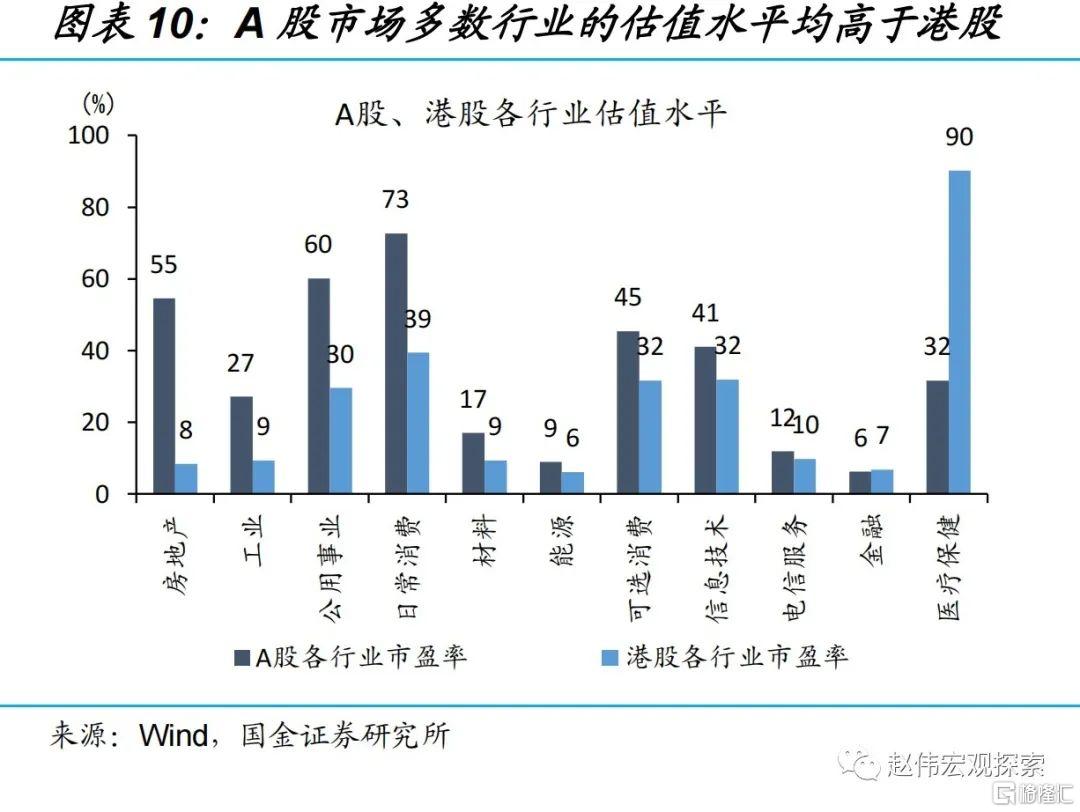

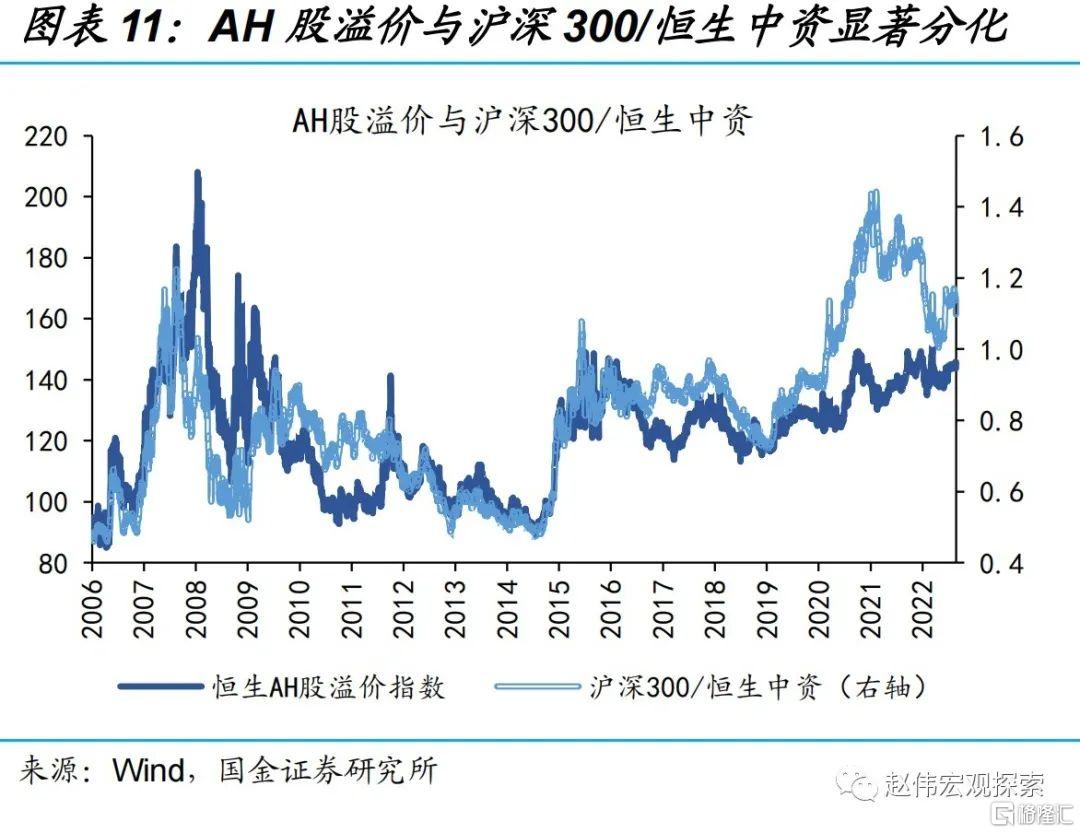

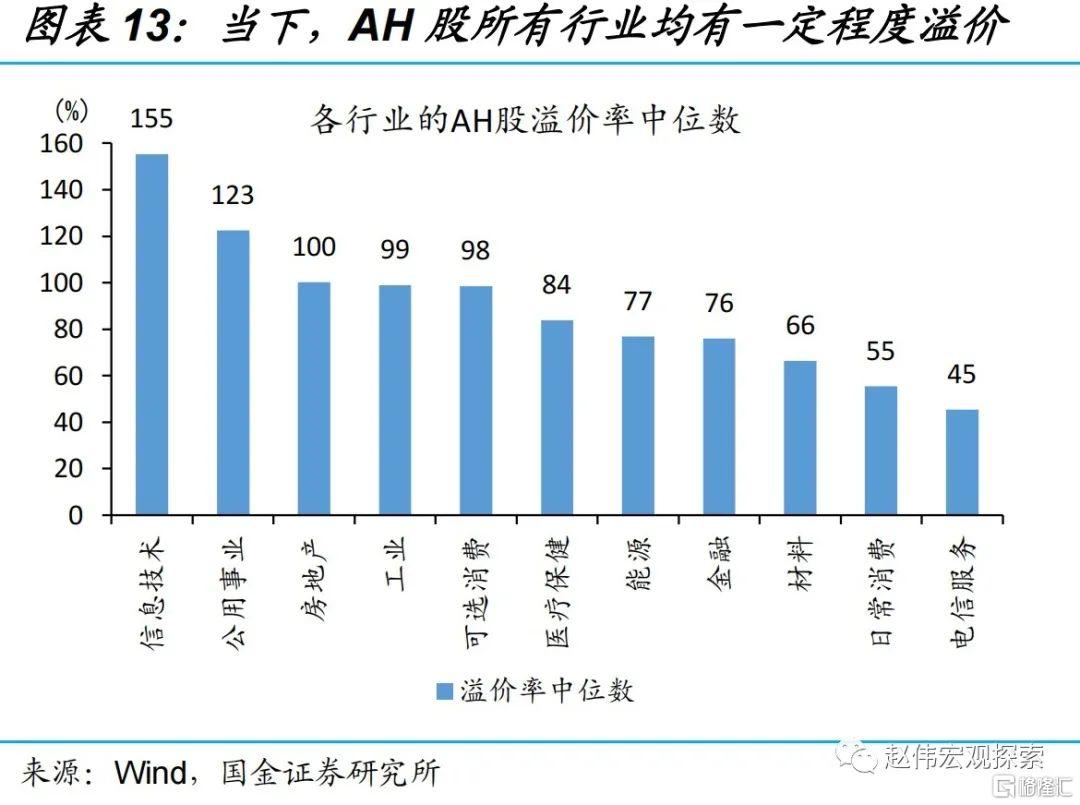

市场间结构性差异的存在,使A股市场相较港股市场估值普遍偏高;考虑到两市场估值水平的整体差异,当下AH股溢价率不及市场比差高。投资者结构、波动率、换手率等市场间差异下,多数A股行业估值中位值均高于港股。2019年以来,AH股溢价率维持震荡,而沪深300/恒生中资走势快速走高;分行业来看,多数行业AH股溢价率的历史分位数也并未处于极值位。

二问:AH股溢价原因?内外周期错位、市场微观结构不同、A股的壳价值

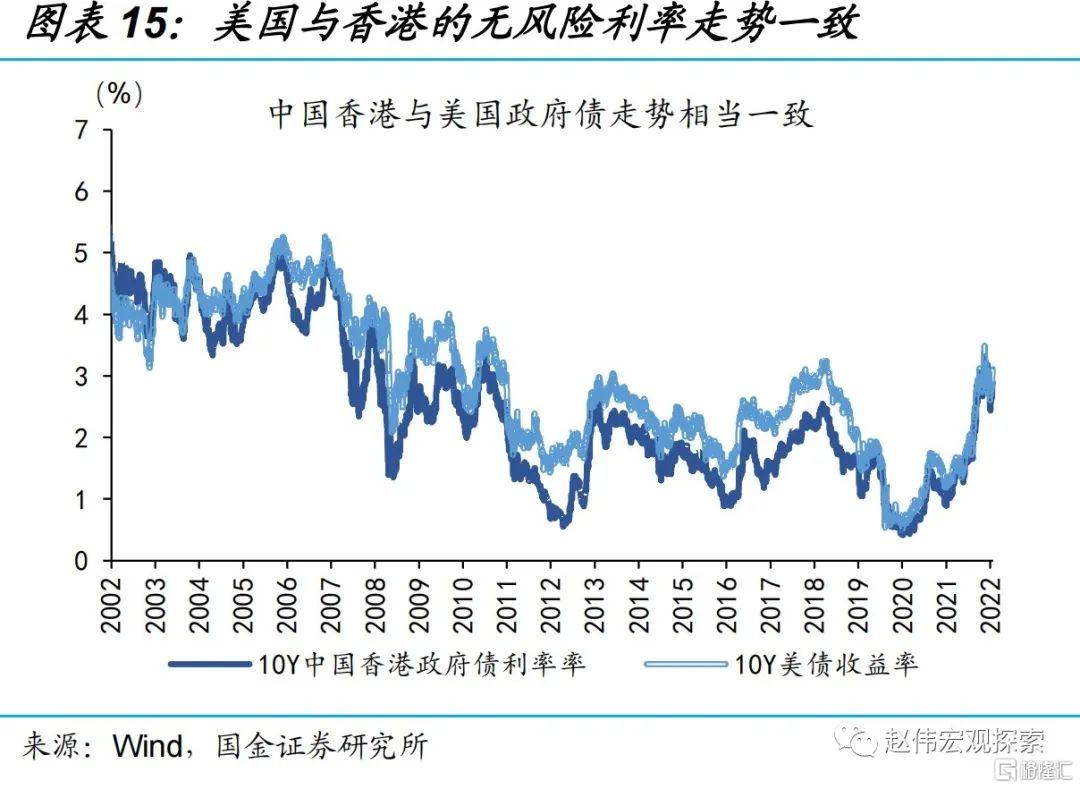

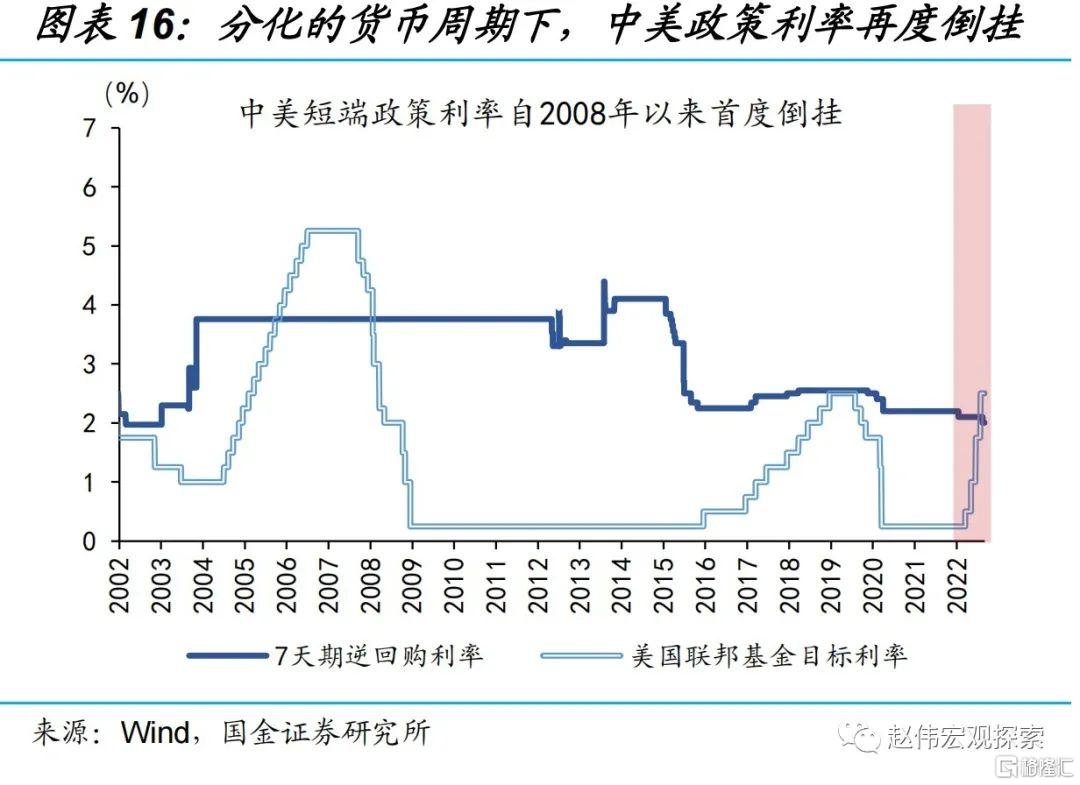

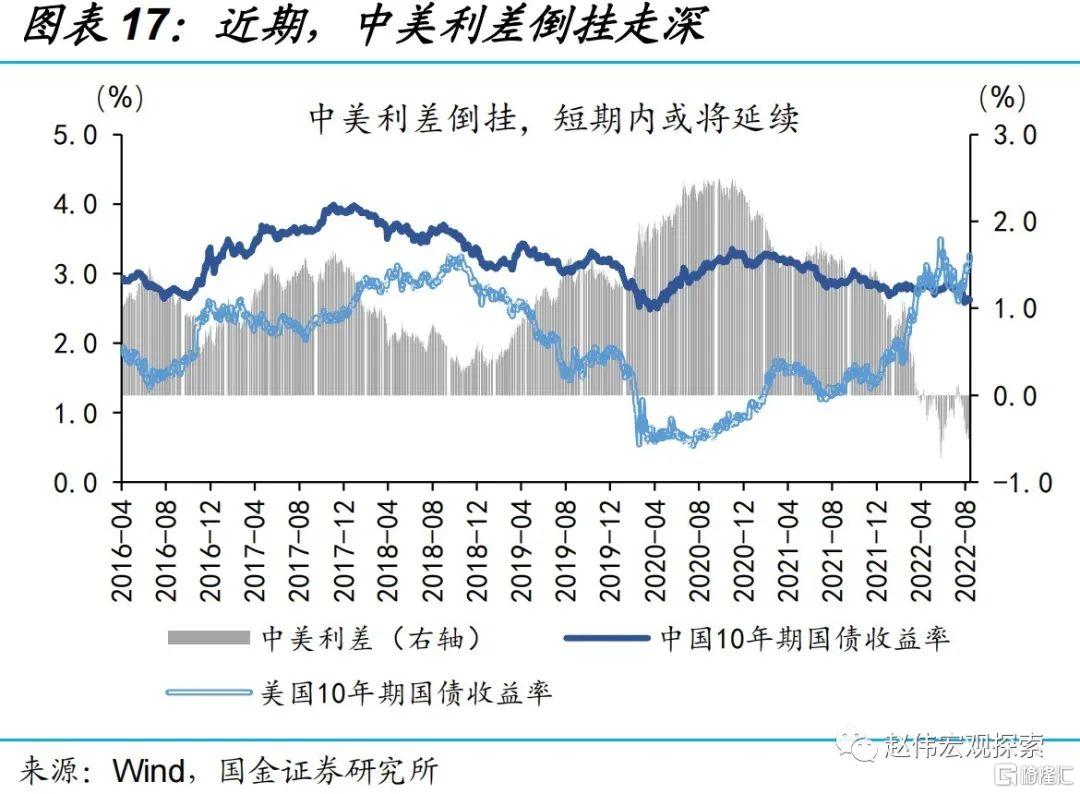

内外周期错位下,货币金融环境的分化,导致A股与港股溢价率显著提升。联系汇率制下,美债收益率可看作港股的无风险收益率,国内长债利率为A股的无风险利率;中美利差走阔,会对AH股溢价率形成压制。今年以来,中美货币周期显著错位,美联储进入紧缩周期,而国内货币政策仍相对宽松,10年期国债的中美利差自4月以来倒挂,支撑了AH溢价率的抬升。

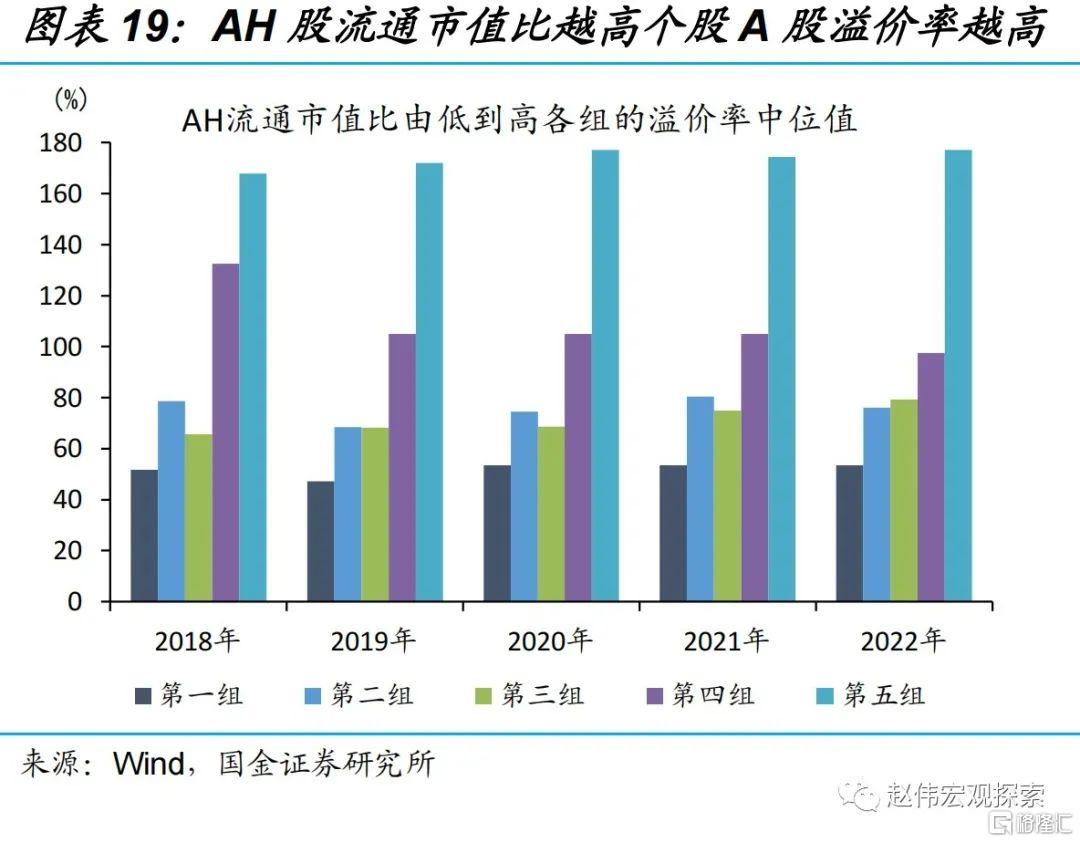

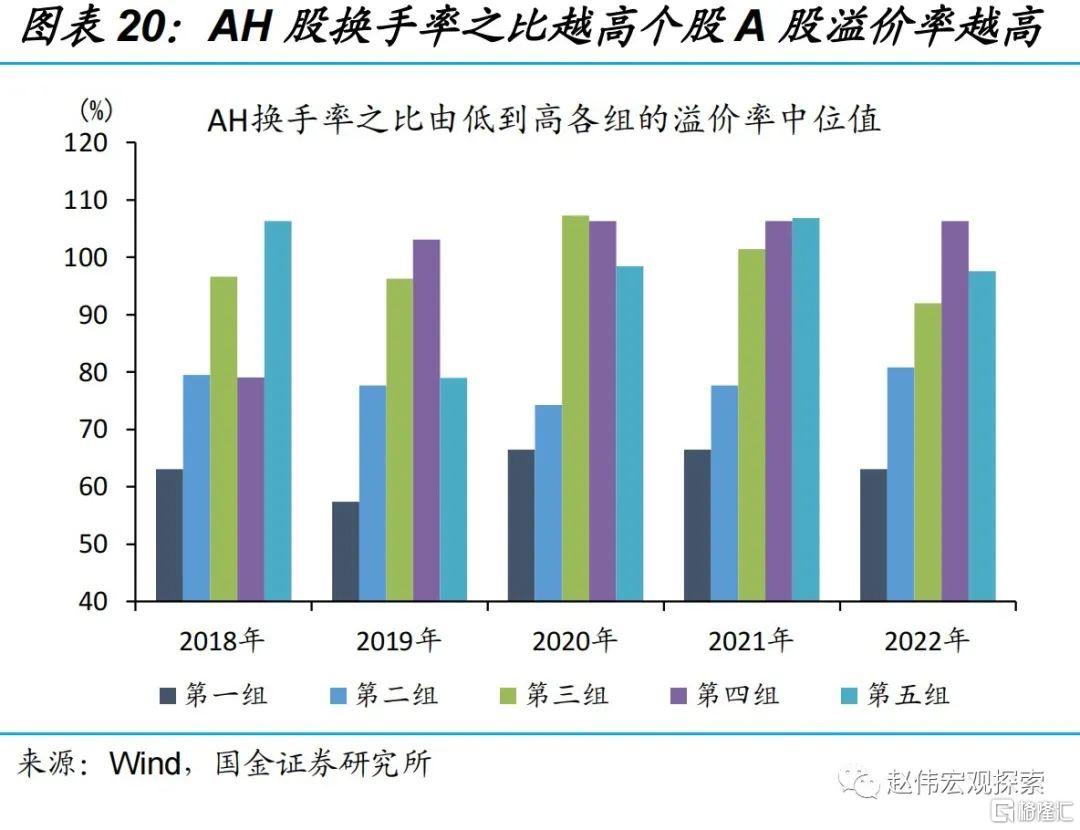

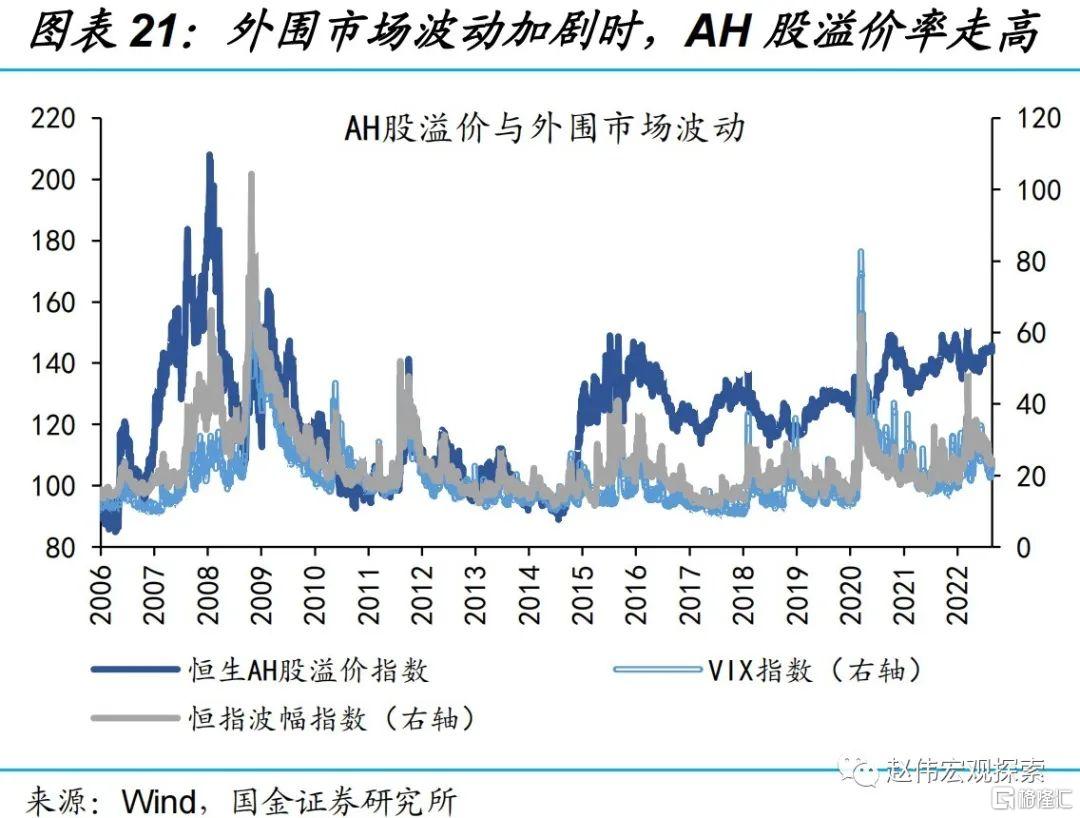

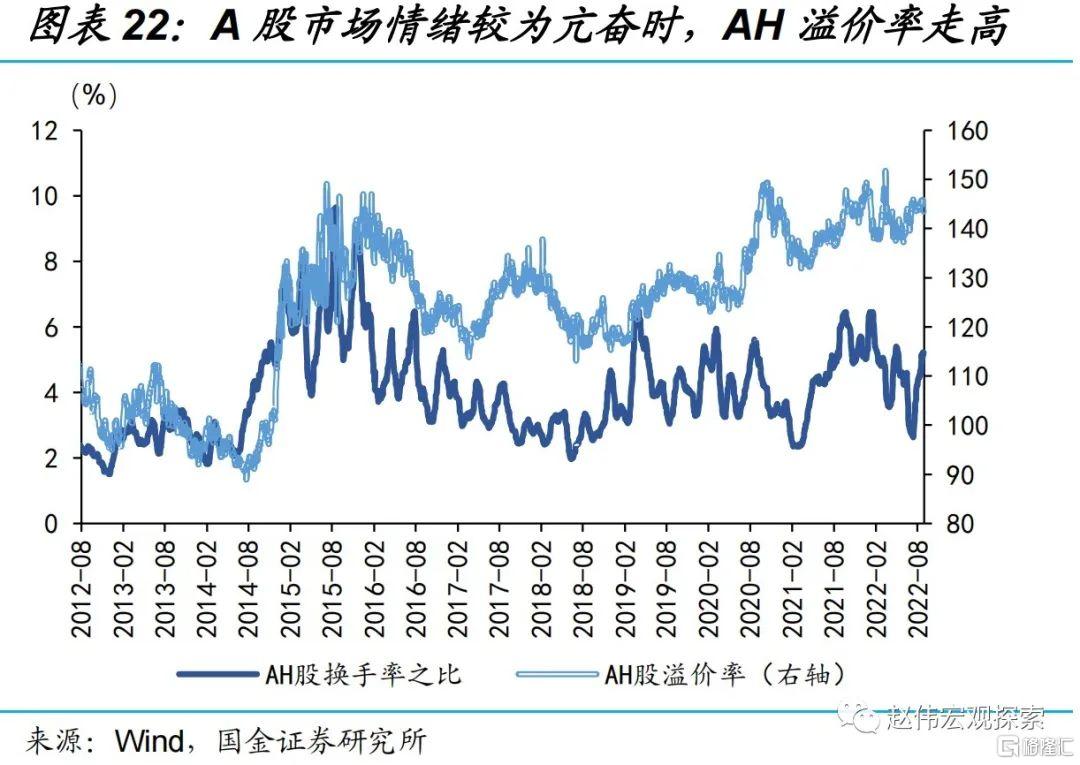

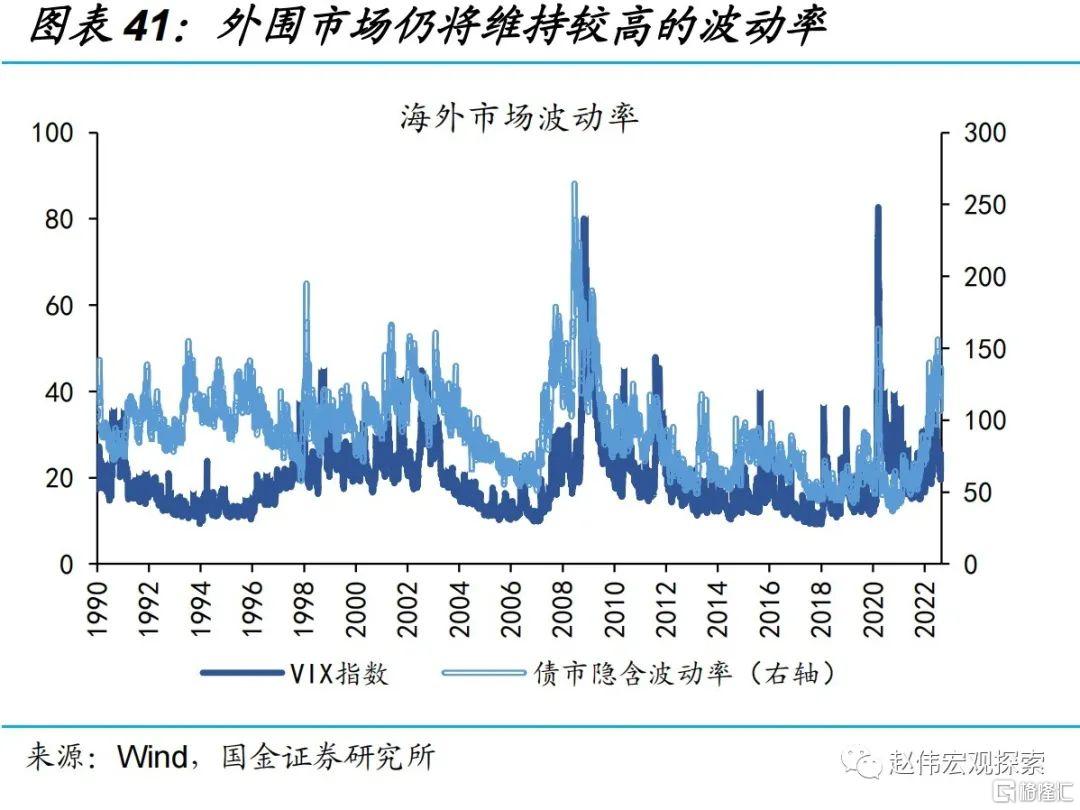

流动性溢价、风险溢价的差异、及A股的壳价值,或是AH股溢价的主要来源。1)AH股在两市场间的流动性存在差异,AH股换手率之比、流通市值之比越高,AH股溢价率越高;2)市场风险的差异、异质投资者风险偏好的分化,也有影响;VIX指数上行、A股情绪高涨时,AH股溢价均会走高;3)A股IPO强监管下,上市公司“壳价值”也是AH股溢价的来源之一。

三问:AH股溢价将如何演绎?短期仍有扰动,但长期配置价值已逐步显现

通常而言, AH股溢价率触及高位后,港股投资会相对占优;但俄乌冲突、港币贬值、疫情扰动等因素的扰动,影响了本轮AH股溢价率的回落。历史回溯来看,恒生AH股溢价指数通常不会长时间高位运行,回落时,相对A股投资、港股可取得明显超额收益。但年初以来,俄乌冲突、港币贬值、疫情扰动下国内经济承压等多方面因素的扰动,影响了AH股溢价率的回落。

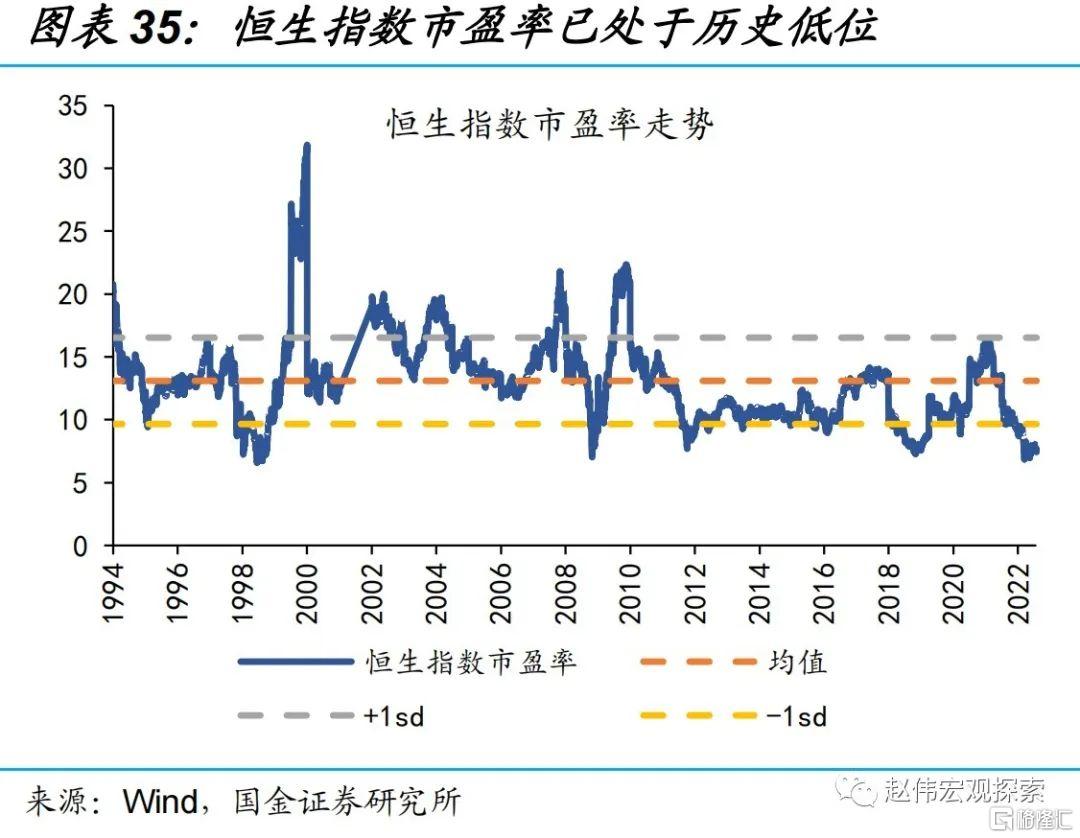

当下,港股估值已具有较高性价比,长期配置价值正逐步显现;但短期来看,海外流动性环境的收紧仍将延续,港股或仍会受到一定程度的扰动。目前,恒生指数市盈率正处于估值的历史底部,而高达3.72%的高股息率优势也在进一步显现。向后看,短期海外流动性环境收紧下,外围市场仍会对港股造成冲击;但港股盈利预期有望下半年见底回升,并驱动其后续反转。

风险提示:美联储货币政策收紧超预期、国内经济复苏不及预期。

报告正文

1、AH股溢价现状?历史高位,但低于市场间整体估值水平的差异

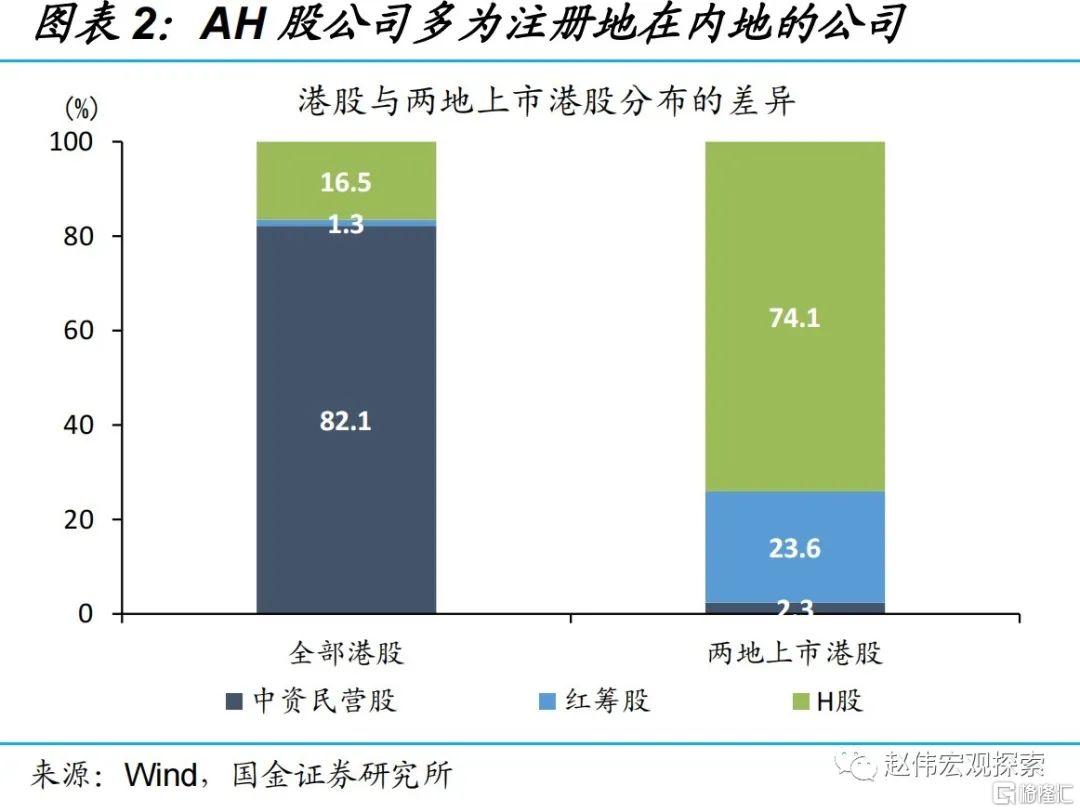

当下,AH股上市公司已达147家,集中分布于金融板块。近年来,在A股、港股两地同时上市的公司数量快速提升,已由2010年的64家增加至147家。区别于港股的其他上市公司,两地上市的AH股多为注册在内地的公司,占比高达74.1%;行业分布上,49%流通市值的AH股均分布于金融业,远超金融业在A股、港股市场12%和25%的占比。随着AH股上市公司A股限售股的陆续解禁,这类公司的A股总流通市值快速提升,自2019年起超越港股部分。

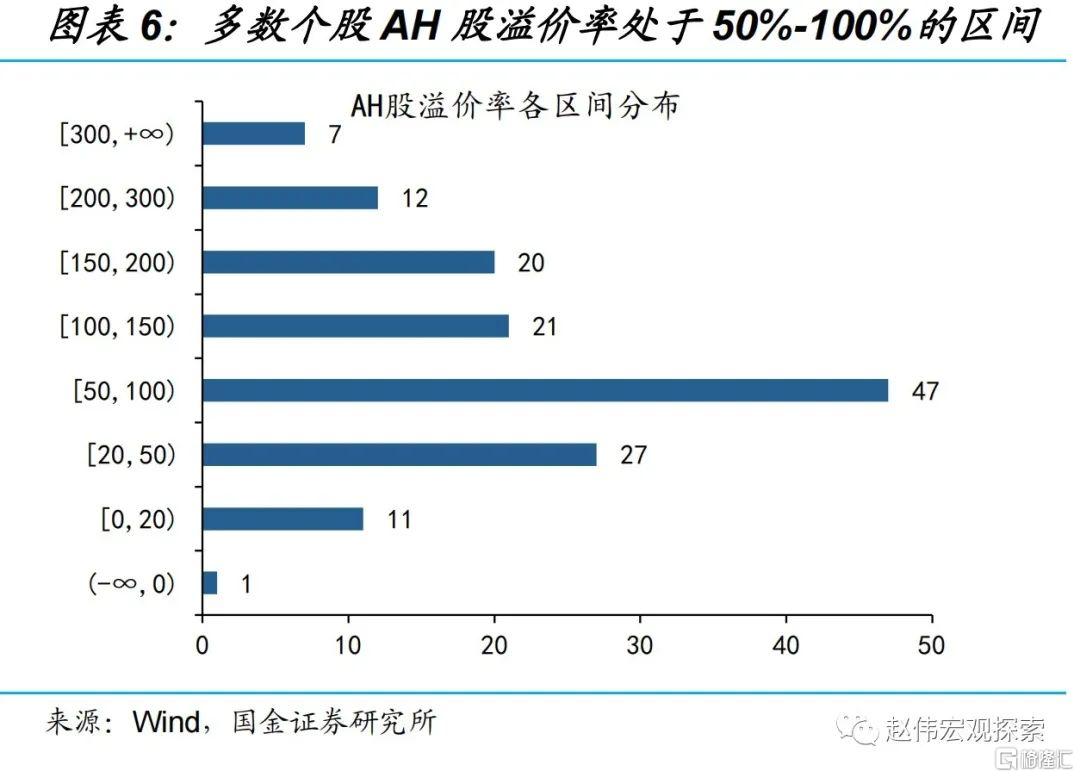

无论是加权值还是中位值,似乎都显示当下的AH股溢价率已经处于历史的极值状态。恒生AH股溢价指数由流通市值加权计算而来,截至9月9日,144.3的溢价指数正处于2010年以来95.5%的分位数;而从中位值来看,84.6%的中位溢价率处于86.3%的历史分位数。当下,除招商银行外全部AH股,A股均表现为对港股的溢价,超三成AH股的溢价率均落在50%-100%的区间。

市场间结构性差异的存在,使A股市场相较港股市场估值普遍偏高。1)除去产业资本后,A股市场的个人投资者占比高达64.8%,远高于港股市场的21.5%;2)A股市场的外资占比仅8.5%,远低于港股市场的42.8%。投资者结构的差异下,A股市场的波动率、换手率均远高于港股市场;估值维度,两市场间也有巨大差异,除金融、医疗外,所有A股行业估值中位值均高于港股。

考虑到两市场估值水平的整体差异,当下AH股溢价率不及市场比差高;分行业来看,除金融业外,多数行业AH股溢价率的历史分位数也并未处于极值位。历史上,AH股溢价率的走势,与两市场相对价格走势较为一致。但2019年以来,AH股溢价率与沪深300/恒生中资[1]走势显著分化;不仅大盘股如此,中证1000与恒生中资相对走势也同样与AH股溢价分化。分行业从动态视角来看,除金融业外,多数行业溢价率历史分位数均在50%-80%的历史较高区间。

[1]区别于恒生国企指数,恒生香港中资企业指数中“平台经济”相关标的较少,可以避免近年监管政策的扰动。

2、AH股溢价原因?内外周期错位、市场微观结构不同,及A股的壳价值

整体来看,内外周期错位下货币环境的分化、市场微观结构差异下流动性溢价等的不同、以及IPO强监管下A股的壳价值,或是AH股溢价的主要来源。

原因1:内外周期错位下,货币金融环境的分化,导致A股与港股溢价率显著提升。联系汇率制下,美债收益率可近似看作港股的无风险收益率,中美利差走阔时,A股无风险利率相对走高,会对AH股溢价率形成压制,反之亦然。今年以来,中美货币周期显著错位,美联储进入紧缩周期,而国内货币政策仍相对宽松,10年期国债的中美利差自4月以来倒挂,支撑了AH溢价率的抬升。

原因2:市场微观结构的不同,导致流动性溢价、风险偏好等也会影响AH股溢价率。1)市场间流动性的差异,或是AH股溢价率的来源之一。依据A股流通市值相对H股流通市值的比值或换手率比值,我们将全部AH股由低到高划分为5组,其中比值越高的分组,AH股溢价率的中位值越高;3)港股市场作为典型的离岸市场,易受外围市场波动的冲击;VIX指数的波动,AH股溢价率通常趋于走高;4)两地投资者风险偏好通常存在差异,当换手率衡量下A股投资者情绪较亢奋时,AH溢价率通常也会相应走高。

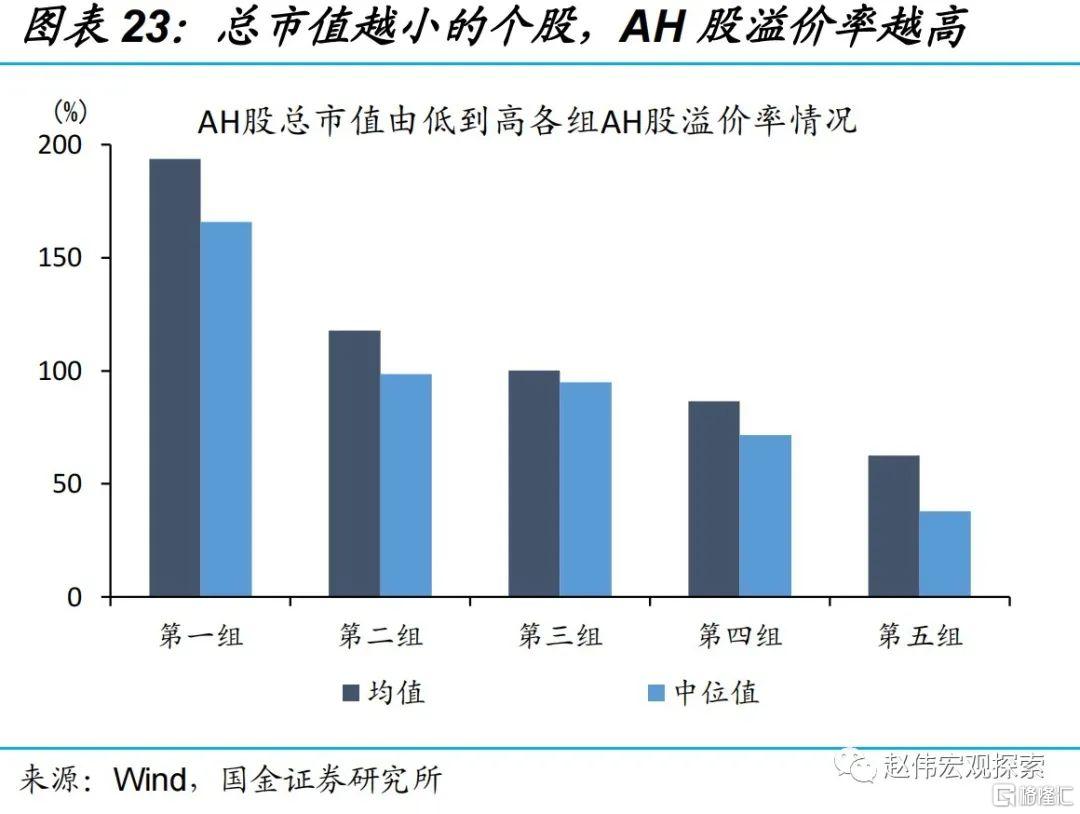

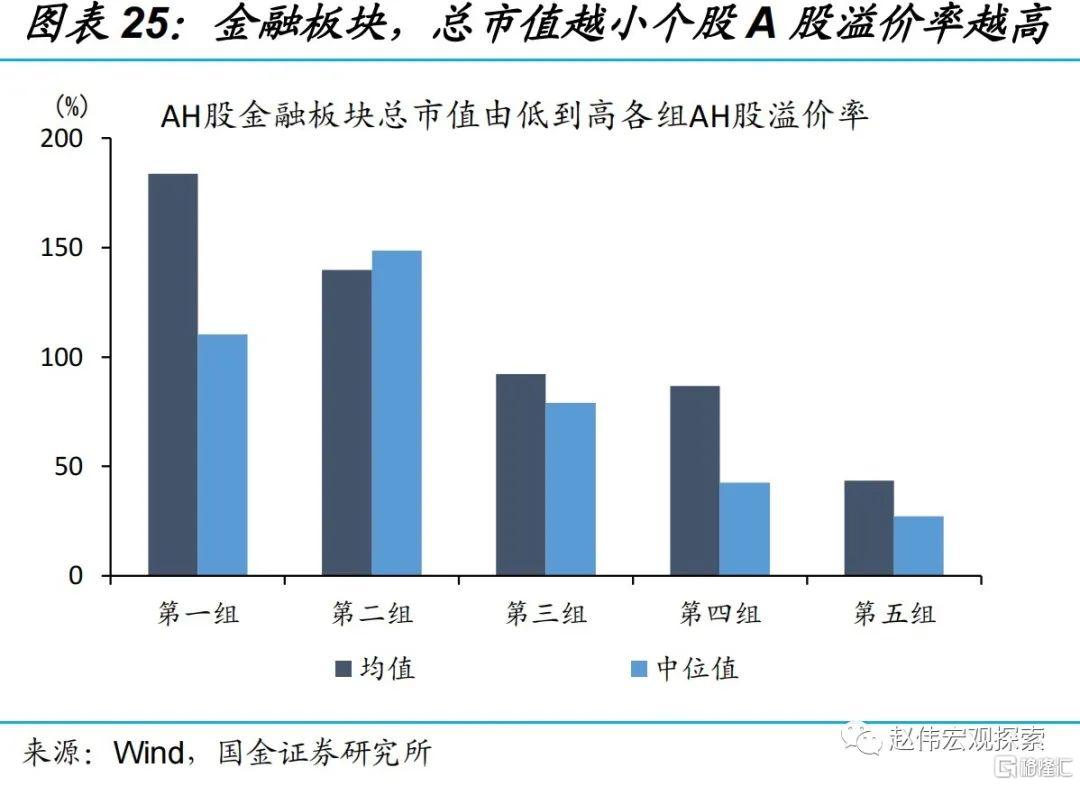

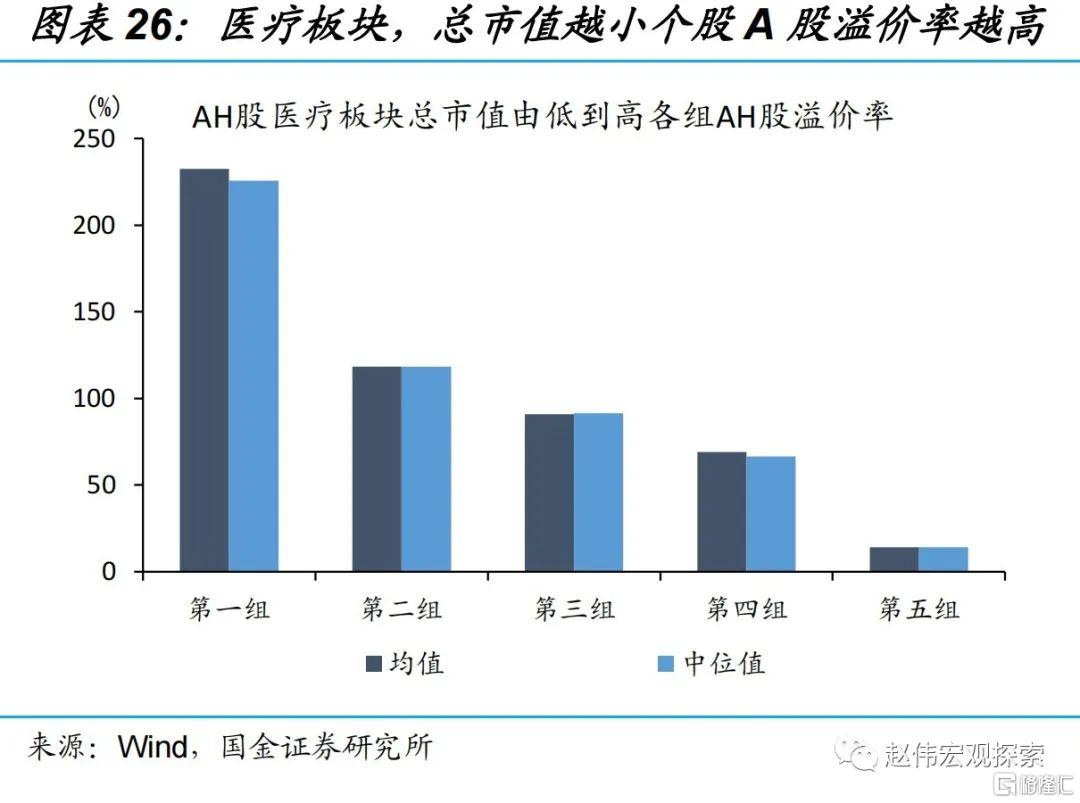

原因3:A股市场IPO强监管下,上市公司“壳价值”同样也是AH股溢价的潜在解释。理论上,总市值越大的上市公司,其A股部分“壳价值”的市值占比越低,AH股溢价率也会相应较低。按照总市值由低到高将AH股划分为5组,市值越大的分组,其AH股溢价率的均值与中位值越低。在工业、金融、医疗板块中,“壳价值”的规律依然成立,并不因行业而转移。

3、从AH股溢价看港股投资?短期仍有扰动,但长期配置价值已逐步显现

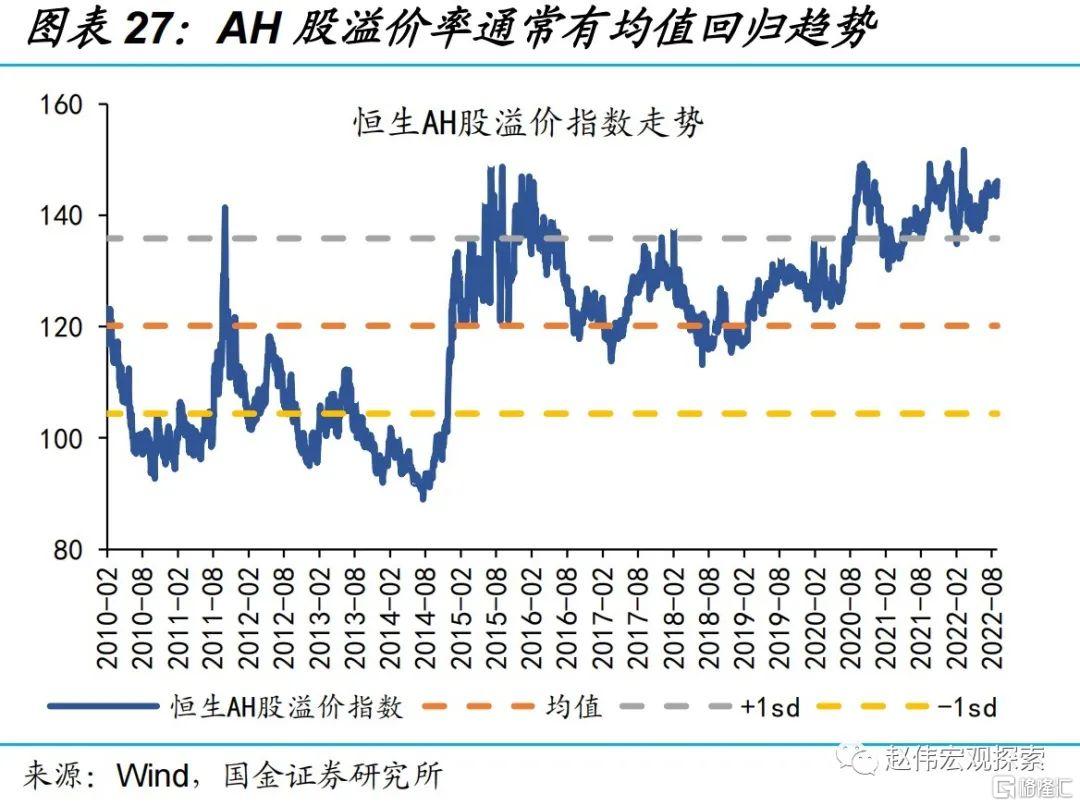

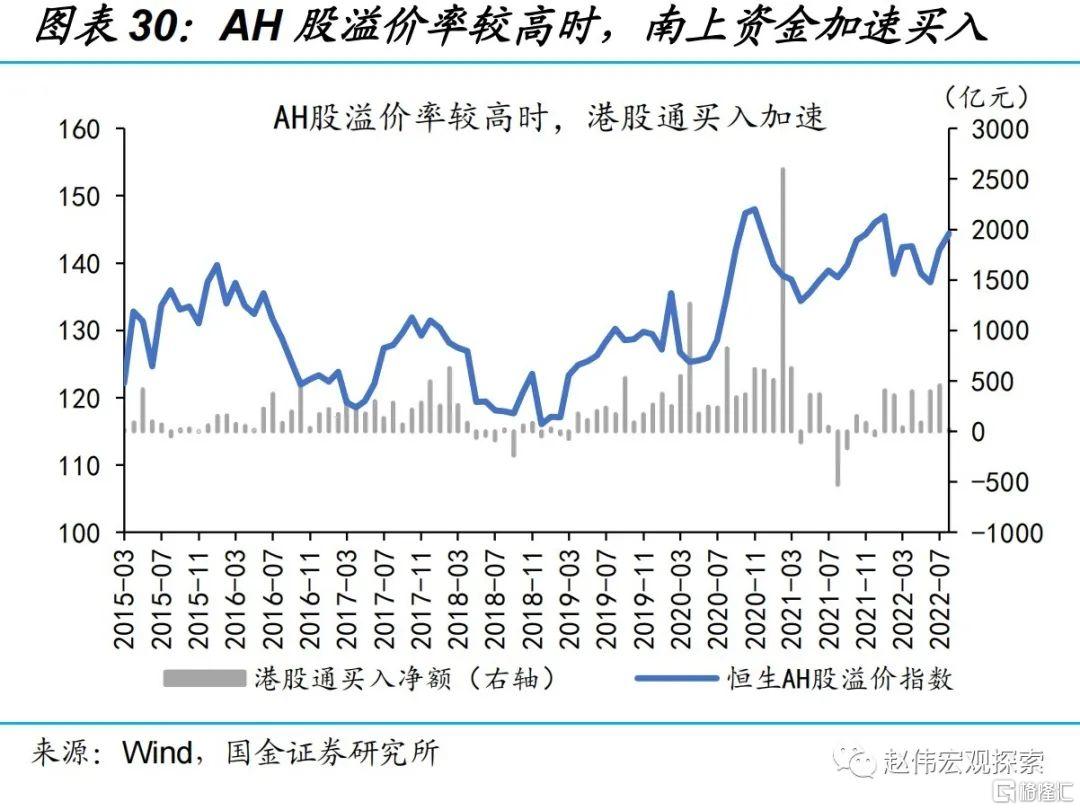

通常而言, AH股溢价率触及高位后,港股投资会相对占优。历史回溯来看,恒生AH股溢价指数通常不会长时间高位运行;2010年以来仅在2015年11月和2020年8月,有过2次持续位于1倍标准差以上6个月。通常而言,AH股溢价率触及均值以上1倍标准差后,估值相对吸引力会驱使南下资金加速流入,港股在后3个月、后6个月、后12个月相对A股均有着明显的超额收益率。

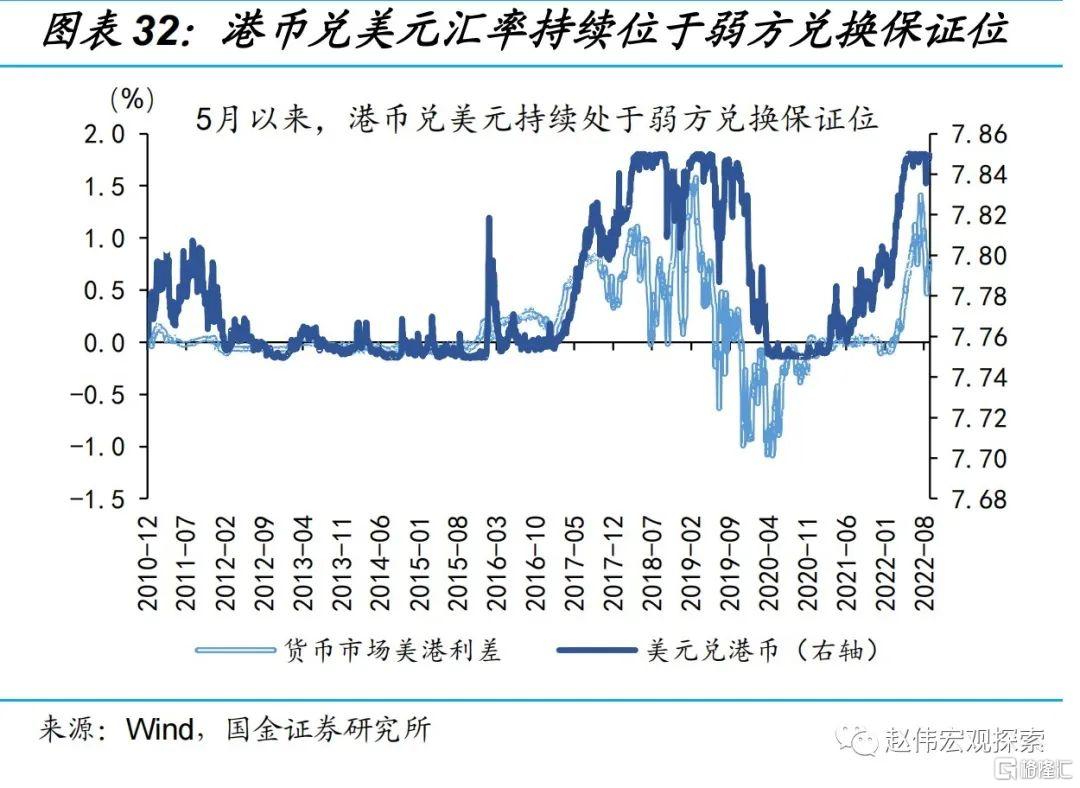

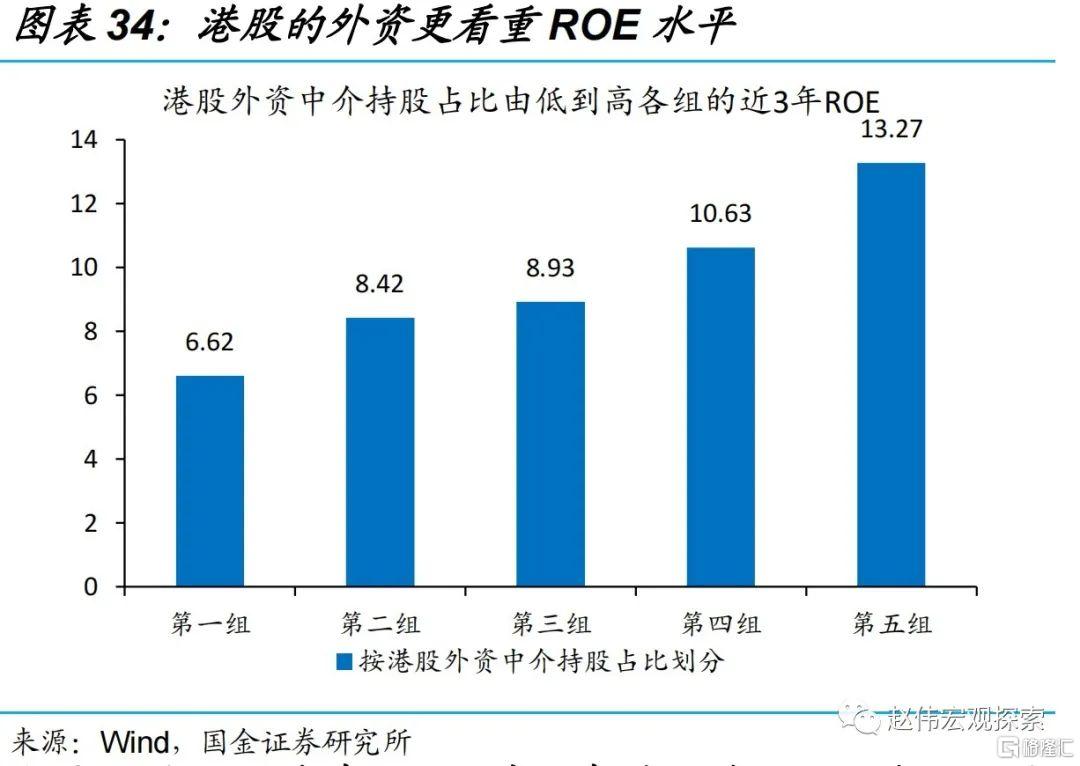

年初以来,俄乌冲突、港币贬值、疫情扰动下国内经济承压等多方面因素的扰动,影响了AH股溢价率的回落。1)相较A股市场,港股市场更容易受到海外冲击,俄乌冲突等对市场情绪的冲击,影响了AH股的资金套利行为;2)美港利差的走阔,使近期港币兑美元汇率持续位于弱方兑换保证位,强势美元的压制下,港股面临一定跨境资本外流的风险;3)当下AH股溢价率对南下资金构成一定吸引力,但港股“外资”对这一指标下的估值吸引力并不敏感。港股外资更为看重ROE等盈利能力指标,而疫情对国内上半年经济有明显拖累。

当下,港股估值已具有较高性价比,随着国内经济的复苏,港股的长期配置价值或将逐步显现。1)截至9月13日,恒生指数市盈率为7.15,历史分位数仅为0.7%,正处于估值的历史底部。2)恒生综指的股息率已高达3.72%,远高于万得全A的1.92%,港股市场的高股息优势也在进一步显现。3)向后看,国内经济复苏的节奏,或将成为港股企稳反转的核心焦点。07年以来,港股上市公司盈利增速与国内经济有着较强相关性。随着国内经济底的出现,港股盈利底或将到来,港股的盈利预期有望在下半年见底回升,并驱动港股后续反转。

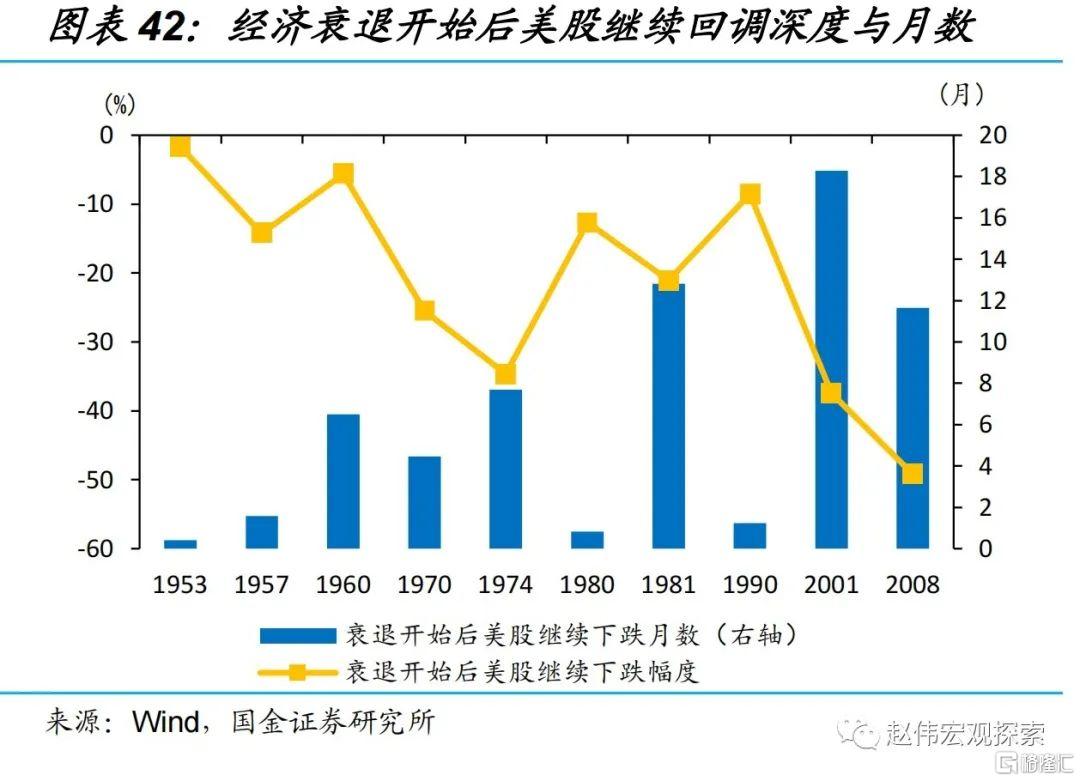

短期来看,海外流动性环境的收紧仍将延续,港股或仍会受到一定程度的扰动。1)美国 7月CPI高达8.5%,仍居高不下。杰克逊霍尔会议后,美联储紧缩预期走强,持续高通胀扰动下,外围市场的稳定性仍相对较差。海外市场的高波动,或再度对港股产生冲击;2)“衰退交易”的历史回溯来看,经济步入衰退后,美股的调整通常仍会延续,美股下跌对港股的情绪端冲击也同样值得关注。

经过研究,我们发现:

(1)当下的AH股溢价率正处于2010年以来95.5%的分位数。但市场间结构性差异的存在,使A股市场相较港股市场估值普遍偏高。2019年以来,AH股溢价率维持震荡,而沪深300/恒生中资走势快速走高;考虑到市场间整体差异,动态视角来看,当下AH股溢价率不及市场比差高。分行业来看,除金融业外,多数行业AH股溢价率的历史分位数,也并未处于极值位。

(2)内外周期错位下货币环境的分化、市场微观结构差异下流动性溢价等的不同、以及IPO强监管下A股的壳价值,或是AH股溢价的主要来源。1)内外周期错位下,货币金融环境的分化,导致A股与港股溢价率显著提升。2)AH股在两市场间的流动性存在差异,AH股换手率之比、流通市值之比越高,AH股溢价率越高;3)市场风险的差异、异质投资者风险偏好的分化,也有影响;VIX指数上行、A股情绪高涨时,AH股溢价均会走高;3)A股IPO强监管下,上市公司“壳价值”也是AH股溢价的来源之一。

(3)AH股溢价率触及高位后,港股投资通常会相对占优;但俄乌冲突、港币贬值、疫情扰动等因素的扰动,影响了本轮AH股溢价率的回落。历史回溯来看,恒生AH股溢价指数通常不会长时间高位运行,回落时,相对A股投资、港股可取得明显超额收益。但年初以来,俄乌冲突、港币贬值、疫情扰动下国内经济承压等多方面因素的扰动,影响了AH股溢价率的回落。

(4)当下,港股估值已具有较高性价比,长期配置价值正逐步显现;但短期,海外流动性环境的收紧仍将延续,港股或仍会受到一定程度扰动。目前,恒生指数市盈率正处于估值的历史底部。而高达3.72%的高股息率优势也在进一步显现。向后看,短期海外流动性环境收紧下,外围市场仍会对港股造成冲击;但港股盈利预期有望下半年见底回升,并驱动其后续反转。

风险提示:

1、美联储货币政策收紧超预期:通货膨胀高居不下,美国经济衰退担忧减弱,或导致美联储货币政策收紧持续超预期。

2、国内经济复苏不及预期:疫情再度反复,政策力度不及预期,或将导致下半年国内经济复苏进程相对放缓。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员