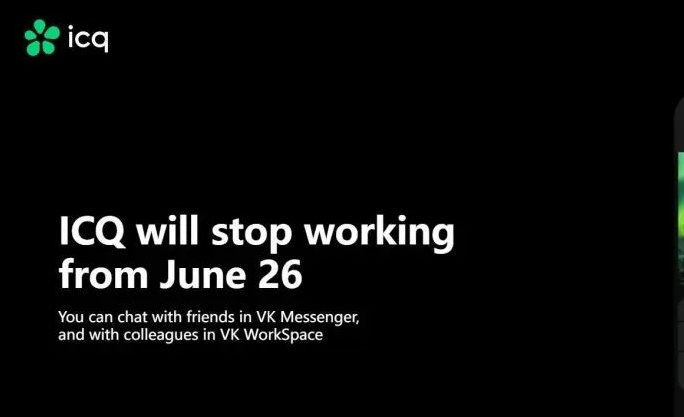

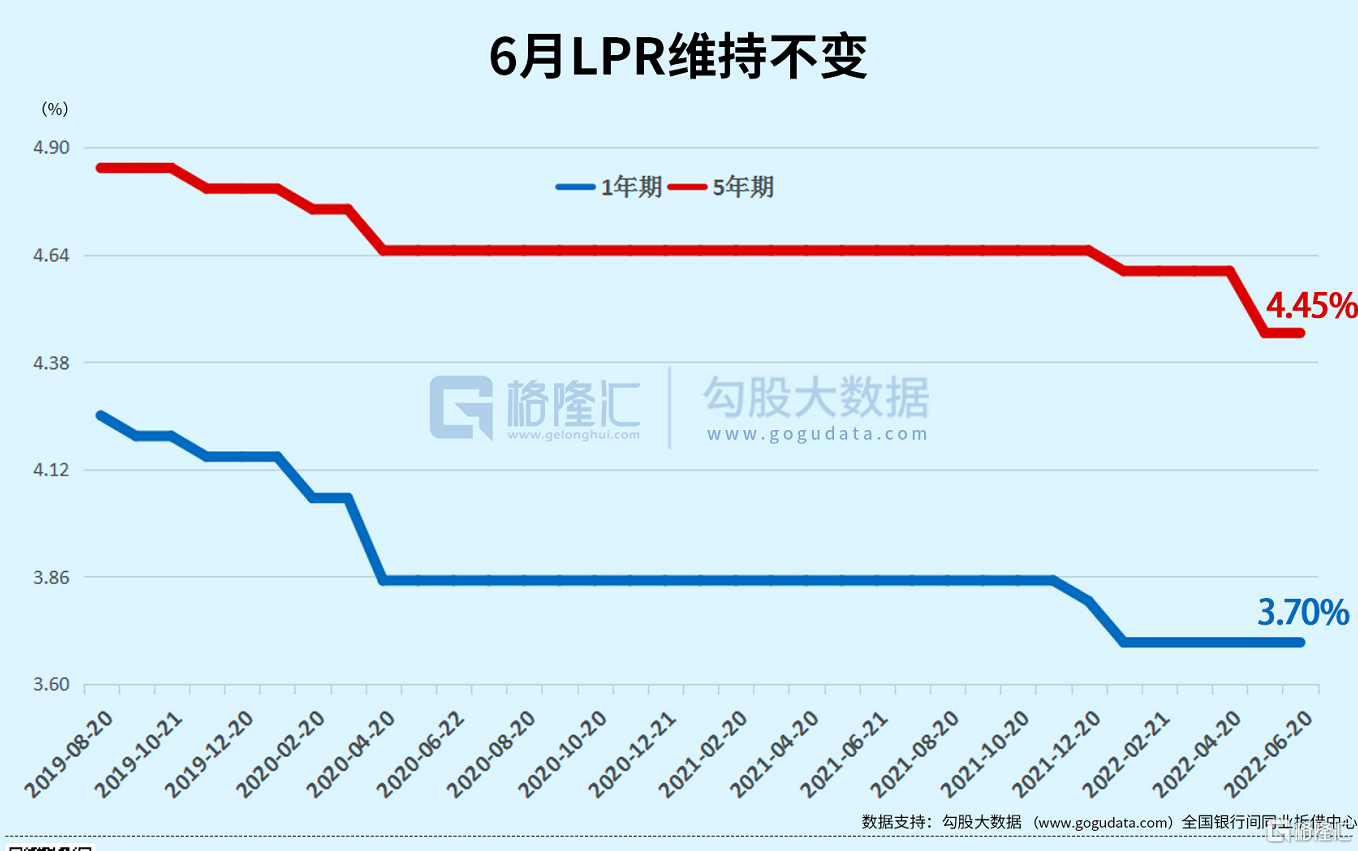

最新6月LPR报价出炉了,不变!

周一,中国人民银行授权全国银行间同业拆借中心公布,2022年6月20日贷款市场报价利率(LPR)为:1年期LPR为3.7%,5年期以上LPR为4.45%。以上LPR在下一次发布LPR之前有效。

具体来看,6月1年期LPR为3.7%,预期为3.7%,上月为3.7%;5年期LPR为4.45%,预期为4.45%,上月为4.45%。

本次发布的LPR,与2022年5月份持平,1年期LPR继续保持不变,5年期LPR上月下调15个基点之后,本月5年期LPR也维持不变。

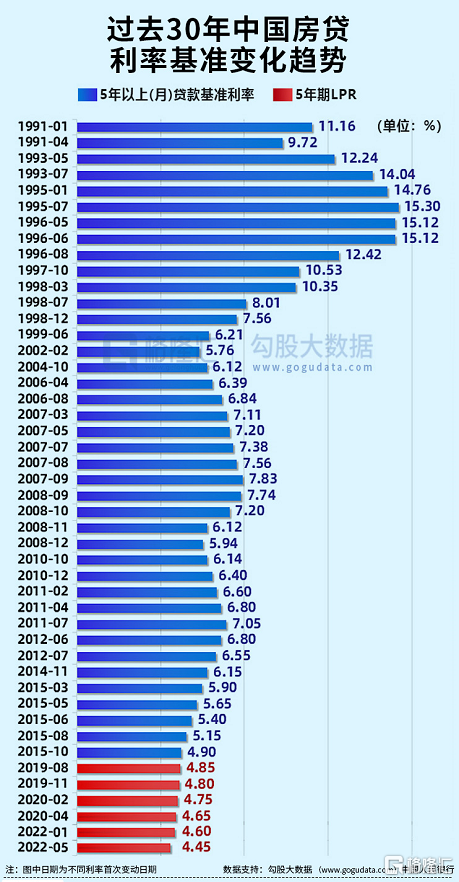

据悉,今年1月,1年期LPR和5年期LPR曾同步下降,此后均连续3个月维持不变。5月20日,5年期LPR下降15个基点,1年期LPR维持不变。截至目前,1年期LPR已连续5个月按兵不动。

符合市场预期

LPR利率是由MLF利率加点形成,因此LPR利率能否调降,主要取决于两个因素,一方面是MLF利率能否调降,另一方面是“加点”能否压缩。

对于6月LPR的不变,东方金诚宏观分析师表示,6月MLF利率保持不变,意味着当月LPR报价的定价基础没有变化;加点方面,5月未实施降准,而信贷投放明显加速,因此无论从银行资金成本还是贷款市场供需平衡角度看,6月报价行都缺乏下调加点的动力。

另外,5月5年期LPR报价下调15个基点,幅度较大,这也会在一定程度上消化4月降准、设立存款利率市场化调整机制等对银行负债成本下降带来的影响。由此,6月LPR报价不动符合市场普遍预期。

而6月LPR报价不变,不会影响实际贷款利率持续下调。当前经济正处于修复初期,政策面正在着力引导银行加大信贷投放,让利实体经济。由此,着眼于激发企业和居民信贷需求,短期内银行有动力持续下调实际贷款利率。此外,近期小微信贷支持力度加大、设立1000亿交通物流专项再贷款等结构性政策全面发力。这在带动银行贷款增量扩面的同时,也会形成一定“减价”效应。

此前,光大银行金融市场部宏观研究员周茂华也曾表示,中长期贷款增长乏力反映出5月份国内楼市景气度仍较低,企业中长期贷款需求偏弱。从目前部分中小银行盈利与存款负债压力情况看,短期下调LPR“加点”部门难度较大,因此本月LPR难见调整。

还有调降空间吗?

伴随海外通胀的高烧不退,6月美联储加息75个基点,引领了海外央行掀起新一轮“加息潮”。

在这样的背景下,机构普遍认为,近期央行政策利率下调可能性低,而为提振信贷需求,未来LPR仍有下降空间,但难以确定会否连续两个月下调。综合看,预计今后一段时间资金面有望保持宽松,但不太可能比5月中旬更宽松。

华创证券张瑜表示,1)利润层面,当下除去国有大行以外,其他各类商业银行并不具备充足的让利空间。因此通过压缩利润进而进一步调降LPR利率的概率相对较低。2)负债端,存款利率下行,降准以及央行上缴利润等因素的影响下,商业银行负债端成本预计节省635亿元,占商业银行2021年净利润的2.9%。3)资产端层面,5年期LPR调降大约减少了商业银行440亿元的收入,占商业银行2021年净利润的2%。4)综上分析来看,在银行利润不动的情境下,未来LPR能否进一步调降,取决于当下剩余的195亿成本节约如何分配以及有没有更多的货币政策出台。

张瑜认为,当下房地产市场最大的问题在于房价(70大中城市4月最新数据-0.1%)作为居民购房的收益,房贷利率(5月最新数据首套5.03%)作为居民买房的借贷成本,理财收益率(2.5%到3%之间)作为买房的机会成本,当下居民的购房收益是明显低于借贷成本和机会成本的,对应居民的购房额外收益率事实上是负的。因此,进一步调降LPR,降低购房成本存在现实的必要性。

中信期货宏观团队认为,目前5年期LPR仍偏高,未来仍有15BP的下调空间。截至5月份,全国首套平均房贷利率已经降至5.0%的水平,较去年底降低50BP左右,但仍高于5年期以上LPR(4.45%)。预计未来几个月5年期以上LPR有望进一步下调至4.3%。

国盛证券固收首席分析师指出,5月底国务院出台了《关于印发扎实稳住经济一揽子政策措施的通知》,目前是政策落地的重要时期。当前决策层会继续密集督促和观察政策落地情况,在政策效果有较为明显的体现后,再决定是否调整或者出台新的大规模稳增长政策。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员