核心观点

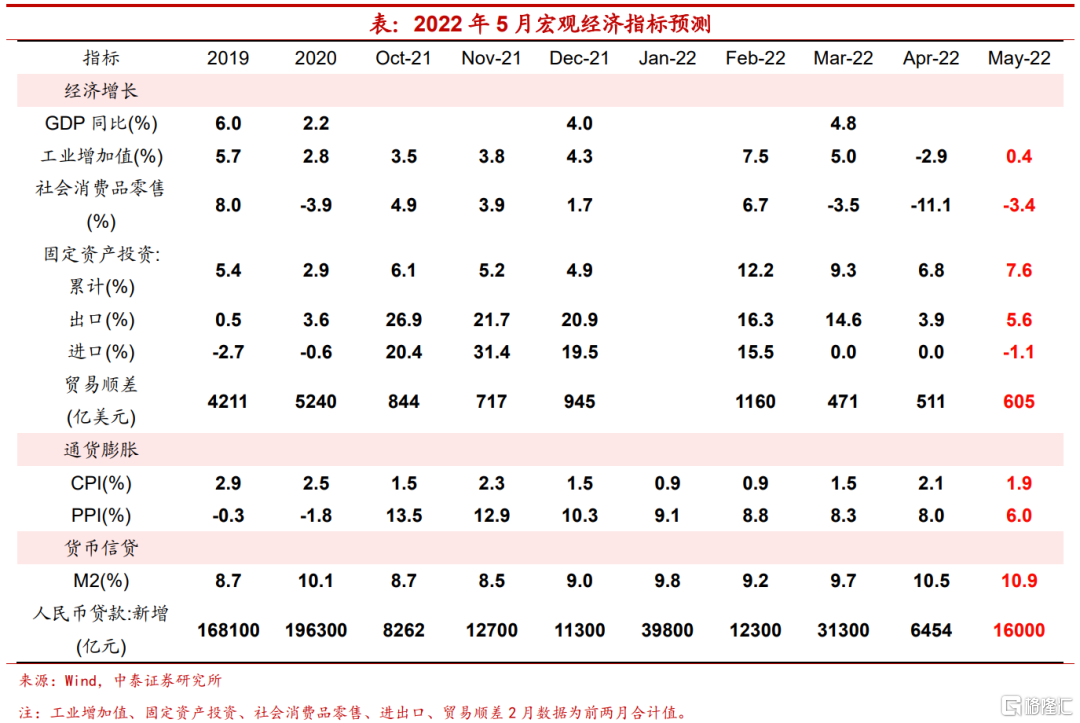

5月全国制造业PMI线下回升至49.6%,较上月大幅上升2.2个百分点,受疫情影响较大的地区复工复产逐步推进,使得制造业总体景气水平有所恢复。从中观高频数据来看,在国内本土疫情有所好转的情况下,5月供需两端均有改善,我们预计5月工业增加值同比增速升至0.4%。投资方面,在政策明确支持以及专项债加快发行的背景下,基建投资或将反弹,而随着复工复产的有序推进,制造业投资有望重拾升势,我们预计5月固定资产投资增速上行至7.6%。消费方面,随着疫情对消费的冲击减弱,我们预计5月社会消费品零售总额同比增速降幅将收窄至-3.4%。进出口方面,我们预计5月出口同比增速上行至5.6%、进口增速下行至-1.1%,贸易顺差扩大至605亿美元。社融方面,在政策不断强调加大信贷投放的背景下,新增信贷或将略高于去年同期,我们预计5月新增信贷规模或在16000亿元,新增社融规模26000亿元左右,M2增速续升至10.9%。通胀方面,5月以来,猪肉和水果价格均有上行,蔬菜价格显著回落,考虑到去年同期基数走高的影响,预计5月CPI同比或降至1.9%。而国际油价有所回升,钢价有所下行、煤价走势分化,考虑到基数效应的影响,我们预计PPI同比增速延续回落至6%。

报告正文

1. 工业增加值同比增速或将反弹

5月份,全国制造业PMI线下回升至49.6%,较上月大幅上升2.2个百分点,受疫情影响较大的地区复工复产逐步推进,使得制造业总体景气水平有所恢复。主要分项指标中,需求生产双双改善、价格延续回落、库存状况转好。5月整车货运流量指数均值同比增速降幅较上月明显收窄,指向物流运输情况改善,生产端的供给约束有所减弱。而从5月以来的中观高频数据来看,随着疫情的负面影响逐渐减弱,化工、钢铁和汽车等主要行业开工率涨多跌少,不过沿海八省电厂发电耗煤同比增速和钢材产量增速仍处低位,生产端的恢复并不牢固。我们预计,5月工业增加值同比增速将回升至0.4%。

2. 固定资产投资增速或有所回升

4月固定资产投资累计同比增速下行至6.8%,其中制造业、基建和地产投资均有走低。随着疫情的负面影响减轻,生产趋于改善,投资增速在5月或将小幅回升。首先,中央财经委会议明确部署“全面加强基础设施建设”,且专项债有望继续保持较快的发行节奏,基建投资增速或有反弹,成为投资端的重要支撑;其次,5月35城地产销量增速降幅较4月略有收窄,销售端止跌或也对地产投资的改善有所帮助;最后,随着复工复产的有序推进,制造业增速有望重拾升势。我们预计,5月固定资产投资累计同比增速将小幅回升至7.6%。

3. 社消零售同比增速降幅有望收窄

4月社消零售、限额以上零售增速分别录得-11.1%、-14%,较3月增速降幅均有显著扩大,其中可选消费回落幅度大于必需消费。5月以来,国内本土疫情呈现好转态势,疫情对于消费的冲击有所减弱,但由于封控措施并未完全解除,消费尤其是服务性消费的恢复仍然承压。从可选消费中占比最大的汽车消费来看,5月前22天乘联会乘用车批发、零售销量增速降幅分别收窄至-23%、-16%,需求端有所回暖。考虑到居民的消费意愿难以迅速提升,消费的恢复将较为缓慢,我们预计,5月社会消费品零售总额同比增速降幅将收窄至-3.4%。

4. 出口同比增速预计回升、进口同比或有走低

5月PMI新出口订单指数上行至46.2%,指向外需有所回升。5月以来,随着疫情的逐步好转,物流不畅的问题边际改善,外贸有所恢复,我们预计5月出口同比增速较4月回升至5.6%。5月进口PMI指数回升至45.1%,5月以来铁矿石价格有所回落、油价整体上涨,考虑到内需的修复尚需时日,我们预计5月进口增速较4月回落至-1.1%,5月贸易顺差扩大至605亿美元。

5. 新增社融和信贷规模预计同比转为多增

4月份新增社融9102亿元,较去年同期水平约减半,同比由多增转为少增9468亿元,其中人民币贷款是主要拖累。4月新增人民币贷款6454亿元,创2017年以来同期新低,同比由多增转为少增8231亿元,居民部门住房贷款和不含住房贷款的消费贷款均有减少。5月政府债券发行明显加速,政府债净融资额较去年同期高出约4000亿元,企业债券净融资有所减少,整体来看5月社融较上月将有所回升。5月下旬票据贴现利率再度降至接近0%的低位,反映信贷需求仍较疲弱,不过,在政策不断强调加大信贷投放的背景下,我们预计新增信贷仍将略高于去年同期水平,5月新增信贷规模或在16000亿元,新增社融规模26000亿元左右,M2增速继续回升至10.9%。

6. CPI、PPI同比增速或双双下行

5月以来,猪肉价格明显上涨,水果价格有所上行,而蔬菜价格显著回落。考虑到去年同期基数有所走高,预计5月CPI同比或降至1.9%。5月以来,国际油价有所回升,而国内具备定价主导权的钢价回落、煤价走势分化,考虑到基数效应的影响,我们预计5月PPI同比增速将延续回落至6%。

风险提示:政策变动,经济恢复不及预期

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员