9月份美联储将暂停加息,最早是被博斯蒂克提出来的,

早在本周一,亚特兰大联储总裁博斯蒂克在接受记者采访时说:在未来两个月加息50个基点后,美联储将暂停进一步加息,用来评估行动对通胀和经济的影响,可能是合理的。

这是美联储中第一个提出要暂停加息的人,这并不是和鲍威尔唱反调,恰恰相反,他的言论很可能就是在内部讨论后,选择由他来抛出这样一个预期来助推美股上涨的,只是博斯蒂克在今年没有投票权,而且历来主张采取中性温和的货币政策,他的话并没有带给市场多大的涨幅,周二的美股商超板块暴雷,把周一可怜的涨幅吞噬殆尽。

但就在昨晚,美联储公布的纪要中再次印证了博斯蒂克的话,纪要的全文平平无奇,但最重要的一句话就是:

加速的紧缩政策使美联储在今年晚些时候处于有利的位置,来评估政策收紧的影响和经济发展需要政策调整的程度。

翻译成白话就是:在接下来的两次会议上将加息50个基点,之后加息就有可能暂停,但还要看通胀数据的发展。

在发现美股的涨幅并不理想之后,美联储把博斯蒂克的话做了官方背书。

其他的纪要内容对市场影响并不大,主旨丝毫不变:未来两个月加息和缩表的路径没有改变,美国的经济仍然稳健,但是通胀上涨的风险依然很大,美联储工作重心就是降低通胀,同时要注意股市和经济的风险变化,来随时调整策略。

作为全球第一经济体的货币政策机构,美联储的言论当然还是要高格调才行,但谁都知道,就目前的全球经济状况而言,熊市和衰退从未像现在一样离我们如此的近。这次抛出9月暂停加息的预期,其实就是为了在熊市边缘,把标普给拉上来,但即便如此,美股的熊市可能仍然很难避免。

和我们上次预期的一样,这回美联储大概率是真的要阶段性的“投降”了,而且如果美联储真的会在9月份暂停加息,原因一定不是通胀被压制,而是原先的加息缩表已经伤害到了经济的根本,如果不让市场喘口气的话,接下来我们就会看到美国衰退的出现。

游走在钢丝上的美联储

钢丝的一边是通胀的失控飞涨,另一边则是股市的暴跌,而无论从哪一边倒下来,结果都是陷入熊市和衰退。

而一旦从钢丝上走过去了,那么彼岸则是经济复苏伴随着温和通胀的“金发女孩时代”。现在,美联储就游走在这跟钢丝绳上。

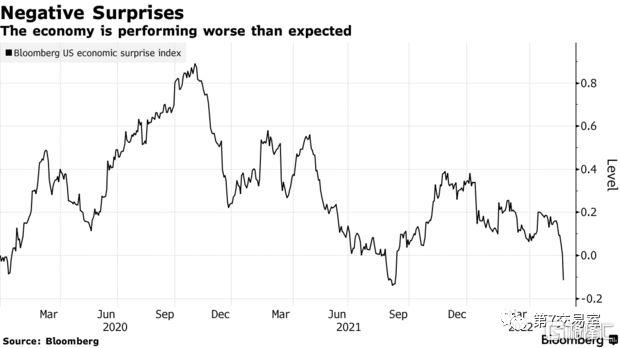

通过打压需求甚至引发衰退预期,逼迫通胀回落,这是美联储加息降物价的唯一办法,只是这次用力过猛,彭博的经济意外指数出现了跳水试的下滑,实体企业的利润已经明显受到需求放缓的冲击,经济远不像纪要里说的那样稳健,而是大概率将会出现衰退。

经济意外指数是将宏观经济指标超出或者不及预期的差值来做加权处理得出来的指标,如果大多数宏观指标超出预期,意外指数则会上涨,如果多数宏观指标不及预期则会下跌,目前,意外指数已经跳水暴跌至近20年来的低位,并接近负值。

这对应了美国2年期美债收益率期货的走势,在触及了2.9的高位后,美债收益率已经走平,这一方面说明未来经济发展的放缓,另一方面,市场也在计价美联储可能会暂停加息。

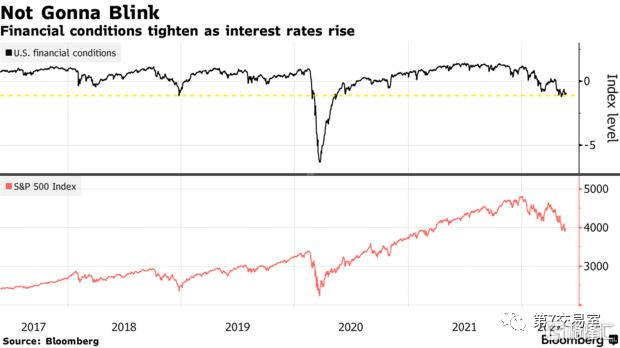

和美国经济意外指标跳水相对应的,是美国金融条件指数的不断收紧,标普500和金融条件指数同时下跌,说明着美联储的货币政策直接影响到了市场的涨跌。

如果我们把金融条件指数的变化百分比跑出曲线并和2015,2018和2020年的历史曲线相比较的话,会发现,近期美联储加息缩表的变化幅度,是近10年来几乎最快的:

这条棕色曲线几乎呈现90度的直线拉升。

不过,即便是这样一个史诗级别的紧缩手段,在一场席卷全球的史诗级别的通货膨胀面前,仍然显得很无力,

目前美国物价环比仍在提高,而且由于本国禽流感,和海外Y情的限制以及乌俄冲突的继续,粮食,能源,原材料等供应链的中断让美国物价几乎失控。鸡蛋,禽肉在过去的一个月内,已经上涨了接近10个百分点,而且鸡蛋的涨幅仍在继续,在纽约的超市里,经常可以看到人们为了抢夺奶粉而发生冲突,

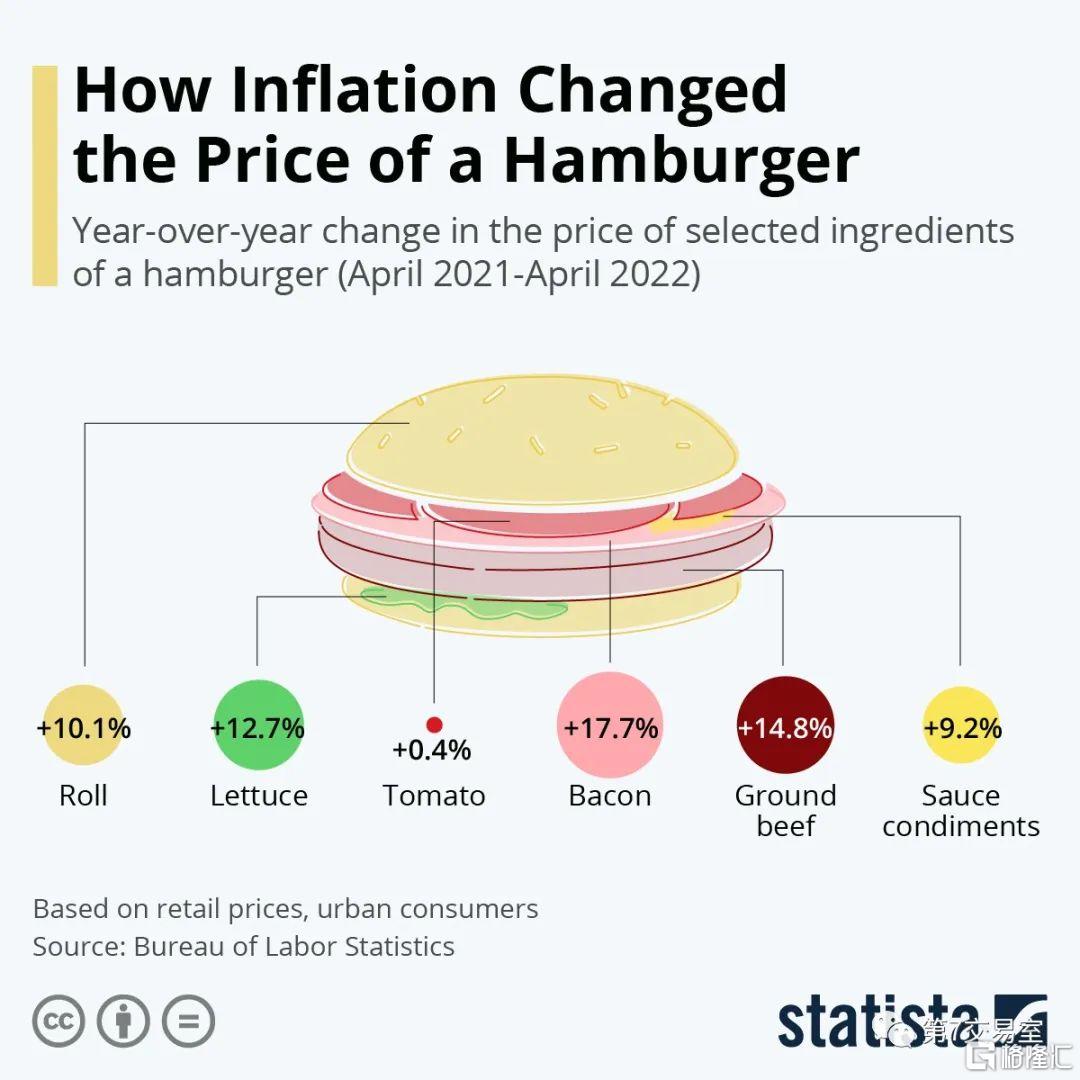

我们看一下一个美国汉堡的价格在过去的一年时间里,发生了怎样的变化

6种不同的原材料,平均涨幅超过了10个百分点,特别是占比最大牛肉和培根,价格涨幅都在15%上下,如果做一下加权计算,一个汉堡的价格起码一年内涨了13%.

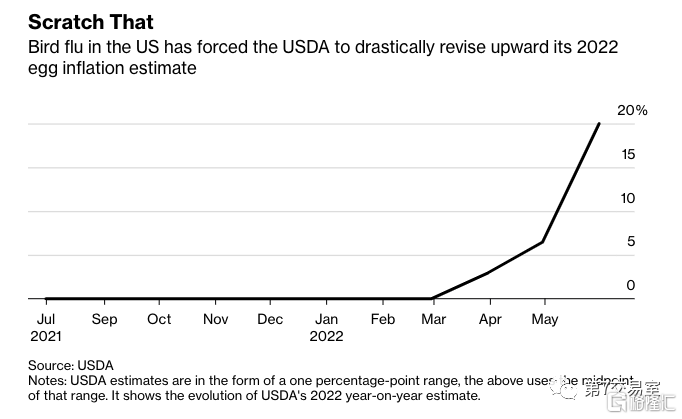

这只是全国物价飞涨的一个缩影,来看一下禽流感影响下的鸡蛋价格,已经向着6月份20个百分点的幅度起飞了。

可不要以为这对二级市场的价格没什么影响,物价的上涨从两方面直接影响到市场走势,

一个是企业盈利。原材料成本的上涨直接压缩了企业的利润空间,让产业链下游企业毛利减少,加上收益率的不断上涨,挤压企业估值,股价当然会下跌。

第二,物价的上涨,让消费疲弱,经济活动减少,美联储通过加息缩表来控制通胀,更加剧了借贷成本上涨,打压了市场需求,消费,投资和外贸活动都在减少,更多的人会把现金拿到手里以应对更高的基本生活成本,而不愿再做任何其他的活动。

来看看目前中美两个国家现金存储量的增长,就可以知道人们对于未来经济是有多么的没有信心

首先是美国,目前美联储用以做隔夜逆回购的存款储备已经第一次触及到了2万亿美元的天量数额,

很多美国居民都选择把钱存入银行,而不是投入到债市或者股市中,甚至连消费的欲望都已经开始明显变弱。

而我们这边也并不乐观,彭博的最新数据显示中G银行系统中的储蓄存款在4月份已经达到了109.2万亿人民币,这个数字在前4个月增长了7%,而去年同期的增长率为5.5%。

就像我们刚刚分享的,如果一个汉堡的价格都已经上涨了13%,那么维持基本生活的压力可想而知,就在本周,美股中商超类,消费类,传媒社交类个股刚刚经历了一次幅度不小的下跌,亚马逊,脸书,沃尔玛和奈飞,都给出了负面财报指引。snap股价几乎一夜腰斩,特斯拉,英伟达等大型科技个股也处在明显的下跌渠道内。

这就很能说明问题了,连基本生活都难以维持的美国消费群体,会有钱去娱乐消费吗?广告商又怎么会有钱可赚呢?互联网类企业的付费总量下降也会在这个财报季内给美股平添一股逆风。

要知道,标普已经从52周顶点下跌了超过18个百分点,如果彻底跌破3800,意味着美股会彻底步入熊市,而股市陷入熊市的下一步,就是经济陷入衰退。在以往的95年来,标普有14次跌破20个百分点的熊市区间,但其中只有3次,美国经济没有在一年之内陷入衰退。

你说美联储能不投降吗?但问题是,如果走钢丝的美联储暂停加息,通胀会失控吗?

已经见顶的美国通胀率

通胀的数据已经明显出现了见顶迹象,这给了运气不错的美联储一个非常及时的窗口期,鲍威尔们就立马尝试着,把手里走钢丝的平衡杆往反方向倾斜一下。

所以博斯蒂克在这个时候突然抛出一个预期说:要在9月份暂停加息,其实是给出了两方面的信息:一个是美联储认为之前的紧缩手段已经见效,足够来一次暂停来让经济喘口气,第二个是,美联储的控通胀加息已经动摇了经济的根本,再不暂停一下,可能会有重大的负面效果。

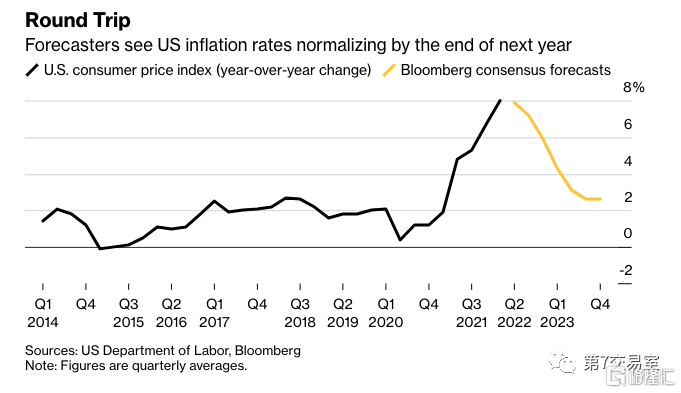

就在现在,关于通胀是否见顶的讨论还在激烈进行着,根据美联储纪要中的预期,官员们认为今年CPI全年涨幅将达到4.3%,而后在明年回落至2.5%. 这个结果已经是在上次会议数据上上调得到的,而截至到3月底的12个月的CPI已经飙涨了6.6%,仅在4月份劳工部公布的CPI又上涨了8.3%。

如果说基本的消费品如粮,油等价格保持高位不变,当然是没有理由说今年的整体CPI涨幅仅有4.3个百分点的,除非有一批占CPI比重较大的消费品价格会在近期见顶回落。

这也是彭博调查出的结果,和此前高盛预测的一样,彭博的调查显示,华尔街已经就CPI同比涨幅在今年Q2达到顶峰达成共识

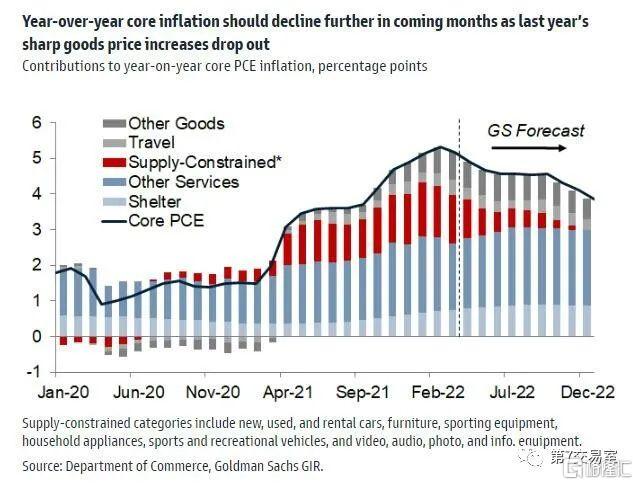

而高盛的预测模型则显示,由于供应限制而造成的价格上涨会在6月份开始不断缓和,同时出行和其他服务类的价格也会在Q3出现明显回落。

这个预测也在美国银行刚刚发布的全球资管者调查报告中被印证,

调查显示,随着时间的推移,越来越少的资管者认为全球CPI会上涨

而我们第7交易室则早在两周前就提出通胀见顶的猜测,也给出结论为:美股可能会迎来一次时间不断而且幅度不小的熊市反弹。

当心“鞭打效应”,美国CPI可能会有巨大降幅

我们认为,CPI的增速不仅会在Q3见顶下跌,甚至还有可能会出现物价回落的现象,这种在长期物价上涨的周期内,出现一次短期的物价大幅下降的现象,被成为“鞭打效应(bullwhip)”。

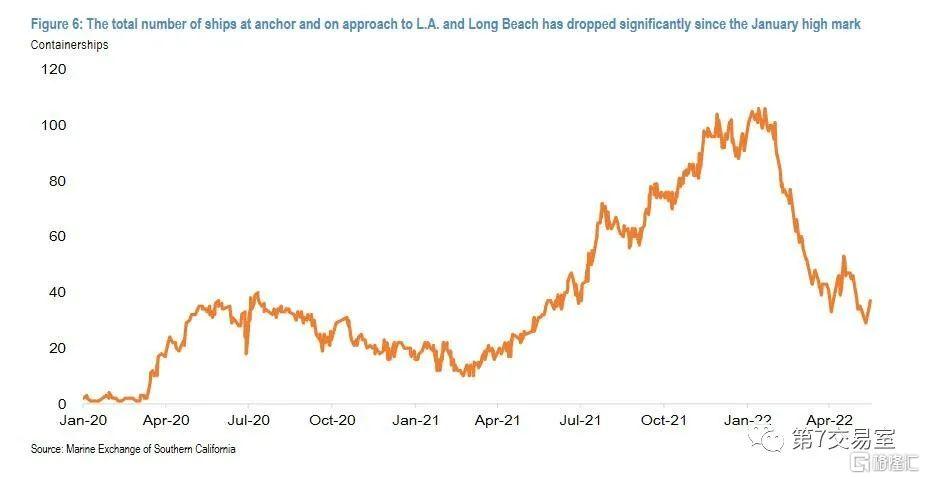

我们先看一组数据图,目前停泊和接近美国主要港口和海岸的货运船只数量已经从2月份的顶端大幅下跌,截至目前已经接近触底。

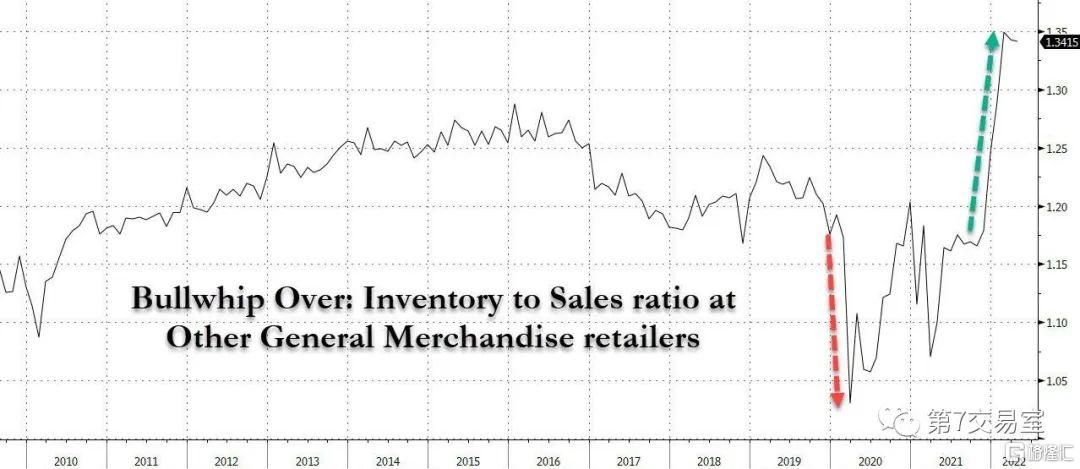

由于物价从去年开始大幅上涨,当需求增长到一定程度时,会因为高物价而遭遇打击,订单量会出现减少,而批发商的供应速度并不能立即因为需求的变化做出调整,最终会导致库存积压。

当由于需求不足而造成的物价回落还没有传导到一般消费品的时候,零售商的销量则会持续缩减,但价格仍然维持高位。造成库存和销量比的大幅上涨。

根据密歇根州政府统计的数据,家具,家居用品和电器,建筑材料和园艺设备等存货商品,包括沃尔玛等超市的备货,这些库存量和销售的比已经来到了令人咂舌的20年来最高的位置。

从运送物料的船只停靠的数量判断,可能目前的鞭打效应周期目前正处在末期,零售商还有大量的存货被积压,但批发商那边已经感知到需求的不足,大幅降低了货运数量,

但目前库存积压造成的价格下跌还没有传导到物价上,一旦物价下跌,可能就是一个小型的崩盘场面。这会让接下来两个季度的CPI涨幅大幅放缓甚至是下跌。

这并不意味着美国的物价会就此下跌,当物价上涨的基础,比如供应链的中断,物资的短缺,金融系统资金量仍然过剩等原因没有改变的话,物价还会反弹上去,并在多次波动后,稳定在一个合理的位置。

这次CPI的周期性调整,给了美联储一个绝佳的“投降窗口期”如果一切正如我们的预料,那么伴随着6月和7月CPI数据的环比回落,美股和A股会出现一次难得的反弹机会。可以说是熊市边缘市场的小阳春。

我们仍然坚持此前两次分享的判断,这次短暂的熊市反弹还没有开始,如果标普可以突破20日均线向上挑战,相信A股也会走出一个非常可观的结构性上涨行情,而且美债收益率可能在未来两个月内见顶下跌,给了黄金一个不错的反弹机会。

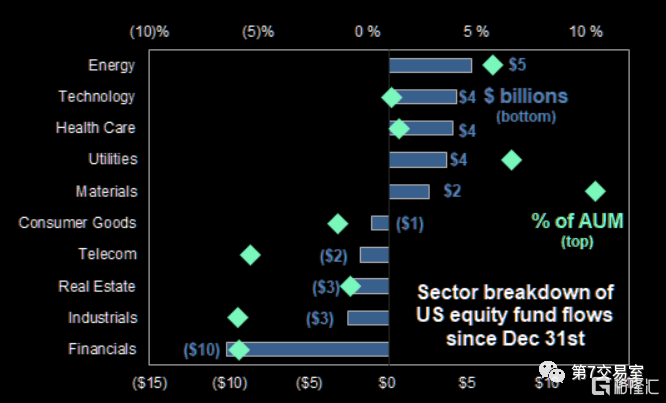

如果你想参与一下美股的结构性行情,可以从能源,科技,医疗和材料的个股中寻找机会,从股票基金的资金流入来看,美股的市场资金还是更加青睐能源,科技类的个股。

而商超类,消费类的企业仍然顶着巨大的风险,因为物价的波动会让股价前景更加模糊。还有黄金,也处在大的下跌周期之内,短期内的美元走弱会给他一次B浪反弹的机会,C浪的下杀恐怕仍然逃不掉。

更多的投资机会,欢迎来公号 第7交易室 咱们评论区见!

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员