摘要

工业革命以来,以纺织服装为代表的劳动密集型行业经历五次迁移。(1)19世纪下半叶到20世纪初,第一次工业革命,纺纱机、蒸汽机等发明促使英国成为世界制造业中心。随后第一次工业革命传入欧洲大陆,德国开始取代英国成为世界制造中心。(2)20世纪30年代至50年代,第二次工业革命在美国兴起,美国取代德国成为全球制造中心,随着二战结束,部分劳动密集型产业向日本、德国转移。(3)20世纪50-70年代,日本快速发展,经济修复;在70年代末,纺织等加工行业转移向人力资源丰富,成本低廉的亚洲四小龙地区转移。(4)20世纪70-90年代,亚洲四小龙承接产业转移之后,经济腾飞;90年代末,低端制造业向发展中国家(主要是中国)转移。(5)20世纪90年代至21世纪初(金融危机之后),随着中国改革开放,经济发展,人力成本上升,劳动密集型行业再次发生转移;2010年,越南取代中国,成为耐克全球最大生产国,标志着第5次转移初步形成。

影响产业转移的因素较多,主要是由于市场、成本、技术、政策等因素发生变化,进而引发行业迁移。人力成本是纺织服装行业迁移的重要因素。

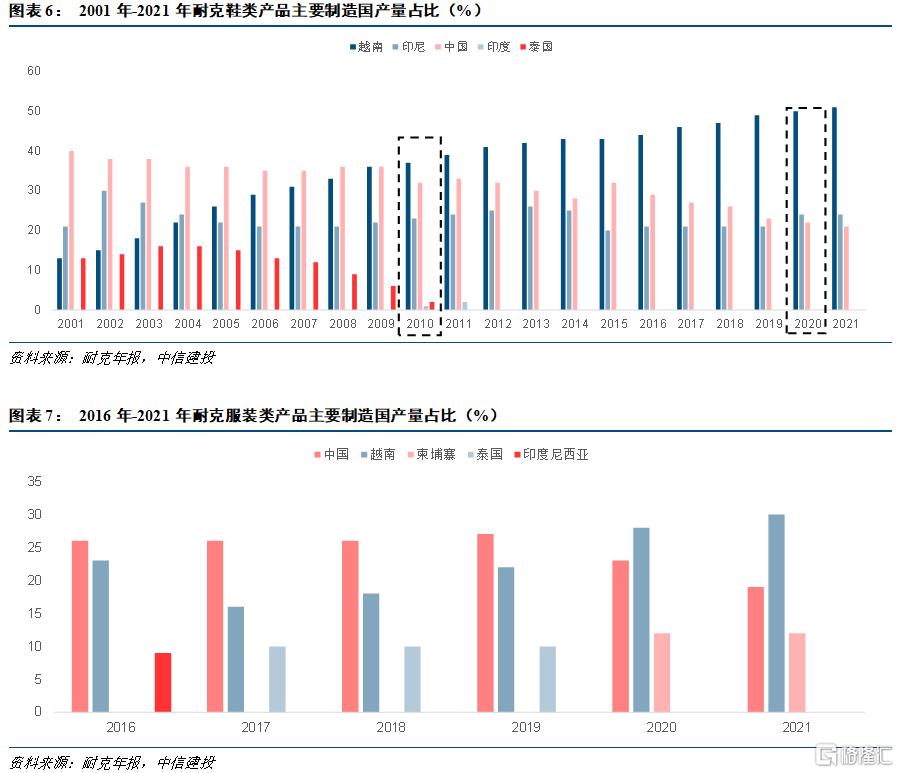

2009年,我国改革开放走过三十年,居民收入有了大幅提高,国内劳动密集型行业开始面临劳动力成本抬升的问题,部分纺织服装业开始前往东南亚等劳动力成本更低的国家。2010年,越南超过中国成为耐克全球最大代工厂,2014年,我国纺织服装品出口总量达到阶段性顶点,之后纺织服装出口总量开始回落。

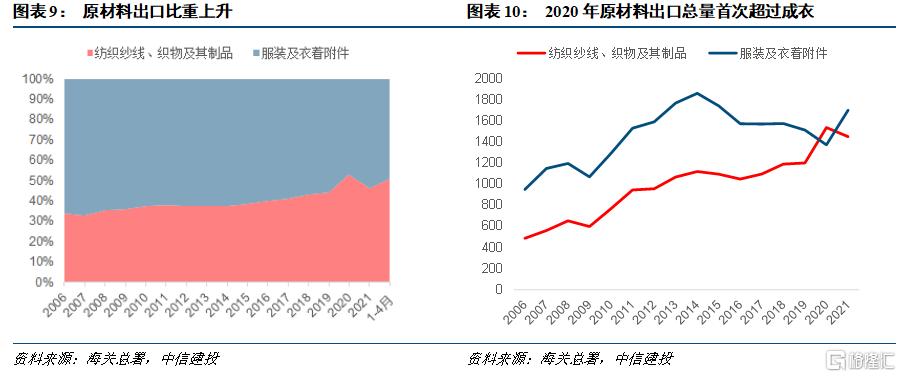

我国纺织服装行业沿微笑曲线上移,向原材料生产及品牌销售两个方面延伸,纺织服装产业链转型升级。我国纺织纱线及其制品的出口总额及比重在持续上升,由2006年的33%,到2020年超过50%,出口总额超过1500亿美元。与此同时,中越两国纺织服装业联系日益紧密。而越南纺织服装业原材料进口对我国依赖依然较高。

随着RCEP的签订,中越两国产业互补带来的贸易规模和优势将会进一步提升。越南也在积极推进产业升级,短期中越互补关系仍是主导。国内应对产业转移需要将主要关注点放在产业结构升级方面。

风险提示:政策超预期,地缘政治超预期

前言

改革开放以来,我国制造业有了长足发展,也经历了由轻工业向重工业的转变。在我国经济不断发展,产业升级,居民收入不断提高的同时,改革开放之初的重要产业劳动密集型行业也在不断迁移,既有向内陆的迁移,也有向海外新兴国家的迁出。本文重点聚焦其中的代表行业——纺织服装业,并通过分析具有代表性的企业——耐克公司的产能变化来观察行业迁移情况。

本文共分为两部分,

第一部分我们重点分析中越两国纺织服装行业的发展以及代表企业耐克公司的产能转移;

第二部分分析我们阐释产业迁移对我国产业发展的启示。

整体来看,纺织服装产业链条中,服装加工行业产业转移迹象较为明显,但纺织原材料行业仍保持增长,纺织服装行业的附加值在提升,在产业链中的位置向上迁移,向原材料及消费市场两个方向移动。

正文

一、中国及越南纺织服装行业的发展

以纺织服装为代表的劳动密集型行业的转移

工业革命以来,以纺织服装为代表的劳动密集型行业经历五次迁移。(1)19世纪下半叶到20世纪初,第一次工业革命,纺纱机、蒸汽机等发明促使英国成为世界制造业中心。随后第一次工业革命传入欧洲大陆,德国开始取代英国成为世界制造中心。(2)20世纪30年代至50年代,第二次工业革命在美国兴起,美国取代德国成为全球制造中心,随着二战结束,部分劳动密集型产业向日本、德国转移。(3)20世纪50-70年代,日本快速发展,经济修复;在70年代末,纺织等加工行业转移向人力资源丰富,成本低廉的亚洲四小龙地区转移。(4)20世纪70-90年代,亚洲四小龙承接产业转移之后,经济腾飞;90年代末,低端制造业向发展中国家(主要是中国)转移。(5)20世纪90年代至21世纪初(金融危机之后),随着中国改革开放,经济发展,人力成本上升,劳动密集型行业再次发生转移;2010年,越南取代中国,成为耐克全球最大生产国,标志着第5次转移初步形成。

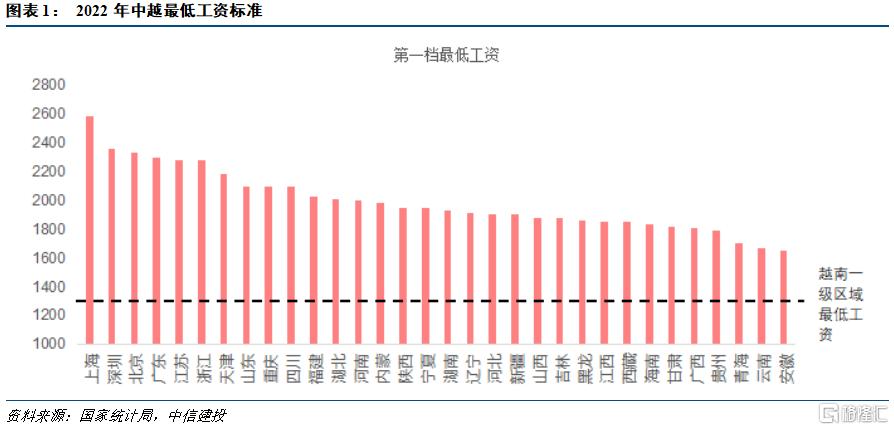

影响产业的转移的因素较多,主要是由于市场、成本、技术、政策等因素发生变化,进而引发行业迁移。人力成本是纺织服装行业迁移的重要因素。2022年上海再次上调最低工资至2590元/月;根据人社部最新的数据显示,截至4月1日,31省最低工资超过2000元/月,安徽省最低工资1650元/月,为31省最低。4月12日,越南全国工资委员会上调全国最低工资标准,7月1日开始执行:一级地区最低工资约合人民币1300元,二级区域最低工资约合人民币1150元,三级区域最低工资约合人民币1100元,四级区域最低工资约合人民币900元。

我国纺织服装行业的发展阶段

改革开放以后,我国纺织服装业进入快速扩张期。1978年至今从出口角度看,纺织服装行业经历了大致六个阶段。

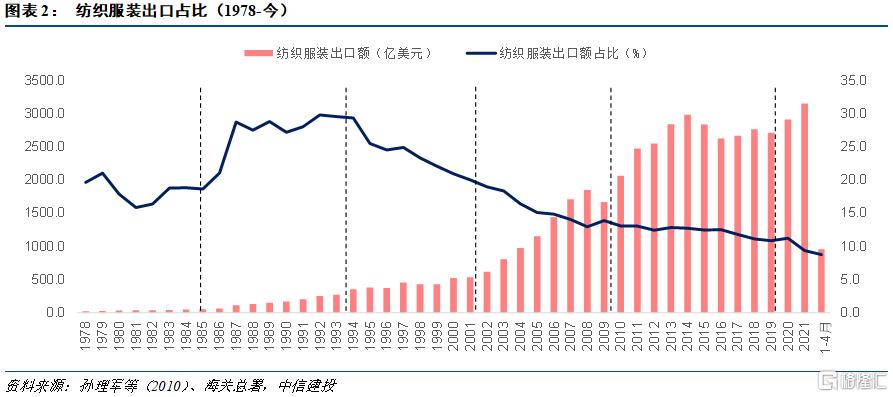

第一阶段,1978年至1985年,改革开放初期。这一阶段生产力得到解放,以满足内需为主。纺织服装行业出口总额由21.4亿美元攀升至51亿美元,出口比重在18%至20%之间。

第二阶段,1986年至1994年,出口创汇阶段。1986年2月国务院发布《关于鼓励出口商品生产扩大出口创汇的通知》,同年8月国常会提出外贸在一定时期内要依赖纺织服装业,这一阶段出台了一系列鼓励纺织服装发展和出口的政策。纺织服装行业出口比重快速提升,由20%左右提升至30%左右;1987年纺织服装出口总额超过100亿元,1994年中国成为世界纺织服装第一大出口国。

第三阶段,1995年至2001年,调整阶段。1995年1月1日,世界贸易组织(WTO)正式开始运作,我国尚未取得成员资格。1995年至2001年,出口受到国外进口配额限制。同期,我国进入新一轮产业结构调整,重工业成为重要发展方向。纺织服装出口额增长缓慢。纺织服装出口比重由30%左右下降到20%。

第四阶段,2002年至2008年,入世阶段。2001年12月11日,中国正式加入世界贸易组织,开启了我国对外贸易的新篇章。这一阶段,我国出口高速增增长,纺织服装品出口增速平均达到20%以上。2007年金融危机爆发,出口增速开始放缓。但这一时期,我国产业结构转向钢铁、机械等重工业,纺织服装出口比重下降至2008年的13%。

第五阶段,2009年至2019年,全球化达到顶峰,劳动密集型产业新一轮迁移开始。2009年,我国改革开放走过三十年,居民收入有了大幅提高,国内劳动密集型行业开始面临劳动力成本抬升的问题,部分纺织服装业开始前往东南亚等劳动力成本更低的国家。2010年,越南超过中国成为耐克全球最大代工厂,2014年,我国纺织服装品出口总量达到阶段性顶点,之后纺织服装出口总量开始回落。2018年,中美贸易摩擦开始,“逆全球化”迹象显现。2019年,纺织服装品出口比重进一步下行到11%附近。

第六阶段,2020年之后,新冠疫情爆发,全球产业链面临重构。2020年因为新冠疫情导致多国生产能力不足,纺织服装订单回流国内,纺织服装产品出口回升,2021年纺织服装产品出口额超过2014年。但整体上,在我国出口结构中,纺织服装产品的比重是进一步回落。2021年,我国出口结构中,纺织服装产品约占9.4%,而2022年1-4月份,这一比重再次下降到8.8%。

从规模以上纺织服装行业的企业利润变化来看,2014年之后,纺织服装行业利润占比进一步下降。2002年,纺织及服装行业利润占整个规上工业企业利润的5.3%。2015年达到阶段顶点5.5%之后,2021年,纺织及服装行业在工业中的利润占比降低到2.3%。2022年1-3月纺织及服装行业占规上工业企业利润的比例进一步下降到1.7%。

越南纺织服装行业的发展

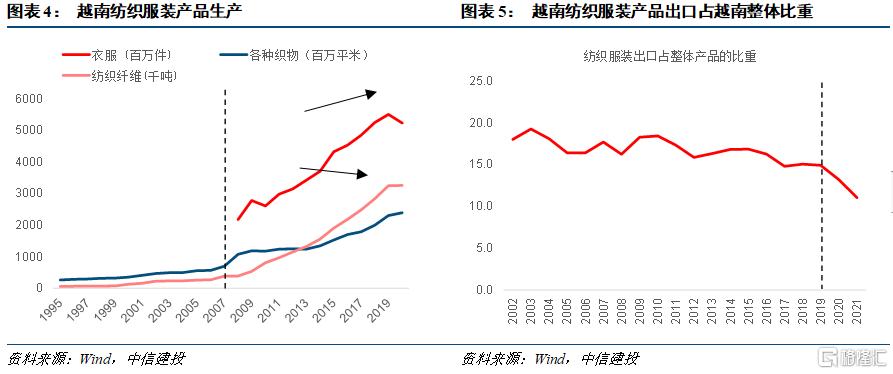

新兴国家产业发展路径具有相似性,从劳动密集型产业开始起步,而纺织服装业作为劳动密集型产业的代表,也是当前越南经济发展的重要组成部分。从2007年开始,越南纺织服装行业生产加速,成为世界重要的服装生产国和出口国。2002年至2019年,纺织服装产品占越南出口比重约在17%附近波动,呈现小幅下降的趋势。2020年起,越南人均工资高于东南亚其他国家,纺织服装产品出口比重开始出现显著下行,越南纺织服装也同样面临外迁压力。

耐克产品主要生产国转向东南亚

本节,我们分析纺织服装行业的代表企业——耐克的产能迁移。耐克产能变迁,正是纺织服装行业变迁的一个缩影。

越南是耐克第一大生产国;2010年在鞋类生产方面,越南产量超越中国,2020年在服装生产方面,越南产量超越中国。根据耐克2021年年报披露:(1)2021年,越南的耐克鞋产量是51%,在越南产量再次提升的同时,中国产量下降了1%,占比21%;(2)在耐克的服装类产品生产上,2021年,越南、中国和柬埔寨的合同工厂分别生产了约30%、19%和12%的耐克品牌服装。根据耐克年报披露,2010年之前,中国是耐克产品最大的生产国。2009年,中国和越南分别生产耐克36%的鞋子;2010年,越南鞋类产品份额提升至37%,中国下降至32%。2020年印尼成为耐克第二大鞋类生产国,份额提升至24%,中国份额下降至22%。服装类产品,2020年,越南才超越中国成为耐克服装类产品的第一大生产国,分别维持在30%左右。

2、产业转移的启示与展望

我国纺织服装产业沿微笑曲线上移

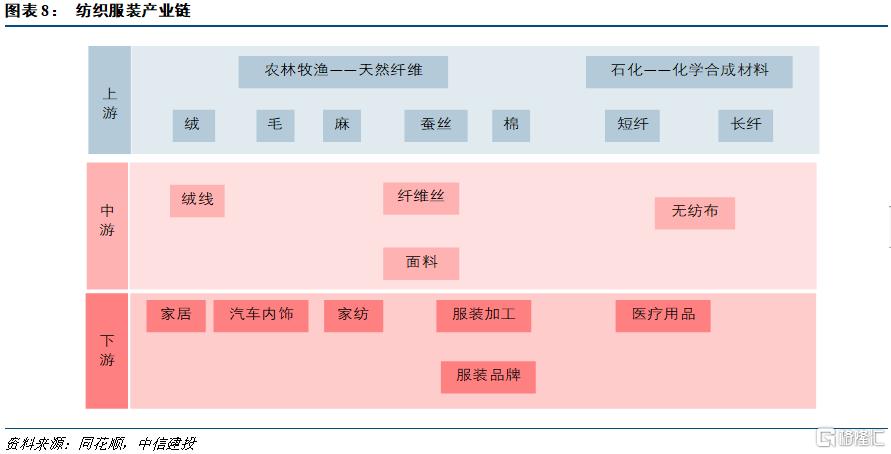

纺织服装产业链转型升级。近10年,纺织加工企业向东南亚大规模迁移,但是我们也应看到,我国在纺织服装产业链不断向原材料及品牌消费两个方向移动,产业结构升级。从海关总署的出口数据,虽然服装出口总额在2014年达到1860亿美元的顶峰,之后呈现回落趋势;但是我国纺织纱线及其制品的出口总额及比重在持续上升,由2006年的33%,2020年超过50%,出口总额超过1500亿美元。我国整体纺织服装产业链沿着微笑曲线的两端移动。

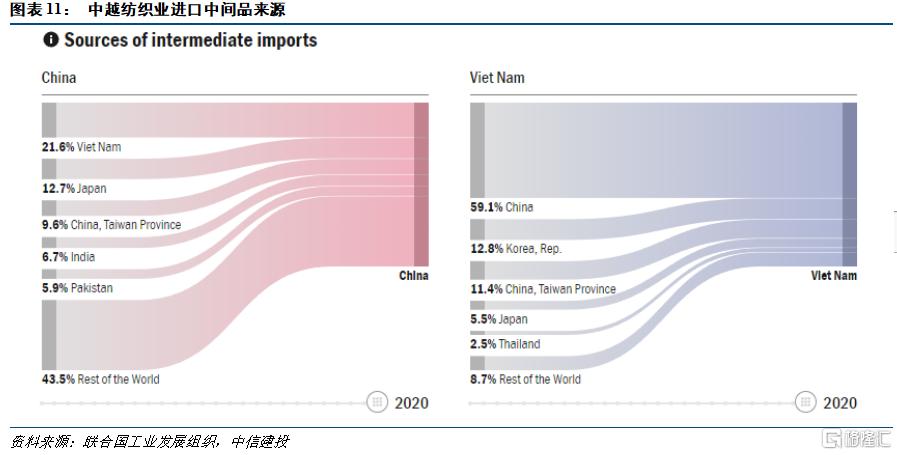

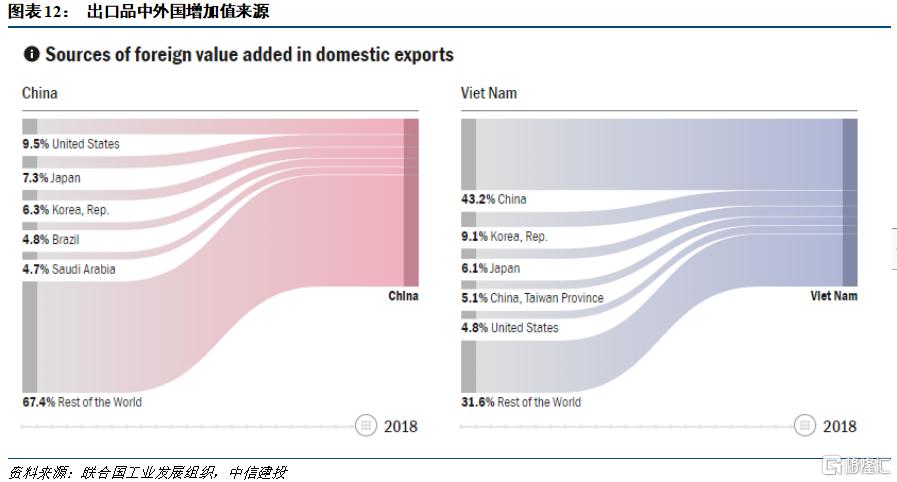

与此同时,两国纺织服装业联系日益紧密。根据联合国工业发展组织的数据,2020年越南纺织业进口中间品中,59%来自中国;而中国进口的纺织品中21%来自越南。而1995年,中国纺织业主要中间品来源前两位的是中国香港及中国台湾,分别占比为28.4%及25.2%;越南纺织业主要中间品来源前两位的是韩国和日本,占比分别为48.6%及14.9%。两国纺织服装产业联系日益紧密。

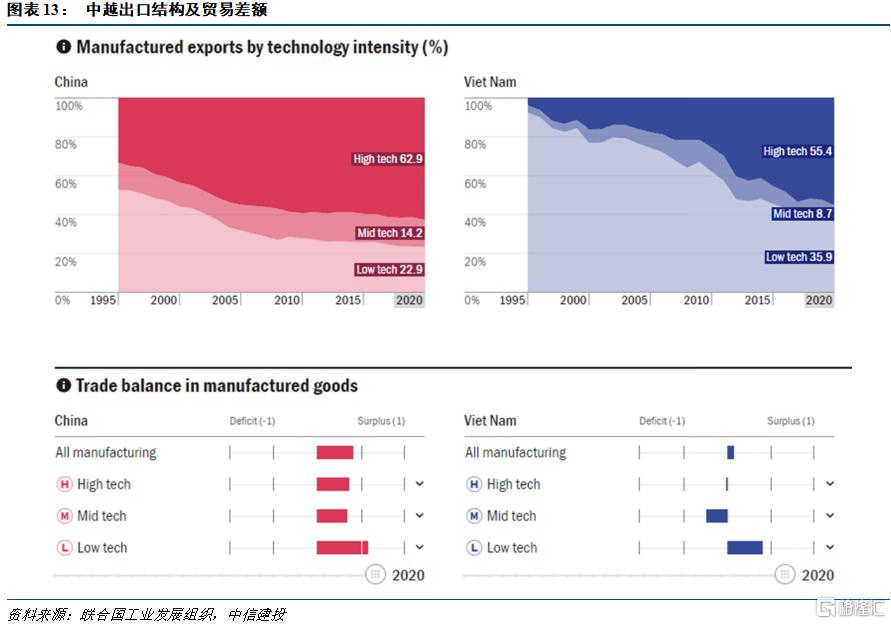

而越南纺织服装业原材料进口对我国依赖依然较高。2018年,在纺织出口品中外国附加值比重中国为13%,而越南为57.5%。其中越南纺织服装出口产品的主要附加值来源为中国,占比超过40%。虽然当前越南也在进行产业结构调整,中高技术产品出口比重在提升,但是越南中高技术仍然存在贸易逆差。

整体来看,从纺织服装业历次产业转移来看,产业链中的加工业环节势必会向人力资本较低的区域转移。当前随着越南工资的提升,部分服装加工企业也有向其他东南亚国家转移的迹象。近10年,我国纺织服装产业链中的加工环节不断向外迁移,但整个产业链不断向原材料生产和品牌市场开发两个方向延伸,附加值显著提高,产业竞争力提升。

随着RCEP的签订,中越两国产业互补带来的贸易规模和优势将会进一步提升。越南也在积极推进产业升级,短期中越互补关系仍是主导。国内应对产业转移需要将主要关注点放在产业结构升级方面。

风险提示:政策超预期,地缘政治超预期

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员