本期关注:降息落地后10年期国债期货高开低走,颇有利多出尽的意味,然而18日央行超预期的鸽派表述重燃债市做多热情,押注二次降息的资金跑步入场,现阶段债市的机会在哪?

股份制银行1年期同业存单收益率在2022年开年时便一举下行突破2021年的8月低点2.65%,而本次1年期国债下行则偏慢,降息当日1年期国债也并未有效突破8月前低2.11%,我们认为可能的原因是目前DR001与DR007水平下,股份制银行1年期同业存单收益率仍然有正Carry,而1年期国债则已经无法覆盖隔夜资金成本,若后续资金价格持续下降,短端国债仍有下行空间。

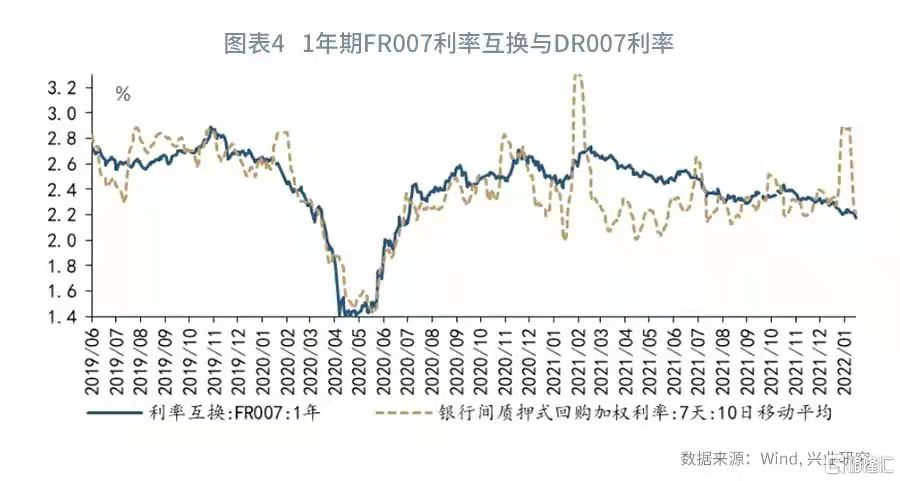

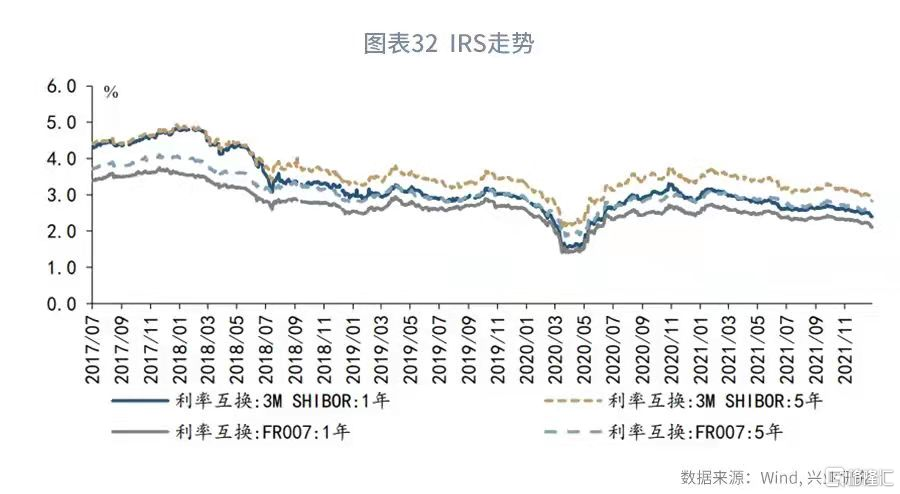

利率互换、浮息债市场对后续资金价格下行较为乐观,与现实偏贵的资金价格形成反差。1年期3M Shibor利率互换与3M Shibor利差收窄,甚至在降息落地后转负;1年期FR007利率互换有效突破前低2.2%,当前在2.1%附近,而DR007中枢仍然处于2.2%上下;1年期LPR1Y利率互换与1年期Shibor3M利率互换的利差继续走阔,当前仍处于“宽货币”、“紧信用”周期;浮息债210214当前估值隐含了下个月DR007下行至1.8%的预期。

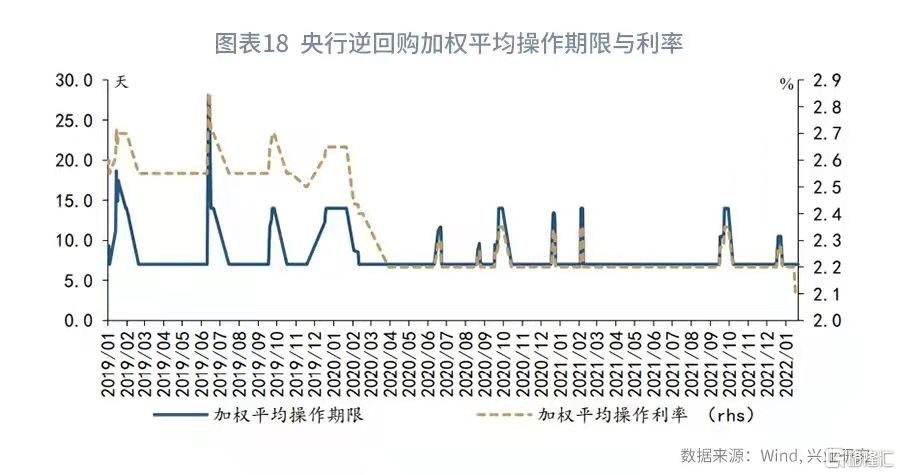

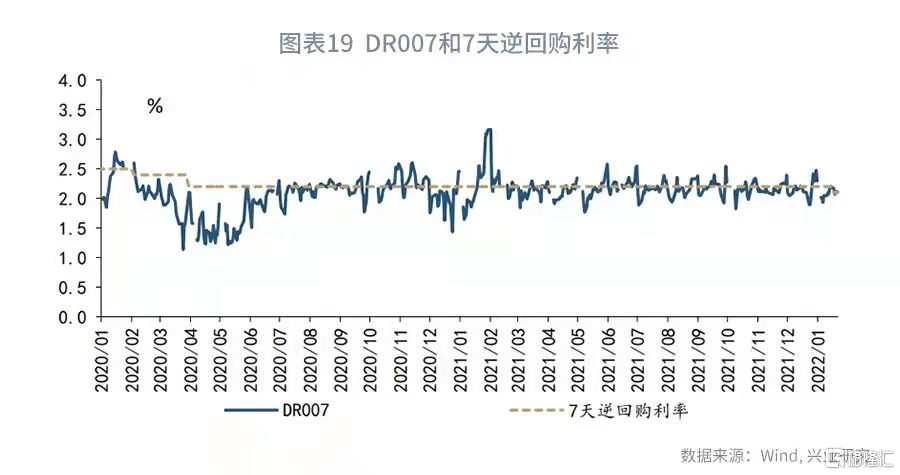

交易策略方面,我们提出做阔10年-1年国债曲线后市场走得较快,但是我们认为利差仍然有一定空间。理由是由于1月份税期高峰、政府债券发行、春节前现金投放等短期因素影响,现实资金价格偏高,但是衍生品市场已经开始反映资金价格下行的预期了,整个降息的传导也需要时间, 2.95%的1年期MLF需要到期时才能被2.85%的MLF所置换。我们可以看到在2020年3月-5月期间,7天期银行间质押式回购加权利率中枢显著低于了政策利率中枢2.2%,不排除在本轮降息周期下,短期资金利率中枢有在一段时间内突破政策利率中枢的可能。

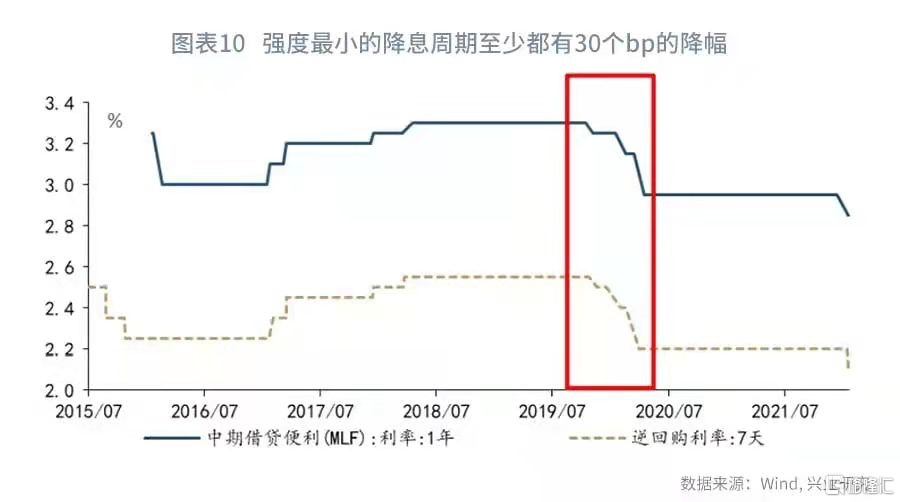

利差走阔持续时间通常不会太长,对交易节奏的把握要求较高,后续走阔较快的时点可能还有两个,第一个就是第二次降息,“货币政策工具箱开得再大一些”意味着第二次降息可能性也不小了,从过往来看,强度最小的降息周期1年期MLF和OMO至少都有30个bp的降幅,而且在3个月左右迅速完成降息,这期间利差走阔主要由短端下行主导;第二个就是“两会”期间“宽信用”举措密集出台但是资金面还是非常松,这期间利差走阔主要由长端上行主导。

上周流动性:上周公开市场操作净投放6500亿元,DR007均值为2.11%,高于7天逆回购利率1bp,1年期股份制银行NCD发行利率均值为2.03%,低于1年期MLF利率82bp,隔夜回购占比均值为90%,位于90%的警戒线;信用债净融资为正。

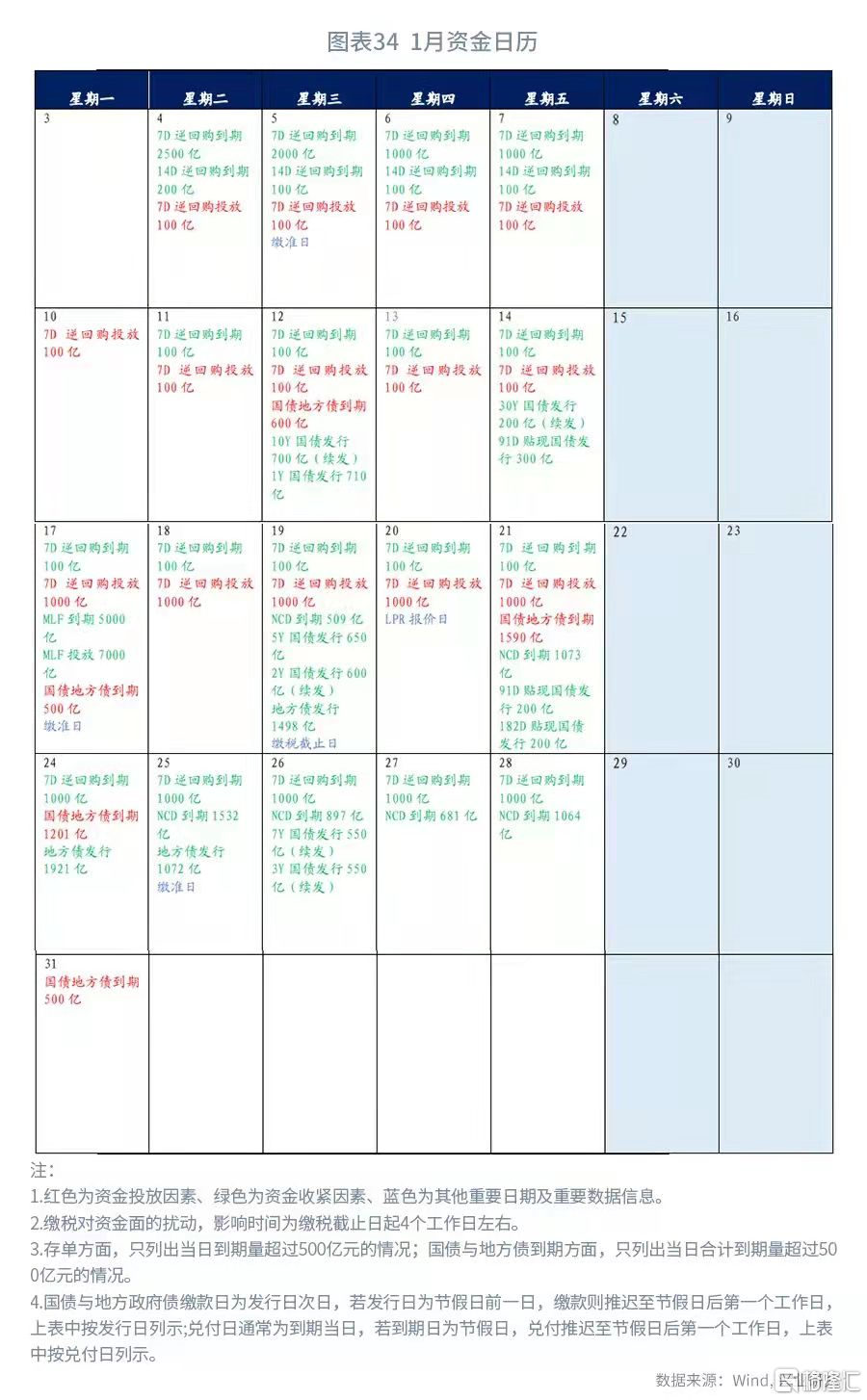

央行操作和市场前瞻:本周逆回购到期5000亿元,NCD到期4,788.5亿元。本周国债计划发行2只,发行额1100亿,净融资额498.7亿;本周地方债计划发行97只,发行额4021.49亿,净融资额3912.81亿;本周政金债计划发行6只,发行额290亿,净融资额-1611.2亿。

一、历史上1年期国债收益率与股份制银行1年期同业存单的相关性

1年期国债收益率整体来看与股份制银行1年期同业存单收益率走势趋同,略领先于股份制银行1年期同业存单,几个典型的时点有:第一段,在2020年1月2日至1月20日,1年期国债收益率从2.42%下行22bp至2.20%,而1年期同业存单收益率一直在2.9%附近震荡,直至2020年2月3日央行宣布降息后才开始进入下行通道,1年期国债提前计价了疫情造成经济封锁后央行的宽松货币政策;第二段,2020年3月2日-4月30日,1年期国债收益率下行约80bp,而股份制银行1年期同业存单收益率下行近100bp,在利率下行的尾声阶段,股份制银行同业存单收益率的下行速度快于1年期国债收益率下行的速度;第三段:进入2020年5月,1年期国债收益率迅速反映了货币政策回归常态的预期,从4月29日破新低1.11%至6月4日升破1.9%,短短1个月上行近80bp,而股份制银行1年期同业存单收益率在此期间上行幅度仅50bp,进入7月,存单到期量放大叠加债市悲观情绪传导,在1年期国债收益率仅上行约10bp的背景下,股份制银行1年期同业存单收益率继续大幅上行约50bp至2.9%。

资产和负债本质上来说一个东西,只是换了不同主体来讨论,对于发行方来说是负债的东西,对于投资机构来说则是资产,以同业存单举例,股份制银行1年期同业存单只有对股份制银行来说是负债,但是对于其他机构来说同业存单与国债一样都属于资产,投资者能够接受更低利率的同业存单只能说明他们有更便宜的负债来源或预期有更便宜的负债来源。系统内的资产与负债相互影响、互为因果,能够影响系统的因素只来自系统外,如央行的公开市场操作、降准降息操作,以及系统内的预期变化,即系统内的均衡点发生变化,表现为资产与负债收益率的同升同降。1年期国债收益率整体来看略领先于股份制银行1年期同业存单的原因可能是国债的参与者更多,对预期的反映较为充分。

降息之后1年期MLF下调至2.85%,股份制银行1年期同业存单收益率在2022年开年时便一举下行突破2021年的8月低点2.65%,整个利率下限也相应下移至2.55%;而本次1年期国债下行则偏慢,降息当日1年期国债也并未有效突破8月前低2.11%,我们认为可能的原因是目前DR001与DR007水平下,股份制银行1年期同业存单收益率仍然有正Carry,而1年期国债则已经无法覆盖隔夜资金成本,后续若资金价格持续下降,短端国债仍有下行空间。

二、股份制银行1年期同业存单隐含3个月Shibor下调预期

同业存单的发行通常会参考3个月Shibor的利率水平,可以看到两者之间的关系一直较为稳定,但是由于同业存单的发行较为市场化,相较而言更能反映市场的预期。从历史上看,当股份制银行1年期同业存单收益率与3个月Shibor利差收窄时,通常隐含了较强的3个月Shibor下调的预期。在2019年年末两者利差接近0时,说明当时股份制银行1年期同业存单收益率隐含了极强的降息预期,接近0的利差一直持续到了2020年4月初,在此期间央行如期降息两次;2021年9月以来,3个月Shibor一直呈上行走势,与股份制银行1年期同业存单走势分化,两者利差目前处于历史较窄的水平。

降息后资金价格的传导需要一定的时间,随着央行月底增加投放2.1%的7天逆回购资金,以及后续投放2.85%的1年期MLF置换到期的2.95%的MLF,料现实的资金价格将逐渐下行,3个月Shibor有较强的下行动力。

三、衍生品市场对资金价格下行较为乐观

可以观察到1年期3M Shibor利率互换对于3M Shibor具有一定的领先性,通常来说1年期3M Shibor利率互换利率高于3M Shibor。在2021年的大部分时间里, 1年期3M Shibor利率互换与3M Shibor利差在20-30bp浮动,但是在11月,两者走势发生分化,1年期3M Shibor利率互换稳步下行,突破8月前低2.56%,11月以来累计下行接近20bp,3M Shibor反而上行了近5bp,两者利差出现收窄。2022年1月份税期高峰、政府债券加快发行、春节前现金投放等短期因素影响下反映现实资金价格的3M Shibor利率走高,但是反映资金预期的1年期3M Shibor利率互换利率在下行,在降息落地后两者利差转负。

1年期FR007利率互换也隐含了较强的资金价格下行预期。2021年11月以来,反映现实资金价格的7天期银行间质押式回购加权利率中枢并未明显下移,10日平均值仍然处于2.2%的上方,而反映预期的1年期FR007则有效突破前低2.2%,当前在2.1%附近,这也仅仅只是当前7天逆回购政策利率的水平,我们可以看到在2020年3月-5月期间,7天期银行间质押式回购加权利率中枢远远低于了政策利率中枢2.2%,不排除在“稳增长”压力下,本轮降息周期的短期资金利率中枢有在一段时间内突破政策利率中枢的可能。

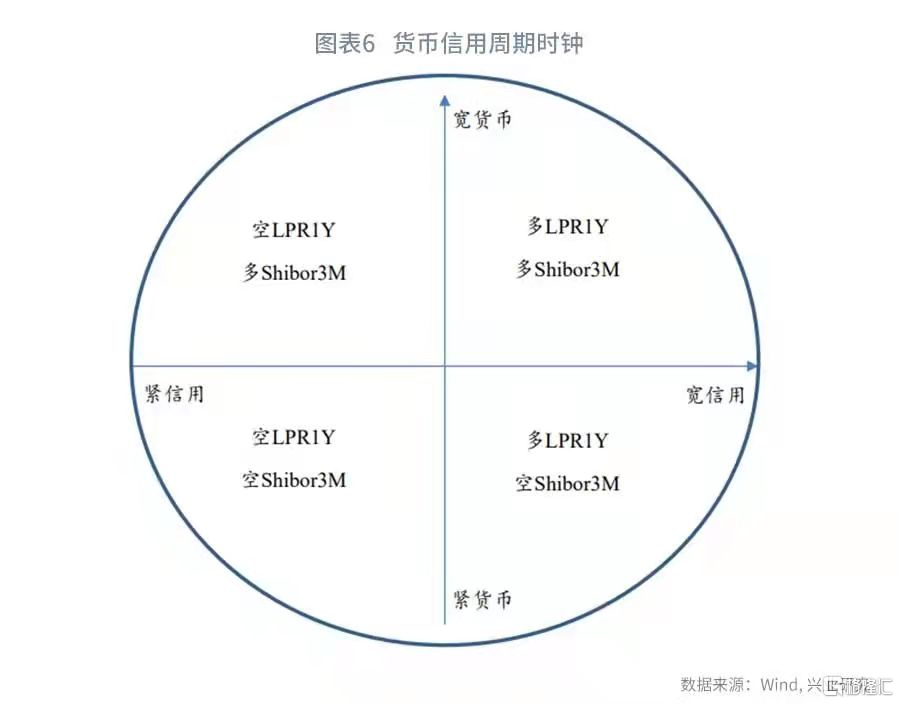

1年期LPR1Y利率互换与1年期Shibor3M利率互换的利差隐含了当前所处的货币信用周期象限。1年期Shibor3M利率互换受货币市场影响较大,较低的1年期Shibor3M利率互换利率代表了市场对于宽货币的预期较强,反之亦然;1年期LPR1Y利率互换作用于信用市场相对多些,若1年期LPR1Y利率互换利率较高,一定程度上反映了紧信用的预期较强,反之亦然。因为1年期Shibor3M同1年期LPR利率互换均为季度付息,期限错配问题较小,我们能观察到自2021年2月以来两条曲线利差仍然是走阔趋势,与“宽货币”、“紧信用”的判断大致相符,12月“宽信用”预期下曲线稍有走窄,但是随着降息的落地,宽货币预期增强,曲线又继续往走阔的趋势发展,当前市场“宽信用”仍然不强,“宽货币”是主线。

四、浮息债隐含资金价格下行预期

3年期国开浮息债210214当前剩余期限为2.57年,票面利率为2.62%,票面利率以前10个交易日DR007算术平均值+0.5%确定,与其剩余期限最接近的固定利率国开债为190208,其剩余期限为2.45年,票面利率为3.42%。可以观察到自2021年11月以来,随着基本面不断走弱,市场对降息的预期开始发酵,浮息债210214与固息债190208利差不断走阔,最多走阔至35bp,浮息债210214隐含市场对DR007下调的预期较强。在2021年12月20日,1年期LPR下调5个bp,但是当月的1年期MLF利率并未变化,叠加年底资金利率较高,市场对降息的预期开始修正,两者利差收窄至10bp附近。转折点发生在2022年1月17日,央行下调公开市场逆回购操作利率10bp至2.1%,17日-18日两个交易日两者利差走阔了7bp,隐含了市场对后续DR007下调的预期愈发强烈。

截至2022年1月19日,浮息债210214的中债估值为2.70%,国开债收益率曲线上相应期限的估值为2.45%左右,浮息债210214当前估值隐含了下个月票面利率下调30bp的预期,即10个交易日DR007算术平均值为1.8%(2.3%-0.5%)的预期,浮息债市场对于资金价格下行的预期较为乐观,在这个预期下很多短债又会变得“香”起来。

五、短端债券确定性较强

关于交易策略方面,我们提出做阔曲线后市场走得较快,两天内10年-1年国债利差又走阔了10bp,现在在70bp的水平,现在整个债市就是比较“卷”,行情走得很快,但是我们认为该利差仍然有一定空间,前高是2021年5月的83bp,极值是2020年5月的140bp,现在可以挑战前高,毕竟前高的时候连息都没降。我们的理由是由于1月份税期高峰、政府债券加快发行、春节前现金投放等短期因素影响下反映现实资金价格的3M Shibor利率走高、DR007也挺高的,但是衍生品市场已经开始反映资金价格下行了,况且整个降息传导也需要时间,春节后DR007、3M Shibor都会下来,1月17日到期5000亿MLF、100亿7天期逆回购,央行超量投放7000亿MLF,同时投放1000亿7天期逆回购资金,短端利率受益于资金面的宽松基调,确定性将更加明显。反映银行资金成本的一年存单年初就破前低了,1年国债近日才破了前低,3-5年国债反而下得猛,为什么?因为很多机构资金成本还比较高,买1年可能负Carry,只能买买3-5年了,要是后面资金成本再下去,3年以内的国债也很“香”了。

“稳增长”基调下长端利率的下行并不会顺畅,1月以来,宽信用的进度不及预期,地方债发行进度缓慢,票据利率在元旦后第二周掉头下行,显示信贷开门红偏弱,长端利率反弹力量不足。降息落地之后,地方债的发行速度有望加快,同时,2022年2月20日1年期LPR下调10bp,5年期LPR下调5bp,对房地产销售和按揭贷款投放形成边际利好,近几日,我们看到股市基建、房地产板块都有不错表现,被市场戏称为“搬砖行情”,股市反正先信了,后面如果数据上再有反映,可能债市就有预期差了,长端现在的问题就是隔三岔五就会有一些利空出来。

之前在报告《“宽信用”交易线四阶段》中我们将整个“宽信用”交易分为四个阶段,第一阶段,“稳增长”信号释放通常以宏观政策微 调/转向为标志,在短期内(一周内)会对债券市场形成情绪上的冲击,这个在2021年12月底的中央经济工作会议后来了一波;第二阶段,“宽信用”措施出台期间,“宽货币” 率先发力,我们会看到在“宽信用”真空期债券利率在“宽货币”与经济持续下滑的双重加持下往往会有较强下行动力;第三阶,“宽信用”见效需要观察到基建+房地产投资完成额累计同比企稳回升;第四阶段,“稳增长”见效需要观察到PMI明显回升,此阶段债市有较强的上行动力。

现在我们在第二阶段,正在往第三阶段“宽信用”见效过渡。后续就是关注“宽信用”举措了,包括地方两会中对于全年增速目标的设定,三月“两会”的召开可能会有密集的利空出来;同时也需要持续关注第一季度宽信用的效果以及第一季度经济增速的实际表现,尤其是基建投资的表现,容易产生预期差。

利差走阔持续时间通常不会太长,并且对交易节奏的把握要求较高,后续走阔较快的时点可能还有两个,第一个就是第二次降息,“货币政策工具箱开得再大一些”意味着第二次降息可能性也不小了,过往来看,强度最小的降息周期1年期MLF和OMO至少都有30个bp的降幅,而且在3个月左右迅速完成,这期间利差走阔主要由短端下行主导;第二个就是“两会”期间“宽信用”密集出台但是资金面还是非常松,这期间利差走阔主要由长端上行主导。

六、本周市场前瞻

央行操作和流动性前瞻:本周逆回购到期5000亿元,NCD到期4,788.5亿元。

本周债券发行计划:本周国债计划发行2只,发行额1100亿,净融资额498.7亿,较上周上升1538.7亿;本周地方债计划发行97只,发行额4021.49亿,净融资额3912.81亿,较上周上升2129.1亿;本周政金债计划发行6只,发行额290亿,净融资额-1611.2亿,较上周下降1615.3亿。

本周关注事件:本周重点关注12月工业企业利润数据。

七、上周市场回顾

1、公开市场操作和货币市场流动性

上周央行公开市场共投放12000亿元,到期5500亿元,净投放6500亿元。其中,逆回购投放5000亿,回笼500亿。逆回购加权平均期限7天。截止上周末,共有5000亿逆回购未到期。

从利率水平来看,上周末DR001收于2.05%,较前一周末下行15.24bp;DR007收于2.11%,较前一周末下行-10.11bp,上周质押式回购成交规模合计194820.51亿,日均48705.13亿,其中,隔夜回购成交占比均值为89%。同业存单方面,上周3个月股份制行NCD利率收于2.35%,较前一周末下行7.33bp;1年期股份制行NCD利率收于2.4%,较前一周末下行23.8bp;票据方面,3个月国股银票转贴利率收于2.56%,较前一周末下行10.5bp。利率互换方面 ,上周最活跃的两大品种:1Y FR007收于2.11%,较前一周末下行10.62bp;1Y SHIBOR3M收于2.4%,较前一周末下行10.5bp。

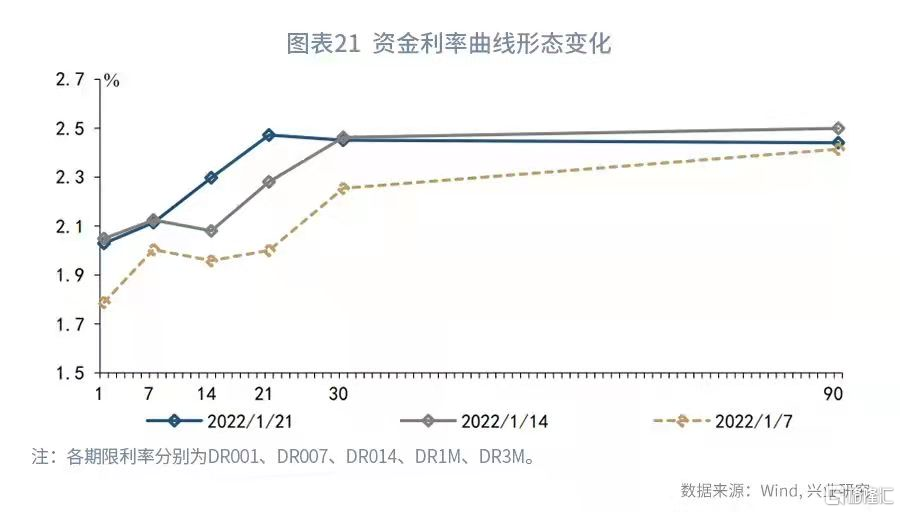

从货币市场利率曲线形态来看,短端利率与上周持平,但14-21天利率有所上行。

从流动性分层来看,上周隔夜品种流动性分层现象维持平稳。上周R001与DR001利差平均为6.57bps,较前一周抬升0.1bps;上周R007与DR007利差平均为18.51bps,较前一周上升7.6bps。

2、债券市场走势回顾

上周债市大涨。周一,长债宽幅震荡,短债上涨,央行omo和mlf全面降息,因此短端利率中枢全面下行,长债则走出利好出尽的形态。周二,债券市场大涨,周一晚间国务院新闻发布会中央行领导鸽派言论引起市场二次降息预期。周三,债市高开后震荡,央行维持加大逆回购金额,存单与短端利率大幅下行,长端尾盘由于对明日lpr降息、稳增长预期的考虑而回落。周四,债市小幅震荡回落,主要反馈了资金面偏紧,以及5年期lpr降息带来的宽信用预。周五,债市上涨,受1月份信贷数据不理想的预期,资金面宽松以及股市表现不佳影响。

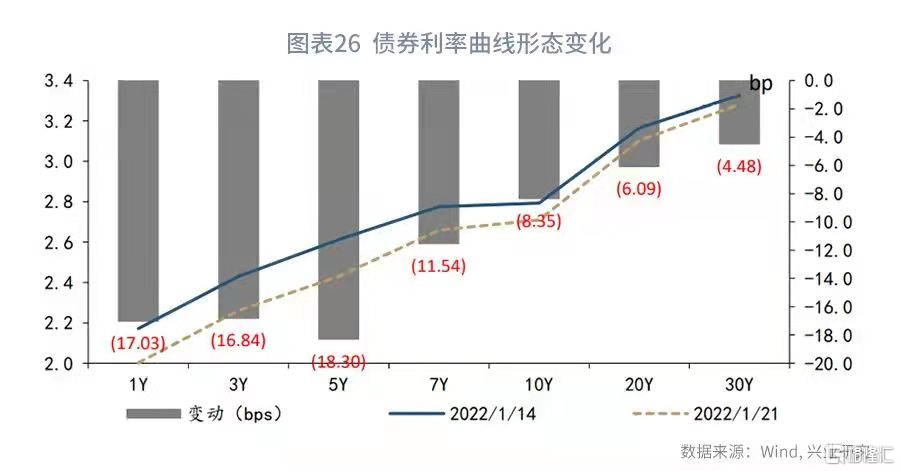

从利率水平来看,上周末1年期国债收于2%,较前一周下降17.03bps;3年期国债收于2.26%,较前一周下降16.84bps;5年期国债收于2.43%,较前一周下降18.3bps;10年期国债收于2.71%,较前一周下降8.35bps。上周末1年期国开债收于2.06%,较前一周下降24.8bps;10年期国开债收于2.94%,较前一周下降14.55bps。

从曲线形态和期限利差来看,上周末10年期国债与1年期国债利差为70.82bps,较前一周走扩8.68bps;上周末10年期国债与5年期国债利差为28.05bps,较前一周走扩9.95bps。

从隐含税率来看,上周10年期国开债隐含税率为7.9%,较前一周下降1.64个百分点;5年期国开债隐含税率为7.58%,较前一周上升1.2个百分点。

从利率衍生品走势来看,1年期IRS-Repo收于2.11%,较上周变动-11bps,5年期IRS-Repo收于2.44%,较上周变动-13bps;T2203收于101.38,较上周变动0.7元;TF2203收于102.505,较上周变动0.84元。

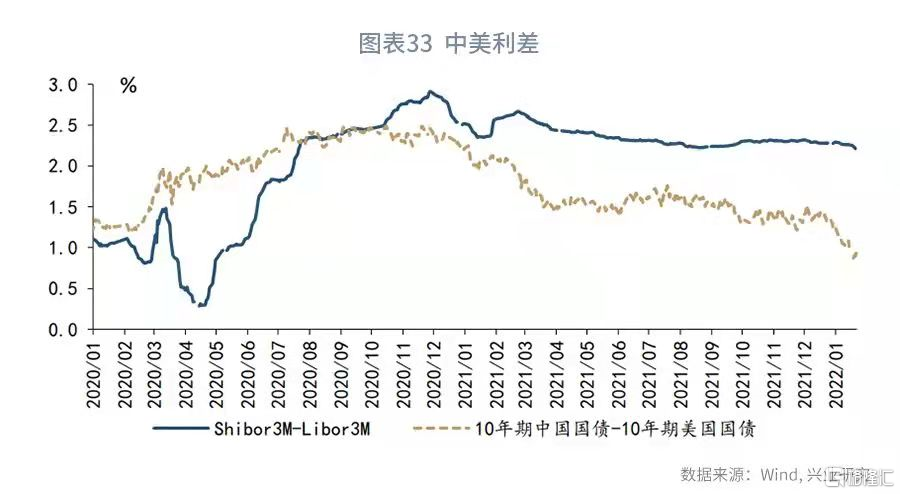

从中美利差来看,上周Shibor3M与Libor3M利差为0bps,较前一周下降225.87bps;10年期中国国债与10年期美国国债利差为101.35bps,较前一周下降5.35bps。

从债券发行来看,上周国债发行1650亿元,到期 2690亿元,净融资 -1040亿元;地方债发行1960.22亿元,到期 176.51亿元,净融资 1783.71亿元;政金债发行1211亿元,到期 1206.9亿元,净融资 4.1亿元;信用债发行3666.08亿元,到期 2615.97亿元,净融资 1050.11亿元。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员