核心结论

“春季躁动”指的是股票市场一般在1月至3月会有较大概率的阶段性上涨行情,本质上是日历效应的一种。

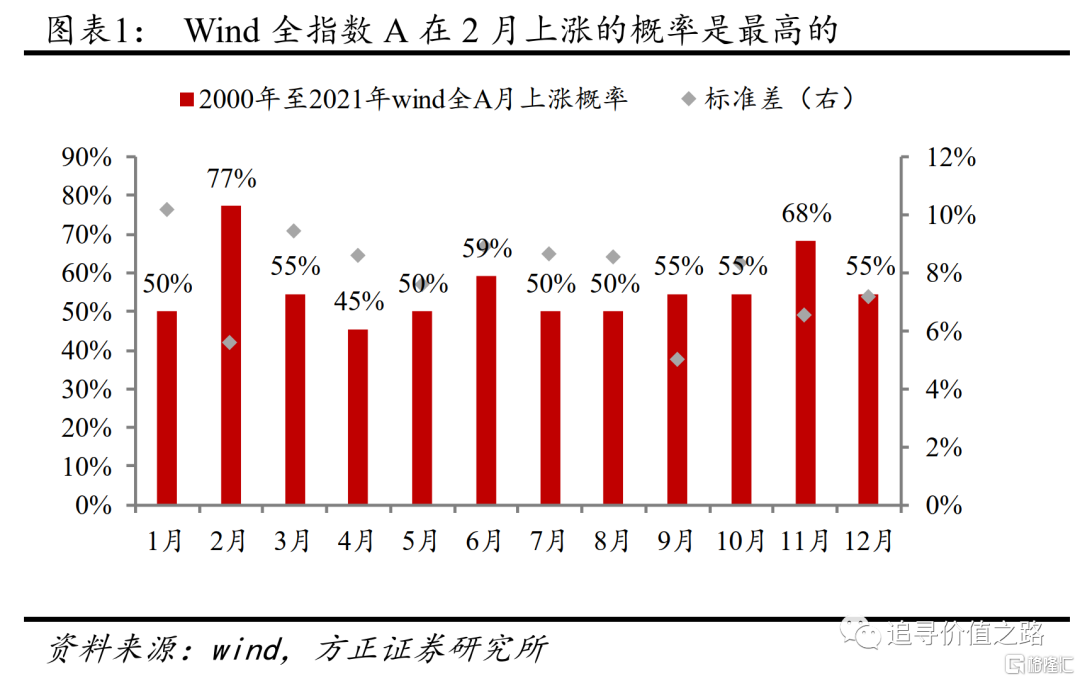

A股市场上的“春季躁动”行情主要体现在2月份上涨,2月份上涨概率是全年最高的。自2000年至2021年,Wind全A指数2月份上涨概率达到77%,远高于其他月份,其次是11月,各年度二月份涨幅方差相比其他大多月份也较低。

从行情背后的逻辑来看,驱动春季躁动行情的原因,一是春节前后流动性环境比较宽松,同时2月和11月上涨概率较高背后存在着事件驱动的影响,2月份之后是3月份每年的两会,11月之后是每年的中央经济工作会议,都是对未来经济政策有方向性影响的重要会议,使得市场容易产生政策预期。

2022年开年第一周,A股市场出现了一定的调整,不过我们认为今年的春季躁动行情依然是值得期待的。一是流动性环境比较宽裕友好,利率有进一步下行的可能。二是市场整体估值不高,出现普跌或者系统性风险性可能性低,更有可能是结构性切换。三是新兴产业朱格拉周期的产业逻辑值得期待,我们看好硬科技小盘成长公司在2022年的表现。

风险提示:宏观经济不及预期、海外市场大幅波动、历史经验不代表未来。

1,春季躁动:A股的日历效应

股票市场的“日历效应”(Calendar Effect)是指股价变化与特定的日期发生了显著的相关关系,在特定的日期内出现了规律性或者较大概率的高回报或者低回报。最著名的“日历效应”是美国股市早期出现的“一月效应”,即美国股票市场在一月份的平均收益率比其他月份的平均收益率要高,且在统计上显著。“春季躁动”是另一种日历效应表现形式,指的是股票市场一般在1月至3月会有较大概率的阶段性上涨行情。

回顾历史经验,A股市场上的“春季躁动”行情一般发生在2月,而且即使从全年来看,2月的上涨概率也是最高的。自2000年至2021年,Wind全A指数2月份上涨概率达到77%,远高于其他月份,各年度二月份涨幅方差相比其他大多月份也较低。上涨概率其次高的就是11月,从2000年至2021年Wind全A指数在11月上涨的概率有68%。从行情背后的逻辑来看,2月和11月上涨概率较高背后存在着事件驱动的影响,2月份之后是3月份每年的两会,11月之后是每年的中央经济工作会议,都是对未来经济政策有方向性影响的重要会议,使得市场容易产生政策预期。

同时,春季行情在一定程度上也是全年行情的晴雨表,2月如果下跌,全年下跌的概率也较大。如前所述2月份一般是全年上涨概率最大的月份,上涨的概率高达7成以上,如果连2月份都出现较大幅度的下跌,一般全年大概率都是下跌的。2000年以来wind全A在2月份一共出现过三次较大幅度下跌(另外两次微幅收跌,环比基本持平),分别是:2001年2月下跌6.0%vs全年下跌24%、2016年2月下跌2.7%vs全年下跌13%、2018年2月下跌4.9%vs全年下跌28%。

也就是说,春季躁动受到市场关注的原因,不仅是因为其上涨概率较大,更重要的是春季行情是全年行情的晴雨表,从统计规律的角度,对全年的股票走势给予一定的判断参考。

2,春季躁动行情特征概括

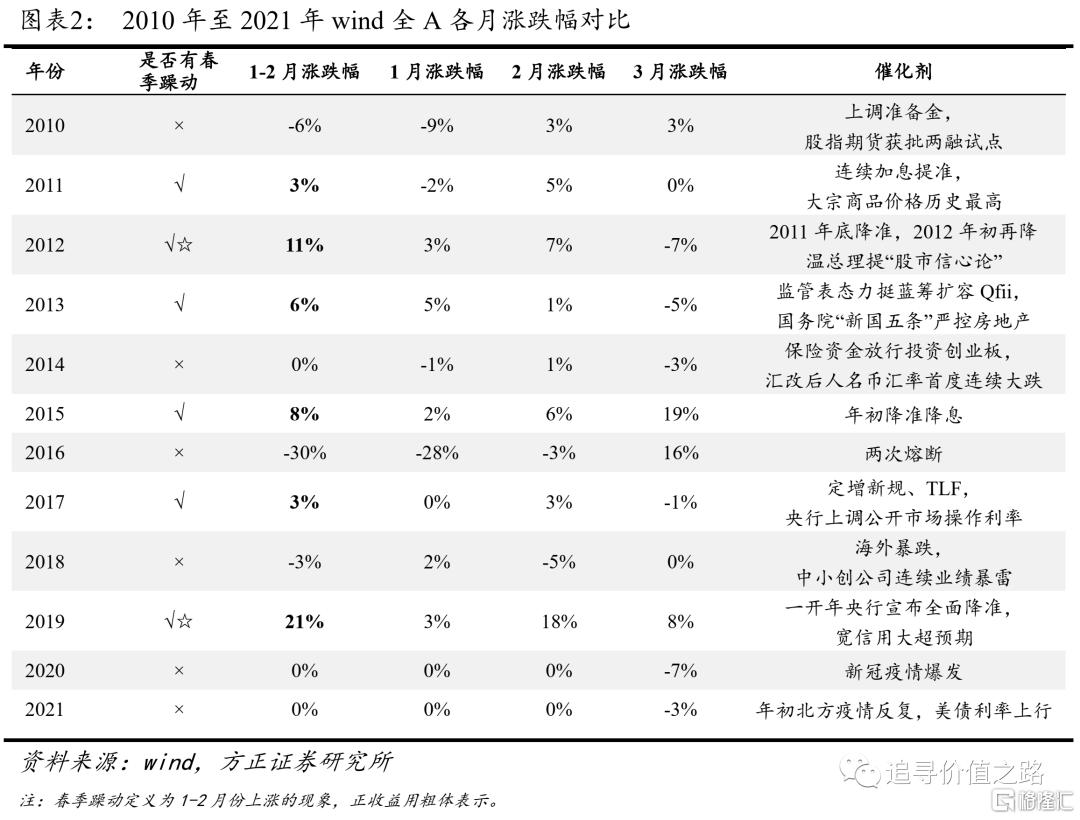

回顾2010年以来的春季行情,春季躁动现象出现的概率还是较大的。一般来讲一季度前三个月当中至少有一个单月是上涨的,而2月的上涨概率最大。具体以1-2月累计涨幅来看,近十年来A股春季行情表现大多较为温和,例如2011年、2013年、2015年和2017年年初wind全A指数累计涨幅均在10%以内。不过部分年份如2010年、2016年wind全A指数累计出现了不小的跌幅,另外像2012年、2019年上证指数累计涨幅均在10%以上。

从春季行情的驱动逻辑来看,主要有以下几方面原因,一是春节前后流动性比较充裕,二是经济数据和企业盈利数据阶段性空白使得市场预期较为分散,盈利上行的逻辑尚未证伪,三是中央经济会议和两会的政策期待。其中尤其值得注意的是近十年来,春季行情出现大跌的年份往往存在系统性的利空因素,如2016年的两次熔断、2020年的新冠疫情。而大涨年份如2012年、2019年均有降准降息等力度较大的宽松政策催化。

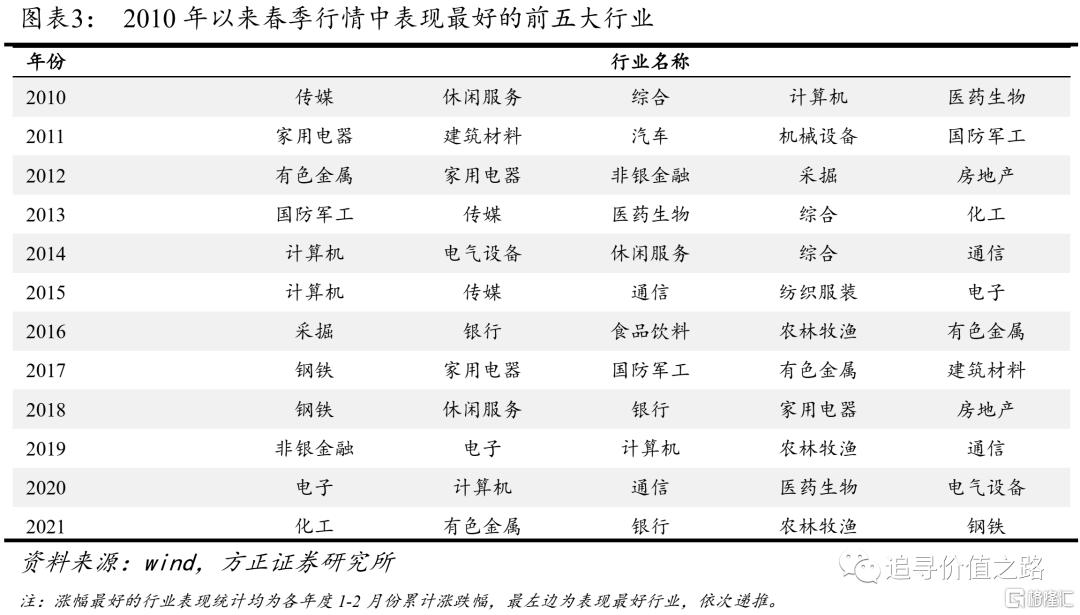

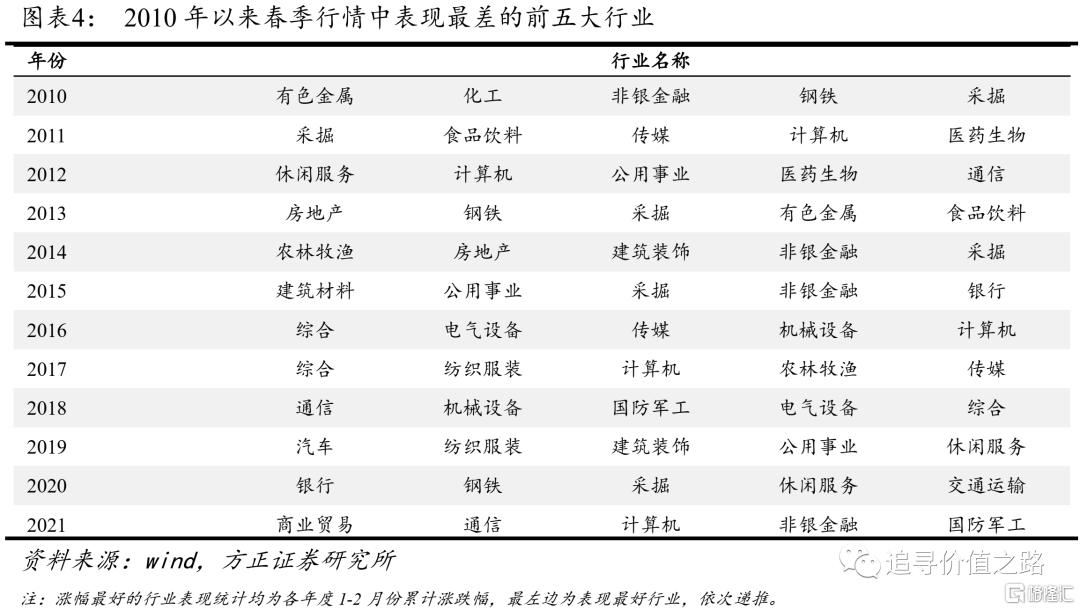

从春季躁动行情的板块结构性表现来看,图表3和图表4分别报告了2010年以来春季行情中表现最好和最差的前五大行业。从2010年到2021年一共12年的春季行情中(1-2月份累计涨跌幅),计算机、家用电器、有色金属、通信这几个行业进入涨幅榜前五次数较多,汽车、食品饮料、机械设备、纺织服装这四个行业均仅有一次进入涨幅前五的行业。

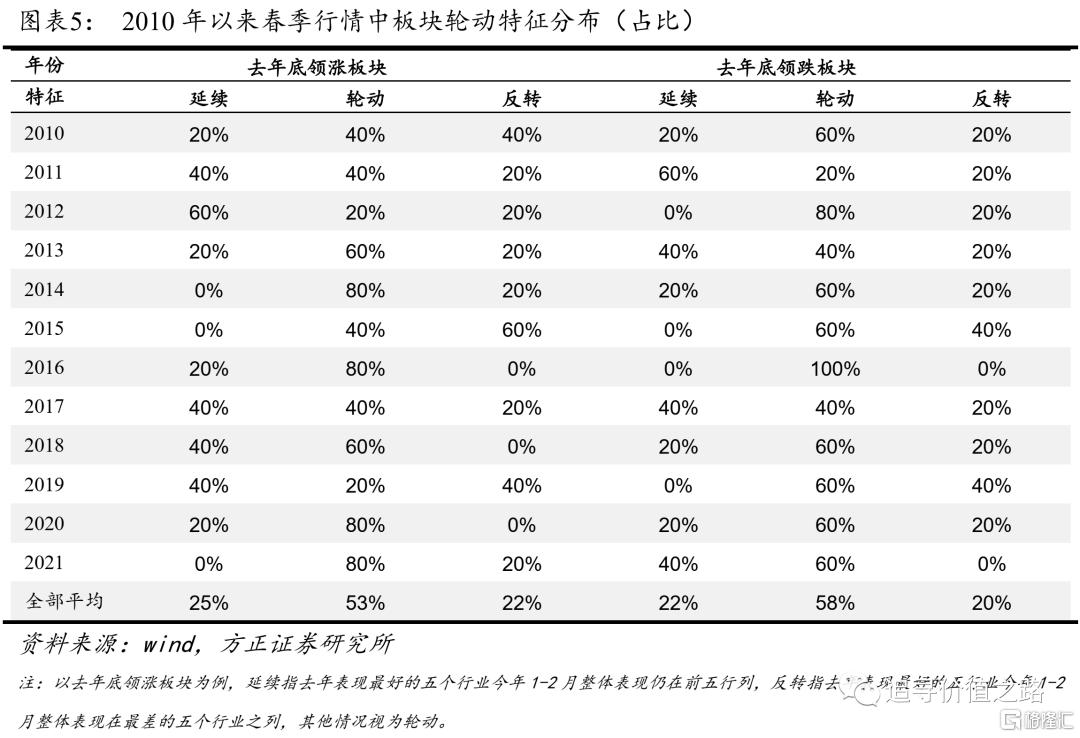

从近十年春季行情的板块轮动特征来看,一般板块表现发生轮动的概率较大,而出现延续以及反转的概率相对较小。对于延续、轮动、反转三个特征我们做如下定义,以去年底领涨板块为例,延续是指去年表现最好的五个行业今年1-2月整体表现仍在前五行列,反转是指去年表现最好的五行业今年1-2月整体表现在最差的五个行业之列,其他情况视为轮动。从近十年春季行情的板块轮动特征来看,一般板块表现发生轮动的概率较大,而出现延续以及反转的概率相对较小,换句话说,前一年底表现最好的板块在来年春季行情中表现继续居前或者表现出现大幅反转垫底的概率相对都不大,大概率上是会出现行情在别的板块轮动进行。

3,2022年春季躁动行情依然值得期待

2022年开年第一周,A股市场出现了一定的调整,不过我们认为今年的春季躁动行情依然是值得期待的。

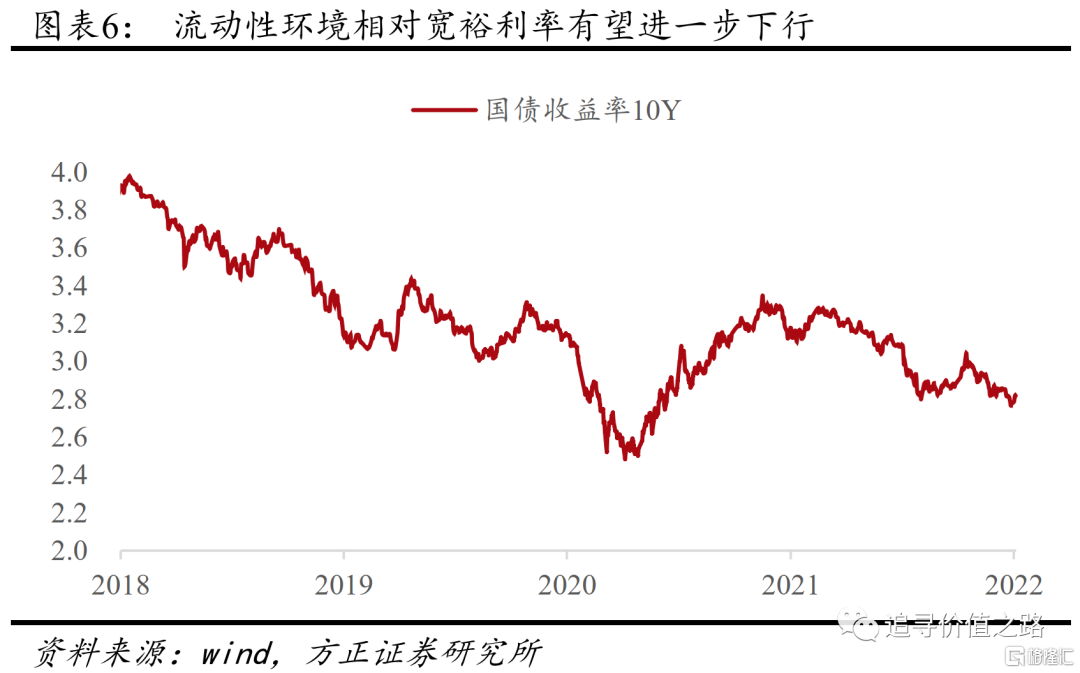

一是流动性环境比较宽裕友好。截止2022年1月7日,10年期国债到期收益率为2.82%,利率处在相对较低位置。考虑到2022年大宗商品价格和通货膨胀同比增速有望继续下行,我们认为后续利率仍有下行空间。

二是市场整体估值不高。根据我们的统计,当前全部A股的市盈率中位数大约在36.5倍左右,而同口径下,2000年以来全部A股市盈率中位数的历史平均值是43.2倍,目前全部股票的市盈率中位数还没有达到历史均值水平。整体估值不高意味着市场不太会出现系统性风险,更有可能出现的是板块轮动,资金从这个板块换到那个板块。

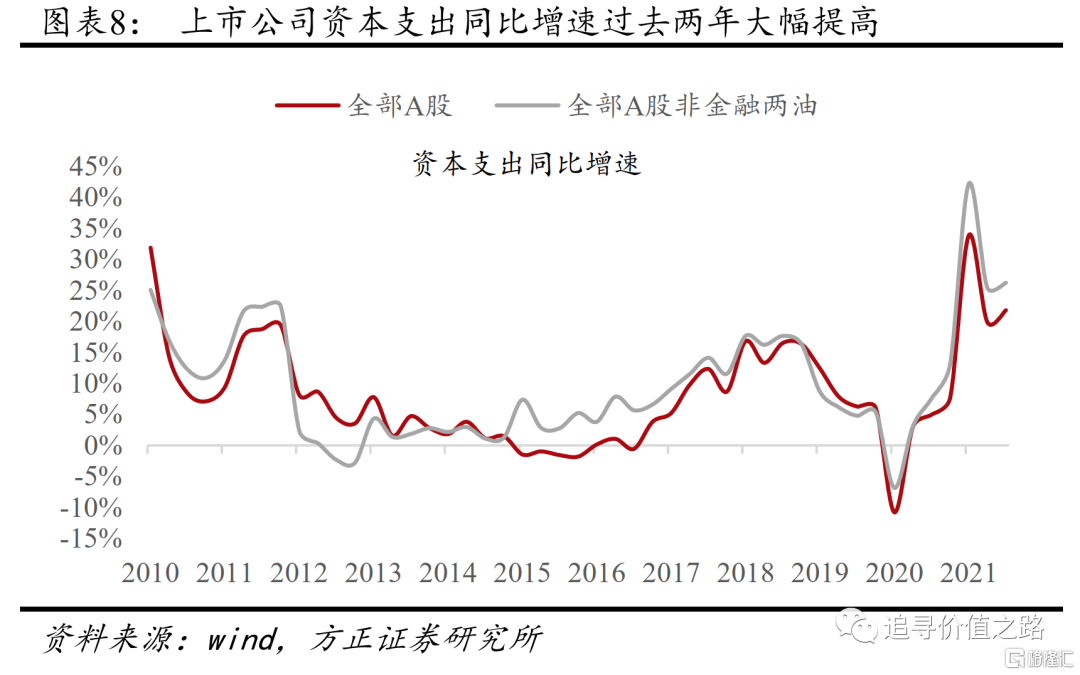

三是新兴产业朱格拉周期的产业逻辑值得期待。在以新能源、新能源汽车、半导体等为代表的新兴产业中,产业升级会形成大量的资本支出,你的支出是我的收入,这是一个扩散的逻辑,投资标的范围会越来越大。最近两年A股上市公司整体资本开支同比增速大幅提高,当前我们正处于一轮新兴产业投资扩张周期之中。我们看好中小盘成长公司在2022年的表现(更多分析参见此前专题报告:《硬科技小盘成长启航》)。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员