作者 | 美股首席

数据支持 | 勾股大数据(www.gogudata.com)

核心逻辑

1. 疫情以来数字化转型加快,行业痛点,政策确定,叠加SaaS属性订阅模式

2. 受通胀、债务和供应链危机较小,市场更多关注企业利润,SaaS网络安全一定程度成为避险标的

3. 网安细分市场蓝海一哥,当前17%市场份额有望翻多倍

4. 三季度保持成长性的同时,提前一年实现首次盈利,大客户增长推动,运营效率提升费用降低

5. 短期催化剂是,强劲业绩;与微软达成合作,实现更快搜索结果;与Oracle合作,协力消除数据传输费用,简化通往多云的途径

6. 未来跟进:成长性保持稳定的同时,盈利是否进一步提升以及提升空间多大;科技巨头正加强与网络安全公司的深入合作;超高估值与业绩的此消彼长

CloudFlare是一家全球云服务提供商,向各规模企业提供广泛的集成产品平台,基于易于使用、灵活且可扩展,可以跨云、混合、内部部署和SaaS应用程序,能够提高其关键业务应用程序的性能,并消除管理单个网络硬件的成本和复杂性。截至去年末,“财富”1000强中间Cloudflare付费客户超过17%。

上市两年即超十倍,碾压大盘和行业,威风凛凛!

NET商业逻辑

简单说,NET以成本效益的方式为从单个开发商到最大企业的所有客户的需求服务。产品易于部署,允许快速增加新客户,并随着时间的推移扩大与客户的关系。鉴于庞大的客户群和大量互联网流量,与互联网服务提供商(ISP)谈判互利的协议,使得NET能够将设备直接放置在他们的数据中心,从而降低带宽和同地办公费用,以及无服务器网络架构的效率,使NET能够以较低的边际成本引入新产品。

产品方面,NET提供高度集成的统一控制平面。客户可以快速和容易地加入Cloudflare使用,随着时间的推移,从一种产品不断丰富组合,并且添加大多数产品只需一次点击。NET集成产品套件包括:(1)组织外部基础设施(如网站、应用程序和API的解决方案,以提供安全、性能和可靠性;(2)为组织内部资源服务的解决方案(如内部网络和设备);(3)基于开发人员的解决方案;(4)消费者产品。

核心销售团队销售经验资深,且大多出身同行,甚至包括科技和云计算巨头。

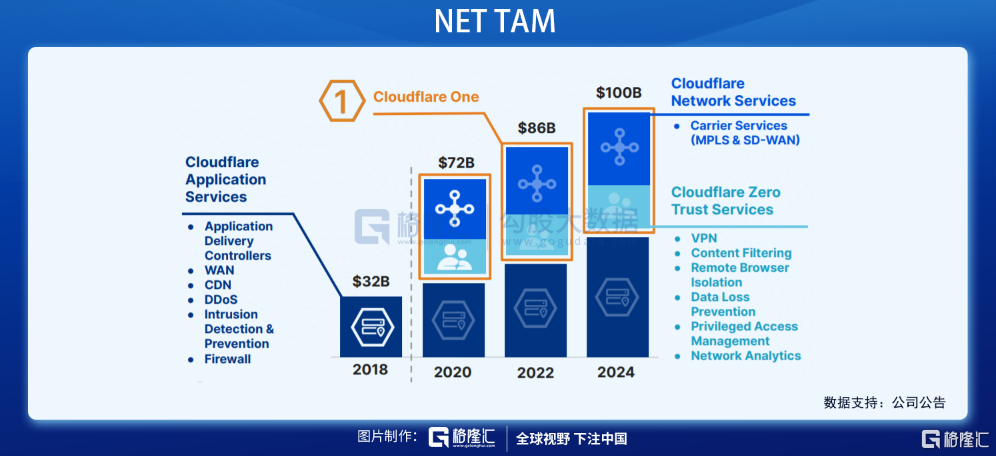

NET的可寻址市场不断扩展。上市前应用服务覆盖的320亿美元正越来越壮大,加上网络服务和零信任市场,2024年可寻址市场已远超千亿美元级别。

目前,NET在网络安全行业中间的竞争对手主要分三类:

1)内部网络硬件供应商。思科、F5、Check Point、Fireye、Imperva、Palo Alto网络公司、Juniper网络公司、Riverbed技术公司和Broadcom公司。

NET优势:基于云的多租户方法更适合于日益基于云的世界,并允许客户将其服务视为自发的需要,而不是一项资本成本。

2)点-云的解决方案供应商。云安全供应商Zscaler,Cisco等;DNS服务供应商,如Oracle Corporation,以及云-WAN供应商。

NET优势:作为单一供应商,提供安全、性能和可靠性的集成基础设施平台。

3)传统公共云供应商。如亚马逊AWS,Alphabet谷歌云平台,微软Azure,阿里巴巴云。客户希望能够在其内部、云、混合和SaaS供应商之间设置一致的策略,并能够通过独立和集成的服务提供商来执行该策略,同时避免被锁定在任何单一的公共云提供商手中。

NET优势:在多个云之间高效、廉价地移动数据的能力使客户可以从任何云提供商中挑选最好的,而不必担心被锁定;此外,NET业务模型符合客户的利益,因为不出售用户数据;

将越来越多地与公共云供应商竞争存储和计算工作负载;基于Cloudflare Work产品的效率,能够以相对低的价格参与公共云供应商的竞争,且由于分布在整个网络中,使得以前无法在传统的公共云上开发应用程序成为可能。

核心竞争力

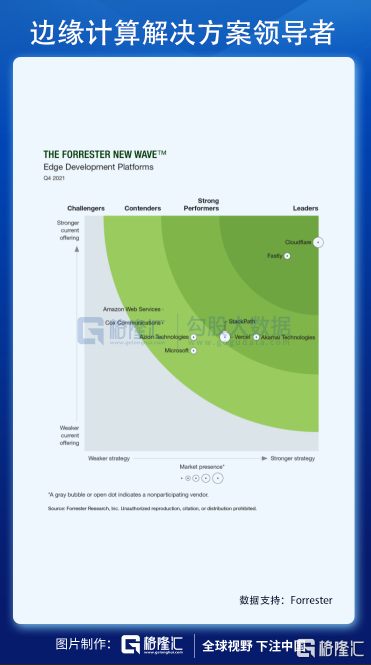

根据Forrester New Wave™:EDGE Development Platform,Q4 2021 Report,NET是边缘计算解决方案领导者。

Forrester根据10个标准(包括开发人员经验、平台执行模型、工作负载宽度、安全性、集成等)对9个参与供应商进行了评估,Cloudflare在关键领域获得最高分,包括:开发者体验、编程模型、集成和“Day 2+”体验,具有直观的开发经验,快速、全局部署更新的代码,并且冷启动时间最小。

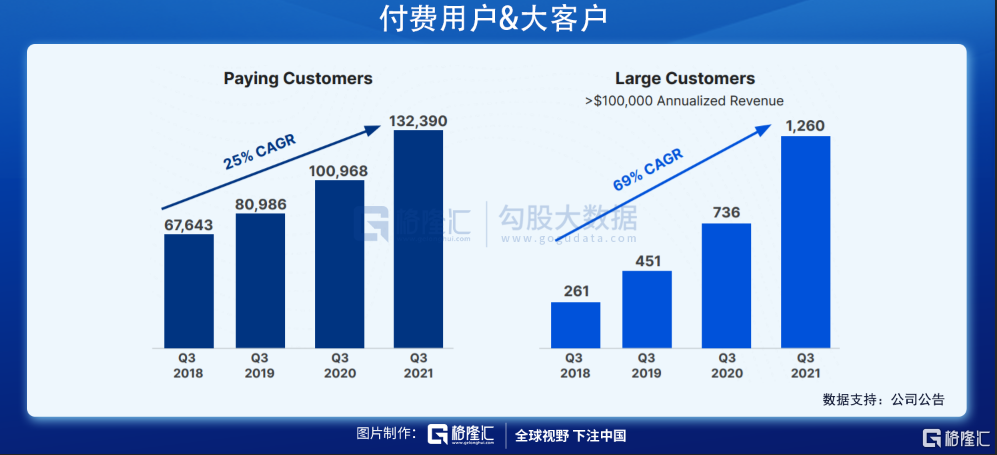

产品可靠,性能领先,大客户加速增长。过去四年,100K+美元营业额的客户,年复合增长率已经在73%,500K+和1M+的增长更为强劲,分别为86%和100%。

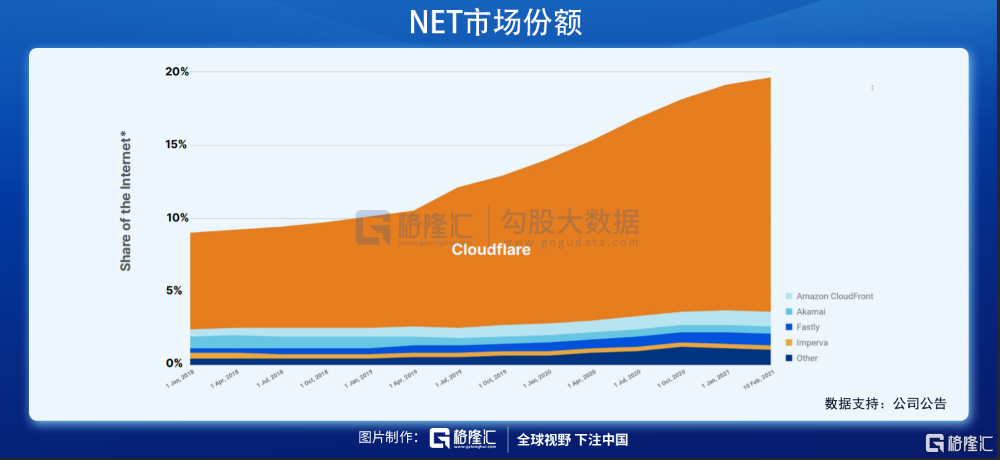

截至今年初,NET的市场份额约占到17%,而其他竞争对手的份额之和仅在3%左右。蓝海市场广阔,NET“鹤立鸡群”,预计份额大概率还能够翻倍。

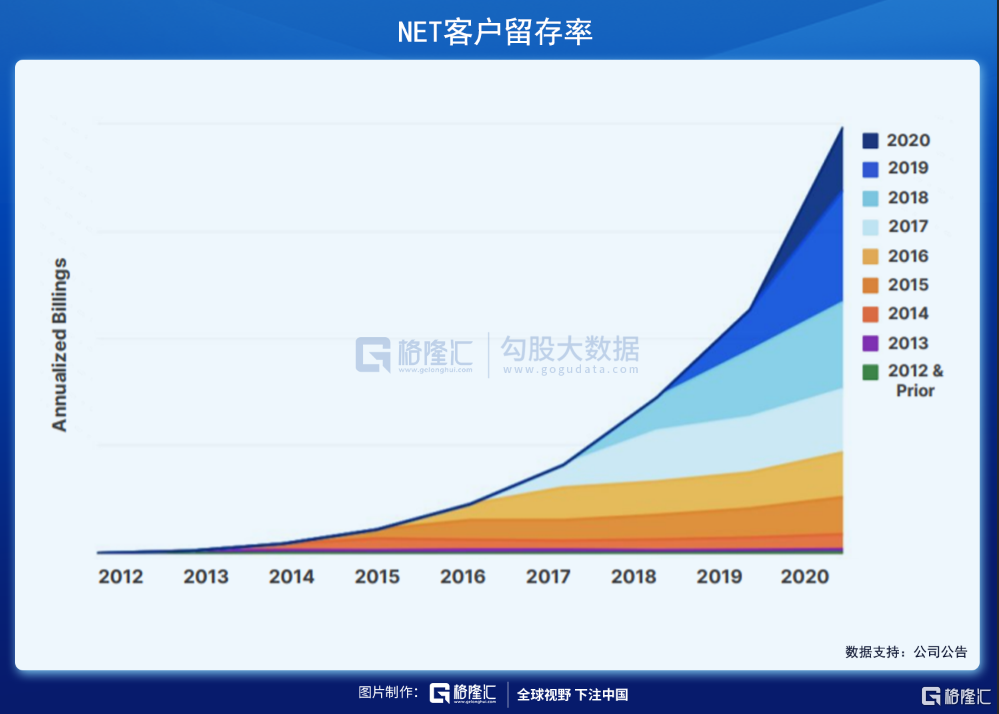

2015年开始,NET每一年的客户在未来几年的订单不断增加。截至IPO,70%的客户选择同时订购4件以上的NET的产品,到了今年初,这一数字上升到88%,且同时购买5件产品的客户占79%。

此外,NET也在更多关注和承担社会责任感。从长期可持续发展的角度,追逐盈利是企业的目的,顺应碳中和趋势、回馈社会方为长久之计,ESG(E,环境;S,社会;G,公司治理)是衡量一家公司对社会和环境因素的集体责任感的指标。NET正在使用 100%可再生能源为其网络供电,并承诺到2025年消除公司在全球网络中的所有历史排放。E——记录排放数据整理和发表报告,鼓励Cloudflare Workers进行绿色计算,构建更绿色的互联网;S——启动项目 Pangea 雅典项目,促进人权;G——发布第一份多元化、公平性、包容性报告,建设可持续社区。

核心看点

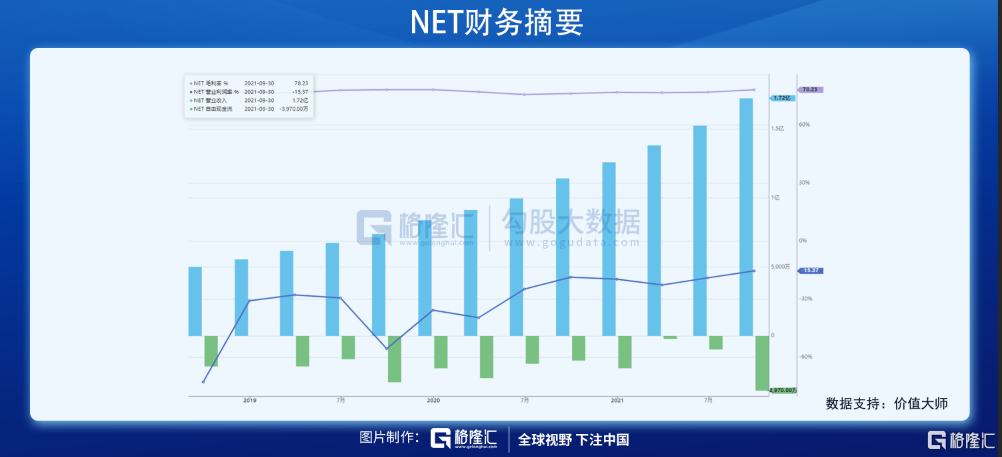

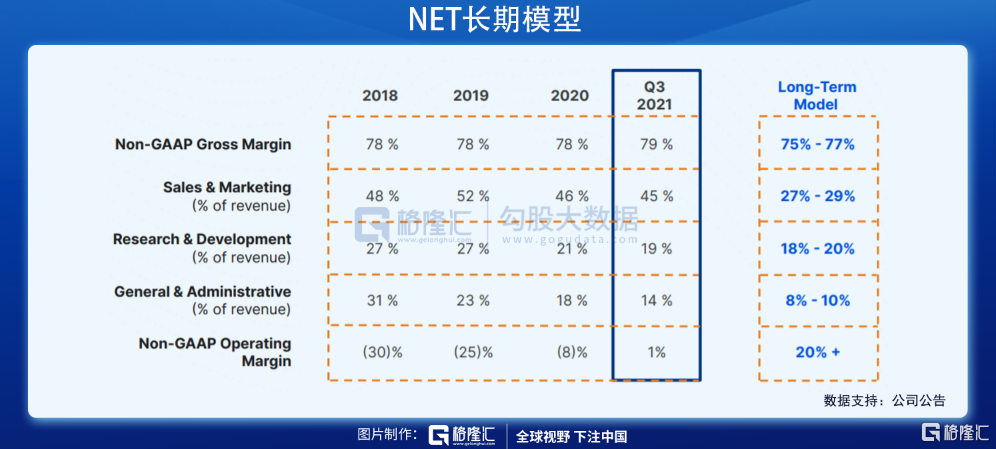

GAAP准则下,营收和经营利润率呈上升趋势,毛利率稳定在78%的水平。而考虑更适宜NET的情况,Non-GAAP下,NET经营利润率首次为正,毛利率由78%增长1%到79%。

过去5年营收的年复合增长率为50%,21年Q3收入同比增速达到51%。在100% 的基于订阅的收入模式下,不同的是,销售投资增加,吸引到更多大客户形成收入增长的推动力,以及全球市场扩张战略,由此推动跨群组增长。收入50%以上来自大客户,NET的商业模式日渐稳固。预计2021财年Q4收入为184.0~1.85亿美元,财年总收入为6. 47~6.48亿美元。

从需求端来看,付费用户和大客户(年收入大于十万美元)正加速增长。2021年Q3季度,付费用户较去年同期增长31%,高于过去四年25%的年复合增长率;大客户较同期增长71%,同样高于69%的CAGR。值得注意的是,大客户在付费客户中的占比也从约0.4%上升到1%,大客户推动基于美元的净保留率上升、突破并稳定高于120%的行业基准。NET通过追加销售、扩张和推出新产品,以及Cloudflare One提供捆绑的产品组合,实现单位客户购买的产品数不断增加,大型企业更多的产品功能和模块需要得到满足。

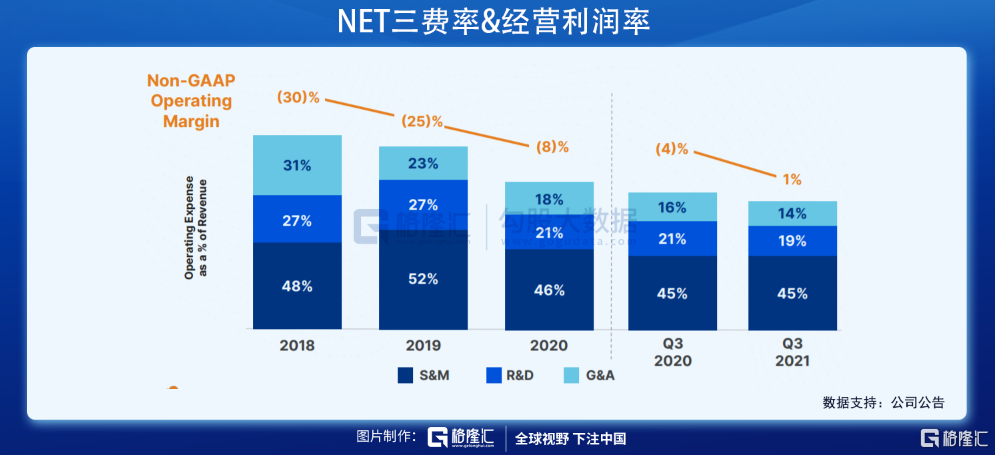

基于大客户增长推动,三季度保持成长性的同时,NET运营效率提升费用降低,甚至提前一年实现首次盈利,达到SaaS公司发展阶段中的一个重要里程碑。长期来看,毛利率可能下降3%左右,但将带来费用的大幅下降,除了保持必要而稳定的研发投入,预计S&M费用率由45%回落至27%~29%,G&A费用率也将从14%进一步下降至8%~10%,省出的利润将被重新投资到业务中,继续为创新提供动力,并帮助更多的合作伙伴提高运营效率。理想状态下,经营利润率最后将实现1%到20%的飞跃。

未来

疫情影响下,互联网流量及用户时长持续提升,公司提供的边缘计算服务有助最小化客户端和服务器之间的远程通信需求从而提升性能,使客户能够在本地处理数据,因此节省成本,5G 技术的推出和普及也有利于对公司产品需求的增加。

短期催化剂是,强劲业绩;与微软达成合作,实现更快搜索结果。未来跟进:成长性保持稳定的同时,盈利是否进一步提升以及提升空间多大,考虑到收入达到一定规模后,其增速可能一定程度放缓,同时伴随盈利水平的逐渐提高。保守估计,对于SaaS Rule of 40的法则,NET仍然能够达到50%~70%区间中点的上行区间。科技巨头正加强与网络安全公司的深入合作。

风险:NET远高于行业的估值待业绩兑现。

注:本文由美股研习社团队原创,转载请注明出处,谢谢!

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员