A股市场迎来了一年来最长的空窗时间,从现在到明年一季度,年报的时间,大约在半年左右。所以,三季度报是一个观察点,一些基金经理的调仓动作有一部分是为了明年做准备。

所以,基金君近期观察市场上知名基金经理的动作,冯柳作为高毅资本的代表,在今年三季度的动作频频,新进15只个股,对原有持仓的五只个股进行加仓,唯独减仓了西部超导。

从新进个股来看,有两个点值得关注:

1、冯柳依旧加大对于医药板块的配置,在三季度冯柳除了加仓华润三九、南微医学外,重点配置了药房股,根据wind数据显示,益丰药房、大参林两只龙头,冯柳下注近三十亿元。

对于药房股有一个长期逻辑是处方药外流。近些年来,以医保为代表的政策推动医药资源的合理分配和医院处方外流,将医保资金推向统筹管理并向符合条件的药店开放。

同时,控制医疗及药品价格,强化药店管控体系,对药店的医保支付管理、仓储物流等提出了更高的要求,使得小药房逐步退出市场,行业整合开始加速,市场份额往大药企开始集中。

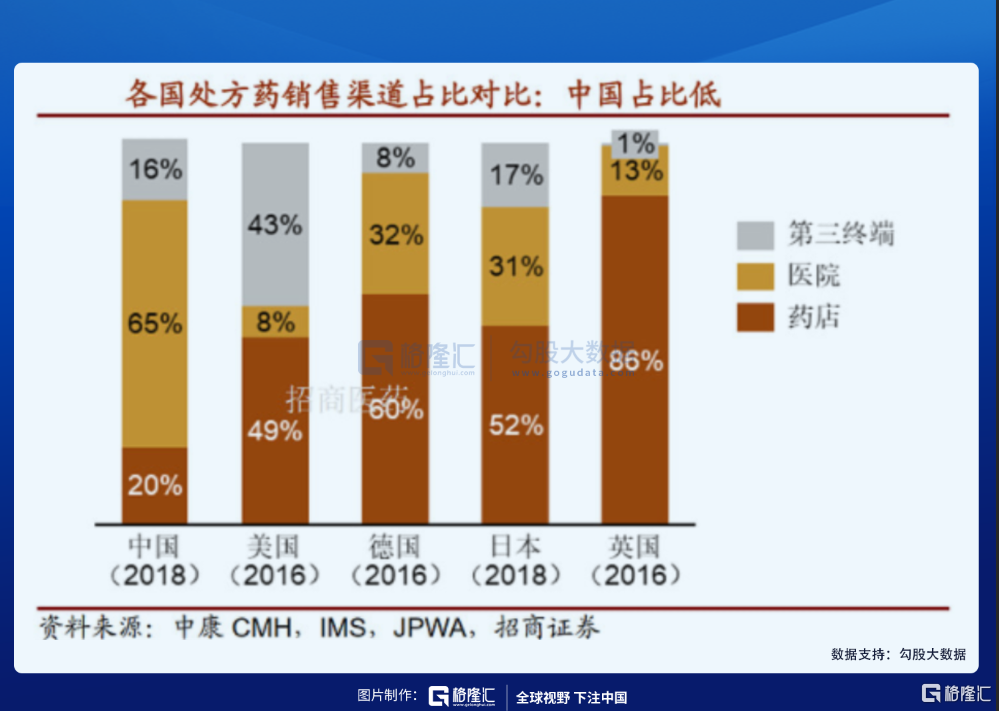

根据数据显示,与美德日英等国49%-86%不等的药店处方药销售占比相比,中国处方药零售药店终端市场份额提升空间仍然比较大。

但是药房股有个明显特性是区域性,国内龙头药房企业均是在各自的区域拥有极高的市场份额,但是区域外的拓展就很难。再加上药房企业核心点在于成本把控有很高的敏感度,龙头药企业扩张对于门店效益的把控显得十分的重要,再加上互联网医疗的冲击,使得药房股并不受到市场的重视。比如益丰药房从去年年底以来,股价跌幅近40%。

不过,随着股价近一年的阴跌,三季度报的落地,药房股的估值优势对应的业绩显现出来的优势开始被机构重视,这或许是冯柳在三季度开始押注药房股的原因。

2、低估值个股,冯柳最著名的投资法则“弱者思维”,他认为:超额收益有两种:一种是研究深度特别深,或者有先人一步的信息来源,这种人占据了主动,能获取一种超额收益;另外一种是,研究深度不足,也没有信息来源,但善于“守拙”,等待聪明人犯大错的时候,一击制胜,获取超额收益。

在三季度,冯柳用小仓位布局一些低估值个股,比如建设机械、白云机场、湘电股份等等。这其中,天山铝业买入10亿元,这家企业三季度显示邓晓峰退出前十大流通股股东,而冯柳却相反买进。

重仓押注猪肉股反转?

在三季度中,冯柳最大的动作是押注了猪肉龙头,温氏股份。根据wind数据显示,冯柳旗下的高毅邻山1号远望基金成为了温氏股份第五大流通股股东,期末参考市值在10.34亿元。

自年初以来猪肉指数下跌至今,已经开始了底部整理阶段,龙头猪肉股也开始了反弹,牧原股份、温氏股份的涨幅均超30%,目前的问题是,猪肉股是反转还是反弹。

从市场的反馈来看,根据国家统计局18日公布的数据显示,前三季度猪肉价格同比下降28.0%。尤其是国庆节期间,全国的猪价屡现新低,养殖户的恐慌持续加剧。数据显示,截至10月8日,全国22省市生猪平均价10.78元/公斤;猪肉平均价18.40元/公斤。十一国庆节期间全国生猪均价维持下跌走势,截至10月8日,全国生猪均价已下破10.3元,部分地区已跌破10元大关。

太平洋证券研报认为,四季度猪肉消费进入旺季,且二次收储启动,生猪市场供需关系边际趋紧,猪价存在反弹动能,有望向成本线靠拢。东兴证券研报也认为,随着中央+地方二轮收储的陆续开展,有望稳定市场信心,再叠加天气转凉猪肉消费进入旺季,后市猪价有望出现季节性回暖。

而冯柳新买的温氏股份在近期机构也是调研颇多,温氏股份表示,总体而言,公司养猪业务逐步恢复,生产出现明显的反转,且仍有提升的空间,与正常年份存在一定的差距,后续将继续提高种猪质量,加强猪场和服务部的基础管理,提高行业竞争力。

公司禽业一季度有较好盈利,二季度略亏,三季度7、8月份低迷,亏损较大,9月份重新恢复盈利,前三季度禽业总体仍有盈利。近期鸡价有所回升,预计四季度禽业实现盈利可能性较大。同时,今年整个行业产能加速去化,预计明年供需关系得到继续改善。

综上来说,目前的行业边际变化暂时看不出反转还是反弹,但是个股超30%跌幅加上三季度报的落地,在其他赛道明显泡沫化趋势的背景下,机构也开始逐步重视猪肉股的价值,去搏猪肉股发转的赔率。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员