核心观点

从长期看,中国经济已经跨越人均GDP一万美元,正经历“大消费时代”,回顾全球主要股市,在这样的发展阶段中,消费板块均有明显的超额收益。从短期看,食品饮料板块具有很强的逆周期属性,经济高速回升结束之后投资正当时。

“大消费时代”的长期投资价值

从全球各国的经济和股市历史经验来看,主要发达国家都经历过一个“大消费时代”,美国股市在60年代中期到90年代初期出现过连续20多年的消费板块持续跑赢市场整体。2000年以来A股必需板块同样既具有绝对收益也具有超额收益。我们认为当前中国经济已经跨越人均GDP一万美元的发展阶段,重工业投资占比减少、居民消费占比提升、消费中服务占比提高,这些经济发展的普遍规律我们也正在经历,当前中国已经开始进入到了一个“大消费时代”。

食品饮料板块逆周期属性投资正当时

2020年疫情后A股市场走出了一轮典型的交易复苏行情,但从当前情况看,我们认为在经济高速回升结束之后交易复苏的逻辑也已经基本结束,往后看商品价格的上涨或已进入尾声。在过去主要几次从经济基本面高点到商品价格高点期间,A股市场医药消费等逆周期品种表现往往相对较好。展望后市,具有逆周期属性、前期调整较为充分的消费板块投资机会值得重点关注,食品饮料板块投资正当时。

中证细分食品指数分析:精选食品板块优质标的

中证细分食品饮料产业主题指数从食品制造等细分产业中挑选规模较大、流动性较好的公司股票组成样本股。(1)从历史表现来看,2010年以来细分食品指数收益显著好于其他市场指数。(2)中证细分食品指数成分股市值的权重分布以大市值、稳增长标的为主。(3)行业分布上,中证细分食品指数成分股权重主要分布于白酒与葡萄酒、食品加工与肉类等行业。(4)从个股情况来看,细分食品指数主要集中于白酒与葡萄酒、食品加工与肉类细分行业优质龙头公司。

正文

“大消费时代”的长期投资价值

从全球各国的经济和股市历史经验来看,主要发达国家都经历过一个“大消费时代”,美国股市在60年代中期到90年代初期出现过连续20多年的消费板块持续跑赢市场整体。从A股历史数据来看,2000年以来A股必需板块同样既具有绝对收益也具有超额收益。当前我国经济步入新常态,名义增速高增长高波动的时代已经过去,新旧动能切换是实现经济转型升级的内在动力,消费对经济的贡献率开始持续高于投资,渐渐成为经济增长的新动能。我们认为当前中国经济已经跨越人均GDP一万美元的发展阶段,重工业投资占比减少、居民消费占比提升、消费中服务占比提高,这些经济发展的普遍规律我们也正在经历,当前中国已经开始进入到了一个“大消费时代”。

A股必需消费板块二十年复盘

2000年以来A股必需板块既具有绝对收益也具有超额收益。2000年以来A股必需消费板块年化收益率为13.2%,相比之下,wind全A整体收益率为8.3%。具体来看,2000年以来A股必需消费行业绝对收益率指数由1000点一路上行至今年10月中旬的14928点,累计涨幅达14倍,在取得高额的绝对收益率同时,必需消费行业超额收益率指数由2000年初的100升至263,累计涨幅高达163%。

从收益率的驱动因素分解来看,A股消费板块中长期以来的涨幅主要由盈利驱动,估值贡献基本为负或者占比很小。2000年以来A股必需消费板块年化涨幅为13.2%,其中盈利贡献13.5%,估值贡献-0.3%。

从估值的走势看,2000年来A股消费板块估值水平变化不大。具体看,2000年初以来A股必需消费板块PE由45.5小幅下行至今年10月中旬的43.1,PB由4.8升至6.7。虽然2000年来A股消费板块估值水平总体变化不大,但分阶段看,消费板块PE估值水平在2006年之后出现了显著的下行。

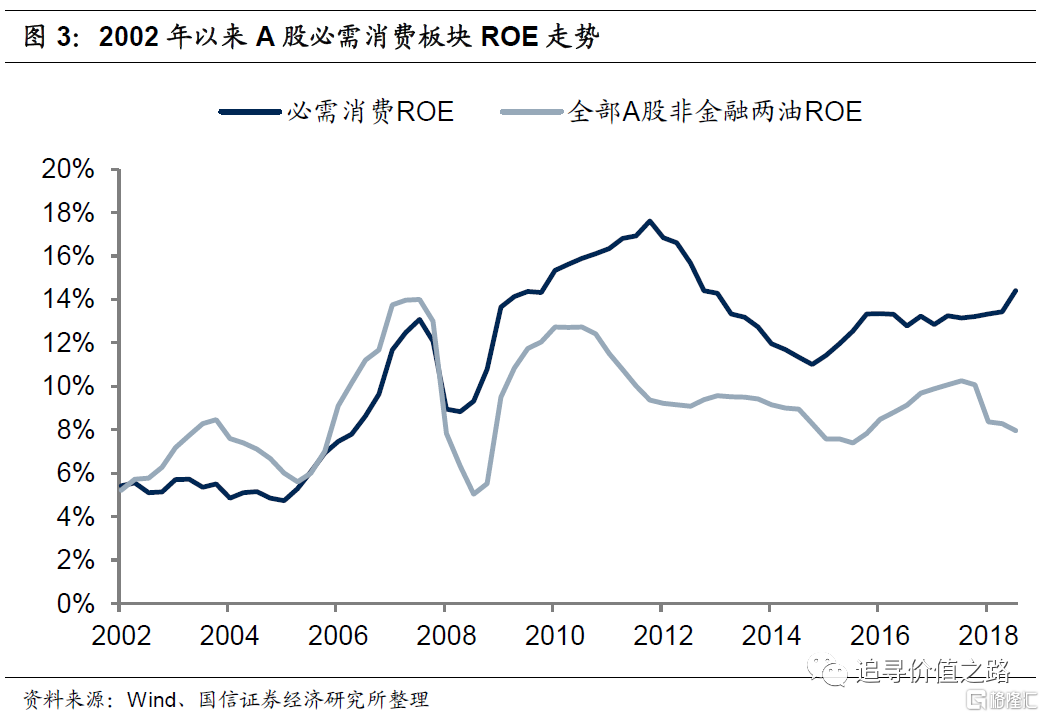

从盈利的走势看,A股必需消费中长期以来盈利状况在大多时期里高于大盘整体,且盈利水平十分稳定,表明持续稳定的高盈利水平是A股消费板块获得超额收益率的关键。具体看,2002年以来A股必需板块ROE平均值为11.2%,中位数为12.6%,双双高于A股整体的9.1%和9.1%。

美股必需消费板块历史复盘

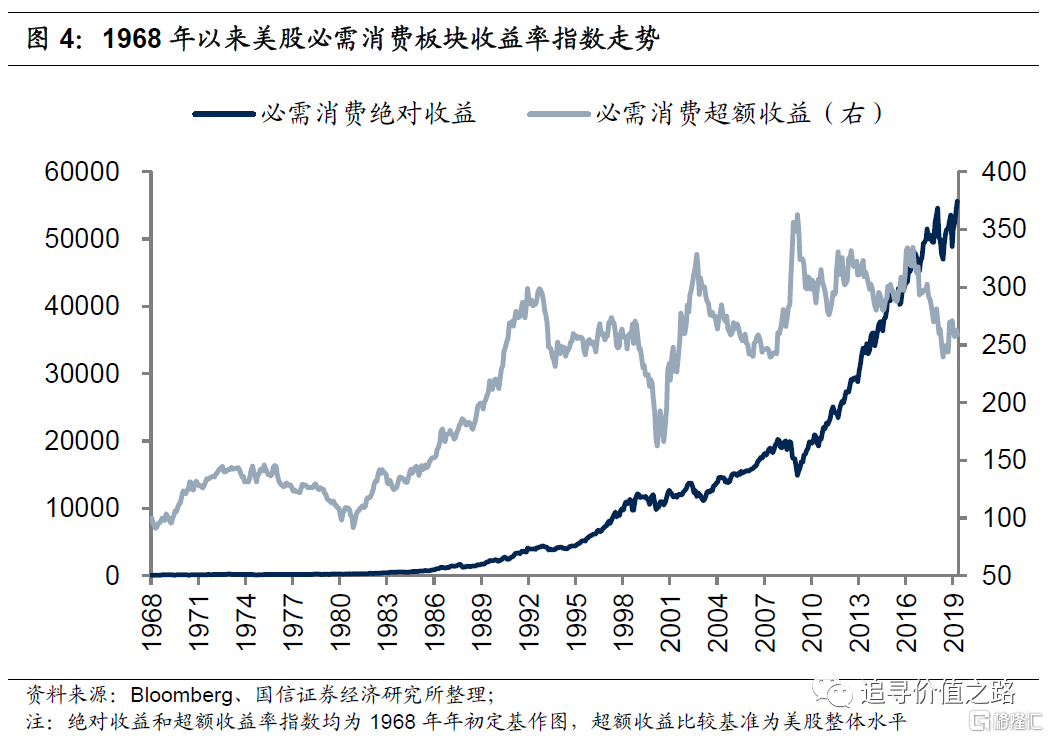

他山之石,近50年来的美股经验同样显示消费是长期以来的黄金配置板块,1968年以来美国必需板块既具有绝对收益也具有超额收益。1968年以来美股必需消费板块年化收益率为12.9%,相比之下,美股整体收益率为10.7%。具体来看,1968年以来美股必需消费行业绝对收益率指数由100点一路上行至2019年4月的55569点,累计涨幅达555倍,在取得高额的绝对收益率同时,必需消费行业超额收益率指数由1968年年初的100升至259,累计涨幅高达159%。

从收益率的驱动因素分解来看,美股必需消费中长期以来的涨幅主要由盈利驱动,我们统计了1967年12月至2018年底以来美国必需消费的年化收益率驱动因素,从最终的统计结果来看,必需消费板块1967年12月份以来年化涨幅为13.2%,其中盈利贡献8.5%,估值贡献4.8%。

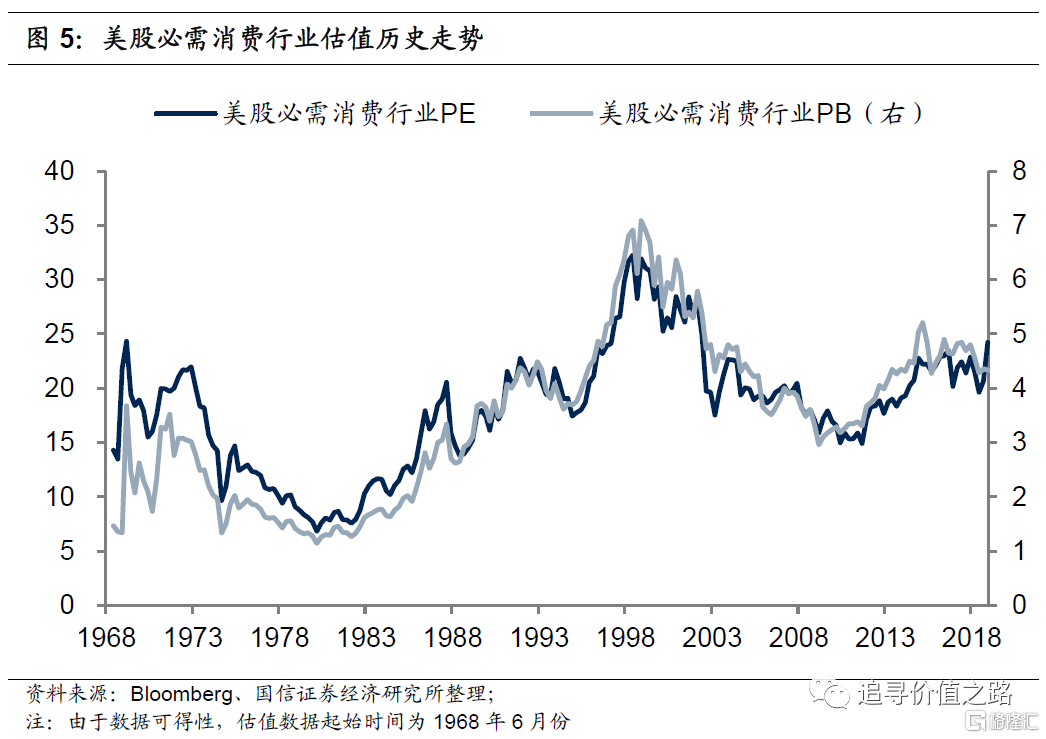

从估值的走势来看,美股必需消费估值震荡上行趋势较为显著。具体看,1968年中旬以来美股必需消费板块PE由14震荡上行至2018年底的24,PB由1.5升至4.3。

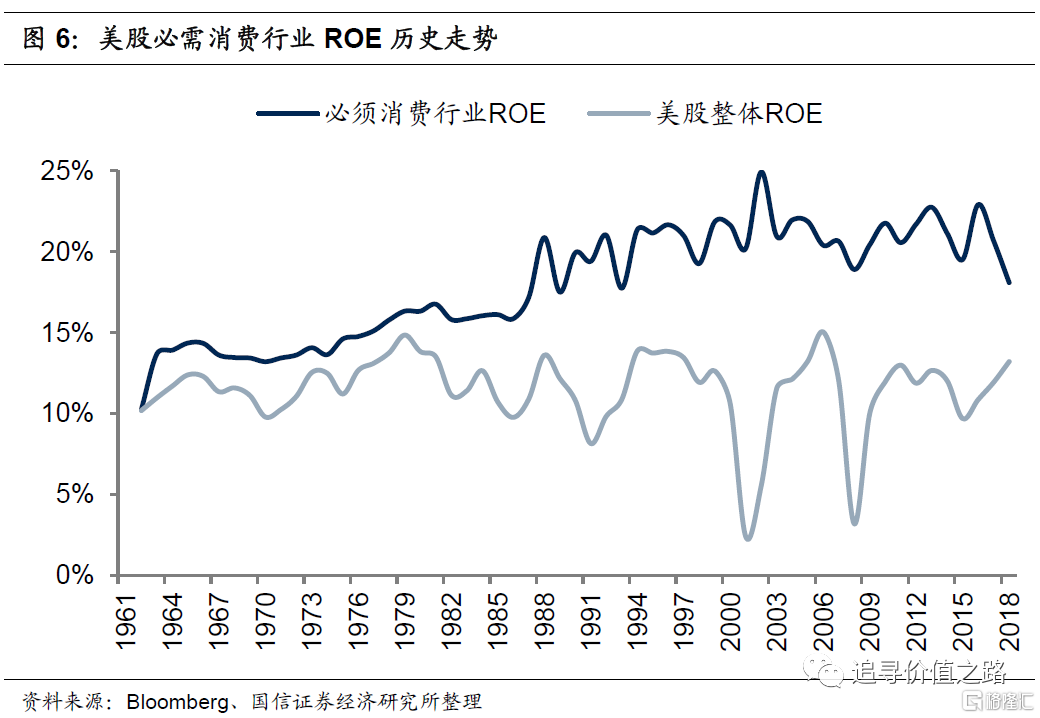

从盈利的走势看,美国消费中长期以来盈利状况在大多时期里高于大盘整体水平,所以持续稳定的高盈利水平是美股消费板块获得超额收益率的关键。具体看,1962年以来美国必需板块ROE平均值为18.0%,中位数为18.1%,双双高于美股整体的11.5%和11.9%。可选消费板块ROE平均值为11.9%,中位数为12.7%,略高于美股整体水平。

消费逐渐成为经济增长新动能

宏观视角看,投资曾在在我国经济中扮演着十分重要的角色。2000年以来,中国经济也经历了两次明显的“衰退”,一次是在2008年的金融危机,另一次出现在2012年,GDP增速直接跌破8%进入“7”时代。中国经济的两次“衰退”,一次靠基建起来,一次是靠房地产;这两次经历无论基建还是房地产都彰显出了投资对我国宏观经济增速的作用之大。

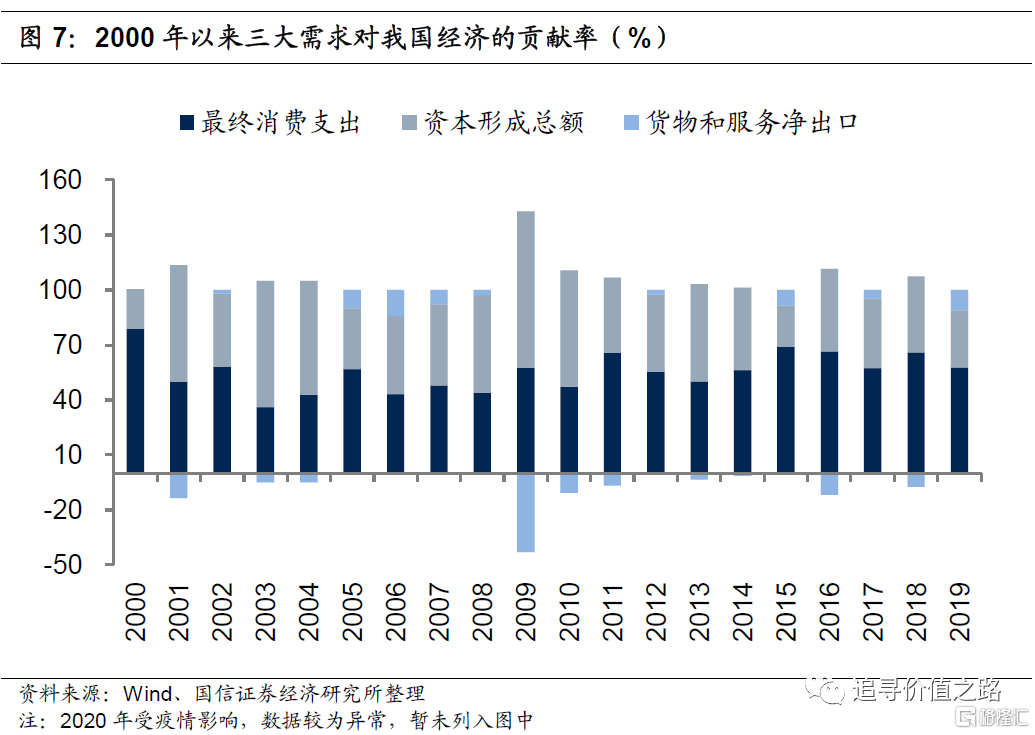

当前我国经济步入新常态,名义增速高增长高波动的时代已经过去,新旧动能切换是实现经济转型升级的内在动力,需求端看,由投资驱动向消费驱动转变则是新旧动能切换的内涵之一。不能否认的是过往投资在我国经济中扮演着重要的角色,但较大力度刺激投资的手段也带来了不少的后遗症。当前我国已经走过了依靠重工业拉动经济快速增长的时代,房地产周期也正处于下行的阶段,因此在转向追寻高质量的发展过程中,消费在经济中的占比开始抬升。尤其是从2014年开始,消费对经济的贡献率开始持续高于投资,渐渐成为经济增长的新动能。

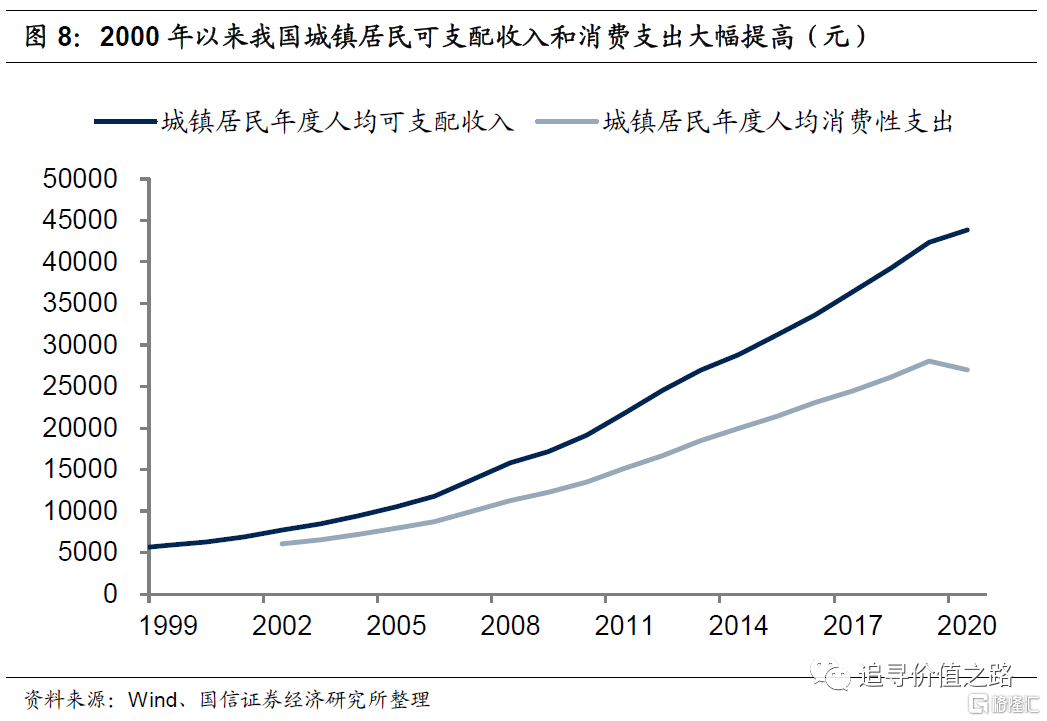

从居民收入水平来看,2000年来我们城镇居民可支配收入和消费支出大幅提高。2000年以来,我国城镇居民年度人均可支配收入由6280元大幅提升至2020年的43834元。城镇居民年度人均消费性支出由2002年的6030元大幅升至2019年的27007元。

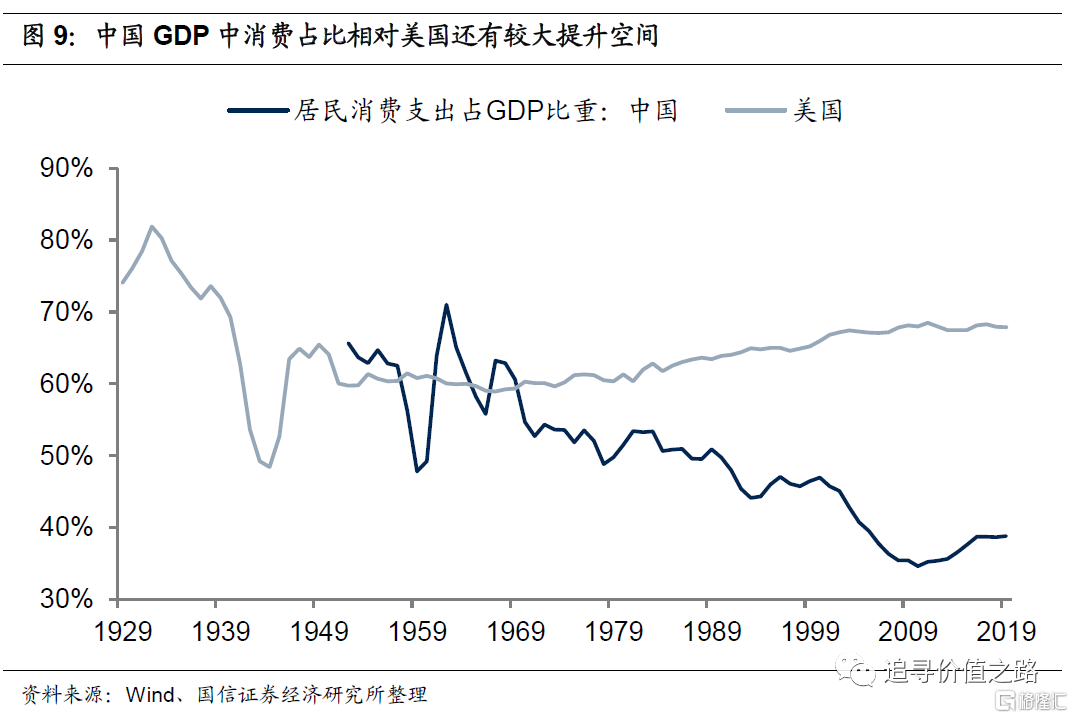

所以我们认为当前中国已经开始进入到了一个“大消费时代”,那么往后看,一是居民消费占GDP的比重会不断上升,对比发达国家,目前我国经济总量中消费占比还有很大的抬升空间。二是消费中服务性消费占比会不断提高,而对用的商品性消费占比会不断降低。

我们认为消费升级至少包含着两个层面的意思,一是吃好穿好用好,我们追求更加高端化的产品,二是服务消费占比不断提高,随着收入的提高,我们对于服务的需求会越来越大,且愿意为服务(医疗、教育、娱乐、家政等等)进行付费。国外发达国家的消费升级历程中,都经历过这样的发展,这符合经济的一般规律,相信未来我们也会出现相似的路径。

食品饮料板块逆周期属性投资正当时

2020年疫情后A股市场走出了一轮典型的交易复苏行情,交易复苏行情的一个历史规律是,经济基本面的高点、股市的结构性变化以及商品价格的高点具有清晰的领先滞后性。从当前情况看,我们认为在经济高速回升结束之后交易复苏的逻辑也已经基本结束。往后看,需求边际下行,部分大宗商品供不应求的状况有望得到改善,商品价格的上涨或已进入尾声。历史经验显示,在过去主要几次商品牛市中,从经济基本面高点到商品价格高点期间,A股市场医药消费等逆周期品种表现往往相对较好。展望后市我们认为,具有逆周期属性、前期调整较为充分的消费板块投资机会值得重点关注,食品饮料板块投资正当时,这其中尤其是白酒等消费需求有望持续恢复。

经济高速回升阶段或许已经过去

2020年疫情以来,海外各国纷纷采取宽松的货币政策及积极的财政政策,全球经济陆续进入复苏周期,全球主要股票市场普遍上涨。从2020年4月至2021年8月,不论是发达市场国家还是新兴市场国家,几乎所有国家的股票市场都在上涨。其中涨幅较大的包括美国纳斯达克、印度SENSEX30、韩国综合指数、台湾加权指数等,累计上涨幅度均超过了80%,涨幅相对较小的包括恒生指数、英国富时100指数等。

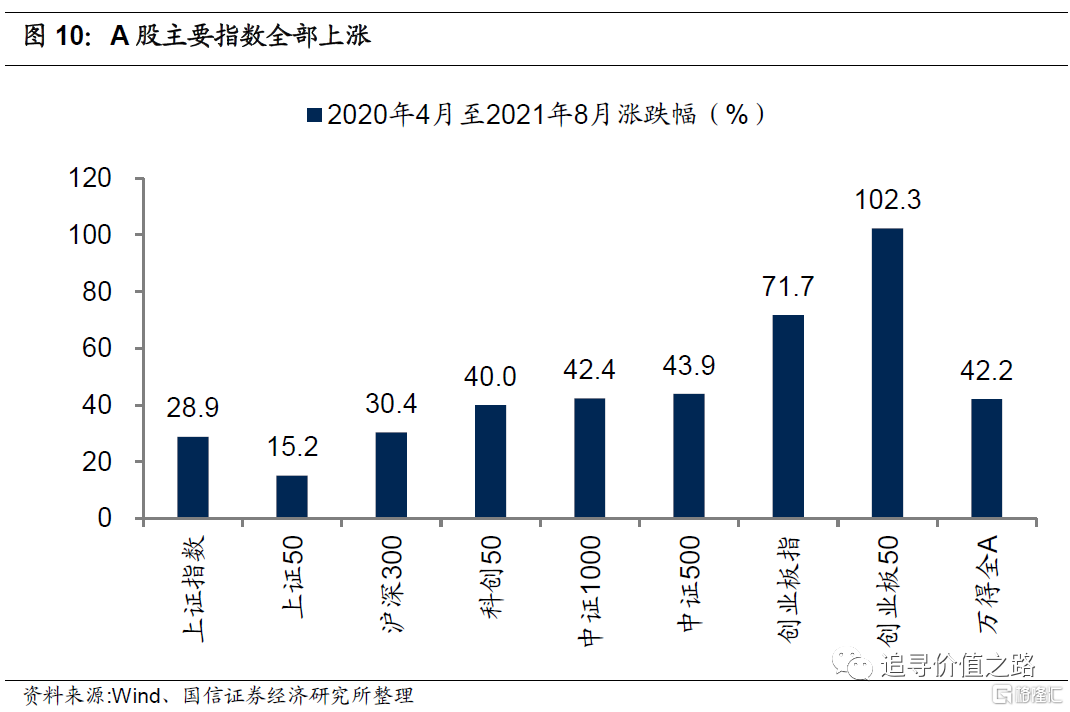

A股市场也由此进入了一轮交易复苏行情,主要的市场指数全部上涨。我们跟踪的主要市场指数中,2020年4月至2021年8月,涨幅最小的是上证50指数,累计涨幅仅为15.2%,上证指数累计上涨28.9%。除这两个指数外,其余的主要指数累计涨幅均超过了30%,涨幅最大的是创业板50指数,累计上涨幅度超过100%。

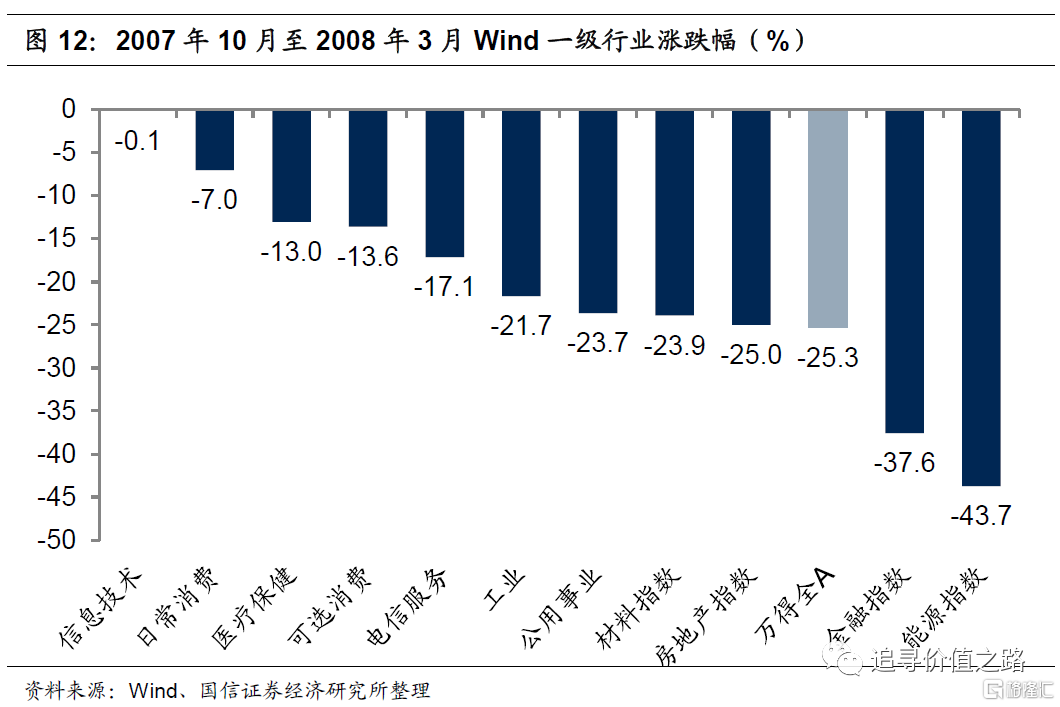

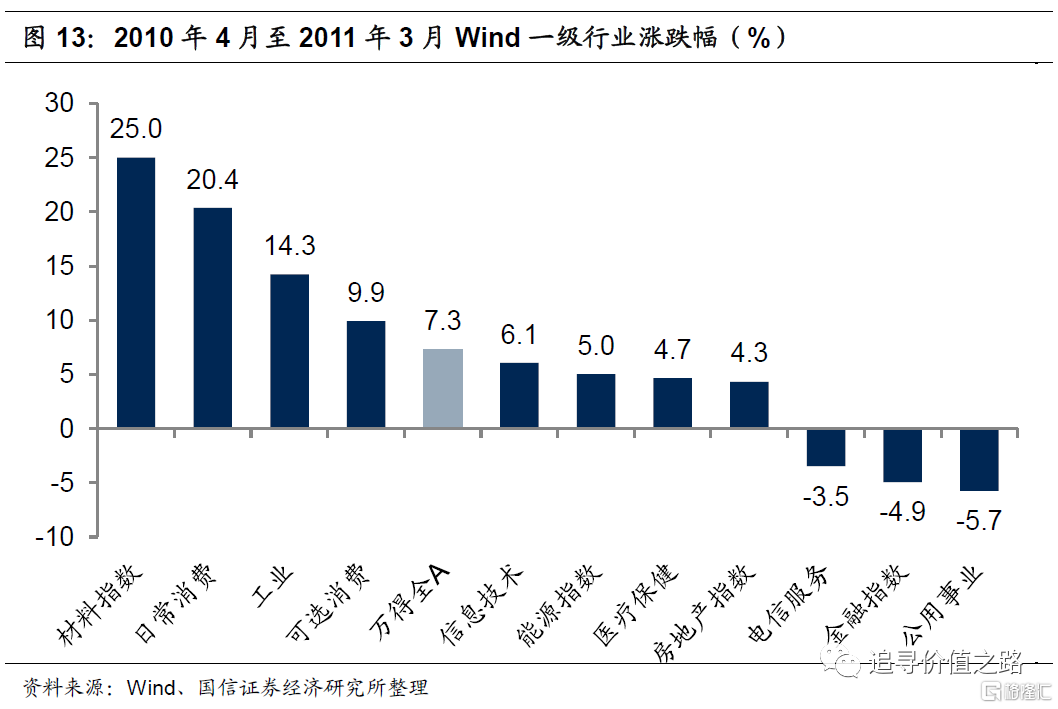

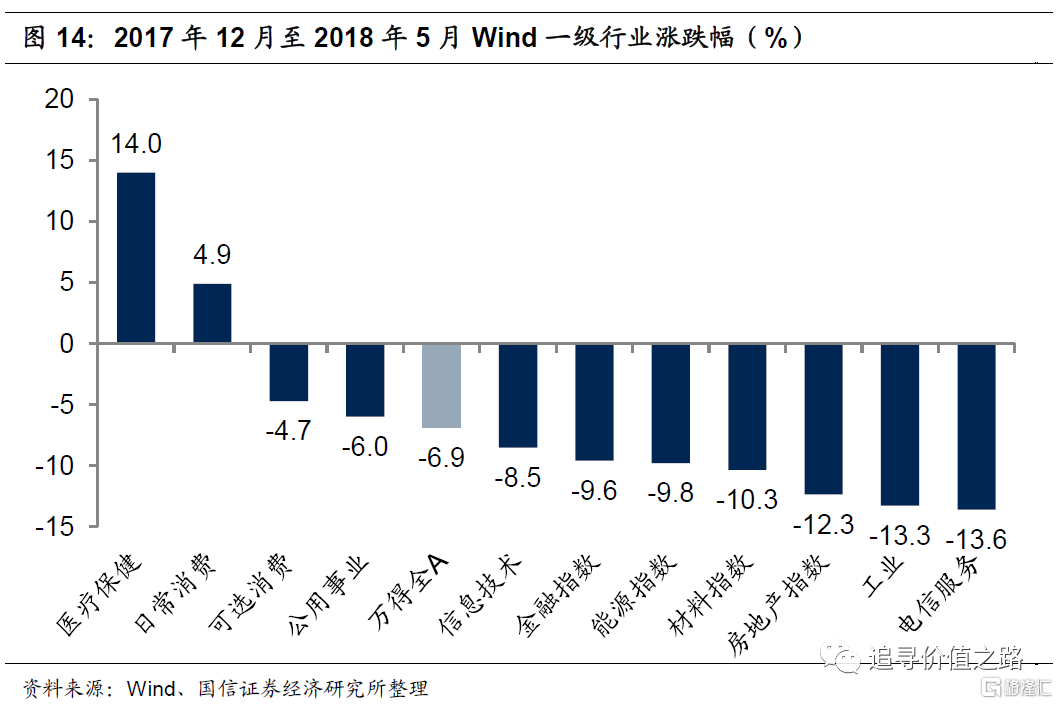

我们在此前的很多报告中梳理过复苏交易行情的特征,其中一个结论是,从时间点上来看,经济基本面的高点、股市的高点以及商品价格的高点具有清晰的领先滞后性,即经济基本面先出现高点,然后是股市,最后是商品价格。我们回顾了2000年以来A股市场三轮完整的交易复苏行情,具体来看,在2006年至2007年经济上行周期中,经济基本面高点出现在2007年三季度,GDP累计增速达到14.4%,随后上证综指在2007年10月触及6124的历史高点,万得全A基本上在2008年1月份见到高点,而大宗商品价格指数的上涨趋势一直持续到2008年7月。同样,在2009年四万亿后,中国经济在2010年的一季度达到了复苏高点,随后开始步入下行周期,万得全A的高点出现在2010年四季度,商品价格在2011年初达到历史高点。2016年在供给侧改革下,经济开始弱复苏,并在2017年三季度达到此轮复苏高点,而上证指数在2018年的1月度达到3587的高点,随后在美股大跌、业绩爆雷等的催化下开始持续调整,不过商品价格直到2018年中才见到高点。

但从当前情况看,本轮全球经济高速回升的阶段或许已经过去,我们认为交易复苏的逻辑也已经基本结束。往后看,需求边际下行,部分大宗商品供不应求的状况有望得到改善,商品价格的上涨或已进入尾声。

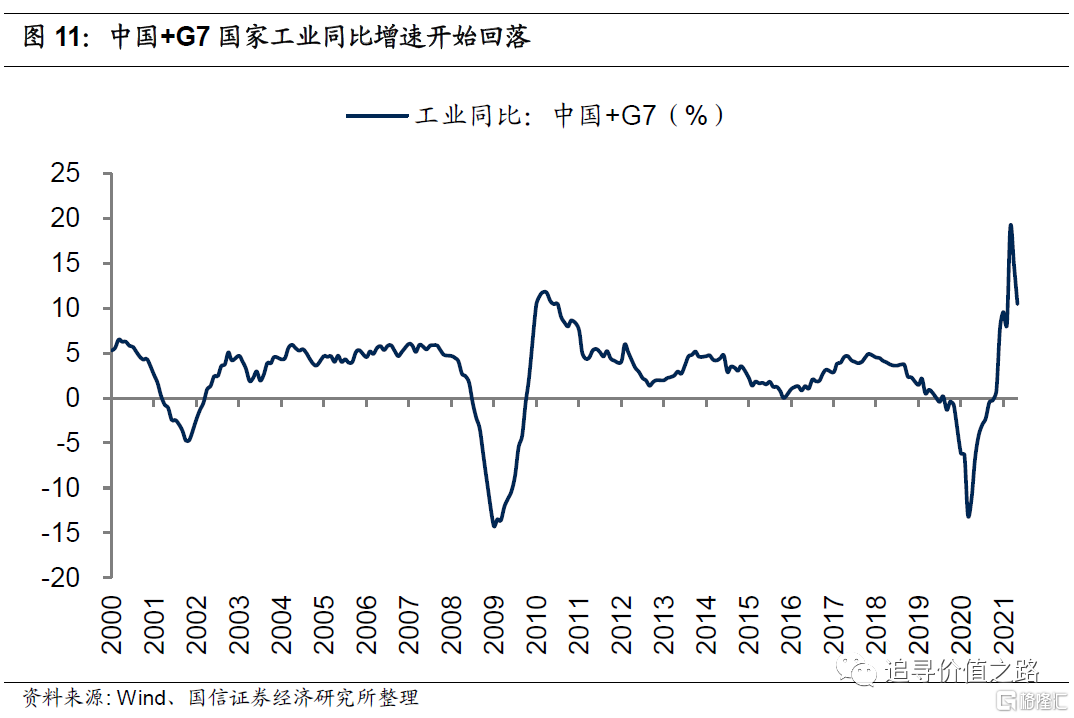

从基本面角度来看,当前国内经济高速回升阶段或许已经过去。统计局最新公布的数据显示,三季度中国经济已经开始有所下行。此外,度量全球经济复苏和增长的“中国+G7”同比增速,也已经开始回落。

当下消费逆周期属性价值凸显

对于商品价格来说,需求出现边际下行,叠加部分大宗商品供不应求的状况有望得到改善,我们预计商品价格的上涨或已进入尾声。从历史经验来看,商品价格的高点往往会滞后于宏观经济的高点出现,滞后时间大约在5-6个月。从“中国+G7”同比增速来看,本轮全球复苏的高点大约在今年的5月份左右,参考以往历史经验,商品价格的高点可能出现在11月左右。

以往经济高点一般对应着物价高企,经济下行初期也往往会伴随着货币政策和流动性的收紧。但本轮经济周期与以往存在显著的不同,当前货币政策并未出现明显收紧,流动性环境仍然宽松,这为权益市场创造了有利的环境;且在以稳为主的政策基调下,我们认为后续货币政策或将继续积极稳健,短期内难以出现转向,所以这一次可能和以前不一样。

结构上看,在过去主要几次商品牛市中,从经济基本面高点到商品价格高点期间(2007年10月至2008年3月、2010年4月至2011年3月、2017年12月至2018年5月),A股市场医药消费等逆周期品种表现往往相对较好。展望后市我们认为,具有逆周期属性、前期调整较为充分的消费和医药板块投资机会值得重点关注。

白酒等消费需求有望持续恢复

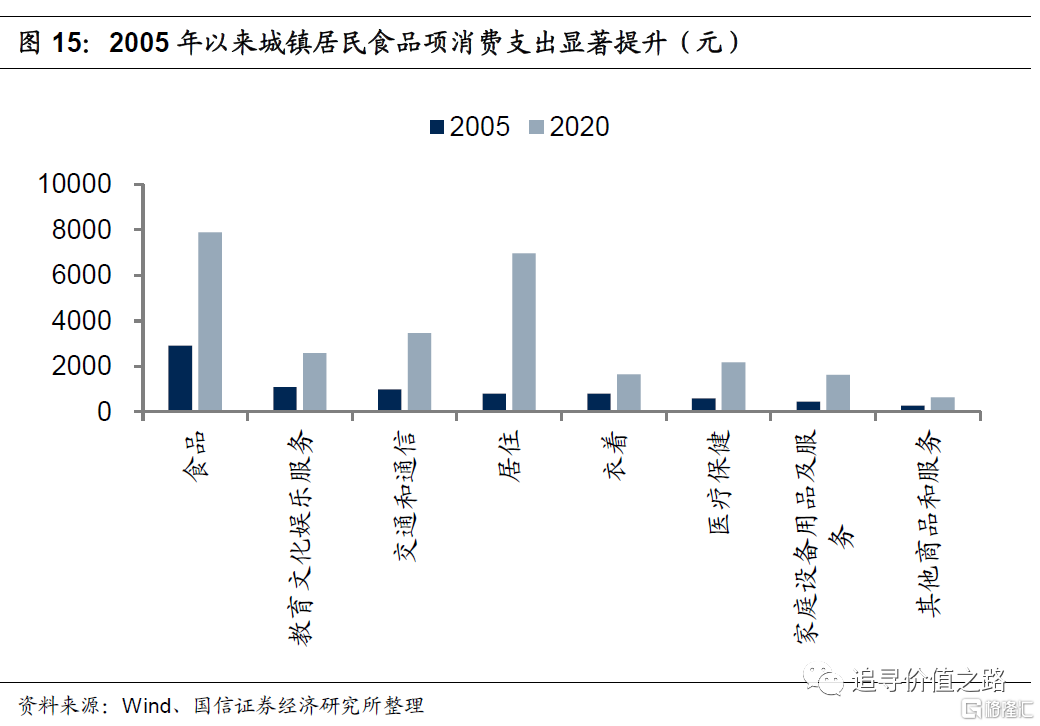

2005年以来城镇居民各项消费性支出均有提升,其中食品项消费支出提升十分显著。2005年我国城镇居民在食品项的人均消费性支出为2914元,而到了2020年食品项支出大幅提升至7881元。同时教育文化娱乐服务、交通和通信、居住、衣着、医疗保健细分项人均消费性支出同样分别由2005年的1097元、997元、809元、801元、601元大幅升至2020年的2592元、3474元、6958元、1645元和2172元。

食品饮料(与医药)为A股两大价值板块之一,行情表现出穿越牛熊的稳定性,尤其是白酒。优质白酒产品在我国有一定的垄断优势,如高端名酒受益于投资拉动和商务宴请,次高端白酒受益于消费升级,中低端白酒受益于城镇化进程,白酒板块的增长驱动逐渐扩散为可选与必须消费两大需求,穿越周期有更多的合理性。

可以看到2010年至今的牛熊市行情中,白酒子板块表现十分亮眼,大幅跑赢wind指数,行情穿越牛熊。白酒行业相对收益是食品饮料中最稳定的子板块,而且近年来愈发凸显穿越牛熊的属性,其亮眼表现不局限于牛熊市的某一个时期,在各个阶段皆有一定的投资价值。

我们认为在消费复苏背景下,白酒需求有望持续恢复:

第一,高端白酒需求旺盛,中长期成长性确定性较高,2021年仍有望实现量价齐升,重点关注价格提升趋势,推荐茅台五粮液泸州老窖;

第二,次高端白酒消费恢复扩容,但在酱酒入局背景下竞争将加剧,酒企渠道及终端费用投入将加大。优选品牌力强具有基地市场,竞争格局较优的品种,推荐山西汾酒,古井贡酒,洋河股份,今世缘等,同时积极关注上市酱酒;

第三,中低端白酒量减价增,光瓶酒将成为行业的大趋势。看好光瓶酒的消费升级和集中度提升,推荐顺鑫农业。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员