本文的重点主要是下面这张图(5年期的美债收益率vs市场预期的通胀率),如果大家对其中的市场机会感兴趣,可以接着往下读~

白线:5年期美债收益率;

黄线:5年期市场预期通胀;

绿线:二者之间的差(5年期美债收益率 - 5年期预期通胀率)

上周FOMC会议之后,各个期限的美债利率都终于有了不错的动作。我们早在7月就提出下半年特别是Q4美长债利率或将有不错的机会。

尽管许多读者担心于新冠变种毒株影响复苏、美国通胀是暂时的、美联储taper要很晚等因素,但是美国10年债在鲍威尔的最新发言后,已强势收于1.5%上方。

更何况美联储内部最近还发生了一些节外生枝的小事(见下图)。近期,美联储官员在疫情期间大肆买股买债的抄底行为,已经被公众和媒体批评为道德困境,如果这些看多美债且管理着联储委员巨额身家的华尔街机构,这次还能“精准”预测美联储的行为,那么这不就等于是联储委员自证其污?为了道德风险和晚节,taper的时机也得存在一定的测不准性质才好。

图:本文是上周写的,而昨天的最新消息:两位美联储地方主席已因涉嫌内幕交易而辞职。而亚特兰大美联储主席仍直接持有银行股票,鲍威尔直接持有股票ETF,估计联储的管理层近期会受到很大的舆论压力。

但是,看似摸不透的美联储,也不是不能解读。在本文,我们将从4个角度来给大家聊聊:鲍师傅、就业、通胀、交易

一,联储的鲍师傅

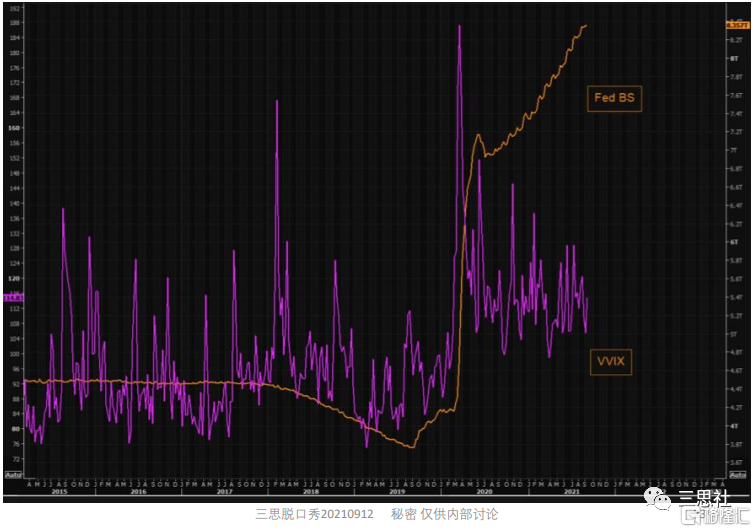

美联储作为全球金融市场的最大“兜底者”(如下图),它的发言和纪要,也许是宏观投资最重要的参考之一。简言之,作为专业的投资者,美联储的纪要值得看十遍,鲍师傅的话儿也值得记在心间。

美联储全力开动的'印钞机',熨平了美股在多次危机中的恐慌情绪

联储的表态,那些四平八稳的官样文章就交给高盛来长篇累牍,在这,我们就只说几个重点,敲黑板那种:

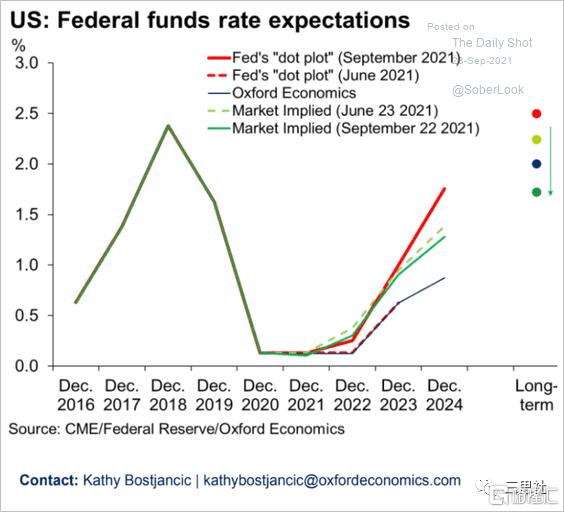

(1)许多委员和鲍本人认为,触发Taper的SubstantialFurther Progress标准已经达到,taper已经非常之近。同时,FOMC委员的共识是taper将于明年年中完成。

(2)认为2022年联储将启动加息的官员比六月多了俩,即从七个增加到九个,目前为9:9平局阶段,2024年利率预测显示,有八个委员预测届时利率水平处于2%以上。

市场经常是灰色幽默的,鲍师傅如此偏向鹰派的发言结束后,市场当夜并没什么动静,也有读者来讨论问为什么债券还不跌,直到第二天…

至于具体的缘由,我们就从下面几个方面来谈一谈。

二,真实的就业

这八月的就业吧,其实鲍师傅已经在答记者问中解释了是因为Delta病毒的黑锅。同时呢,鲍威尔也说了,九月十月只要是合理的就业报告,就都算符合他自己的预期。

分析师行业有句黑话,叫数据不和预期,就去看结构,只要还结构能解释,就先不撕自己的报告,再不行就去找外生冲击,能找到也不撕,实在没辙了再撕。如此看来,就业市场的结构问题和病毒的外生冲击,其实不是那些看多美债的分析师撕报告的理由。

八月的就业报告,由于前几个月累计向上修正了134k,失业率下降 0.2 个百分点至 5.2%,平均小时收入增加 0.6%,因此表面上的整体就业人数未达标,在实际上夸大了就业市场的疲软。其次,大部分薪资放缓都集中在对病毒敏感的酒店业。然而,现在有迹象表明 Delta 浪潮正在见顶,过去几周阳性率有所下降,最近新入院人数有所下降。

更为重要的是,延长和扩大的失业救济金即将到期。对于美国打工人来说,如果没有了慷慨的补贴支持,也是手停口停,不得不去找工作,特别是在疫情已经得到较好控制的蓝党州。对于美国打工人来说,美国7月JOLTs职位空缺公布数为1093.4万人(下图),找到工作的机会大大的。

那么这样来看,尽管美国就业表面上增长疲弱,但整个就业市场对于员工的需求很大很大,职位空缺数比失业员工还多出许多。如果员工和雇主需求能够在未来的的一段时间逐渐匹配,并且疫情得到有效控制,那么劳动力市场在2021-22年度仍然是非常之乐观。

三、供应链的通胀

如果用航运来刻画供应链紊乱,的确没有一丝改观。洛杉矶和长滩的西海岸港口的拥堵情况创下历史新高,有至少 55 艘船在锚泊等待,而且自 7 月 4 日以来一直处于稳步上升态势。

Clarksons 的数据显示,全球有5-6% 的船队因 COVID 导致港口拥堵。因此,航运价格上涨,上海航运交易所集装箱货运指数和波罗的海交易所货运集装箱指数均处于历史高位。

与此同时,美国的大小企业依然是叫苦连天,太平洋两岸的中小企业,此时此刻有着天涯若比邻的共同烦恼。

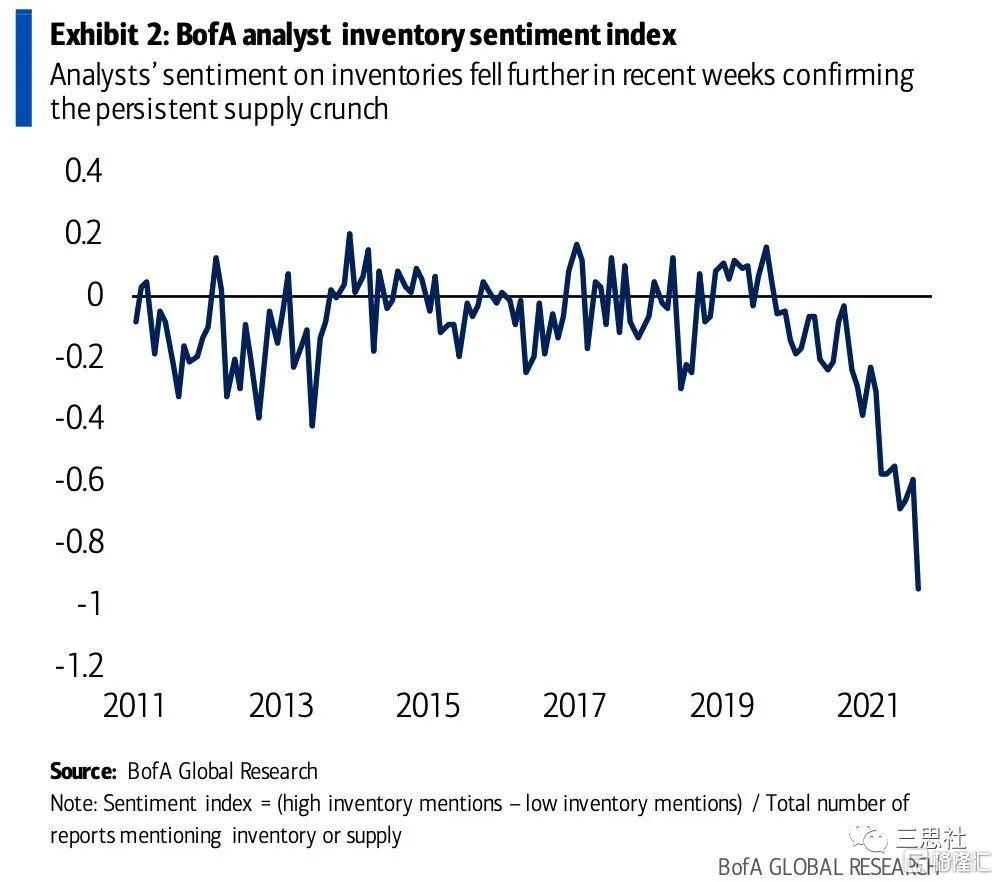

在最新的 8 月 ISM 制造业调查中,积压订单和供应交货时间分别保持在 68.2 和 69.9 的高位,而客户库存从 7 月的历史低点 25.0 反弹至仍然低迷的 30.2。美林的调查发现人们对低库存的担忧加剧,供应链挑战最近变得更加严峻。

图:前几天Costco开始的商品限购,算是以上数据的直观体现

由于8月的wxb新规,我们不能深入讨论太平洋西岸的停工停产和拉升电价、以及海外能源危机的可能重现。但,光是供应链紊乱具有刚性、通胀传导具有黏性这两条理由,就足够让过度压制的美债利率喝一壶。

四、历史重演的交易?

内外压力下的鲍师傅给出的联储语录+太平洋东岸就业市场的真实结构+太平洋两岸共同驱动的通胀,是近期需要重点关注的三大经济逻辑。

但是呢,经济是经济,市场是市场。经济因素必须结合市场的量价趋势,才能作为交易的指导性因素,只谈经济理论很容易溃败于投资实践。

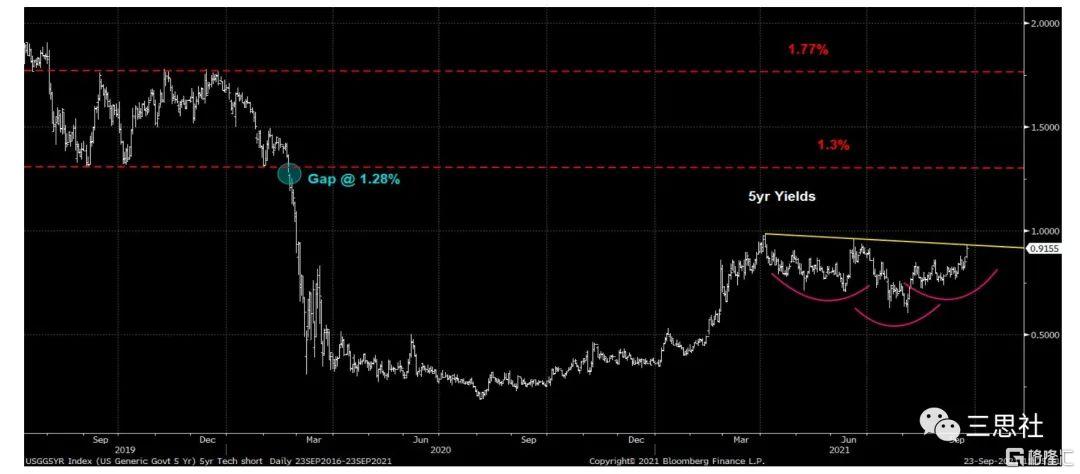

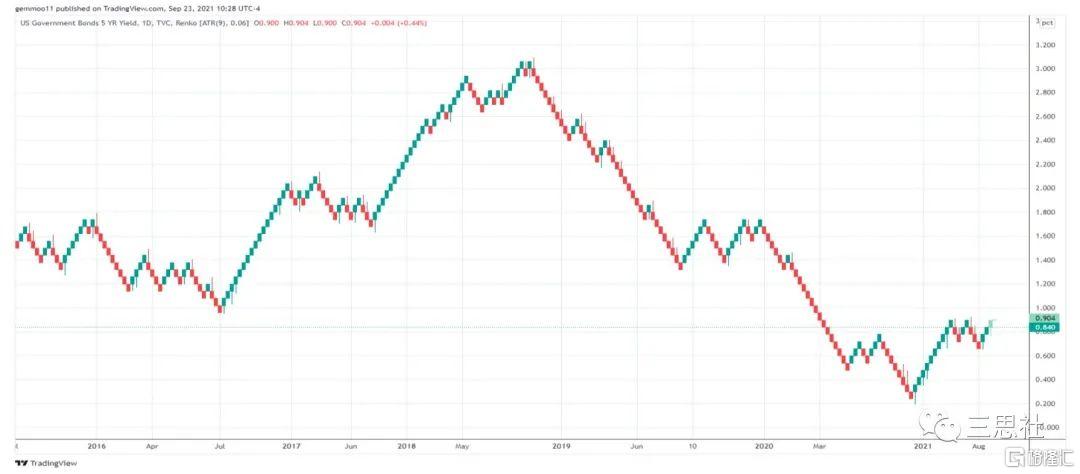

当前,可以先关注美国 5 年期国债收益率的图表走势,它正在测试 0.9%附近的趋势线,这也可以说是头肩倒立的领口。如果真能在这两三周站稳,那么或将填补 1.28% 的缺口,略低于之前的主要支撑位 1.3%。如果美5债比较摇滚,甚至1.77%也是可能的。

图:美国5年期国债收益率,目前刚好突破0.9%的支撑线

同时呢,如果想把价格趋势看的更凝练一些,也可以尝试砖块图。从砖块图上看,空债也是有利可图的。

图:虽然看起来有点简陋,但是在各种复杂的滤波技术面前,砖块图算是祖师爷,卡尔曼滤波只是徒孙

如果有需参与的专业投资人或机构,可以考虑芝商所(CME)上月推出的微型国债收益率期货产品,可选期限包括2年、5年、10年、30年期。

与传统的国债期货不同,这类合约直接挂钩国债利率。这大大方便了一些非全职投资者,大家不用再开着计算公式来倒推国债期货所对应的利率了

而当我们回顾历史,结合2013年的经验(下图左侧),如果美联储的货币政策真的大踏步赶上目前美国复苏和通胀进程中的经济现实,那么类似Taper Tantrum的行情会不会昨日重现?

在本文的结尾,我们把下图留给各位看官自行考虑。虽然由于8月的wxb新规,我们不能明言自己的观点。但是,青山遮不住,毕竟东流去,如果世界开始正常了,市场也该回归正常?

白线:5年期美债收益率;黄线:5年期市场预期通胀;

绿线:二者之间的差(5年期美债收益率 - 5年期预期通胀率)

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员