摘 要

8月份,人民币汇率保持基本稳定,境内外汇供求关系小幅逆转,股票通和债券通项下延续净流入,但净流入规模均较上月减少。

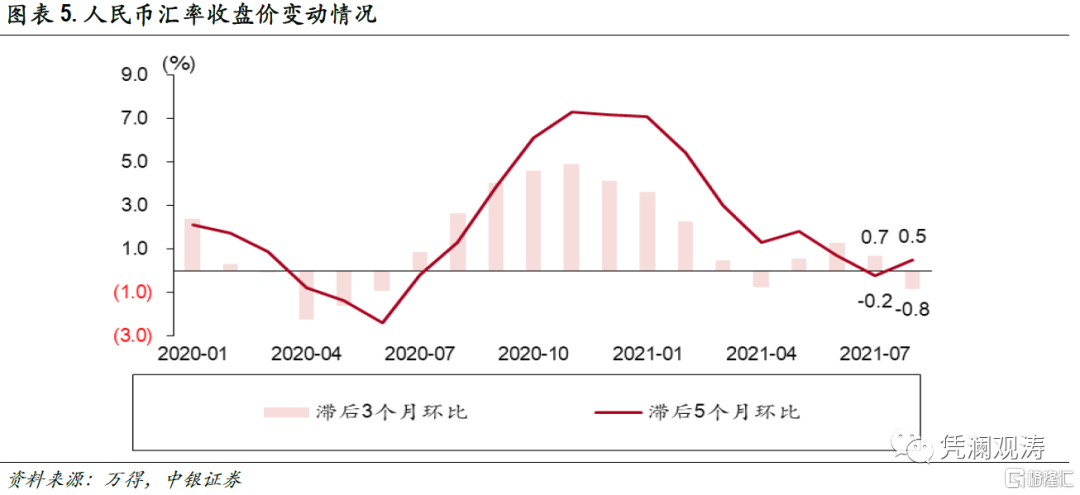

8月份,人民币时点汇率保持基本稳定,波动性继续维持在较低水平;Taper预期对人民币汇率影响有限。当月,滞后3个月和5个月环比收盘价均值涨跌不一,表明汇率变化对不同收账期出口企业财务影响不同,不过最近两个月财务影响总体趋缓。

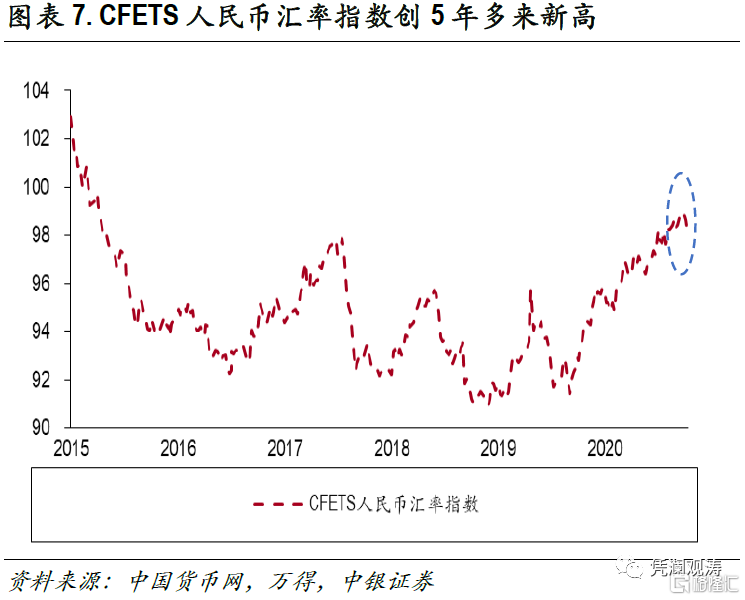

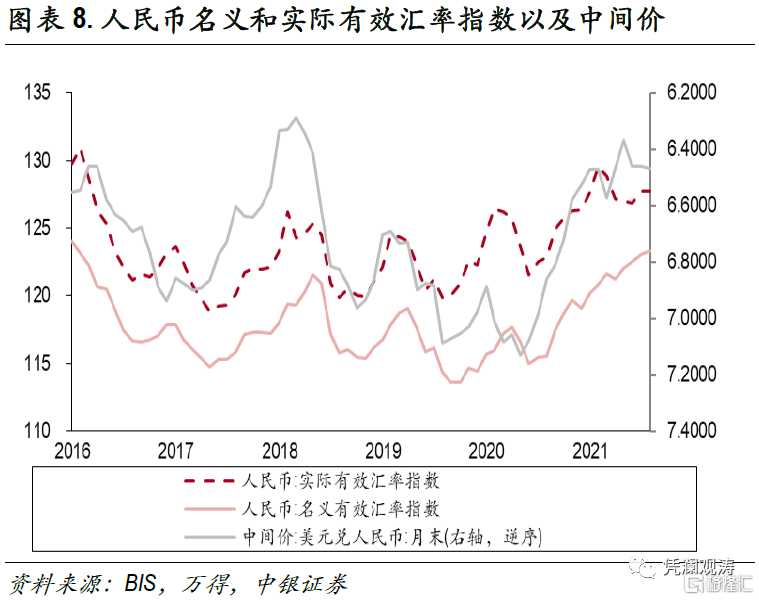

8月份,人民币汇率在非美货币中表现坚挺。当月,CFETS指数创5年多新高;人民币名义有效汇率指数也出现上涨,但实际有效汇率指数与上月持平,较今年2月份有明显下降,显示汇率对出口竞争力的影响缓解。

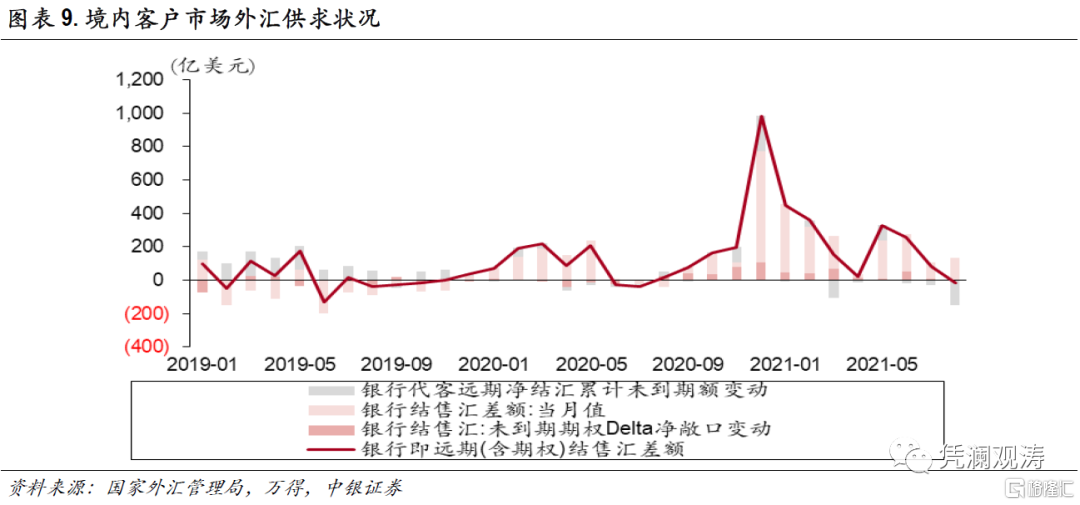

8月份,银行即远期(含期权)结售汇逆差16亿美元,为2020年8月份以来首次逆差。当月,远期净结汇未到期额回落较多,是境内外汇供求关系逆转的主要原因;即期市场结售汇动机保持基本稳定。

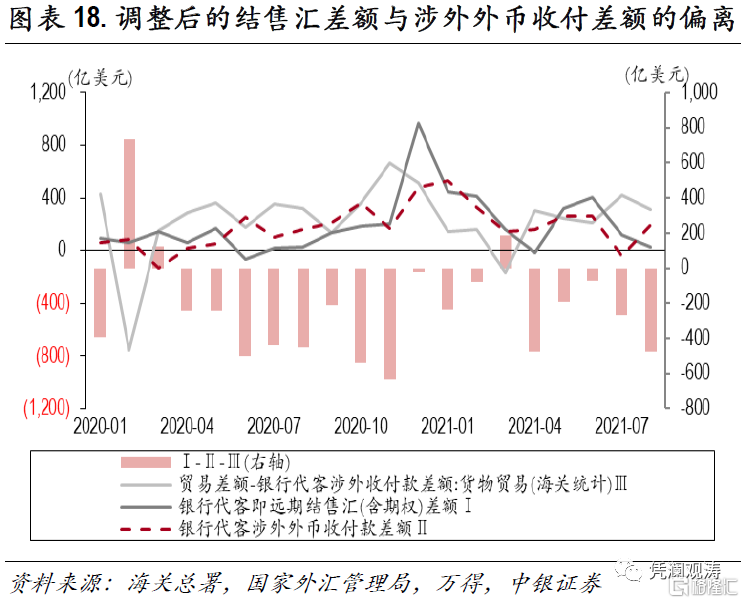

8月份,货物贸易涉外收付款差额与进出口差额的负缺口收窄,但国际收支口径跨境资本偏流出压力继续加大。当月,银行代客即远期(含期权)结售汇顺差28亿美元,小于银行代客涉外外汇净流入196亿美元,差额部分体现为金融机构境内外汇存款增加。

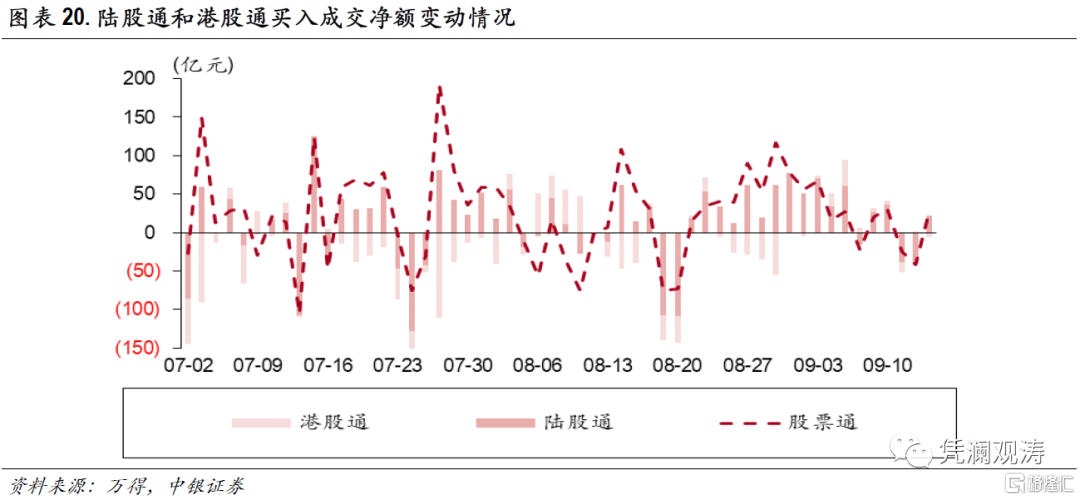

8月份,陆股通累计净买入成交额环比增加,已经连续11个月净买入,显示外资增持人民币股票资产积极性依然较高;港股通累计仍然为净卖出,但环比减少,主因是传媒行业由上月大幅卖出转为买入,反映前期监管政策影响有所缓解;股票通项下累计净流入,但环比减少。

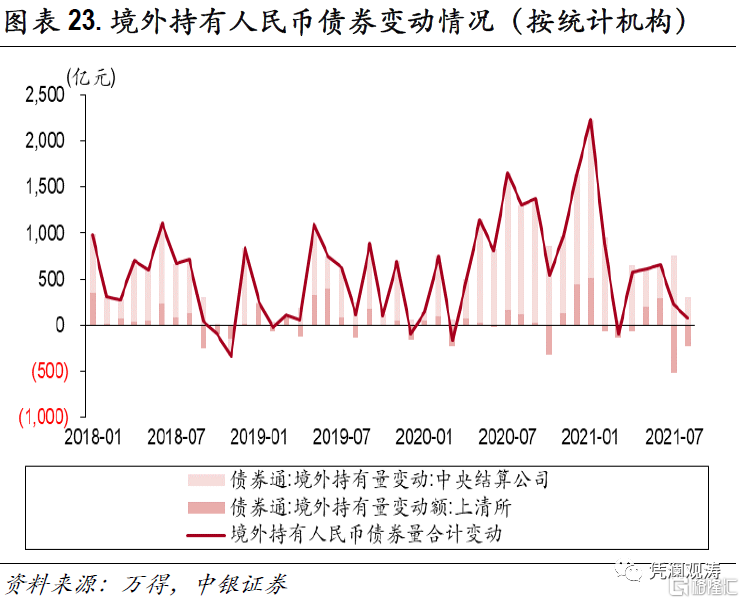

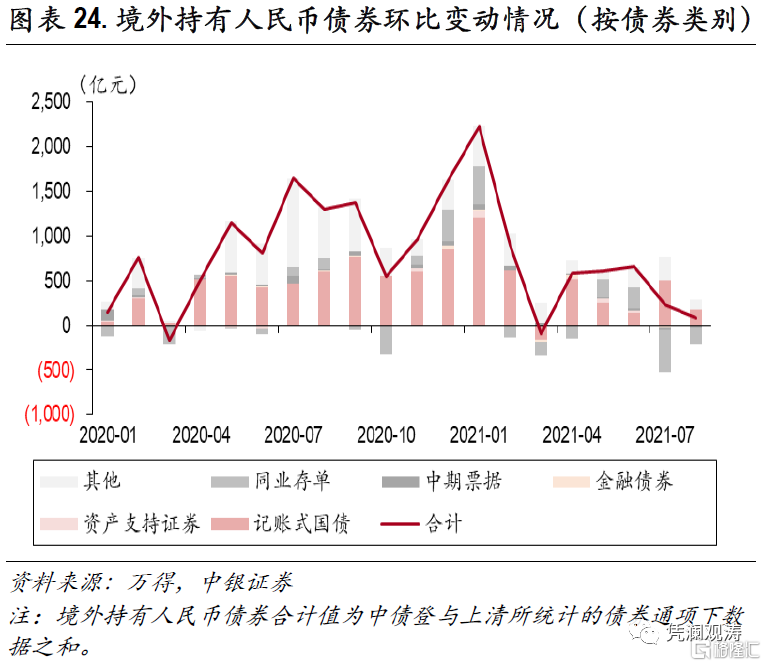

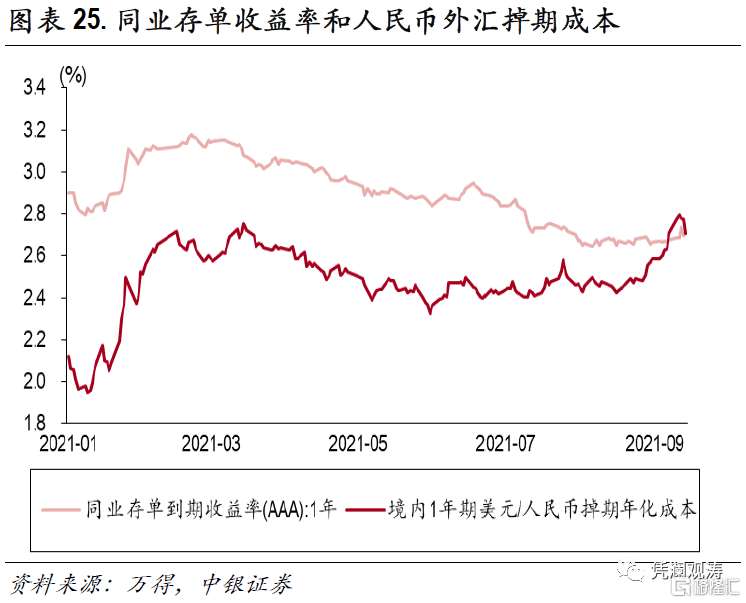

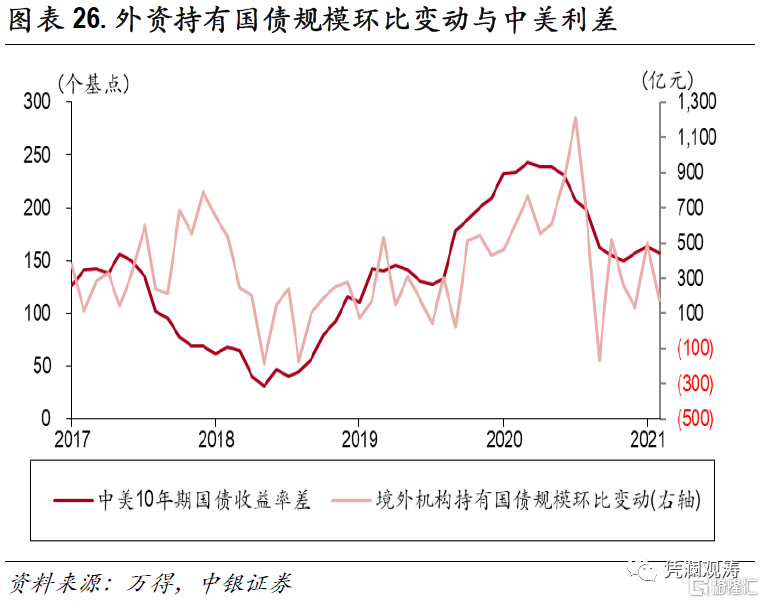

8月份,债券通项下延续净流入,但净流入规模环比减少。其中,境外机构继续减持同业存单,但减持规模下降,可能与当月同业存单收益率回落,同时美元/人民币掉期成本上升但升幅较小有关;境外机构继续增持国债,但增持规模下降,可能受中美利差收窄影响。

正文

9月17日,国家外汇管理局发布了8月份外汇收支数据。现结合最新数据对8月份境内外汇市场运行情况具体分析如下:

Taper预期对人民币汇率影响有限,汇率变化对不同收账期出口企业财务影响不同

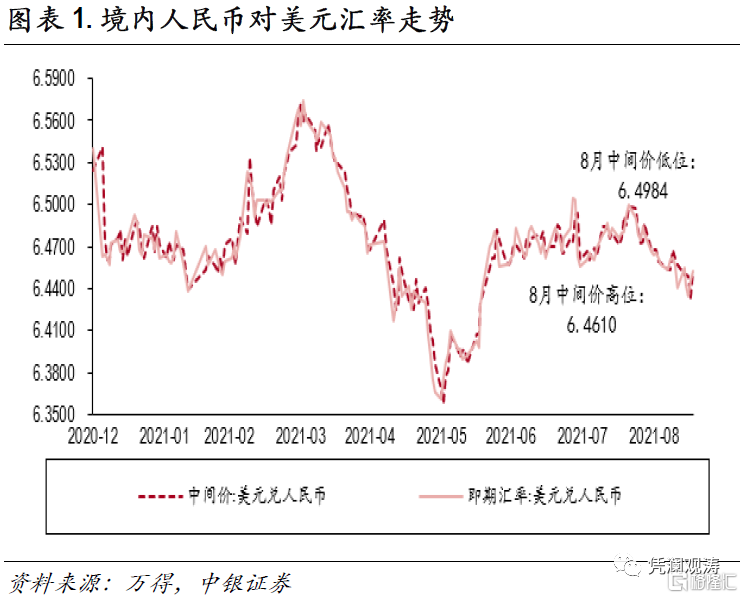

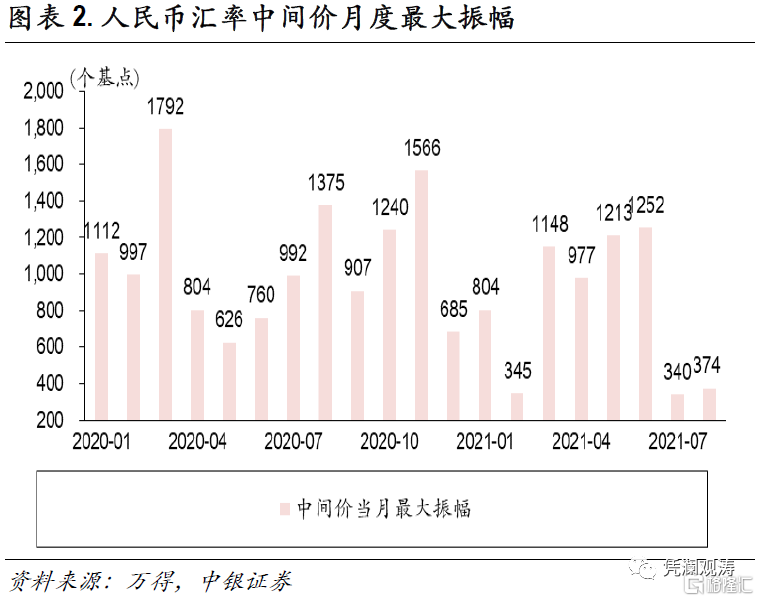

人民币兑美元时点汇率保持基本稳定。8月份,中间价和(境内银行间市场下午四点半,下同)收盘价各贬值0.1%。当月,中间价最高为6.4610(8月3日),最低为6.4984(8月20日),最大振幅374个基点,较上半年月均最大振幅下降61%,显示人民币汇率波动性继续维持在较低水平(见图表1和图表2)。

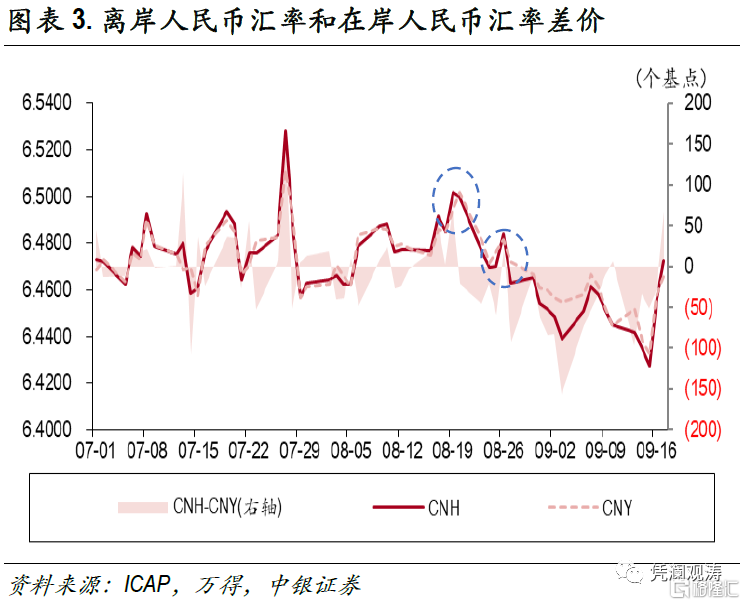

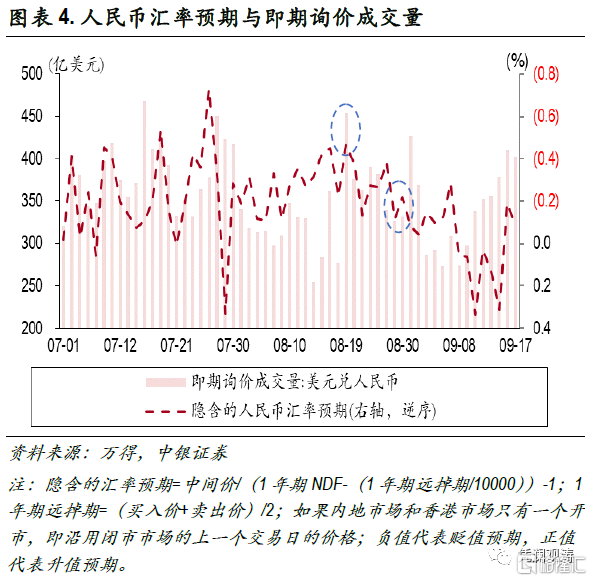

8月19日和27日两个时间点需要特别关注。北京时间8月19日凌晨,美联储公布7月份FOMC会议纪要,向市场传达年内taper的可能。受此影响,当日美元指数升至93.56,创年内新高;1年期无本金交割远期交易(NDF)隐含的人民币汇率贬值预期跳升至0.47%,为当月最强;离岸人民币汇率(CNH)较上日贬值166个基点,在岸人民币汇率收盘价较上日贬值128个基点,均为当月最大跌幅;银行间市场即期询价成交量由上日277亿美元骤升至454亿美元,为当月最大日成交量(见图表1、3、4)。

北京时间8月27日晚10点,美联储主席鲍威尔在杰克逊霍尔全球央行年会上再次表示可能在年内启动taper,并强调taper与加息没有直接联系,与7月份会议纪要内容基本一致,打消了市场关于美联储短期落实taper的担忧,市场风险偏好明显改善。当日,美元指数从上日93.1跌至92.7。8月30日(下个交易日),在岸人民币汇率收盘价较上一交易日升值137个基点,为当月最大涨幅;离岸人民币汇率和银行间市场即期询价成交量并未出现明显变化(见图表1、3、4)。

全月来看,CNH相对在岸人民币汇率(CNY)总体偏升值方向,汇差均值为-12个基点,上月为+13个基点;人民币汇率预期依然偏贬值方向,22个交易日预期均为负值,但月均贬值预期均值为0.26%,仅较上月提升0.04个百分点;银行间市场日均即期询价成交量为339亿美元,较上月日均成交量减少12%,为连续第三个月环比下降(见图表3、4)。

8月份,人民币汇率中间价和收盘价均值分别为6.4772和6.4767,仅较上月贬值0.05%、0.04%。由于外贸企业从出口到收款的时间间隔大约为3至5个月,期间如果人民币贬值,则有助于缓解企业财务压力,否则会加大企业财务压力。8月份,滞后3个月环比的收盘价均值下跌0.8%,滞后5个月环比的收盘价均值上涨0.5%。这显示,人民币汇率变化减轻收款账期较短的出口企业的财务影响,加重收款账期较长的出口企业的财务压力。不过,最近两个月,人民币升值对出口企业的财务影响总体趋于缓解,不论滞后3个月还是5个月的环比涨幅都在1%以内(见图表5)。

人民币在非美货币中表现坚挺,CFETS指数创5年多新高

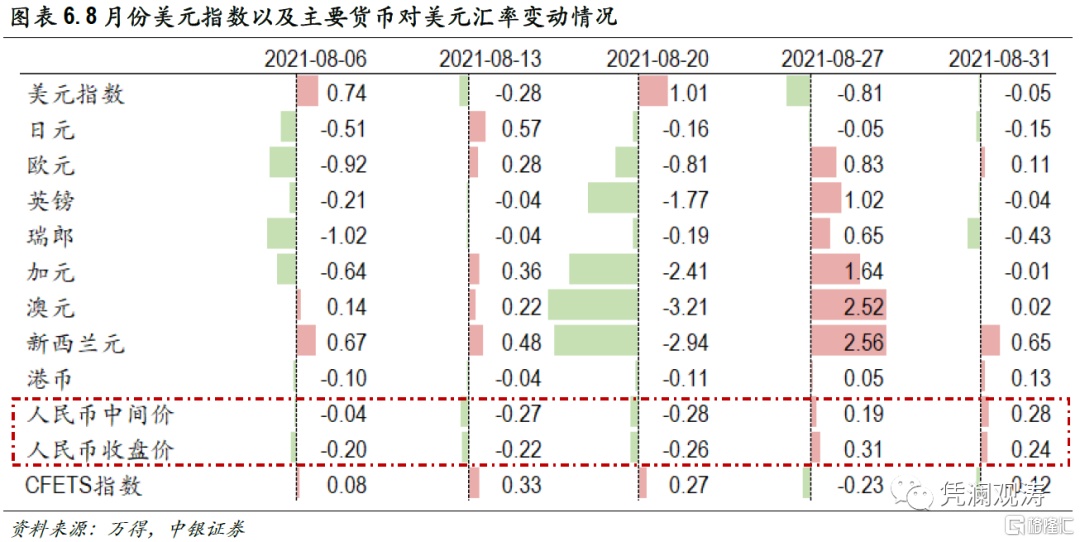

8月份,美元指数经历了先升后降的过程,包括人民币在内的主要非美货币对美元汇率则基本经历了先贬后升的过程。但无论在贬值还是升值过程中,人民币汇率与其它非美货币相比表现更加稳定。8月中上旬,美元指数累计上涨1.5%,非美货币普遍贬值,澳元、加元对美元汇率分别贬值了2.9%、2.7%,但人民币汇率中间价仅贬值了0.6%;8月下旬,美元指数累计下跌0.9%,非美货币基本转为升值,新西兰元、澳元对美元汇率分别升值了3.2%、2.5%,但人民币汇率仅升值了0.5%(见图表6)。

8月份,CFETS人民币汇率指数先升后降,最高点升到8月20日的99.0,为2016年4月份以来首次,当月累计上涨0.3%(见图表7)。同样,国际清算银行(BIS)公布的人民币名义有效汇率指数也上涨了0.2%,8月份升至123,为2016年2月份以来新高。但是,剔除通胀后的人民币实际有效汇率指数与上月持平,较今年2月份(近年来高点)下降1.4%,显示人民币汇率对出口竞争力的影响有所缓解。2020年6月以来至今,人民币实际有效汇率累计升值3.3%,远小于同期人民币汇率中间价累计涨幅10.3%,表明汇率变动对出口竞争力影响有限(见图表8)。

Taper预期触发境内外汇供求关系小幅逆转,远期净结汇未到期额回落较多,即期市场结售汇动机保持基本稳定

8月份,反映境内主要外汇供求关系的银行即远期(含期权)结售汇逆差16亿美元,环比减少97亿美元,为2020年8月份以来首次逆差。其中,银行即期结售汇顺差136亿美元,环比增加39亿美元(银行自身结售汇逆差44亿美元,环比扩大10亿美元;银行代客结售汇顺差181亿美元,环比增加49亿美元);银行代客远期净结汇未到期额环比减少150亿美元,银行代客未到期期权Delta敞口净结汇余额环比减少2亿美元,两项合计,外汇衍生品交易增加外汇需求152亿美元(上月增加16亿美元),是导致境内外汇供求关系小幅逆转的主要原因(见图表9)。

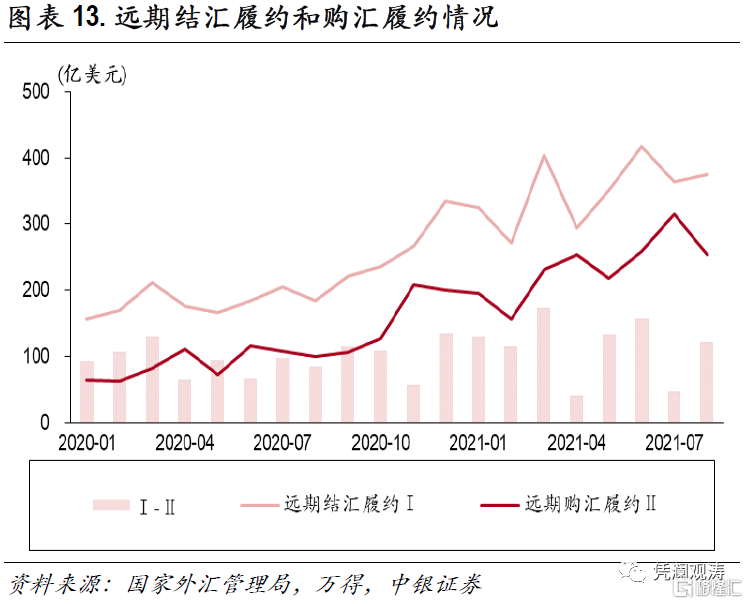

远期净结汇未到期额环比降幅明显,是因为远期净结汇签约额转为逆差,同时远期净结汇履约额顺差扩大。

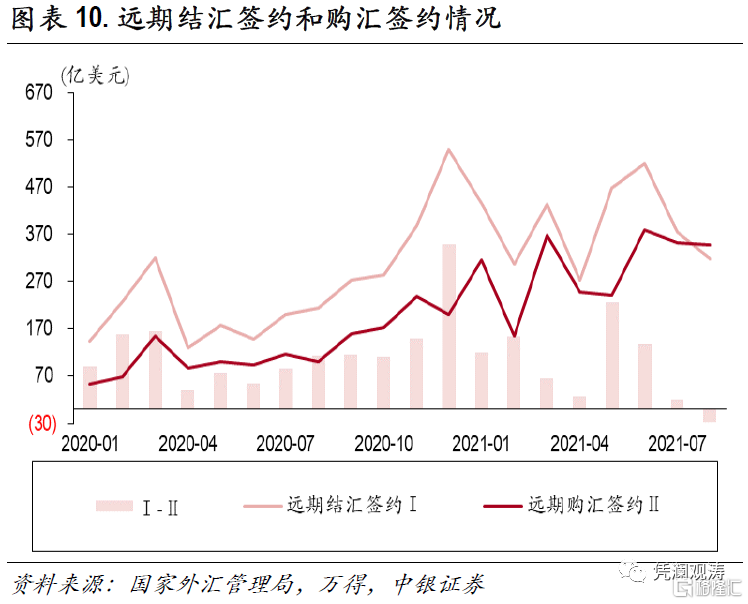

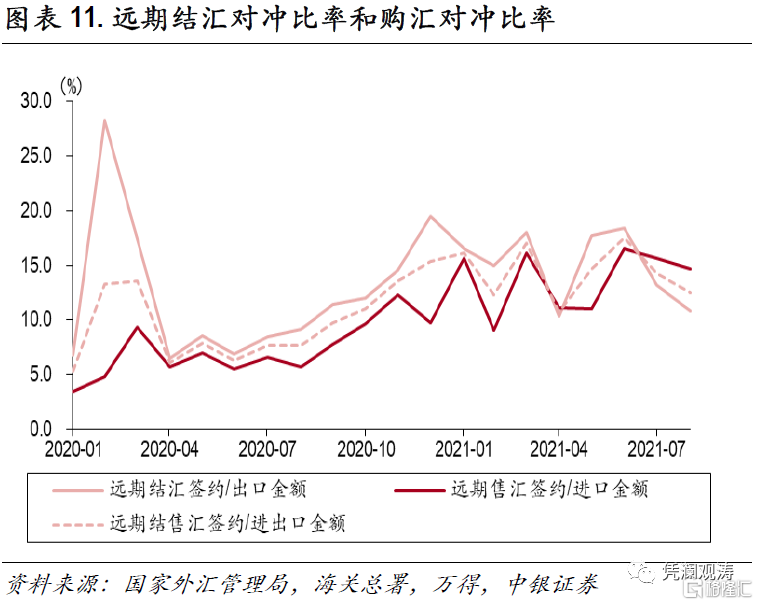

从签约数据来看,8月份远期结汇、购汇签约额分别为318亿和347亿美元,远期净结汇签约额自2018年9月份以来首次转为逆差29亿美元(见图表10)。考虑到远期结汇和购汇签约额可能受进出口规模变化的影响,因此我们观察以远期结(购)汇签约占出口(进口)金额比重衡量的远期结(购)汇对冲比率。8月份,远期结汇对冲比率为10.8%,环比下降2.4个百分点;远期购汇对冲比率为14.7%,环比下降0.9个百分点;前者降幅大于后者,表明当前市场更多在防范人民币汇率贬值风险(见图表11)。

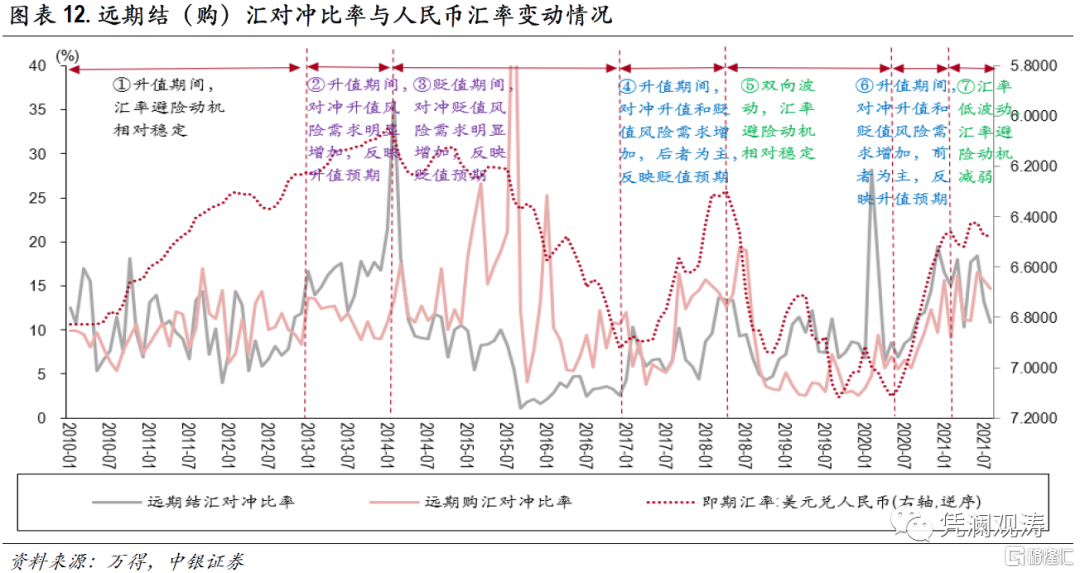

观察远期结汇和购汇对冲比率的历史数据可以发现,市场主体在不同阶段的汇率避险行为不同。2013年至2016年期间,市场汇率避险行为主要是应激型:人民币升值时,市场对冲升值风险的需求增加;人民币贬值时,市场对冲贬值风险的需求增加。而2017年之后,人民币升值时,市场对冲升值和贬值风险的需求都会增加。这主要是因为人民币汇率预期形成机制从之前的外推型预期转向分化,不同市场主体在同一时期的汇率预期不同,因此远期结汇和购汇对冲比率会同时上升。目前二者均处于历史较高水平,表明市场汇率风险中性意识增强。但美中不足之处在于,当汇率单边升值时,例如2020年6月至2021年2月,远期结汇对冲比率持续高于远期购汇,意味升值预期更强(需要强调的是,此处预期仅指进行远期结汇和购汇的企业预期,可能与市场整体预期存在背离);当汇率双向波动且汇率波动性降低时,市场主体的汇率避险动机总体减弱,2021年8月以远期结售汇签约占进出口额比重衡量的远期结售汇对冲比率为12.5%,连续两个月下降(见图表12和图表11)。

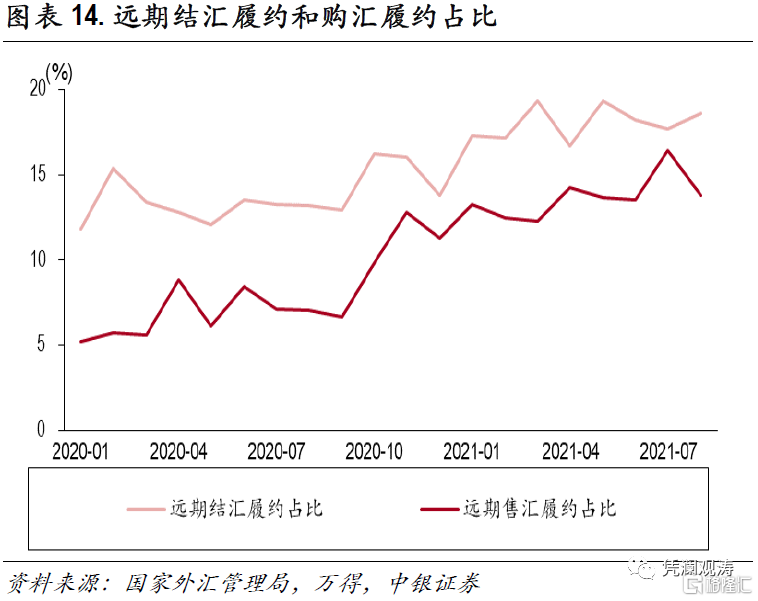

从履约数据来看,8月份远期结汇履约额环比增加11亿美元,远期购汇履约额环比减少63亿美元,远期结汇履约和购汇履约顺差环比增加74亿美元(见图表13)。从银行即期结售汇中的远期结汇和购汇履约占比来看,8月份远期结汇履约占比为18.6%,环比上升0.9个百分点;远期购汇履约占比为13.8%,环比下降2.6个百分点(见图表14)。这反映了市场前期以对冲升值风险为主,现在大量到期履约,导致未到期远期结汇额减少,而未到期远期购汇额增加。在远期净结汇签约额为负的情况下,加速了未到期远期净结汇额下降,增加了即期市场银行提前净买入外汇的需求。

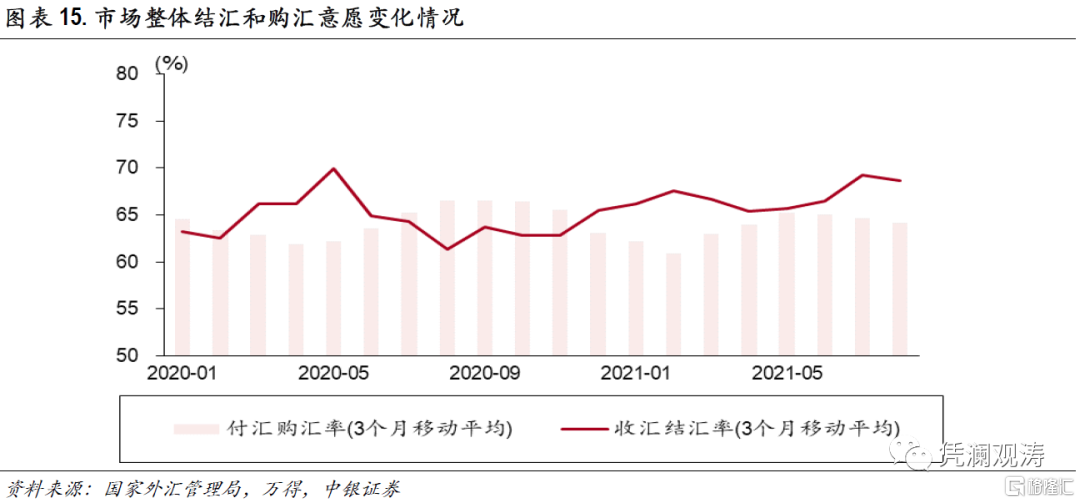

市场结售汇意愿双双回落,但保持了基本稳定。8月份,3个月移动平均的收汇结汇率和付汇购汇率分别为68.6%、64.2%,环比分别回落了0.6、0.5个百分点(见图表15)。

货物贸易涉外收付款差额与进出口差额的负缺口收窄,但国际收支口径跨境资本偏流出压力继续加大

8月份,海关统计口径的货物贸易涉外收付款顺差273亿美元,环比增加126亿美元;海关总署公布的货物贸易顺差583亿美元,环比增加17亿美元;二者差值为-310亿美元,上月为-418亿美元,负缺口收窄(图表16)。

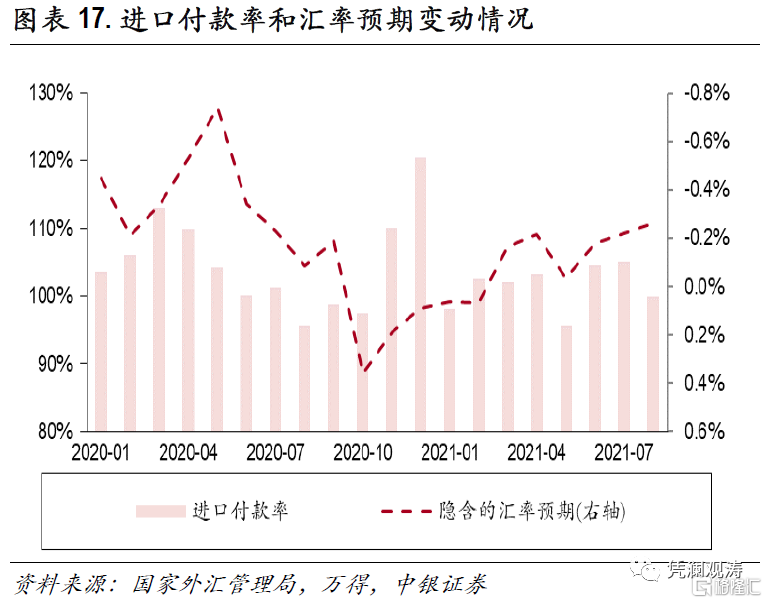

当月,进口多付款(即货物贸易涉外支出与进口金额的差值)环比下降116亿美元,出口少收款(即货物贸易涉外收付与出口金额的差值)环比增加9亿美元,进口多付款减少是货物贸易顺收顺差缺口收窄的主要原因(见图表16)。之所以会存在进口多付款,是因为进口企业可能提前支付货款或者支付此前的延迟货款。而在近期汇率贬值预期略有增强的情况下,进口企业理论上应该加快对外支付。6、7月份进口付款率为105%,较5月份明显提高(见图表17)。因此,8月份进口多付款环比减少的可能原因是,企业支付前期延迟货款的需求减少。

8月份,银行代客即远期(含期权)结售汇顺差28亿美元,环比减少87亿美元;银行代客涉外外汇净流入196亿美元,环比增加233亿美元;二者缺口为-167亿美元,上月为+153亿美元(见图表18)。这意味着,8月份部分涉外外汇净流入并未转化为结售汇顺差,而转化为境内外汇存款的增加。当月,金融机构境内外汇存款环比增加了167亿美元。需要指出的是,虽然银行代客涉外外汇收付差额与银行代客结售汇差额的差值,与金融机构境内外汇存款变动额存在较强的正相关关系,但可能由于数据发布机构不同(银行涉外收付款和结售汇数据由外汇局发布,金融机构外汇存款数据由央行发布),统计口径存在差异,因此两个指标并不总是完全吻合(见图表19)。在前述缺口基础上,我们剔除8月份货物贸易进出口差额与涉外收付款差额的缺口310亿美元,得到调整后的缺口为-478亿美元,而上月缺口为-266亿美元,显示8月份国际收支口径的跨境资本偏流出压力进一步加大(见图表18)。

股票通和债券通项下延续净流入,但净流入规模均较上月减少

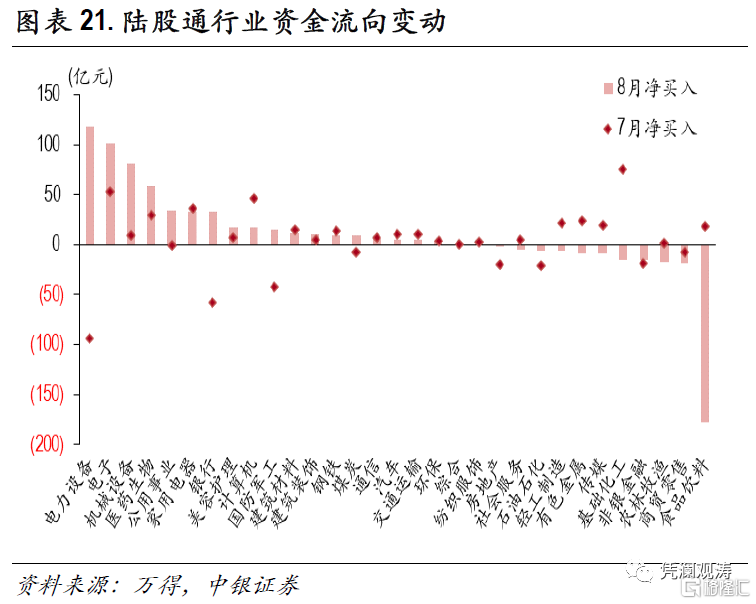

从股票市场来看,8月份,陆股通项下(北上)累计净买入成交额269亿元,连续11个月净买入,较7月份增加161亿元,显示外资增持人民币股票资产积极性依然较高。其中,8月19日和20日单日净卖出规模均超100亿元,主要受taper预期影响,但8月23日至31日均转为净买入(见图表20)。对比7、8月份陆股通行业资金流向可知,8月份陆股通净买入规模环比增加的主要贡献行业是电力设备,该行业由上月净卖出93亿元转为净买入119亿元;其次为银行和机械设备,前者由上月净卖出58亿元转为净流入32亿元,后者净买入规模由9亿元增至81亿元(见图表21)。

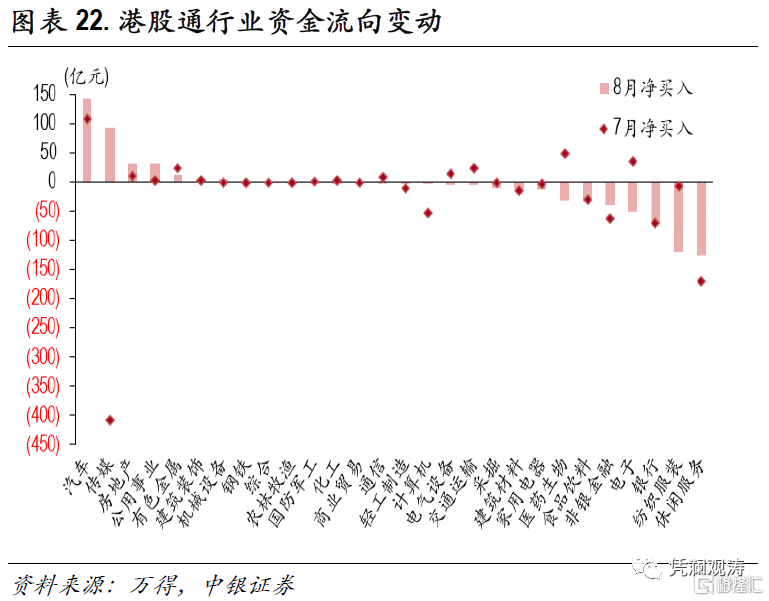

同期,港股通项下(南下)累计净卖出成交额为164亿元,22个交易日中只有8个交易日为净买入,而上月累计净卖出成交额为530亿元,21个交易日中只有5个交易日为净买入(见图表20)。对比7、8月份港股通行业资金流向可知,8月份港股通资金净卖出规模环比减少的主要贡献行业为传媒,该行业由上月净卖出409亿元转为净买入94亿元,行业指数跌幅由上月16.8%收窄至3.2%,反映前期教育、互联网等行业的监管政策影响有所缓解(见图表22)。

陆股通与港股通累计净买入成交额轧差合计,当月股票通项下累计净流入525亿元,较上月减少112亿元人民币(见图表20),这支持了CNH走势相对CNY偏强。

从债券市场来看,8月份,上清所统计的境外持有人民币债券量环比减少221亿元,连续2个月净减持,但净减持规模低于上月的520亿元(见图表23)。其中,同业存单净减持182亿元,上月净减持475亿元,仍然是主要减持品种(见图表24)。当月,中央结算公司统计的境外持有人民币债券量突破3.4万亿元,环比增加305亿元,连续33个月净增持,但净增持规模远低于上月的754亿元(见图表23)。其中,记账式国债净增持173亿元,上月净增持500亿元(见图表24)。8月份,债券通项下,境外持有人民币债券规模环比增加84亿元,较今年前7个月月均净增持额732亿元减少了89%,为2020年4月份以来次低(今年3月净减持90亿元)(见图表24),显示外资增持人民币债券资产的势头有所减缓。

8月份,外资继续减持同业存单,但减持规模环比下降。这可能与当月同业存单收益率回落,同时美元/人民币掉期成本上升但升幅较小有关。当月,1年期AAA级同业存单收益率均值为2.66%,环比下降0.11个百分点;外汇掉期成本为2.47%,环比仅上升0.01个百分点(见图表25)。8月份,外资继续增持国债,增持规模也出现环比下降。这可能受中美利差收窄影响。当月,日均中美10年期国债收益率差为157个基点,而上月为164个基点(见图表26)。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员