摘要

外资小幅净流入,大幅增持美债,小幅增持美股。2024年2月外资小幅净买入美国证券资产516亿美元,逆转了1月小幅净卖出的局面。从投资者分类来看,官方外资净买入155亿美元美国证券资产,为连续四个月持续净买入;私人外资净买入362亿美元,逆转了1月小幅净卖出的局面。从TIC三大项目来看,美国长期证券项目录得715亿美元的净流入,为连续四个月持续录得净流入;外资净买入短期证券105亿美元,逆转了1月小幅净卖出的局面;外资减持银行现金(银行负债变动)303亿美元,为连续第三个月减持。2月份美国经济活动和通胀仍较强,市场继续回吐宽松预期,美元、美债长端收益率和美股则继续携手走高。当月,外资对美国国债“买长也买短,以长为主”,继续边际拉长久期;在美股续创新高的背景下保持谨慎,仅小幅买入美股。

外资逆势大幅净买入美债,但中资继续净减持。2024年2月末,外资持有的美国国债市值上升200亿美元,其中,估值负贡献估算为714亿美元,净买入金额接近1000亿美元。2月份,欧元区、英国和日本分别净买入365亿、96亿和327亿美元,中资则净卖出139亿美元。当月,中资机构净卖出美债和政府机构债157亿美元,但小幅净买入5亿美元企业债和10亿美元美股;2月末中资美债和政府机构债持仓合计下降305亿至1.03万亿美元,企业债和美股的持仓则分别小幅上升至201亿和3407亿美元。中资机构减持美国中长期证券资产的基本趋势仍然延续。

美国经济活动和通胀韧性近期均偏强。一方面高频经济数据仍然指向劳动力市场和整体经济活动的强劲,另一方面3月通胀数据仍然较强。在美国经济“不着陆”概率显著提升的背景下,叠加全球地缘政治风险可能对美国未来的通胀路径带来的不确定性,市场对美联储宽松预期做出了显著的回调。与此同时,近期美联储则也开始“顺水推舟”地对前期坚持的“2024年全年降息三次”的政策路径引导进行调整。未来数月,美国通胀或仍将处于较高水平,美联储货币政策再次滞后于通胀曲线的风险有所上升,美债的套息空间或仍将处于历史较高水平,美股预期回报也尚未出现快速恶化的迹象。短期而言,美国证券类资产对于全球资金或仍具有一定的吸引力。

风险提示:美联储货币政策显著偏离市场预期,美国经济发展偏离预期,地缘政治局势发展超预期。

正文

一、外资小幅净流入,大幅增持美债,小幅增持美股

当地时间2024年4月17日,美国财政部发布了2024年2月份的国际资本流动(TIC)报告。数据显示,2024年2月外资小幅净买入美国证券资产,逆转1月小幅净流出;官方外资连续四个月持续净买入,私人外资在1月小幅净卖出后重新净买入。

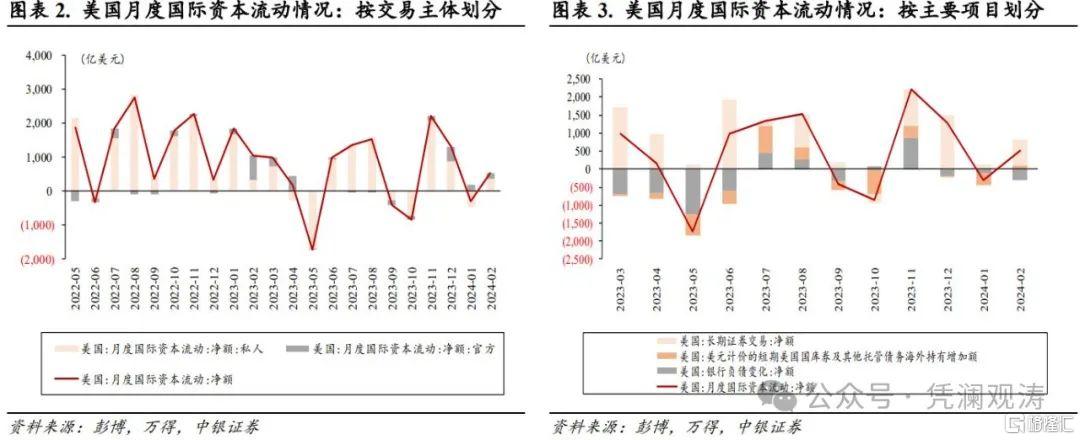

2024年2月,外国投资者在美净增持证券资产(包括长期证券、短期证券以及银行现金)516亿美元(见图表1),逆转了1月小幅净卖出的局面。从投资主体看,官方外资(包括央行和主权财富基金)在2024年2月净增持155亿美元(见图表2),为连续第四个月持续净买入(四个月合计净买入904亿美元),但显著弱于上年2月734亿美元的净买入;私人外资(包括国际机构、区域性机构、对冲基金、银行等)净买入362亿美元,逆转了1月小幅净卖出的局面,也强于上年同期312亿美元的净买入。

从TIC三大项目来看,2024年2月外资连续四个月净增持美国长期证券,同时重新开始净增持短期证券,但连续三个月净减持现金;在美股走高推动下,外资美股持仓存量上升至约15.6万亿美元,而尽管估值下降,但在大幅净买入推动下,外资美债持仓存量小幅增加,整体水平仍接近8万亿美元。

从资产结构上看,在考虑了美国本土投资人和外资的跨境交易之后,2月美国长期证券项目(包括中长期国债、机构债、企业债以及股票)录得715亿美元净流入(见图表3),为连续第四个月净流入(四个月合计净流入3359亿美元),但显著弱于上年同期1510亿美元的净流入。在长期证券项目下,外资净流入1457亿美元,而美国本土投资人净流出741亿美元(即美国投资人净买入境外证券);外资净买入短期证券(包括短期美国国库券及其他托管债务)105亿美元,逆转了1月小幅净卖出的局面,上年同期为净卖出326亿美元;外资减持银行现金(银行负债变动)303亿美元,为连续第三个月减持(三个月合计减持635亿美元),也高于上年同期138亿美元的净减持。

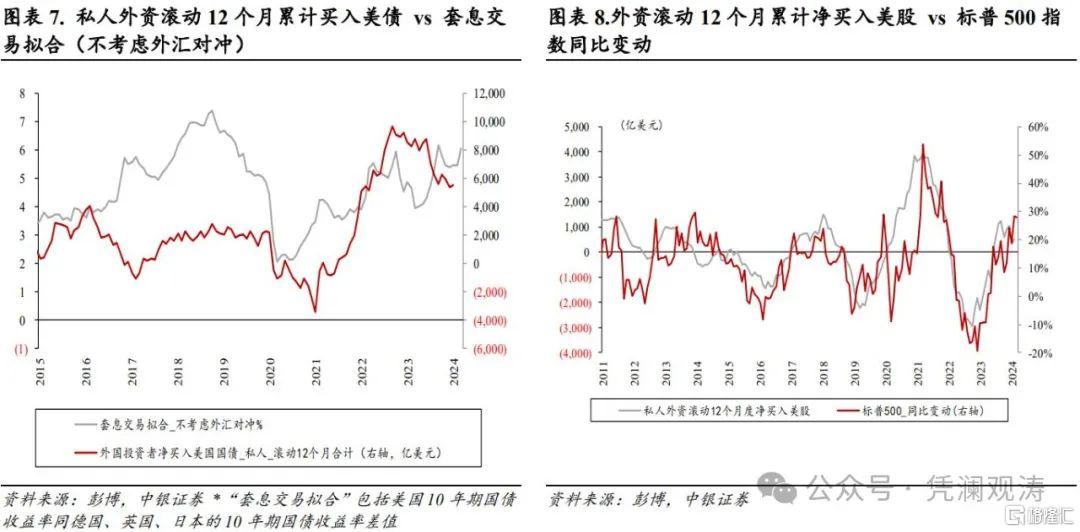

从外资持有美国证券资产的存量角度看,截至2024年2月底,外国投资人持有美国国债市值由1月末的约7.95万亿美元(市场占比约29.3%)上升至7.97万亿美元(市场占比约29.1%,见图表4),环比上升约200亿美元(其中估值负贡献估算为约714亿美元);持有美国股票由1月末的约14.8万亿美元(市场占比约28.6%)上升至约15.6万亿美元(市场占比约29.1%),环比上升约7242亿美元(其中估值正贡献估算为约6000亿美元)。可见,外资美债持有的增加主要依赖于大幅净买入,而美股持有的增加则主要依赖于美股的估值提升。

从证券资产项目来看,2月外资对美国国债“买长也买短,以长为主”,继续边际拉长久期;在美股续创新高的背景下保持谨慎,仅小幅买入美股。

从投资人划分来看,2024年2月私人外资净买入362亿美元的美国证券资产(见图表5),逆转了1月的小幅净卖出。从具体项目来看,私人外资净买入1175亿美元的长期证券,其中:净买入中长期国债714亿美元,为连续第五个月持续净买入(四个月合计净买入2675亿美元),并且是2023年11月以来的新高;净卖出股票40亿美元,为连续两个月净卖出(两个月合计净卖出204亿美元)。与此同时,私人外资净卖出了68亿美元的短期证券,其中净卖出短期美国国库券49亿美元,为连续两个月净卖出(两个月合计净卖出331亿美元)。

另一方面,2月官方外资净买入了155亿美元的美国证券资产,为连续第四个月持续净买入(四个月合计净买入904亿美元)。从具体项目来看,官方外资净买入了282亿美元的长期证券,其中:净买入了174亿美元的中长期国债,为连续第三个月持续净买入(三个月合计净买入462亿美元);净买入了44亿美元的股票,为连续第三个月持续净买入(三个月合计净买入175亿美元)。与此同时,官方外资小幅净买入了172亿美元的短期证券,其中净买入了160亿美元的短期美国国库券,为连续第五个月持续净买入(五个月合计净买入318亿美元),并且是2023年7月以来的新高。

2024年2月公布的数据显示美国经济活动和通胀仍较强,市场继续回吐宽松预期,美元、美债长端收益率和美股继续携手走高。

具体来看,1月份,非农新增就业岗位(初值)35.3 万人,显著高于21.6万人的前值以及市场预期的 18.5 万人;失业率为 3.7%,同前值持平并低于市场预期的 3.8%;CPI 同比增速由去年12月的 3.4%下降至 3.1%,但仍高于市场预期的 2.9%。与此同时,尽管Markit和ISM制造业PMI 走势有所分叉,但整体都呈现出一定的触底回升的势头。一系列衡量金融条件的指数(例如高盛金融条件指数和芝加哥联储金融条件指数)在2月也都进一步走向宽松,显示金融风险趋缓。

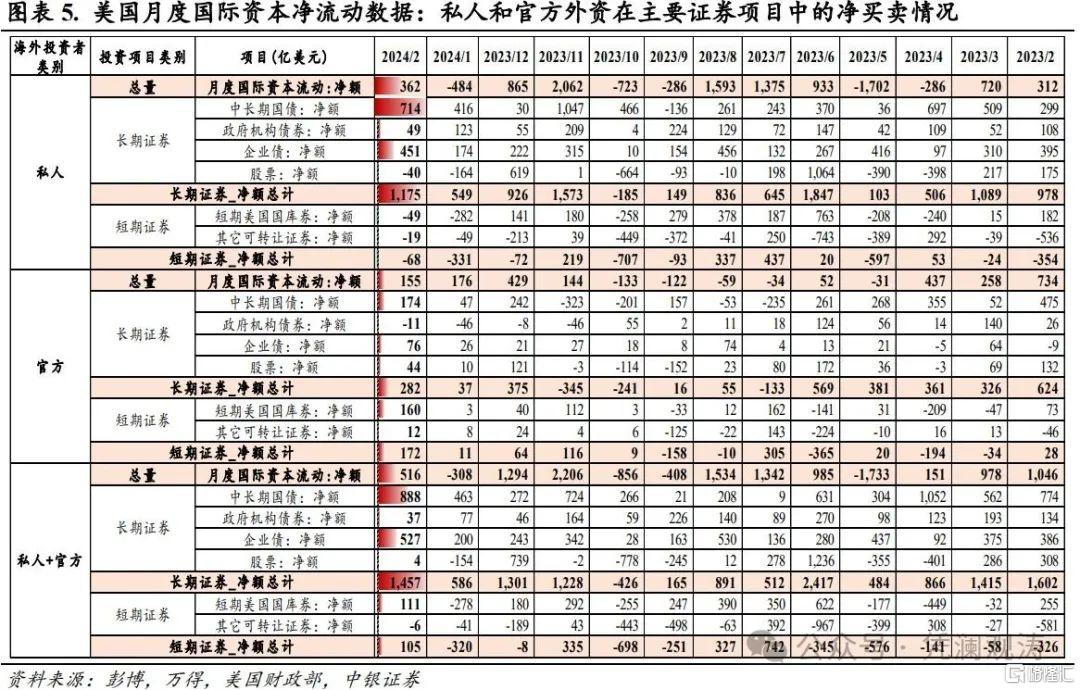

在上述经济数据背景下,市场自2023年12月以来的对于美联储货币政策放松的预期进一步回调,但经济数据的强劲仍然助力美国风险资产走高,美元、美债长端收益率和美股携手走高的特点在2月得以延续(见图表6)。具体来看, 2月美债曲线较整体上移,其中曲线中部上移幅度最大(6个月、3年以及10年期美债收益率在2月分别走高约11、43和34个基点)。当月,美债的长端套息空间整体仍处于近期的较高水平(见图表 7),这有助于解释外资对于美债的持续青睐。外资对美国国债“买长也买短,以长为主”,边际拉长久期的做法则可能意味着外资仍认为美联储未来的货币政策“易松难紧”,因而选择增加久期暴露。与此同时,2月全球风险资产呈现普涨态势,美股三大股指均有不错的表现。尽管历史数据显示外资在美股上呈现“追涨杀跌”的特征(见图表8),但在美股续创新高的背景下,当月外资却选择谨慎地小幅加仓美股,这或反映外资对于估值高企的美股在目前宏观环境下能够持续突破新高的信心不足。

二、外资逆势大幅净买入美债,但中资继续净减持

2024年2月,虽然估值大幅下降,但外资美债持仓市值仍环比增加约200亿美元,主要受益于外资大幅净买入。

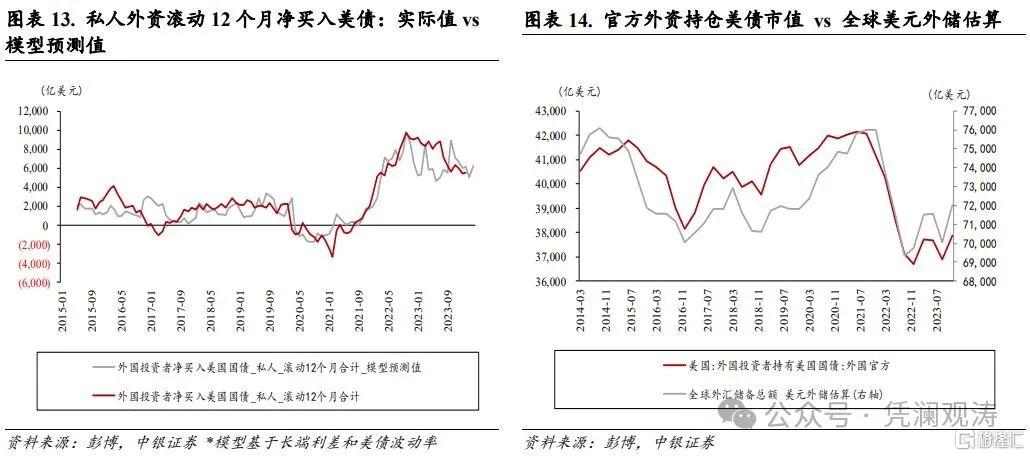

从存量角度看,如前所述,2月末外资持有的美国国债市值为约7.97万亿美元(官方和私人外资持仓大致相等,见图表9),较1末增加约200亿美元。其中,负估值效应约为714亿美元,而净买入金额接近999亿美元(见图表11),为连续22个月持续净买入。从美债市场占比来看,外资占比由1月末的29.3%小幅回落至2月末的29.1%,延续了近期持续在30%左右震荡的格局(见图表10)。从机构划分来看,2月官方外资净买入美债334亿美元,显著强于上月50亿美元的净买入,但仍弱于上年同期548亿美元的净买入;私人外资净买入666亿美元,较上月134亿美元的净买入显著扩大,为连续第九个月净买入,也好于上年同期481亿美元的净买入(见图表12)。历史数据显示,官方外资持有美债的情况同全球美元外储的变动基本一致(见图表14),而私人外资趋势性净买卖美债则同主要货币对的套息交易以及美债波动率存在较好的关联度(见图表13)。

2024年2月,欧元区、英国和日本净买入美国国债,中资则继续净卖出。

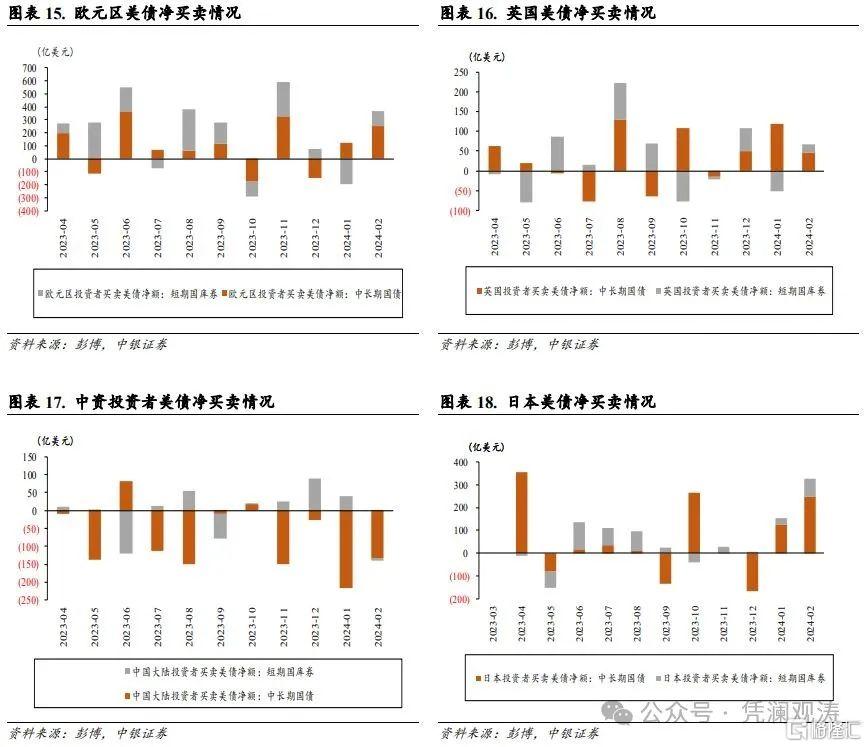

2月,欧元区持仓美债市值增加408亿至约1.59万亿美元,其中负估值效应为约101亿美元,净买入365亿美元(其中净买入中长期国债和短期国库券的金额分别251亿和115亿美元),逆转了上月72亿美元的净卖出,同时净买入金额也高于上年同期的266亿美元(见图表15);英国持仓美债市值增加96亿美元至7008亿美元,其中负估值效应为约43亿美元,净买入67亿美元(其中净买入中长期国债和短期国库券的金额分别45亿和22亿美元),净买入金额同1月大致持平,但显著小于上年同期接近1100亿美元的净买入(见图表16);中资投资者持仓美债市值减少228亿美元至7750亿美元,其中负估值效应为约83亿美元,净卖出139亿美元(其中净卖出中长期国债和短期国库券的金额分别132亿和8亿美元),净卖出金额较上月178亿美元有所收窄,但仍显著弱于上年同期83亿美元的净买入(见图表17);日本持仓美债市值增加163亿美元至约1.17万亿美元,其中负估值效应约151亿美元,净买入327亿美元(其中净买入中长期国债和短期国库券的金额分别247亿美元和80亿美元),较上月156亿美元的净买入有所扩大,但仍显著弱于上年同期713亿美元的净买入(见图表18)。

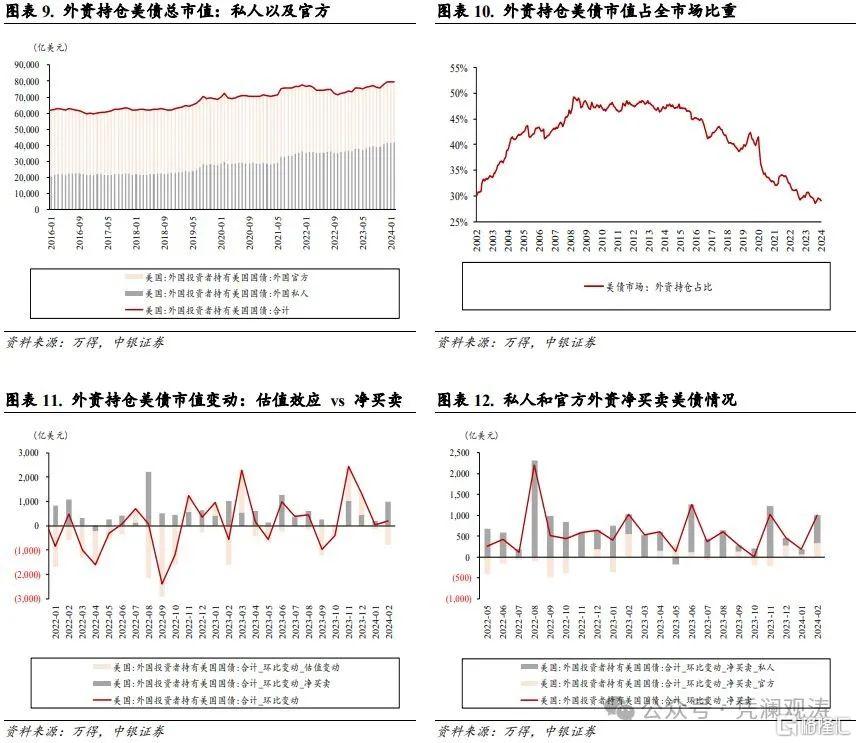

2024年2月,中资机构净卖出美债和政府机构债157亿美元,但小幅净买入5亿美元企业债和10亿美元美股,合计净卖出美债及其他美国中长期证券141亿美元,为连续两个月净卖出;2月末中资美债和政府机构债持仓合计下降305亿至1.03万亿美元,企业债和美股的持仓则分别小幅上升至201亿和3407亿美元。

从交易角度看,中资投资者在2月合计净卖出157亿美元的美债和政府机构债,较上月195亿美元的净卖出有所收窄,但上年同期为75亿美元的净买入,滚动12个月合计净卖出634亿美元;净买入10亿美元的美股,较1月6亿美元的净买入有所扩大,也显著好于上年同期9亿美元的净卖出,但滚动12个月合计仍净卖出176亿美元。从持仓角度来看,截至2月末,中资投资者持有7750亿美元的美债以及2594亿美元的政府机构债,二者共计约1.03万亿美元,环比下降305亿美元(其中负估值效应估算为143亿美元),较2023年2月末持仓水平下降637亿美元(其中负估值效应估算为50亿美元);持有企业债201亿美元,环比上升2亿美元(其中负估值效应估算为4亿美元),较2023年2月末持仓水平上升6亿美元(其中负估值效应合计为约6亿美元);持有美股3407亿美元,环比上升170亿美元(其中正估值效应估算为160亿美元),较2023年2月末持仓水平上升612亿美元(其中正估值效应估算为722亿美元)(见图表19)。整体来看,中资投资者合计持有的美国中长期证券资产余额由2023年2月末的1.39万亿美元下降335亿至2024年2月末的1.38万亿美元。其中,净卖出922亿美元,正估值效应为678亿美元。

三、主要结论

2024年2月,美国经济活动和通胀仍较强,市场继续回吐宽松预期,但经济数据的强劲仍然推动美国风险资产走高,美元、美债长端收益率和美股携手走高的特点在2月得以延续。2月美债的长端套息空间整体仍处于近期的较高水平,这有助于解释外资对于美债的持续青睐。外资对美国国债“买长也买短,以长为主”,边际拉长久期的做法则可能意味着外资仍认为美联储未来的货币政策“易松难紧”,因而选择增加久期暴露。但另一方面,在美股续创新高的背景下,当月外资却选择谨慎地小幅加仓美股,这可能显示出外资对于估值高企的美股持续突破新高信心不足。在大幅增持美债的推动下,外资2月整体呈现小幅净买入美国证券资产的势头,逆转了1月的小幅净流出。从美债的主要持有国来看,欧元区、英国和日本继续净买入美国国债但中资仍净卖出,2023年以来中资净减持美债及其他美国中长期证券资产的基本趋势仍在延续。

美国经济活动和通胀韧性偏强的特征在3月和4月有所延续。一方面高频经济数据(例如首次申领失业金人数和纽约联储发布的周度经济指数)仍然指向劳动力市场和整体经济活动的强劲,另一方面3月通胀数据(PPI以及CPI)仍然较强。在美国经济“不着陆”概率显著提升的背景下,叠加全球地缘政治风险可能对美国未来的通胀路径带来的不确定性,市场对美联储宽松预期做出了显著的回调。与此同时,近期美联储则也开始“顺水推舟”地对前期坚持的“2024年全年降息三次”的政策路径引导进行调整。未来数月,美国通胀或仍将处于较高水平,美联储货币政策再次滞后于通胀曲线的风险有所上升,美债长端收益率“易上难下”的可能性有所增加;美股当前的风险或将更多来自于盈利增速是否足够强劲以支撑当前较高的估值,而不是盈利增速下滑的担忧。在当前的宏观和市场环境下,美债的套息空间或仍将处于历史较高水平,美股预期回报也尚未出现快速恶化的迹象。因此,短期而言,美国证券类资产对于全球资金或仍具有一定的吸引力。

风险提示:美联储货币政策显著偏离市场预期,美国经济发展偏离预期,地缘政治局势发展超预期。

注:本文来自中银国际发布的《外资逆势大幅净买入美债,来美证券投资由负转正——2月美国国际资本流动报告点评》,报告分析师:管涛、周亚齐

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员