1、前言

自从现代资产配置理论诞生以来,同时在组合中配置股票和债券的理念,越来越为市场所认可。1975年,杰克·博格尔创建先锋基金,经典的60%比40%股债配比组合更是在被动投资中被誉为“圣典”。在组合中同时配置股票和债券,通常能够使组合在获取客观的收益同时,降低组合净值的波动。

股债组合为何能在过去的40年间获得成功,未来其表现又是否会继续延续下去?本文将试图针对以上问题进行简单的讨论。

2、现代资产配置理论的三轮沿革

犹太法典中曾记载,“每个人应该把他的资产平均分成三份:一部分投资于土地,一部分投资于商业,最后一部分用以储蓄”,这可能是最早的资产配置思想之一。

1938年约翰·波尔·威廉姆斯提出了最早的股息折现模型。于当时大多数投资者而言,资产配置仅限于寻找被低估的股票,以此来尽可能提高组合的收益。可以说,1950年以前,股债配置的思想并不盛行。直到1952年,马科维兹创立有效边界才标志着现代资产配置理论的开端。时至今日,现代资产配置理论大概经历了三轮重大沿革:

2.1

现代资产配置理论的起点

1950年代,正在攻读博士学位的马科维兹在一次偶然的机会中读到了约翰·威廉姆斯的著作《投资价值理论》,他意识到,在注重收益的同时,人们从未考虑过投资组合的风险,这促使马科维茨开始探究风险与收益的关系。

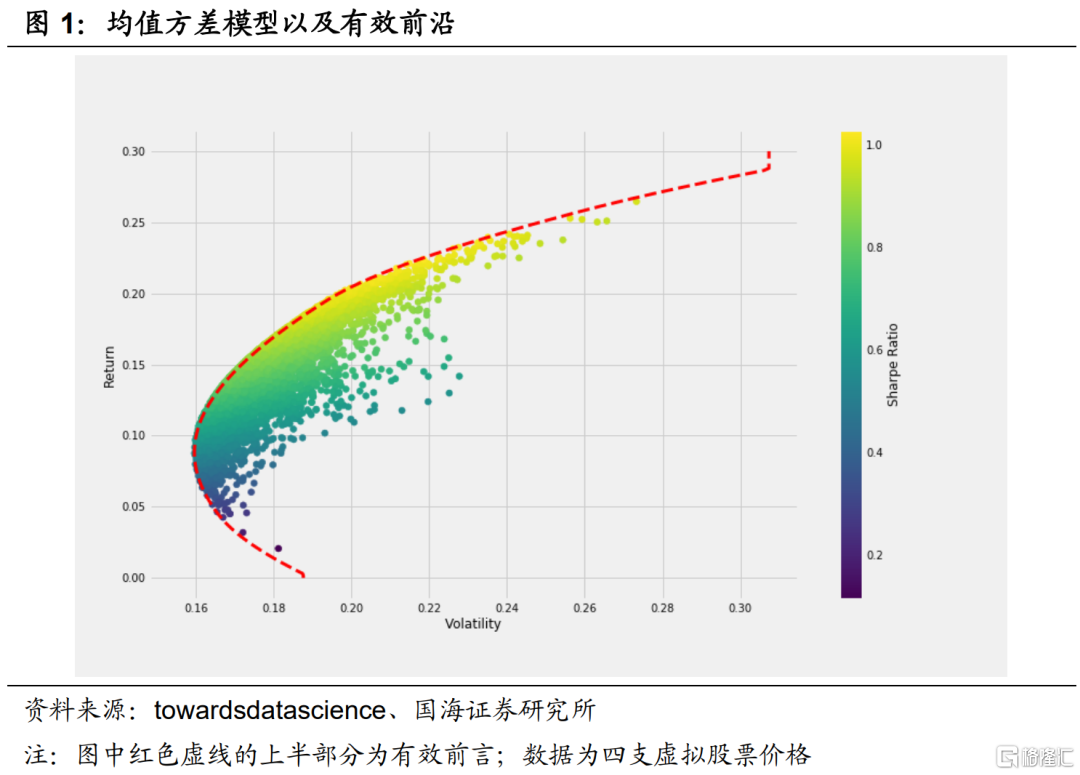

1952年,马科维兹刊登了《资产组合选择》,其中,均值方差模型中的“有效边界”理论的创立,标志着现代资产配置理论发展的开始。简单来说,均值方差模型通过对不同资产的期望收益和资产之间的协方差进行结合,通过运算,将资产配置问题转换为在单位风险下获得最高收益的问题,从而得出一系列风险一定,收益最高的组合,这些组合形成的区域被称之为“有效前沿”。虽然马科维兹的有效边界理论将收益和风险进行量化,但实际应用中存在一定局限:(1)均值方差模型仅适用于单期投资;(2)均值方差模型结果容易使某一类资产配置权重过高;(3)均值方差模型对输入参数比较敏感,对参数估计要求较高。

2.2

机构对有效边界理论进行优化

由于传统的有效边界理论对模型假设和参数估计要求都比较高,在实际运用中存一系列的局限。1990年起,机构对传统资产配置理论进行了进一步革新,其中具有代表性的当属高盛的BL模型和美林时钟理论:

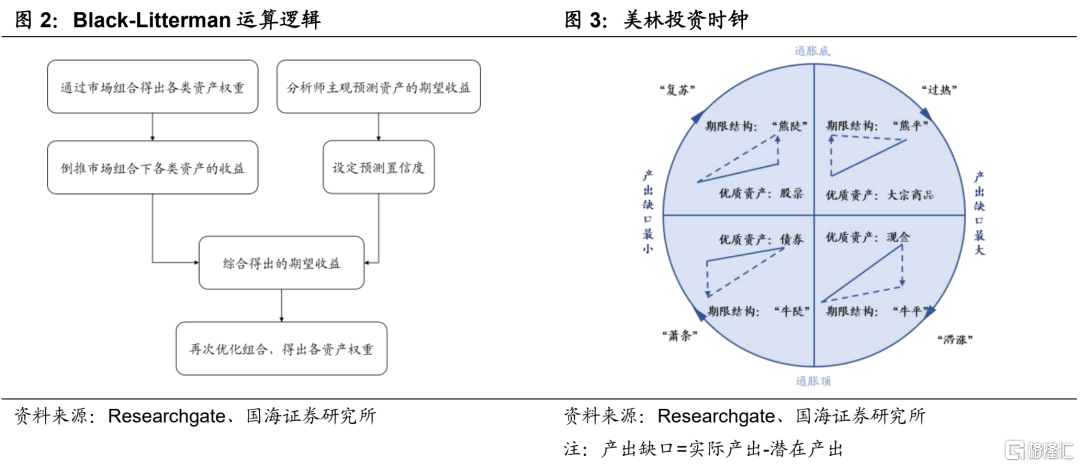

(1)BL模型:1992年,高盛推出BL(Black-Litterman)模型。该模型以传统的均值方差模型为理论基础,通过将各类资产在过去一段时间内的回报率和波动率与分析师自身对各类资产未来的期望收益进行结合,得出最优组合。虽然,引入分析师的主观判断,仍然可能造成模型“垃圾进,垃圾出”的风险,但是BL模型最大的优势便在于可以有效改善传统均值方差模型对输入参数过于敏感的缺陷,最后使得BL模型在华尔街上占据一席之地。

(2)美林时钟模型:2004年,美林银行提出了著名的时钟投资理论,将资产配置与宏观经济周期相结合。该理论将经济周期划分为复苏、过热、滞涨和衰退,通过结合债券的收益率曲线提出,在四轮不同周期下,应该增配的资产分别为股票,商品,债券,以及现金。

2.3

配置资产逐渐转向配置因子

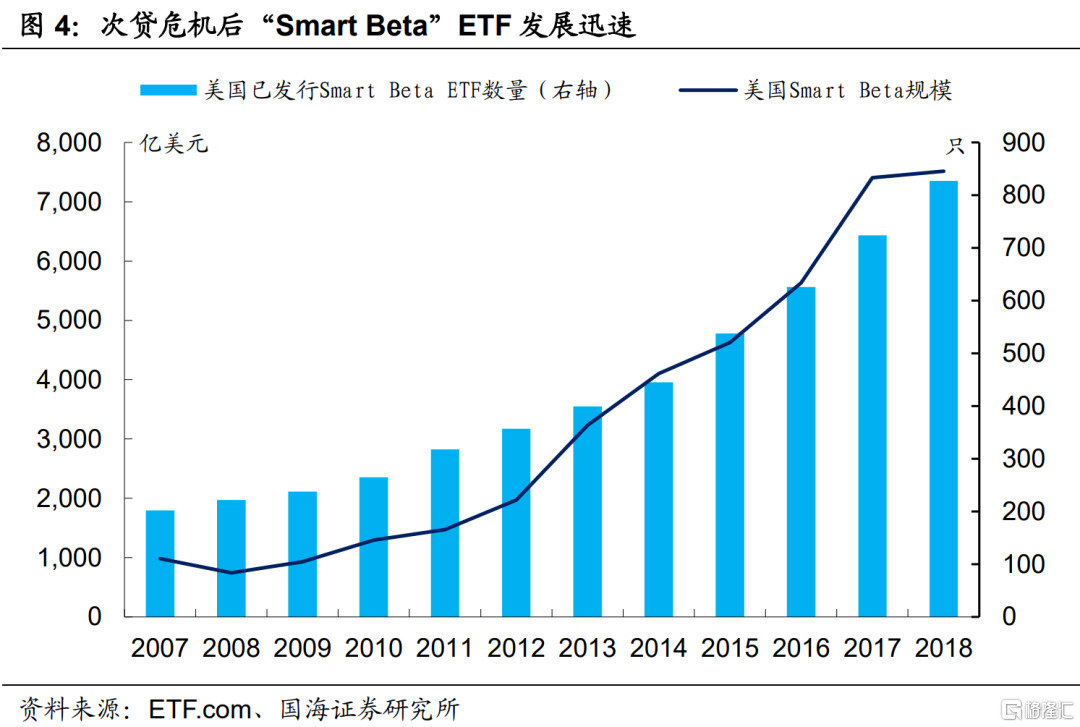

金融危机爆发后,以桥水基金的“全天候策略”为代表的“风险平价”模型迅速崛起。桥水基金的“全天候策略”模型原理是通过“风险因子配置”,使不同资产对总风险的贡献程度相同,从而降低在经济周期以及资产轮动中组合净值出现巨大波动的风险。同样的理念还存在于次贷危机后兴起的一系列“Smart Beta” ETF中,不同于传统资产配置,Smart Beta ETF通过配置具有不同Beta属性的资产来实现具有不同风险收益特征的组合。可以说,配置资产的理念正逐渐向配置因子进行转变。

目前来看,虽然,不同风险因子的识别仍存在一系列限制,Smart Beta在实际运用过程中相对有限,但是,就次贷危机后来看,以Smart Beta为配置策略的ETF基金规模正在迅速扩张。

3、“股+债”组合为何能获得广泛认可?

尽管现代资产配置理论已经有了长足的进步,但是还没有一个理论和模型能够完美适配市场的动态发展。在股债组合的配置问题上,众多明星投资人则遵循“大道至简”的理念。其中不乏巴菲特的导师本杰明·格雷厄姆信奉的50%-50%股债配比组合;巴菲特推崇的90%-10%股债配比;以及其中最富盛名的先锋基金创始人杰克·博格尔遵循的60%-40%理论,被誉为被动投资的“圣典”。

那么,“股+债”组合为何能在过去的40年间取得广泛的认可和成功呢?接下来我们将以60-40股债配比组合在美国的历史表现情况为例,展开研究。

3.1

从“用脚投票”看股债配比

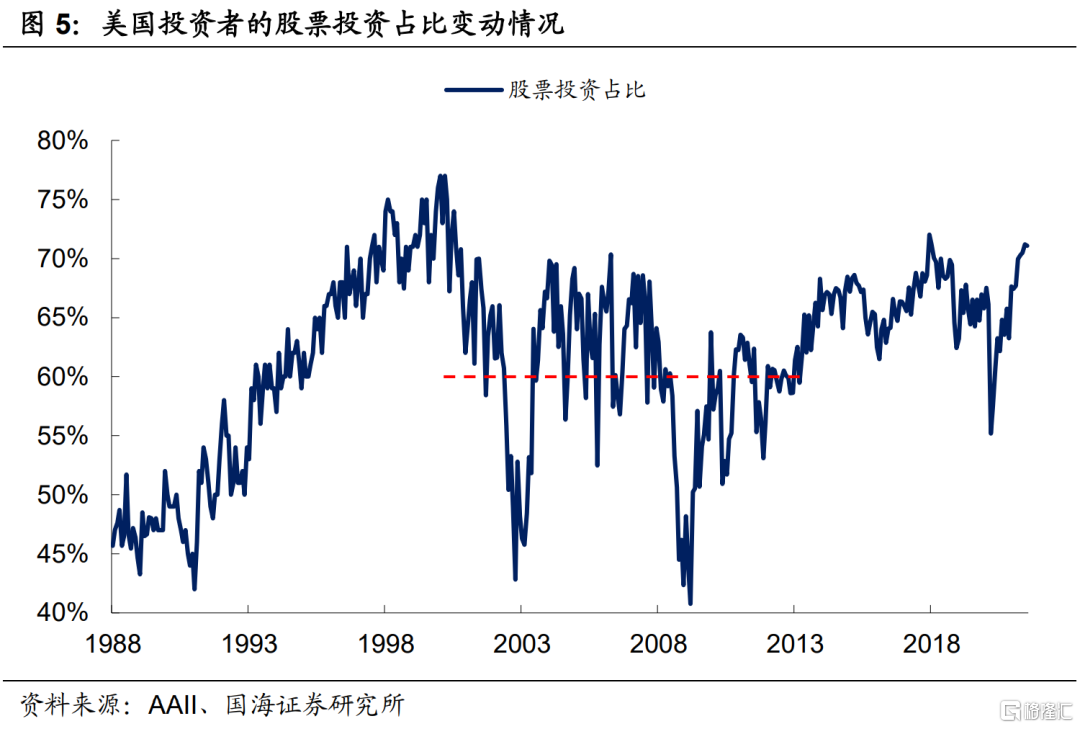

“60%-40%”理论在过去很长一段时间内取得的成功,在美国所有个人投资者选择的股债配比集合中也有所印证。根据美国个人投资者协会(AAII)的调查,在2000年至2010年的10年时间内,个人投资者的股票投资部分占比中枢落在60%附近,这与“60%-40%”理论不谋而合。

值得一提的是,次贷危机后,美股开启了一轮10余年的牛市,叠加债市利率不断下行,投资者偏好出现向股票部分进行迁徙的趋势,造成了近几年以来,美国个人投资者在股票部分的投资占比不断抬升的现象。

3.2

“60-40”组合的历史表现

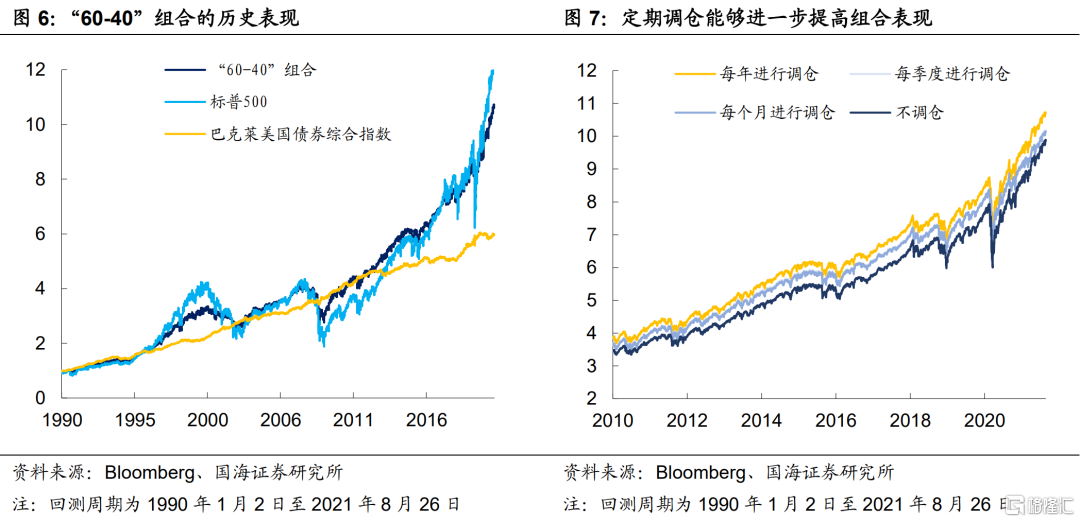

为了拟合“60%-40%”股债组合的历史表现,我们选取标普500指数和巴克莱美国债券综合指数对“60%-40%”组合进行构建。

在1990年1月2日至2021年8月26日区间内,该组合的年化收益率略低于纯股票组合,达7.85%,同期标普500指数的年化收益率为8.37%。与此同时,该组合的年化波动率和最大回撤也较纯债组合有明显下降。“60%-40%”组合波动率为10.48%,远低于纯股票组合的18.20%,最大回撤出现在2020年3月份疫情爆发时期,达21.32%,远低于纯股票组合的33.92%。

因此,在过去的30年间,“60%-40%”组合在获取可观的收益同时,降低了组合波动及回撤,使得“投资者”的投资体验获得提升,这也是“60%-40%”组合能得到广泛认可的主要原因之一。

除此之外,由于股票的风险特性与债券的风险特性大相径庭,因此可能会出现组合内股债配比偏离既定配比的情况。定期对组合进行“再平衡”,将股债配比调回至既定配比,能在一定程度上降低组合风险,提高组合表现。

以“60%-40%”组合为例,在回测周期中分别采取每年、每季度、每个月的调仓策略,与不调仓组合进行对比。长周期来看,每年进行一次调仓的组合表现最优,能够在略微提升年化收益率的同时,降低年化波动率以及最大回撤。

4、未来是否该降低债券配比?

4.1

“增收益”还是“降风险”?

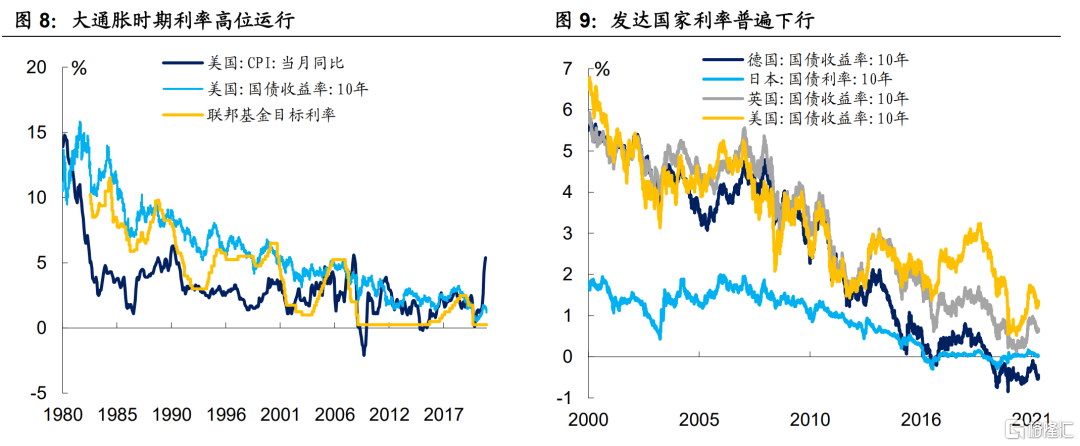

近40年来,美国“股+债”模式的组合获得的不俗表现,相当一部分归功于70年代的大通胀。极高的通胀水平推升了利率水平,为债市走牛提供了一定基础。

然而,近10年来,发达国家利率不断下行,目前10年美债利率已经处于历史低位,持有美债获取资本利得的空间相对有限。未来想要获取更高的收益将需要在股票部分配置更高比例,而想减小波动则需要继续持有相当比例的债券。因此,未来“股+债”的组合模式可能会面临更为加剧的“增收益”和“降风险”的两难问题。

4.2

中国债券配置价值彰显

在美债利率不断下行的格局下,目前利率水平相对更高的新兴国家债券可能是一个合适的“替代品”。以中国为例,中债总财富指数与美国各行业指数协方差相当小,意味着,对于以美元计价的投资组合而言,增配中国债券也可以使得整体组合的波动性降低。

而针对其他新兴国家债券而言,虽然利率中枢水平相较发达国家更高,但是由于其经济结构不像中国经济那么完备,汇率经常出现较大幅度波动。因此,对于以美元计价的组合而言,纳入其他新兴国家债券将引入一定的汇率风险,从长周期来看,中国债券对于以美元计价的投资组合而言,或许将更具配置价值。

风险提示:过去数据不能预示未来组合表现

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员