虽然新一轮资本市场改革的大方向没有变,但在经济基本面没有出现明显逆趋势变化的背景下,政策层面对资本市场的干扰很容易引起市场情绪的过度反应,并使资本市场动荡不止。展望未来,受政策层面与市场情绪的扰动影响,资本市场的高波幅应会是常态,当然也需要关注与之相对应的政策呵护所带来的黄金坑。

一、2021年以来中国A股市场已经历三次比较大的政策性动荡

截至2021年7月28日,今年以来,A股市场波动幅度明显加大,其中上证综指波动幅度为10.08%、沪深300指数波动幅度为22.23%、深证成指波动幅度为19.06%、创业板指数和科创50指数波动幅度分别高达35.19%和32.06%。

事实上,仅2021年以来,中国资本市场便因各种政策性原因,出现了三次比较大的动荡,至今仍让人记忆犹新。

(一)第一次是2021年初,“去散户化”和批评“抱团取暖”成为资本市场的两股思潮。特别是,2021年1月9日(周六)《证券时报》发表“资本市场没有永动机”一文,给刚刚破3500点的A股市场泼了一盆冷水,并导致随后周一股市大幅下挫,抱团股票更是连续大跌,抱团行情受到重挫。

(二)第二次是2021年1月26日,央行货币政策委员会委员马骏在出席“中央经济工作会议解读与当前经济形势分析”专题研讨会中表示“有些领域的泡沫已经显现”,随后便拿A股举例,引导市场躁动。受此影响,2021年1月26日,上证综指、沪深300指数、深证成指、中小板指数和创业板指数分别大幅下挫1.51%、2.01%、2.28%、1.52%和2.89%;2021年1月28日,更是分别大同步下挫1.91%、2.73%、3.25%、2.90%和3.63%。

(三)第三次便是2021年7月“双减”政策发布对市场悲观预期的冲击。受此影响,中概股率先调整后,A股市场亦出现深度调整,2021年7月23日、7月26日-28日四个交易日内,上证综指、沪深300指数、深证成指、创业板指数和科创50指数纷纷大幅下挫5.96%、7.59%、7.70%、7.32%和4.01%,上证综指更是由3575点下跌213点至3361.59点,创业板指数亦从3544点下跌260点至3284点。同时,恒生指数在上述四个交易日内亦累计下挫8.12%。

二、2021年以来中国股市表现已明显弱于美国

2019年与2020年中国股市的表现引领全球,成为全球表现最好、最具吸引力的市场。不过2021年受三次政策因素扰动影响,中国股市波动幅度明显加大,表现不尽如人意。例如,截至2021年7月28日,2021年以来,道琼斯、标普500以及纳斯达克等美国三大股指累计分别上扬14.13%、17.16%和14.54%,对应波动幅度分别也仅为17.22%、19.50%和17.70%,波幅基本和涨幅相当。

这说明,市场对中国A股市场的预期是非常不平稳的,除疫情反复、海外政策等方面的因素,国内政策层面的扰动可能是最大的影响因素。

三、中概股市场愈加纠结,后续政策层面关注频率会比较高

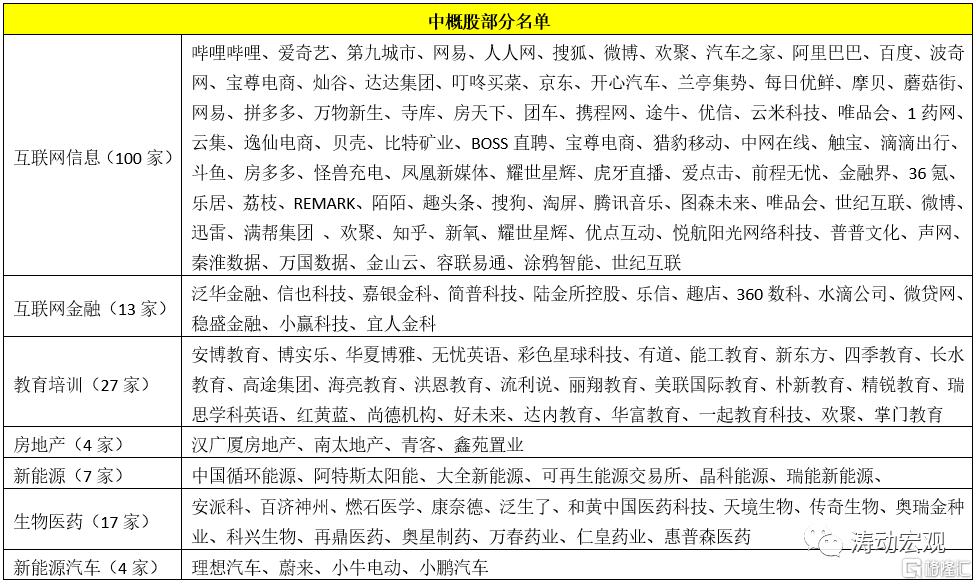

中概股市场的纠结是这几年的常态,特别是2020年4月瑞幸事件以来。不过近期中概股的窘境并没有因为特朗普的下台而有所改善,反而愈加纠结。目前共有285只中概股,其中互联网类企业、教育培训类企业、互联网金融类企业分别有100家、27家和13家,均是近年市场关注的焦点。

从背后原因来看,对中概股市场的关注大多出于外部因素的扰动。

(一)2020年12月,特朗普正式签署《外国公司问责法案》(2020年5月21日美国参议院以全票方式通过),明确提出(1)如果外国公司连续三年未能通过美国公众公司会计监督委员会(PCAOB)的审计,将被禁止在美国任何交易所上市;(2)上市公司需披露自己与该国政府的关系。为此中国证会也分别于2020年5月和12月进行回应,指出“该法案对外国发行人提出的额外披露要求,包括证明自身不被外国政府所有或控制,披露董事会里共产党官员姓名、共产党党章是否写入公司章程等,具有明显的歧视性”。

(二)2021年7月6日,中共中央办公厅和国务院办公厅联合发布《关于依法从严打击证券违法活动的意见》,明确指出“加强中概股监管。切实采取措施做好中概股公司风险及突发情况应对,推进相关监管制度体系建设。修改国务院关于股份有限公司境外募集股份及上市的特别规定,明确境内行业主管和监管部门职责,加强跨部门监管协同”。

(三)2021年7月26日,美国证监会代理主席Allison Lee表示“上市公司必须披露重大风险,对于总部位于中国的发行人来说,这些风险有时可能涉及与监管环境和中国政府可能采取的行动有关的风险”。

(四)上述一系列事件大致表明,政策层面后续对中概股的关注会更加频繁,并会引发市场波动,这背后的原因可能是中概股大部分为互联网信息类企业,与近年高层频繁强调的国家经济安全战略悉悉相关。为此,美国层面可能也会比较担忧国内政策对中概股的超预期影响,并采取相关措施。

四、“去散户化”与“抱团行情”仍是主流,但抱团股结构性变化明显

如前所述,“去散户化”以及“抱团取暖”是近年市场比较明确的取向。

(一)“去散户化”是政策导向,对此市场多是共识,特别是2019年以来基金行业的亮眼业绩似乎加固了市场对“去散户化”这一结论的认知。

当然如果仅从数据来看,“去散户化”这一结论还有比较长的一段路要走。例如,2021年上半年24.66万亿的公募基金规模中,投向股票市场的规模仅为6.29万亿(A股为5.58万亿),在整个公募基金资产配置盘子中仅占25.50%(A股占22.58%)。因此A股市场的“去散户化”这一结论现在只是增量结论,尚不牢固,规模上还难以持续支撑,仍需要细心呵护。

(二)展望未来,“抱团取暖”行情还会持续。

1、A股市场上的“抱团取暖”现象本质上是对核心资产、头部资产的一种集体信仰,是出于风险管控和缓释手段的集体加持,更是基于财富保值增值理念的主动作为和市场自发行为。

2、“抱团取暖”是资本市场中典型的“先富带后富”逻辑思路,通过“抱团取暖”这一方式不断挖掘市场认可度比较高和共识比较一致的公司是推动资本市场发展的必要路径,其它市场主体往往会在头部与核心资产的引领下水涨船高。如果“抱团取暖”被刻意打破或被压制,则意味着资本市场发展的灵魂和引领者基本不存在,资本市场的前景似乎也就可以预期了。

3、资本市场是风险定价场所,“抱团取暖”有助于市场不断挖掘优质资产、剔除劣质资产,以规避风险,提高集中度,亦体现出市场对优质资产的整体认可。

(三)但“抱团取暖”的对象会出现轮动,需要根据政策取向有所调整。

1、2020年以前,抱团股主要以典型的30只股票为主,这些股票要么现金流量较好、要么盈利能力较为突出、要么未来发展前景较好,总体上来看市场认可度较高,如银行中的招行与宁波银行、白酒行业中的茅台与五粮液、面板中的宁德时代以及地产股中的万科与保利等。

2、今年以来抱团股已经发生明显变化,以前的抱团股今年以来表现并不理想,如2021年以来中国平安下挫37.63%、宁波银行下挫4.61%、茅台下挫11.60%、泸州老窖下挫18.04%、五粮液下挫18.68%、万科下挫28.22%、保利地产下挫36.66%等,港股市场中阿里巴巴下挫15.18%、美团下挫22.47%、京东集团下挫17.19%、腾讯控股下挫12.53%等。反观今年表现最好的便是创业板和科创板,行情属于国家鼓励的新能源、光伏、面板、大宗商品等领域。

因此,我们看到政策层面着力扼制的互联网类企业、地产类企业、教培类企业以及金融类企业的表现均不理想,即便是这些领域的头部企业。未来在“共同富裕”、“科技强国和制造强国”以及“支持三胎、降低养育成本”的政策导向下,上述相关领域的表现仍可能会受到政策层面的约束,而新能源、光伏面板、新基建以及稀缺资源类领域可能会继续有不错的表现,与此相对应的便是科创类企业、制造类企业以及绿色和资源类企业等。

(四)不过即便是今年表现最好的创业板,也呈现出波动幅度较大的特征,这就意味着政策层面所引起的市场情绪变化并不会对创业板有特别的眷顾,反而有可能会引发市场超乎预期的震荡。为此,需要特别关注资本市场震荡所带来的黄金坑与陷阱顶,把握住相应的机会。

(五)考虑到目前各经济体复苏进程不一、美联储政策回归正常化预期强烈以及全球政策博弈日益加深等因素,预计后续资本市场动荡仍将是常态。需要说明的是,对政策层面引起的资本市场动荡,通常情况下短期内政策层面亦会有相应的呵护意愿,以避免政策层面对资本市场的过度干扰,从而影响资本市场的真正方向和进程,而这种扰动与呵护所带来的机会亦是明显的。毕竟,希望并推动中国资本市场向好已是国家战略。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员