3月24日,东曜药业-B (01875.HK)公布2020年业绩召开电话业绩发布会,东曜药业首席执行官、首席科学官及执行董事刘军博士,副总经理姚朝昶先生,策略业务发展高级总监吴志远先生出席会议并回答投资者和分析师提问。

公司概览及未来展望

东曜药业于2010年在苏州成立,在2016年被评为江苏省第一家,中国第三家MAH试点单位。2019年,公司的TAB008完成三期临床受试者入组,TAB013也完成临床一期试验。同年11月,公司在港交所上市。2020年,TAA013进入三期临床,TAB008和TOZ309完成了上市前注册和GMP现场核查,ADC生产车间也完成了ADC商业化原液并生产多批临床用药

图表一:东曜药业发展历程

数据来源:公司2020年度业绩发布,格隆汇整理

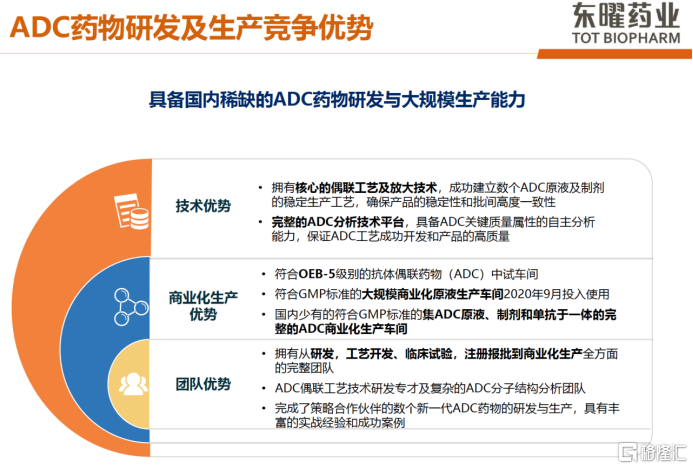

从产品链和价值链看,东曜药业完成了从新药研发、临床前研究、临床研究、商业化生产以及最后到法规申报的重新布局。公司在过往十年开创了三大技术平台,分别为治疗性单抗和ADC药物技术平台、以基因工程为基础的治疗技术平台和小分子的创新给药技术平台,其中单抗和ADC平台为公司的重中之重。

在生产方向上,单抗药物车间预计产能达16,000升,其中包含了500升规模的ADC原液生产,今年也将逐步扩大生产规模;ADC生产车间也成功生产多批TAA013临床用药;而化药生产车间为BSL-2认证病毒车间,也用作开拓药业的抗癌产品和抗新冠产品的生产。

公司的战略布局分为两个方面:首先是希望成为国内ADC领域的领导者,在拥有国内领先及国际一流的ADC全产业链平台的同时,也强化和丰富创新产品管线;其次是继续发展CDMO/CMO业务,发挥苏州生技产业集群的地域优势,为公司创造新的收入点。

图表二:东曜药业战略规划及定位

数据来源:公司2020年度业绩发布,格隆汇整理

在商业化布局上,公司扩大投入CDMO/CMO业务,与多个创新药生物公司达成长期合作协议,其中包括与开拓药业合作的新冠适应症的全球临床样品供应。与此同时,公司也会继续进行创新药物开发,之后将与和铂药业合作开发创新靶点的ADC药物。

在产品方面上,ADC产品进度良好, TAA013目前处于临床三期阶段,预计今年完成病人招揽,明年提交新药申报,而后年将会获得批准;同时,公司正在进行其他新药的投入,如处于临床前的TAE020——用于治疗急性骨髓性白血病;TAB014的眼科药物也正在国内与李氏大药厂合作,且已取得FDA批准进入临床三阶段;小分子方面的TOZ309也在去年12月完成了国家局的核查,预计今年中旬左右药品将获批上市,且TOM312也已经提交了台湾ANDA。

而对于核心产品TAB008,东曜药业已经完成其商业化生产规模配套,产能在PB-Hybrid Technology下扩张至2000升。新的工艺能降低生产风险、缩短生产周期以及提高成本优势。公司联合紫杉醇和卡铂进行了TAB008对复发性非鳞状细胞、非小细胞肺癌的临床三期研究,研究结果显示TAB008和原研药贝伐单抗的ORR分别是55.957%和55.720%,从而表明其有相当的的安全性和生物等效性。

而另一产品ADC药物TAA013是全国唯一进入临床三期阶段的在研产品,三期临床进展顺利且处于行业领先地位。其中公司的TAA013和罗氏的T-DM1在单抗、连接子和毒素上非常相似,与其他T-DM1类项目也有差异。目前的临床I期结果显示TAA013有良好的安全耐受性及有效性,以此对标已经上市8年的罗氏产品,公司相信TAA013上市后有良好的发展。

东曜药业在ADC产品上有完整的ADC分析、偶联工艺及放大技术、有符合GMP标准的和集ADC原液、制剂和单抗于一体的ADC生产车间,以及有从研发,工艺开发,临床试验,注册报批到商业化生产的完整团队的综合优势。

图表三:东曜药业ADC药物研发及生产优势

数据来源:公司2020年度业绩发布,格隆汇整理

而在未来东曜药业主要布局三个方面:第一,公司将持续聚焦资源去强化ADC平台优势,通过ADC药物合作模式,加速创造经济效益;第二,公司将致力升级产品创新度,聚焦高门槛药物开发;第三,公司将持续开放式战略合作,分享CDMO/CMO的业务合作,提供多样化现金流,寻求战略合作伙伴,合作开发产品及推动海外授权。目前公司有两个针对新冠病毒临床用药的CDMO项目,其中包括与开拓药业的新冠病毒合作项目。2021年,公司预计有3款产品上市,包括TAB008,TOZ309和TOM218。公司也会积极开拓自研产品的谈判,有望将CDMO产品业务达成倍数式的增长。

图表四:东曜药业2021年展望

数据来源:公司2020年度业绩发布,格隆汇整理

财务汇报

东曜药业2020年的财务状况主要概括为稳中求进,稳中求变。在收入方面,公司2020年营业收入为2249万元,其中2/3的收入属于公司的佣金收入, 1/3属于CDMO/CMO业务收入。在费用方面,公司销售费用为2595万元,管理费用为4685万元。但是药品TAA013已经进入临床三期,临床所需的CRO、API和辅料耗材增加,导致公司的研发费用大幅增加至2亿3520万元。因受研发费用增加的影响,公司全年净亏损约为2亿8800万。

Q&A

Q1:公司未来在研发费用上有什么计划,会不会有资本上的考量?

A1:公司未来研发投入主要为两个方面:首先将继续投入研发已进入临床三期的TAA013,同时公司将持续关注创新靶点的产品管线并以稳健的方式进行资金投入。而CMO方面公司将会持续精进自己的工艺,在打造平台方面期待能与更多的厂商、具有创新实力的药企合作。在2020年公司的研发费用是两亿三千五百万,2021年公司会按照这个数字来持续评估新项目。公司目前研发费用基本是以去年为基准,再根据之后情况进行调整。由于公司进入三期临床较快,而原研药适应症在中国还没有获批,所以公司ADC项目的三期临床的费用是相对非常经济的。因为不需要和Kadcyla进行临床三期的对比,所以省掉了大部分三期临床费用。相对而言,后来者在该领域上做同样的三期临床需要面对很高的资本门槛,从而也使公司的ADC013项目相比更具有优势。

Q2:公司在CDMO、CMO业务和开拓药业及其他ADC生物科技公司的合作有什么考量?这些会和自研药物产生竞争关系吗?

A2:东曜长久以来拥有一个领先的商业化生产的技术能力和平台,因此在单抗大分子以及化药方面有着优势。2016年公司和开拓药业展开合作,合作案例是真正的国内第一个MAH的试点案例,之后随着开拓药业药品适应症的拓广和临床期的大量需求,东曜也在积极支持开拓药业的相关需求。这种CDMO的合作模式是一个比较单纯的服务方式。随着它的药品进入后期,药品获批,及获批以后的商业化,公司期待跟开拓有更长期的合作。另外,公司也在CDMO业务上也重新定位和布局,从去年下半年开始,公司积极推广CDMO的服务,初步得到很好的回馈,且目前订单已经远超去年全年的完成量。公司在第一季度就展现良好的趋势,因此公司有信心在CDMO的领域取得耀眼的业绩。

Q3:关于今年下半年会获批的TAB008,公司在生物药集采方面有没有相关的信息?

A3:预计TAB008获批的时间为今年下半年。公司在去年8月底递交新药申请,9月初获得国家药监局的受理,而按新颁布的管理办法,审批约为200个工作日。从去年9月初获得药监局的受理之后,在今年1月东曜已经完成了国家药监局对新药注册动态核查的审核,而其他方面非临床、临床药品也都完成了这样的审核。这使公司品种在申报的竞争者之中处于前列的地位。关于集采,东曜预期大分子生物药能够在集采实行前获批上市。综上,东曜将一个有非常好的竞争态势。

Q4:据我所知TAB008和TAA013有着不错的成本优势,那该产品的未来竞争格局如何?如果未来国产上市,大体的竞争格局,销售情况是怎么样?公司是否能和更大规模的药企合作?

A4:TAB008贝伐珠生物类似药在国内上市获批的药企有齐鲁和信达,国外的原研药药企是罗氏。去年齐鲁有着非常亮眼的业绩,仅一年销售就有18亿的收入,除此之外国产的生物类似药的市场占有率迅速替代了原研药,因此公司对市场持有乐观态度。在战略层面,公司既有有成本优势,又有大规模的商业化生产的能力,且市场份额对标齐鲁。从销售而言,公司调整了策略,自身的核心销售团队将结合有强大的销售能力的药企进行TAB008药物的推广。在ADC的角度上, ADC是公认的有前景的生物药领域发展方向。公司对标的Kadcyla目前年销售额达15亿美金以上,因此公司的对标药物在国内也会有很大的前景。东曜的优势在于有ADC产品的开发能力,和几乎完备的商业化生产能力。另外从国家的政策来讲,ADC的竞争格局不同于生物类似药,是按照新药来作为申报,因此不会很快被纳入集采范围中。目前国内T-DM1类产品的竞争者很少,故公司对该产品未来的的受批以及盈利是保持乐观态度的。

接下来展开市场竞争格局数据的补充:在最近发表的2020年罗氏全球销售金额里,Avastin(阿瓦斯丁)在去年销售额约50亿瑞士法郎或54亿美金,相较前年下降约25%,而下降的原因是安晋和辉瑞等几家贝伐珠的生物类似药的上市导致竞争更激烈。在2019年Q2美国安晋上市到2020年第三季度,约有44%的美国市场已经转到了安晋的生物类似药上,美国安晋的市场份额为其带来超过2.3亿的收入。而2020年齐鲁进入到中国市场,一年营收约为18亿,产品供不应求。TAB008目前医保国采的价格约1185元,目前大概有4-5万个病人在使用,总体需求量很大。TAB008在中国通过的适应症是肠癌,肺癌,脑胶质瘤的脑癌,以及和PD1联合治疗的肝癌,适应症涵盖的病人数约200万人,而目前全国只有10%左右的病人被覆盖,现有的厂家无法满足TAB008现市场上的刚性需求。如果东曜的药品在今年上市,将伴随着16000升的产能的建设,公司可以供应甚至补齐目前市场上对于贝伐珠需求的刚性缺口,且公司也会配合国内有经验的一些企业来共同推广,加速产品进入在市场清单。

Q5:CDMO的业务作为东曜的发力点而言市场需求很大,因此公司对CDMO业务的销售的幅度和未来展望是什么?

A5:东曜在打造产品管线的同时,也打造了一个完整的一个技术平台,这使得公司在转向CDMO时有良好的基础以及突出的竞争优势。较目前而言,除了之前长期合作的客户外,公司也在积极开展新的客户。其中公司接到关于小分子生物药以及和开拓药业合作的应用新冠适应症的生物药的临床大规模生产的订单,也代表了公司在CDMO业务上的加速。其实在早期东曜就一直强调着自身拥有着良好的商业化生产平台,这使得公司能很好地把控现金流并稳健发展。从目前几个月的形势来看,刚刚提到的订单已经远超去年整年CDMO的营收。预期在今年年底公司的CDMO业务将有同比几倍甚至更高的业务增长。

Q6:管理层是否有其他信息和投资者和股东分享呢?

A6:在此与大家分享公司的下一个核心产品TAA013,TAA013项目目前在临床三期。可能大家也注意到,有一些在ADC临床三期的试验不幸失败了,公司也感到非常遗憾,也因此公司充分认识到研发并非一帆风顺的。TAA013实际上无论从整体的分子结构还是临床I期的效果方面,都是高度对标了罗氏的Kadcyla原研药,有着高度的相似性,这使得公司的产品在临床三期的风险大大降低了。公司早期有着非常简单明了的策略,就是对标罗氏的原研药,因为罗氏的这款产品在市场上已经累计了八年的临床结果,有效性得到验证。所以公司对TAA013的临床三期整体的进展和结果是非常乐观的。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员