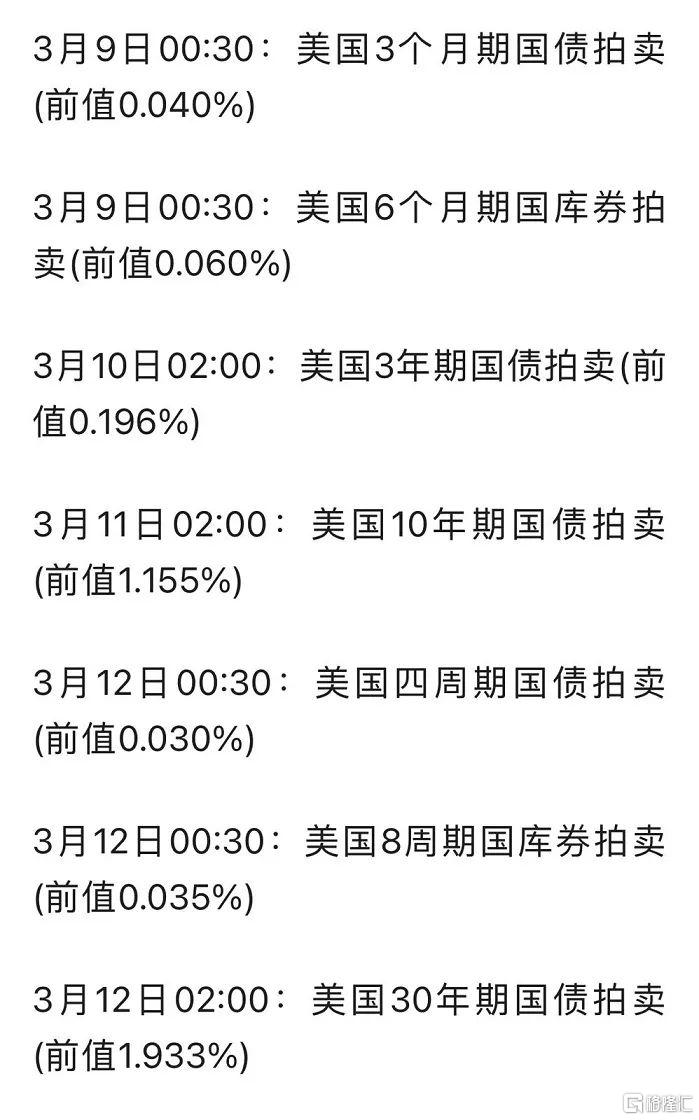

昨天说了美债收益率上升,引发全球资产动荡。这个星期美国很多国债要拍卖,今晚有3个月及6个月的拍卖,而11日有极重要指标的10年期国债拍卖,12日有30年期的国债拍卖。最近也因为10年美债收益率升破1.6%,令到市场恐慌。那这星期美债拍卖结果会深深影响全球资产气氛。

国债收益率跟股市没必然关系

去年2月,美股因为疫情关系,联储局开啓无限QE模式。量化宽松带来兴旺,股市跟实体经济背离的情况。资金行情持续绽放烟花,与此同时,科技股因疫情关系,收入大增,成为今次大升的推手。

近期美债价跌,美债收益率上升。一个解释债息为何会打击股市的理论是,债息抽升会使国债看起来更吸引,吸引更多资金流入债市,从而限制了股市资金。这种说法有自相矛盾的,因为现时债息抽升反映的客观现实是国债价格不振,市场上卖债的人比买债的人多。

美债收益率上升,代表了市场预期了经济向好,股市难会出现熊市。从历史数据而言,过去债息快速上升也没有触发熊市的强烈关系,像2013年第三季及2016年下半年债息与股市都是并行走高。

拜登1.9万亿后还有基建需强美元

星期日,拜登心念的1.9万亿救济计划,总算过了。最终结果是50比49票。这1.9万亿计划令到美国十年期国债收益率狂升,不是印钱会令美债收益率下降,为何反升呢?

简单来说,在国债交易的二级市场上,「到期收益率」和「债券价格」。两者是负相关,即债券价格跌,到期收益率就升。即是说最近,美债收益率上升,即美债价格持续下降,债券进入熊市。

另外就是不管债券价格中间如何波动,只要你持有到期,美国政府会按当时你买入的条款还钱给利息。除非有违约的事件,但是有国家信用在,就不可能发生违约。

况且,拜登还有2-3万亿的基建计划想推出,如果美元持续贬值,谁会买美债。抬高美债利率,比较强的美元,才能吸引其他各国央行买美债。

美联储不能快速扩表

假如没人买美债,美联储可以全部自己印自买来解决债务问题吗?

美债是公开拍卖的,只有美联储下场买美债,相当自己印钞,那味美联储扩大资产负责表。2008年后为了解决次贷危机,开啓量化寛松,美联储才开始印钞买美债,只是买一部分,其他的由市场购买,大多数是各国央行在买。

当前美国有28万亿美元国债,其中美联储持有4.8万亿美债,只占17%。如果全是美联储持有美债,那美元的信用会破产。

还有一个问题是,美联储扩表的速度,每月购买1200亿美债的速度,比美国要发行的国债速度慢。

美国现在必需吸引市场投资者买美国国债,那就是要美债利息吸引,还有比较强的美元。这是美国救美债,还在救美元。

收益率或继续上行

根据美国劳工部公布数据显示,美国CPI构成中居住权重最高超过4成,其次为食品饮料以及交通运输,权重均在15%左右。其中,能源权重为6%左右,尽管能源权重相对较低,但由于原油波动较大,美国CPI与能源CPI走势较为一致。

原油需求旺盛,加上美国空袭叙利亚,沙特又受无人机袭击,原油价格近期急升。OPEC跟俄罗斯协议下4月不会增加供应,各因素叠加,油价还可能再上升。

有大行预期美国通胀第二季就突破美联储2%的通胀目标,而美债供需缺口扩大的情况下,若美联储仍然不改变其购债计划,供需缺口将难以收窄。综合来看,美债收益率整体将继续上行必然。同时也预期疫情过后,经济向好﹐反弹力度极强。

美联储可以做什么?

美联储当前可以采取的措施主要有两类,一类是扭曲操作(OT);另一类是收益率曲线控制(YCC)。扭曲操作指的是美联储可以通过公开市场操作,买入长期国债,卖出短期国债,从而改变自己持有国债的期限结构。收益率曲线控制指的是央行通过买卖国债的方式,将部分长端利率控制在设定的目标范围内。

回顾以前,美国采取过2次扭曲操作,最近一次为2011-2012年期间,长期国债平均实际收益率下行了77BP;目前采用YCC的国家有日本和澳大利亚,美国曾经在1941-1951年期间也采用过。

可是,美国联储局主席鲍威尔指,经济复甦仍然不平衡,以及远未达标,前面的道路具有高度不确定性。近期美国失业人数有所改善,但鲍威尔指出,联储局不会仅仅为了强劲的劳动力市场而收紧货币政策,并重申寻求实现平均通胀率达2%。这意味,当通胀一直低于2%,会推出适当的货币政策令通胀高于2%。

鲍威尔对债息狂升没有举措,进一步令美股承受压力,他在等什么呢?可能想令美元继续升值,美债利率稳步再上升吸引各国投资者及央行购买美债。

最近美债拍卖极为重要

3月9日00:30,拍卖3个月期及6个月期国债。

3月10日00:30,拍卖3年期国债。

3月11日02:00,拍卖10年期国债。

3月12日00:30,拍卖4周及8周期国债。

3月12日02:00,拍卖30年期国债。

大家留意这一周美国国债拍卖很多,主要看外国央行及投资者会否大量买进美债,别再出现一级交易商承接大部分美债的情况。

美债收益率仍持续上,美股高估值板块会继续受压。实际利率的上行,也就意味着企业的融资成本在上升,高估值科技股首当其冲。所以美债收益率上升,也影响亚洲及新兴经济体。

结语

最近美债没人买,令美债收益率升,利息升美元跟着升值,美元指数已升破92。亚洲及新兴市场股票大跌,资金回流美国,令各国央行重新买美债。这个美元霸权循环好像继续着,我们留意美债拍卖的结果。假如没出什么情况,资本市场回复平稳,股市或见底反弹。还有就是拜登之后基建计划,美债拍卖出问题那来的钱搞基建。市场预计经济向好,那股市也不会出现熊市。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员