引言:

我们对主要新兴市场国家疫情、出行、排放、出口和集运进行数据跟踪,来判断新兴市场从疫情中的恢复程度,并通过回顾中国2020年出口的非常态特征,进一步分析中国的高出口增速是否可以持续,以及对大类资产的影响几何。

主要结论

一、从疫情、出行、排放、出口、集运表现来看新兴市场的供给恢复状况。从印度来看,整体确诊人数处于较高水平,新冠接种进度仍处于初级水平,但疫情对出行及排放的限制较为不显著。印度能源消费暂未完全恢复正常水平。从巴西来看,确诊病例整体呈下行趋势,但接种进度仍处于初级水平,巴西排放及出行强度均有回升趋势,原油浮仓水平与原油进口量同步上升,整体能源需求环比有较显著回升。从越南来看,越南新增确诊人数日增长量处于相对低位,疫情反复现象导致出行强度及排放指数出现了明显的下行趋势,原油进口量环比变化不大,浮仓也处于历史低位。从三个国家对欧美出口来看,巴西对欧美出口表现在近期出现了环比回暖趋势,巴西或先于印度出口恢复;相比之下,越南疫情反复导致虽然前期出口恢复较快,但目前出口增速略有回落。从集运表现来看,印、巴、越疫情与出口的波动趋势与集运表现趋势呈较为明显的相关性。越南重要港口胡志明港近期船舶到港量出现下行趋势,孟买港预计到港船舶及港口集装箱船舶数量持续处于较低水平,相比之下巴西船舶到港量、集运船舶和集装箱数呈回升趋势。

二、中国“出口替代”是否可以延续?回顾2020年中国出口结构性特点:首先,疫情带来需求变动和出口相关性显著加深。一方面去年疫情在海外不断发酵,我国其他行业企业转产来增加防疫物资产能成为了各国缓解防疫物质短缺的关键手段,带动部分产品出口同比增速明显走阔。另一方面,居家类的“宅经济”相关产品出口同比增速也受益于封锁措施。其次,疫情带来的开工推迟,终端需求低迷使得大宗商品出口显著回落。矿产业同比增速深陷负值,贱金属及其制成品同比增速表现不佳。第三,我国出口“替代”效应在2020年明显放大。在资本密集型商品和劳动密集型商品均有所体现。展望2021年我国出口:贸易结构将回归正常,出口的“替代效应”和“缺口修复”的均值回归竞赛决定今年的出口增速。首先,“替代效应”逐渐落幕,但是疫情使得我国部分行业产品比较优势将会有所显现,不排除形成长期替代趋势。其次,全球经济的增速回升将使得中上游出口修复,但是新兴市场的复苏也将抢占原油产成品的出口份额。第三,随着海外生活回归正常化,将带动部分纺织制品、鞋帽等消费品出口回升。

三、对大类资产的意义是什么?新兴市场从疫情中加速恢复,大宗商品价格上涨空间动力主要还是源于需求端:1)随着疫苗的推进,叠加欧美炼油开工率依然处于较低的位置,对大宗商品的需求形成正面提振;2)欧美的货币政策短期不急于收紧,需求端复苏仍具可持续性。但价格调整的风险主要源于供给端,1)由于新兴市场占成品油出口份额较大,经济复苏也会带动供给端回升,那么原油价格将从产量上将受到一定的抑制;2)德州页岩油基地因雪灾停电瘫痪,意味着OPEC无需再通过减产支撑原油的价格,后续不排除为抢占市场份额作出增产的决定。美元兑新兴市场货币双向波动加剧。疫苗的推进使得美债的实际利率出现大幅回升,市场对美国经济复苏的前景更加乐观,和新兴市场PMI之差逐步走阔也为美元指数的疲软按下了暂停键。往后看,美元兑新兴市场的汇率其实取决于利率和通胀之间的竞赛,最终结果取决于哪股力量相对更强。

风险提示:

1、疫情疫苗进展低于预期;2、政府应对措施和方法不当,导致恐慌性情绪和预期混乱;3、货币政策收紧超预期,风险资产波动加剧;4、原油增产超预期。

正文如下

引言:我们对主要新兴市场国家疫情、出行、排放、出口和集运进行数据跟踪,来判断新兴市场从疫情中的恢复程度,并通过回顾中国2020年出口的非常态特征,进一步分析中国的高出口增速是否可以持续,以及对大类资产的影响几何。

一、印度、巴西和越南疫情、出行、排放、出口、集运表现

1.1印度疫情、出行、排放表现

印度新增确诊人数日增长量维持在12000例/日,整体确诊人数处于较高水平,新冠接种进度仅为0.8人/百人,接种进度仍处于初级水平。与此同时,印度出行强度及排放指数持续处于历史相对高位,疫情对出行及排放的限制较为不显著。

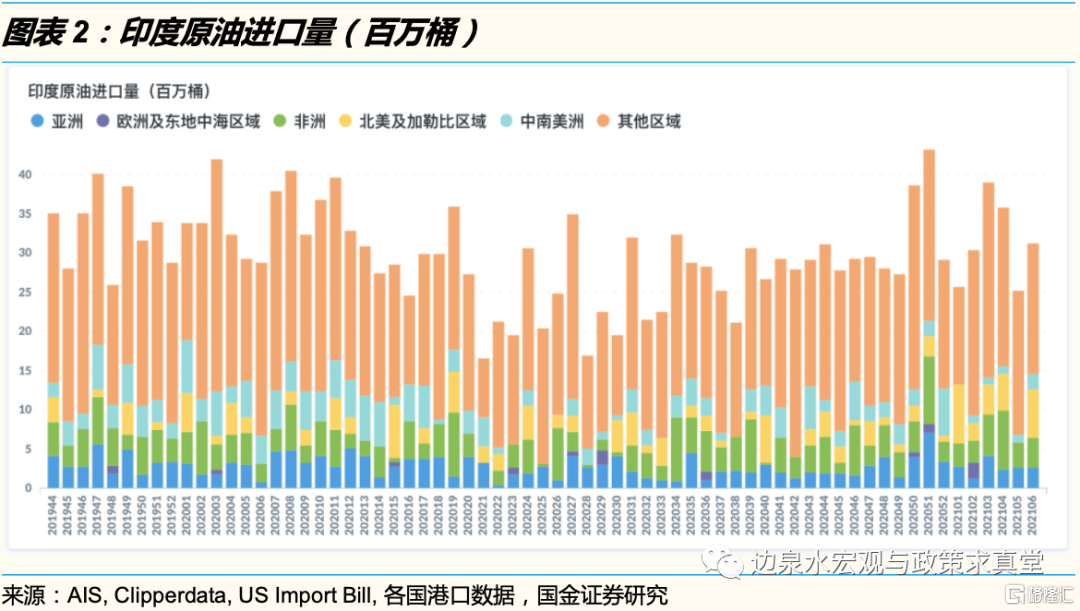

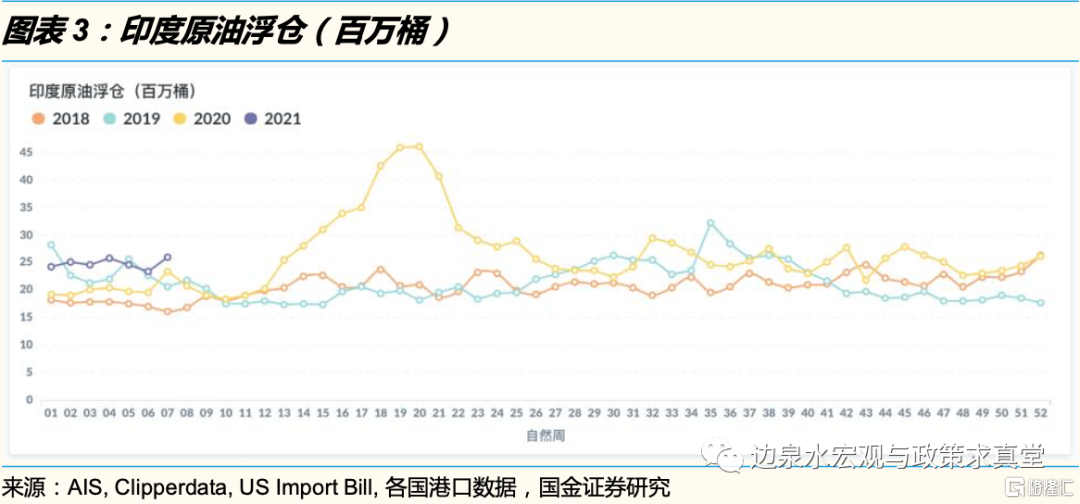

就印度能源消费水平而言,印度原油进口量略有回升,但整体低于2019年历史水平。

目前印度原油浮仓仍处于历史相对高位,略高于2018-2020年浮仓水平,印度能源消费暂未完全恢复正常水平。

1.2巴西疫情、出行、排放表现

巴西新增确诊人数日增长量维持在20000例/日以上,确诊病例整体呈下行趋势,目前疫情仍处于长尾状态;与此同时,新冠接种进度仅为3.27人/百人,接种进度仍处于初级水平,但整体进度优于印度。

巴西排放及出行强度均有回升趋势,疫苗接种的推进及新增病例的降低推动巴西制造业及社会活跃度的回暖,巴西经济或出现复苏趋势。

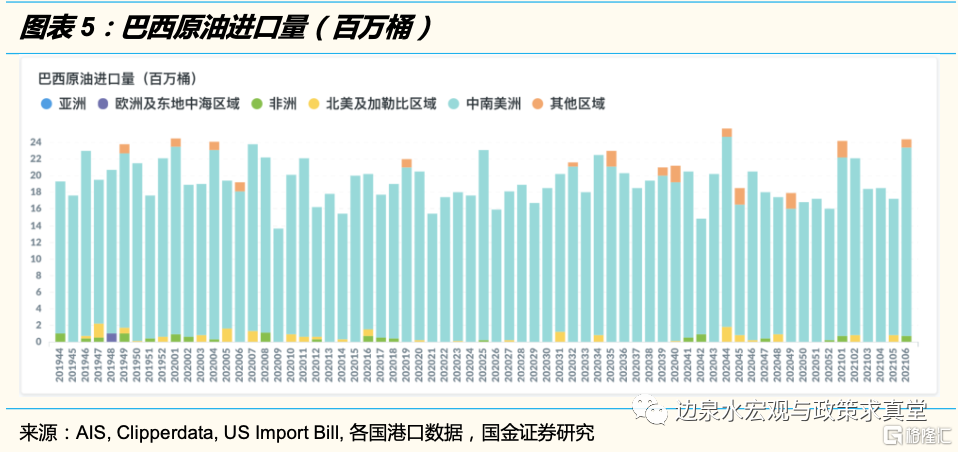

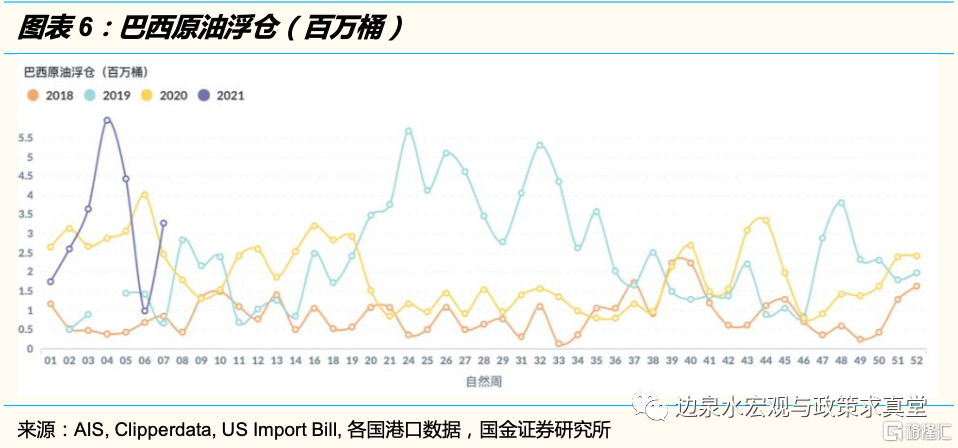

进入2021年以来,巴西的原油进口量环比有较为显著的上升。

原油浮仓水平与原油进口量同步上升,且呈现较大波动,结合进口量与浮仓数据的最新变化,我们认为巴西整体能源需求环比有较显著回升。

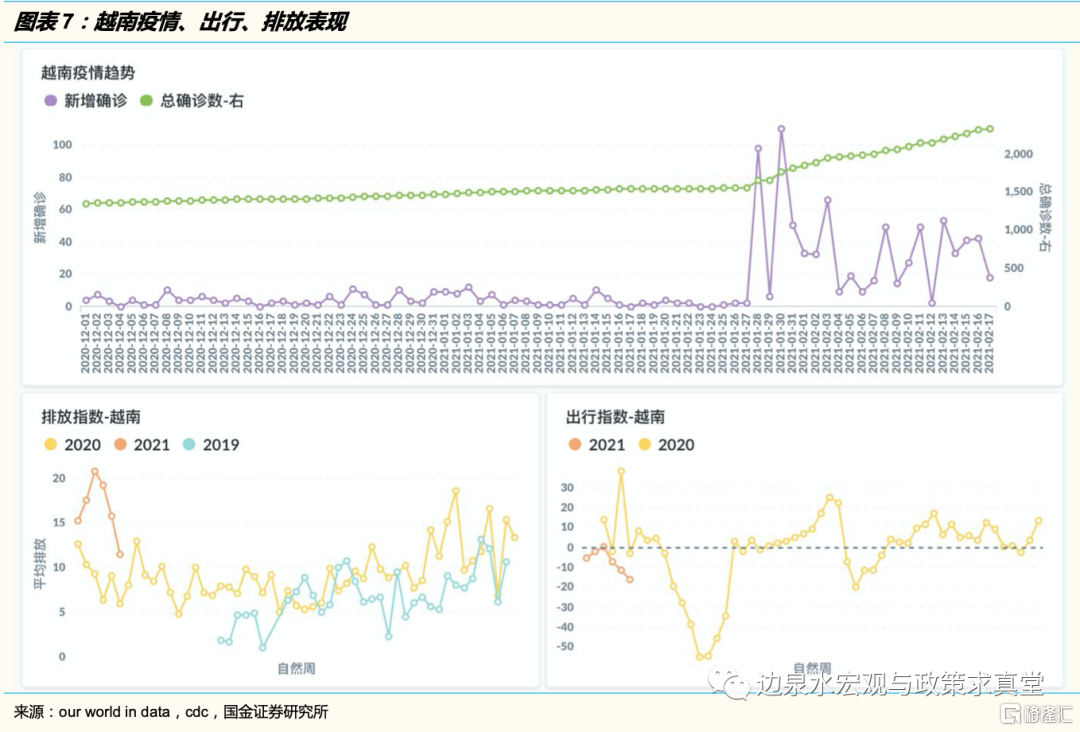

1.3越南疫情、出行、排放表现

越南新增确诊人数日增长量处于相对低位,但相比前期水平或存在疫情反复现象。与此同时,或由于疫情反复影响,越南出行强度及排放指数出现了明显的下行趋势。

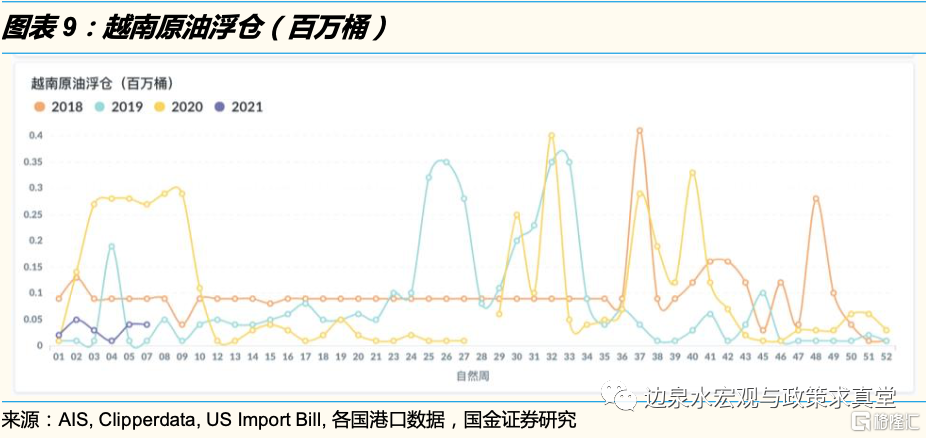

越南的原油进口量环比变化不大,浮仓也处于历史低位,表明越南整体情况环比变化较小。

1.4印度、巴西、越南对欧美出口表现

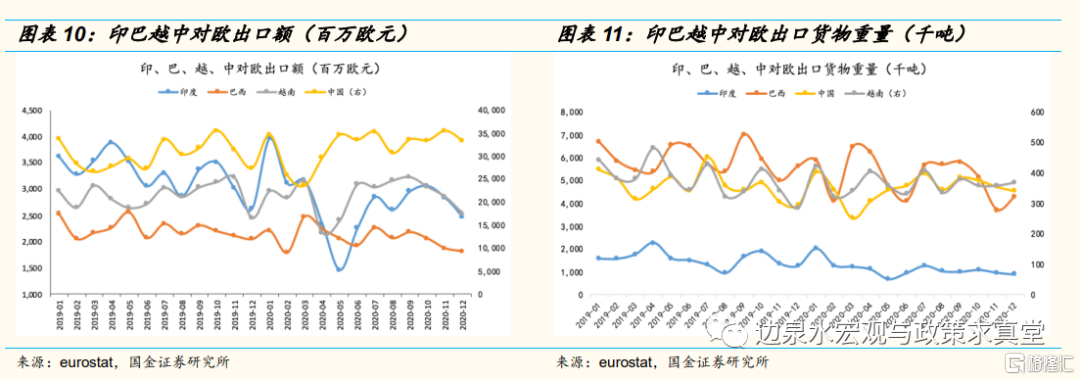

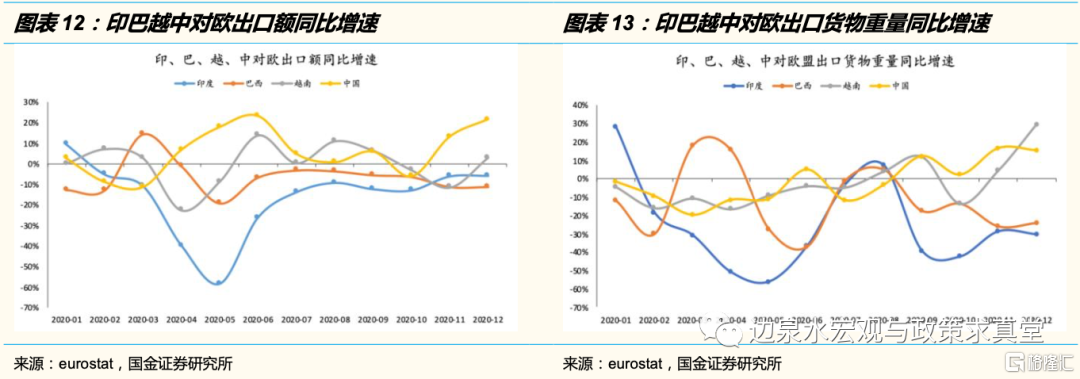

印、巴、越由于疫情对制造业的负面影响及海外消费低迷,2020年对欧出口额出现较为明显的下行趋势。

就出口额及出口货物重量波动趋势而言,巴西对欧出口表现或在近期出现了环比回暖趋势,巴西或先于印度出口恢复。

越南由于前期疫情控制较好原因,前期出口恢复较快,但由于近期疫情反复,出口额略有下滑,但2020年下半年对欧出口额基本恢复同比正增长。

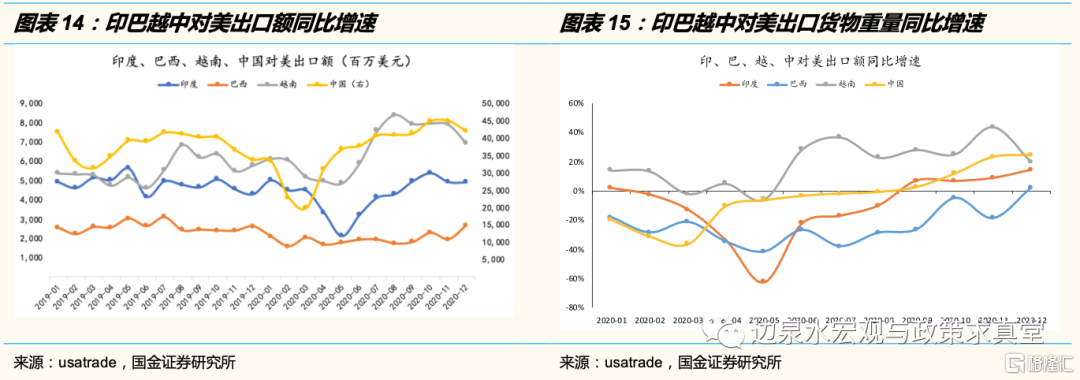

印、巴、越对美出口表现于欧洲波动呈类似趋势,巴西出口表现或在近期出现了环比回暖趋势,巴西或先于印度出口恢复。

越南前期出口恢复较快,但由于近期疫情反复,出口额略有下滑,但2020年下半年基本恢复同比正增长。

1.5 印度、巴西、越南集运表现

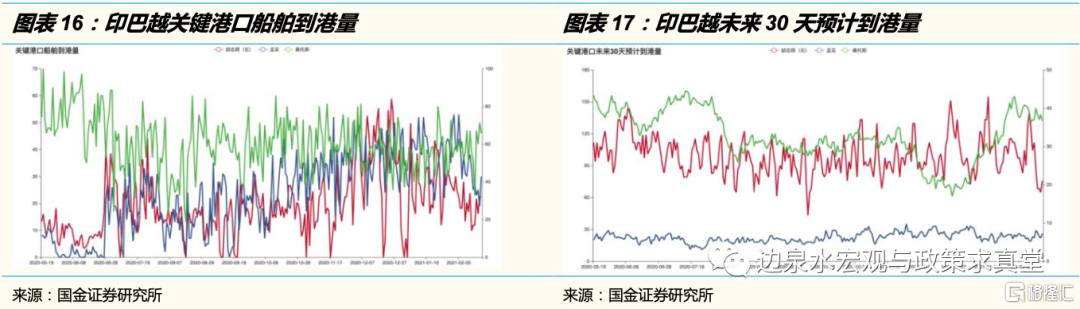

印、巴、越疫情与出口的波动趋势与集运表现趋势呈较为明显的相关性。

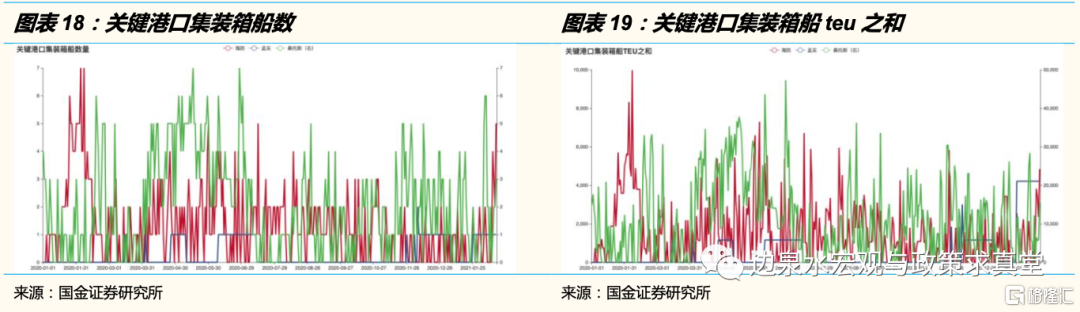

越南重要港口胡志明港近期船舶到港量出现下行趋势,并可能在未来30天内持续,主要由于疫情反复对制造业及社会活跃度的负面影响导致。孟买港预计到港船舶及港口集装箱船舶数量与往期持平,持续处于较低水平。巴西关键港口桑托斯港船舶到港量、未来30天船舶到港量以及集运船舶和集装箱数均在年中的答复下滑后有一定回升趋势,巴西或出现集运活跃度回暖。

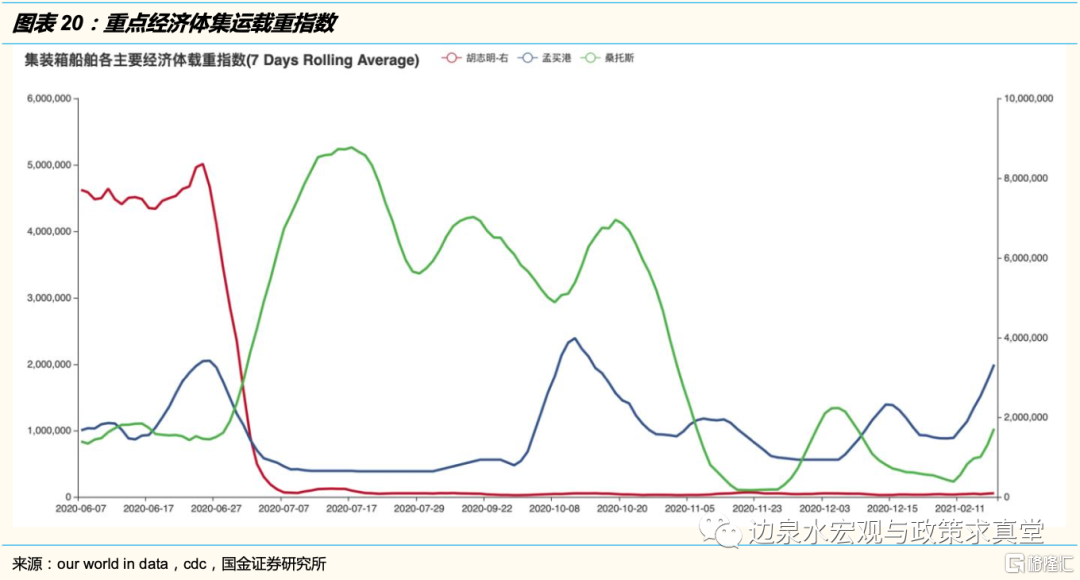

这一趋势同样表现在载重指数的波动中。越南与印度目前基本维持前5个月的平均水平,但巴西载重指数在10月下旬大幅下滑后在近期出现了较为明显的抬升趋势,巴西集运类产品出口或逐步回暖。

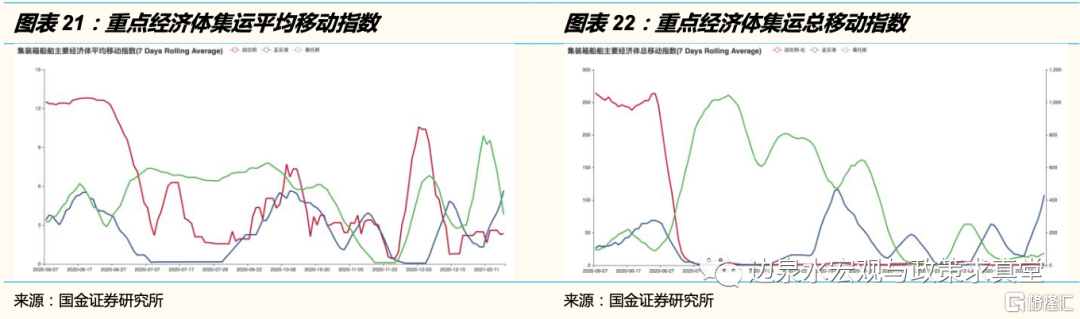

从移动指数的波动趋势而言,巴西重点港口的总移动指数与平均移动指数均出现了比前期水平上升的趋势,移动指数与载重指数出现了较为明显的同向波动,巴西集运活跃度或开始回暖,目前中国出口持续景气存在受益于印巴等国的出口订单转移可能性,若巴西出口活跃度出现回暖趋势,中国出口订单转移红利或逐步降低。

二、中国“出口替代”是否可以延续?

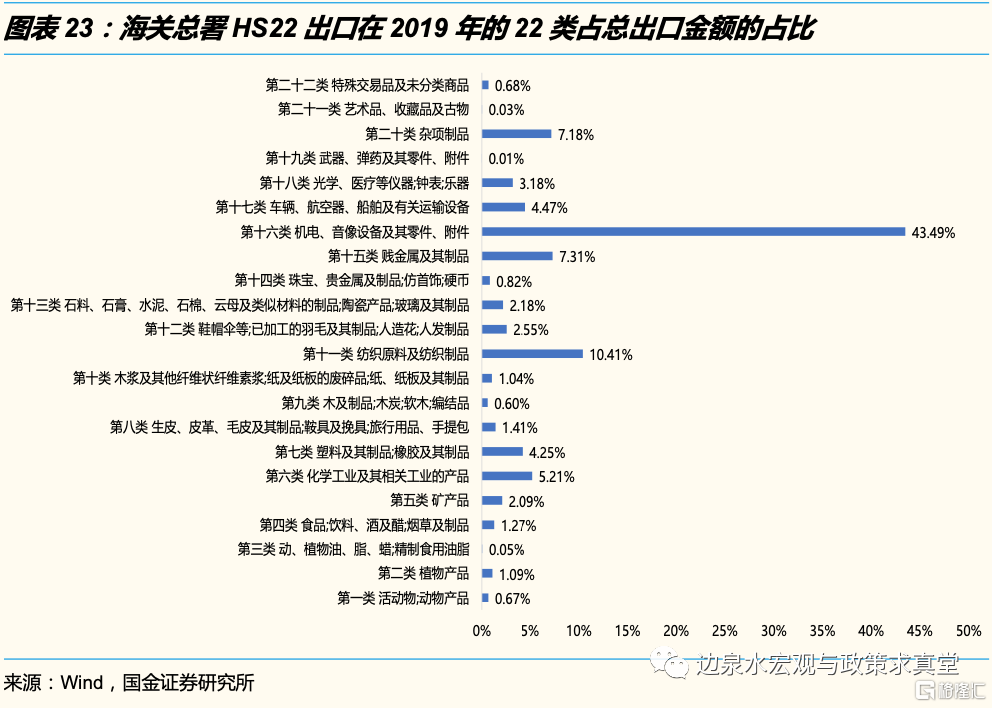

中国出口分类中权重较高的分项出口的占比情况。根据海关总署公布的2019年HS22分类商品,数据显示,其中占比权重较大的包括第6类(占5.21%):化学工业以及相关工业的产品、第11类(10.41%):纺织原料以及纺织制品、第15类(7.31%):贱金属及其制品、第16类(43.49%):机电、音响设备及零件和附件、第20类(7.18%):杂项制品,该5类占中国总出口的70%以上。我们通过跟踪这5个大分类分别回顾一下2020年中国出口走势并对2021年的出口做出预判。

2.1 2020年中国出口结构性特点:防疫相关商品出口强劲、大宗商品出口拖累、“替代”效应显著

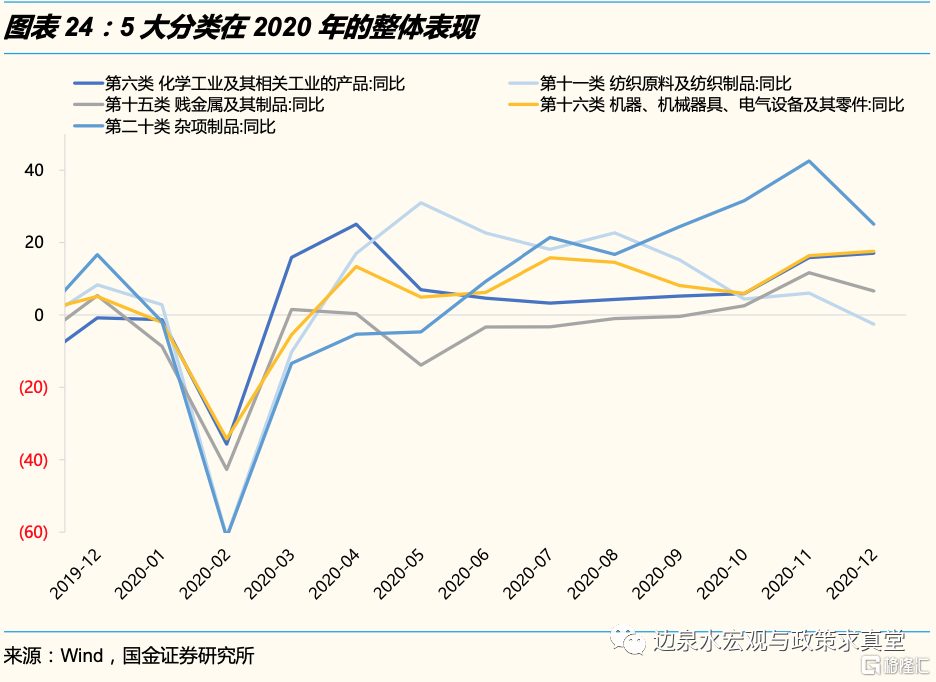

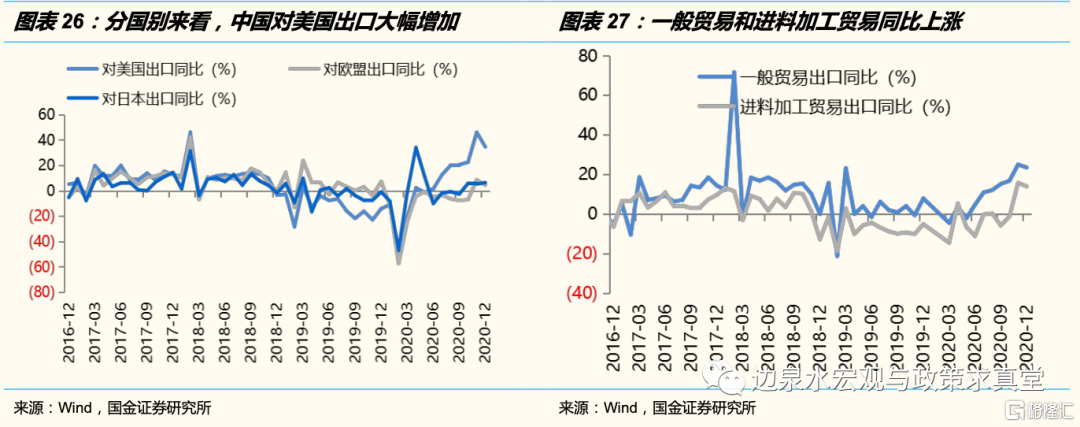

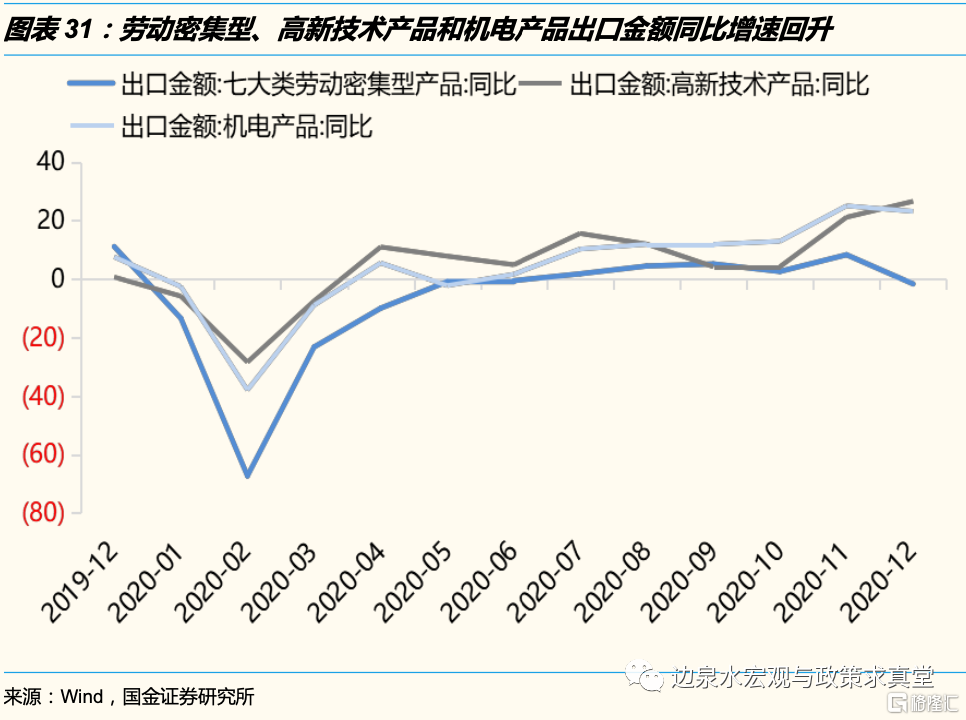

回顾2020年,我国虽然在全球经济负增长的背景下我国出口实现了正增长,但是疫情对上述权重较大的出口分项带来了较大的扰动,整体出口表现“偏离常态”。截止到12月,美元计价下的出口在12月当月同比为18.1%;人民币计价下的出口在12月当月同比为10.9%,均处于中位数上。分国别来看,在2月触底之后便开始出现较强劲的反弹,尤其是对美出口;分贸易方式来看,一般贸易和来料加工贸易均实现较大幅度的增长 ;分产品来看,高新技术和机电产品出口出现比较明显的增长,钢材出口在年底实现正增长,七大类劳动密集型产品四季度冲高回落。疫情过后出口具体特征体现在:1)疫情带来需求变动和出口相关性显著加深;2)终端需求低迷使得大宗商品出口显著回落;3)出口的超预期增长与中国对其他国家的出口替代有关,具体来看:

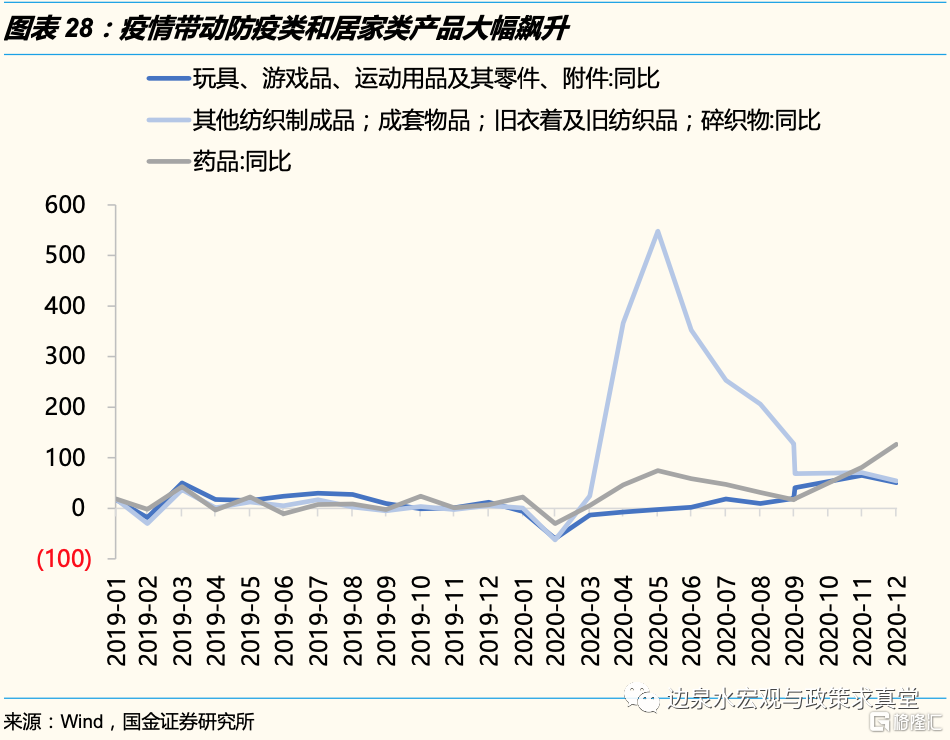

首先,疫情带来需求变动和出口相关性显著加深。一方面,由于我国去年率先控制疫情,复工复产较早推进,随着疫情在全球的不断发酵,防疫物资供不应求逐渐成为全球性问题,我国其他行业企业转产来增加防疫物资产能成为了各国缓解防疫物质短缺的关键手段。具体数据显示,第6分类化学工业以及相关工业的产品中药品占总分类的14.5%,在5月同比达到74.6%之后,由于四季度海外的疫情的进一步发酵,11月-12月的同比增速分别高达80.98%和126.68%,对该分类的弱局势形成支撑;第11分类纺织原料以及纺织制品中的成套物品和纱线等用于生产口罩的原材料同比增速在去年年中冲高到547.95%和89.15%之后回落。另一方面,居家类的“宅经济”相关产品出口同比增速也随着封锁措施回升。具体来看,第20分类杂项制品中的玩具等游戏品需求在3-4月不断攀升,其中11月的同比增速高达65.12%。

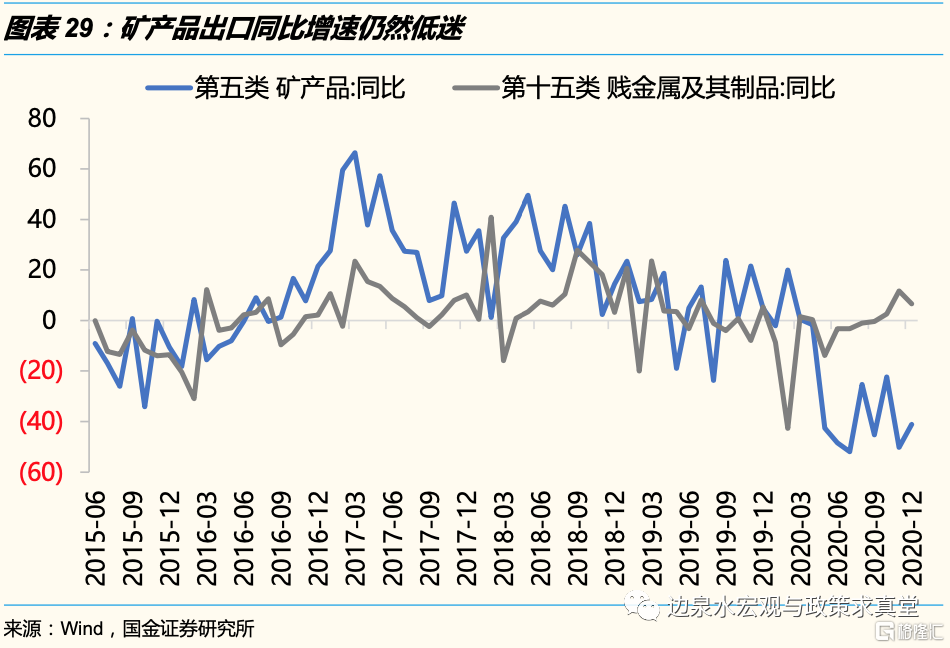

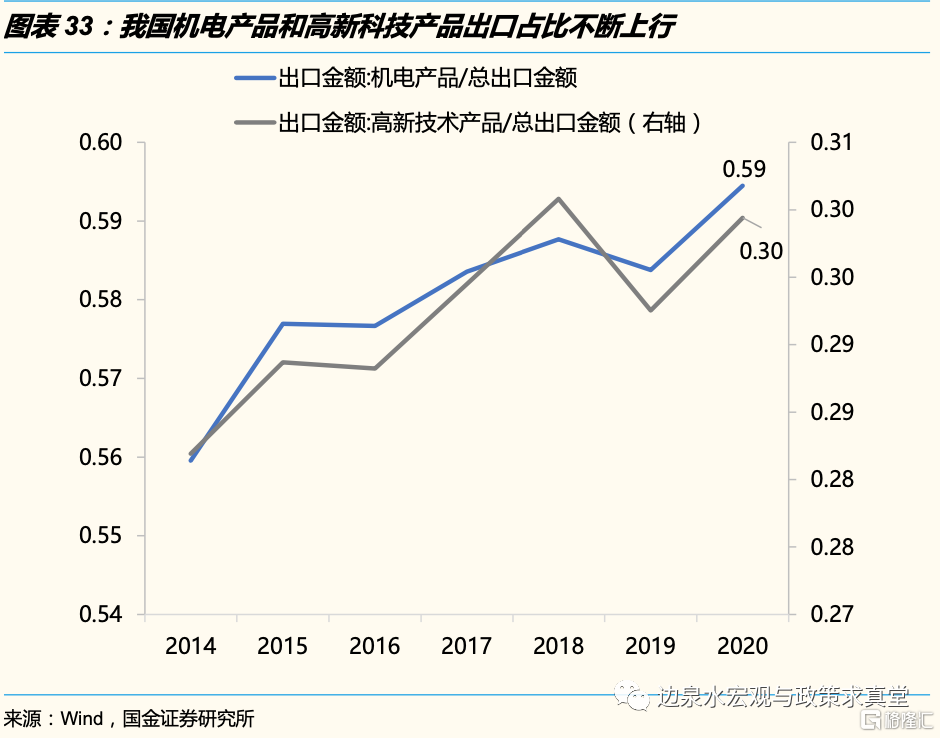

其次,疫情带来的开工推迟,终端需求低迷使得大宗商品出口显著回落。去年3月疫情在全球蔓延后,全球经济的衰退对大宗商品的基本面构成了一定的负面影响,叠加原油事件冲击使得价格进一步回落。后续全球主要央行推出了大规模的宽松货币政策来对冲经济下行压力,随着逆周期调控力度加大,缓解了总需求下行的颓势,大宗商品在2季度出现触底回升,但是疫情带来的封锁措施始终对需求形成一定的抑制,使得我国的大宗商品类的出口反弹力度并不够。数据显示,截至去年12月,第5类矿产业同比增速为-41.14%,处于历史低点,且目前仍然没有看到明显的拐点;第15类贱金属及其制成品同比增速6.63%,虽然已经处于中位数区间,但是整体修复时间较长,对2020年出口的提振不大。

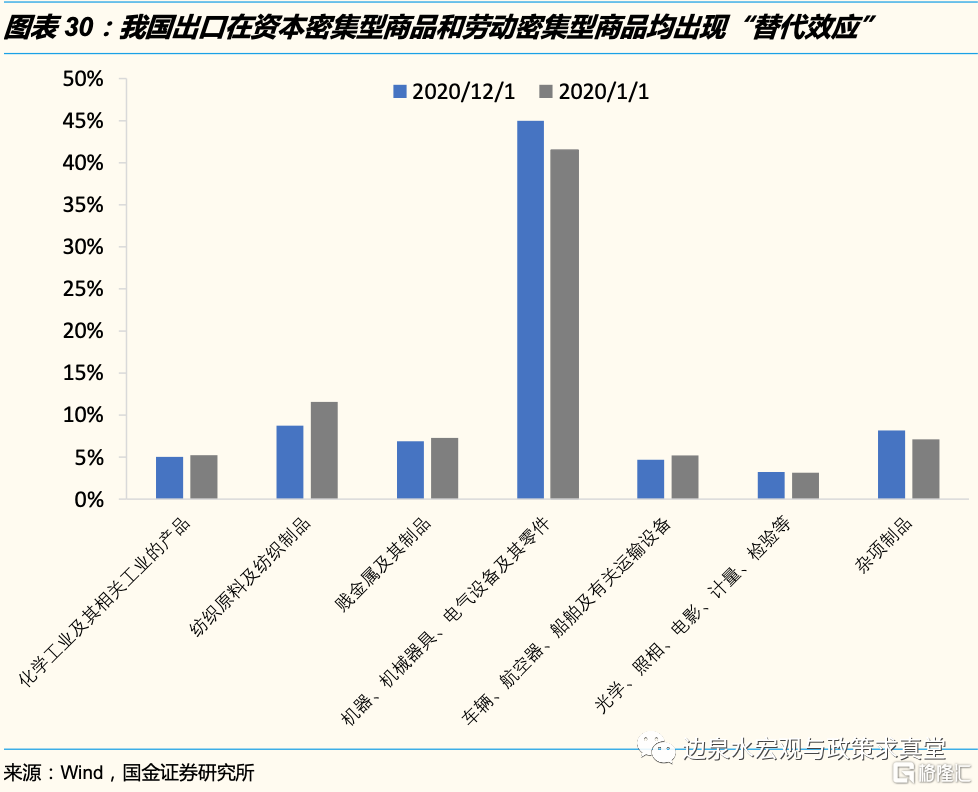

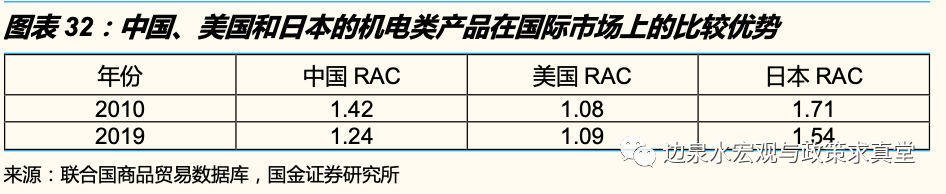

第三,我国出口“替代”效应在2020年明显放大。具体来看,我国出口的替代效应在资本密集型商品和劳动密集型商品均有所体现。从资本密集型商品来看,由于需要大量的技术设备和资金,所以该类产品的出口大多数主要掌握在发达国家中,但是美国和欧元区的疫情发酵不断,使得部分出口份额转移到中国,数据显示,第16分类机器、机械设备、电气设备零件从去年1月占总出口比重的41.50%上升到12月的44.90%。另一方面,随着我国人口红利散退和劳动力成本不断上行的双重影响,劳动密集型商品的出口权重也逐渐转移到印尼、越南和其他东南亚国家,但是疫情的持续恶化和医疗体系的不完善使得这些国家出口增速出现回落,部分产品由我国替代,数据显示,我国第7分类塑料及其制品和橡胶及其制品从去年1月占总出口比重的4.36%上行到12月4.64%;杂项制品也从去年1月占总出口比重的7.11%上行到12月的8.18%。

2.2 展望2021年我国出口:贸易结构将回归正位,出口的“替代效应”和“缺口修复”的均值回归赛决定今年的出口增速

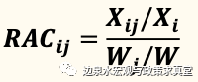

首先,“替代效应”逐渐落幕,但是疫情使得我国部分行业产品比较优势将会有所显现,不排除形成长期替代趋势。我们通过RAC指数来反映一国机电类产品在国际市场上的比较优势,其中表示 i 国 j 产品的 RAC指数; 表示i 国 j 产品的出口额;表示i国所有产品的总出口额;表示世界j产品的出口额;表示世界上所有产品的总出口额。通常当RAC值在0.8以下处于比较劣势,RAC值在1左右为中等水平,当RAC值大于1的时候,那么数值越大比较优势就更加显著:

这里的国家我们主要选取中国主要的竞争对手日本和美国,数据主要来源于为联合国商品贸易数据库上HS92分类编码计算,机电类的商品编号包括84-92号,计算得出数据如下:

综合来看,中国在机电类产品的竞争优势是高于美国但是低于日本的,随着疫情对日美出口影响回落,中国的相对优势可能会弱化,机电类产出口的份额可能倾向于回吐至日本。但是另一方面,我国近几年在机电类产品的出口占比持续上行,保持较高的稳定性,在以国内大循环为主、国内国际双循环相互促进的新发展格局下叠加RCEP的签署,我国高新技术在全球价值链上的竞争优势和产品国际竞争能力有望进一步提高。

其次,全球经济的增速回升将使得中上游出口修复,但是新兴市场的复苏也将抢占原油产成品的出口份额。首先,2020年以来,干散货市场运价持续回升,波罗的海干散货指数BDI和巴拿马型运费指数BPI指数均已超出疫情前的水平,但是原油运输指数BDTI和成品油运输指数BCTI依然处于较低的水平,随着需求带来的原油价格不断修复,我国矿产品的出口有望在2021年改善。其次,全球经济的复苏带来了一轮较强的补库存周期,另外中国和美国地产销售强周期均在去年年底带动了中上游制造业的快速回升,两国的PPI也后续出现了明显的上升加速迹象,那么将继续拉动贱金属及其制品和部分化学工业以及相关工业的产品出口。但是随着印度、越南、马来西亚以及印尼的经济复苏,而成品油出口集中在东南亚国家,对我国大宗商品的出口提振亦是有限的。

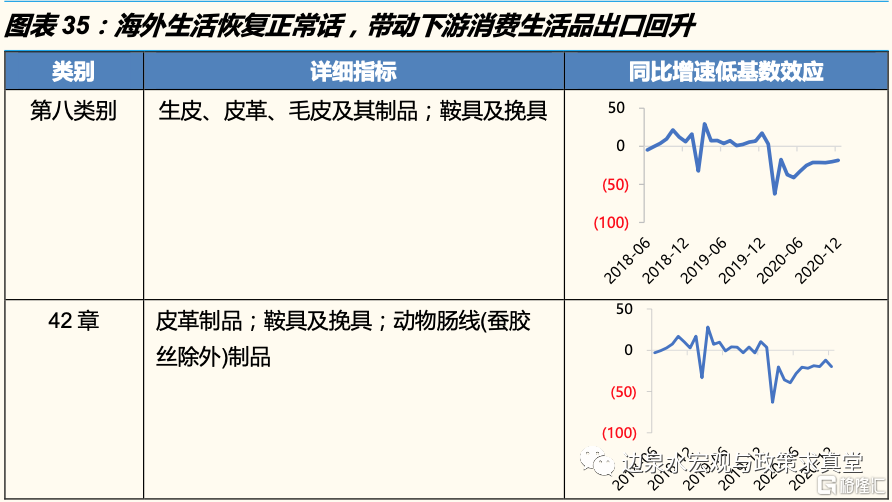

第三,随着海外生活回归正常化,将带动部分纺织制品、鞋帽等消费品出口回升。首先,第11类的纺织原料以及纺织制品中可以分为防疫原材料和非防疫原材料,防疫原材料在今年疫情得到控制后,出口增速会出现明显下行,相比之下,非防疫原材料会出现一定的回升,我们可以注意到该分类在去年二季度达到高点后,也就是对口罩等防疫产品形成一次性提振后,同比增速逐步回落,那么未来防疫原材料和非防疫原材料两者之间的净效应决定该分类的走势。其次,第12类鞋、帽、伞、鞭及其零件等和第8类毛皮制成品主要涵盖的是下游生活消费品,随着从“宅经济”转变成“社交经济”,该产品出口的修复程度将显著受益于低基数效应。

综合来看,受低基数影响,一季度出口将大幅回升,但是随着基数效应回落,叠加疫苗在欧美的效果逐渐显现,二季度和三季度高科技等资本密集型出口份额将有所回吐,防疫性物资出口也将有所回落。下半年随着新兴市场等出口的修复,劳动密集型出口增速也将放缓,预计今年出口较去年将有所回落,但是整体增速依然处于比较高的位置。

三、对大类资产的意义是什么?

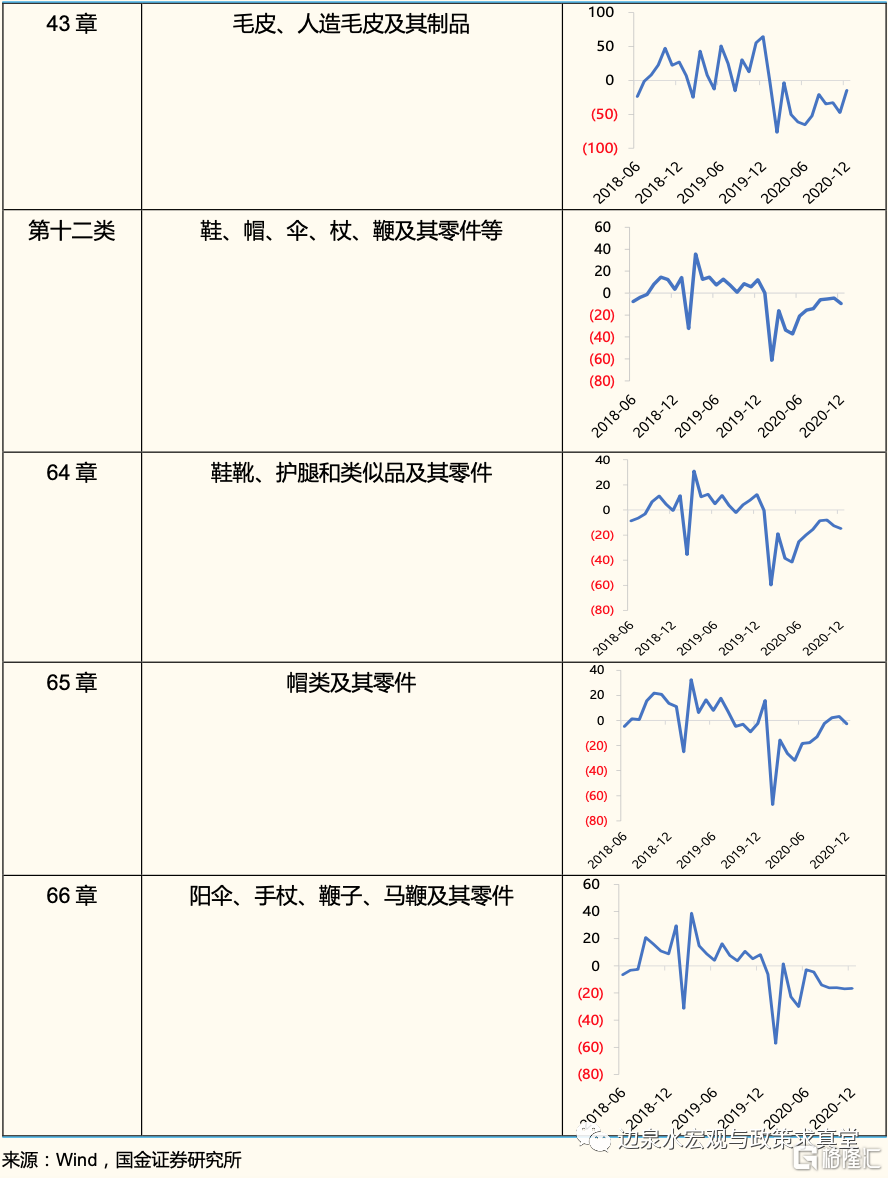

新兴市场从疫情中加速恢复,大宗商品仍存上行空间,但价格存在调整风险。去年年底以来,随着需求的不断回升,带动实体经济回升,全球PMI指数7个月保持在50以上,促进大宗商品价格迎来了一轮报复性上涨,且从金银比来看,银/金价不断上行,说明大宗商品的商品属性强于金融属性,未来看,我们认为大宗商品仍有上涨空间,但是后续也存在着一定的调整风险。

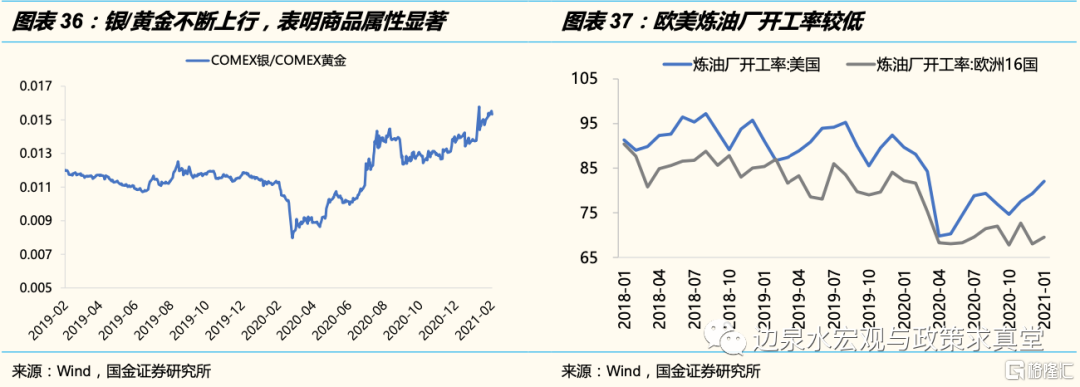

上涨空间动力主要还是源于需求端,主要包括:1)随着疫苗的不断加速推进,疫情对经济的抑制不断减弱,且欧美炼油开工率依然处于较低的位置,后续仍然存在上行的动力,对大宗商品的需求形成正面提振。2)欧美的货币政策短期不急于收紧,需求端复苏仍具可持续性。鲍威尔在国会证词中指数“美国经济距离我们的就业和通胀目标还是很长的路要走,可能还需要一段时间才能取得进一步的进展”,当前通胀预期虽然有较大的起色,但是实际通胀依然表现平平,一方面是由于通胀预期传导到实际通胀存在着一定的时滞,另一方面是我们认为疫情后的非典型复苏可能会使得两者之间的缺口较往年收敛时间拉长。就业市场复苏的分化需要财政刺激精准直达,而货币政策也势必需要保持宽松,防止财政刺激带来的债券收益率过分陡峭化给金融市场带来的不稳定。

调整的风险主要源于供给端,包括:1)由于新兴市场占成品油出口份额较大,经济复苏带来的不仅仅是需求的复苏,也会带动供给端回升,成品油出口修复带动供给端回升,若后续需求的上升增速低于供给端的上行增速,那么原油价格将从产量上将受到一定的抑制;2)美国德州页岩油基地因雪灾停电瘫痪,短期设施的修复需要一定的时间,使得OPEC无需再通过减产支撑原油的价格,后续不排除可能会反守为攻抢占市场份额,做出增产的决定,那也将从供给端对原油价格形成下行压力。

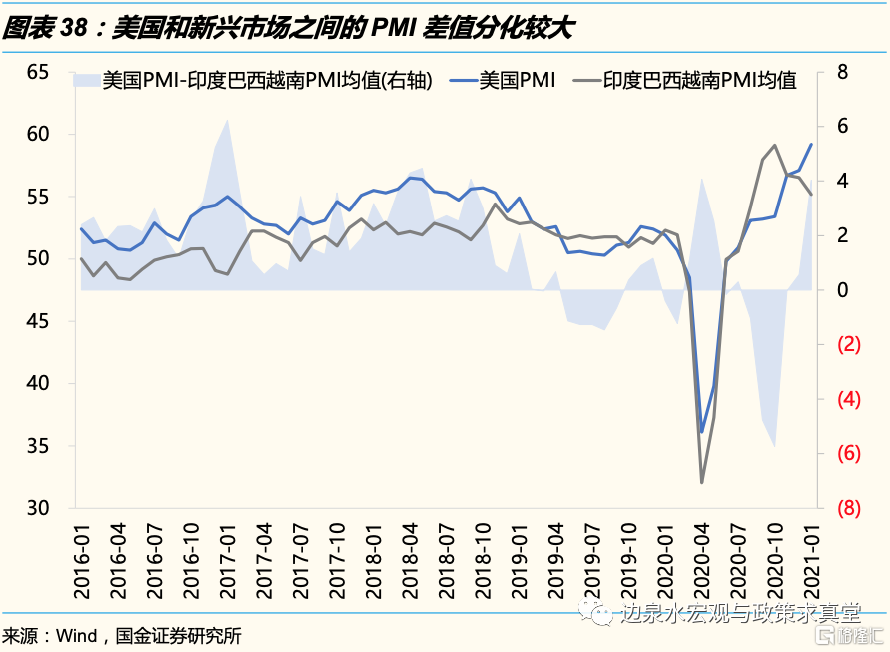

美元兑新兴市场货币双向波动加剧。我们通过PMI高频数据来代替GDP观察两者之间经济面差,进而反映到汇率层面,疫情后,全球复苏分化较严重,新兴市场在去年三季度以来复苏进程好于美国,一方面是由于中国复工复产较快,中国的经济反弹带动新兴市场复苏,另一方面是由于以美国为主的发达国家保持在极低的利率,吸引资本流向了非美资产,为新兴市场提供了更大的增长动力。但是四季度以来,疫苗的推进使得美债的实际利率出现大幅回升,市场对美国经济复苏的前景更加乐观,美国PMI的生产和新订单都出现大幅上升,带动美国PMI创下了历史的高点,也为美元指数的疲软按下了暂停键。往后看,美元兑新兴市场的汇率其实取决于利率和通胀之间的竞赛,最终结果取决于哪股力量相对更强。全球债券收益率均出现上行,但是美债收益率相比于德国收益率上行更快,从利率层面上利好美元指数,但是从通胀渠道来看,若2季度美国实际通胀出现大幅回升,高利率的影响将被高通胀减弱,美元兑其他货币存在上涨的空间,但是可能会所弱化,双向波动加剧。

风险提示:

1、疫情疫苗进展低于预期;

2、政府应对措施和方法不当,导致恐慌性情绪和预期混乱;

3、货币政策收紧超预期,风险资产波动加剧;

4、原油增产超预期,价格存超调风险。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员