核心观点

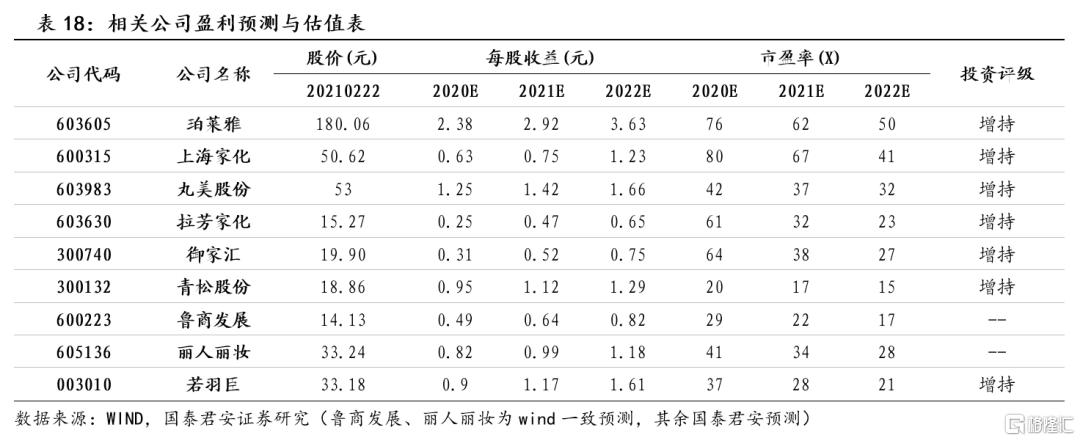

投资建议:美妆消费不断升级,功能性护肤品赛道红利凸显。重点布局具有研发、渠道和营销优势的化妆品集团,建议增持:珀莱雅、上海家化、御家汇、青松股份、丸美股份、拉芳家化、若羽臣,受益标的:贝泰妮(IPO已过会)、鲁商发展、丽人丽妆等。(部分公司因为限制清单和行业划分原因不做评价)

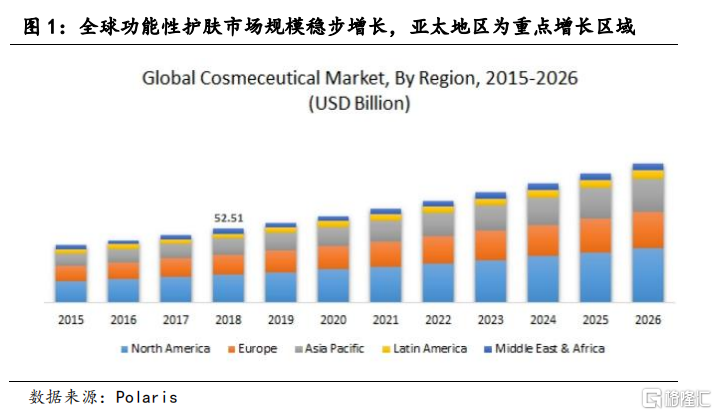

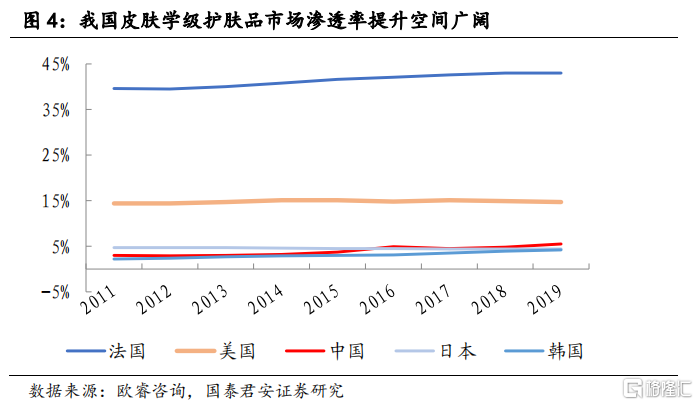

消费者从普通护肤走向专业护肤,功能性护肤赛道红利凸显。美妆消费日趋成熟,消费者从基础化妆品升级为功能属性更强的专业化妆品,再到见效更快的医美,需求极强。2018年全球功能性护肤品市场规模525亿美元,估算渗透率高达41%。据统计2017年我国女性敏感性皮肤发生率已达36%,2019年我国皮肤学级护肤品市场规模136亿元,5年CAGR 23%(同期行业整体CAGR 10%)。2019年我国皮肤学级护肤品渗透仅5.5%,远低于美国的14.7%和法国的43%。按照我国女性敏感肌发生率36%、人均消费额90美金/年估算,仅敏感肌护理市场空间即可达680亿元。

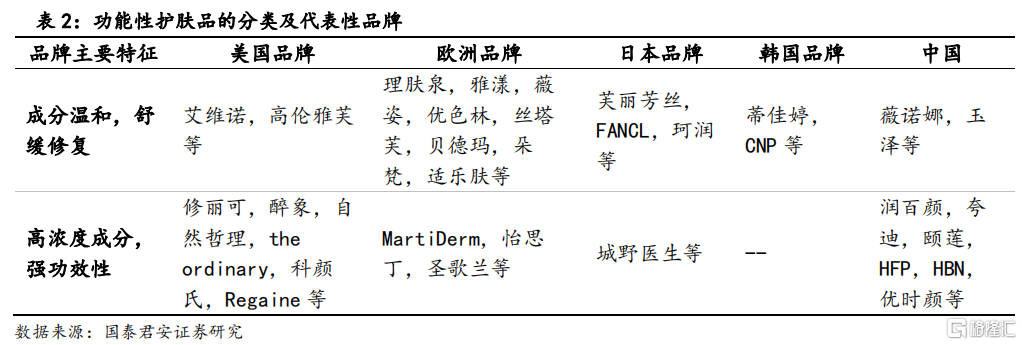

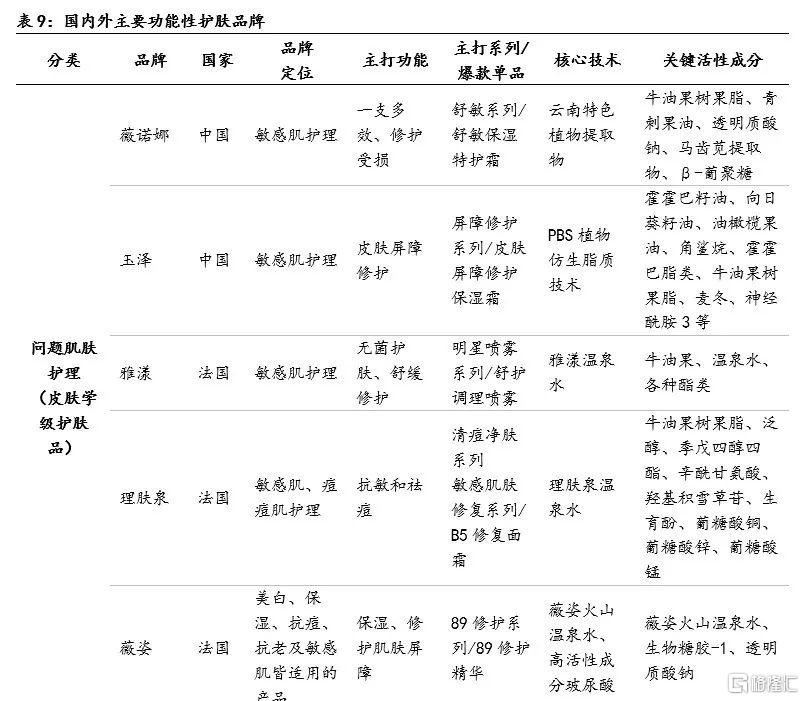

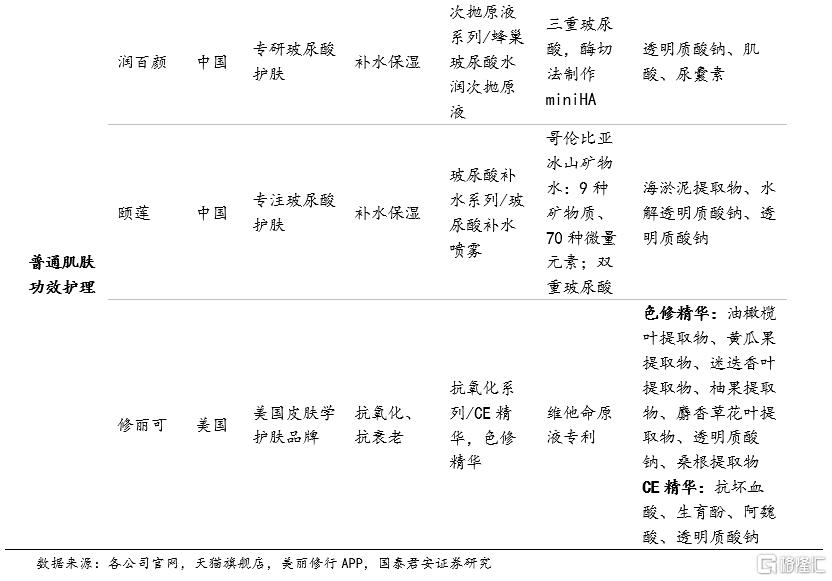

欧洲品牌主打成分温和、舒缓修复,美国品牌主打高浓度、强功效,中国两类品牌共存、相互促进。由于白种人皮肤屏障厚度更高,耐受性更好,因此美国功能性品牌修丽可、醉象等均主打高浓度、强功效;而欧洲功能性品牌理肤泉、雅漾等坐拥独特的温泉资源,因此主打舒敏修复。中国功能性品牌薇诺娜、玉泽等早期主要学习欧洲品牌,2017年随着成分党和社媒营销崛起,以HFP、润百颜为代表的,主打强功效性品牌崛起。考虑到中国消费者既存在皮肤屏障较薄的困扰,又有追求极致护肤效果的需求,叠加医美渗透率持续提升带来的术后修复需求,我们预计中国市场两类品牌将同步发展、相互促进。

功能性护肤品牌以专业性为基石,产品和渠道促发展。功能性护肤品牌大多以独特的活性成分为卖点:薇诺娜从云南特色植物中马齿苋和青刺果中提取活性成分,玉泽独创PBS技术精选天然植物油脂,在成分、结构、配比上三重仿生,修护屏障;而三大外资品牌以富含矿物质和微量元素的温泉水为基石。修丽可基于“杜克抗氧化专利”建立品牌心智。渠道端,专业护肤品牌多以专业渠道起家,后伴随电商发展,薇诺娜、玉泽等国货品牌发力线上迎来爆发式增长、弯道超车,目前龙头国货品牌电商占比超70%,国际竞品大多低于50%。产品端,功能性护肤品牌明星产品深入人心,薇诺娜舒敏保湿特护霜常年占营收近20%,天猫复购率近30%;修丽可全渠道复购率30%+、天猫复购率20%+,龙头功能性护肤品牌复购率几乎为行业平均2倍以上。

风险提示:疫情影响时间或程度长于预期,营销费用增长过快等。

1. 从普通护肤走向功效护肤,赛道红利凸显

1.1. 行业趋势:从普通护肤走向功效护肤,各国呈差异化发展

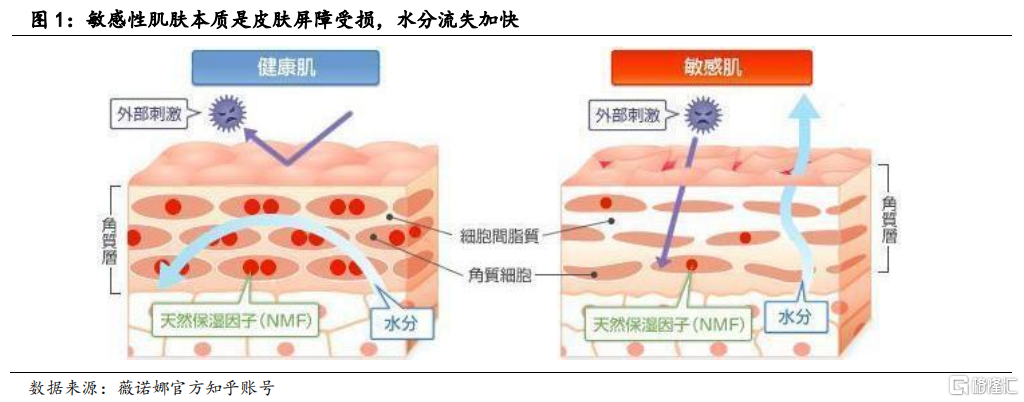

敏感肌人群迅速扩容,消费者逐步从普通护肤走向功能性护肤。敏感性皮肤是指皮肤在特定条件下出现的一种高反应状态,本质上是因为皮肤屏障功能受损,水份流失加快,进而导致皮肤红肿、刺痛、瘙痒、蜕皮等现象。敏感肌产生的原因,一方面是环境因素,另一方面与护肤品使用不当有关。年轻女性是敏感肌的核心人群,根据《中国敏感性皮肤诊治专家共识》,敏感性皮肤在世界各国均有较高的发生率,且女性发病率普遍高于男性,2017年调查显示美洲女性为22.3%-50.9%,亚洲女性为40%-55.98%,我国女性约为36.1%,每3个人里就有1个敏感肌。根据《舒敏保湿类护肤品在敏感性皮肤中的应用指南(2019)》,由于人们护肤方式变化,滥用化妆品或过度清洁,环境污染和精神压力增大等导致敏感性皮肤发生率不断增加,达32.4%-56%。日趋庞大的敏感肌人群催生了专业性护肤需求,主打敏感肌护理的皮肤学级护肤品牌应运而生、大放光彩。

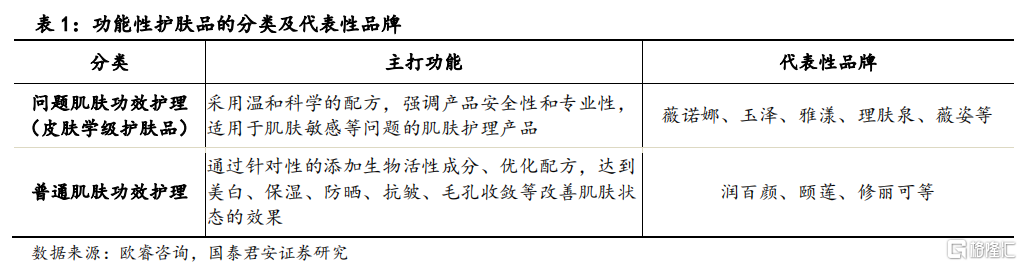

美妆消费不断升级,功能性护肤赛道呈现细分化发展趋势。修复受损的皮肤屏障是治疗敏感性皮肤的重要措施,研究表明单一使用舒敏保湿类护肤品或与药物、医美等联合治疗能有效缓解敏感性皮肤的症状,因此相关护肤品大受追捧。随着消费者对护肤知识和自身皮肤状况的了解日渐深化,美妆消费日趋成熟,消费者从基础化妆品升级为功能属性更强的专业化妆品,再到见效更快的医美,需求不断升级且不可逆。功能性护肤品开始呈现细分化发展趋势,按照服务人群的差异化功能性护肤品可以分为两大类:一类是针对问题肌肤功效护理的皮肤学级护肤品,根据欧睿的定义,皮肤学级护肤品是采用温和科学的配方,强调产品安全性和专业性,适用于肌肤敏感等问题的肌肤护理产品,代表品牌有薇诺娜、玉泽、雅漾、理肤泉、薇姿等;另一类是面向相对普通肌肤的功效护肤品,通过针对性的添加更高浓度的活性成分、优化产品配方,增强美白、保湿、防晒、抗皱、毛孔收敛等效果,代表品牌润百颜、颐莲、修丽可等。

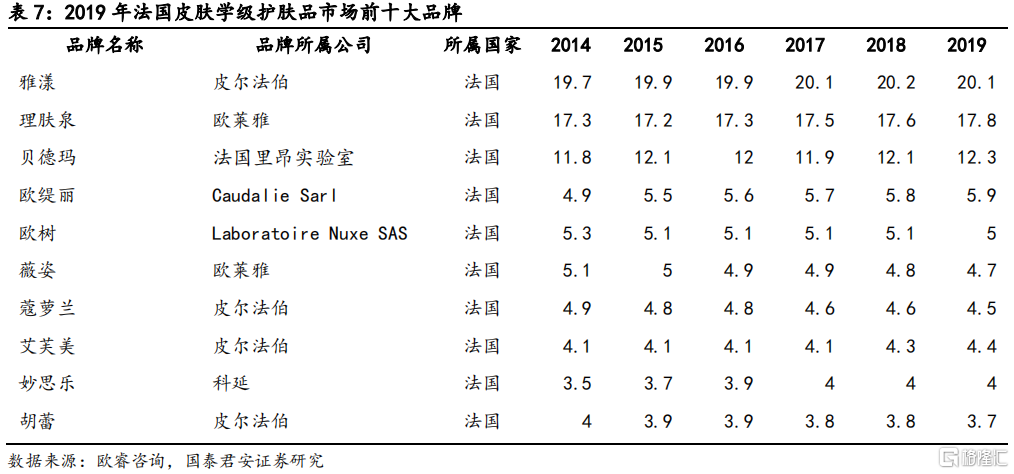

全球功能性护肤品牌分为两大阵营:欧洲品牌主打成分温和、舒缓修复,美国品牌主打高浓度、强功效。不同地区居民的皮肤差异决定了不同市场化妆品行业的发展趋势,大量试验表明,浅色皮肤相较深色皮肤更容易产生细纹、皱纹、松弛等问题,而深色皮肤更易产生色素沉着和肤色不均问题,因此欧美品牌投入了大量资源进行抗衰研究在抗衰领域建立了竞争优势,而亚洲品牌则在美白保湿方面投入了大量资源、主打产品中大多都包含美白产品线。此外,还有研究表明相较于东亚人,白种人皮肤屏障厚度更高。因此欧美人相对于亚洲人来说皮肤耐受性更好,对高浓度护肤品的适应性更强。受居民皮肤性质和当地资源禀赋差异影响,全球功能性护肤品牌呈现差异化发展路径:美国市场以修丽可、醉象、the ordinary等为代表的明星功能性护肤品牌,全部都是主打高浓度成分、强功效性的功能性护肤品牌。而欧洲市场尤其是法国,因为坐拥丰富的矿物温泉资源、建立了独特的竞争优势,因此敏感肌护理品牌蓬勃发展并闻名全球。

中国两类功能性护肤品牌同步发展、相互促进。中国的功能性护肤品牌早期主要学习欧洲品牌,以薇诺娜、玉泽等为代表的敏感肌护理品牌主打成分温和、舒缓修复,主要针对敏感肌的护肤需求。随着敏感肌不断扩容,这些品牌近年来持续快速增长。2017年前后,成分党和社媒营销迅速崛起,以HFP、润百颜、夸迪、颐莲等为代表的主打强功效性的功能性护肤品牌开始进入高速成长期,HFP 2016年创立,2018年营收突破10亿元。华熙生物2018和2019年功能性护肤品业务收入分别激增205%和119%,2020年营收大概率突破10亿元,维持高双位数增长。中国消费者既有皮肤屏障较薄、容易受损的困扰,同时在美妆品牌和KOL的教育下又想追求更为极致的护肤效果,再加上医美渗透率不断提升带来的术后皮肤修复需求,目前两类功能性护肤品牌正呈现同步发展、相互促进、共同高速增长的局面。

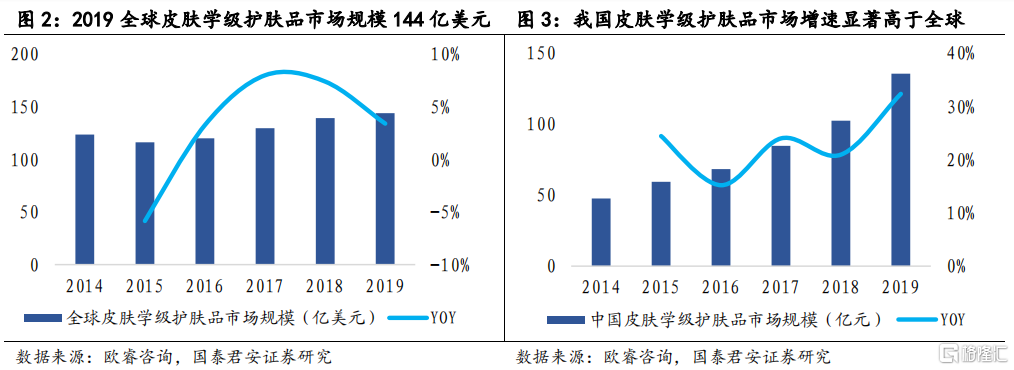

我国功能性护肤品渗透率提升空间广阔,仅敏感肌护理市场空间有望达680亿元。根据Polaris统计,2018年全球功能性护肤市场规模为525亿美元,预计2019-2026年行业复合增长率为8.2%,以2019年估算行业规模测算广义功能性护肤品在全球护肤品市场的渗透率为41%,其中亚太地区为功能性护肤品市场增速最快区域。而从皮肤学级护肤品市场看,根据欧睿统计,2019年全球皮肤学级护肤品市场规模为144亿美元,在全球护肤品市场的渗透率为10%,2014-2019CAGR为3.12%。2019年我国皮肤学级护肤品市场规模为135.5亿元,2014-2019年CAGR高达23.2%,增速不仅远高于全球市场增速,也远高于国内化妆品行业全量增速(2014-2019年CAGR为 9.9%)。对标成熟市场,2019年我国皮肤学级护肤品在护肤品行业的渗透为5.5%,远低于美国14.7%和法国43%的渗透率。目前我国核心化妆品消费人群约3亿人,按照女性敏感肌发生率36%估算,敏感肌潜在人群约1.08亿人,按照敏感肌人均化妆品消费额90美金/年测算,敏感肌护理市场空间可达680亿元。

1.2. 消费人群:成分党崛起,功能性护肤品成长动力充足

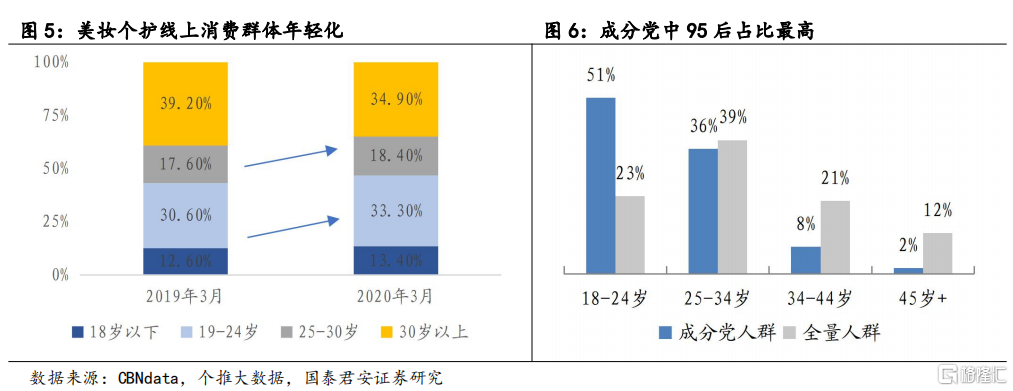

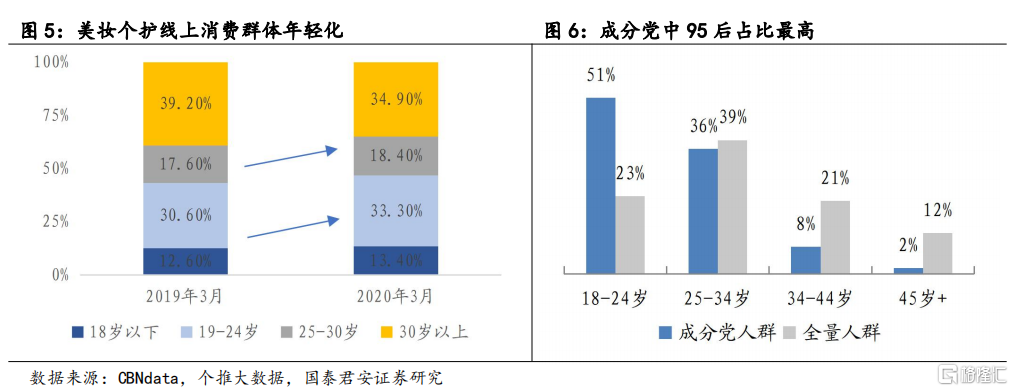

以95后和高知女性为代表的成分党崛起,功能性护肤品成长动力充足。据QuestMobile统计,美妆消费群体年轻化趋势明显,从2019年3月至2020年3月30岁以下美妆消费者占比从60.8%上升至65.1%,其中90后、95后占据主要市场。一方面,现代生活的快节奏使得年轻人普遍成为熬夜党,紊乱的生物钟催生了多种皮肤问题,年轻消费者亟需强功效性的护肤品来满足其修复肌肤问题的需求;另一方面,在高速发展的互联网时代,年轻消费者拥有更多获取、接收专业信息的渠道,对护肤成分的认知增强,进一步催生了对功能性护肤品的需求。根据个推大数据,成分党群体中84.83%为女性,18-24岁占比超过50%。从职业分布来看,对专业护肤知识感兴趣的人普遍都有比较良好的教育背景,以大学生、白领、程序员、医生和教师为主。从城市分布上看,约一半成分党人群位于一、二线城市,消费能力高于全量人群。

1.3. 行业格局:龙头品牌优势显著,国货品牌弯道超车

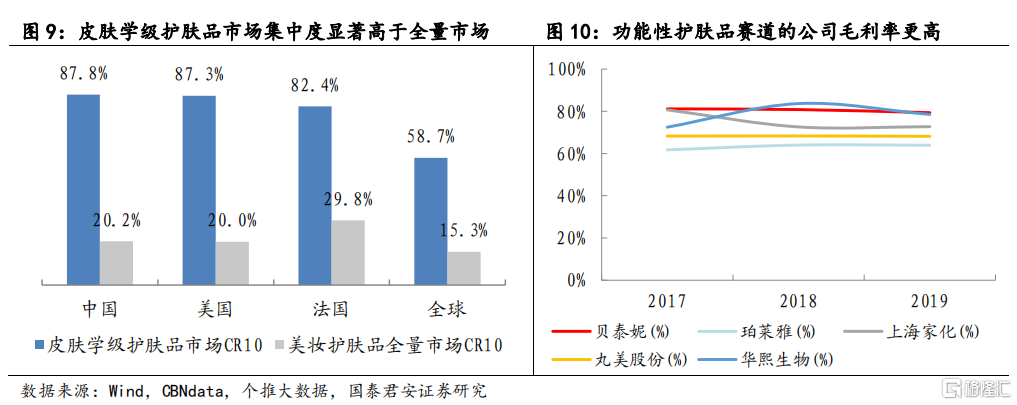

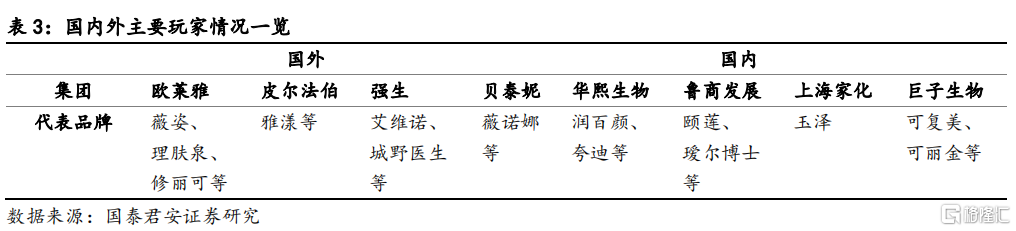

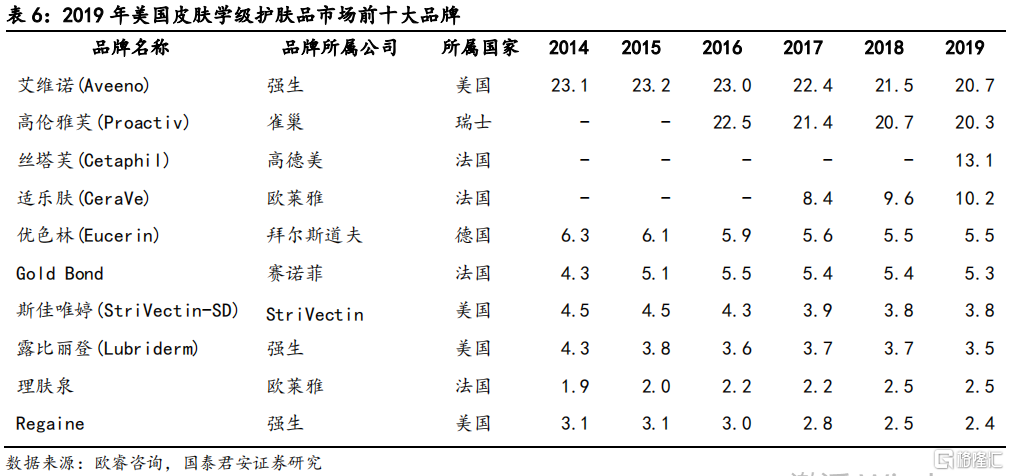

全球功能性护肤品行业呈现较高集中度,头部企业优势显著。从全球和主要市场皮肤学级护肤品行业集中度看,皮肤学级护肤品集中度明显高于护肤品全量市场。根据欧睿统计,2019年中国、美国、法国与全球皮肤学级护肤品市场CR10分别为87.8%、87.3%、82.4%和58.7%,而相应的护肤全量市场CR10仅为20.2%、20%、29.8%和15.3%。高市场集中度形成了对头部企业更有利的竞争格局,从上市公司角度看,专注于敏感肌护理的贝泰妮、专注于玻尿酸护肤的华熙生物毛利率均在79%左右,而其他化妆品企业护肤业务毛利率一般介于64%-73%之间。

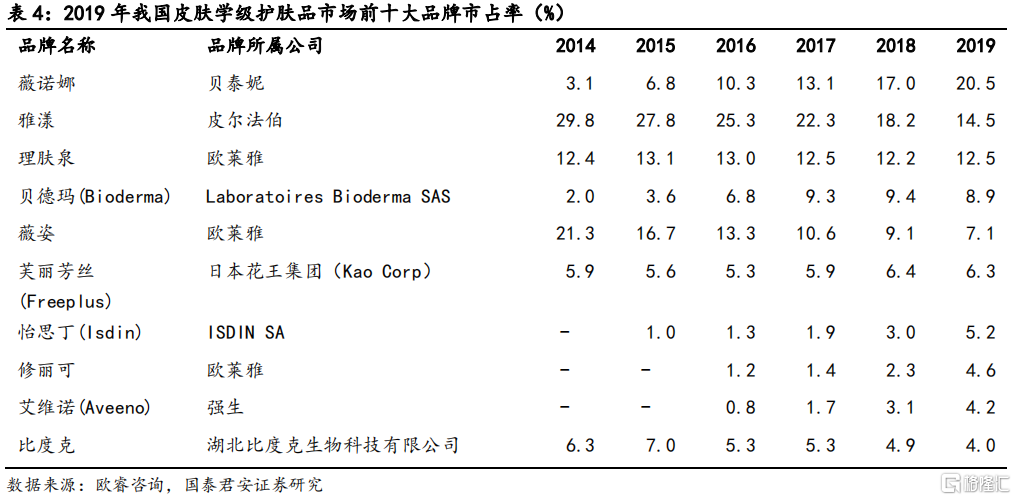

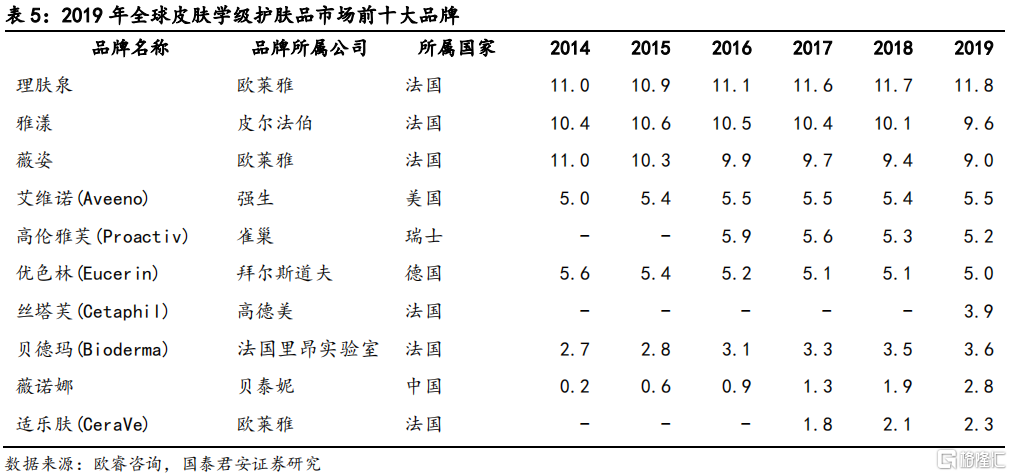

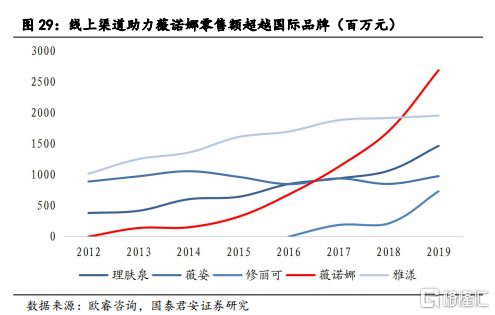

功能性护肤品凭借产品力补强品牌力,国货龙头薇诺娜跻身全球十强。目前全球规模领先的功能性护肤品牌主要包括法国皮尔法伯集团旗下的雅漾、法国欧莱雅集团旗下的理肤泉、薇姿以及美国强生集团旗下的艾维诺等,而国内功能性护肤品牌主要包括贝泰妮旗下的薇诺娜、华熙生物旗下的润百颜和夸迪、上海家化旗下的玉泽以及鲁商发展旗下的颐莲和瑷尔博士、巨子生物旗下的可复美和可丽金、创尔生物旗下的创尔美等。由于化妆品属于后验品,即只有当消费者购买并坚持使用一段时间以后才知道产品效果,因此品牌知名度和美誉度对于消费者决策的影响较大。而在功能性护肤品赛道,品牌往往以特定功效为卖点,并在细分领域不断积累产品口碑以提高用户信任度,尤其是皮肤学级护肤品领域,产品功效往往经过临床验证和皮肤科医生背书,使得消费者对国货品牌的信任度丝毫不逊色于国际品牌。根据欧睿统计,2019年我国皮肤学级护肤品市场规模最大的品牌是薇诺娜,市占率高达20.5%,凭借对敏感肌护理的潜心研究、长期积累以及电商渠道的强势发力,薇诺娜2014-2019年零售额维持了近80%的复合增长(欧睿口径),由此薇诺娜顺利跻身全球皮肤学级护肤品市场份额第九名,市占率达2.8%。

法国品牌在全球皮肤学级护肤市场最具影响力,中国品牌仍有广阔成长空间。从零售额看,全球前十大皮肤学级护肤品牌有6个是法国品牌,此外美国、瑞士、德国、中国品牌各占一席。根据欧睿统计,全球前三大皮肤学级护肤品牌分别是理肤泉、雅漾、薇姿,2019年品牌销售额介于90-120亿人民币之间,而2019年中国第一大皮肤学级护肤品牌薇诺娜销售额为28亿元,国际品牌销售额是薇诺娜的3-4倍。随着中国化妆品行业快速发展和企业实力的不断增强,国货品牌成长空间依然广阔。

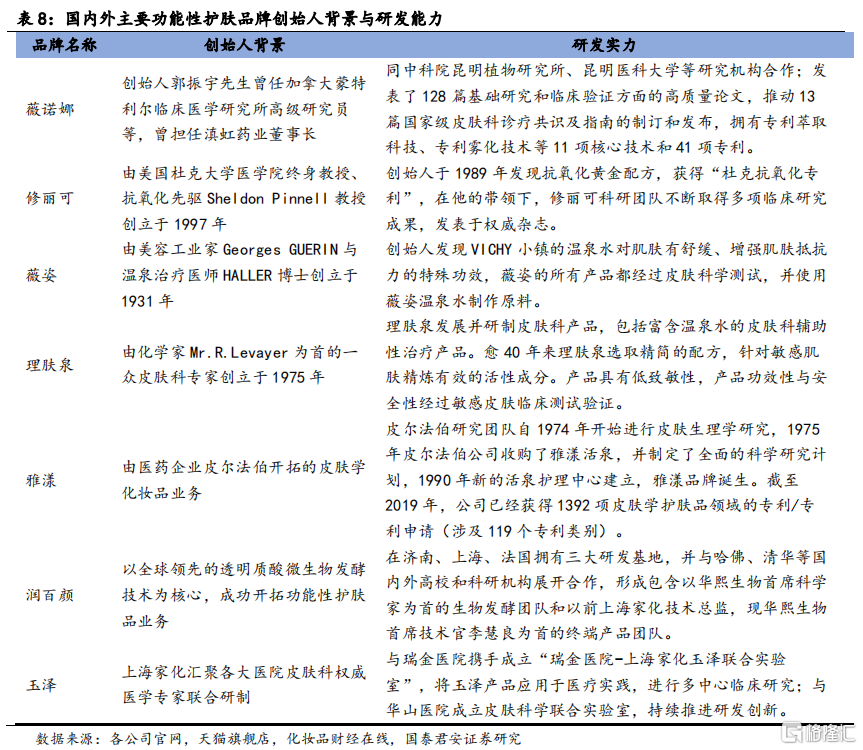

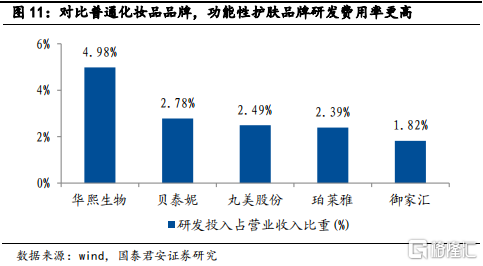

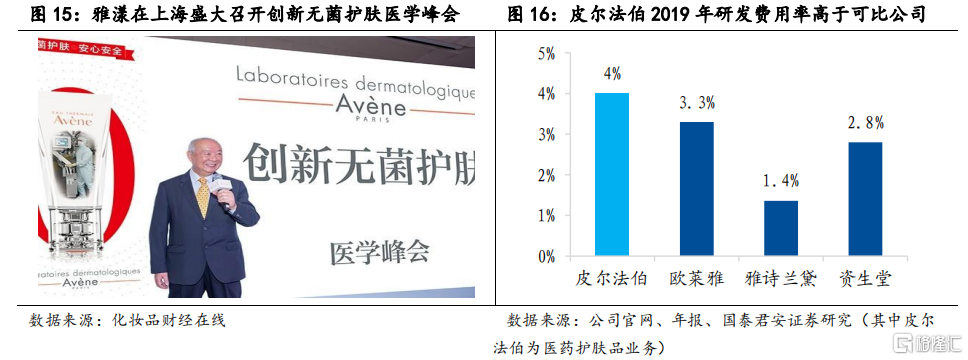

2. 品牌定位:专业化背景凸出,品牌特色深入人心

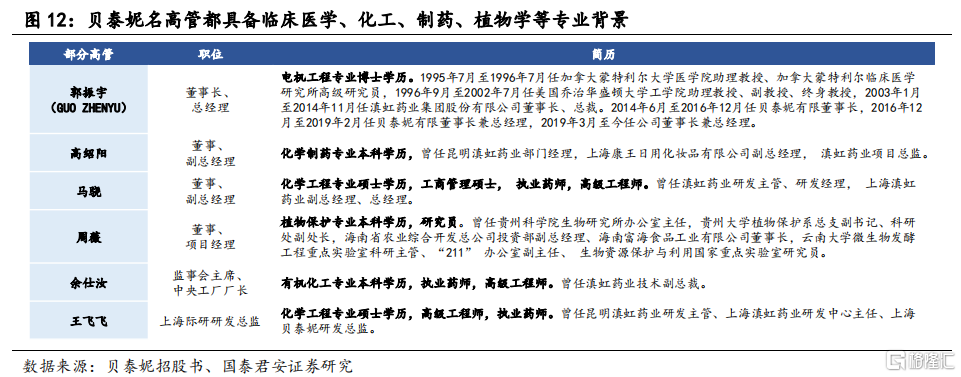

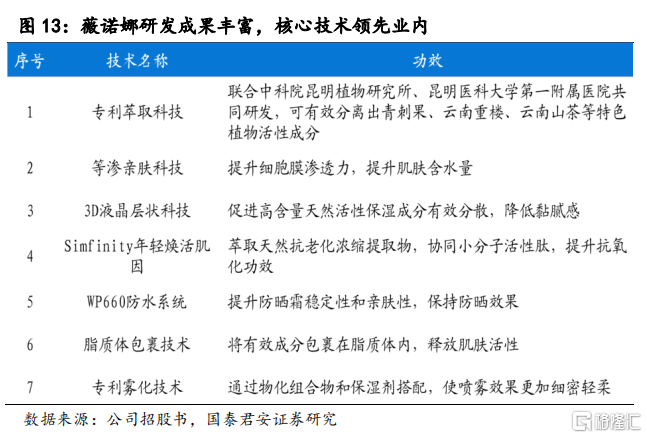

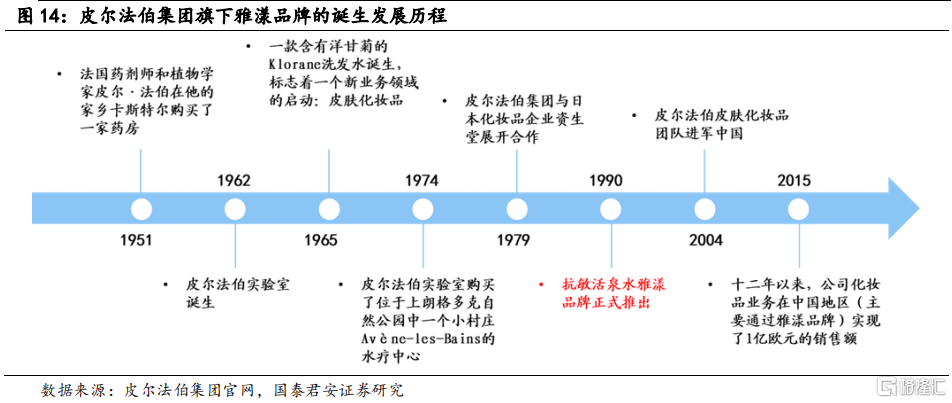

功能性护肤品牌研发基因深厚,“产研一体、医研共创”强化研发优势。功能性护肤品和一般护肤品相比更强调功效性与安全性,因此功能性护肤品的创始团队往往具备较强的专业背景:薇诺娜、颐莲及欧莱雅旗下三大品牌最初创立者均为皮肤科医生或皮肤学、化学等相关领域的专家,以国货品牌薇诺娜为例,公司创始人郭振宇先生曾担任加拿大蒙特利尔临床医学研究所高级研究员、美国乔治华盛顿大学工学院终身教授,公司多名高管都具备临床医学、化工、制药、植物学等专业背景,公司还和中科院昆明植物研究所、昆明医科大学等研究机构合作,发表了128篇基础研究和临床验证方面的高质量论文。雅漾和润百颜品牌母公司为医药或原料企业,依托在原有领域的研发优势顺利切入化妆品领域。以雅漾为例,雅漾母公司皮尔法伯为实力雄厚的医药集团,成立于1962年,皮尔法伯研究团队自1974年开始进行皮肤生理学研究,1975年收购了雅漾活泉水,并制定了全面的科学研究计划,1990年雅漾品牌诞生。截至2019年,皮尔法伯集团已经获得1392项皮肤学护肤品领域的专利或专利申请。玉泽由上海家化联合瑞金医院、华山医院等皮肤科权威共同研发而成,上海家化2003年便开启了皮肤学领域“医院与企业共创”的合作模式并延续至今,6年临床观察实践为2009年玉泽推出第一代明星产品“玉泽皮肤屏障修护身体乳”奠定了坚实基础。研发是功能性护肤品牌的立身之本,对比一般化妆品公司,功能性护肤企业普遍更重视研发投入,2019年研发费用率介于2.8%-5%之间,一般化妆品公司研发费用率介于1.9%-2.5%之间。

2.1. 薇诺娜:源于药企,敏感肌护理专家

源自药企,高管团队专业实力雄厚。薇诺娜母公司贝泰妮集团董事长郭振宇先生曾担任加拿大蒙特利尔临床医学研究所高级研究员、医学院助理教授,郭董回国后于2003年创立滇虹药业,薇诺娜早期是滇虹药业内部孵化的多个项目之一,2011年滇虹药业改制薇诺娜项目整体剥离出售给贝泰妮有限公司。2014年滇虹药业整体出售给德国拜耳集团后,郭振宇先生担任贝泰妮集团董事长、总经理,原滇虹药业项目总监高绍阳先生、人力资源总监兼总裁办主任董俊姿先生、研发主管马骁先生、上海滇虹研发总监王飞飞先生等一批高管和核心员工也跟随郭董再度创业、共同发展薇诺娜品牌。贝泰妮多名高管都具备化学、植物学相关专业背景,且源于药企的从业经历为薇诺娜积累了丰富的专业渠道资源。

基础研究实力雄厚,技术和专业渠道优势奠定敏感肌护理专家形象。公司与昆明医科大学第一附属医院、中国科学院昆明植物研究所等国内领先的专业机构合作,产品和国内外知名皮肤学家联合研制,经过多年研发投入,公司已在植物基础研究、现代配方技术等方面处于国内领先地位,特别是在利用高原特色植物提取物有效成分制备和生产敏感肌肤护理产品方面具有较强的技术优势。薇诺娜皮肤学专家团队发表了128篇基础研究和临床验证方面的高质量学术论文,推动了13篇国家级皮肤科诊疗共识及指南的制订和发布,公司拥有境内有效专利46项,掌握11项核心技术,特别是在利用高原特色植物提取物有效成分制备和生产敏感肌肤护理产品方面具有较强的技术优势,应用核心技术实现的收入占总营收的95%以上,树立了针对敏感性肌肤产品的行业标杆。薇诺娜在植物活性提取物的功效研究方面已经具有国际领先优势,还历经数十家知名医院皮肤科的效果观察,产品安全性和功效性都得到充分验证,因此公司产品得以广泛进入医院、药房、诊所等专业渠道,进一步强化了敏感肌护理专家的品牌形象。2019年,薇诺娜品牌被化妆品行业权威杂志《化妆品报》评为“敏感肌护理品类第一名”。

2.2. 雅漾:药企转型皮肤学护肤,活泉水构建品牌心智

雅漾品牌源自实力雄厚的医药企业,皮肤学护肤业务已成为集团主要营收来源。皮尔法伯集团创始人是法国药剂师和植物学家皮尔法伯先生,其于1951年在家乡卡斯特尔购买了一家药房,开启了创业之路。1959年皮尔法伯开发出第一款处方药大获成功,1965年皮尔法伯集团推出了含有洋甘菊的洗发水开启了全新的皮肤化妆品领域,标志着公司从健康到美丽的企业理念转变。1974年皮尔法伯实验室购买了雅漾水疗中心,并通过多年研究证明活泉水的治疗功效,在此基础之上,皮尔法伯集团于1990年正式创立了抗敏护肤品牌雅漾。经过数年的发展,皮尔法伯现已成长为法国第三大制药集团,欧洲第一、全球第二大皮肤学级护肤品集团,具备雄厚的皮肤学护肤研发实力。截至目前,公司共拥有包括雅漾在内的九大皮肤学护理品牌,但雅漾仍然是最主要的核心品牌,2019年雅漾品牌以9.6%的市场份额,仅次于理肤泉(市占率11.8%)位居全球皮肤学级护肤品市场市占率第二名。皮尔法伯集团在皮肤学化妆品领域深耕多年,2019年公司医疗美容化妆品营收占比已达60%,远超制药板块39%的营收占比,成为公司最主要的收入来源。

雅漾活泉水构建品牌心智,公司积极开展皮肤学研究强化技术优势。雅漾活泉水蕴含独特的生物和矿物遗产,功效已被150多项科学研究证实, 50篇相关文章发表于多家国际医学期刊,可以说活泉水是雅漾产品的核心、也构建了雅漾品牌的心智。成立至今公司积极开展皮肤学研究以强化技术优势,公司在法国设有6个研究中心,拥有300多名皮肤学护肤研究专家,着重进行防晒、皮肤衰老和微生物群研究,从天然植物中识别和提取活性物质,用于皮肤和头发护理。2018年同行评审期刊发表30多篇科学文章。截至2019年,公司已在皮肤学护肤领域获得了1392项专利/专利申请(涉及119个专利类别),研究成果斐然。2010年雅漾品牌推出的无菌舱包装技术(专利D.E.F.I)是代表性成果之一,该技术能够将不含防腐剂的产品长时间保持在大容量的包装物中并保持纯净无菌,无菌护肤也成为了雅漾品牌重点推广的理念。源于制药企业文化,公司产品经过严格测试,每年会进行超1000项人体试验和临床研究。2019年公司共投入6100万欧元用于医药护肤品研发,占销售额的4%,研发费率处于同业较高水平,温泉水资源优势和持续的研发投入使得雅漾品牌多年来始终维持着皮肤学级化妆品领域的领先地位。

2.3. 修丽可:抗氧化先驱,高端功能性护肤代表品牌

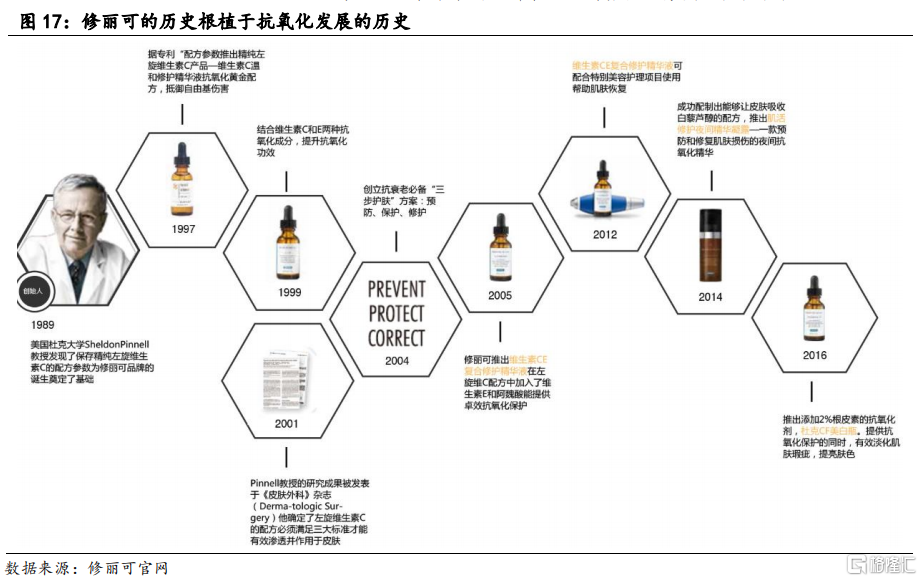

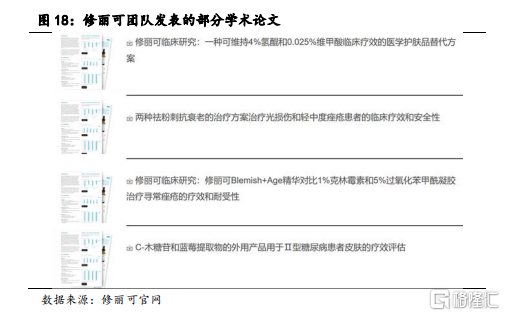

修丽可创始人以抗氧化专利闻名全球,品牌发展根植于抗氧化发展史。修丽可的创始人Sheldon Pinnell是杜克大学医学院终身教授,Dr. Pinnell凭借40多年专注于皮肤学研究的经验,重新定义了抗氧化技术,于1989年发现抗氧化黄金配方——保存精纯左旋维生素C的配方参数,获得了“杜克抗氧化专利”,成为业内公认的抗氧化权威,并以此为核心于1997年创建了修丽可品牌。在他的带领下,修丽可科研团队不断取得多项临床研究成果,发表于权威杂志,丰富的科研成果也为修丽可产品功效性提供了有力保障,修丽可随之成为抗氧化抗衰老领域的先驱品牌。2005年欧莱雅收购修丽可品牌,修丽可在科学护肤领域的专业特色和欧莱雅集团品牌策略的前瞻性优势实现强强联合。

高端专业护肤品牌代表,“整全护肤”+全渠道战略促高速发展。得益于科学护肤、专业研发的品牌基因,修丽可从创立之初就定位于中高端市场和专业化渠道,在美国修丽可只通过医疗诊所等专业渠道销售,其产品定价也远高于其他皮肤学护肤品牌。在中国市场,修丽可前五年专注于专业诊所渠道,得到了专业医生的信任和推荐,此后开始布局电商和百货渠道。修丽可率先提出“整全护肤”的理念,将科学护肤、家庭护理、专业美容三大场景结合,以专业诊所+电商+精品店铺立体化的渠道矩阵满足消费需求、抢占年轻市场。目前修丽可在中国与近千家专业诊所、美容SPA网点合作,开设了几十家百货/购物中心门店,修丽可天猫旗舰店粉丝数量已达428万人,随着国内轻医美市场和电商渠道蓬勃发展,修丽可品牌也迎来了爆发式增长,根据欧睿统计2017-2019年修丽可品牌零售额从1.2亿元激增至6.3亿元,且销售增速逐年提升。

2.4. 玉泽:“医研共创”起家,拥抱社媒营销大放异彩

持续推进“医研共创”模式,玉泽定位专业皮肤科学护肤品牌。玉泽是上海家化旗下的专业护肤品牌,由上海家化汇聚各大医院皮肤科权威的医学专家联合研制,致力于从根源解决皮肤屏障受损引起的脱屑、干痒、皴裂、粗糙、粉刺、刺痛、泛红等多种肌肤问题,提供科学护肤解决方案。玉泽的无刺激及有效性经大量科学验证,获得了诸多皮肤科医生和消费者的认可与推荐。早在2003年,上海家化就与瑞金医院针对皮肤屏障受损性疾病的辅助治疗和预防复发展开研究,开启了“医院与企业共创”的合作模式,历经6年共1386例的临床观察实践,公司于2009年以“亚油酸-神经酰胺皮肤屏障修复剂”研究成果为基础正式推出玉泽第一代产品“玉泽皮肤屏障修护身体乳”。玉泽皮肤屏障修护系列产品还开创了独家的PBS植物仿生脂质技术,精选多种天然植物油脂,从成分、结构、配比三重维度仿生,快速补充皮肤所需脂质,从而达到修护皮肤屏障的功效。2018年,上海家化与瑞金医院携手成立“瑞金医院-上海家化玉泽联合实验室”,将玉泽产品应用于医疗实践,进行多中心临床研究。2019年,上海家化宣布与华山医院成立皮肤科学联合实验室,持续推进产品研发创新工作。多年来,玉泽与多家国内顶尖三甲医院保持着长期而紧密的前沿研究与临床合作,这种模式让玉泽产品的功效性与安全性得到充分的临床验证和皮肤科专家背书,从而赢得消费者的广泛认可和信赖,形成了品牌差异化竞争优势。

精准把握社媒营销风口,品牌迎来爆发式增长。经过多年的研发积淀和消费者洞察,2018年末玉泽成为首批推出无防腐冻干面膜的专业护肤品牌,2018年的淘宝直播进入爆发期,全年平台带货超1000亿元,同比增长近400%,2019年以薇娅、李佳琦等为代表的超头部主播影响力如日中天,好产品与新风口的结合,成就了玉泽品牌的爆发式增长。2019年至今玉泽品牌与淘宝超头部主播频繁合作,打造了玉泽积雪草冻干面膜、皮肤屏障修护保湿霜、皮肤屏障修护调理乳等一系列爆款产品。由此,2019和2020年玉泽品牌销售额同比激增80%和200%+,我们预计2021年玉泽品牌有望延续快速发展,规模有望突破10亿元。

3. 产品创新:功效为核,从爆款单品走向全品类发展

3.1. 功效:核心成分构筑壁垒,品牌差异化发展

功效为功能性护肤品牌立身之本,核心成分构筑竞争壁垒。大部分知名功能性护肤品牌都有自己独特的活性成分作为品牌支撑,其中国货品牌多以植物提取物为特色,而三大外资品牌则以富含矿物质和微量元素的温泉水作为品牌灵魂。比如薇诺娜从云南特色植物青刺果和马齿苋中提取活性成分达到舒缓敏感、修复屏障的效果;玉泽独创的PBS植物仿生脂质技术通过精选多种天然植物油脂,在成分、结构、配比上三重仿生,快速补充皮肤所需脂质,从而修护屏障,并促使人体皮肤自动生成神经酰胺,实现肌肤修复的效果。在普通肌肤功效护理品牌中,润百颜、颐莲主打玻尿酸补水保湿,润百颜以三重玻尿酸和酶切法制作miniHA为特色,实现较高透皮吸收率。颐莲主打产品玻尿酸补水喷雾以进口哥伦比亚冰川矿物水为原料,以双重玻尿酸实现内补水+外锁水的效果。修丽可创始人从数百种抗氧化物质中发现了4种能穿透皮肤发挥功效的抗氧化剂:维生素C、维生素E、阿魏酸和根皮素,并进一步研究出能使这四种成分渗透入肌肤、被吸收利用的配制标准,形成“杜克抗氧化专利”,从而在抗氧化抗衰老领域建立品牌影响力和竞争优势。

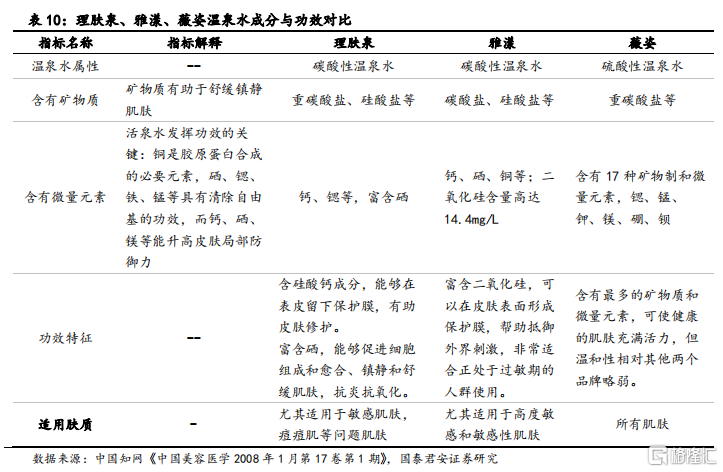

三大国际品牌活泉水成分差异明显,主打功效各有侧重。三大国际皮肤学级护肤品牌理肤泉、雅漾、薇姿都以活泉水为成分之源,但三者的活泉水成分和功效存在明显差异,其中薇姿含有最多的矿物质和微量元素,可使肌肤充满活力,适用于所有肤质,但对敏感肌的针对性不强。而雅漾和理肤泉的活泉水对敏感肌的针对性更强,比如雅漾的温泉水中富含二氧化硅,可以在皮肤表面形成保护膜,非常适合正处于过敏期的人群使用;理肤泉的温泉水中一方面含有硅酸钙成分,能够在表皮留下保护膜,修护屏障受损肌肤,另一方面富含硒,能够促进细胞组成和愈合、镇静和舒缓肌肤,可以舒缓痘痘肌和皮炎肌肤。

3.2. 品类:爆款单品建立品牌认知,产品线延伸打开成长空间

爆款单品深入人心,复购率显著优于大盘。回顾各功能性护肤品牌的成长历程,大多数品牌都塑造了深入人心的经典大单品,以薇诺娜为例,薇诺娜全力打造口碑星品舒敏保湿特护霜,该产品经过昆明医科大学第一附属医院、贵阳医学院附属医院、四川大学华西医院等多家医院皮肤科观察验证,能够有效舒缓皮肤敏感、帮助修护肌肤屏障。该产品荣获了多项美妆大奖,2017-2019年分别占公司营收的18.37%、17.77%、18.36%,已经成为薇诺娜的王牌产品和发展基石。润百颜是次抛原液的开创者,凭借次抛玻尿酸原液一战成名,现在次抛原液已经成为护肤品行业的热门品类之一,根据淘数据统计,2021年1月润百颜第一大单品水润次抛原液占到品牌天猫旗舰店GMV的40%以上。雅漾作为欧洲第一大皮肤学级护肤品牌,其明星产品雅漾舒泉调理喷雾位居2019年欧洲药房喷雾销量第一名,获得了50篇国际学术刊物功效论证,根据淘数据统计2021年1月舒泉喷雾占品牌天猫旗舰店GMV的13.4%。由于功能性护肤品牌普遍具备功效性较为明确、品牌影响力较强,因此功能性护肤品牌的复购率也处于较高水平,2017-2019年薇诺娜天猫旗舰店复购率接近30%,根据联商网报导,修丽可2019年全渠道复购率达到30%+、天猫渠道复购率也达到20%+,而化妆品行业平均线上复购率水平仅为10%左右,龙头功能性护肤品牌复购率几乎为行业的2倍以上。

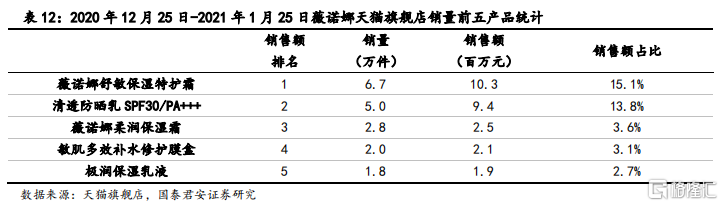

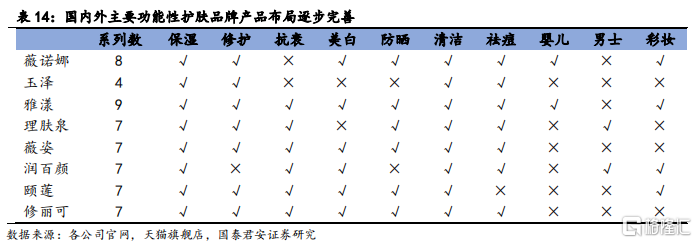

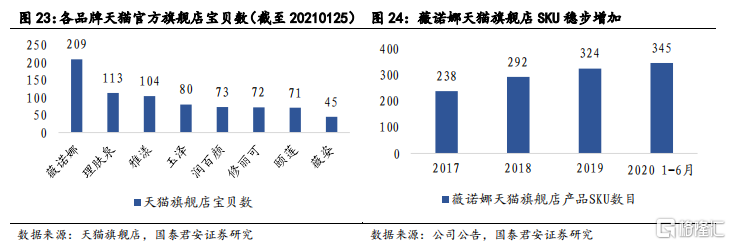

头部品牌不断扩充产品线,从爆款单品走向全品类发展。龙头功能性护肤品牌多以爆款单品起家,随后不断扩充产品线、突破天花板。以薇诺娜为例,公司继明星产品舒敏保湿特护霜后,又推出了防晒美白、保湿补水、控油祛痘等多个产品系列,并打造出清透防晒乳、柔润保湿霜等爆款产品。从淘数据统计的2021年1月薇诺娜天猫旗舰店GMV看,排名前五的单品和GMV占比分别为:舒敏保湿特护霜(15.1%)、清透防晒乳(13.8%)、柔润保湿霜(3.6%)、补水修护膜(3.1%)、极润保湿乳液(2.7%)。雅漾在明星产品舒泉调理喷雾之后又打造了修护舒缓保湿霜、婴儿舒缓润肤霜等爆款产品,近期公司又推出了新品高阶CE霜,开始切入抗氧抗初老市场。从各大功能性护肤品牌的产品线布局看,雅漾和薇诺娜的产品最为丰富,雅漾除了男士系列外各功能系列均有布局,薇诺娜目前除了男士和抗衰系列外各功能系列都有布局。从天猫旗舰店的SKU数量看,薇诺娜、理肤泉和雅漾位居前列,分别为209、113、104个,薇姿SKU相对较少,为45个。综合以上分析,薇诺娜、雅漾和理肤泉在产品线拓展方面处于同业领先水平,为品牌创造了广阔的成长空间,也是品牌市场份额领先的重要原因之一。

功能性护肤品牌定位集中于中端和高端市场,修丽可、润百颜、薇诺娜定价处于同业领先水平。我们对比了部分功能性护肤品牌热销霜类产品天猫旗舰店的克单价,从普通肌肤功效护理品牌看,龙头品牌定位而于中高端市场,修丽可王牌产品皮脂膜修护霜单价高达18元/克,润百颜新品屏障调理面霜定价也达到5.8元/克;而皮肤学级护肤品牌主要定位于中端市场,客单价介于2.2-3.8元不等,其中薇诺娜定价相对较高,薇诺娜舒敏保湿特护霜定价为3.8元/克;颐莲定位相对平价,其蜗牛修护霜定价为1.4元/克。

4. 渠道变迁:专业渠道起势,电商渠道争雄

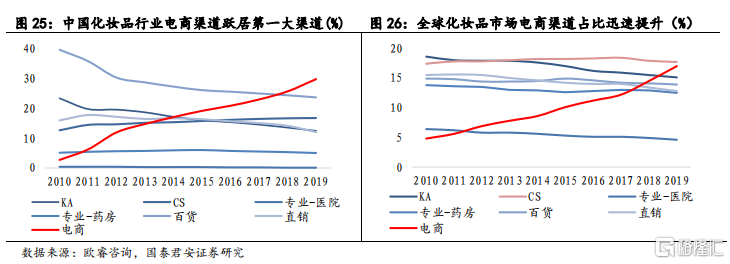

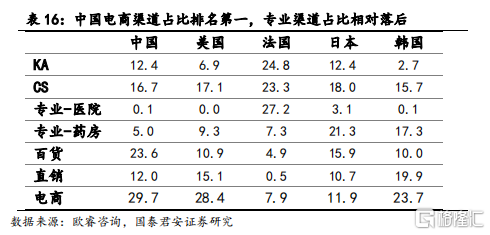

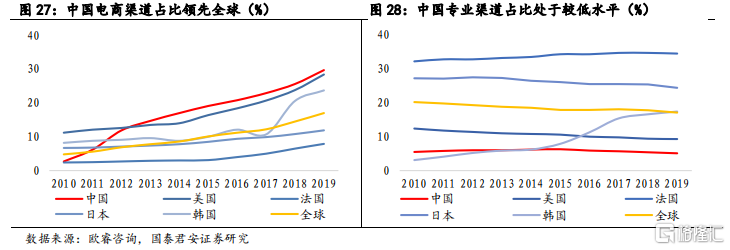

全球化妆品渠道持续向线上渗透,中国电商渠道占比领先,专业渠道占比相对落后。从国内化妆品消费渠道看,自2010年以来电商渠道占比一路攀升,而传统的商超和百货渠道占比则持续下降,电商渠道自2018年起跃居第一大渠道,2018年和2019年占比分别为26%和30%。对比全球化妆品消费渠道,电商渠道也呈现快速增长的趋势,2018年和2019年占比分别为14.5%和17%,仅次于第一大渠道CS渠道。而从专业渠道角度看,中国专业渠道(医院渠道+药房渠道)发展程度落后于全球市场,2019年中国专业渠道销售占比仅为5.1%,而全球专业渠道销售占比达17.1%,尤其是日本、法国和韩国,2019年专业渠道销售占比达34.5%、24.4%、17.4%。

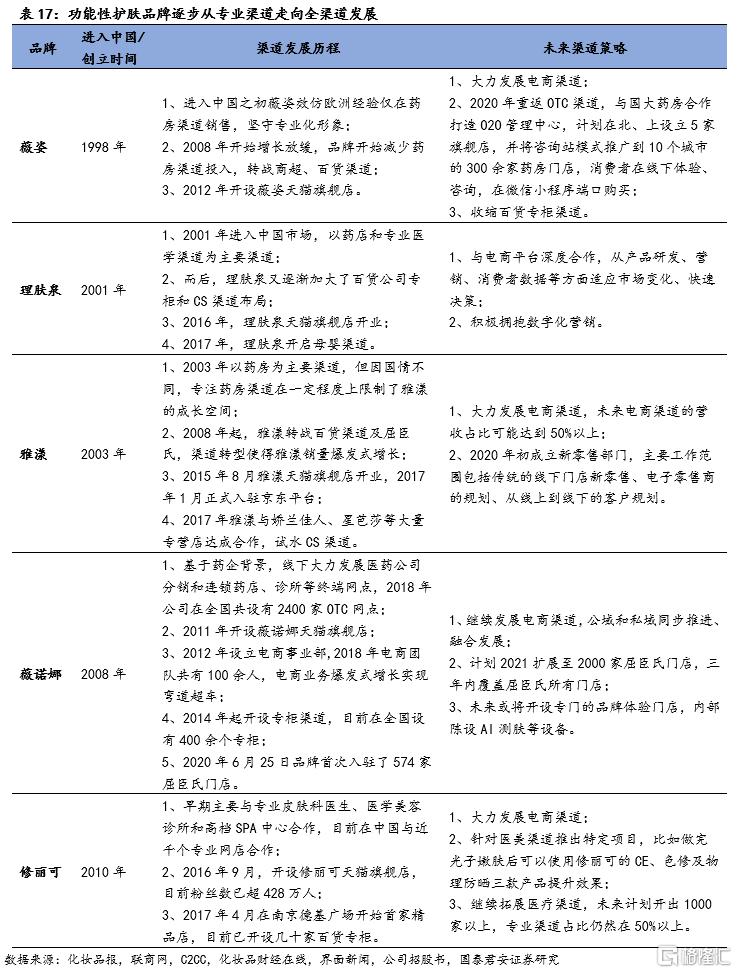

皮肤学级护肤品牌多以专业渠道起家,随着中国电商渠道高速发展,线上成为引领品牌增长的关键。源于法国的理肤泉、雅漾、薇姿三大外资品牌进入中国市场初期均延续欧洲市场经验,主攻OTC药房、医院诊所、美容SPA等专业渠道,以向消费者传递“专业、安全”的品牌形象。但由于国情差异,仅专注于专业渠道在后续发展中一定程度上限制了品牌的成长速度和空间。尤其是2015年以后国内电商渠道进入高速发展期,本土品牌薇诺娜敏锐的发现了电商渠道的成长机遇,并于2011年率先开设品牌天猫旗舰店,2012年设立了专门的电商事业部,2015年趁着电商渠道红利薇诺娜也迎来爆发式增长,2018年和2019年公司电商收入分别增长80.6%和68.3%,2019年线上收入占比已达76.7%,远高于行业平均水平,品牌也在2019年一举超越雅漾成为国内敏感肌护理第一大品牌。反观国际品牌,雅漾和理肤泉品牌直到2015年和2016年才开设天猫旗舰店,薇姿尽管于2012年开设天猫旗舰店,但成效并不明显。截至2021年2月17日,薇诺娜、雅漾、理肤泉、薇姿品牌天猫旗舰店粉丝数量分别为:785万、467万、441万、193万,京东旗舰店粉丝数量分别为:237万、263万、230万、44万,薇诺娜的粉丝数量最多,薇姿的粉丝数量相对较少。国货功能性护肤龙头电商占比普遍高于70%,国际竞品专业渠道占比较高、电商占比仍不足50%,从国内外功能性护肤品牌的渠道战略看,电商和专业渠道仍然是品牌最重视的渠道。

5. 投资建议

投资建议:美妆消费日趋成熟,消费者从基础化妆品升级为功能属性更强的专业化妆品,再到见效更快的医美,需求不断升级且不可逆,功能性护肤赛道红利凸显。功能性护肤品牌以专业性为安身立命之本,后期产品和渠道拓展是影响品牌增速和空间的关键,重点布局具有研发、渠道和营销优势的化妆品集团,建议增持:珀莱雅、上海家化、御家汇、青松股份、丸美股份、拉芳家化、若羽臣,受益标的:贝泰妮(IPO已过会)、鲁商发展、丽人丽妆等。

6. 风险提示

1、疫情影响时间或程度长于预期;

2、行业竞争加剧,价格战影响利润率水平;

3、流量红利消退,营销费用增长快于营收增长;

4、产品创新速度或效果不及预期等。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员