作者:国君固收研究

来源: 债市覃谈

报告导读

什么是欧莱尔杯柄理论?作为股票看涨形态中比较典型的一种技术形态,杯柄形态由杯和杯柄组成,是杯的巩固阶段+杯柄的小幅回撤+放量突破创新高。我们认为,该理论也完全适用于债券。对于利率,倒杯柄或杯柄形态可以帮助投资者判断买卖点。

如何运用微观结构来解释杯柄形态的形成和演变?在杯形成前股价在涨幅较大后有自发调整的必要,筹码集中度下降并且低位松动的筹码止盈离场;U型杯底对应市场自发出清的过程,筹码重新集中到不会轻易卖出股票的中长线投资者手中;在杯柄的小幅回撤阶段,杯顶的部分套牢盘将会产生卖压,多空博弈以横盘或震荡下跌来进一步消化上方筹码;当调整结束后,同时股价放量突破并创新高,杯柄形态完成并且最佳买点出现。

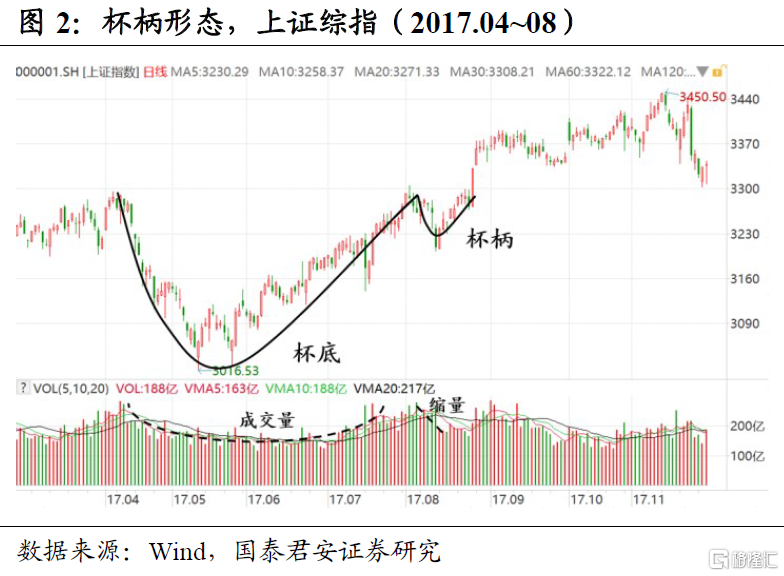

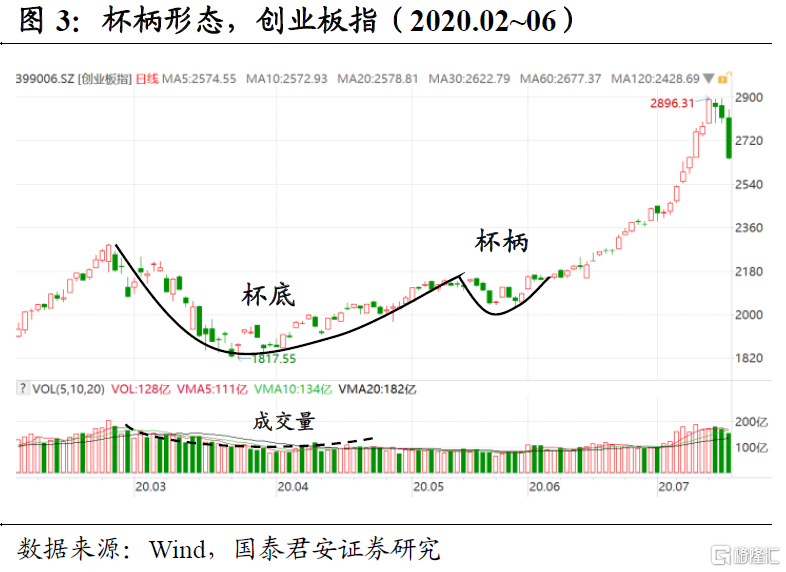

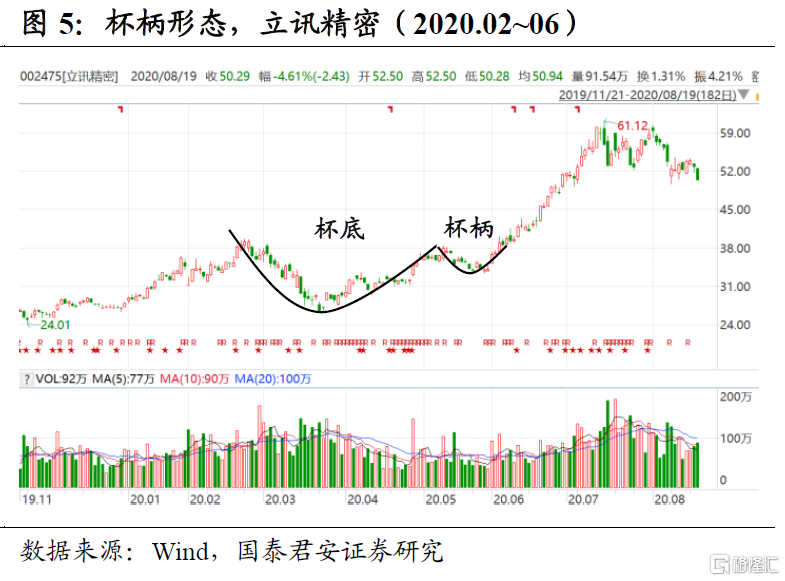

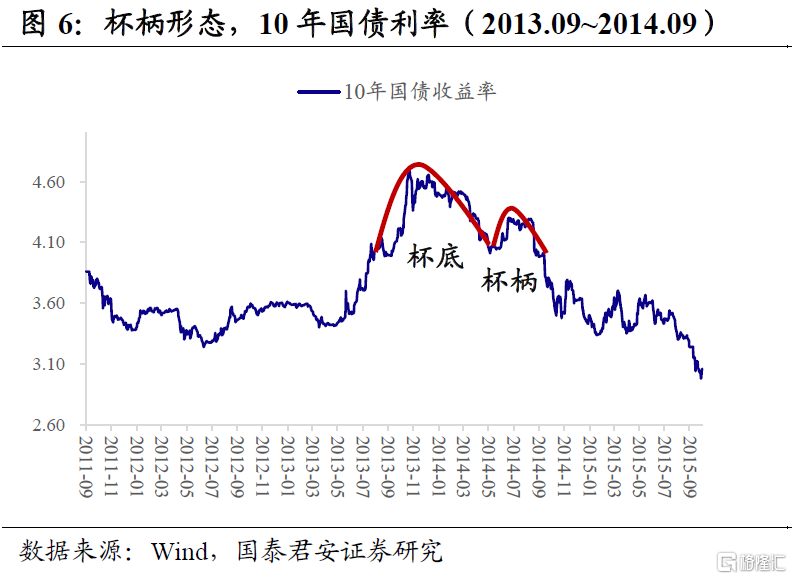

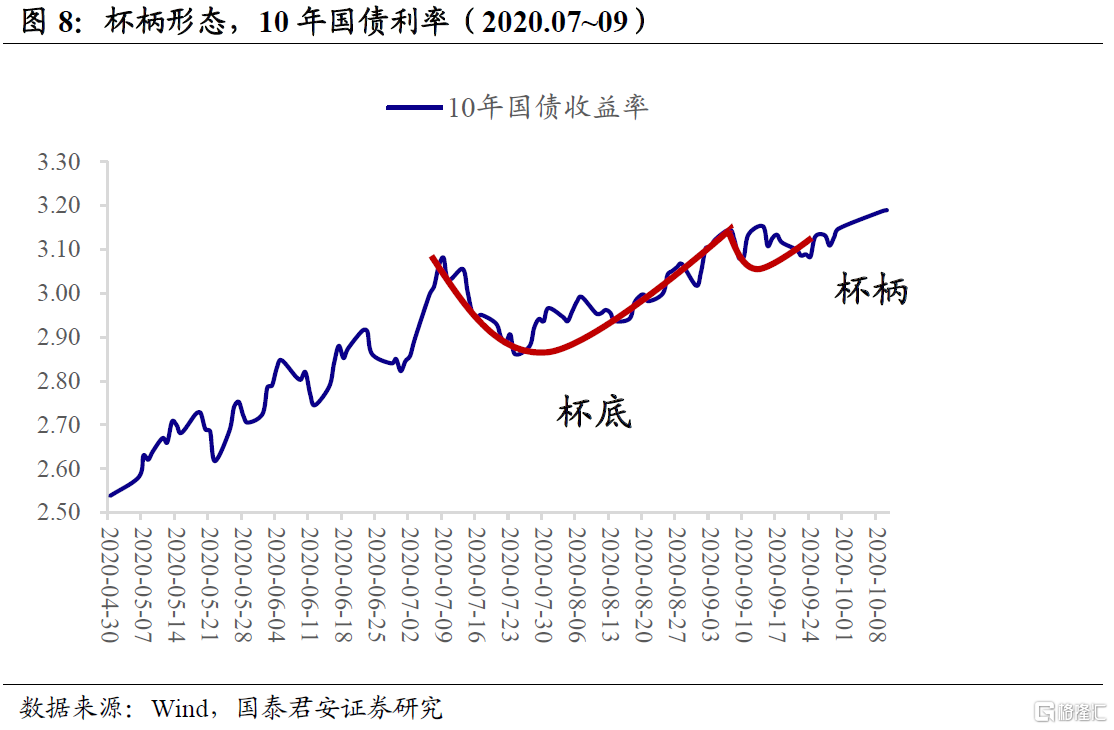

举例说明杯柄理论在投资中的应用,分别以上证综指、个股、10Y国债利率为例。案例1,上证综指(2017.04.11~08.24);案例2,创业板指(2020.02.25~06.12);案例3,中国中免(2020.01.10~05.26);案例4,立讯精密(2020.02.25~06.03);案例5,10年国债利率(2013.10.08~2014.09);案例6,10年国债利率(2017.05.10~10.11)。

当前10Y国债利率出现欧奈尔杯柄形态,有望向上进一步突破。具体而言,从7月9日的杯左侧高点算起,到7月24日杯底,9月2日杯柄左侧,9月24日杯柄右侧,比较符合欧奈尔杯柄形态,建议继续保持谨慎。

正文

什么是欧莱尔杯柄理论?威廉·欧奈尔(William J. O´Neil)是华尔街的趋势投资大师,在他的经典著作《笑傲股市》(How to Make Money in Stocks)中,除了广为人知的CAN SLIM选股策略(C-当季每股收益,A-年度收益增长率,N-新公司、新产品、新服务、新管理层、股价创新高,S-供给与需求,L-领涨股或拖油瓶,I-机构认同度,M-市场走势),还有就是他的杯柄形态理论(Cup with Handle),是股票看涨形态中比较典型的一种技术形态,类似一个带柄的茶杯。我们认为,该理论也完全适用于债券。对于利率,倒杯柄或杯柄形态可以帮助投资者判断买卖点。

杯柄形态由杯和杯柄组成,是杯的巩固阶段+杯柄的小幅回撤+放量突破创新高。在杯柄形态出现前,往往要有一个明确的上升趋势。杯柄形态可以持续7-65周左右,通常杯的形成时间为1-6个月,杯柄的时间为1-4周。杯的形态最好呈现U型,而不是V型,可以理解为市场自然出清的过程。理论上杯的两边高度应该相等。

一般来说,从杯顶(A点)到杯底(B点)的回调幅度在12-15%,最多不应超过1/3;杯柄回撤的幅度(C点到D点)最好不要超过杯上涨幅度的1/3,柄回撤的幅度越小,该形态向上突破的动能越大。当杯柄小幅回撤后出现突破时(E点),往往需要明显放大的成交量。股票在E点放量突破并创新高时就是买入信号。相应地,同样的形态套用在利率走势上就是卖出信号。

如何运用微观结构来解释杯柄形态的形成和演变?在杯形成前股价由于较大的上涨幅度,筹码集中度下降并且低位松动的筹码止盈离场,增量资金对股价向上拉动的边际作用减弱,因此股价有自发调整的必要。

在杯的筑底巩固阶段,由于要让市场自发出清,所以U型形态更为有效,因为它会吓退或拖垮剩余的意志薄弱的股票持有者,并且使其他投机者的视线转向他处,而不会轻易卖出股票的中长线投资者在筹码结构里的比重将会上升,筹码集中度再次上升并且平均成本降低,从而有利于股价在杯底右侧的回升。

在杯柄的小幅回撤阶段,在杯顶的部分套牢盘将会产生卖压,其他投机者此时对于该股也仍处观望,多空博弈以横盘或震荡下跌来进一步消化上方筹码。当调整结束后,同时股价放量突破并创新高,杯柄形态完成并且最佳买点出现。

对于买卖点的选择,欧奈尔杯柄形态背后的理念是不太愿意在股价低位徘徊时买入上升空间存在不确定性的股票,更加愿意在最有利的时机买入想象空间较大的股票,某种程度上可以理解为追求赚钱效应更强、上涨趋势最顺的“二买”。

下文举例说明杯柄理论在投资中的应用,分别以上证综指、个股、10Y国债利率为例。

案例1,上证综指(2017.4.11~8.24)

杯左侧高点2017年4月11日,杯底为5月11日;2017年8月2日为杯柄左侧,8月24日为杯柄右侧;杯体部分最大下跌幅度为7.0%,杯柄部位最大回撤为2.5%;突破后,上证综指阶段最大涨幅达到5.0%。

案例2,创业板指(2020.2.25~6.12)

杯左侧高点2020年2月25日,杯底为3月23日;2020年5月20日为杯柄左侧,6月12日为杯柄右侧;杯体部分最大下跌幅度为20.0%,杯柄部位最大回撤为6.0%;突破后,创业板指阶段最大涨幅达到31.3%。

案例3,中国中免(2020.1.10~5.26)

杯左侧高点2020年1月10日,杯底为3月30日;2020年5月8日为杯柄左侧,5月26日为杯柄右侧;杯体部分最大下跌幅度为30.0%,杯柄部位最大回撤为7.0%;突破后,中国中免阶段最大涨幅达到160%。

案例4,立讯精密(2020.2.25~6.3)

杯左侧高点2020年2月25日,杯底为3月24日;2020年5月13日为杯柄左侧,6月3日为杯柄右侧;杯体部分最大下跌幅度为32.6%,杯柄部位最大回撤为10.8%;突破后,立讯精密阶段最大涨幅达到58.9%。

案例5,10年国债利率(2013.10.8~2014.9)

杯体:杯左侧高点2013年10月8日,杯底为11月20日;杯体部分最大上行幅度为172bp。

2013年两轮钱荒冲击后,多头信心彻底崩溃,谨慎情绪一直持续到2014年初,随着1-2月份主要经济数据公布,工业增加值、CPI均低于预期,而货币政策也没有更加紧缩,利率在犹犹豫豫中修复。4月16日晚,央行公告对农商行定向降准,点燃了做多情绪,利率大幅下行。

杯柄:2014年6月4日为杯柄左侧,9月23日为杯柄右侧;杯柄部位最大上行幅度为30bp。

然而在10年国债利率低点4.0%附近的阻力位,债市迟迟无法突破,因此获利止盈抛盘推动利率回升。而6~8月,金融数据、经济数据从大超预期到大幅低于预期,利率因此先上后下,构筑了“杯柄”形态。

突破:利率突破后,债市牛市加速,一直持续到2016年10月。

案例6,10年国债利率(2017.5.10~10.11)

杯体:杯左侧高点2017年5月10日,杯底为6月20日;杯体部分最大下行幅度为21bp。

2017年一季度严监管政策密集落地后,债市迎来一波修复性行情,主要驱动因素为:利空边际弱化、央行6月并未跟随美联储加息。但黑色系大宗暴涨,市场掀起新周期讨论,对于经济回暖、政策延续紧缩的预期被强化,短暂的博弈后,债市再度回归下跌。

杯柄:2017年9月5日为杯柄左侧,10月11日为杯柄右侧;杯体部分最大下行幅度为6bp。

这段期间,市场表现相对平淡,利率维持震荡盘整。9月下旬央行公告进行普惠金融定向降准,市场并未因此“兴奋”。总体而言,经过长达一年的熊市,做多情绪已经降至冰点。

突破:利率突破后,债市熊市加速,一直持续到2018年4月。

当前10Y国债利率出现欧奈尔杯柄形态,有望向上进一步突破。具体而言,从7月9日的杯左侧高点算起,到7月24日杯底,9月2日杯柄左侧,9月24日杯柄右侧,比较符合欧奈尔杯柄形态,建议继续保持谨慎。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员